BTC/HKD+0.72%

BTC/HKD+0.72% ETH/HKD+0.21%

ETH/HKD+0.21% LTC/HKD+1.27%

LTC/HKD+1.27% ADA/HKD+2.06%

ADA/HKD+2.06% SOL/HKD+0.91%

SOL/HKD+0.91% XRP/HKD+2.14%

XRP/HKD+2.14%創作者:twinFin

翻譯者:Shaun@DAOrayaki.org

審核者:Yofu@DAOrayaki.org

原文:TheStateofTreasuryManagementforDAOs

財庫管理是對項目資源進行長期管理的一種做法。聽起來對所有DAO來說都是至關重要的。那么,熊市下DAO的財庫現狀是怎么樣的、如何應對熊市環境以及如何進一步優化。DAOrayaki對《TheStateofTreasuryManagementforDAOs》一文進行編譯和報道。

DAO財庫分布現狀

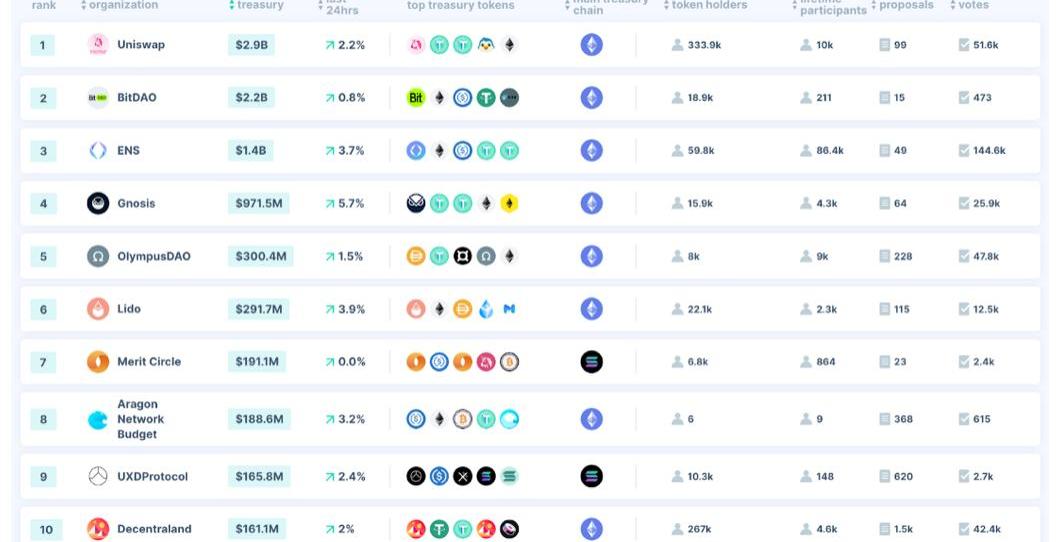

根據DeepDAO的數據顯示,截止2022年萬圣節,前10名DAO的財庫占總財庫的77%。其余的由近5000個其他DAO持有。

Autonolas的一份報告披露了關于國庫多樣化和資本效率的一個值得注意的趨勢:原生代幣構成了大部分的持有量,但只有一小部分在使用。在這份研究報告中,65個國庫超過1000萬美元的DAO中,40個DAO的單一資產占國庫總價值的80%以上。

Bitfinex把從Lido Treasury購買的281萬枚LDO轉移到了熱錢包中:金色財經報道,據Lookonchain監測,隨著LDO的價格上漲,Bitfinex把從Lido Treasury購買的281萬枚LDO (666萬美元)轉移到熱錢包中。購買成本為607枚ETH (當時為211萬美元),現在出售可獲利455萬美元。[2023/7/14 10:54:48]

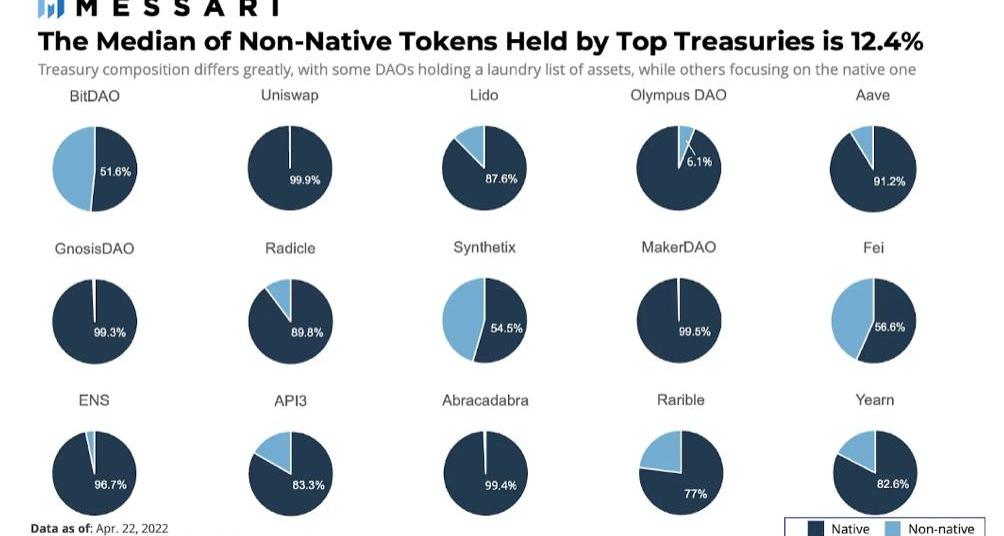

圖為Messari,2022年4月

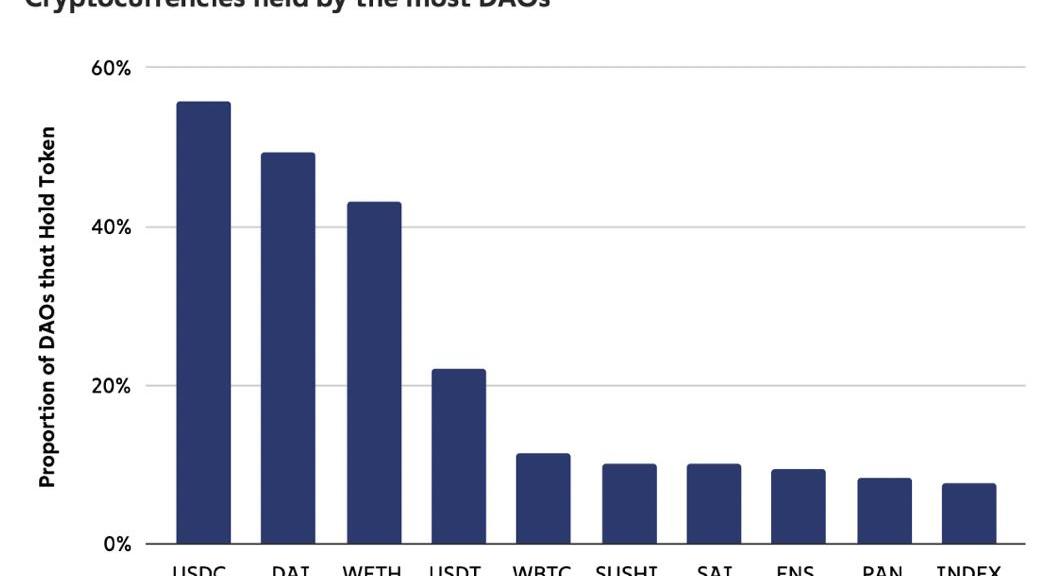

穩定幣和藍籌代幣是DAO持有的最常見的資產,然而平均而言,85%的DAO財庫都儲存在單一資產中,主要是原生治理代幣。穩定幣只占23%。(以下數據和圖表來自Chainalysis報告,2022年6月)

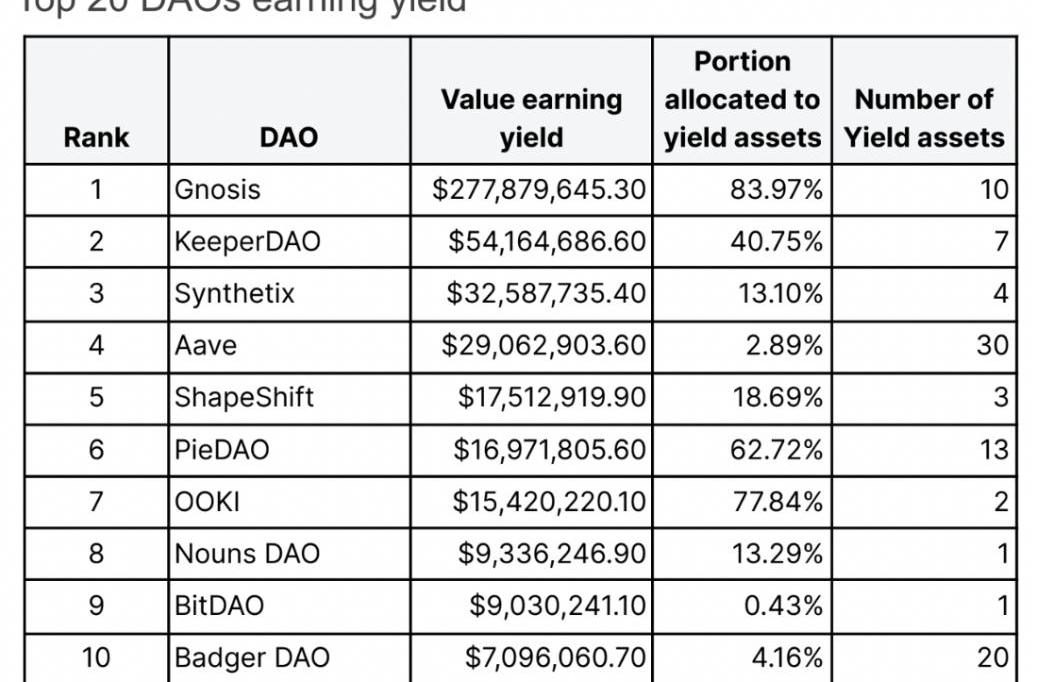

盡管超過一半的DAO參與了質押或挖礦收益,但整個國庫中只有4.3%正在累積收益。考慮到DAO管理的是產生收益的協議本身,這是一個具有諷刺意味的趨勢。

Visa否認將暫停與加密公司合作,稱將繼續投資加密領域:金色財經報道,支付巨頭Visa周二表示,盡管加密行業最近遭遇了一些挫折,但該公司仍致力于投資加密領域并支持該技術。路透社此前報道稱,Visa和萬事達卡正在暫停新的加密貨幣合作伙伴關系,因為在FTX倒閉后,該行業正面臨新的審查。Visa發言人表示,事實并非如此。最近的挫折并沒有改變Visa的加密貨幣戰略。Visa將繼續致力于充當橋梁,幫助連接加密生態系統中出現的平臺和技術。這是我們一直在投資并計劃繼續投資的領域。與此同時,Visa加密業務負責人Cuy Sheffield推特發文稱,有關Visa希望放緩與加密公司合作的報道是不準確的,他重申Visa將繼續與加密公司合作。他表示,盡管加密生態系統存在挑戰和不確定性,但我們的觀點沒有改變,即在公共區塊鏈上運行的法幣支持的數字貨幣有潛力在支付生態系統中發揮重要作用。此外,萬事達卡的一位發言人表示,該公司仍計劃與合作伙伴共同將相關支付解決方案推向市場。工作重點將繼續集中在底層區塊鏈技術上,以及如何將其應用于解決當前的痛點,并為消費者和企業構建更高效的系統。[2023/3/1 12:35:15]

Gnosis是一個例外,它分配了超過80%的資金來賺取收益。超過一半的DAO資產收益來自Gnosis。流動性提供和貸款是產生收益的最常見做法。

SSV上漲觸及40美元,創歷史新高:金色財經報道,據行情數據顯示,ssv.network(SSV)上漲觸及 40 美元,創歷史新高。現報價 39.02 美元,24 小時漲幅 18.6%。行情波動較大,請做好風險控制。[2023/2/23 12:24:36]

Messari的一份報告發現,中型DAO比前15名DAO更傾向于使用其原生代幣,并指出這可能是由于隨著時間的推移財務實踐的變化和引入了新的多元化方法。

以上是DAO財務的分布,DAO的財庫管理有哪些獨特的挑戰,以及DAO正在做什么來解決這些問題?

DAO財庫管理的獨特挑戰

1.市場波動和財政的可持續性

80%的DAO完全依靠其原生代幣,只有4%的總資產用于獲得收益。Crypto和其他處于早期階段的市場一樣,以其波動性而聞名。那么,在低迷時期會發生什么?當所有的資本市場凍結時,DAO正忙于支付賬單,更不用說投資于生態系統了。

"資產超過100萬美元的DAO平均年化波動率為82%,而比特幣為69%"。

消息人士:BH Digital已收購Dragonfly流動性策略整個團隊:1月28日消息,Dragonfly的前合伙人兼流動性策略負責人KevinHu近日已加入Brevan Howard的加密部門。兩名消息人士還透露,BH Digital已收購Dragonfly流動性策略整個團隊。BH Digital和Dragonfly均拒絕置評。據悉,Brevan Howard為機構投資者管理著超過300億美元的資產,例如主權財富基金以及企業和公共養老金計劃。[2023/1/28 11:33:29]

盡管如此,多樣化對任何DAO來說都是困難的;畢竟,出售自己的代幣會向市場發出一個不好的信號,并最終對自己作為最大的代幣持有者的價格產生負面影響。

2.治理

通過原生治理代幣,治理權和財務權合二為一。因此,與公司不同的是,DAO必須擔心與其上限表捆綁在一起的資產管理。

以YamDAO為例,了解在周期性加密世界中很容易發生的治理和資金攻擊的DAO特定組合。去年7月,$YAM的完全稀釋市值約為230萬美元,而$YAM持有者控制的其國債價值為310萬美元。

因此,攻擊者準備了200ETH,購買了YAM/ETHSLP代幣,創建并投票支持惡意提案。該提案看起來就像最近執行的最后一個提案,但其代碼將使攻擊者自己的錢包地址成為YAM國庫的管理員。它的投票權超過了提案門檻和成功法定人數。

新加坡推出500萬新元“虛擬制作創新基金”:金色財經報道,新加坡資訊通信媒體發展局 (IMDA) 宣布啟動500萬新元(約360萬美元)“虛擬制作創新基金”, 旨在利用虛擬制作技術發展、支持本地媒體行業。此外,新加坡資訊通信媒體發展局還宣布與元宇宙游戲開發巨頭Epic Games公司達成合作,后者將幫助新加坡培訓和支持本地人才并提供工具和資源。(variety)[2022/12/7 21:28:25]

Yam治理過程要求提議者保持投票權,直到投票過程結束。然而,攻擊者在提案提出后立即出售了ETH的YAM頭寸,這使得社區可以取消該提案。此外,以太坊社區通知了3-of-5multisig的YamFinanceGuardian,如果提案繼續進行,他們可以在執行前否決該提案。

然而,這個故事才剛剛開始。現在,"攻擊"發生在社區內部,要求對Yam國庫進行YAM贖回。攻擊發生后不久,關于讓國庫以每任0.25美元的價格贖回的快照提案被投票"贊成"。然后核心團隊提出了一個重新投票的提案,投票結果是"反對"。然而,這個贖回計劃最近在2022年10月再次出現。核心團隊再次提出禁止提議者的提案,并在鏈上被投了"贊成"。

有趣的是,YamFinance團隊本身是一家財資管理服務提供商,根據OpenOrgs的數據,其提議的sushiHOUSE占SushiDAO財資的16%。sushiHOUSE在去年7月被提議并通過了贖回。

另外,雖然去中心化治理有一個習慣,就是什么都要問,但不是每個代幣持有者都是國庫管理的專家,也不是對國庫的具體情況感興趣。分散治理中選民冷漠的悠久傳統不斷阻礙財務決策。

例如,Gitcoin在2022年1月與Llama成立了一個關于國庫多樣化的工作組,當時99%的國庫都在其原生代幣GTC中。然而,出售GTC換取USDC以資助其工作小組的實際提議在2022年7月被投票通過,而GTC代幣價格在這個過程中下跌了59%。(MessariReport)

DAO應該如何管理財庫?

DAO資金管理指南

讓我們首先回顧業內專業人士建議。

首先,Aragon強調資產和成員資格的風險管理和多樣化。Bankless建議擁有一定的穩定幣,并展示了分散投資穩定幣的不同方式。

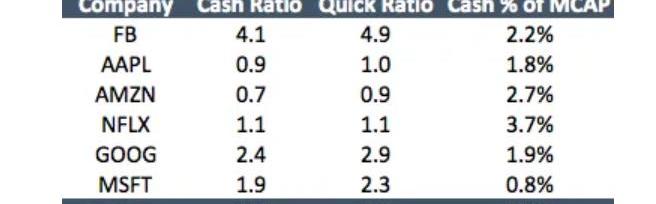

Bankless對FAANG+M現金組合的比較,現金比率=現金/流動負債|速動比率=/流動負債

Hasu將國庫中的原生代幣與在公司資產負債表中不計為資產的“授權但未發行的股票”進行比較。這些未發行的股票不構成購買力,DAOs應該成為“自己代幣的非周期性交易者”,以最大化長期代幣價值。

Karpatkey指出,“去中心化一切運動”阻礙了財務管理的進展;技術決策不應受制于民主。作者提出了一個資金執行框架,其中只有DAO本身對整體戰略進行投票并決定資金團隊的范圍。在整個社區規定的參數范圍內,一個小型專家團隊應該做出日常決策并執行。

DAO當前管理財庫的措施

一段時間以來,財庫多元化一直是備受熱議的話題,每個DAO都采取了自己的方法來實施它。從Lido與Paradigm到FWB與a16z,戰略合作伙伴關系是受歡迎的選擇之一。

DAOtoDAO(D2D)交換可以在激勵一致的DAO中找到。TempleDAO是FRAX的最大DAO持有者,Frax社區決定對其治理代幣TEMPLE和FXS進行D2D交換。

OlympusDAO也是FRX的大持有人,并做了OHM<>FXS的交換。但并不是所有的D2D互換提案都能通過,正如在LOBI<>FXS中看到的那樣。

有時,原生代幣持有者會拿出一部分質押獎勵,放在國庫里,就像Kanpai對Sushi的提議一樣。該提案是以其投資者之一BlockchainCapital的名義撰寫的,社區在今年年初實施了該提案。

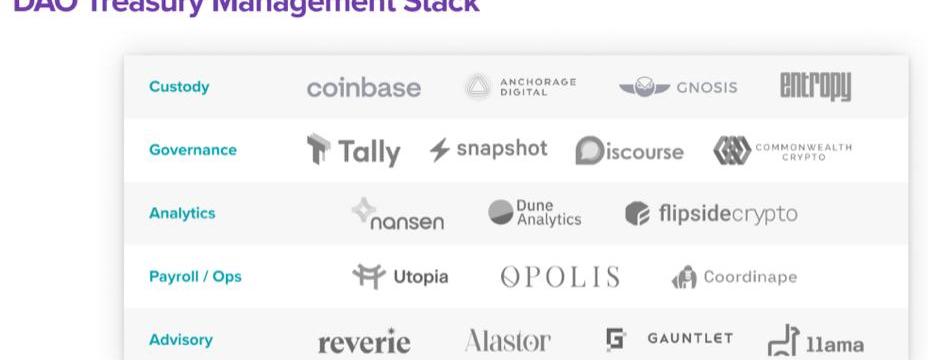

雖然像Bankless這樣的媒體DAO可以用自己的財政部門來管理國庫,但對于擁有數百萬美元國庫的DeFi協議DAO來說,要做到這一點可能比較困難。像Aave、Compound、Sushi和Maker這樣的頂級DeFiDAO采用了Gauntlet和Llama這樣的財庫管理服務。

例如,Gauntlet是一個金融建模平臺,可以降低DAO資金庫的風險并優化資本效率。他們建立了一個風險管理儀表板,并代表社區更新了風險參數,例如借貸/供應上限。Gauntlet最近推出了Aera,這是一個針對DAO的基于獎勵的財務管理系統。

HedgyFinance是“DAO國庫的金融基礎設施”,具有EscrowlessOTC和DAOtoDAOSwaps。歸屬補償,捆綁到OTC合約中的代幣補償,在鏈上表示為NFT,可以在DAOhaus和Shapeshift的示例中找到。

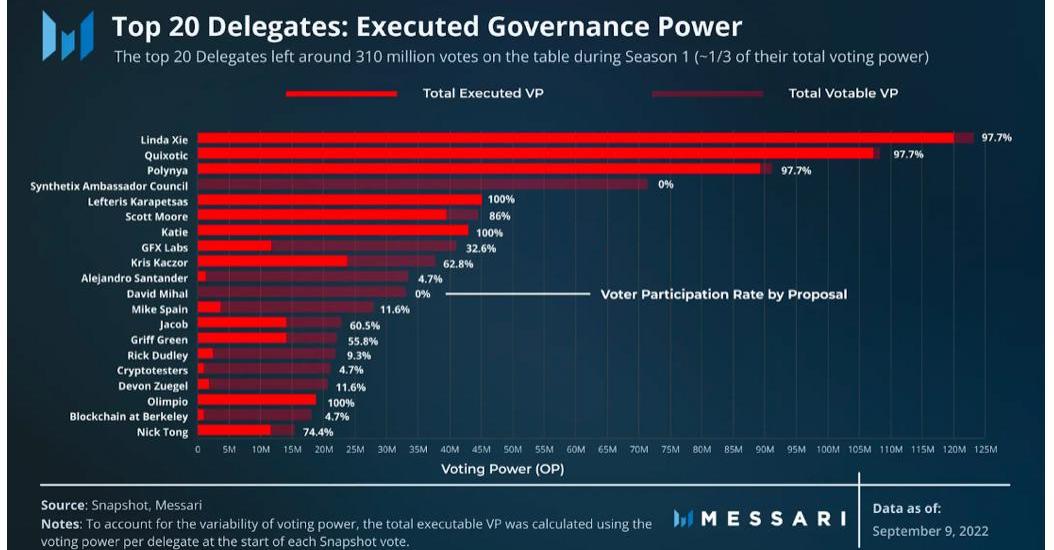

在社區中擁有敏銳的觀察者也是一個很好的策略。Messari關于樂觀治理的報告解釋了治理基金和合作伙伴基金如何存在“雙重支出”。一些項目獲得了兩者的資助,并建議確定這兩個基金的范圍。提出的其他一些要點是1)超過60%的總資金用于LP獎勵和2)協議家的不同參與記錄。

展望

在Vitalik最近關于DAO的文章中,指出DAO應該“從學中學到更多,而不是從公司治理中學習”,因為我們在DAO中尋找的不是利潤最大化,而是在于保持整個生態系統的穩定和彈性。

我們怎樣才能在不犧牲主權的情況下保證生態系統或每個DAO的生存?財庫管理是主要支柱之一,預計未來會有更多的實驗和迭代。

2007年,知名商業雜志福布斯發表了一篇諾基亞的封面報道:《坐擁十億用戶;誰能追趕手機之王?》不管是文章的作者和編輯,還是當時的讀者,可能無論如何都想不到.

1900/1/1 0:00:00R3PO深度調研了當前的Web3錢包賽道,不僅從行業研究者的角度對錢包市場進行仰觀俯察,也回歸到用戶角度來關注錢包本身的使用體驗.

1900/1/1 0:00:00原文:@SuiNetwork編譯:@SuiWorldHQ像在普通數據庫一樣,用戶可以在區塊鏈中寫入數據,再讀取,但這是有一定的經濟成本,在比特幣、以太坊區塊鏈上存儲數據是非常昂貴的.

1900/1/1 0:00:00文/ShayonSengupta,MulticoinCapital;譯/金色財經xiaozou閱讀本文的你應該對MEV生態系統有一定的了解。MEV是無許可分布式系統的基礎,是不可被消除的.

1900/1/1 0:00:00撰文:MetaPost 有人堅信NFT的價值,有人則質疑其科技的幻象外衣;有人認為泡沫破滅了,也有人認為目前只是周期性波動。當前的NFT行業宛若一個矛盾綜合體.

1900/1/1 0:00:00今年早些時候,在該公司近二十年的歷史中,Meta首次報告Facebook的每日活躍用戶下降。而就在上個月,Meta又迎來另外一個“史上第一次”——公司宣布每季度收入比上一年有所下降.

1900/1/1 0:00:00