BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD+0.19%

ETH/HKD+0.19% LTC/HKD+0.47%

LTC/HKD+0.47% ADA/HKD+0.37%

ADA/HKD+0.37% SOL/HKD+0.23%

SOL/HKD+0.23% XRP/HKD+0.31%

XRP/HKD+0.31%原文標題:《MEV對Uniswap的影響》

原文作者:EigenPhi

原文編譯:angelilu,ForesightNews

MEV距離最初的概念被提出不久,已然成為2022年的一個核心話題,MEV也被視為區塊鏈中的無許可激勵措施,用戶可在先到先得的基礎上提取。然而,黑暗森林中誘人的財富機會也很難發現,而是需要專門的能力。這些現象也引起了人們對以太坊生態系統中公共問題的擔憂,從優先gas拍賣?引起的區塊擁塞問題到驗證者和區塊構建者之間可能存在的更嚴重的漏洞安全問題。

在MEV的提取過程中,AMM就算不是最重要的組件也是最相關的組件之一,由于內存池的透明性,AMM的用戶不可避免地會連接到MEV機器人。這條推文直接反映了用戶可能面臨的麻煩。

從另一個角度來看,套利機器人在提高AMM市場的價格發現效率方面發揮著至關重要的作用。在探索MEV如何影響Uniswap上的用戶時,利益相關者可能認為以下兩點非常重要:

對Uniswap社區及其用戶的影響有多大?

哪些Uniswap用戶和流動性池更有可能參與?

在這份報告中,我們發現了一些有趣且令人振奮的結論,并基于觀察樣本和數據分析闡明了這些結論。雖然很難計算黑暗森林的最大可提取價值,但我們可以通過觀察提取的資產價值來校準MEV市場及其影響。在下文中,我們將針對UniswapV3流動性池的三種類型的MEV機器人活動進行分析。

概述

MEV機器人活動收入

總收入規模比較

MEV機器人的一部分收入來自于降低市場價差時的套利收益,這也體現在流動性提供者的無常損失和掉期用戶的滑點損失上。而另一部分收入來自搶先用戶的掉期交易并導致他們承擔額外的滑點損失。JIT機器人在UniswapV3的新功能——集中流動性方面是獨一無二的。他們扮演高度活躍的LP的角色,并從其他被動LP那里提取掉期費收入。

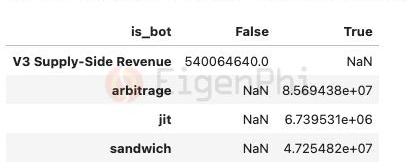

我們直觀地衡量了這些機器人提取的收入規模,并將其與UniswapV3的通常定義的供應方收入進行了比較。

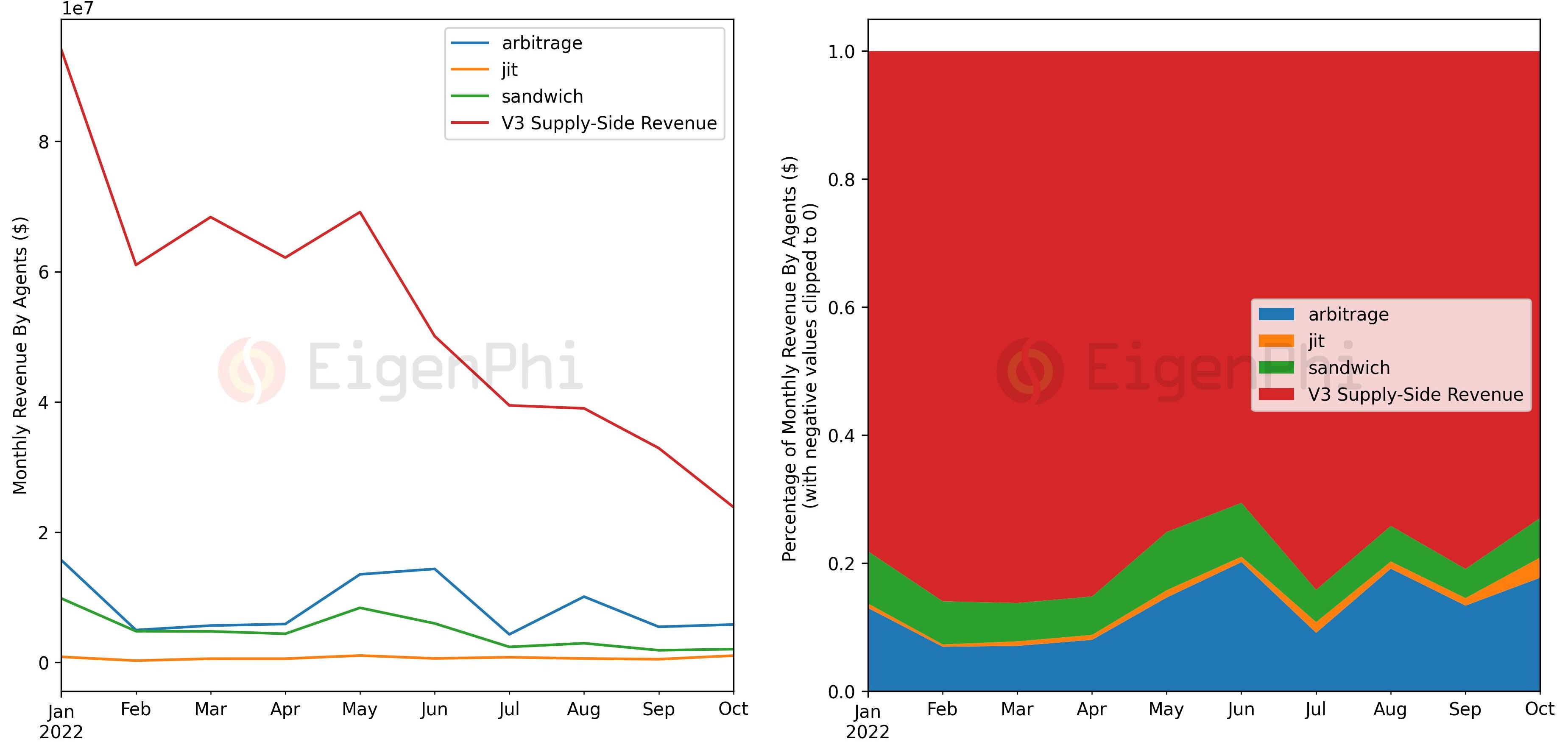

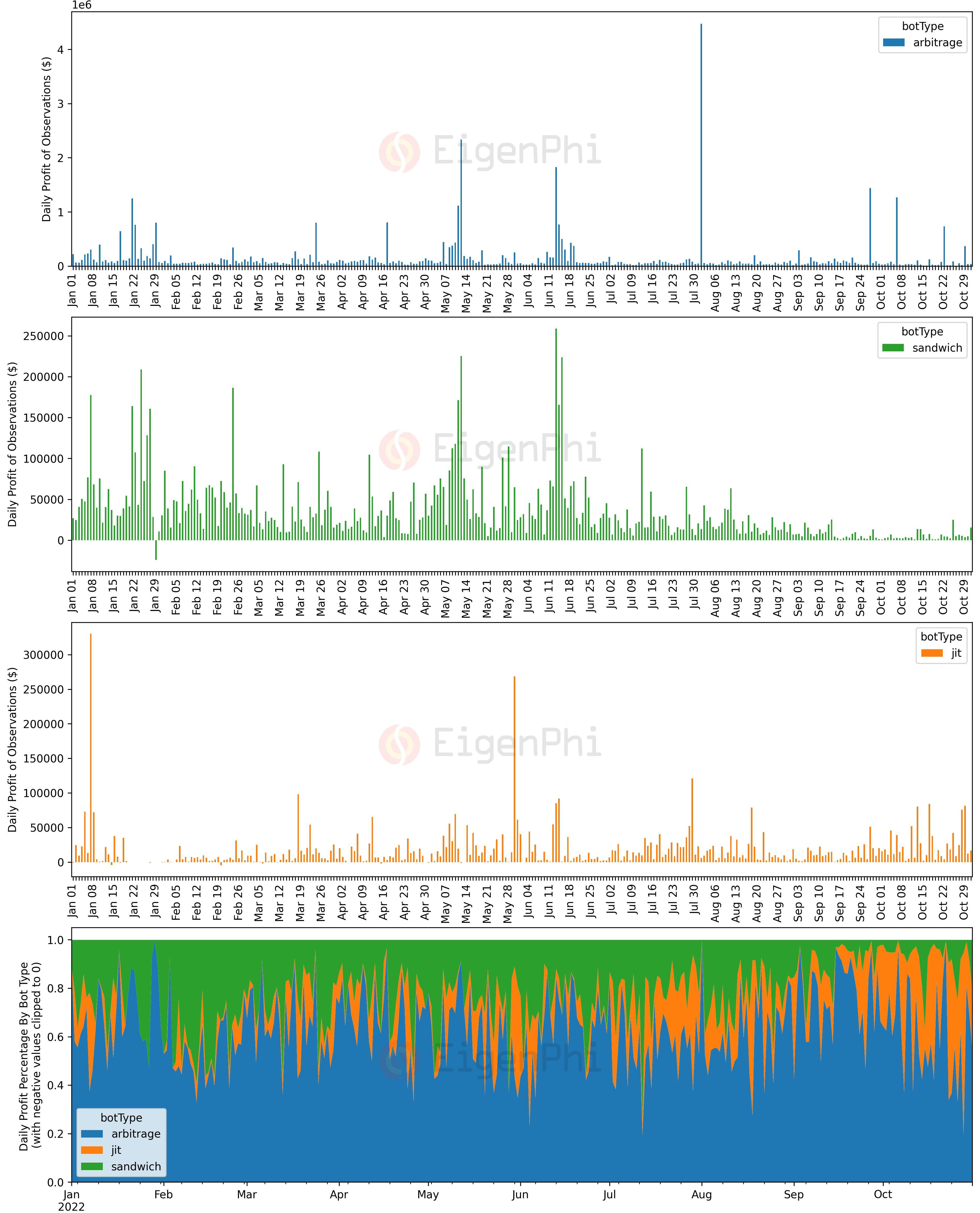

讓我們看看不同類型的MEV機器人在2022年1月1日至10月31日期間的表現:

套利機器人從涉及UniswapV3流動性池的市場價格不對稱中提取了至少8500萬美元。

三明治機器人從UniswapV3流動性池的交換用戶中提取了至少4700萬美元。

JIT機器人從UniswapV3的交換費收入中提取了600萬美元。

這三種類型的總提取價值已經超過了供應方收入的25%,即5.4億美元。

在黑暗森林和MEV機器人進入公眾視野之前,LP、交易所用戶和治理代幣持有者在AMM社區中發揮了重要作用。TVL、交易量、費率、滑點、流動性挖礦收益率是重要的指標。如今,從提取價值的規模來看,MEV機器人是這個社區中不容忽視的組成部分之一。

Crystal Blockchain:今年因勒索軟件事件支付的加密貨幣僅1600萬美元:12月23日消息,區塊鏈分析公司Crystal Blockchain表示,據統計,2022年因勒索軟件事件向黑客支付的加密貨幣總額僅為1600萬美元,而2021年為近7400萬美元。

網絡安全研究人員稱,鑒于自2021年以來勒索軟件攻擊的數量有所增加,這一數據可能令人意外。今年,以在COVID-19大流行期間恐嚇美國醫院而聞名的Conti勒索軟件團伙停止了活動,但新的團伙不斷涌現。

不過,Crystal區塊鏈情報總監Nick Smart表示,現在就斷定勒索軟件攻擊正在永久減少可能還為時過早。“自從Conti泄密以來,我們能夠收集到更多關于歷史勒索軟件和勒索活動的信息,也就是說我們對以前的情況有了更多的了解。由于贖金的運作方式,以及許多公司不公開披露支付信息,現在無法了解勒索活動具體發生了什么。”(CoinDesk)[2022/12/23 22:03:05]

隨著社區變得更加多樣化,并演變成更復雜的價值轉移網絡。鑒于這種模式,MEV數據已成為增強決策的寶貴資產。本報告和未來工作的目標之一是透明地概述該網絡。并且不時跟蹤其演變可以幫助相關方更好地了解MEV如何長期影響Uniswap社區。

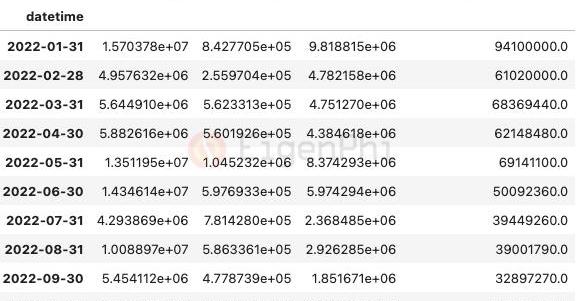

月收入趨勢

讓我們從今年的月度收入數據開始看:

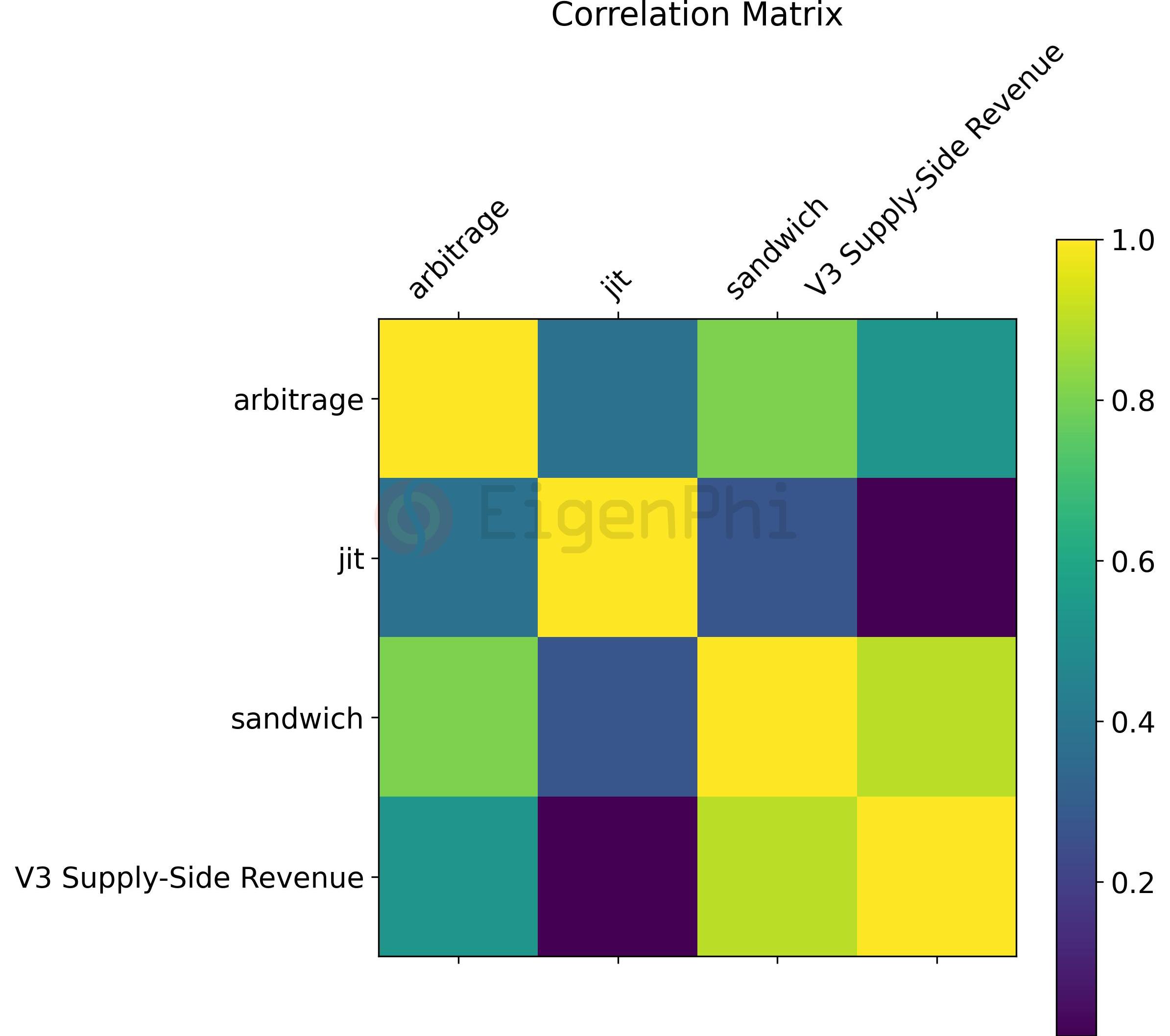

從下面的相關系數來看,套利機器人和三明治機器人的收入與LP的收入之間沒有負相關,這意味著它們之間沒有明顯的利益沖突代理。然而,最近幾個月,他們的收入更有可能隨著整個市場而波動。

比較不同類型的MEV機器人的收益,我們發現套利機器人比其他類型的機器人可以提取更多的價值。JIT機器人的月收入比其他兩種類型小一個數量級,并且尚未呈現出明顯的趨勢,這也與此類機會剛剛出現有關。

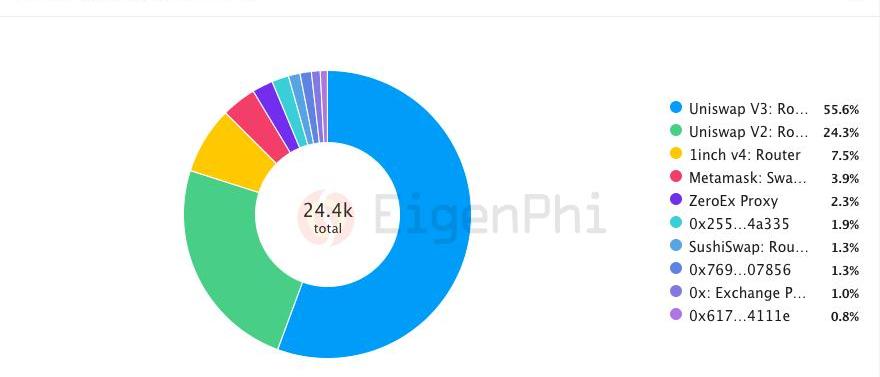

交易量貢獻

這些MEV機器人對Uniswap的交易量貢獻也是另一種校準宏觀層面影響的方法。

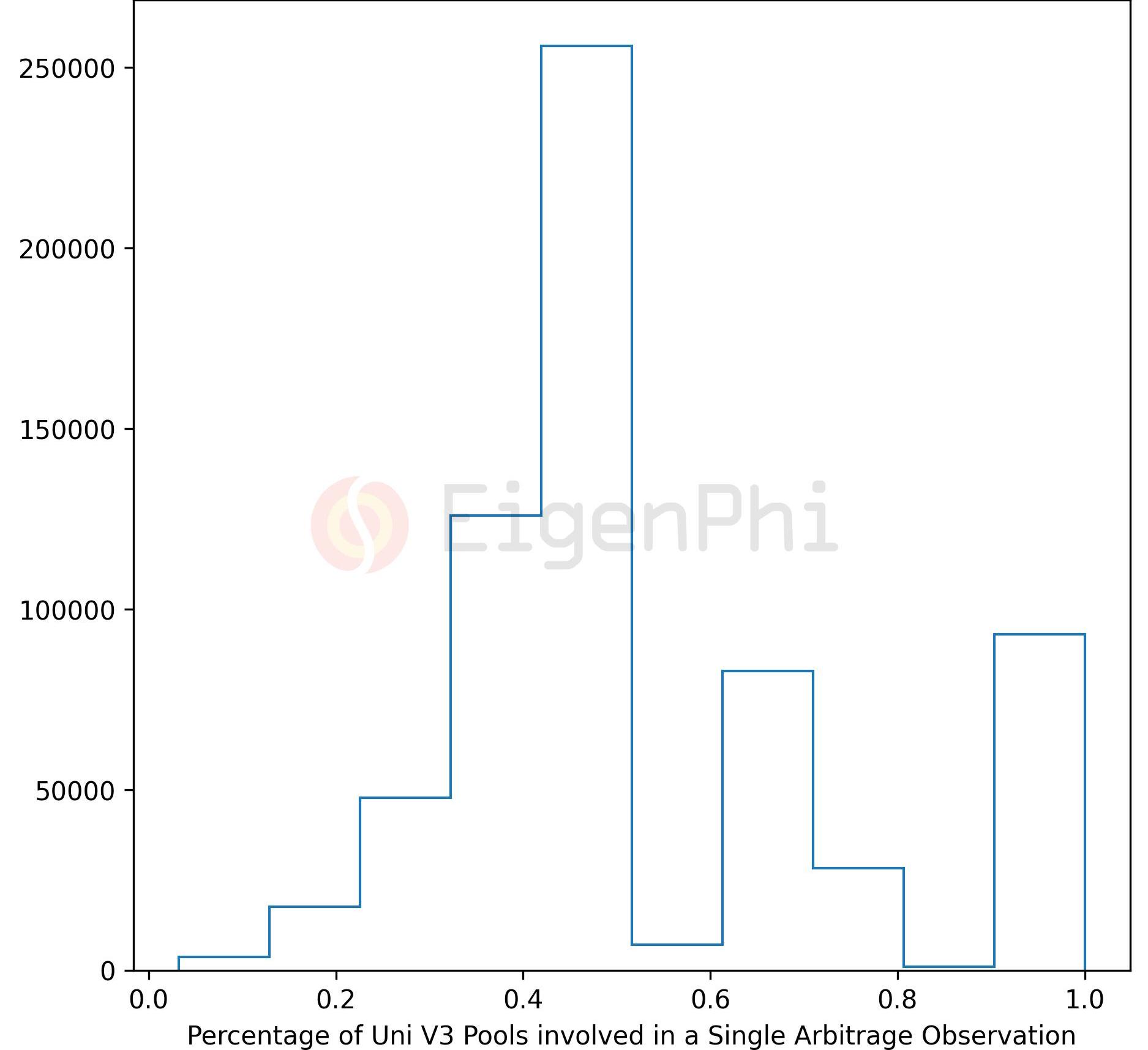

從下面的直方圖中,我們可以看到大多數套利觀察:代幣在UniswapV3池和其他場所之間交易。

因此,要考察套利事件的交易量貢獻,不能簡單地總結套利交易量并與UniswapV3的總交易量進行比較,其中對其他場所的貢獻量也會被計算在內。相反,更可信的方法是考慮將套利交易量和直接發生在UniswapV3池的交易量進行比較。同樣的邏輯也適用于計算三明治機器人的交易量貢獻。

JIT機器人不需要發出掉期交易;他們增加和消除流動性以提取費用。但是,我們可以測量JIT事件中目標互換交易的數量,以研究對互換用戶的影響。我們將在以后的報告中對此進行探討。

Ronin黑客已將6.25億美元被盜資產從以太坊轉移至比特幣網絡:8月22日消息,根據鏈上開發人員兼調查員Blite Zero研究發現,Ronin黑客已經將被盜資產從以太坊轉移至比特幣網絡。今年3月,Ronin跨鏈橋遭攻擊后,黑客將價值6.25億美元的USDC和ETH轉移到Tornado Cash,此后,BliteZero跟蹤到黑客將資金從Tornado Cash轉移至多個跨鏈橋和加密貨幣交易平臺,通過renBTC形式將其轉移到比特幣網絡,并存入到ChipMixer、Blender等混幣器。[2022/8/22 12:39:57]

頻率分析

每日觀察次數

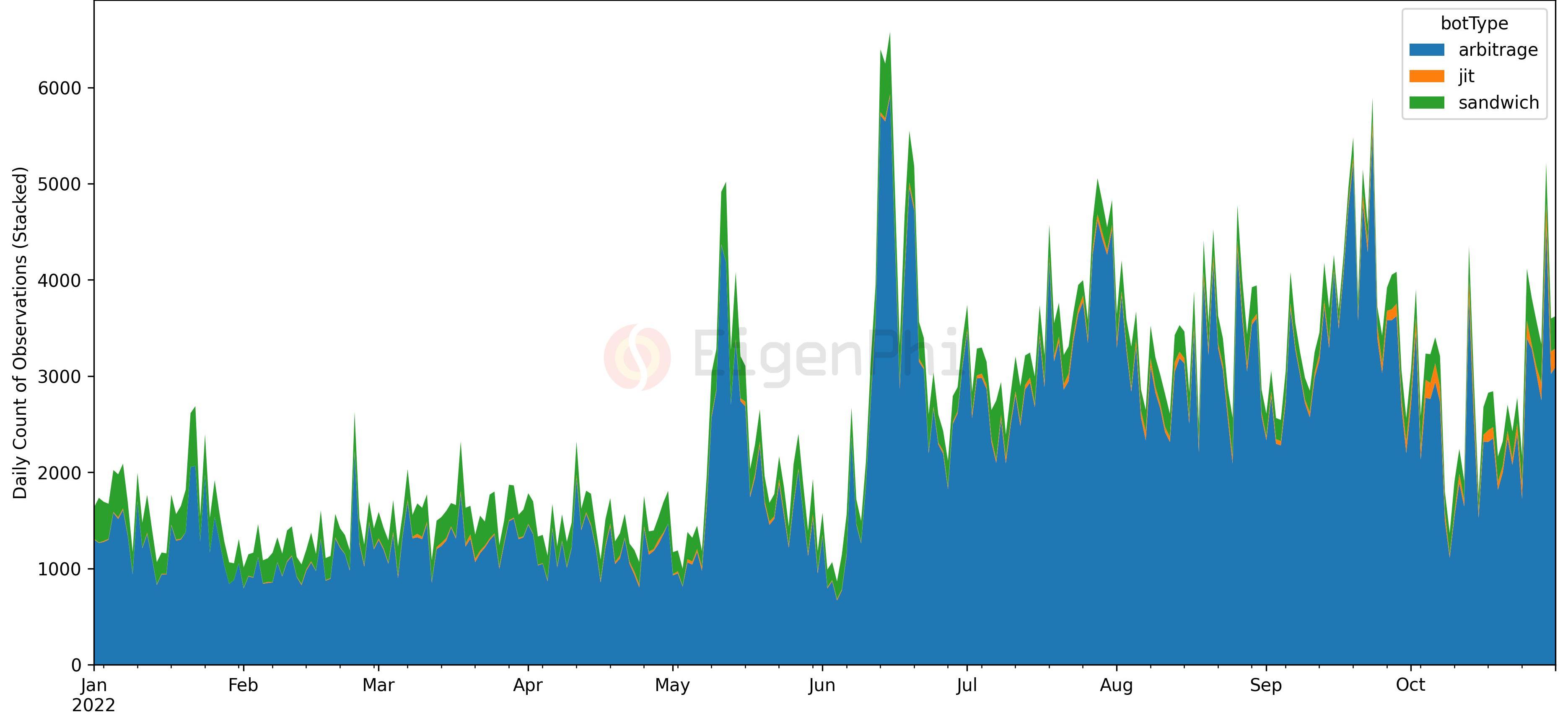

我們還可以通過觀察每日觀察次數來檢測這些機器人發現MEV機會的頻率。盡管以下結果顯示了觀察到的最小集,但沿時間線或機器人類型比較數據仍然是合理的。

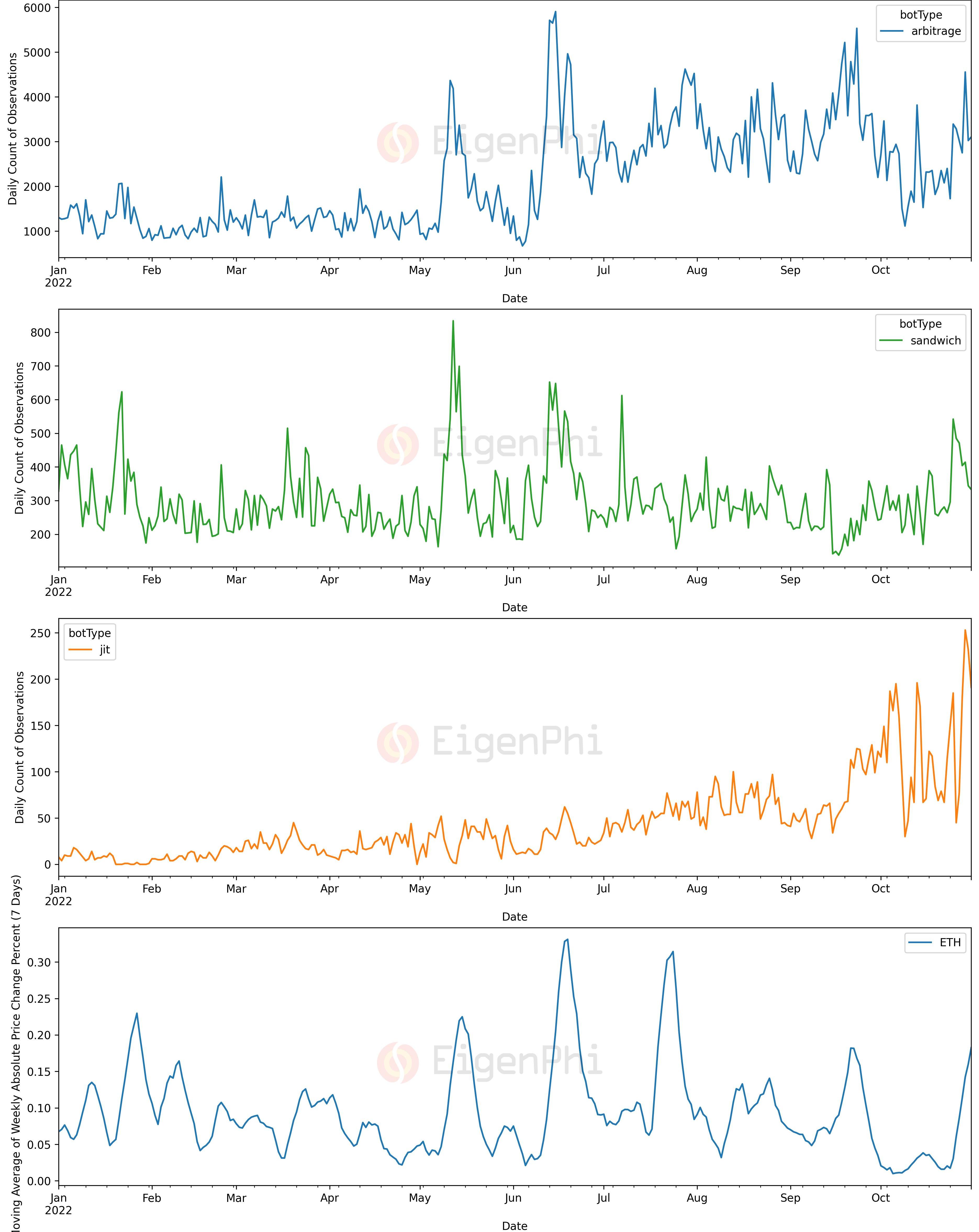

下圖顯示,從今年5月開始,套利機器人的活動顯著增加。相比之下,三明治機器人的觀察頻率保持在一個穩定的水平。顯然,套利機器人比其他機器人更有可能找到MEV機會。

每日計數波動和趨勢

觀察頻率的波動與代表性加密資產在套利和三明治活動方面的絕對價格變化呈正相關。在這里,我們展示了ETH7天價格變化百分比的示例。套利機器人的移動平均線之間的相關系數約為0.43,三明治機器人的相關系數約為0.60。結果在一定程度上表明,交易機會的發生與市場價格波動的強度有關,這是相當合理的。自5月以來套利機器人活動的結構性增長也可能與其他因素有關,例如最近幾個月平均Gas價格的下降,這不是本報告的重點。

與此同時,近幾個月來,JIT機器人有發現越來越多機會的趨勢。

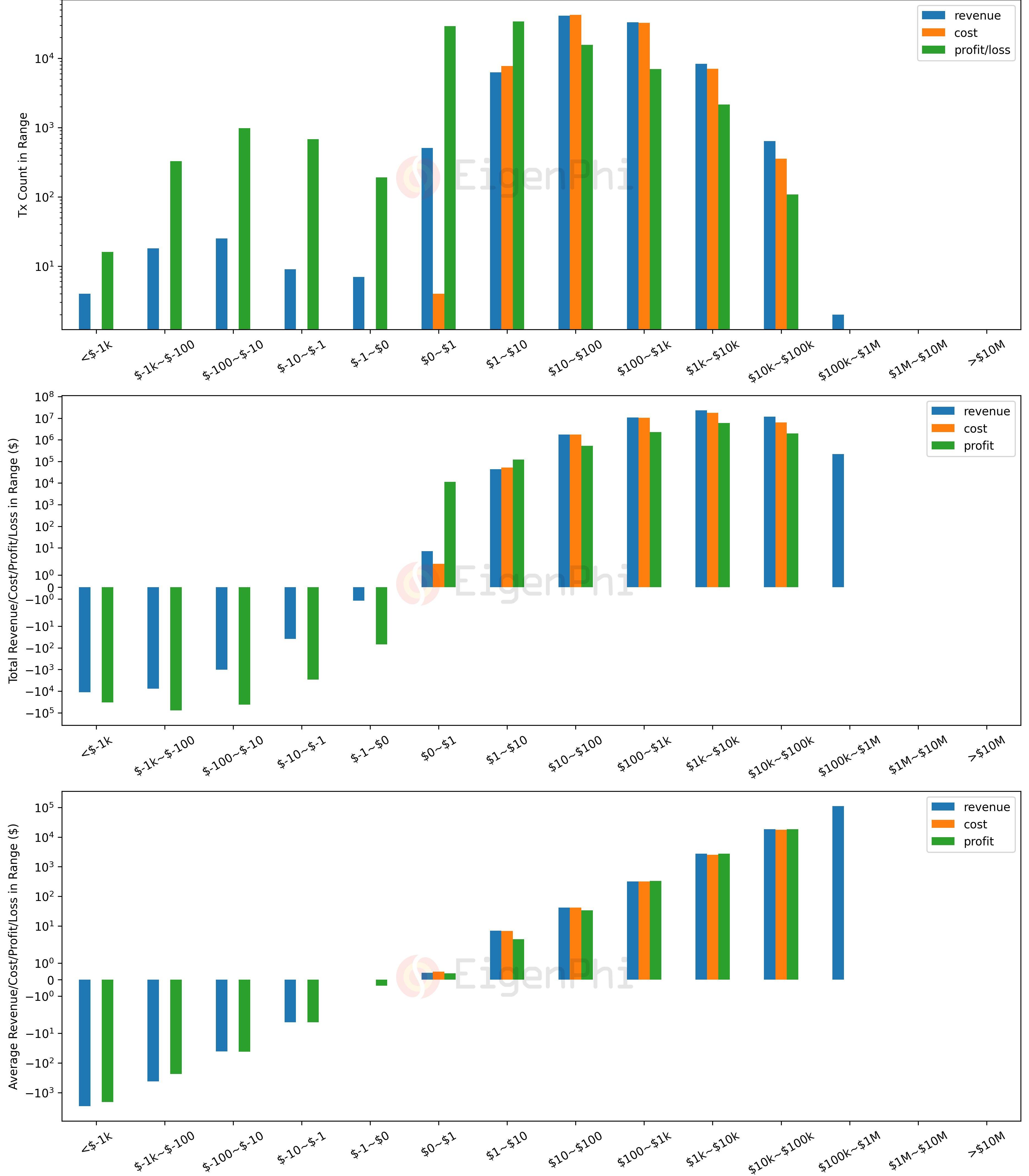

觀察利潤

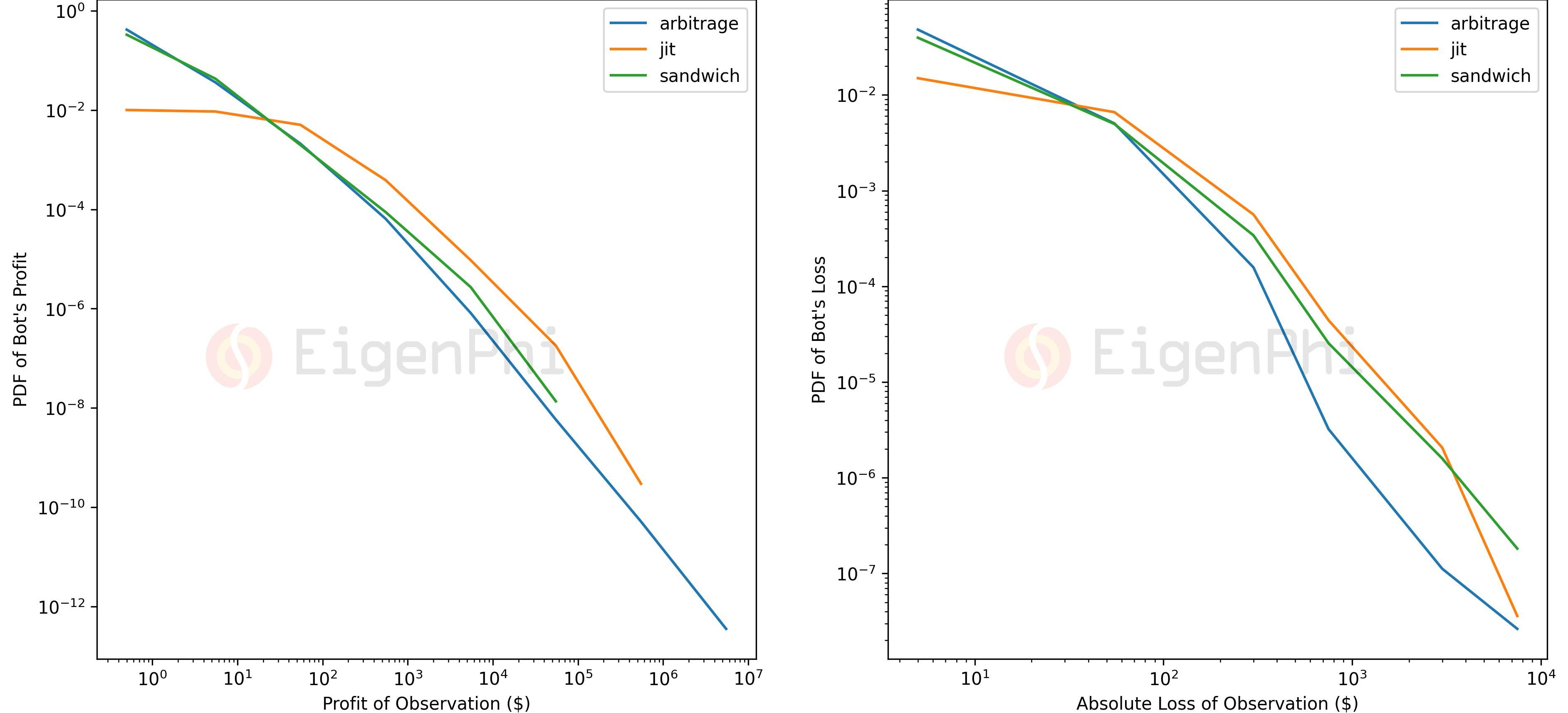

MEV機器人口袋里的實際利潤是預測未來MEV市場對外界的吸引力的另一個參數。這方面的評估需要對數據進行更仔細和更精細的處理,原因有兩個:

僅僅依靠鏈上數據來獲得準確的答案是不夠的,因為存在幸存者偏差。例如,一個看起來從鏈上交易中獲利的機器人可能仍然遭受許多失敗的交易成本或其他鏈下對沖成本的影響。

將代幣價格轉換為美元的過程可能會強烈影響機器人盈利能力的評估。這是因為當價格誤差接近收入和成本之間的差異時,每一分錢都算數,這就是我們想要的利潤數據。此外,長尾資產的可實現流動性也是需要考慮的因素。

我們正在努力優化代幣價格的計算,以下結果基于我們最新版本的價格指數。

從每日的利潤分布我們可以看出,套利和三明治機器人在大多數日子里獲得平均利潤,并有幾個幸運的日子賺取的資金超過平均利潤。例如,8月1日,套利機器人的每日利潤達到447萬美元以上。當天,簡單的空間套利貢獻了71.6%。從JIT機器人的每日利潤百分比來看,它們有時似乎比套利機器人賺的錢更多。

美國金融穩定監督委員會預計在2022年秋初發布數字資產報告:7月29日消息,美國金融穩定監督委員會(FSOC)預計在2022年秋初發布數字資產報告。[2022/7/29 2:45:17]

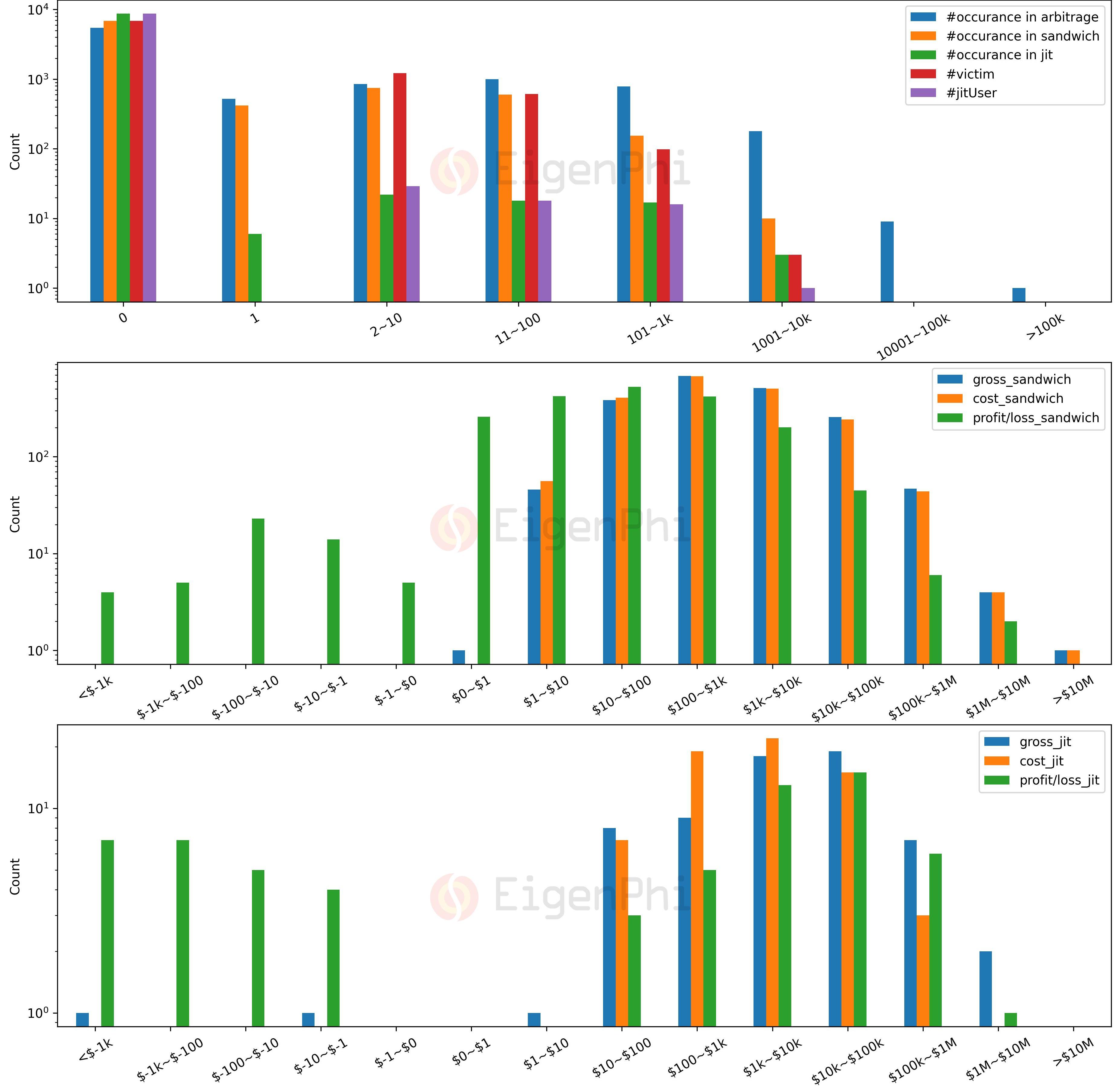

單次觀察的盈虧都符合肥尾分布。與套利機器人的盈利能力相比,三明治機器人和JIT機器人遵循相同的分布屬性,但它們可以提取的單個觀察中的最大利潤至少小一個數量級。MEV機器人在一次行動中也會遭受相當大的損失。

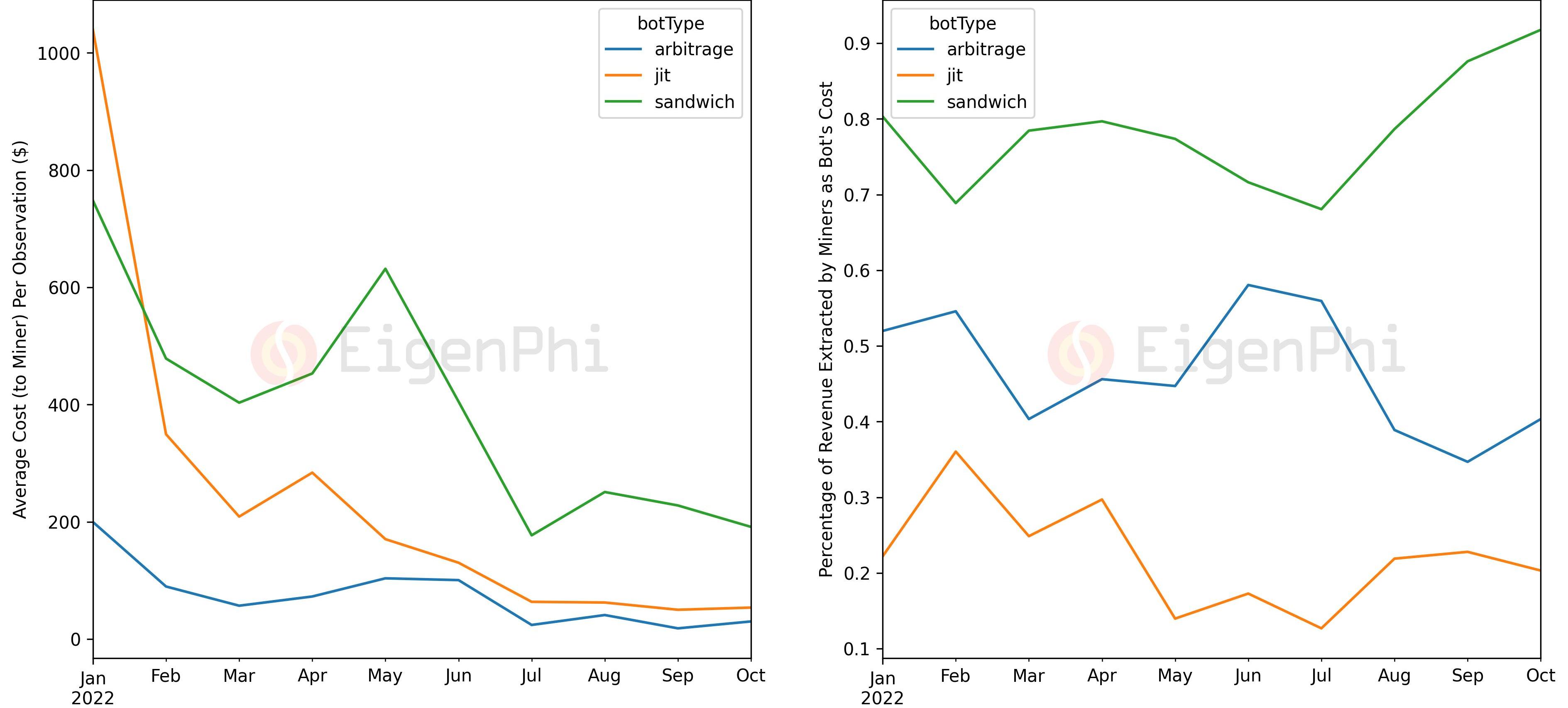

觀察成本和礦工提取價值

為了讓礦工及時打包交易,MEV機器人參與到gas費拍賣市場,激烈的競爭將gas費的成本推得非常高。Flash機器人等機構已經推出了鏈下拍賣市場,其中一些拍賣成本以coinbase.transfer()的形式轉換為礦工小費。這兩部分成本構成了MEV機器人參與MEV市場的主要顯性成本。將其作為收入的百分比,我們可以了解機器人的利潤率水平,以及礦工提取的MEV價值有多少。

機器人的平均交易成本總體呈下降趨勢。但三明治機器人的成本高于其他兩種,分配給礦工的收入比例大幅增長,10月份接近90%。

收入套利機器人支付礦工的比例呈下降趨勢,10月份低于50%。礦工從JIT機器人中提取價值的百分比是最低的,這與他們目前所從事的競爭較少的情況是一致的。

總的來說,超過一半的提取價值實際上流入了礦工的口袋。

對池的影響

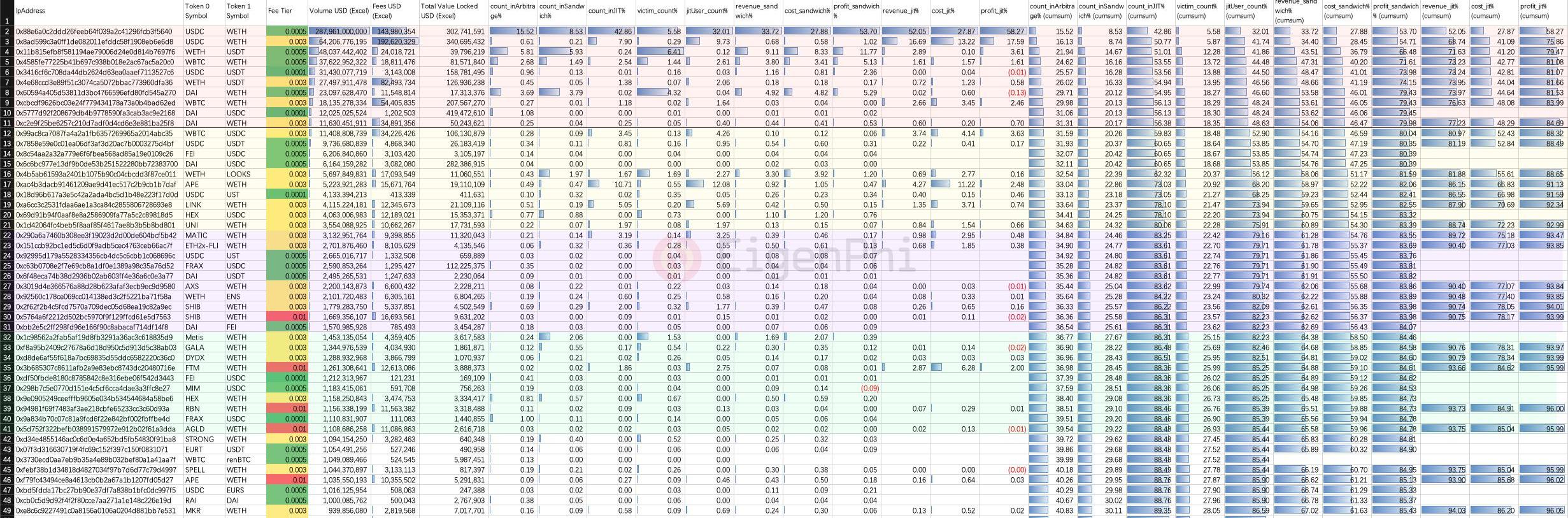

我們還可以觀察到哪些流動資金池更有可能參與MEV活動。讓我們將這個問題分解為特征分析和相關性分析任務。在本報告中,首先我們提出了一個一般的結果。

我們合并UniswapV3流動性池的元數據和按流動性池地址分組的MEV活動參數,如下圖所示。由于套利機器人的盈利能力參數涉及UniswapV3流動性池和其他場所,我們將其放在一邊,重點關注機器人活動的頻率、三明治機器人和JIT機器人的盈利能力以及所涉及的交易用戶的情況。

結果顯示,三明治機器人80%以上的利潤來自按交易量排序的前10名流動性池。然而,只有20%的三明治活動發生在這些流動性池中,這意味著交易量大的流動性池更容易被三明治機器人從中提取價值,但其他流動性池的交易用戶仍可能經常被夾在中間。這一事實也通過每個池中遭受三明治活動的唯一交易用戶數量的分布得到驗證。在我們觀察到的時間范圍內,一些流動性池也沒有參與三明治活動。

至于JIT機器人,他們似乎更關注按交易量排序的前10個流動性池,84%的利潤是從這些池中提取的,56%JIT活動也發生在這里。

就套利機器人在這些池中的平均活動頻率而言,費用等級等于0.0005或0.0001的池更有可能被提取。費用等級為0.0005的池主要受三明治活動的影響。JIT活動也主要發生在費用等級為0.0005的池中。

調查:80%的受訪ESG投資者同時持有加密貨幣:6月17日消息,2021年,環境、社會和公司治理(ESG)投資吸引了創紀錄水平的新資金。Morningstar的數據顯示,這類美國可持續基金在去年吸引了近700億美元的資金,比2020年之前的高點增加了35%。

此外,根據Betterment的一項調查,持有ESG主題投資的投資者中,80%也持有加密貨幣。相比之下,投資組合中沒有ESG主題投資的人中,只有22%持有加密貨幣。

ESG投資者更有可能屬于年輕一代,54%的Z一代和千禧一代持有這些投資。相比之下,嬰兒潮一代的比例為42%,X一代的比例為25%。(CNBC)[2022/6/18 4:36:09]

我們還展示了按池地址分組的幾個參數的直方圖。結果也服從肥尾分布,這意味著一小群池的參與程度遠高于平均水平。

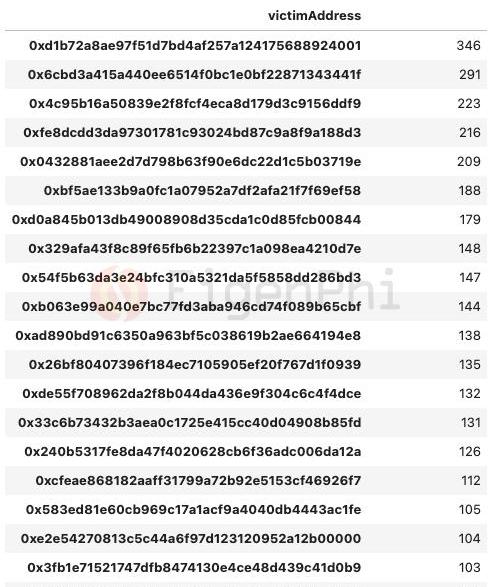

與其他場所相比,與加密資產、USDC、WETH和USDT相關的UniswapV3流動性池是MEV機器人最喜歡與之交互的流動性池。您可以在我們的網站上實時查看MEV活動中按交易量或交易量變化百分比排序的熱門流動性池統計數據。

參與者

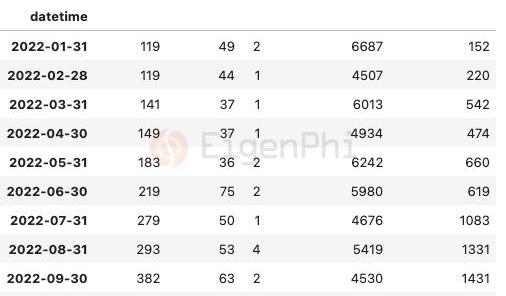

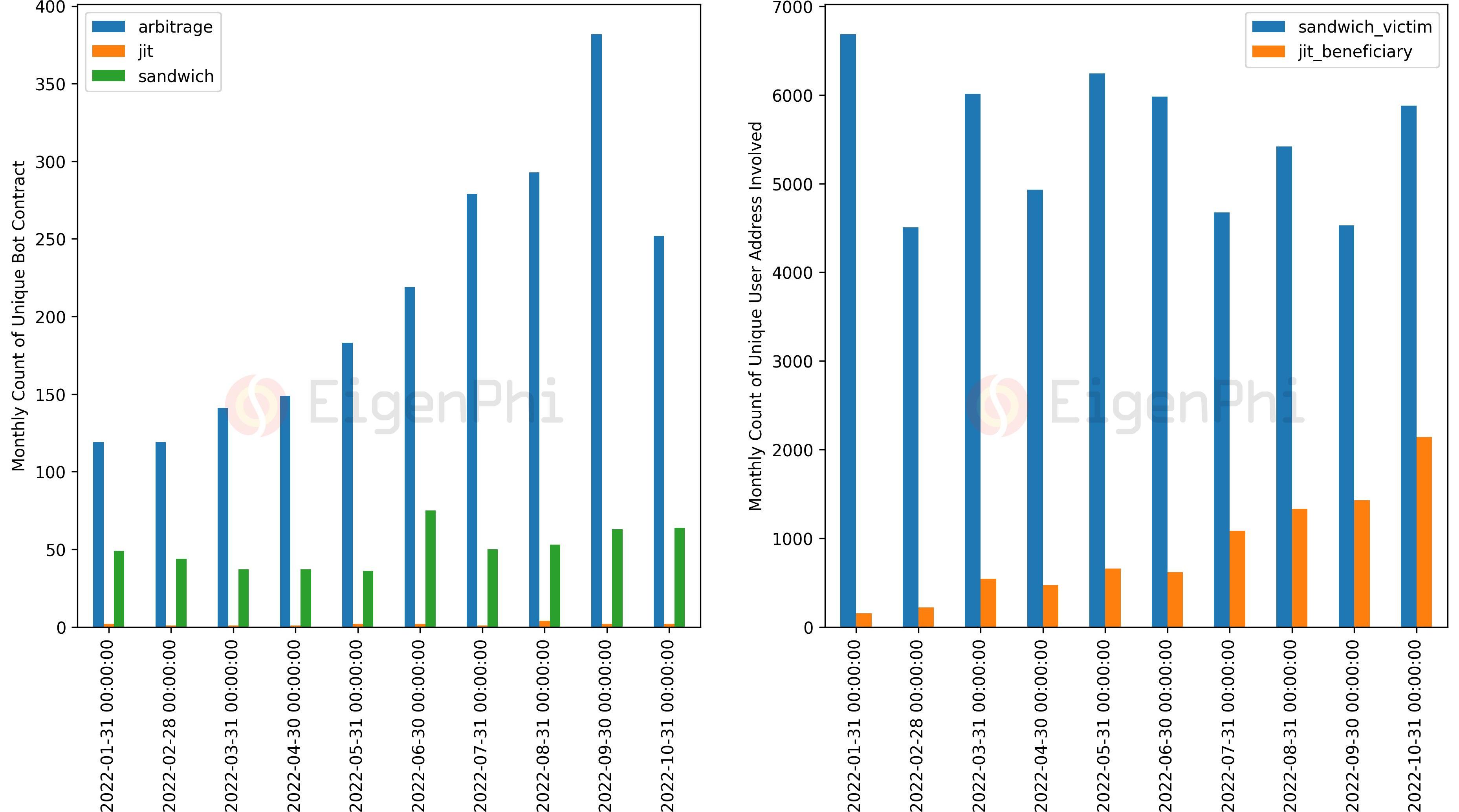

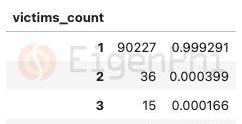

MEV機器人與其他用戶之間的交互關系也是一個吸引人的話題。下表和圖比較了我們觀察范圍內參與MEV活動的不同代理類型的數量。從下表中,我們看到可以從JIT活動中受益的唯一交易用戶地址的增長趨勢。

但是,通過計算唯一機器人合約的數量和涉及的用戶地址,很難評論這些地址背后有多少實體,因為不同的地址可能屬于一個實體。繪制這些地址的交易關系的生動的互動網絡可以幫助更好地理解這個問題,這在本報告中沒有涉及。

套利機器人

套利機器人排行榜

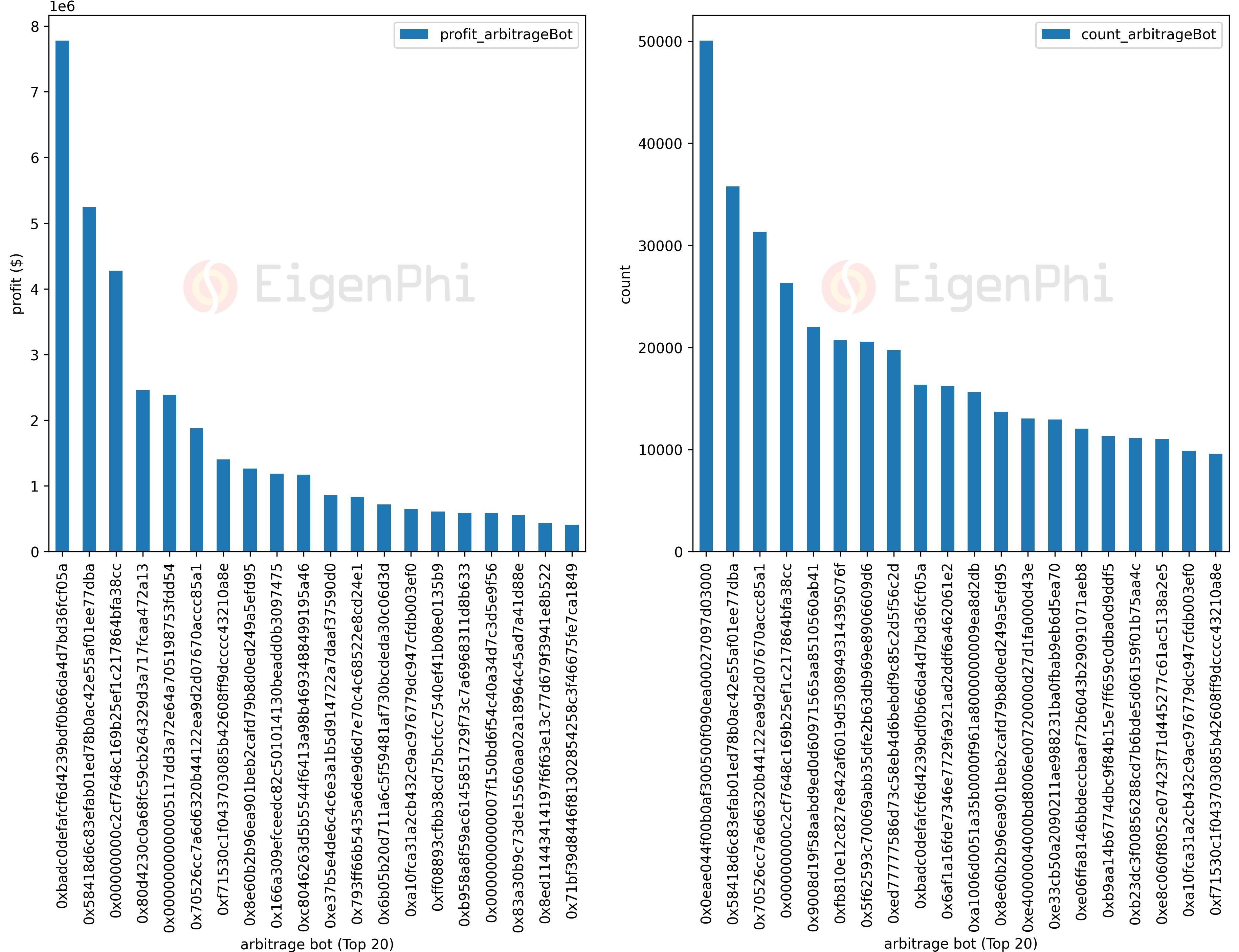

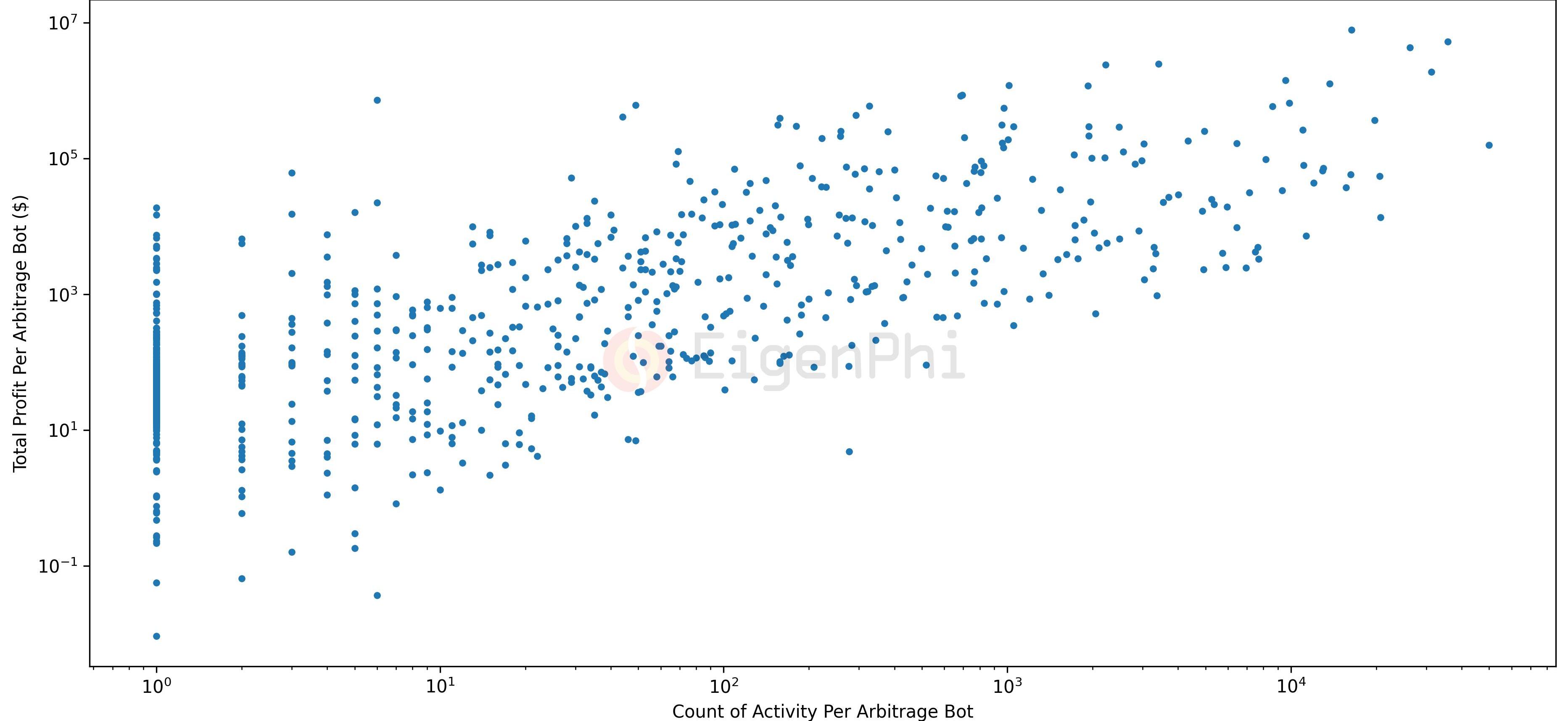

下圖分別顯示了按總利潤和總活動計數排序的前20個套利合約地址。總利潤和總活動計數之間的關系與機器人可以最大程度地提取的利潤上限呈正相關。

套利模式的頻率

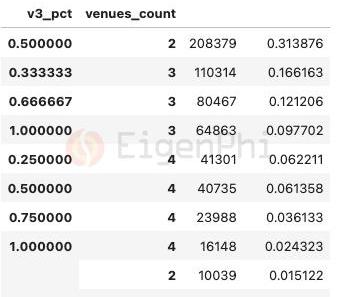

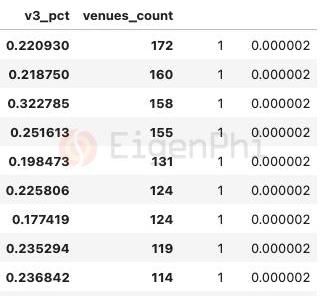

我們可以通過計算涉及的場所數量和涉及的UniswapV3池的百分比來觀察套利交易的結構。前10種可能的組合表明,涉及一個UniswapV3池和另一個場所的空間套利是最常見的模式。隨后的兩種常見模式是涉及一個或兩個UniswapV3池的三角形套利。

被標記為Alameda FTX Deposit的地址向FTX轉入6300萬USDC和1500萬USDT:據KingData數據監控,被KingData大戶地址標記為Alameda Research FTX Deposit的錢包地址于北京時間 5 月 23 日 8:26:51 和 9:40:24 分別向FTX交易所轉入2000萬USDC和4300萬USDC;同時于今晨6:50:55向FTX交易所轉入1500萬枚USDT。[2022/5/23 3:35:06]

另一個有趣的發現是,僅UniswapV3流動性池中也有很多套利機會。單筆套利交易也可能涉及100多個場所:

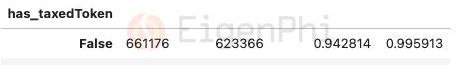

用戶本身作為套利機器人

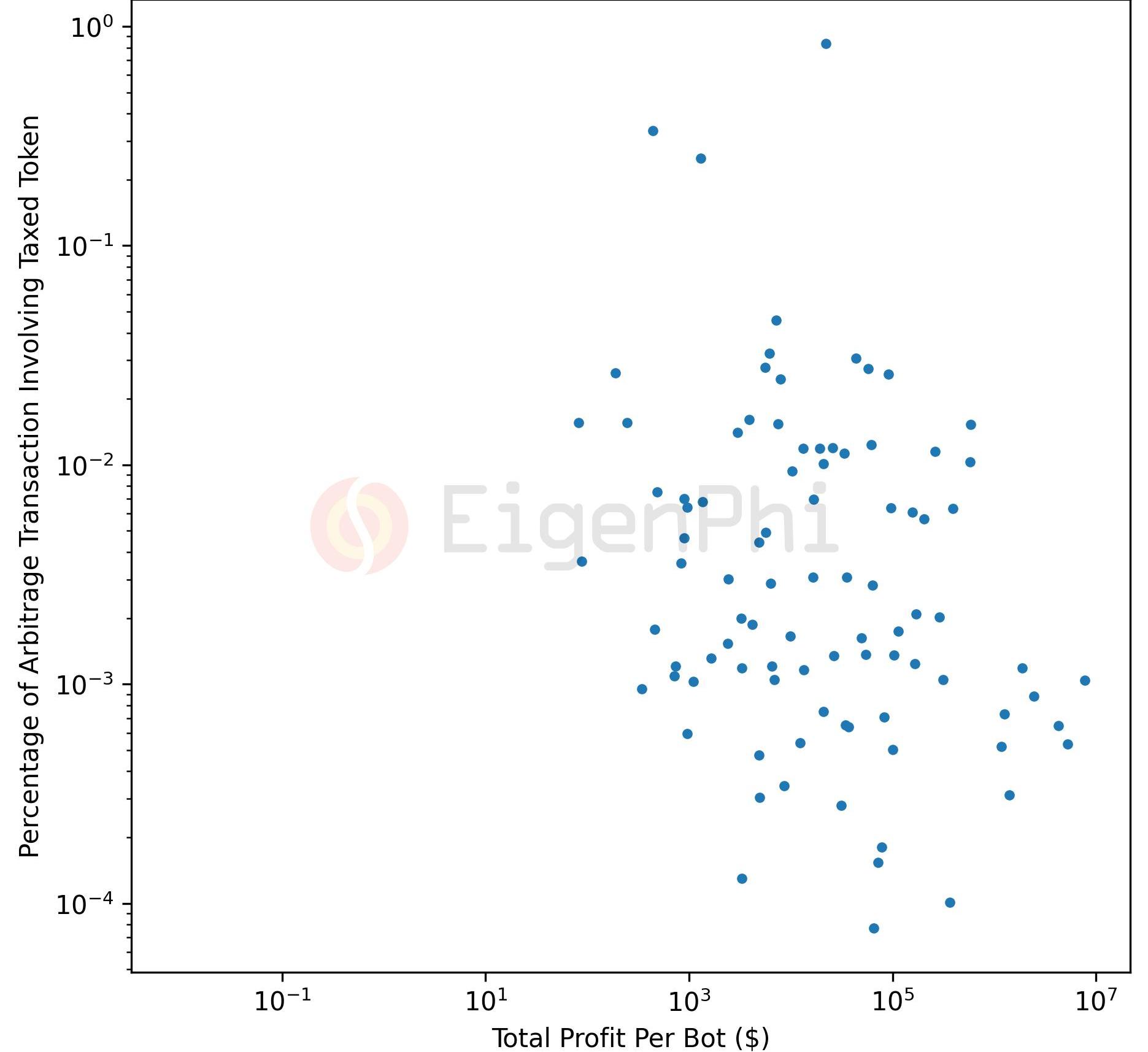

套利機器人,也是AMM的一種交易用戶,除了嚴重的gas費活動外,還受到征稅的代幣合約的影響。下面的數據和圖表顯示,雖然大多數有利可圖的套利交易不涉及征稅代幣,但不排除一些特別優秀的機器人可以在征稅代幣中找到財富。有一個微妙的趨勢是,更有利可圖的套利機器人可能參與較少百分比的征稅代幣。

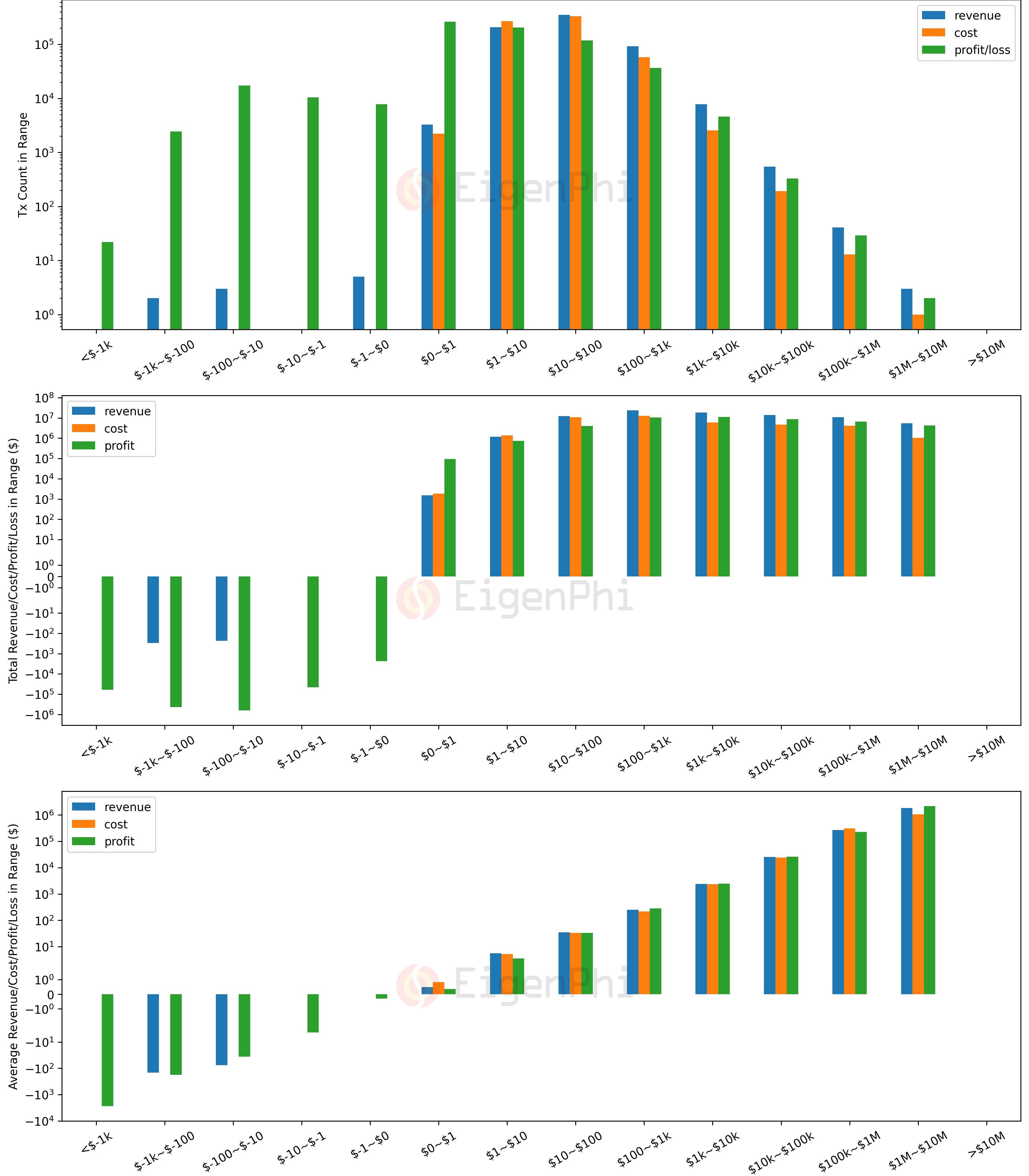

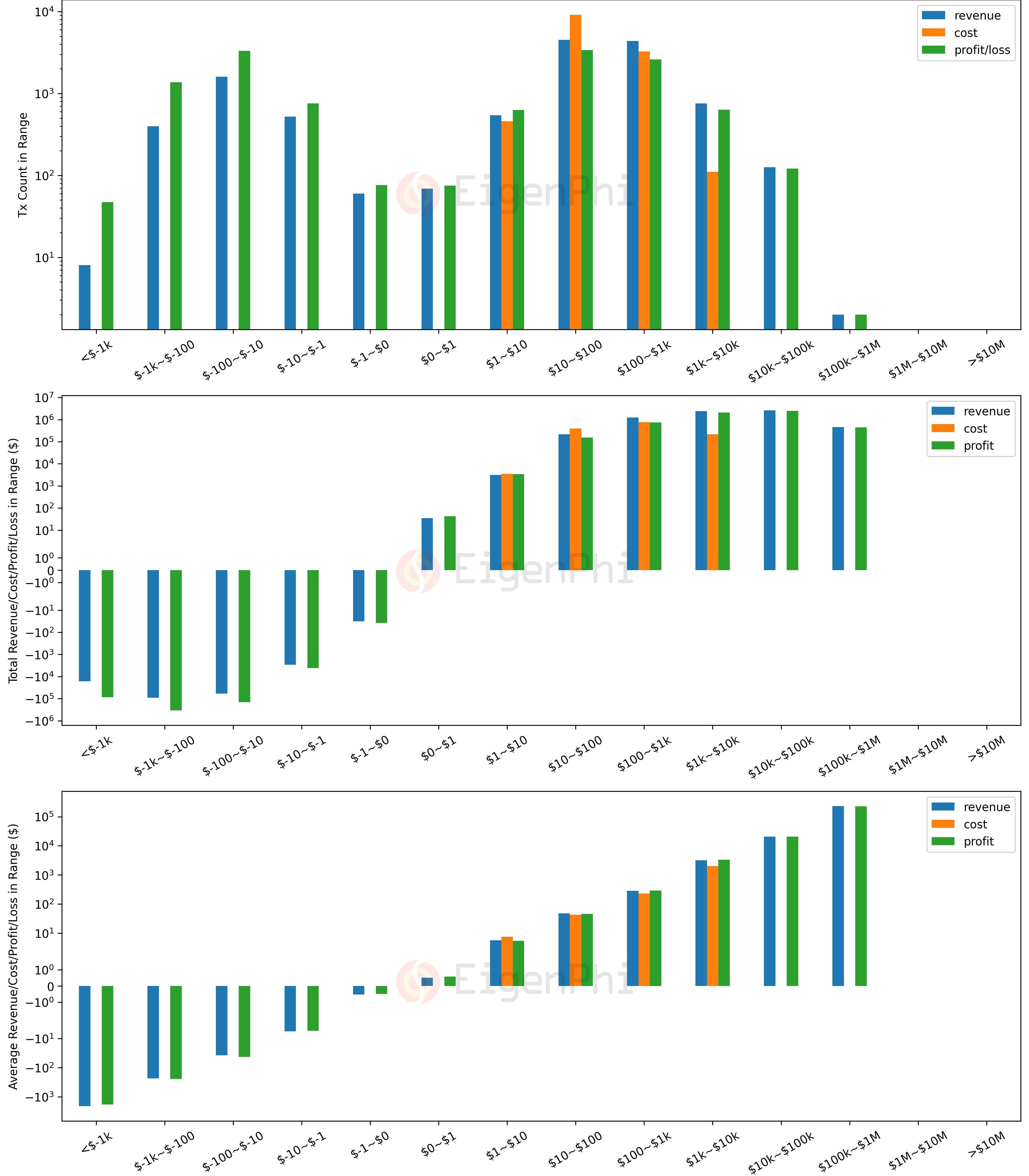

盈利能力的細分

我們還將盈利能力參數的分布放在下面,以供相關方參考。

三明治機器人

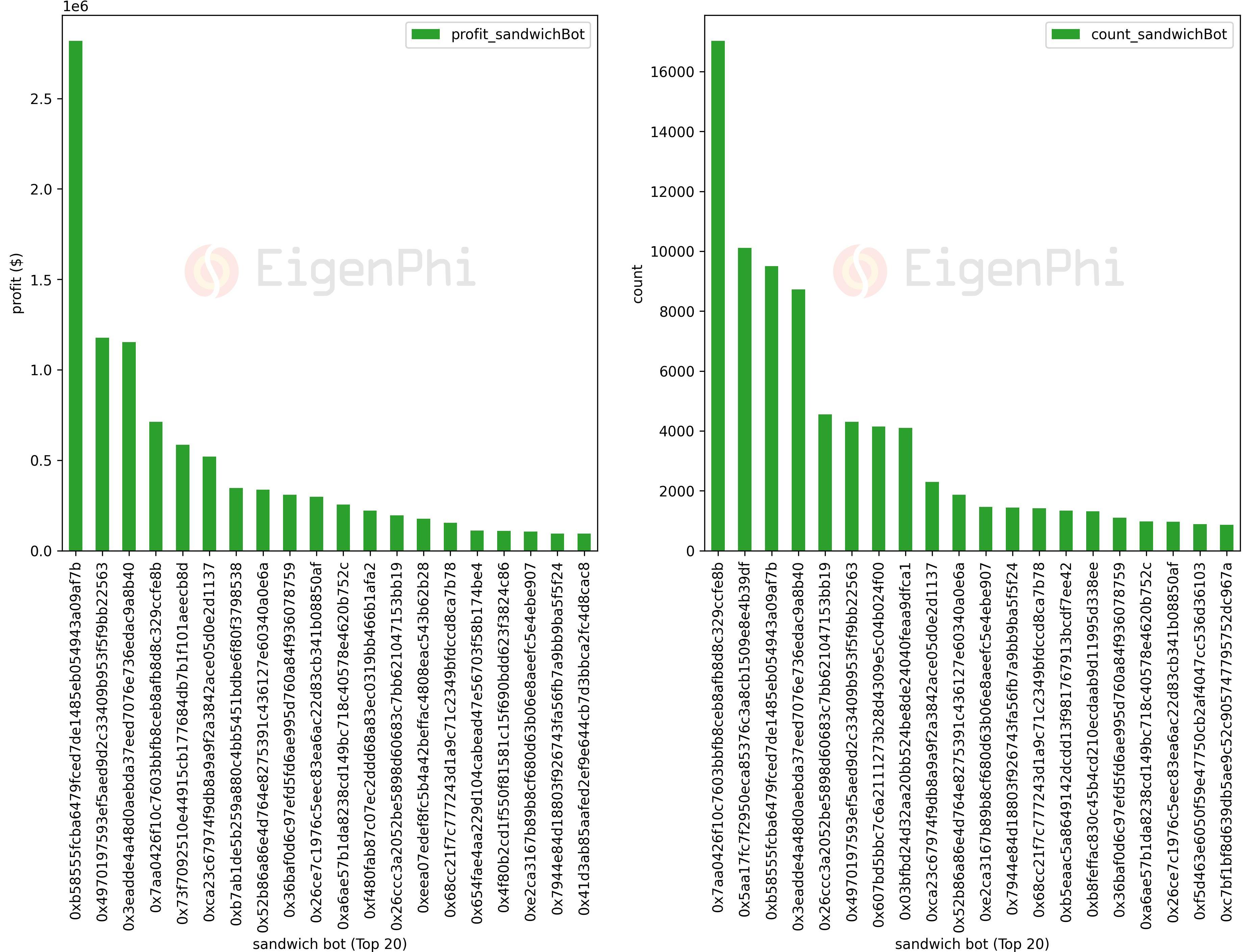

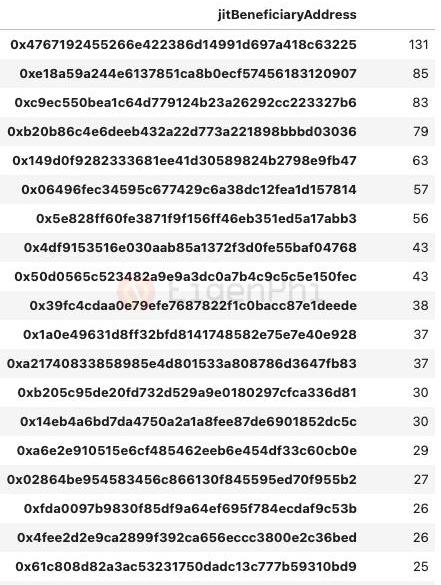

三明治機器人排行榜

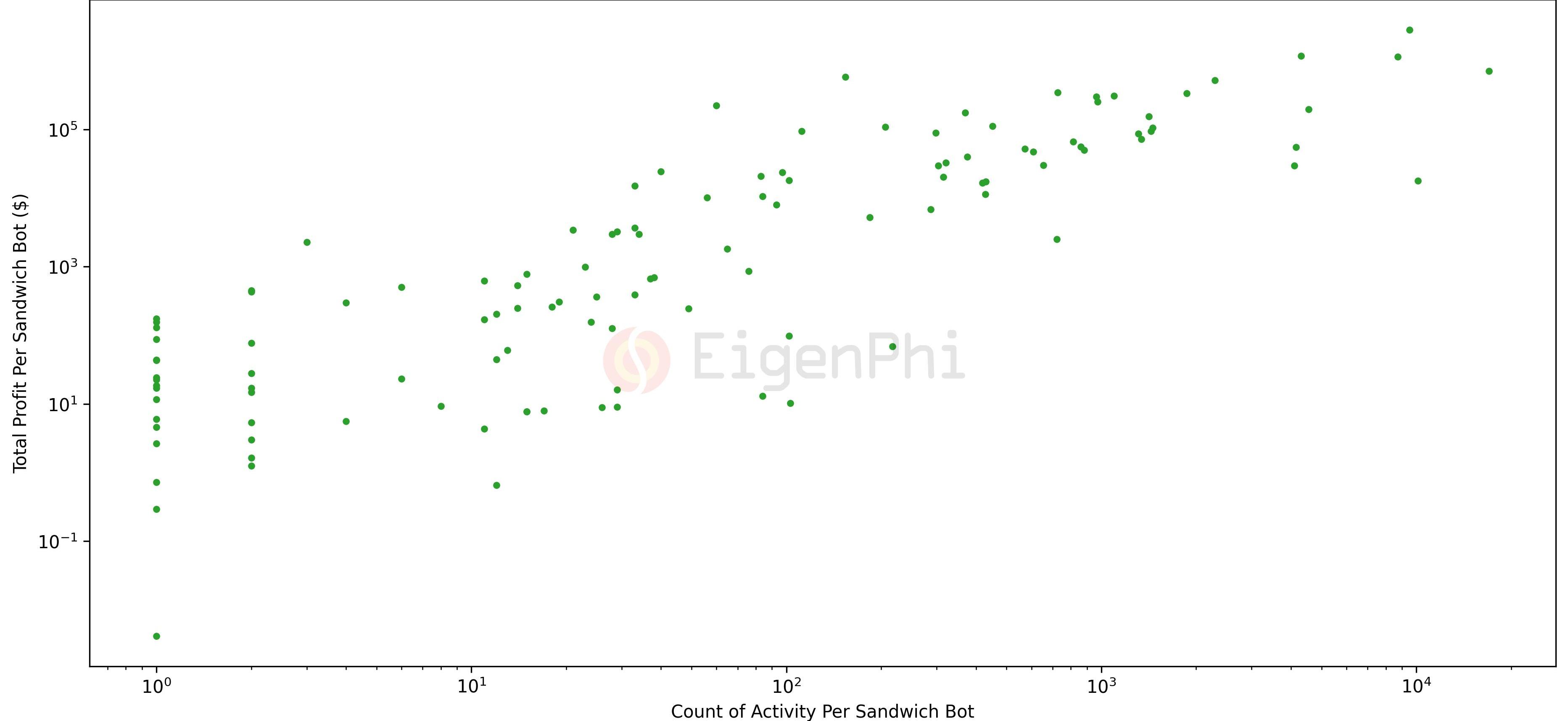

以下面板分別顯示了按總利潤或總活動頻率排序的前20個三明治合約的地址。總利潤和總活動計數之間的關系表明,大多數盈利機器人今年更有能力成功提交超過100次交易。

交易用戶被夾在中間

在大多數情況下,只有一個交易用戶夾在一個三明治活動中。但有時,三明治機器人可以在我們的觀察范圍內一次性搶先運行多達4個交易用戶的交換交易。

從下面的前20名三明治受害者數據中,最痛苦的交換用戶今年參與了300多筆三明治交易。

Uniswap流動性池的三明治活動

從可以在我們的網站上實時查看的前10個被利用的合約中,我們看到與其他場所相比Uniswap流動性池主要參與三明治活動。這部分是由于這些Uniswap池的巨大交易量,這對三明治機器人來說是一個優勢。

盈利能力的細分

我們還將盈利能力參數的分布放在下面,以供相關方參考。

JIT機器人

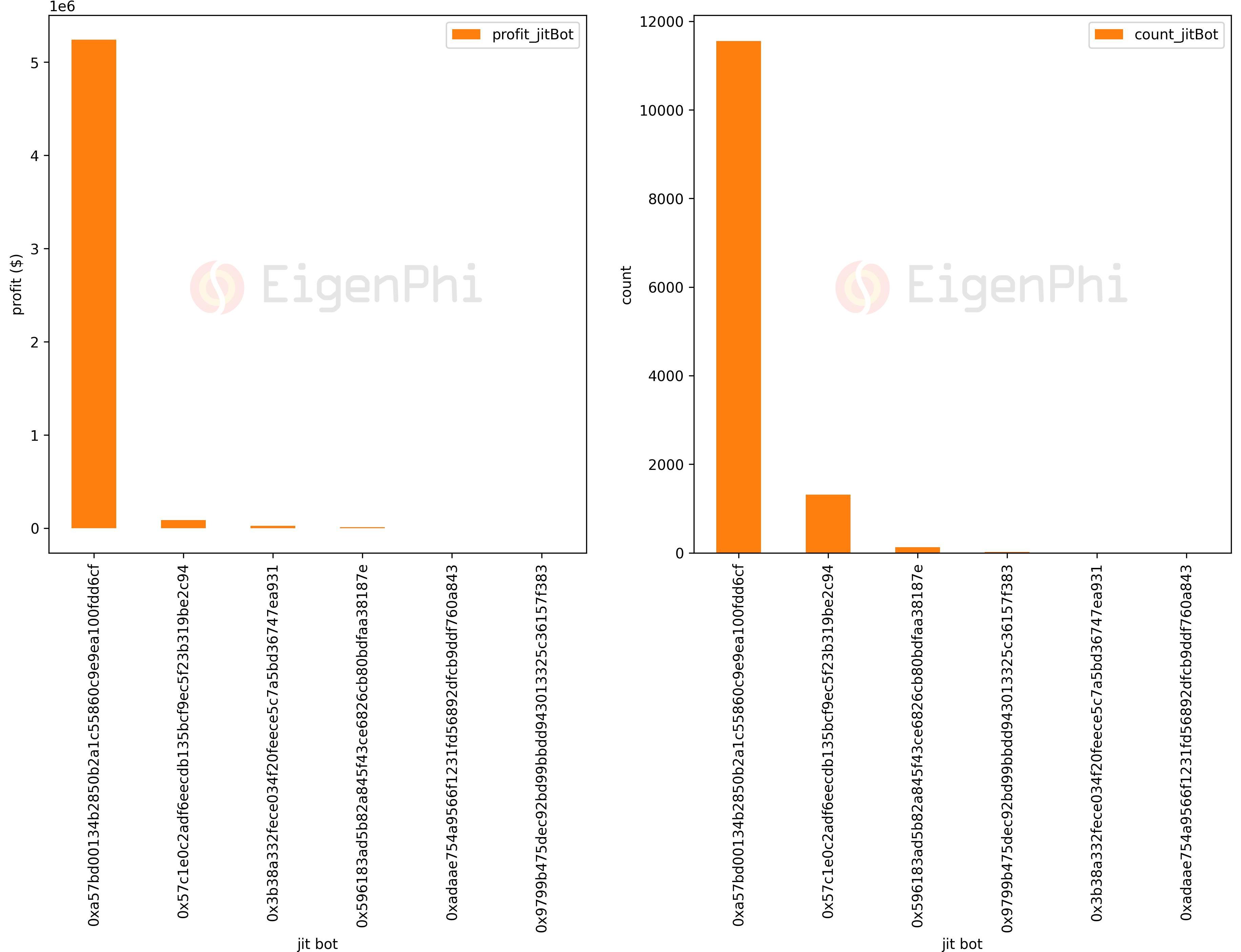

JIT機器人排行榜

我們僅通過檢測JIT機器人添加流動性交易中的唯一「地址」來觀察6個JIT機器人。其中兩家尚未盈利。

交易用戶從JIT中受益

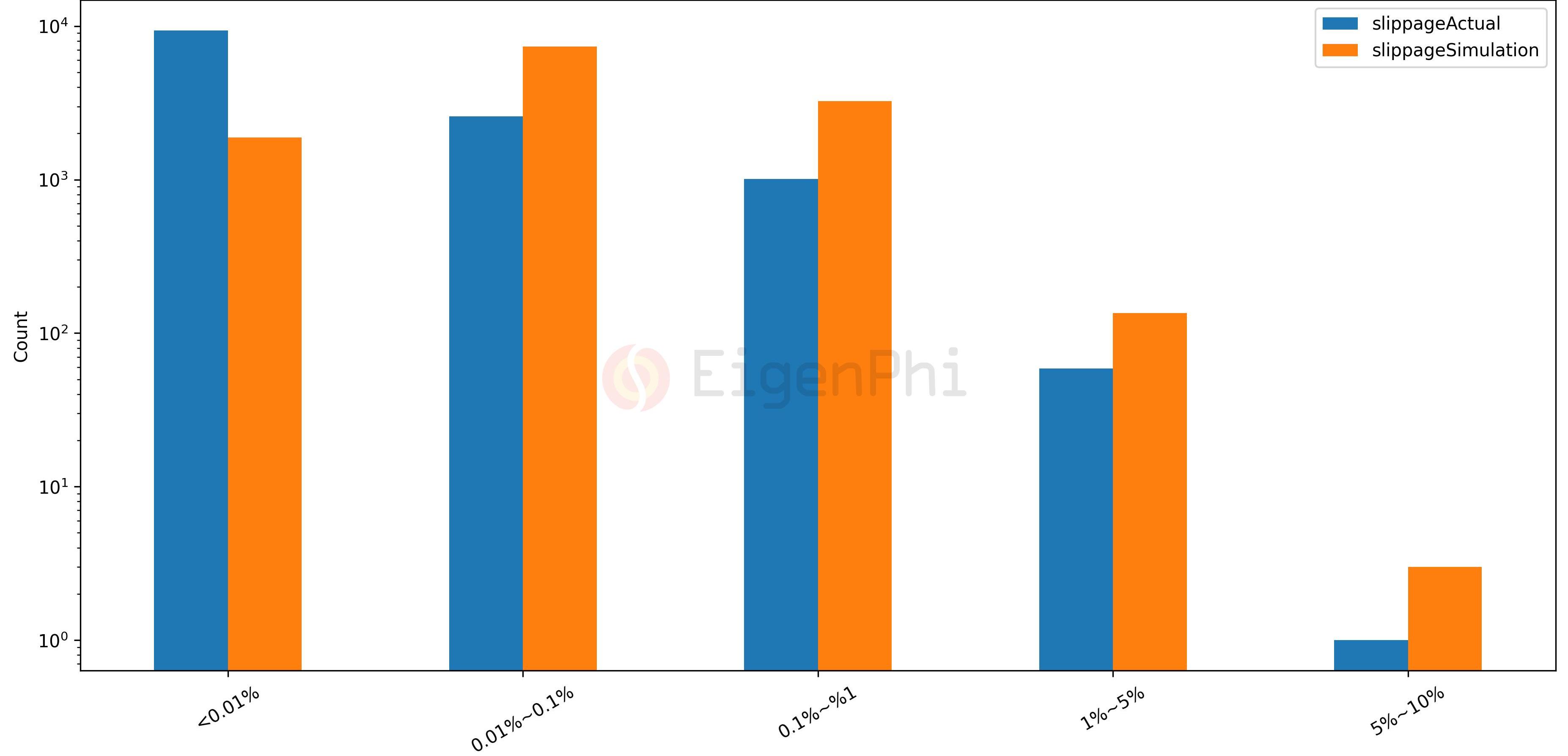

JIT機器人可以為目標交易用戶提供大量的流動性,使其具有較小的滑點損失的優勢。從下面的前20名受益者數據中,許多交易用戶都在頻繁地使用這一新功能,并能享受到其帶來的好處。我們通過在每次觀察中模擬交易用戶在沒有JIT機器人活動的情況下可能承受的滑點來校準收益。從如下所示的模擬滑點和實際滑點的直方圖可以看出,從較大的滑點率明顯轉變為較小的滑點率。在計算過程中,我們還發現在少數情況下存在負滑點值。通過人工查看原因,我們發現在一些增加流動性的JIT機器人交易中,出于某種原因,它們會進行反向互換交易,從而為下一個互換用戶帶來了更優惠的價格。

從下面的前20名受益者列表中,我們看到相當多的掉期用戶已經在頻繁地享受這一新功能。

盈利能力的細分

我們還將盈利能力參數的分布放在下面,以供相關方參考。

結論

從以上分析可以看出,機器人已經成為AMM社區不可忽視的重要組成部分。了解MEV機器人與其他實體之間的交易關系,可以幫助利益相關者更好地了解MEV對AMM的長期影響。

在本報告中,我們從不同的角度描述了上述關系,并基于可靠的數據源和數據分析得出了一些有趣的結論:

收入——從機器人提取的收入規模來看,我們看到套利機器人從涉及UniswapV3流動性池的市場價格不對稱中提取了至少8500萬美元。三明治機器人以滑點損失的形式從掉期用戶那里提取了至少4700萬美元。JIT機器人從UniswapV3的交換費收入中提取了600萬美元。機器人的總收入占LP收入的25%。但是,套利機器人、三明治機器人和LP之間沒有明顯的利益沖突。最近幾個月,他們的收入更有可能跟隨市場波動。JIT機器人的月收入比其他兩種類型小一個數量級,并且還沒有呈現出明顯的趨勢。

頻率-與其他機器人相比,套利機器人更有可能找到交易機會。從今年5月開始,套利機器人的活動明顯增加,而三明治機器人的觀察頻率保持穩定。交易機會與市場價格波動的強度正相關。近幾個月來,JIT機器人的交易機會呈上升趨勢。

盈利能力-MEV機器人在大多數日子里獲得平均利潤,并且有幾個幸運的日子可以賺很多錢。單次觀察的盈虧都符合肥尾分布。三明治機器人可以獲得的最大利潤比套利機器人小一個數量級,這是由于交易機會更少,成本更高,機器人之間的競爭更加激烈。JIT機器人仍處于早期階段。

成本-機器人的平均交易成本在最近幾個月呈下降趨勢。三明治機器人的成本高于套利機器人,分配給礦工的收入比例顯著增長,10月份接近90%,而套利機器人則下降到30%以下。總的來說,超過一半的提取價值流入了礦工的口袋。

池-三明治機器人80%以上的利潤來自按交易量排序的前10個池。然而,只有20%的三明治活動發生在這些池中。在我們觀察到的時間范圍內,一些游泳池也沒有參與三明治活動。JIT機器人似乎更關注按交易量排序的前10個池,其中84%的利潤來自這些池,56%的JIT活動也發生在這里。費用等級等于0.0005或0.0001的流動性池更有可能被套利機器人提取。費用等級為0.0005的流動性池主要受到三明治活動和JIT活動的影響。按池分組的參數的肥尾分布也表明,少數池的參與程度遠高于平均水平。

參與者-可以從JIT活動中受益的唯一交換用戶似乎有增加的趨勢。來自實際掉期交易和模擬的滑點數據也驗證了這一點。還有其他協議也提供戰略流動性,為尋求更多收益的LP提供機器人服務。他們的策略主要是在窄幅范圍內分配流動性,并根據布林帶等量化指標調整刻度間隔以跟蹤市場價格。與這些策略相比,JIT機器人正試圖以一種創新的、更具資本效率的方式來解決相同的問題。值得考慮的是,AMM協議設計者等相關方直接提供類似的功能,可以在提升用戶體驗和增加LP收益的同時,以一種全新的方式連接swap用戶和LP。

機器人-我們還分別列出了按總利潤和活動計數排序的前20個機器人合約地址。總利潤和總活動計數之間的關系與機器人可以最大程度地提取的利潤上限呈正相關。關于套利機器人如何處理征稅代幣,大多數有利可圖的套利交易不涉及征稅代幣。但不排除有一些特別優秀的機器人可以在征稅代幣中找到財富。在大多數情況下,只有一個交換用戶夾在一個三明治活動中。但在某些情況下,三明治機器人可以在我們的觀察范圍內一次性運行多達4個交換用戶的交換交易。今年最痛苦的掉期用戶參與了300多筆三明治交易。

交易模式-通過觀察套利交易的結構,我們發現涉及一個UniswapV3池和另一個場所的空間套利是最常見的模式。以下兩種常見模式是涉及一個或兩個UniswapV3流動性池的三角形套利。僅UniswapV3流動性池中也有很多套利機會。而單筆涉及100多個場館的套利交易也可以獲利。

方法

數據源

上述分析基于從我們構建的完整以太坊節點獲取的原始區塊數據。涵蓋的數據范圍是從塊號13916166到15871479。我們解碼原始數據以獲得我們需要的細粒度數據字段。

為了將某些參數與整體市場情況和UniswapV3的宏觀參數進行比較,我們采用了以下第三方數據:

ETH來自coinmarketcap的歷史收盤價。

UniswapV3的每日元數據來自dune@messari/Messari:Uniswap宏觀財務報表。

UniswapV3的元數據來自https://www.uniswap.shippooor.xyz/。

我們如何識別機器人?

我們將交易視為資產轉移的集合,我們使用一組規則通過評估這些轉移的結果來查看是否發生了MEV活動。經驗法則是交易中存在不止一次的轉賬,交易者最終會出現盈余。

為了識別不同類型的MEV活動,我們在當前階段收集遵守我們的啟發式規則的觀察結果,并且我們通過每天將樣本結果與MEV-inspect的樣本結果進行比較來根據檢測到的假陰性或假陽性繼續增強我們的算法.

在本報告中,我們確定了涉及UniswapV3池的三種類型的MEV活動。我們涵蓋的UniswapV3流動性池地址總數為8837個,其中包括來自工廠交易失敗的地址,而第三方數據源中列出的流動性池為8767個。套利、三明治和JIT觀察的總數分別為663889、90291和13020。?

我們如何計算利潤和成本?

我們不斷優化我們的價格指數算法。目前,我們直接將USDT、USDC、DAI等同于1美元。對于流動性較好的主流資產,AMM和鏈上預言機可以提供相對可靠的報價來源。隨著這些主流資產的價格穩定下來,我們進一步根據計算時的掉期比率計算其他代幣的價格。

我們只考慮檢測到的每筆交易的鏈上成本。計算過程是對每筆交易的gas費用和coinbase.transfer()值求和,然后根據ETH的價格將結果轉換為美元。

Tags:MEVSWAPUNIUniswapMEVR價格CheesecakeSwap TokenXUNIIuniswap幣價格預測

過去48小時,一場因信任導致的“加密雷曼危機”正式爆發,整個加密貨幣行情受到影響,BTC一度跌破17000美元,ETH也跌破1300美元,而處于漩渦最中心的FTT跌超90%,接近崩盤.

1900/1/1 0:00:00原文作者:GaryMa?近日,,在此前的五大關鍵路線的基礎上,新增了以解決交易審查和MEV風險為中心的關鍵路線TheScourge.

1900/1/1 0:00:00圖片來源:由無界版圖AI工具生成有人堅信NFT的價值,有人則質疑其科技的幻象外衣;有人認為泡沫破滅了,也有人認為目前只是周期性波動。當前的NFT行業宛若一個矛盾綜合體.

1900/1/1 0:00:00幣安和FTX必有一戰。在2021年幣安退出FTX股權之時,加密行業人士都由此預測。現在,幣安和FTX開始在正面戰場展開對決。金色財經帶你看看幣安和FTX近日戰場情況.

1900/1/1 0:00:00頭條 ▌?CZ:清算FTT是吸取LUNA教訓11月7日消息,Binance首席執行官趙長鵬在社交媒體上稱,“清算FTT只是后期退出的風險管理,也是吸取了此前LUNA的教訓.

1900/1/1 0:00:00文:@Testnet_Digger 來源:推特 StarkNet生態系統每天都在發展,因此,很難監控一切。本文總結了構建在StarkNet上的所有原生DeFi項目.

1900/1/1 0:00:00