BTC/HKD+1.45%

BTC/HKD+1.45% ETH/HKD+2.07%

ETH/HKD+2.07% LTC/HKD+2.73%

LTC/HKD+2.73% ADA/HKD+2.47%

ADA/HKD+2.47% SOL/HKD+2.69%

SOL/HKD+2.69% XRP/HKD+2.7%

XRP/HKD+2.7%原文標題:《TheGrayscale(GBTC)Effect》

原文作者:BenLilly

原文編譯:深潮TechFlow

我們重新整理了一下兩年前的故事,始于2020年,我們稱之為「灰度效應」。

當我們回顧這些畫面時,我們發現2020-2021年是牛市運行的開始,但同時,也埋下了推動2022年熊市出現的禍根。

如今,熊市還在繼續。

也許,Twitter和媒體上的加密貨幣旁觀者目前正無可奈何地等待著最終的末日降臨,并希望它早點到來。因為那個數字貨幣集團帝國正在自我崩潰.....一個擁有現在臭名昭著的灰度比特幣信托基金的帝國……

而這些早期線索向我們展示的是,我們正在進入一個完整的循環,過去的各種催化劑現在正在解體,我們看到了雙刃劍的另一面。

因此,今天,讓我們深入了解最近的一些丑聞,以使當今發生的事情更有意義。

泡沫的起始

在我們開始之前,我想談一件事。

我提到我們正在原地踏步,在任何人暗示兩年半前的所有進步現在已經消失之前,我想迅速消除這種惡性想法。

這已經不是兩年半以前,今年發生的事并不會讓這個行業倒退三到四年。

以這樣的惡性方式思考,也許暗示了一個人的信仰起源——源于投機。我認為,這種方式對整個社會來說是無益的。我們很快就會看到,這種行為帶來的許多壞處。

因此,雖然當前的氣氛是陰沉和反思,但我們不要忽視每周都在以驚人的速度發生的技術突破……這種創新是事實。它是行業的內在力量,不會因為投機行為被推回幾年前。

如果有的話,在Githubs、論壇和熱切的團隊中上升的能量就像一座準備噴發的火山。任何擋在它前面的東西都無法減緩它的進程。而一旦這種能量被釋放到世界上,會誕生最肥沃的土壤,使未來變得更加光明。

這個行業的創新和發展是任何行業中最自由的力量,它是一種在自由、真理和自我主權中烘托出來的力量。這些是不會簡單地失去信仰的真理......而且它們是今天失敗的頭條新聞沒有體現也沒有提及的真理。

因此,如果「征服的目的是避免做與被征服者相同的事情」......讓我們回顧一下過去,希望能幫助我們向前邁進,不要讓過去的錯誤在明天困擾我們。我們沒有倒退,只是明白了目標的距離。

灰度比特幣信托負溢價率達28.5%:金色財經消息,Tokenview鏈上數據顯示,當前灰度總持倉量達200.76 億美元,主流幣種信托溢價率如下:

BTC,-28.5%;

ETH,-24.85%;

ETC,-58.34%;

LTC, -42.99%;

BCH,-10.62%。[2022/7/21 2:27:36]

第一幕——起始

它始于2020年的DeFi之夏。每個深陷鏈上交易困境的加密用戶都開始了解收益農場、保險庫、流動性聚合、合成代幣、收益代幣等等。

在這些代幣和1,?000%以上的短期收益率產品的喧囂中,我們的內部交易和警報AI系統對比特幣現貨市場上發生的異常需求進行了深入研究。

這對我們來說是一個重大警報,因為現貨需求將價格推向新的范圍。衍生品將我們推向區間的高點和低點。對于任何回憶起2020年的人來說,對2020年3月低點的恐懼被烙印在交易員的腦海中。

當我們回顧過去時,我們發現有些諷刺的是,一種以收益率代幣為形式的新物種出現,讓生態系統中最大的鯨魚能夠在不被注意的情況下四處游蕩......

這些鯨魚是引發18個月牛市的原因。

而今天,當價格回調到接近18個月前的市場位置時,我們意識到所有開始這一切的杠桿,正在退出舞臺。這就是我們之前提到的雙刃劍。

開始這個周期的人與登上頭條新聞的是一個人。

那么,我在這里指的是誰,指的是什么?

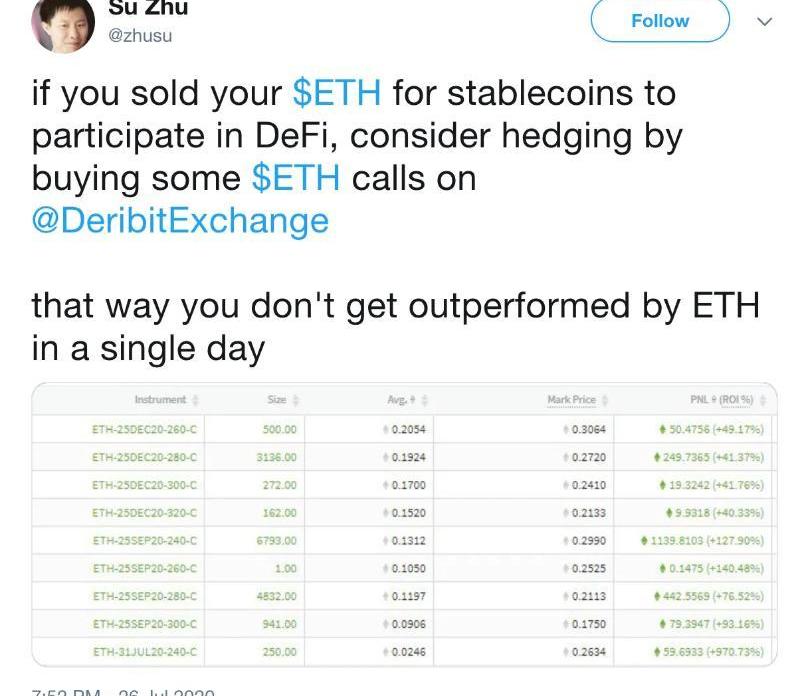

讓我們拉出一條在2020年夏天引起我們興趣的推文。當時它比其他任何一條都更吸引我們,只是因為這種看漲的態度很可能與AI所挑選的東西有關。

這是一條現已刪除的推文,來自三箭資本的負責人。

這是3?AC賬面上的一個片段,他們正在不斷增加多頭倉位。根據圖片,Zhu的這張截圖反映了他大約開了2340ETH的合約。當時的總金額剛剛好是100萬美元。

對于一個數十億美元的對沖基金來說,這可能是一個非常小的頭寸。但當時的3?AC還不是十億美元的對沖基金。

灰度今日增持2018枚SOL:5月6日消息,Tokenview鏈上數據顯示,灰度今日增持2018枚SOL。當前灰度總持倉量達324.68億美元,其余幣種未見增持,主流幣種溢價率:BTC,-25.49%;ETH,-26.17%;ETC,-58.51%。[2022/5/6 2:53:50]

根據nymag的報道中的一段話,該報道引用了3?AC的年度報告,「根據其年度報告,三箭的主要基金的回報率超過了5900%?。到該年年底,它管理著超過26億美元的資產和19億美元的負債。」

這意味著3?AC盈利約7億美元......這也意味著這兩家公司在2020年某個時候的收益超過5,?900%?,管理著約1,?150萬美元。

這使得該截圖更能反映出一個建立在信念上的超額賭注。

隨著3?AC對對沖不感興趣的事實浮出水面,這個ETH頭寸是3?AC要做的一個指標。我們甚至不知道BTC看漲期權是什么樣子的——那是一個流動性更強的期權市場。

我認為他的BTC期權頭寸要大得多,因為任何當時在Deribit交易的人都能證明存在巨大的價差。對于任何建立七位數以上頭寸的人來說,需要相當長的時間來填補,特別是在流動性差的ETH期權合約上。

這就是為什么我們在上面的片段中也看到了如此多的合約和到期日。

好吧,那么再深入了解一下這個位置,我們還知道在那條推文發布之前發生的一些事情。

首先,?3?AC購買了超過2100萬股的灰度比特幣信托。我們知道這要歸功于2020年6月2日美國證券交易委員會的文件。

灰度是數字貨幣集團的一個實體,它占領了市場,到目前為止總共積累了536,?000個BTC。

他們獨特的結構是使其成為可能的原因。它的結構本質上是為了囤積比特幣。BTC和美元流入,不能提出。

Grayscale實現這種單向流動的方式是他們分配份額的方式。經認可的投資者或「富人」可以注冊私募以接收份額。

然后,這些經認可的投資者可以向Grayscale提供BTC或美元。作為交換,Grayscale給他們同等價值的股份。如果每股等于0.001BTC,那么每交給Grayscale一個BTC,認可的投資者就會收到1000?GBTC。

灰度資產管理總規模達376億美元:金色財經報道,據灰度官方推特消息,截至美東時間2月11日,灰度資產管理總規模達376億美元。比特幣信托基金(GBTC)交易價格為每份39.35美元,較前一日下跌4.02%;以太坊信托基金(ETHE)交易價格為每份29.2美元,較前一日下跌6.35%。[2022/2/13 9:48:27]

問題是私人投資者必須等待6個月才能在市場上出售GBTC。這就是非認可的散戶投資者投機的地方,也就是那些不那么富有的買家。

用股票換取BTC,這似乎很公平,但實際上,這并不公平。這是因為GBTC幾乎總是以溢價交易。在股票市場上尋求純粹投資BTC的非認可投資者或散戶投資者支付的不是公允價值。

這就是我的意思...最近GBTC收線于28.25美元。根據BraveNewCoin流動性指數,比特幣收于22,?830美元。根據Grayscale網站,每個GBTC份額等于0.00095085BTC。意味著GBTC的公允價值為21.71美元。目前的價格有30%的溢價,只是因為買家并不富裕。這30%的溢價直接流向了交出BTC的合格投資者。

這種策略是灰度公司創建信托的方式,其中比特幣基本上以一種單向流入的方式進入信托。哪個擁有比特幣的合格投資者對增加比特幣余額不感興趣?價格是5,?000美元還是20,?000美元并不重要。只要有溢價,BTC的價值就會增長。

在六個月內,這是一個幾乎無風險回報,回報率為30%?,一年則為69%?。

這是相當可觀的,自然的經濟壓力應該會將這一溢價降至0%?。然而,出于某種原因,我們還沒有看到這種情況發生。

這意味著3?AC很可能在6月2日提交文件之前購買了比特幣。我們可以根據SuZhu在2020年12月5日發推文和在2020年12月31日提交下一份披露文件所花的大約30天時間來計算下面顯示的時期。下面的時間剛剛超過30天。

但請記住,Zhu持有一些7月份的ETH看漲期權。它們的行權價為240?,每張合約的成本為0.0246ETH。

如果提前1.5個月或更長時間買入這些合約,這意味著該合約要想賺錢,價格需要上漲20%到40%以上。

彭博和灰度合作推出新的數字資產相關指數“BGFOF”:金色財經報道,彭博(Bloomberg)和灰度 (Grayscale Investments)周三宣布合作推出一個新的基于數字資產的指數“BGFOF”(Bloomberg Grayscale Future of Finance Index)。該指數追蹤了 22 家與數字資產、金融科技相關的公司,這些公司預計將在未來兩年內為數字經濟的增長做出重大貢獻,其中代表“金融未來”的公司按三個關鍵支柱分類:金融基礎、數字資產基礎設施和技術解決方案,這涵蓋了支付、交易、資產管理、硬件、區塊鏈/技術或礦業公司等細分市場。

Grayscale Investments 成立于 2013 年,是全球最大的數字貨幣資產管理公司,截至 2022 年 1 月 18 日管理資產規模超過 382 億美元。通過其投資產品系列,Grayscale 以證券的形式提供對數字貨幣的敞口,人們無需直接購買、存儲和保管數字貨幣。[2022/1/20 9:00:26]

目前,我們可以假設這些倉位是在這個時間范圍內進入的。

這里的要點是,?3?AC很有可能在現貨市場購買他們的BTC之前就購買了看漲期權,然后再將代幣發送到Grayscale,并填寫SEC文件。這是合乎邏輯的,因為你可以從你的現貨購買中獲取利潤,因為2100萬股大約是21000個比特幣。

這么多的比特幣在當時是1.5億到2億美元,這意味著根據3?AC的資產和負債,這是一筆借來的金額。

現在,如果我們再往前走一步,我們可以將時間排得更準……

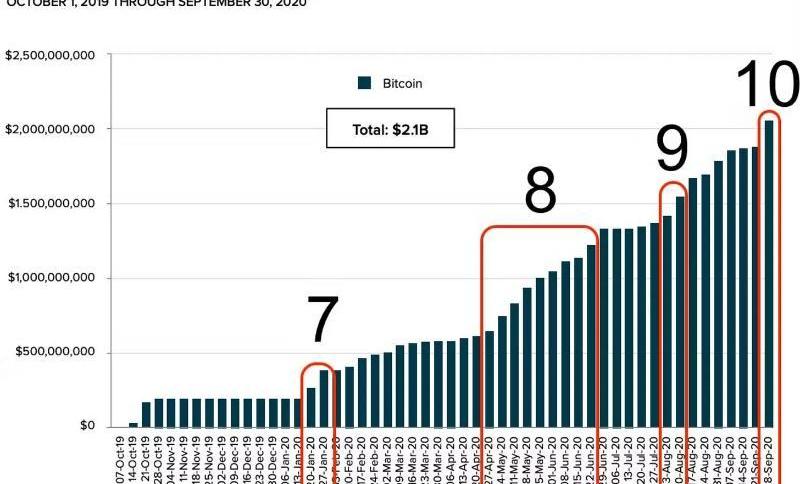

以下是灰度公司每周累計流入圖表的截圖。

這告訴我們,資金流入最早可能從5月11日那一周開始。這使我們處于先前的蠟燭圖中那兩個箱體的起點。這也為4月底和5月初的大動作提供了更多的支持,因為它源于3?AC<>灰度動態。

這一部分基本上總結了SuZhu的第一幕。

數據:自2月底溢價轉為負值以來 沒有資金流入灰度比特幣信托:加密數據平臺Skew發布推文表示,自2月底溢價轉為負值以來,沒有資金流入灰度比特幣信托。[2021/6/3 23:08:36]

但有趣的是,在第一幕中,我們可以看到SuZhu在定向賭注中表現出恐懼。他想鎖定GBTC的溢價,但又擔心它將消失。

在這里,他請求FTX的SBF圍繞Grayscale的GBTCTrust創建一個工具。我們只能假設這是為了讓3?AC能夠在信托中退出頭寸,而無需等待6個月。

這條推文顯示出由于時間安排而引起的不安。?3?AC在6月2日向美國證券交易委員會提交了文件,他們在6月期間的潛在溢價利潤從大約23%下降到個位數。

雖然溢價仍然存在......但它預示了結局。

第二幕——加大杠桿

我最初的理論是,?3?AC至少持有其GBTC六個月,然后出售。

這將意味著在12月,?2100萬GBTC將進入市場。

但多虧了這篇文章中DataFinnovation的一些挖掘,我最初的看法似乎是錯誤的。當我們看GBTC圖表和成交量時,這看起來也很一致......2100萬股的成交量似乎并不存在。在Grayscale母公司的借貸子公司Genesis借出比特幣后,拋出2100萬股......我非常懷疑他們是否愿意制造這種波動。

相反...

為什么3?AC反其道而行之,加了更多的杠桿。畢竟,比特幣已經上漲了,溢價也在上升......所以在這里,拿走現金是不錯的選擇。我們已經聽說過貸款人甚至不會對3?AC進行盡職調查的故事。

因此,如果3?AC要加杠桿,對話可能發生在11月底或12月初。原因是我們可以看到Zhu對即將發生的事情越來越有信心。

下面是一條已刪除的推文,表明他相信Gamma擠壓準備在月底發生。請記住,Zhu當時持有看漲期權。

而SuZhu有這么多預見性的看漲期權可能表明,讓3?AC繼續提高杠桿率的電話實際上可能發生在2020年夏天。

所以退一步說......

SuZhu在2020年12月5日很有信心,表示他預計Gamma會將BTC推到36000美元以上。當時的價格是18.6千美元,這意味著這需要在大約四個星期的時間內獲得100%的回報。與此同時,BTC尚未創下歷史新高,這再次成為一項艱巨的任務。

這種信心與2020年12月31日提交給美國證券交易委員會的文件相吻合,其中指出3?AC當時持有38,?888,?888股GBTC。

這意味著從6月2日至2020年12月31日,?3?AC增加了1780萬股。

這是流入信托基金的資金,對3?AC和其他公司來說有很大的空間。而最大的流入量上升恰好發生在市場火熱的時候。如果讓我猜測的話,最大的上升是在3?AC采取行動嘗試它在12月5日提到的Gamma擠壓時。

而且說實話,如果這個比特幣期權交易員在五周內將63.8萬美元變成400萬美元的故事主角是3?AC,我不會感到驚訝。這個時間點將再次成為一個無法忽視的巧合。

所以現在是2020年底,?3?AC有26億美元的資產和19億美元的負債。以3880萬GBTC股票,每股32美元左右,我們得到約12.5億美元,幾乎是他們賬面的一半。

憑借今年早些時候大約7億美元左右的利潤,我們可以假設3?AC完全靠灰度效應生存。整個市場都在上漲。在占3?AC賬面一半的交易中,非對沖交易獲得60倍以上的回報。

鑒于3?AC賬面上有19億美元的負債,我們可以假設他們也在借BTC來進行我們目前為止一直在討論的灰度交易。

從一家DCG子公司借錢,以幫助另一家子公司賺取巨額管理費收入。

這就像允許貸方為即將到來的社區的購房者開設商店。這些購房者實際上都不想住在那里。所以銀行給他們錢買房子……新房主要等六個月才能蓋好房子。

與此同時,房屋建筑商從所有房屋中賺取了百分之幾的利潤。

這里的關鍵是該地區沒有其他房屋建筑商……或者換句話說,這個地區沒有其他購買比特幣的方式。

因此,回顧一下,貸款人在貸款上賺了大約10%?。房屋建筑商在每個房屋上賺取2-3%的利潤。而且,沒有購房者打算真正住在家里。

這意味著為了使該計劃發揮作用,新的買家必須進入市場,不能從原來的房屋建筑商那里購買。

怎樣才能做到這一點呢?

第三幕——敘事

?2021年第一季度,我們開始看到敘事發生了轉變。為了不讓灰度的溢價變成負數......需要更多的買家。

這就意味著需要接觸大眾。這里的關鍵是個人不能從房屋建筑商那里購買房屋。他們需要從市場上購買GBTC。

這就是大量的散戶。

而且他們無法吸引那些愿意通過使用Coinbase、Kraken或Gemini等交易所來學習交易曲線的用戶。

這就是「DropGold」活動的魅力所在。它最初于2019年5月推出,正是Graysacle需要引誘的人群。更重要的是,如果你在互聯網上做一些搜索,你會發現在2020年底和2021年初是加密貨幣以外的用戶接受這個廣告的時候。

然后,為了在敘事上迭加一個敘事,Zhu在第一季度開始了他的超級周期敘事,暗示人們需要為加密貨幣付出高昂的代價,因為它只會上漲。

炒作正在全速前進。

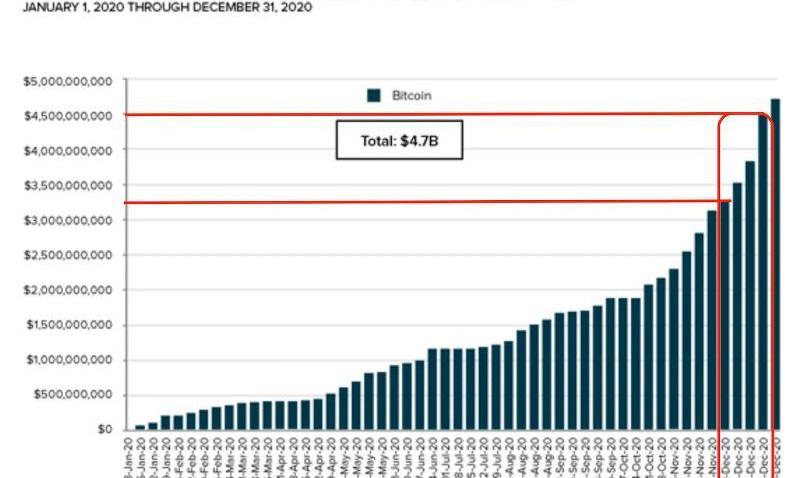

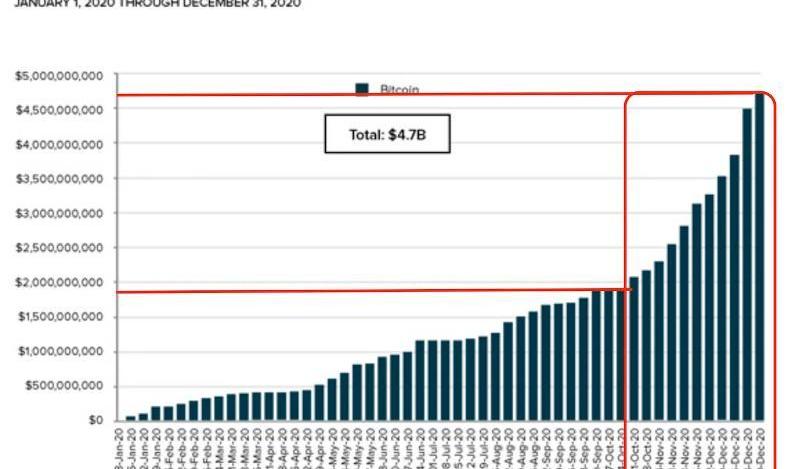

然而,這還不夠。Grayscale在2020年的最后10周內流入了超過25億美元的資金。

它準備在4月中旬盡快上市。這10周見證了比之前整個7年更多的資本。再讀一下......在這10周內,進入信托基金的資本比之前7年都要多。

這段時間恰逢信托的資產凈值(NAV)轉負。?8月份的資金流入導致股價跌至低于信托基金可贖回的水平——如果信托基金允許贖回的話。

這不僅僅是一個麻煩......這是暴跌的真正開始。就在25億多美元的GBTC準備進入市場的時候,灰度如何挽救負資產凈值?

第四幕——結束

?4月5日,Grayscale繼續宣布打算將信托基金轉換為ETF。如果成功,資產凈值將回到標準值。

要使信托恢復到面值,灰度公司需要向市場出售BTC。這意味著如果有人以比資產凈值低的價格購買GBTC,他們將獲得收益。

這是該信托基金結束的開始。當比特幣在2021年第三季度反彈時,資產凈值幾乎恢復了......但資產凈值從未再次轉正,很明顯,該信托基金正在變得虛弱。

Grayscale、DCG、Genesis和3?AC都是食槽里的豬。如果生活教會了我一個教訓,就是永遠不要成為豬,因為豬會被宰殺。

而這正是市場在2022年開始轉向時發生的事情。

無論如何,這就是為什么我們現在看到Grayscale、Genesis和DCG苦苦掙扎的原因。BarrySilbert確實在這個領域做了很多好事。

但他和他龐大的實體變得貪婪。如果我們仔細觀察,我們可能會看到Grayscale/DCG的根源與加密貨幣中幾乎所有的爆炸事件都有聯系。這個行業確實是那么小。

可能他一開始是好的,但現在已經對行業有害。不要擔心它的消亡。如果我們發現Grayscale<>DCG<>Genesis也許更多的實體都死掉了,我不會感到驚訝。

無論目前的法案如何,它都宣告著當前周期的終結。也許,這使我們離下一個周期更近了一點。

創作者:stephalinsug 翻譯者:DAOctor 審核者:Shaun? 原文:DecentralizedMediaInweb3IsNotWhatYouThinkItIs去中心化內容創建是.

1900/1/1 0:00:00要點: MSTR的債務結構如何?MSTR是否存在比特幣清算價格?如果有,是多少?基礎軟件業務是否有足夠的利潤來償還債務?GBTC和MSTR作為BTC的投資代表.

1900/1/1 0:00:00隨著虛擬現實和元宇宙等新興技術的出現,職場和工作模式都開始發生變化,許多傳統工作正在消失并被新的工作所取代。本文,我們將探索五種任何人都可以在沒有任何經驗的情況下嘗試的元宇宙職業.

1900/1/1 0:00:00文/Mikey,1kxnetwork;譯/金色財經xiaozou去中心化金融一個主要的優勢就是它對所有人開放,任何人在任何時間、任何地點都可以參與其中.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:390.4億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量25.

1900/1/1 0:00:00原文來源:0xTree 加密行業因構建了「信任」機制備受追捧,也因「信任」問題而陷入危機。這種信任危機不僅來自系統性風險,還有人為因素.

1900/1/1 0:00:00