BTC/HKD-0.3%

BTC/HKD-0.3% ETH/HKD-0.35%

ETH/HKD-0.35% LTC/HKD-0.63%

LTC/HKD-0.63% ADA/HKD-0.32%

ADA/HKD-0.32% SOL/HKD-0.51%

SOL/HKD-0.51% XRP/HKD-0.27%

XRP/HKD-0.27%交易所“巨頭”FTX資不抵債最終走向破產,并牽連了多家與其往來密切的交易所、投資機構和做市商等加密企業一同陷入危機,這不僅引發了加密資產價格大幅“跳水”,使得自今年?4?月以來一直震蕩下行的市場變得更加脆弱,還使得市場流動性進一步緊縮。

“FTX事件”對市場變化產生有哪些影響?是否會加速市場見底?目前市場中的流動性到底如何?PAData對?8?項市場數據進行深入解讀后發現:

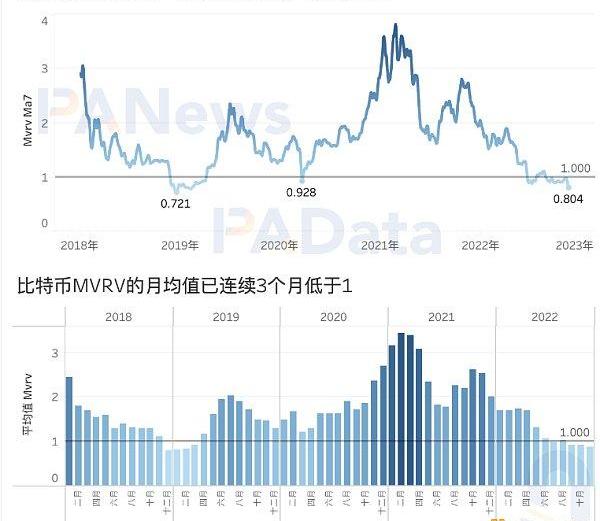

?1?)今年,比特幣MVRV指標持續低于?1?的天數已經有?88?天了,?11?月?15?日跌至?0.804?,是最近?5?年來第二低的值。與?2018?年底對比來看,該指標已經觸底,但仍需要在底部運行一段時間。

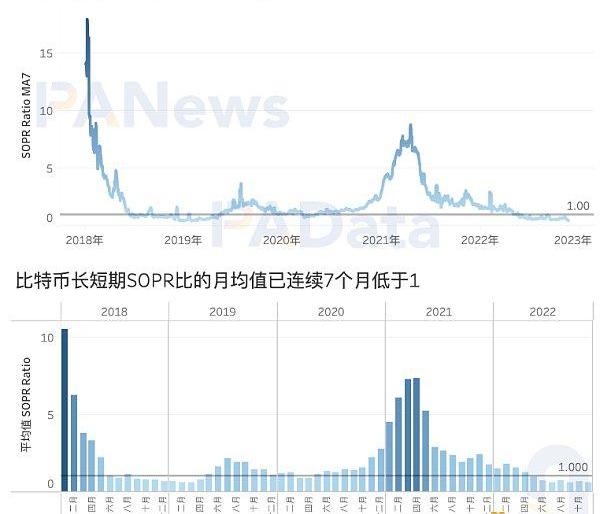

?2?)比特幣長短期籌碼SOPR比已連續?183?天低于?1?,月均值連續?7?個月低于?1?,這意味著近期BTC短期籌碼的盈利能力大幅高于長期籌碼。從持續時間來看,也已僅比?2018?年底的熊市周期少一個月。

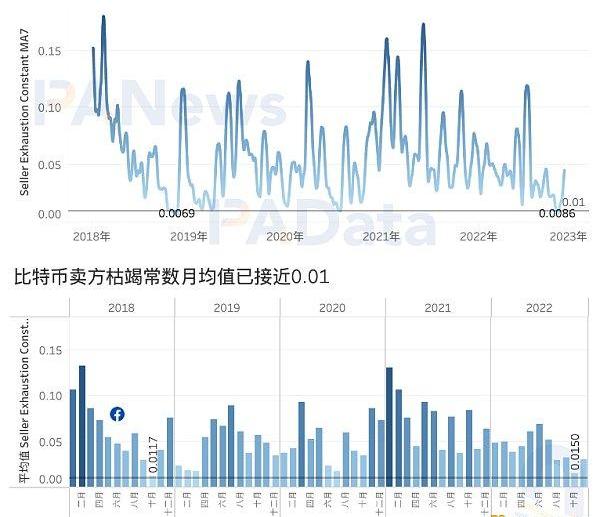

?3?)比特幣的賣方枯竭常數月均值在今年?10?月和?2018?年?10?月十分接近?0.01?,如果結合幣價走勢來看,?2018?年賣方枯竭常數的低位早于幣價見底,如果由此推測,則可能當前的幣價仍有下行空間。

?4?)?11?月?20?日,市場中的穩定幣總市值約為?1445.2?億美元,較?11?月?7?日減少了?19.7?億美元。?11?月?19?日,交易所穩定幣存量約為?303.5?億美元,較?11?月?4?日減少了?55?億美元。

礦企Marathon Digital:未向個人開放挖礦業務,如已投資可自行報警:6月16日消息,加密礦企 Marathon Digital Holdings 發布投資預警,該企業表示,并未向個人投資者開放挖礦業務。

目前,市面上已有身分不明人士假借 Marathon Digital 之名向個人投資者招攬投資,Marathon Digital 表示該行為系金融欺詐,如投資者已投資,可自行報警。[2023/6/16 21:40:40]

?5?)AAVE的主要借貸資產在最近?2?個月內的變動借款利率呈現上漲趨勢,同期,Compound的主要借貸資產也幾乎都出現了流動性下降和利率上升的現象。

多項市場指標處低位,已與?2018?年底的熊市相當

根據CoinGecko的數據,目前比特幣仍然是加密市場中最重要的資產,其市值占總市值的比重達到了?37.2?%,因此,考慮比特幣的市場指標對了解整個市場的變化而言具有重要意義。從比特幣的市值與實現價值比、長短期籌碼SOPR比和賣方枯竭指數這?3?項數據來看,市場已處于與?2018?年底的熊市相當的水平。

市值與實現價值比是判斷資產的當前市場價格是否低于交易時的“公允價格”的常用指標。如果MVRV低于?1?,則意味著當前市場價格已經低于籌碼交易時的“公允價格”,市場價格被低估,反之則意味著當前市場價格被高估。

數據:Arbitrum Nova橋接存儲ETH總量突破2萬枚:金色財經報道,據Dune Analytics最新數據顯示,Arbitrum基于AnyTrust技術的新鏈Arbitrum Nova橋接存儲ETH總量已突破2萬枚,本文撰寫時達到20,311枚,按照當前價格計算約合3700萬美元,其橋接交易總量達到197,27 筆,ETH存儲獨立用戶量為164,587個。此外,當前Arbitrum One橋接存儲ETH總量已接近250萬枚,橋接交易總量為1,017,515筆。[2023/5/20 15:15:37]

?11?月?19?日,比特幣的MVRV指數已經跌至?0.809?,而在幾天前的?11?月?15?日,這一指數跌至了?0.804?,是最近?5?年來第二低的值,僅略高于?2018?年?12?月?16?日創下的歷史低值?0.721?。在?2018?年底開始的熊市周期中,比特幣MVRV指數低于?1?的天數為?132?天,今年,該指標持續低于?1?的天數已經有?88?天了。從這個角度來講,比特幣MVRV指數可能已經觸底,但仍需要在底部運行一段時間。

Celsius申請出售持有的約2300萬美元穩定幣:9月16日消息,加密借貸平臺Celsius已向法院申請授權出售其持有的穩定幣,以幫助為運營提供資金。Celsius目前持有11種穩定幣,總價值約為2300萬美元。[2022/9/16 7:00:45]

SOPR是觀察每個籌碼交易時是否盈利的直接指標,長短期籌碼SOPR比則可以衡量市場中長期籌碼產出利潤高還是短期籌碼產出利潤高。該比率越高,意味著長期籌碼的產出利潤率越多,這通常發生于市場頂部,反之意味著短期籌碼的產出利潤率越多,這通常發生于市場底部。

?11?月?19?日,比特幣長短期籌碼SOPR比約為?0.47?,大幅低于?1?,已與?2018?年底至?2019?年初的水平相當。且自今年?5?月?21?日以來,該指標已連續?183?天低于?1?,月均值連續?7?個月低于?1?,這都意味著近期BTC短期籌碼的盈利能力大幅高于長期籌碼。而且從持續時間來看,也已僅比?2018?年底的熊市周期少一個月。

賣方枯竭常數被定義為盈利籌碼比與?30?天價格波動率的乘積,該值越低,意味著盈利籌碼比和?30?天價格波動率都低,即意味著高損失和低波動率同時出現,這通常發生于市場底部。

Solana聯創:以太坊日均交易量只有Solana的1/30:金色財經報道,Solana聯合創始人兼首席執行官Anatoly Yakovenko在接受Real Vision的Raoul Pal最新采訪中表示,Solana以超高速率處理交易的目標帶來了各種挑戰并解釋說:“這是我們最大的挑戰,也許是我喜歡的挑戰,因為所有這些挑戰都來了,因為我們有用戶。每天,當您查看來自用戶(僅來自使用網絡的人)的應用程序的正常交易時,Solana每天都有大約 3000 萬筆交易,高峰時是 6500 萬,這比所有其他區塊鏈交易量總和還要多。Binance Smartchain交易量只有Solana的十分之一,以太坊只有約三十分之一。由于這種負載,我們看到了一些沒有預料到的狀況,但有些人因此對Solana表達不滿似乎有點短視。”(dailyhodl)[2022/9/5 13:08:40]

根據歷史情況,比特幣的賣方枯竭常數如果低于?0.01?,則很可能觸底。該指數最近一次低于?0.01?發生于?10?月?24?日,約為?0.0086?,與?2018?年?11?月中旬的水平相當。從月均值來看,只有今年?10?月和?2018?年?10?月十分接近?0.01?。如果結合幣價走勢來看,?2018?年賣方枯竭常數的低位早于幣價見底,如果由此推測,則可能當前的幣價仍有下行空間。

韓國司法部與美國調查人員合作共享正在調查的加密貨幣案件數據:7月10日消息,據韓國司法部的一份聲明報道稱,韓國法務部長官韓東勛上周會見了美國紐約南區調查人員,兩國官員決定進行合作,例如設計一種快速共享正在調查的加密貨幣案件數據的方法,加強對虛擬資產相關犯罪和國際腐敗犯罪的應對能力。兩國檢察官分別對Terraform Labs及其聯合創始人Do Kwon進行了調查。[2022/7/10 2:03:51]

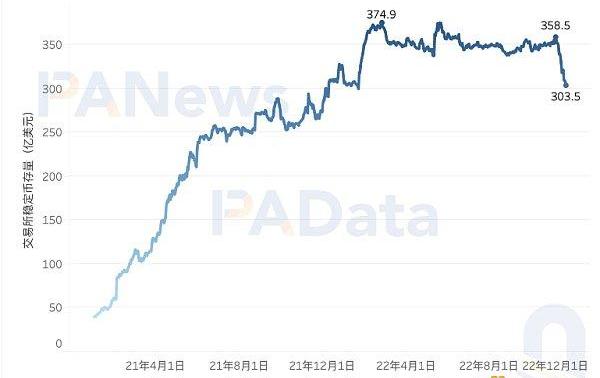

交易所穩定幣存量?6?天減少?55?億美元,CEX流動性進一步下降

FTX事件波及甚廣,與之業務往來密切的多家加密企業同樣存在危機,這加劇了市場對流動性的擔憂。穩定幣的市值是觀察市場流動性的一個直觀窗口,穩定幣市值上漲通常伴隨著市場上行,買入需求增長,反之亦然。

根據統計,截至?11?月?20?日,市場中的穩定幣總市值約為?1445.2?億美元,較?11?月?7?日FTX事發時的?1464.9?億美元“縮水”了?19.7?億美元,而較今年?5?月?8?日的?1867.0?億美元高點則“縮水”了?421.8?億美元。從日環比變化來看,?11?月?10?日穩定幣總市值的日環比變化為-?1.22?%,是最近?5?個月以來日環比跌幅最大的一天。可見,自今年?5?月以來,穩定幣總市值就處于下降趨勢中,只不過FTX事件加劇了這個趨勢。

交易所穩定幣存量的變化也能從側面印證這種推測,?11?月?19?日,交易所穩定幣存量約為?303.5?億美元,較?11?月?4?日的短期高位?358.5?億美元減少了?55?億美元,?6?天跌幅約為?15.34?%。這打破了交易所穩定幣存量今年以來穩中微跌的局面,使得交易所中的流動性回到年初水平。

另外值得注意的是,交易所錢包中比特幣的凈頭寸變化,即最近?30?天的余額存量變化,也發生了明顯的異動。根據統計,?11?月?16?日,交易所比特幣凈頭寸減少了?17.27?萬BTC,是最近兩年來單日變化最大的一天。而且從?11?月?10?日開始,交易所比特幣凈頭寸已連續?10?天減少超?10?萬BTC了。實際上,今年下半年以來,交易所中的比特幣存量就在持續下跌,不過近期FTX事件加速了這個過程。

Uniswap主要交易池鎖倉量下降,AAVE多個資產借貸利率上漲

有一些觀點認為“FTX事件”會使用戶失去對CEX的信心,轉而投向DeFi的懷抱。但從數據來看,不僅CEX的流動性受到影響,而且DeFi也沒能從中獲利。

根據DuneAnalytics的統計,目前USDC-WETH是Uniswapv?3?中最重要的交易池,交易量占比約為?46.21?%。該池的鎖倉量在?11?月?19?日約為?1.23?億美元,較?11?月?7?日創造的短期高點?1.87?億美元下降了?0.64?億美元,降幅約為?34.24?%。與CEX的流動性變化一致,盡管自今年以來,USDC-WETH交易池的鎖倉量總體呈下降趨勢,但FTX事件無疑加劇了這個趨勢。

USDC-WETH的交易量也有所“萎縮”,近期除了?11?月?8?日至?10?日連續創下?17?億美元以上的巨量交易外,近期的日交易量都在?8?億美元以下,?11?月?18?日和?19?日都不超過?2.5?億美元,分別只有?2.46?億美元和?1.18?億美元,為今年以來的極低水平。

除了DEX以外,借貸的流動性也受到了波及。AAVE和Compound的主要借貸資產在最近?2?個月內幾乎都出現了流動性下降和利率上升的現象。

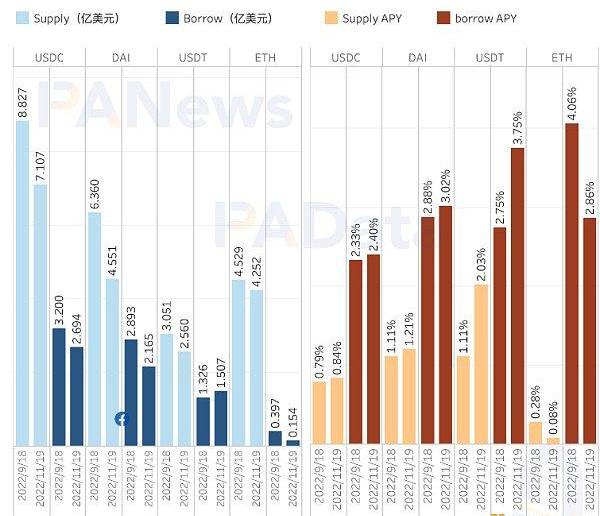

最大的借貸市場AAVE上主要借貸資產的存借款利率近期呈上升趨勢。目前,USDT的變動借款利率已經超過?3?%,DAI和WETH的變動借款利率已經超過?2.6?%。從存借款利率的相對變化趨勢來看,最近?2?個月,除了USDT的借款利率漲幅小于存款利率漲幅以外,其他資產的借款利率漲幅均大于存款利率漲幅,其中,WBTC和USDC的借款利率漲幅遠大于存款利率漲幅。利率變化與存借款規模的變化密切相關,借款利率漲幅更大意味著借款需求變化大于存款規模變化,即市場流動性相對不足。

最近兩個月,Compound中USDC的存款量從?8.83?億美元下跌至了?7.11?億美元,跌幅約為?19.48?%,同時借款量也從?3.20?億美元下跌至了?2.69?億美元,跌幅約為?15.94?%。存款跌幅較借款跌幅更大,這也使得存款利率上浮了?0.05?個百分點,小于貸款利率上浮的?0.07?個百分點。USDT的情況略有不同,其存款量下降了?16.09?%,但借款量上漲了?13.65?%,這使得USDT的存款利率上漲了?0.92?個百分點,而貸款利率則上漲了?1?個百分點。而ETH的借款量則進一步萎縮至?0.15?億美元,遠遠低于借款量,這使得存借款利率均進一步下跌。

撰文:Simiao?Li,MaverickCrypto編譯:餅干,ChainCatcher 原文鏈接: https://www.chaincatcher.com/article/2083117F.

1900/1/1 0:00:00雖然目前區塊鏈所涉及的領域還只是醫學的冰山一角,但相信未來會有更多的醫療案例結合區塊鏈參與應用和實踐,使二者達到相輔相成,相互發展的境界,創造一個更加理想美好的明天.

1900/1/1 0:00:007:00-12:00關鍵詞:央行、GBTC負溢價、保時捷1.央行等八部門印發建設科創金融改革試驗區總體方案:支持試驗區內區域性股權市場開展區塊鏈應用試點;2.CZ:Bitcoin并沒有死.

1900/1/1 0:00:00原文作者:PackyMcCormick。您需要了解的第一件事是:我們所有的系統都不完美。第二件事:你需要相信和理解的是,它們正在改進.

1900/1/1 0:00:00文章作者:Mikey0x去中心化金融的主要優勢之一是,它開放給任何人,任何人都可以隨時隨地參與。隨之而來的是,作為DeFi參與者獲得收益的機會,除此之外在傳統金融領域很難或不可能獲得這些收益.

1900/1/1 0:00:00文章轉載自微信公眾號老雅痞在大家一股腦兒地沖向NFT爆發的時候,我們看到大量無用的代幣最后都走向了項目方跑路的結局,倒也不是都割了一大把韭菜.

1900/1/1 0:00:00