BTC/HKD+6.07%

BTC/HKD+6.07% ETH/HKD+8.21%

ETH/HKD+8.21% LTC/HKD+4.07%

LTC/HKD+4.07% ADA/HKD+9.27%

ADA/HKD+9.27% SOL/HKD+9.42%

SOL/HKD+9.42% XRP/HKD+9.12%

XRP/HKD+9.12%摘要

自2009年問世以來,比特幣出現了五次重要的價格高峰。迄今為止,這種加密貨幣已創下6.4萬美元左右的歷史新高,主流群體的應用率也在不斷提高。整個過程起伏不定,經常受到、經濟和監管活動的影響。

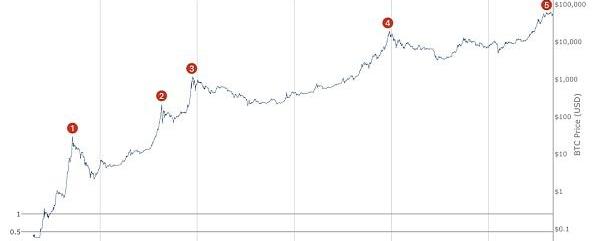

比特幣的年均增長率高達200%。截至2021年8月,比特幣的市值約為7100億美元,幾乎占據整個加密貨幣市場的半壁江山。

諸如2014年Mt.Gox交易平臺黑客入侵和2020年股市崩盤這樣的事件可以解釋一些短期和中期價格行為。從長遠來看,您可以觀察技術分析、基本面分析和情緒分析模型,從宏觀層面獲得真知灼見。

在技術分析層面,比特幣的對數增長曲線和超波浪理論值得關注。超波浪理論還將價格與投資者情緒按周期性階段聯系起來。而在基本面分析層面,庫存流量比率模型和梅特卡夫模型可以密切追蹤比特幣價格。最終,您可以將所有這些方法相結合,得出綜合而全面的判斷。

自2009年問世以來,(BTC)的價值大幅攀升,吸引了全世界的目光。然而,比特幣不是牛市的代名詞,也不能讓投資者穩賺不賠。它也經歷過下跌和熊市。雖然起伏不定,但加密貨幣迄今為止的表現已經勝過了所有傳統資產。比特幣價格歷史由多種因素組成,可以通過不同的技術和觀點進行研究。

如何分析比特幣的價格歷史

在開始研究數據前,我們來了解一下如何分析比特幣的價格歷史。分析方法共有三種:技術分析、基本面分析和情緒分析。每種方法各有優缺點,可以將不同方法相結合,形成更加清晰的概念。

1.技術分析考量歷史價格走勢與成交量數據,嘗試預測未來的市場走勢。例如,可以對過去50天的價格求取平均值,創建50日移動平均線(SMA)。您可以在資產價格圖表上繪制SMA,對資產進行預測。舉例來說,假設比特幣已經在50日均線之下交易了數周,然后突破該線。這種變化可能預示著價格即將復蘇。

2.基本面分析:使用代表項目或加密貨幣基礎內在價值的數據。此類研究側重于通過內外部因素來確定資產的實際價值。例如,可以查看比特幣的日常交易,衡量該網絡的熱門程度。如果該數值隨著時間推移而增加,則表明項目具有一定價值,價格可能上漲。

大咖零距離 | 疫情行情下 如何使用纏論量化交易:2月15日9:00,金色盤面邀請纏論大師琛實投資做客金色財經《大咖零距離》直播間,將分享《疫情行情下 如何使用纏論量化交易》,敬請關注,欲進群觀看直播掃描海報二維碼報名即可![2020/2/14]

3.情緒分析:使用市場情緒預測價格走勢。市場情緒包括投資者對某項資產的感受和情緒。這些情緒一般可以分為“看漲”或“看跌”。例如,有關購買比特幣的Google趨勢搜索顯著增加,可能表明市場呈現積極的情緒。

早期的比特幣交易受到哪些因素的影響?

接下來,我們探討影響交易和價格的因素。自比特幣問世以來,這些因素一直隨時間推移而發生變化。2009年,比特幣還是一種非常小眾的資產,流動性極低。BitcoinTalk和其他論壇的用戶看到了比特幣作為去中心化貨幣的價值,通過OTC方式交易比特幣。今天規模龐大的比特幣投機者在當時還未成氣候。

中本聰在2009年1月3日開采了第一個區塊,獲得了50枚比特幣的獎勵。9天后,他在史上第一筆比特幣交易中向HalFinney發送了10枚比特幣。到了2010年5月22日,比特幣的單價仍低于0.01美元。全球第一筆比特幣商業交易也在那一天成交,LaszloHanyecz使用1萬枚比特幣買了兩張披薩。當時,Bitcointalk論壇的用戶認為此次交易聞所未聞,是件新鮮事。這筆交易與比特幣如今的使用方式形成對比。

隨著比特幣的價格和受歡迎程度不斷上升,一些不受監管的小眾領域開始參與其中,積極推動成交量上漲,典型示例包括加密貨幣交易平臺和暗網市場。如果這些市場和交易平臺遭到黑客攻擊、關閉或受到監管,比特幣的價格通常會受到重大影響。多家供應大量比特幣的交易平臺遭到黑客入侵,導致價格大幅震蕩和市場信心不足。我們將在后文中深入探討這個話題。

目前的比特幣交易受到哪些因素的影響?

與早期相比,比特幣現在與傳統資產的共同點更多。零售、金融和領域的接納度持續增加,影響比特幣價格和交易的因素也越來越多。虛擬貨幣的機構投資也在增長,提升了投機行為的影響力。種種跡象表明,與早期階段相比,現在影響比特幣交易的因素已經發生變化。我們將在下文中討論幾項影響最大的因素。

動態 | 各國代表在FATF開會討論如何監管虛擬資產和虛擬資產服務提供商:金色財經報道,據FATF官網消息,1月9日,各國主管開會討論了如何監督和管理虛擬資產和虛擬資產服務提供商(VASP)。自金融行動特別工作組(FATF)在2019年6月敲定這些新措施以來,這次會議是主管們首次有機會討論如何實施這些新措施。 論壇討論了三個主要領域:1.迄今為止,從那些已經建立VASP監督制度并已經開始監督VASP的國家吸取的經驗教訓。2.起草VASP法律法規時的常見問題。3.管理者有效監管VASP所需的工具、技能、程序和技術。這次會議確定了需要采取進一步行動的若干領域。這些問題將在FATF全體會議和將于2020年5月舉行的監督機構論壇的會議上進一步討論。據此前報道,2019年6月22日,FATF官網發布《基于風險的角度:監管數字資產和數字資產服務商的章程指南》,該指南將幫助各國和虛擬資產服務提供商了解其反洗錢和反恐融資義務,并有效實施FATF適用于該行業的要求。[2020/1/11]

1.與比特幣的早期發展階段相比,如今的監管更為嚴格。隨著政府深入了解加密貨幣和區塊鏈技術,在控制和監管方面的投入往往會增加。監管的收緊或放松都會產生不同的影響。比特幣的價格變化,在一定程度上與某個國家禁止比特幣流通或其在另一個國家大受歡迎有關。

2.全球經濟狀況現在也會直接影響比特幣的價格和交易。例如,生活在通貨膨脹國家的人已經轉投加密貨幣,對沖通貨膨脹的風險。委內瑞拉于2016年陷入經濟危機,因此該國的法定貨幣玻利瓦爾在LocalBitcoins創下成交量新高。2020年的股市崩盤掀起了持續一年多的比特幣牛市,如今,比特幣與黃金一樣,成為公認的價值儲蓄手段。對其他經濟領域信心不足時,人們就會購買這些資產。

3.大公司逐漸接受比特幣,可能引發價格上漲。Paypal、Square、Visa和Mastercard均在一定程度表達了對加密貨幣的支持,為投資者帶來信心。零售商甚至也開始接受比特幣付款。取消支持也可能引發拋售,例如埃隆·馬斯克于2021年5月17日宣布特斯拉停止接受比特幣付款。消息一出,比特幣在當天從略低于5.5萬美元跌至4.85萬美元左右。

聲音 | Flexa CEO:采用加密貨幣最大的障礙是如何找出可使普通人受益的項目:據LongHash消息,Flexa首席執行官Tyler Spalding就“采用加密貨幣最大的阻礙”相關話題表示:這在很大程度上與價格投機有關。大多數人仍然認為加密貨幣是純粹的投資或投機性資產,在某些情況下確實如此。所以更大的問題是如何讓普通人使用加密貨幣,從而使其從中受益?加密貨幣不是一項投資,也不是投機,這些東西確實會存在,但還有哪些項目是對普通人有意義的呢?這就是真正的障礙,需要找出這些部分是什么。[2019/6/2]

4.投機活動以及比特幣合約等衍生品的增加,推動市場產生額外需求。在合約市場中,交易者和投機者不會因基本價值而投資和持有比特幣。他們只是通過做空比特幣獲利,導致價格承受下行壓力。上述事實表明,效用不再是決定比特幣價格的唯一因素。

比特幣的價格歷史

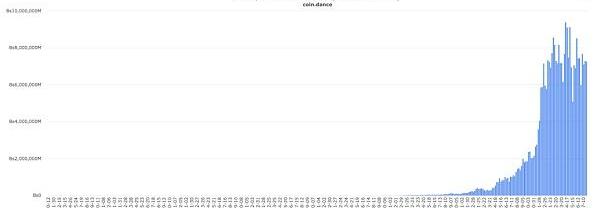

自2009年問世以來,比特幣的價格一直大幅波動。上述因素均對整個變化過程產生了重要影響。雖然起伏不定,但與初期相比,比特幣的價格確實大幅上漲。如果將比特幣與納斯達克100指數和黃金進行比較,便會發現它遠超這兩種一直表現強勁的資產。您還可以看到它的波動性——比特幣的年度虧損比率也比黃金或納斯達克100指數更高

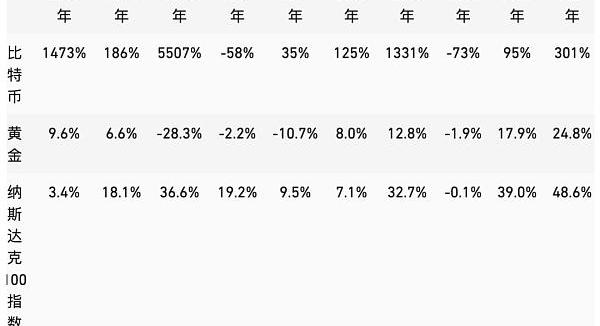

根據CaseBitcoin的數據,比特幣的10年年均復合增長率(CAGR)為196.7%。該指標將復利納入考量范疇,衡量資產的年增長率。比特幣出現過四次重要的價格高峰,從2011年的1美元上漲到2021年5月的6.5萬美元,創下歷史新高。

金色財經獨家整理 貿易戰對比特幣走勢影響如何?貿易戰避險,比特幣“效果不錯”:

今日凌晨,中美史上最大貿易戰打響,全球股市重挫,數字資產比特幣走勢如何再被討論。重溫早在3月2日Brian Kelly在CNBC的關于貿易戰的言論:貿易戰將加強美元貶值、物價上漲的預期,由于普遍擔憂通脹,人們愿意投資比特幣這樣的“新黃金”、 “硬資產”(避險),“在貿易戰中,比特幣效果不錯”。

Brian Kelly的觀點發表于300億美元貿易戰規模預測下,而今600萬“變本加厲”。中國已于今晨展開“反擊”,外媒也普遍預測美國為長期輸家。股市下跌將支撐黃金,金價在昨日由于加息和貿易戰擔憂下收于兩周最高點,而比特幣為何反而下跌?據CNBC稱:比特幣未守住9000美元關口或因日本對加密數字貨幣加強監管力度的政策可能。金色財經認為,由于政策目前仍為影響比特幣的主要因素,在最晚今年7月份國際監管措施出臺、政策逐步趨穩后,數字貨幣價格將逐漸與黃金漲跌保持相似的變動。[2018/3/23]

根據CaseBitcoin的數據,比特幣的10年年均復合增長率(CAGR)為196.7%。該指標將復利納入考量范疇,衡量資產的年增長率。比特幣出現過四次重要的價格高峰,從2011年的1美元上漲到2021年5月的6.5萬美元,創下歷史新高。縱觀比特幣的發展史,我們將其分解為五段不同的高峰。

1.2011年6月:前一年的價格僅以美分衡量,而此時迅速上漲至32美元。比特幣經歷了第一次牛市,隨后溫和下跌至2.10美元。

2.2013年4月:年初價格約為13美元,之后經歷了當年的第一次牛市,在2013年4月10日上漲至260美元。在接下來的兩天內,價格又暴跌至45美元。

3.2013年12月:截至當年年末,比特幣在10月和12月之間上漲近10倍。10月初,比特幣的成交價為125美元,然后爬升至1160美元的峰值。到了12月18日,價格再次暴跌至380美元。

陳偉星再次回懟朱嘯虎,ofo最大的機會是如何區塊鏈化:今日,陳偉星再次針對朱嘯虎的言論進行回應:金融是一個系統工程,全世界的資產泡沫促使了貧富懸殊。任何新技術的發展,都需要一個完善的過程,每一個問題,都是創造者為世界做出貢獻的大機會。優秀的方案是競爭出來的,從劣質到優質,走向美好的結果。ofo最大的機會是如何區塊鏈化,而不是朱嘯虎以為的賠錢還虛報的訂單,我們要的是解決世界重大問題的機會,去揮灑我們激情的青春。[2018/2/24]

4.2017年12月:2017年1月的起始價約為1000美元。到了2017年12月17日,比特幣迅速上漲至略低于2萬美元。這輪牛市鞏固了比特幣在主流市場的地位,引起了機構投資者和政府的注意。

5.2021年4月:2020年3月的股市和加密貨幣市場崩潰導致價格持續上漲,到2021年4月13日已經高達6.3萬美元。新冠疫情致使經濟形勢不穩,比特幣被一些人視為價值儲蓄手段。2021年5月,比特幣和加密貨幣市場發生大幅拋售,然后價格一直停滯不前。

短期價格活動

短期價格活動我們在后文使用的基本面和技術分析模型效果有限,無法解讀遇到的所有價格行為。和經濟活動等外部因素也會產生重大影響,可以單獨進行分析。比較有趣的示例是比特幣發展初期著名的黑客攻擊事件。

Mt.Gox交易平臺黑客攻擊

Mt.Gox比特幣交易平臺黑客攻擊是2014年的重大事件,導致比特幣價格暫時下跌。當時,這家總部位于東京的加密貨幣交易平臺在市場中首屈一指,成交量約占比特幣總供應量的70%。自2010年創立以來,Mt.Gox一直是黑客攻擊的受害者,但依然頑強生存下來。

然而,2014年的黑客攻擊竊取了約85萬枚比特幣,這家交易平臺的大部分數字資產消失得無影無蹤。Mt.Gox于2014年2月14日暫停提現,導致在一周大部分時間內以850美元成交的比特幣下跌至680美元左右,跌幅約為20%。

最終,黑客竊取了4.5億美元的用戶資金,Mt.Gox宣告破產。部分前用戶聲稱,該網站并未及時修復代碼問題。時至今日,黑客攻擊背后的原因仍不清楚,導致針對這家交易平臺CEOMarkKarpelès的多起法律訴訟遲遲未能結案。

我們如何解釋比特幣的長期價格歷史?

從長遠來看,無關緊要的小型事件對價格影響很小。因此,尋找其他方式來解讀比特幣的整體正向發展軌跡也很有意義。其中一種方法是研究使用上文提及的技術開展分析的模型。

基本面分析:庫存流量比率模型

庫存流量比例模型以比特幣有限的供應量作為潛在價格指標。在基礎層面,比特幣有點類似于黃金或鉆石。隨著時間推移,這兩種稀缺商品的價格不斷上漲。這項因素推動投資者將其作為價值儲蓄手段。

如果將全球流通供應總量除以當年的生產總量,即可計算該比率,針對比特幣價格隨時間的變化建模。我們已知礦工生產新比特幣的確切數量以及收到這些新比特幣的大體時間。簡而言之,挖礦的回報持續下降,導致庫存流量比率增加。

迄今為止,庫存流量比率持續對比特幣的價格歷史進行精準建模,備受市場青睞。下圖所示為365日均線(SMA)和比特幣的歷史價格數據及該模型對未來的預測。

當然,這種模型也有缺點。隨著時間推移,比特幣的流通量降為零,該模型只能崩潰,因為零不能做除數。這種計算方式產生趨于無窮大的價格預測,令人難以置信。

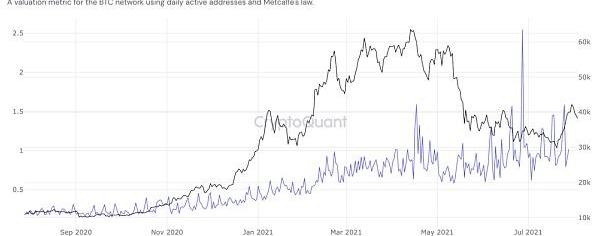

基本面分析:梅特卡夫定律

梅特卡夫定律是一種通用的運算原理,也可以應用于比特幣網絡。它指出網絡的價值與連接用戶數的平方成正比。這究竟意味著什么呢?讓我們用易于理解的電話網絡來舉例說明。擁有電話的人越多,網絡的價值就越大。

對于比特幣,可以通過使用活躍比特幣錢包地址的數量和區塊鏈中的其他公開信息計算梅特卡夫值。如果根據價格繪制梅特卡夫值圖象,擬合度會相當高。

網絡價值與梅特卡夫(NVM)比率是梅特卡夫定律的另一種用途。將比特幣的市值除以近似梅特卡夫定律的公式,即可計算該比率。該公式使用特定日期內活躍的唯一地址數量作為網絡用戶的替身。“唯一地址”的定義是:存有余額并在當天進行過交易的地址。

高于1表示市場被高估,低于1則表示市場被低估。根據以下來自Cryptoquant的圖表,可以直觀了解其狀態。左軸為NVM比率,右軸為網絡價值。

技術分析:比特幣的對數增長曲線

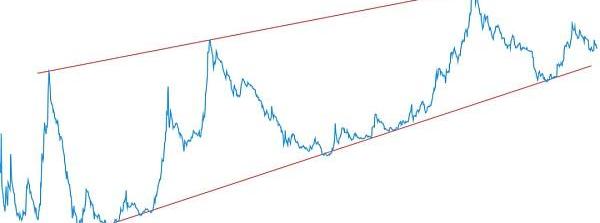

比特幣的對數增長曲線是ColeGarner于2019年建立的技術分析模型。標準比特幣價格圖表顯示對數價格隨線性時間的變化情況。如果時間也記錄在內,則可以繪制與近三輪牛市的頂部和比特幣市場支撐位相匹配的簡單趨勢線。

這些趨勢線可以轉換回原始的對數價格圖,呈現一條增長曲線。如下文中的LookIntoBitcoin.com圖表所示,該曲線目前與比特幣的價格歷史相當匹配。

技術分析:超波浪理論

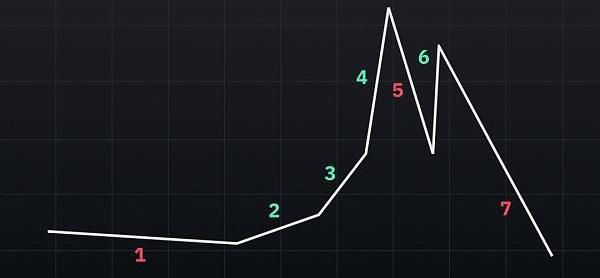

超波浪理論由TylerJenks提出,試圖通過投資者情緒解釋價格走勢。該理論認為,市場情緒在悲觀與樂觀之間反復波動。這些情緒通常會導致超波浪,即價格隨時間推移而攀升,然后逆轉為熊市。雖然Jenks在理論上認為該模式源于市場情緒,但圖表僅使用價格數據的技術分析來繪制趨勢線。

在第1、5和7階段,資產價格應保持在阻力線以下。在第2、3、4和6階段,價格應保持在支撐線以上。當然,部分資產不會完全遵守這項規則,但有證據表明,某些市場的確符合這種模式。在下圖中,LeahWald大體展示了2000年的納斯達克綜合指數。

下面我們來看看2017年的比特幣牛市。應用超波浪理論趨勢后,我們發現除了第一階段外,上下兩幅圖象的擬合度相對較高。另外可以看到,價格的增速越來越快,隨后開始按上述幾個階段的規律發展,出現大規模崩盤。

結語

很顯然,許多理論都試圖解釋比特幣的價格歷史。無論答案是什么,比特幣近200%的10年年均復合增長率(CAGR)已經昭示了數字貨幣的驚人崛起。即使在加密貨幣領域,截至2021年8月,比特幣的市值已經達到7100億美元左右,幾乎占據整個市場的半壁江山。

這種巨大增長背后的原因包括加密貨幣的基本面、市場情緒與經濟活動。然而,過往表現并不代表未來結果。理解比特幣為何擁有如此高的價格軌跡確實有幫助,但它并不能精準預測未來。縱覽其發展歷程,作為一項只有短短12年歷史的全新資產類別,比特幣已經算發展得相當不錯了。

近日聚合器龍頭1inch?Network宣布發布Fusion升級。據1inch?Network官方信息,這是一個以1inchSwapEngine為中心的重大升級,旨在提高1inch交換的盈利能力.

1900/1/1 0:00:0021:00-7:00關鍵詞:馬斯克、SBF、FTX債權人、法國AMF1.比特幣礦企CoreScientific考慮出售價值高達1千兆瓦的設施;2.

1900/1/1 0:00:00如今NFT市場雖正處熊市,但依舊呈火爆階段,NFT作為新風向,大量的新項目層見迭出。根據NFTScan數據顯示,截止12.13日過去三十天內以太坊新增3,905,374枚NFT資產,平均每天新增.

1900/1/1 0:00:00最近Arbitrum可謂是大火特火,除了在Layer2遙遙領先的TVL和生態數量之外,兩個王牌生態GMX和Magic也是最近為數不多的上Binance項目,一時間,更多的目光投了過來.

1900/1/1 0:00:00原文標題:《Linera:aBlockchainInfrastructureforHighlyScalableWeb3Applications》原文作者:Linera原文編譯:flowie.

1900/1/1 0:00:00要點 2022年加密市場的崩潰始于Terra,并蔓延到主要的CeFi參與者,例如3AC、BlockFi、Celsius、FTX/Alameda,以及最近的DCG.

1900/1/1 0:00:00