BTC/HKD+1.07%

BTC/HKD+1.07% ETH/HKD+0.92%

ETH/HKD+0.92% LTC/HKD+0.3%

LTC/HKD+0.3% ADA/HKD+1.9%

ADA/HKD+1.9% SOL/HKD+5.2%

SOL/HKD+5.2% XRP/HKD+1.37%

XRP/HKD+1.37%撰寫:JackNiewold

編譯:深潮TechFlow

自從"產品市場契合度"一詞流行以來,初創企業的世界逐漸將這一概念提升為宗教般的信仰。如果你以前沒有聽說過這個詞,那么MarkAndreessen用下面這句話作了最好的定義:

"產品市場契合意味著擁有能夠滿足該良好市場的產品。"

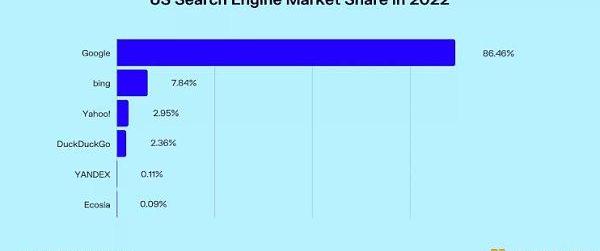

尋找產品-市場契合度的例子非常容易,我們只需看看成功的企業和快速成長的初創公司。大熱天的可口可樂;Netflix的在線視頻,它摧毀了電視;Blockbuster和DVD;谷歌擁有主導的產品市場契合度(PMF)--幾乎所有在網上尋找信息的人都在使用他們的搜索產品:

然而,盡管加密貨幣的受歡迎程度和價格顯著上升,但產品市場契合度在加密貨幣中似乎相對稀缺。事實上,我認為在加密貨幣行業,只有少數產品有真正的PMF。

在喧囂的牛市中,評估PMF時很容易犯兩個錯誤:

Nick Tomaino:未來10年用戶數超10億的加密產品包括去中心化社媒等:7月24日消息,風投機構1confirmation創始合伙人Nick Tomaino發推稱,未來10年用戶數量將超過10億的加密貨幣原生產品有:預測市場、DAO工具、鏈上通信工具、去中心化社交媒體、去中心化身份。[2023/7/24 15:53:57]

完全忽視PMF的必要性,認為良好的資金和強大的團隊會一路解決問題,

假設因為代幣價格上漲,所以項目已經成功實現PMF。

那么,為什么大多數加密貨幣項目不能找到產品-市場契合點?

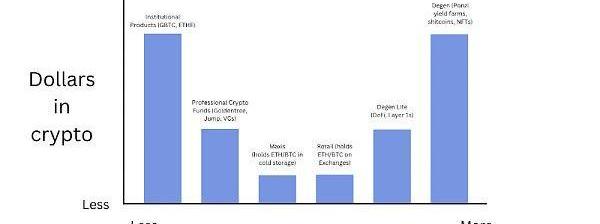

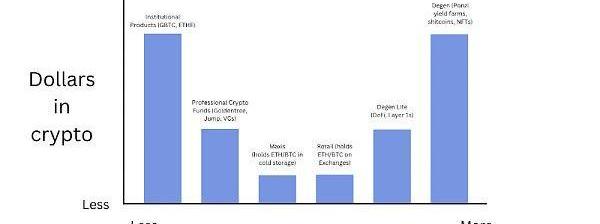

要了解產品市場契合度,我們必須首先了解市場。加密投資者和用戶的范圍是什么樣的?

關于這張圖表,首先要注意的是什么?

資本涌向風險系數的不同端:在一端,我們擁有大量資本的非風險承受能力。這里坐著成熟的投資者,通常是來自傳統市場的交易員,現在已經跨入了加密貨幣領域。這些人就是我們所說的"專業投資者",持有該領域的大部分資本。

美國金融業監管局調查加密產品和服務提供商針對散戶的宣傳情況:11月18日消息,美國自律組織金融業監管局(FINRA)正在對各大公司涉及加密資產產品和服務的散戶通信進行有針對性的檢查,涵蓋2022年7月1日至2022年9月30日期間的通信。FINRA要求各公司為每一次通信提供額外信息,例如首次公開的日期、是否向FINRA的廣告監管部門備案、該公司的負責人是否批準通信以及識別通信中提到的加密資產或服務。

根據FINRA的規定,在任何30天內向超過25名散戶投資者發布或提供的任何書面(包括電子版)信息均被稱為“散戶通信”。它還適用于視頻、社交媒體、移動應用程序和網站。(Cointelegraph)[2022/11/18 13:22:39]

在另一端,我們擁有在CryptoTwitter上最直言不諱的那類人。匿名的鯨魚,"Degen"交易者,Memecoin擁護者。雖然這一類別的資本不如機構,但數量更多,而且他們將更大比例的凈資產投入加密貨幣。

廣義上講,這兩類投資者中的每一類都代表一個特定的市場。而不了解這一范圍是導致大多數PMF失敗的原因:

為不存在的市場設計產品;

道富:機構投資不受加密寒冬影響,傳統金融公司未來會推出更多加密產品:9月12日消息,道富銀行加密部門State Street Digital的亞太地區數字主管Irfan Ahmad接受采訪時表示,盡管加密市場在6月和7月期間波動劇烈,但該公司機構客戶仍在持續在加密部門轉移,機構投資者對當前的加密冬天并不擔心,并保持對區塊鏈和數字資產的興趣,并預計傳統金融公司未來會推出更多加密產品。

此外,資產管理公司Monochrome最近獲準8月推出該國首個獲得澳大利亞金融服務許可的現貨加密ETF。與此同時,澳大利亞證券交易所(ASX)和澳新銀行(ANZ)和NAB等澳大利亞銀行業巨頭主要專注于穩定幣和傳統資產代幣化,而不是專門針對加密貨幣投資。[2022/9/12 13:24:30]

成熟的市場,但產品糟糕。

幾乎所有加密項目都與PMF作斗爭,但我將在下面概述兩種類型的PMF失敗:

1.Y2K

動態 | 2019年Grayscale在比特幣和加密產品方面的資金流入創紀錄:1月16日,美國加密貨幣投資機構Grayscale發布了“2019年數字資產投資報告”。該報告總結了該公司2019年的基金和其他投資工具的表現,該公司去年籌集了價值6.077億美元的投資。報告揭示了兩個趨勢。首先,投資者仍然主要偏好市場領頭羊比特幣,在上述6.077億美元的資金中,該公司旗艦的灰度比特幣信托獲得4.717億美元。其次,機構投資者對加密貨幣市場的興趣和參與達到了創紀錄的水平,據Grayscale報道,其比特幣和加密基金的71%的資金流入來自傳統對沖基金、養老金和捐贈基金等。(NewsBTC)[2020/1/20]

Y2K是一款非常酷的產品,也是必不可少的產品。我們在2022年春季看到的一些脫鉤事件已經證明了它的必要性--UST/LUNA的失敗是其中最主要的。

主要作用:Y2K允許用戶對沖穩定幣的脫鉤風險。你可以通過將資金存入金庫來有效地購買保險。如果我想對沖Tether/USDT的脫鉤風險,那么我可以為我的頭寸投保。如果它沒有貶值,保險費將支付給另一個金庫;風險金庫,即保險承保人。如果它真的脫鉤,存入"風險"金庫的錢將按照我存入對沖金庫的金額比例支付給我。

動態 | 穩定幣被歸類為受監管的證券或掉期交易 可能會對加密產業造成嚴重后果:據coindesk消息,美國政府執法辯護和證券訴訟律師Jake Chervinsky和Benjamin Sauter在Coindesk發文稱,隨著穩定幣市場的資本流入和行業采用越來越多,美國SEC和CFTC可能會更嚴格地審視它們的合規狀況。考慮到穩定幣的贖回方式,SEC可能將其定義為“即期票據”,而即期票據曾被認定為證券;CFTC可能認為穩定幣是“掉期交易”,并將其定義為購買或基于法幣的選擇。而如果穩定幣被歸類為受監管的證券或掉期交易,可能會對很大一部分加密產業造成嚴重后果。[2019/3/3]

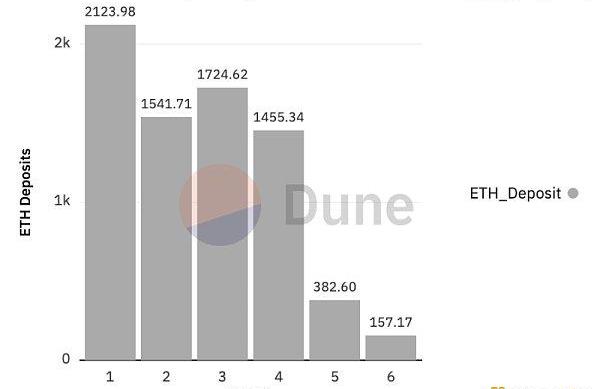

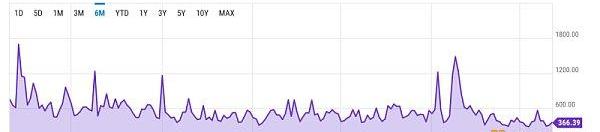

一個偉大的產品:針對脫鉤風險的保險,具有透明的市場定價,以及對黑天鵝脫鉤事件的簡單保險能力。聽起來很好,對嗎?好吧,讓我們看看自五周前以來該USDT金庫的存款情況:

前四個星期表現強勁,后來出現了巨大的下降。在這里,需要注意的是,Y2K正在向該協議的早期用戶分發代幣,希望激勵存款。這個獎勵期持續了一個月。

那么,對于第五周,為什么會存在這種下降?

我認為這是因為產品市場契合。讓我們回到我們的加密貨幣資本/風險圖譜:

機構如何對沖穩定幣風險?有幾種方法:

他們持有美元,只有在機會大于風險時才加入穩定幣;

他們在中心化交易所做空穩定幣;

那么,Degen如何對沖穩定幣風險呢?好吧,他們沒有--Degens的風險容忍度很高,他們不會費心去對沖大多數穩定幣的尾部風險。

Y2k是一個偉大的產品:穩定幣風險是真實存在的,對沖很重要,但它沒有足夠大的潛在市場:到底誰會使用這個東西?機構已經有擁有有效的鏈下對沖方式,散戶根本不在乎對沖。

總而言之:一個好的產品,一個糟糕的市場,無法實現真正的產品市場契合。

2.元宇宙和GameFi項目

那么,市場好,但產品差怎么辦?

不妨看看2021年和2022年出爐的一些GameFi和元宇宙項目。

在過去幾年里,賭徒們一直在尋找成功的GameFi和元宇宙產品,但加密貨幣所生產的任何東西都無法與游戲大廠制作的游戲相比:想想ActivisionBlizzard、EA、EpicGames。

據估計,僅在美國就有超過2億的游戲玩家——但加密游戲指標卻很慘淡:

Decentraland,最大的元宇宙項目之一,日活約8000。去比較一下,現在有400萬Fortnite玩家在玩這個游戲。Minecraft有300萬DAU;甚至2001年問世的Runescape也有近50萬DAU。

AxieInfinity做得更好一些,大約有70萬月活,和Skyrim差不多。

問題是什么呢?

大多數人玩加密貨幣游戲不是為了游戲本身,而是為了加密貨幣。

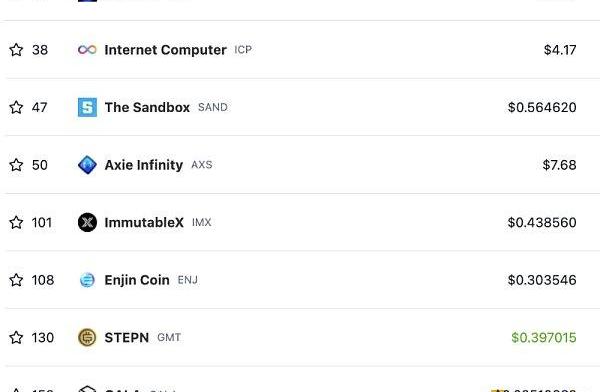

看看CoinGecko上的游戲排名,告訴我你是否為了娛樂而玩過這些游戲,或者跳進元宇宙只是為了和你朋友見面。

我打賭你沒有。如果你有參與,那也是為了賺點錢。

大多數人都使用過FacebookMessenger,玩過LOL、GTA或我的世界,這些產品需要加密貨幣來運作嗎?

不需要。

那么加密游戲和元宇宙領域需要什么?

更好的產品。兩億多游戲玩家正等待著誰來破解密碼。市場在那里,但缺乏產品。

這篇文章里有什么好消息嗎?

具體來說,有一個著名的項目已經成功地找到了產品與市場的契合點。

Ethereum

雖然以太坊沒有任何以消費者為中心的應用程序,但它是我們看到需求最多的加密貨幣L1。而你實際上可以通過查看Gas成本來量化這種需求,有時簡單的代幣交換需要超過100美元。當Solana和Arbitrum接近免費時,為什么人們愿意支付這個費用?產品-市場契合。

以太坊在其應用程序中創造了無與倫比的去中心化和實用性品牌:

人們更愿意為以太坊上持有的NFT付費。

人們對在鏈上存儲的資產更有信心。

最具創新性和最值得信賴的DeFi藍籌在以太坊上運行。

而由于這些原因,鏈上交易的成本更大,這證明了產品市場契合度:成本表明,以太坊的產品市場契合度比新貴L1好得多,盡管它們更便宜。

在我看來,像Uniswap這樣的DEX,像GMX和dYdX這樣的永續交易所,以及在線的、非KYC的加密貨幣賭博平臺也已經找到了產品市場契合度,但這些都是投機性的用例。所有這些平臺都有效地向以太坊支付區塊空間,而這部分空間利潤又被轉給了ETH代幣持有者。

尾語:建造人們想要的東西

加密貨幣的真正需求來源來自于用戶,那些從特定產品中獲得效用的用戶。該產品可以與DeFi、GameFi、Metaverse、賭博、投機有關——但從根本上講,它必須為許多愿意為其付費的人提供作用:否則,商業模式根本行不通。

當加密貨幣為一個新的、更好的未來而努力時,作為一個行業,我們應該明智地反思為用戶和人們創造真正的價值。我們不能再因為我們正在建設加密貨幣而忽視產品市場契合度。

現在我們像其他初創企業一樣采取必須的步驟:努力找到產品市場契合。

原文:《CryptoThesesfor2023》byRyanSelkis,Messari編譯:0x22d,BlockBeats12月22日.

1900/1/1 0:00:00為什么上海升級很重要。因為實際上ETH15年發布的路線圖中的四個階段:前沿、宅基地、大都會、寧靜,歷**經15次升級**,在上一次巴黎升級中已經全部完成了,有遺憾,但是整體大大超預期.

1900/1/1 0:00:00Polygon?在2022年取得的成就可以用一個詞來概括:影響力。并且Polygon?能取得如今的成就離不開?Polygon?社區的支持與幫助,包括創作者、建設者、合作伙伴以及粉絲.

1900/1/1 0:00:00原文作者:RedphoneCrypto,KOL原文編譯:Leo,BlockBeats如果說Crypto是人類歷史上的一條分界線,那么2022極有可能會變成加密歷史上的一條分界線.

1900/1/1 0:00:00原文標題:《盤點10個值得關注的DAO治理實驗》原文作者:LindaXie,ScalarCapital聯創;DerekHsue.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:365.65億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量14.

1900/1/1 0:00:00