BTC/HKD+4.82%

BTC/HKD+4.82% ETH/HKD+4.53%

ETH/HKD+4.53% LTC/HKD+7.81%

LTC/HKD+7.81% ADA/HKD+7.11%

ADA/HKD+7.11% SOL/HKD+7.96%

SOL/HKD+7.96% XRP/HKD+4.25%

XRP/HKD+4.25%作者:Chinchilla

期權作為一種交易工具,正逐漸被很多人意識到它的重要性。下面介紹7個去中心化期權項目,他們正在推動期權的效用,以實現易用性和廣泛采用。

Opyn

https://www.opyn.co/

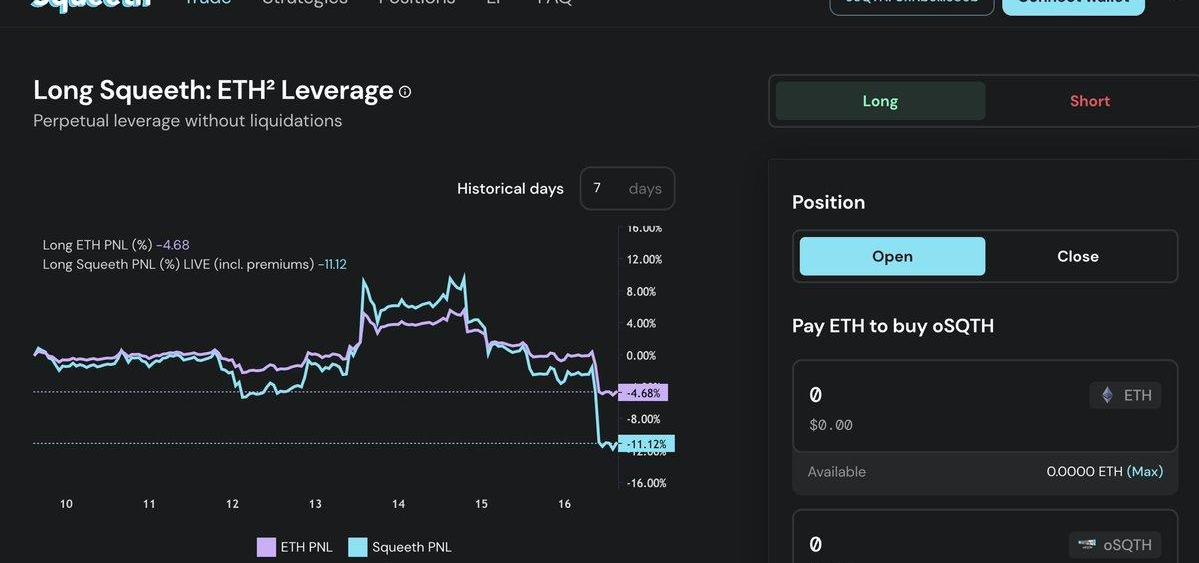

Opyn是目前最大的期權協議,TVL為5400萬美元,部署在以太坊上,還沒有發行治理代幣。它提供兩個獨特的功能。

首先是Squeeth,當用戶做多時,會買入一個ERC-20代幣“oSQTH”,這代表著ETH的平方。所以,在上漲時,持有sSQTH的收益更高,同樣下跌時的虧損也更多。

Aave推出的穩定幣GHO鑄造量突破2000萬枚:8月13日消息,據 Dune 數據顯示,Aave推出的去中心化穩定幣GHO鑄造量突破2000萬枚,當前為2048萬枚。

金色財經此前報道,8月2日GHO鑄造量突破1000萬枚。[2023/8/13 16:23:41]

當用戶做空時,會獲得期權費,這等于賣出了以ETH為抵押品的Squeeth。

第二個功能是螃蟹策略,這是目前唯一開放的策略。螃蟹策略會每天自動進行再平衡,當ETH在一天內保持在5%的范圍內,就可以獲得收益。從7月份以來,螃蟹策略的回報率約為9%。

相關閱讀:《一文讀懂Squeeth:期權協議Opyn經歷兩次版本失敗后推出的新策略》

PremiaFinance

鏈接:https://premia.finance/

加密律師:Ben.eth可能會受到美國監管機構的關注:金色財經報道,加密律師表示,Ben.eth推出的Psyop可能會受到美國監管機構的關注。Ben.eth的Twitter關注者在5月份增長了近五倍。雖然Ben.eth的支持者為代幣銷售的合法性辯護,但有人警告說,Ben.eth的行為可能會招致監管機構和心懷不滿的投資者的憤怒。

Loevy & Loevy的合伙人Michael Kanovitz表示,Psyop的推出是SEC在針對Kim Kardashian 和Paul Pierce的行動中發現的擔憂的典型例子。Kanovitz 最近通過 NFT 向 Ben.eth 發送了一封充滿臟話的信,威脅要對他提起集體訴訟,指控他在Psyop預售中使用了操縱性的發布策略。[2023/5/31 11:49:50]

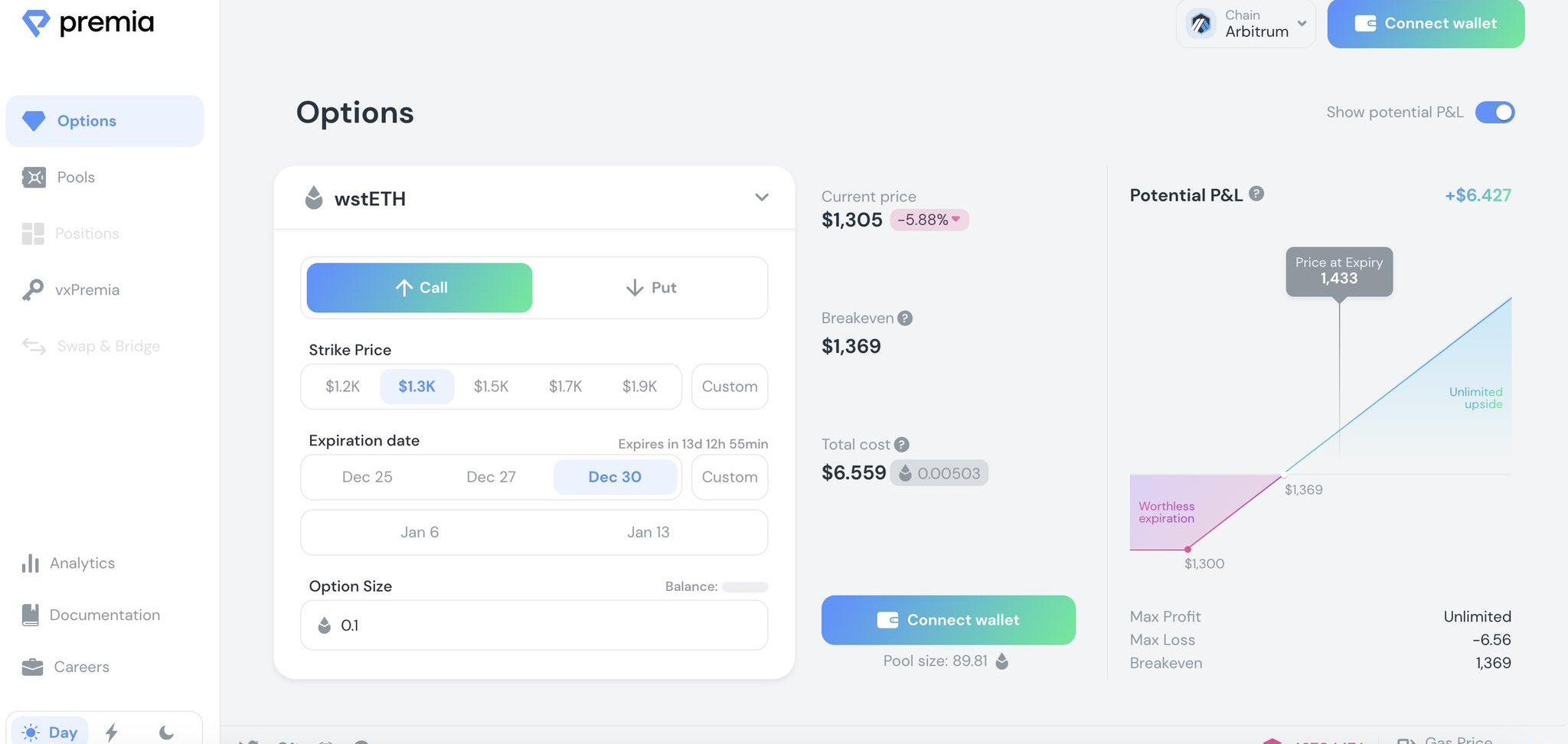

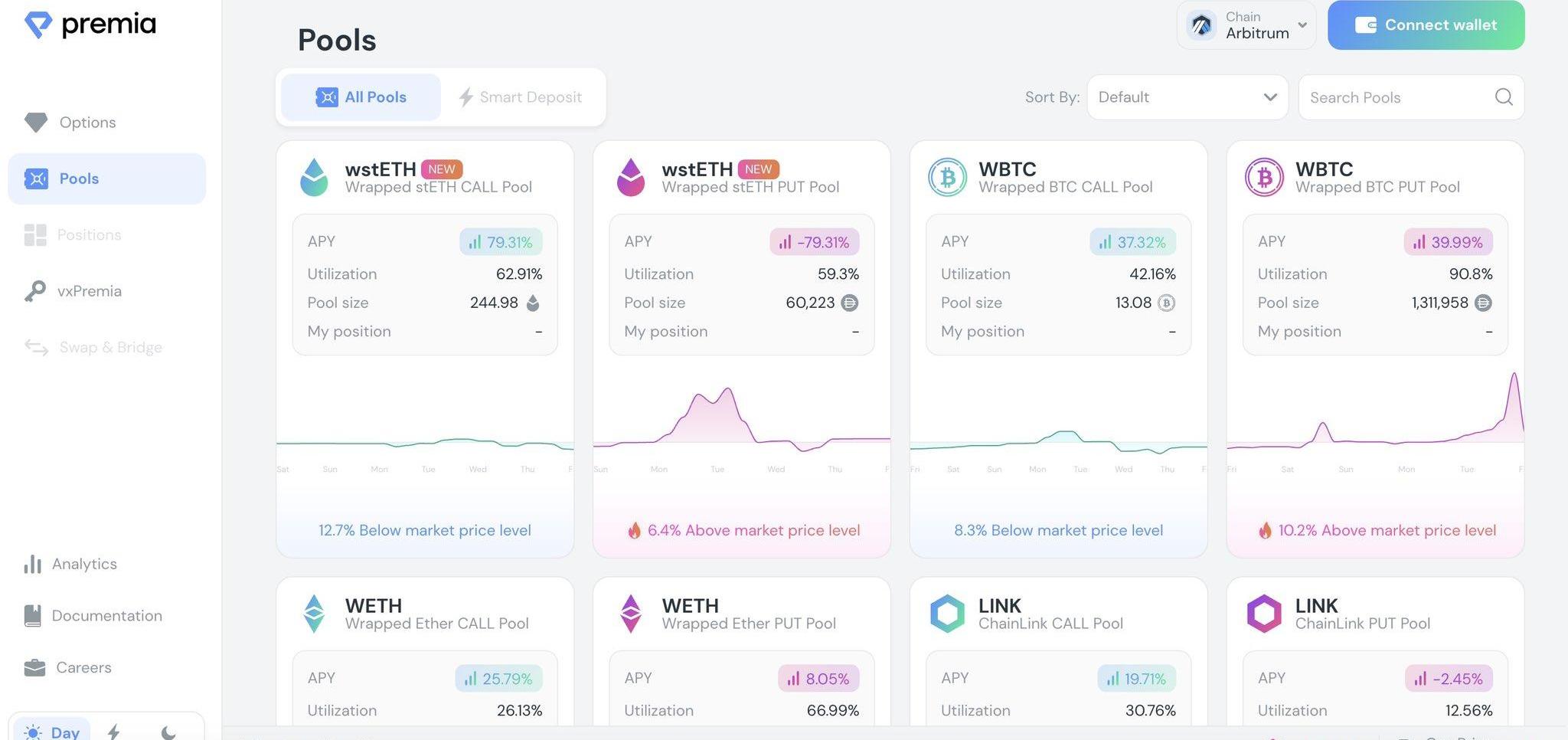

Premia已經部署在包括Arbitrum的多條鏈上,它的TVL一共700萬美元。Premia的用戶體驗令人著迷,一切都很容易找到且是可視化的,它的期權可以在到期之前或之后的任何時間行權。

CFTC主席:必須獲得國會的授權,以全面監管加密市場:金色財經報道,美國商品期貨交易委員會(CFTC)Rostin Behnam在參議院聽證會中表示,希望獲得新的權力來監管加密貨幣。他說,“我們缺乏全面監管數字商品市場的權力,為了防止這種情況再次發生,我們必須獲得國會的適當授權。”

Behnam認為,即使美國政府決定將整個行業推向海外,數字資產也會存在。如果政策制定者圍繞市場建立一個聯邦框架,更多的加密公司可能會轉移到美國,圍繞整個行業建立更多的結構,包括執行經審計的財務披露,這將有助于防止客戶資金與專有資金混合。CFTC主席指出,他的機構正在與SEC協調對FTX的調查。[2022/12/2 21:16:37]

聯合國官員:恐怖組織已開始利用加密貨幣籌集經費:10月31日消息,聯合國反恐怖主義融資協調員Svetlana Martynova表示,被排除在“正規金融系統”之外的恐怖組織已經轉向加密貨幣來資助其活動。

聯合國反恐委員會(CTC)于10月28日至29日在新德里和孟買舉行“特別會議”,Martynova發表講話稱,盡管現金、阿拉伯國家和南亞的傳統轉賬系統“hawala”一直是恐怖分子融資的主要方法,“我們知道恐怖分子會適應周圍環境的變化,隨著技術的發展,他們也會適應變化。”這些技術包括加密貨幣,“如果他們被排除在正規金融系統之外,他們希望匿名購買或投資某些東西,而且他們在這方面很先進,他們很可能會濫用加密貨幣。”(Cointelegraph)[2022/10/31 12:00:31]

和Dopex類似,用戶可以在Premia的流動性池中提供流動性,并獲得代幣獎勵。例如,如果看跌ETH,可以將ETH放入ETH/DAI看漲期權池中。反之亦然,如果看漲ETH,可以將ETH放入ETH/DAI看跌期權池中。

Ship Capital品牌重塑為風險投資基金Protagonist,已募資超3300萬美元:金色財經消息,Solana生態DeFi項目Sabre聯合創始人Dylan Macalinao和Ian Macalinao將其DeFi開發團隊Ship Capital更名為風險投資基金Protagonist,該基金已經籌集了超3300萬美元。監管文件顯示,“Ship Capital Labs US,LP于2022年1月下旬在美國特拉華州注冊,在5月23日提交給美國證券交易委員會(SEC)的文件中將其名稱更改為“Protagonist US LP”。

Ship Capital的品牌重塑反映了它從GitHub貢獻者合作組織轉變為一家風險投資公司,Protagonist旨在建設和投資于定義未來的加密公司和協議,到目前為止,它已支持了Layer One協議Aptos、可編程NFT初創公司Cardinal、新型銀行Cogni和去中心化金融平臺Delta One。(Coindesk)[2022/6/28 1:35:08]

Dopex

鏈接:https://www.dopex.io/

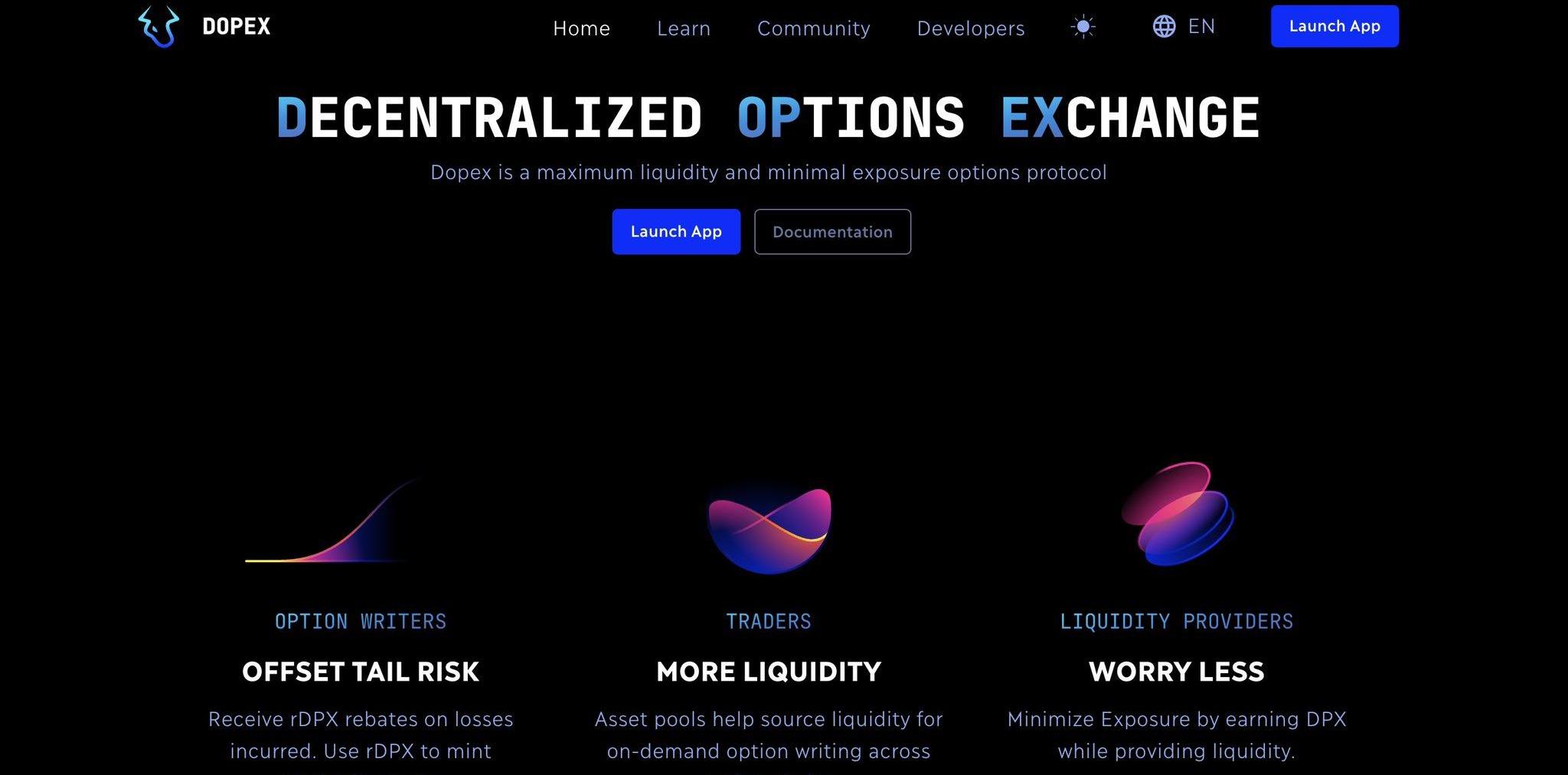

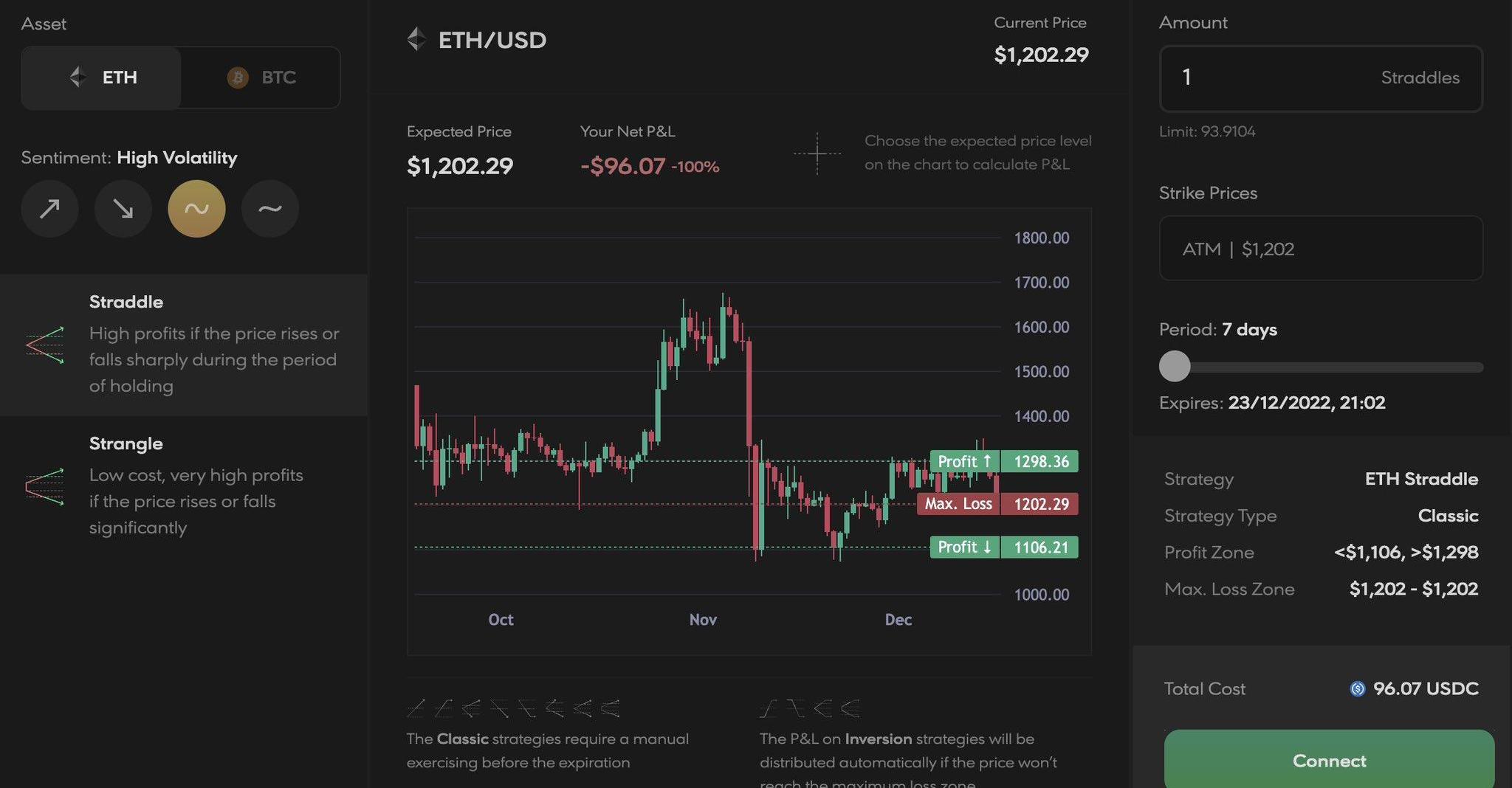

Dopex是Arbitrum上一個非常有趣的協議,他們最近也宣布將部署到Polygon上。目前為止,Dopex上可以使用兩種類型的Vaults:單質押期權Vaults和Straddles。

在SSOV中,用戶可以購買看漲或看跌期權,也可以為期權Vaults提供流動性,向購買期權的人收取期權費,從而獲得收益。

相反,Straddles可以讓用戶從波動中獲利。用戶可以直接購買Straddle,押注波動性;或者為Straddles提供流動性,從買家那里賺取期權費。

LyraFinance

鏈接:https://www.lyra.finance/

Lyra建立在Optimism之上,TVL為1300萬美元。它的“簡單”部分直觀且易于使用,可以根據行權價和到期日選擇買入或賣出看漲或看跌期權。

如果需要,也可以選擇使用“高級”功能。

BufferFinance

鏈接:https://buffer.finance/

Buffer建立在Arbitrum上,是對GMX的分叉,提供二元期權交易。它的操作非常簡單和直觀,只需要選擇執行價格、到期時間和“上漲”或“下跌”,就可以開始下注。

如果方向正確,將獲得額外70%的獎勵。例如,如果選擇100美元看漲,正確時將獲得70美元的凈利潤。一部分費用將直接支付給代幣的持有者。

HegicOptions

鏈接:https://www.hegic.co/

Hegic建立在Arbitrum上,TVL為600萬美元,過去一個月增長了150%。有趣的是,每個方向,Hegic都直觀地提供多種策略。比如,如果看漲,可以選擇下圖中的Call、Strap、BullCallSpread、BullPutSpread四種策略。同樣,對于看跌,也可以選擇四種策略。

此外,在Hegic上還可以選擇高波動性和低波動性,各提供兩種策略。例如,選擇高波動性,有Straddle和Strangle兩種策略。

PolynomialProtocol

鏈接:https://www.polynomial.fi/

Polynomial建立在Optimism的LyraFinance之上,使用Synthetix的合成資產,主要產品是EarnVaults。這些Vaults是基于期權的自動化策略,可提供被動收益。如果選擇合適的資金池,APY可能會很高,因為當策略盈利時,存款人通過期權費獲得的收益率是可以復利的,同時還可以賺10%的績效費。

到目前為止,只有3種策略,TVL約為80萬美元。請注意,APY是無法保證的。無論是短期/中期/長期的看漲或看跌期權,都必須選擇正確的資金池。

UX也是一個引人注意的地方,加密技術的大規模應用也很需要好的UX。在Polynomial上,可以輕松找到有關策略、性能、適用性、鏈上交易和其它內容的信息。

此外,該項目最近推出了“Portal”,可以通過它存入來自Polygon、Arbitrum和以太坊主網的資金。盡管Polynomial運行在Optimism上,也可以讓用戶從其它鏈添加流動性。

目前Polynomial還沒有發行治理代幣。

本文將介紹a16z在該賽道的投資布局。A16Z最近寫了一篇很有意思的文章,談到他們認為的生成式AI和游戲結合在一起的機會在哪,筆者翻譯后對部分內容進行了注解.

1900/1/1 0:00:00吳說作者|Maverick本期編輯|ColinWu在TornadoCash事件后,隱私賽道正值信任危機之時.

1900/1/1 0:00:002022年接近尾聲,駐足回看行業這一年的跌宕起伏,無論是技術的突破,應用的創新,還是生態的興衰,皆成為了行業發展的歷史注腳.

1900/1/1 0:00:00文/JackInabinet,Bankless;譯/金色財經xiaozou現實世界資產一直都是一匹DeFi黑馬.

1900/1/1 0:00:0021:00-7:00關鍵詞:富達、元宇宙、OpenSea、DeFi總鎖倉量1.DeFi總鎖倉量跌至509.4億美元;2.BTC最后活躍時間為3至6個月的供應量創近五年新低;3.

1900/1/1 0:00:00摘要:本文探討了如何通過對NFT數據的分析和整理來實現對藝術家更合理的推薦機制以及更藝術化的呈現形式.

1900/1/1 0:00:00