BTC/HKD+0.32%

BTC/HKD+0.32% ETH/HKD+0.36%

ETH/HKD+0.36% LTC/HKD+0.18%

LTC/HKD+0.18% ADA/HKD+0.83%

ADA/HKD+0.83% SOL/HKD+0.79%

SOL/HKD+0.79% XRP/HKD+0.07%

XRP/HKD+0.07%原文來源:DeFiCheetah

原文編譯:Kyle

這個帖子是關于我對DEX的分析框架:為什么我認為CurveFinance優于Uniswap,以及為什么Univ3是一個錯誤的產品!

簡而言之,有兩個原因:(i)定價權和(ii)盈利能力

@DeFi_Made_Here此前發表了一篇關于CurveFinance的帖子,對比了Curve與Uniswap。

這促使我寫了這篇內容來提供很多人在對比DEXs時不會考慮的觀點。

首先,Uniswapv3推出后,Uniswap放棄了定價權。那是什么意思?對于在多個交易所之間交易的任何資產,只有一個交易所可以擁有定價權。

一個例子就是:股票的ADR與主要交易的交易所中的股票。

在加密行業中,一個代幣可以在多個交易所、CEX或DEX中上市。

為什么說Uniswap在推出v3之后放棄了定價權?

數據:當前DEX24小時總交易量為32.6億美元:金色財經報道,據DeBank數據顯示,目前DEX24小時總交易量32.6億美元。其中總交易量排名前五的DEX分別為UniswapV3(5.47億美元)、PancakeSwap(5.09億美元)、UniswapV2(3.98億美元)、SushiSwap(3.12億美元)、MDEX-HECO(2.64億美元)。[2021/9/14 23:24:52]

這就與LP如何在v3中提供流動性有關——LP為提供最多流動性的地方選擇了一個價格范圍。這稱為集中流動性。

為什么是集中的?

在Uniswapv2中,流動性沿著xy=k的不變曲線均勻分布,但由于大多數交易活動同時發生在一個范圍內,所以xy=k曲線其他部分的流動性沒有被利用,即資本效率低下。v3設計就是為了解決這個問題。

v3比v2更具資本效率,但它需要LPs積極管理他們的頭寸,因為交易對的價格范圍不時變化。這阻止了新項目在v3中為其原生代幣建立新的流動資金池。

BitPay錢包APP已集成DEX交易聚合器1inch:9月8日消息,加密支付服務提供商BitPay宣布其錢包APP已集成DEX交易聚合器1inch,使BitPay用戶能夠通過1inch兌換不同的加密貨幣。BitPay是一個加密貨幣支付服務提供商,其APP支持加密貨幣的購買、存儲、在線支付以及加密貨幣兌換法幣等功能。1inch是一個DEX聚合器解決方案,在多個流動性來源中搜索交易,為用戶提供比單個交易所更好的價格來兌換不同的加密貨幣。[2021/9/8 23:08:41]

為什么?

由于初始流動性較淺,新代幣的價格區間波動很大,v3中有資金池的新項目需要經常調整價格區間。

這帶來了管理流動性的巨大成本,這是他們無法承受的。因此,大多數新代幣都沒有在v3上列出。

由于v3上可用的新代幣很少,Uniswap就失去了定價權。

怎么回事?要尋找藍籌代幣的價格,人們會參考Binance平臺上的價格。對于幣安未上架的代幣,由于在v3發布之前v2上上架了更多新代幣,人們通常參考v2獲取價格信息。

元界DNA DEX測試網公測將于1月20日正式開啟:據元界官方微博消息,元界DNA團隊宣布去中心化交易所DEX Beta版將在UTC時間2021年1月20日上午10:00開放交易。元界DNA DEX允許交易者在實施簡單和復雜策略的同時保持他們的資金安全。

測試網將會支持6種資產以及5種交易對(DNA/USDT、BTC/USDT、ETP/USDT、GENE/USDT、ETH/USDT)。搶先申請參與DNA DEX測試網公測,有機會瓜分10000000DNA。[2021/1/15 16:16:37]

由于管理流動性的巨大成本,v3上的池子大多是流動性強且不太可能劇烈波動的藍籌代幣,Uniswap作為價格信息主要來源的地位分崩離析。

所以呢?

沒有定價權的DEX中的LP會因為被套利而蒙受巨大損失,不知情的訂單流遠小于有定價權的交易所。套利是對LP造成很大傷害的有流量的主要來源之一。

欲了解更多信息:https://twitter.com/DeFi_Cheetah/status/1608677561919508480?

動態 | 加密衍生品交易所Quedex獲得直布羅陀DLT提供商許可證:據The block 消息,加密貨幣衍生品交易所Quedex獲得了直布羅陀金融監管機構頒發的分布式分類賬技術(DLT)提供商許可證。[2019/7/31]

為什么LP在沒有定價權的DEX中吃虧更多?

ANS:更少的不知情訂單流+更多的有流

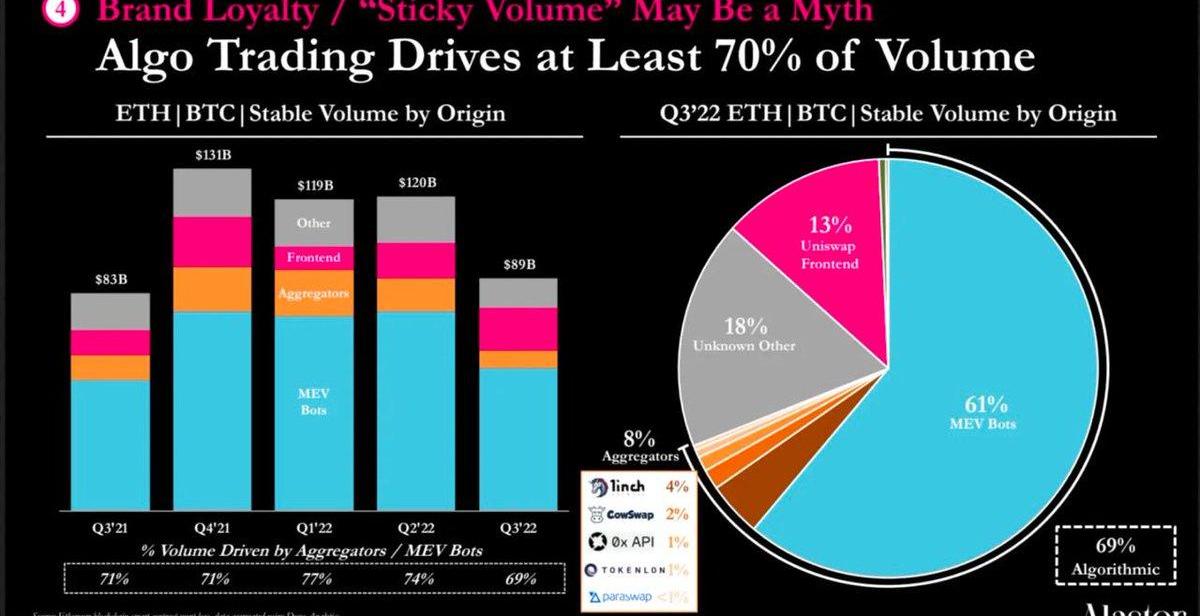

正如@thiccythot_,@?0?x?94305@?0?xShitTrader所指出的,v3LP由于巨大的有流量而持續虧損-v3交易量的約43%來自MEV機器人!何必呢?這就無法鼓勵用戶成為v3的LP!這就影響了v3的盈利能力。

沒有定價權的交易所,很難在行業中占據領先地位,進而影響其盈利能力。

相比之下,當檢查穩定幣是否已脫鉤時,用戶會參考CurveFinance而不是CEX!通過比較,定價權的重要性不言而喻。

CurveFinance從LP收取50%的費用,Uniswap將100%的費用給LP;Uniswap從所有交易中一無所獲。沒有利潤的企業永遠不是好企業,無論收入看起來有多大。

動態 | Comdex通過區塊鏈完成跨境小麥交易:據bitcoinexchangeguide報道,區塊鏈驅動的平臺Comdex剛剛通過區塊鏈完成了價值約10萬美元的跨境小麥交易,從澳大利亞運往馬來西亞。Comdex已經開始關注下一項在新加坡公司與香港公司之間的跨境交易。[2019/4/30]

Uniswap意識到了這一點,并提議從LP中抽成。

但事情并沒有那么容易。Uniswap這樣做可能會遇到嚴重的麻煩。如前所述,如果沒有定價權,LP將更容易受到有流動的影響,因此提供流動性的動力就會減少。如果Uniswap現在抽成,這會進一步打擊LP。

這會導致什么?

Univ3上的大部分交易量都不是「粘性」的,因為超過70%的交易量是由算法驅動的。交易量只是跟隨定價。

因此LP的激勵更少->TVL和流動性更少->滑點更高且執行價格更糟糕->交易量更低->LP費用更低且LP激勵更低

然后,陷入這個死亡螺旋。

提高LP的交易費用以維持TVL和流動性如何?

死亡螺旋不可避免:

LP的激勵減少->增加LP的交易費用->更糟糕的執行價格->更低的交易量->更低的LP費用和LP激勵

這就是Uniswap一直不推動費用轉換的原因。

很多web2科技企業在過去幾年都沒有盈利,但實際上是在構建「護城河」,增強客戶粘性。

Uniswap沒有利潤,但無法培養粘性用戶行為,因為只有<15%的交易量來自其前端……

為什么CurveFinance優于Uniswap?你能想象如果Univ3像Curve那樣只將50%的費用給LP,它的TVL和交易量會發生什么變化?

通過ve模型Curve引導流動性,并賦予$CRV實用性。

相比之下,$UNI完全沒有任何實用性,與Uniswap業務沒有相關性。如果Univ3可以從LP那里收取50%的費用并且仍然保持TVL和交易量,那么Uniswap勝過Curve。但事實并非如此,因為它的大部分交易量都不是「粘性」或有機的。

Uniswap不能保證說——「隨著時間的流逝,更多的用戶習慣了我們的平臺,導致更多的費用和更多的流動性。」Uniswap上的交易量并不忠誠,除非它可以從其前端大幅增加交易量,否則交易量只會隨著費用轉換的推出而消失。

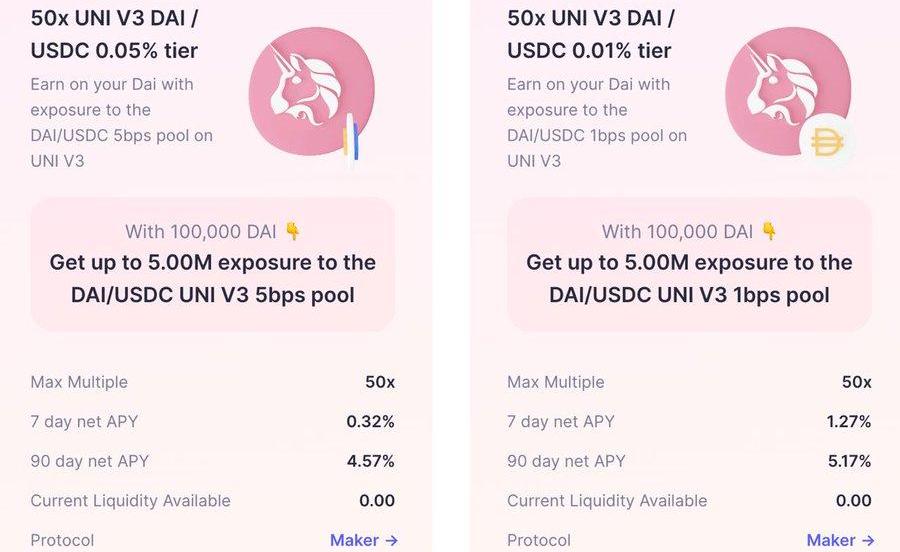

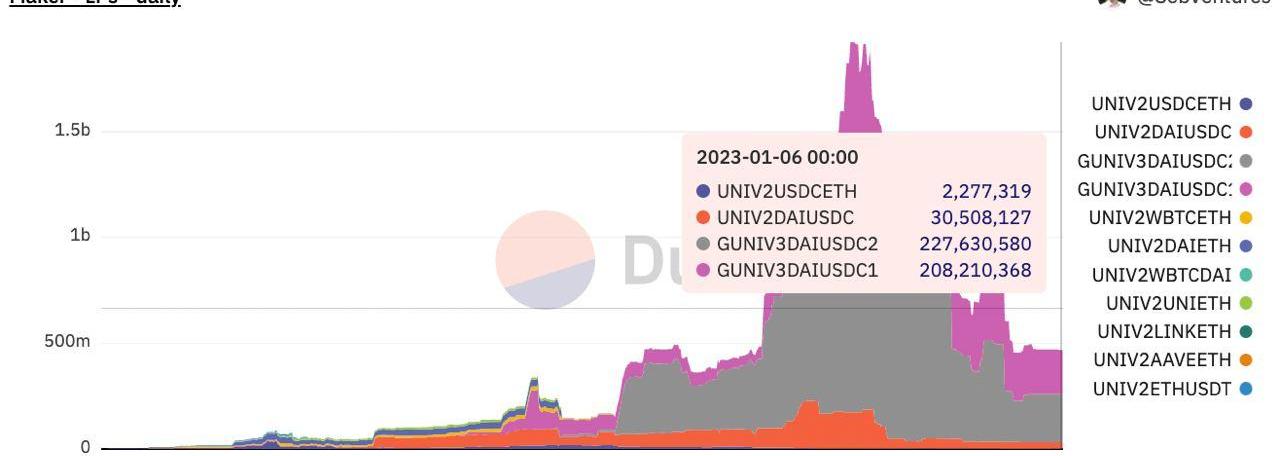

此外,UniswapTVL是加過杠桿的:在$?34億美元TVL中,約4.35億來自$DAI/$USDC對,MakerDAO將其杠桿增加到高達50倍,因為它接受Uni$DAI/$USDCLP代幣作為鑄造$DAI的抵押品!然后可以將$DAI重新存入那里以獲得LP代幣來鑄造更多$DAI!

因此,CurveFinance優于Uniswap,因為(i)它具有定價權,可以成為錨定資產價格信息的主要來源,并且(ii)它從LP交易費用中抽取50%?,但仍然可以在沒有杠桿的情況下通過其卓越的ve代幣經濟學吸引巨大的TVL!

@DeFi_Made_Here提出了一個很好的反駁論點:如果CurveFinanceTVL如此依賴$CRV釋放,一旦$CRV大幅下跌,TVL將由于較低的APR而大幅下降。這是真的,但對于以太坊來說也是如此:如果$ETH暴跌,它更容易受到攻擊并且更不安全。

對我來說,web3之所以如此特別,是因為我們每個人都能夠以非托管方式發行數字資產,并通過充分利用代幣發行來引導流動性或其他指標。到目前為止,CurveFinance集中體現了web3項目如何做到這一點。

最后,為什么Univ3走錯了一步?它增加了項目管理鏈上流動性的成本,從而放棄了其定價權。與其通過引入多條曲線來迎合不同的加密資產來提高Univ2粘性曲線的資本效率,它只是創建了一個新模型,我認為它是訂單簿的一個更糟糕的版本。現在,通過與聚合器競爭,它已從作為行業的基本效用轉變為消費領域的競爭候選者之一。

如果它能專注于使所有波動性加密資產的發行成為必然,那就像電和水一樣——用戶在交換代幣時無法避免使用Uniswap。這是Uniswap在我看來應該走的最佳路徑,顯然它選擇了一條不同的路徑。

就是這樣!我希望這能引起一些關于這些藍籌DeFI項目下一步應該做什么的富有成果的討論。歡迎分享給更多人,發表評論表達你的看法!

Web3入門很難。即使在2021年11月熊市最嚴重的時候,有鋪天蓋地的媒體報道,調查也表示,這個空間仍然令人沮喪地難以穿透.

1900/1/1 0:00:00撰文:AlexTopchishvili,CoinList營銷總監 導讀: 在熊市,項目的營銷預算減少,用戶的互動意愿也會降低。很多的Web3市場朋友都表達出「熊市很難做營銷」的觀點.

1900/1/1 0:00:00早在比特幣出現之前,伯納德·麥道夫(BernieMadoff)就是歷史上持續時間最長、規模最大的詐騙案的制造者.

1900/1/1 0:00:00原文作者:ThorHartvigsen,DeFi研究員原文編譯:Leo,BlockBeats2022的行業洗牌勢必會給2023的加密帶來更新的轉變.

1900/1/1 0:00:00吳說作者:Maverick注:本文僅作信息分享,與所討論項目無任何利益關聯。近日,一款基于Cult.DAO生態的特殊博弈游戲TheRugGame受到了社區關注,并帶動了CULT價格一時間的上漲,

1900/1/1 0:00:00今天颯姐團隊就與大家聊一聊,關于GameFi游戲在我國合規發展的前景與未來。2022年末,某官媒以一篇題為《深度挖掘電子游戲產業價值機不可失》的觀點性文章沖上熱搜,引發廣泛討論,眾多游戲行業從業.

1900/1/1 0:00:00