BTC/HKD+1.14%

BTC/HKD+1.14% ETH/HKD+1.31%

ETH/HKD+1.31% LTC/HKD+0.58%

LTC/HKD+0.58% ADA/HKD+2.32%

ADA/HKD+2.32% SOL/HKD+4.59%

SOL/HKD+4.59% XRP/HKD+1.35%

XRP/HKD+1.35%撰文:Bruce,DODOResearch

編輯:Yaoyao、Lisa

總結

以太坊質押率較低,增量空間巨大,LSD市場增長可持續。

上海升級將打通LSD產品最后的提現環節,LSD的錨定性和流動性將大幅提升。

Lido頭部效應明顯,復合增長率長時間處于高位,DeFi樂高豐富,捕獲了LSD大部分增量,是LSD第一梯隊龍頭項目。

LSD協議第二第三梯隊的項目差距不大,之后將會迎來較大競爭。

LSD將帶動整個DeFi板塊,LSDWar剛剛拉開序幕。

本篇文章我們根據自建Dune數據面板、引用多個數據源,對LSD賽道數據進行詳盡分析,平行對比分析LSD第一第二梯隊項目。

本文將從市場份額、市場增長率、節點運營商表現、折價表現、LSD用處去向等多種數據維度,分析展現LSD賽道的市場現狀,讓讀者直觀感受LSD賽道市場現狀。文章的數據分析結構也可作為讀者在評估第三梯隊項目的參考。

注:全文數據截止至2023.3.1

自建Dune面板:https://dune.com/owen05/lsd-datacheck

LiquidityStakingDerivatives,簡稱LSD,是用戶通過聯合質押方式質押ETH換取的憑證,LSD代表了持有者的質押資產,持有LSD可以享受質押收益。目前規模最大的LSD是Lido協議的stETH。

01.?背景

1.1以太坊質押與上海升級

以太坊1.0采用POW共識機制,節點需要通過計算來獲得記賬權。在以太坊2.0中,共識機制轉為POS。在之前以太坊大型升級中,已經將信標鏈合并至主網,但是質押在信標鏈的ETH以及相應的質押獎勵在上海升級后才可以提出。

因此,上海升級使得用戶可以提取質押資金,通過上海升級,以太坊將實現POS的全部基本功能,消除質押資金無法提取的風險,并打通LSD產品邏輯的最后一環。

1.2LSD的需求

在ETH2.0中,采用了POS共識機制,節點需要質押32ETH才能參與網絡維護。質押ETH所產生的流動性問題也就隨之而來。LSD的出現就解決了這一問題,通過LSD,質押者可以將質押的ETH轉化為一種可以交易的資產,從而解鎖流動性,且LSD也降低了用戶質押ETH的門檻。同時,交易者也可以通過交易LSD來獲取收益,從而增加市場的流動性和活力。

數據:若CRV跌至0.371美元,超1億美元CRV將面臨清算風險:6月15日消息,DefiLlama數據顯示,在Aavev2的CRV市場上,如果CRV跌至0.371美元,將有2.888億枚CRV(約1.08億美元)面臨清算風險。目前CRV價格為0.57美元,據0.371美元的跌幅空間約35%。[2023/6/15 21:38:07]

1.3LSD賽道火熱的因素

市場處于熊市,用戶追求穩定安全的收益率,而以太坊質押收益穩定,通常在4%-8%,且風險低。

上海升級將使LSD產品邏輯完整,降低了質押風險,質押資金自由出入,這有可能會推動機構等進入質押。

以太坊整體質押率較其他POS公鏈低,上升空間大。

以太坊通脹預期穩定,結合以太坊幣價,質押賽道每年的收益相當可觀,大約在10億美金左右,相比于其他POS鏈更有吸引力。

LSD本身可以搭建更多的DeFi產品和策略,組合空間大。

02.?LSD商業模式&頭部典型項目

2.1四種質押方式

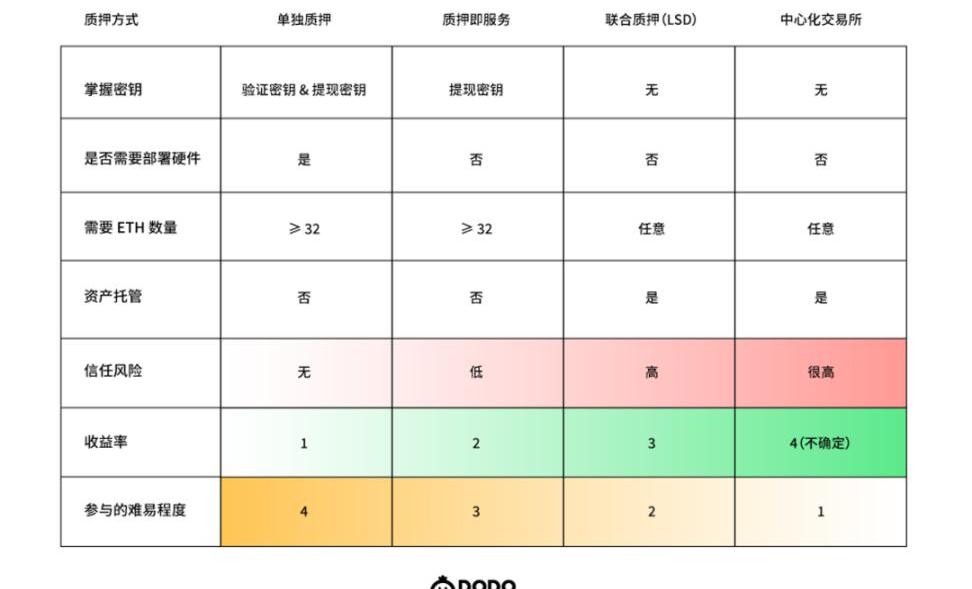

目前參與以太坊質押的方式有四種,LSD在官方文檔中被稱之為聯合質押。現有LSD協議普遍會抽取一定的手續費作為利潤,理論上LSD協議的收益率是較單獨質押等低。

來源:Ehereum官方文檔

從表中可見,聯合質押的特點主要是無需運行硬件,無32ETH門檻,無需管理密鑰,簡便易操作,且能隨時退出。但同時需要托管資產,有一定的信任風險。

2.2LSD市場份額

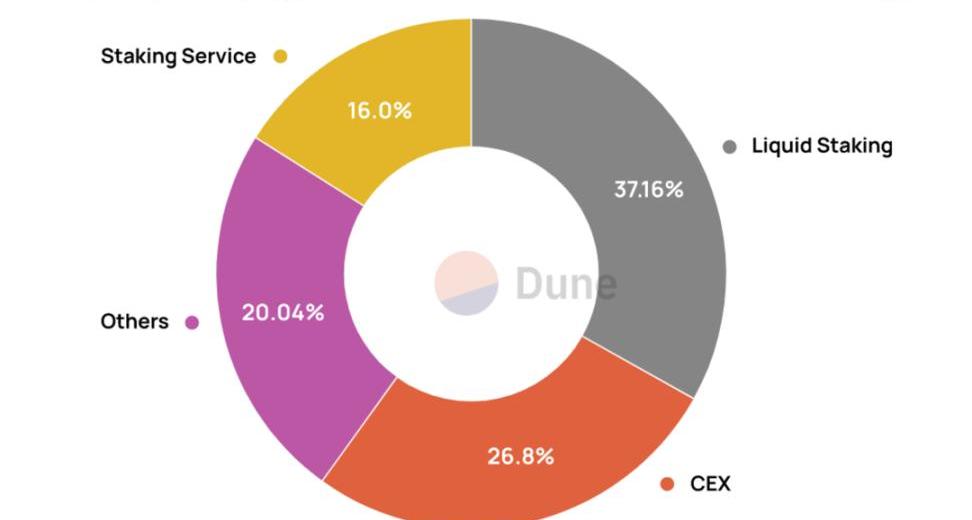

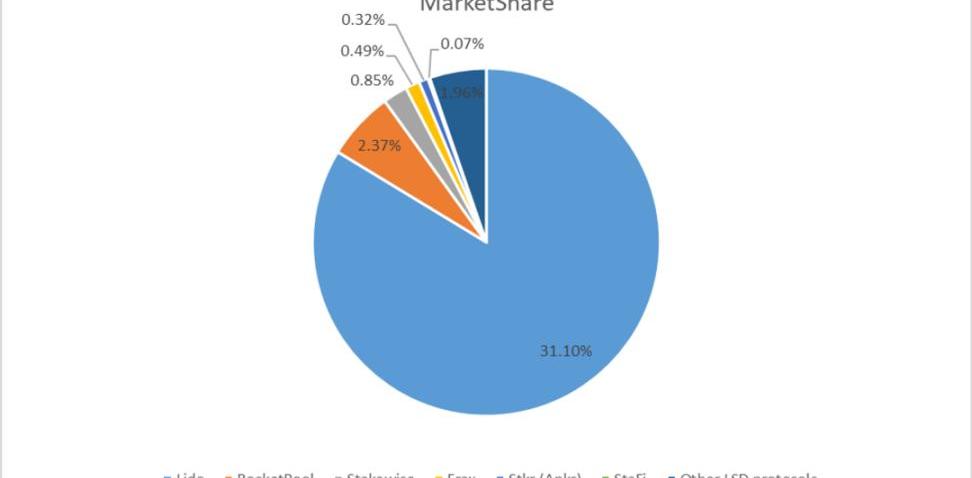

LSD是最受歡迎的質押方式,市場份額占三分之一,且有望繼續增長。

數據:Yuga Labs旗下3大NFT藏品過去24小時銷量下降30%:5月9日消息,NFTGO數據顯示,過去24小時,YugaLabs旗下的NFT藏品成交量下降了31%,至1.13億美元,其中Otherdeed的跌幅超過50%,MutantApeYachtClub(MAYC)的跌幅為46%,BoredApeYachtClub(BAYC)的跌幅為25%。此外,在銷量排名前十的NFT藏品中,只有三個處于上漲狀態。根據CryptoSlam的數據,CyberBrokers排名第二,上漲4124%,Azuki排名第五,上漲7.5%,第九名Doodles上漲22.74%。過去一周,NFT最活躍的十個區塊鏈中,有八個區塊鏈的銷售量遭受了兩位數的損失。平均而言,以太坊(ETH)、Solana(SOL)、Flow(FLOW)、Avalanche(AVAX)、Ronin、BSC(BNB)、WAX(WAXP)和Panini的銷量下降22.5%。根據CryptoSlam數據顯示,只有Polygon(MATIC)和Tezos(XTZ)的銷售量分別增長了16.5%和58.8%。(Cointelegraph)[2022/5/9 3:00:24]

數據來源:DuneAnalytics?Dr.DODO自建Dashbord;備注:LSD協議手動索引,Others項包含了未知種類的質押地址

2.3龍頭項目Lido

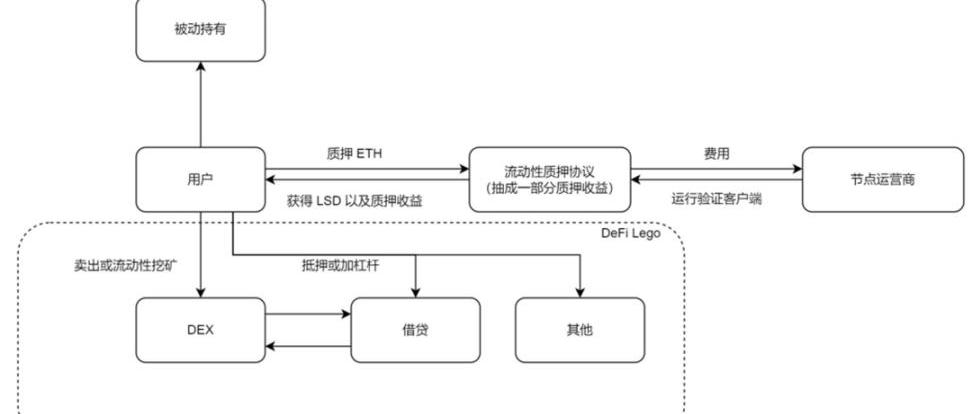

Lido的運作機制

用戶將ETH存入Lido,并獲得相應數量的stETH代幣。

Lido將ETH收集起來,節點運營商通過Lido分發的驗證密鑰運行節點,獲得質押收益。

節點運行,扣除懲罰拿到質押收益,節點運營商抽成,Lido抽成后將收益以stETH的形式發放給stETH的持有者。

stETH持有者提取質押獎勵。過程中,Lido通知節點運營商提現,節點運營商將提現請求發至BeaconChain,排隊提取資金。隨后,以太坊將資金匯入Lido的提現地址,持有者銷毀stETH,Lido將ETH匯入持有者地址。

stETH持有者也可以通過DEX等DeFi協議搭建更多的策略,比如將stETH存入DEX進行流動性挖礦,賺取手續費,或是將stETH抵押至借貸協議中賺取利息,抑或是循環借貸增加杠桿。

數據:距離ETC減產時間預計還有3天15小時,將減產20%:4月22日消息,據Viawallet最新數據顯示,ETC預計將于3天15小時后的4月26日進行減產,屆時其區塊獎勵將由3.2 ETC降低至2.56 ETC,減產幅度為20%。這比之前監測到的預計減產時間提前了4天。此前3月22日監測的數據,ETC預計將于4月30日減產20%。[2022/4/22 14:41:56]

Lido的運作機制代表了這個賽道最基本的商業模型。在下游,吸收用戶的資金形成資金池管理資金,用于POS質押,在上游,組織節點運營商代替用戶成為驗證節點,獲取質押獎勵。

用戶無需運行硬件,無需32ETH門檻,質押享受ETH質押收益率。

Lido作為鏈接用戶和節點運營商的協議,保管用戶資產,協調節點運營商,抽取一部分收益。

節點運營商運行硬件,抽取一部分收益。

行業普遍總抽成在10%左右。

LSD商業模式

2.4其他模式創新

LSD項目在本質上模式是一樣的,不同的LSD項目在不同的環節有一定的創新之處。

RocketPool在協調節點運營商的環節區別最大。

RocketPool本身不選擇節點運營商,而是采用無許可的眾包模式,這也是RocketPool主打的去中心化賣點,但是用戶的資產依舊托管在RocketPool。

RocketPool節點運營商門檻被降低至16ETH。

Frax在質押收益分成上區別最大。

單純質押ETH拿到frxETH并不能獲得質押收益,frxETH的持有者有兩種選擇,一個是質押frxETH到frxETH/ETH池子成為LP,主要賺手續費和CRV;一個是質押frxETH拿到sfrxETH,賺取質押收益。

顯然在Frax上質押的收益會更高,這是因為Frax實際上擴大了收益分配的蛋糕,自帶了DeFi樂高。Frax分配的收益包含LP收益加質押收益,而LP收益很大程度上由Frax的補貼構成。

數據:灰度增持12.61萬枚XLM:據歐科云鏈鏈上大師數據顯示,截至美東時間7月27日,灰度投資已發行的13支單一資產信托基金總價值為326.2億美元,環比下降1.89%。同期灰度增持12.61萬枚XLM,其余幣種未見增持。當前GBTC和ETHE負溢價分別為-6.76%和-9.87%。[2021/7/28 1:20:05]

雖然Frax顯示的質押收益率高,但其他的LSD也可以去到其他DeFi協議獲取收益,底層的質押收益率取決于節點表現,并沒有太大的差別。

03.?LSD市場現狀

3.1以太坊質押率

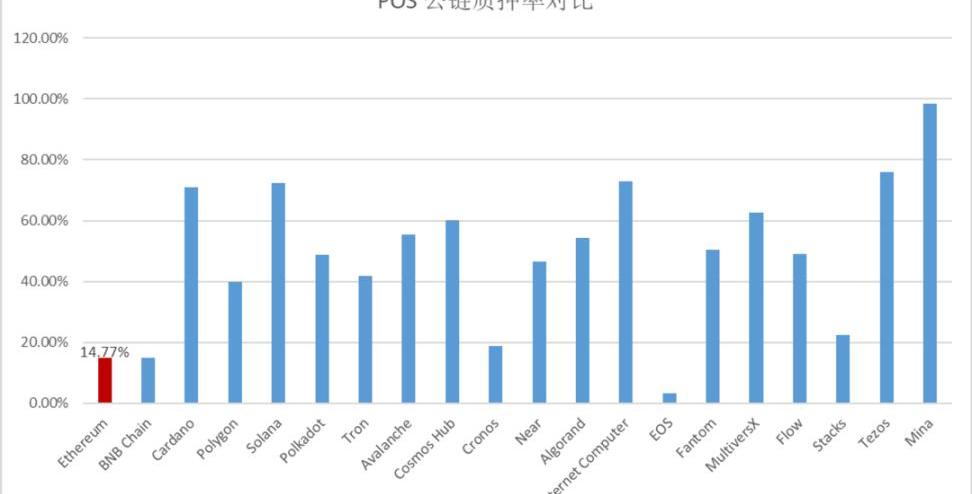

按照市值排序出排名前20的公鏈,對比各條POS公鏈的質押率,可以發現,以太坊的質押率目前只有14.77%,非常低,具有非常大的增長空間和增速。

數據來源:Stakingrewards.com

3.2主要LSD協議市場份額

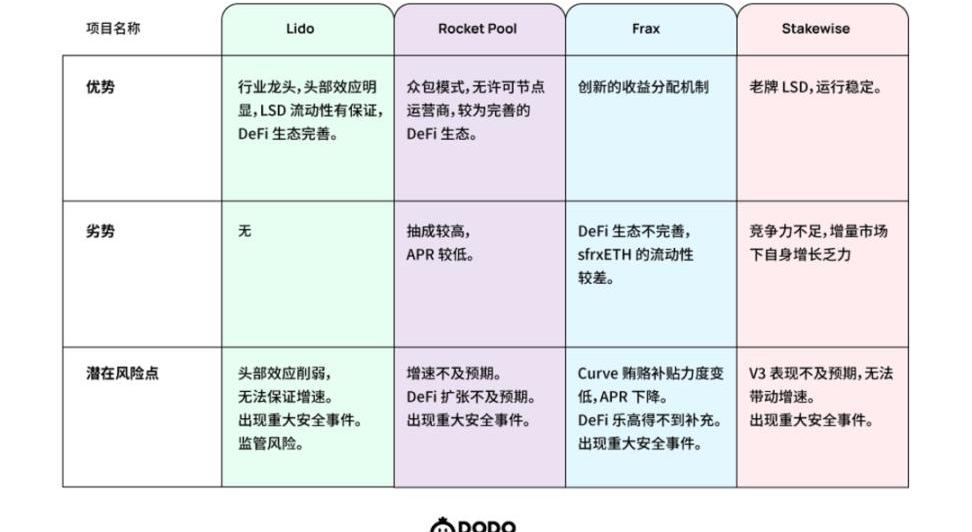

Lido市場份額最大,是第二位市場份額的15倍左右,占據絕對優勢,Lido具有先發優勢,且DeFi生態成熟。第二梯隊包括RocketPool,Stakewise,Frax,Ankr。第二梯隊協議之間的差距并不大,RocketPool具有一定的先發優勢,Frax在收益分配上有亮點,其他產品并沒有特別特殊的設計。第三梯隊市場份額較低,目前沒有突出的LSD協議。

Lido的領先優勢明顯。以太坊質押率很低,上海升級后會有比較大的增量空間,第二第三梯隊的項目差距不大,之后將會迎來較大競爭。

數據來源:DuneAnalytics

3.3主要LSD協議市場增長率

以下是四個主要LSD的30日增長率變化,數據截取的時間跨度是2023年初至今。Lido依舊強勢,幾乎沒有負增長,Stakewise的市場份額上升緩慢,一定程度上反映了老LSD協議在商業模式上缺乏亮點,在搶奪質押增量時競爭力不足。

巴西PIER數據共享區塊鏈在Quorum上運行:金色財經報道,巴西中央銀行新聞官員Ivone Portes表示,巴西金融監管機構的新PIER數據共享區塊鏈的構建成本約為25萬美元,并在Quorum區塊鏈上運行。據悉,該銀行于2017年開始開發PIER,并于今年4月初推出。[2020/4/11]

Lido的增長率一直很高,大部分時間保持增長狀態,并多次有大額質押帶動巨額增長。

RocketPool增長率基本為正,近期波動收窄。

Frax一月份到二月初增長率保持較高水平,近期增長率為負,表現不佳。

Stakewise在大部分時間增長率較低或為負,市場競爭力差。

數據來源:DuneAnalytics?Dr.DODO自建Dashbord

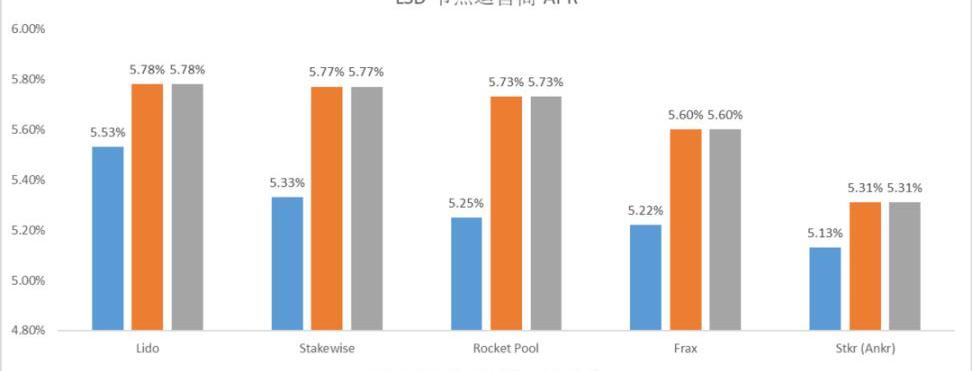

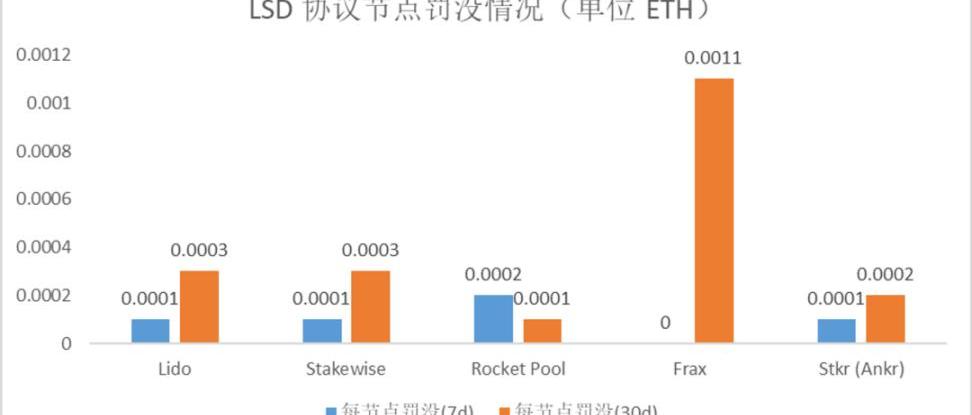

3.4主要LSD協議節點運營商表現

節點運營商是質押收益的基礎,節點運營商的表現將直接影響到LSD協議的APR,以下是主要LSD協議節點運營商的表現,各個協議節點運營商的APR絕對差距不大,節點運營商之間的差異不明顯。相對來看,Lido的APR保持第一,底層節點運營商表現領先市場;而眾包模式的RocketPool罰沒較多,APR相對較低;Ankr的APR表現最差。

數據來源:beaconcha.in

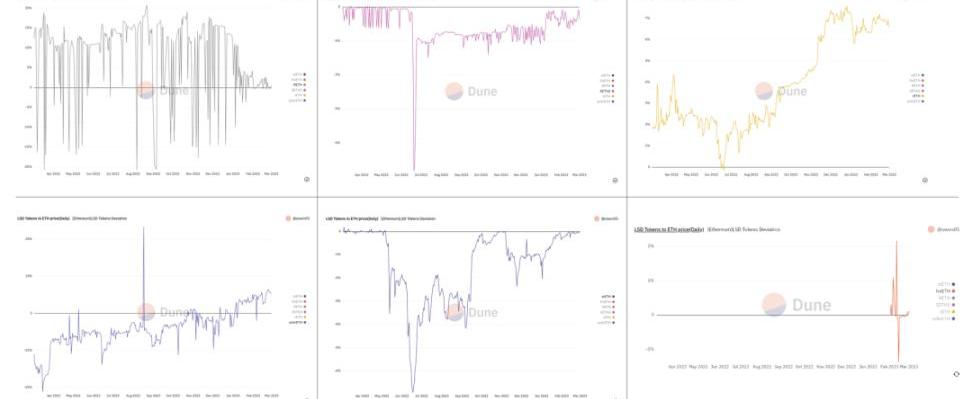

3.5各個LSD的折價表現

LSD能不能錨定ETH,是重要的表現指標,這決定了其能否被接入更廣泛的DeFi協議,以及圍繞其搭建的樂高的穩定性。LSD對ETH的折價表現一方面反映市場信心,一方面反映LSD本身的穩定性。在上海升級后,LSD可以在鏈上提取,自帶套利機制,LSD的價格波動都會得到很大改善。

stETH在去年Luna崩盤等行業性事件中有大幅脫錨的情況,脫錨維持一段時間后回復錨定,總體來看能維持錨定。SETH2與stETH類似。

RETH波動較大。

rETH長期保持溢價且溢價有所上升。

ankrETH曾大幅折價,近期恢復錨定。

frxETH數據較少,早期波動較大。

數據來源:DuneAnalytics?Dr.DODO自建Dashbord

3.6LSD的用處去向

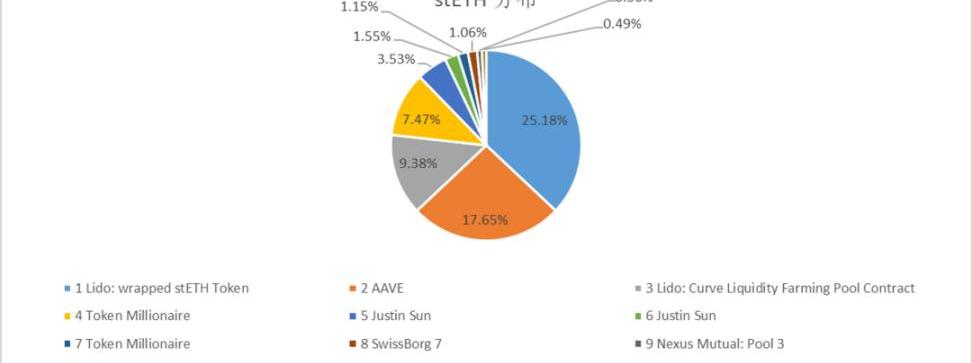

stETH前十持有地址總共吸收了68.02%的stETH。前三持有地址吸收了50%的stETH,分別是wstETH合約,AAVE以及Curve池。封裝wstETH的用戶大概率也會去DeFi協議中實現更復雜的收益策略,因此,有超過50%的stETH流動性被釋放到DeFi協議中。而stETH的三大去處是:封裝stETH,享受質押收益的同時接入DeFi;AAVE抵押;Curve挖礦。

有25%的stETH被封裝成wstETH。

有17.65%的stETH存在AAVE中,是stETH的第二大去處。

有9.38%的stETH在Curve中做流動性挖礦,是stETH的第三大去處。

數據來源:etherscan

04.?賽道發展&LSD生態機會

4.1主流項目對比

LSD協議的原生代幣為市場提供了一個估值標的,關注原生代幣是否分紅等在當下的市場環境下并沒有太大意義。底層來看,節點運營商的表現差異不大,節點運營商方面沒有什么可以突破的地方。市場占有率,產品的競爭力,能不能繼續擴大規模,以及市場對LSD上升空間的預期就是較為重要的。

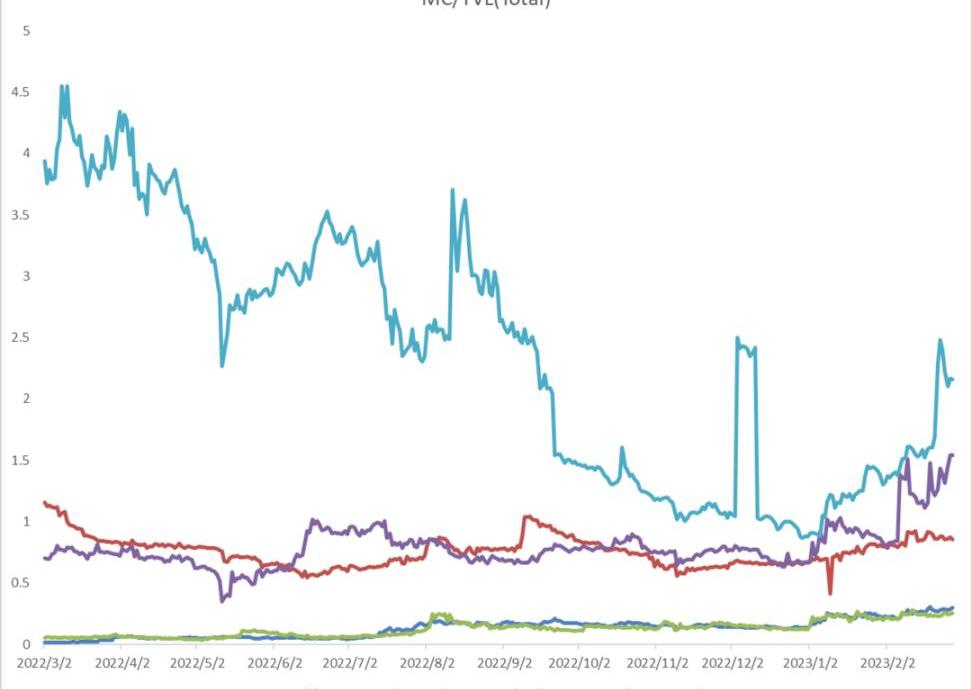

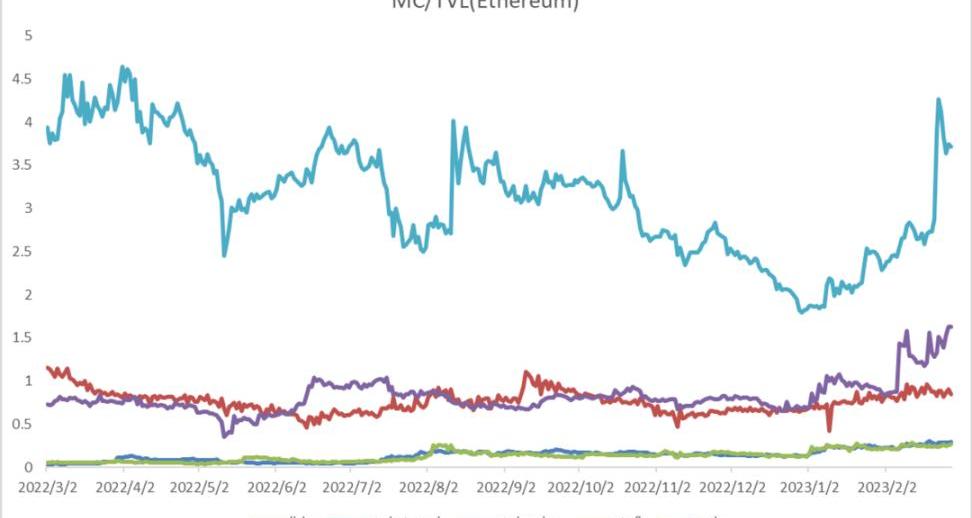

對比分析MarketCap/TVL,可以看出年后市場對LSD賽道的估值明顯抬升。以下幾點值得注意:

Lido估值處于歷史高位,目前在0.2到0.3之間震蕩。

市場對于各LSD的估值存在分歧,分歧的部分原因是因為原生代幣設計存在差別,規模較小的協議相對估值越高。

規模小的LSD協議增長空間也大,在增量市場中快速擴張的機會越大,當前的估值已經反映了一部分預期。

Stafi和Ankr估值較高,需要注意風險。

數據來源:coingecko,defillamma

4.2小規模&新LSD項目總結

MakerDAO推出的SparkPool,特點是自帶借貸市場和承諾在初期進行市場激勵。

Etherfi,無托管LSD解決方案,3月4日上線。

Stader,降低節點運營商門檻至4ETH。

Hord,主打通過$Hord額外獎勵達到高APR。

LSD收益聚合器類,例如,Yearn推出的LSD產品,PendleFinance,以及新項目LiquidityStakingDerivatives。

05.?LSD對DeFi其他賽道的影響

5.1借貸

LSD對于借貸協議是優質的抵押品,LSD本質上是帶息的ETH存款,同樣也需要借貸協議隨時獲得流動性。LSD的持續火熱將會在以下幾個方面影響借貸賽道。

LSD是優質抵押品,新增的LSD會是借貸協議近期增長的重要來源。

借貸協議本身可以作為LSD的杠桿化工具,LSD在借貸協議中的增長同時會提高借貸協議的風險,借貸協議在流動性管理上面臨挑戰,在市場波動時可能會導致借貸協議連環清算。

借貸協議本身會參加LSD產品的搭建,比如MakerDAO推出了自己的LSD產品-SparkPool,借貸協議入場LSD的優勢是可以圍繞LSD做定制優化。

5.2DEX

在上海升級允許提現之前,DEX作為LSD的退出通道,上海升級之后,DEX也將作為LSD最重要的退出通道,快速方便。LSD與ETH可近似看成穩定幣交易對,LP做市風險低,收益可觀。

LSD需要在DEX中爭奪流動性,以求更高的穩定性和收益。Curve,Balancer等或將成為新的LSD項目爭奪流動性的重要戰場,更高的收益激勵→更大的流動性→更好的用戶體驗→更高的市場份額。

DEX會從LSD交易池中獲得收益,LSD增量會帶動DEX的TVL,交易量,收入等,Curve通過stETH交易對已經收益頗多。

LSD對流動性和收益的競爭會推動DEX相關生態的發展,比如Frax需要通過Convex賄選收益,AuraFinance提供了在Balancer中增加激勵的途徑。DEX會受益于對LSDDeFi樂高的搭建。

5.3基礎設施

LSD在商業模式上還存在著托管用戶資產,節點運營商中心化的問題。Ankr有過安全事件,整個體系的穩健性需要底層提出更有效更安全的解決方案。

DVT即去中心化驗證者技術用于解決節點運營商中心化的問題,簡單來說是將Validator交由多個節點運營,降低單點故障的風險。

SSVNetwork是DVT技術的服務提供商,LSD通過類似SSVNetwork的解決方案可以使節點運營更有效率,更加去中心化。

Lido已經在測試網嘗試接入SSVNetwork,而LSD巨大的市場空間將會為DVT技術服務提供商提供相當可觀的市場。

至暗時刻 剛剛過去的一周可能是幣圈開年來最黑暗的一段時間,比特幣價格一度跌破2萬美元的重要關口,為1月份以來首次.

1900/1/1 0:00:00頭條 ▌?金色早報|美眾議員:美國可能會在幾天內通過穩定幣立法金色財經報道,硅谷銀行倒閉導致的市場動蕩短暫導致Circle的USDC穩定幣打破了與美元的掛鉤.

1900/1/1 0:00:00作者:Kylo@ForesightVentures Tips: 上海升級將會帶來LSD賽道基本面的變化ETHstaking收益率將成為鏈上基準收益.

1900/1/1 0:00:00作者:毛利五郎 超80家巨頭想在6月份之前立足香港3?月?20?日,在香港舉行的Web3投資峰會上,中國香港金融管理局局長許正宇表示.

1900/1/1 0:00:00作者:fishman 為下一個“Axie”的形態,做一個猜想。在創造更好玩的游戲體驗同時,實現為資產賦予價值;通過NFTFi的方式讓游戲資產與其他游戲和協議融合與互通;合理利用雙代幣模型和用戶裂.

1900/1/1 0:00:00本文為對前沿有理CFOWingTan采訪內容整理1.請介紹下前沿有理基金的歷史,現狀與未來發展規劃前沿有理資本是由葉一舟EjoeYe先生于2017年在香港成立的資產管理公司.

1900/1/1 0:00:00