BTC/HKD-3.97%

BTC/HKD-3.97% ETH/HKD-4.56%

ETH/HKD-4.56% LTC/HKD-2.57%

LTC/HKD-2.57% ADA/HKD-6.44%

ADA/HKD-6.44% SOL/HKD-9.36%

SOL/HKD-9.36% XRP/HKD-6.17%

XRP/HKD-6.17%撰文:0xLoki

最近在推上和Space上和很多朋友討論了LSD杠桿挖礦的問題,主要的問題在于:

杠桿Staking高收益的本質是什么?風險點在哪里?

杠桿Staking的高收益是否可持續?

關于杠桿Staking的合成方式可以參考CapitalismLab的文章。文章提到的循環貸在defisummer早期借貸負利率和Bendao借貸負利率的時候也普遍存在,本質上通過不同標的的存借利差進行套利。與傳統金融中的國債逆回購非常相似

一種更簡單的實現方式是:

Alice現在有10個ETH,AAVE以3%的利率借給Alice90個ETH。

Polygon ID 身份基礎設施工具完成三項更新:5月3日消息,Polygon 發推稱,對 Polygon ID 身份基礎設施工具進行三項更新,開發者可以更輕松地將 DID 集成到 DApp 中。其一,與現有工具和項目集成,借助 SelectiveDisclosure 功能,開發者將有權共享憑證中的選定字段,實施新的用例。新的 JS SDK 使開發者能夠在多個設備(Web 錢包、瀏覽器擴展程序等)中創建身份客戶端,該 SDK 包括憑證發行功能,允許從本地設備進行無服務器發行。其二,改進用戶體驗,新的發行人節點用戶界面使設置、管理和使用發行人節點更加容易。在終端用戶方面,現在移動端 SDK 和參考實施應用程序(Polygon ID 錢包)中支持推送通知。其三,為開發者提供新工具,包括 JWZ Validator、部署在 PoS 主網上的 Polygon ID 智能合約、移動端 SDK 的 Android 和 React 版本與在 W3C 注冊的 DID。[2023/5/3 14:40:07]

Alice拿著100個ETH質押到了Lido,獲得了100個stETH

拜登:改變對加密貨幣交易的征稅將增加240億美元稅收:金色財經報道,《華爾街日報》援引2024財年的預算草案,美國總統喬-拜登將提議改變對加密貨幣交易的征稅。拜登預計,這將使該行業的稅收收入增加多達240億美元。 白宮發言人證實,擬議的法規應減少虛假交易。該計劃涉及虧損的加密貨幣銷售,以鎖定不需要納稅的損失。然后投資者再次回購類似金額的資產。

Koinly代表danny telvor表示,如果該提案獲得批準,許多在2021年市場高峰后進入這一領域的加密貨幣持有者將遭受巨大損失。[2023/3/9 12:52:16]

Alice的100個stETH成為AAVE的抵押物,AAVE上stETH的LTV為93%

杰克·多西旗下比特幣公司TBD為“Web5”尋求商標保護:11月30日消息,推特公司前首席執行官杰克·多西(Jack Dorsey)旗下專注于比特幣的子公司TBD正在尋求為Web5名稱注冊商標,TBD發推稱:“我們最近注意到Web5一詞被應用于與我們提出的Web5宗旨截然相反的產品和服務,因此,決定為Web5尋求保護,Web5原意指的是一個真正開放的、去中心化的新互聯網層。最終,我們希望建立一個由公司、個人和其他利益相關者組成的聯盟來維護這些標準,以便使得Web5能夠真正成為一種公共產品。”(CoinDesk)[2022/11/30 21:11:07]

加入當前stETH-ETH的匯率為0.98,那么可借貸價值=91.14ETH,借貸是安全的

薩爾瓦多和盧加諾簽署協議,幫助傳播比特幣的采用和教育:金色財經報道,薩爾瓦多和瑞士盧加諾市簽署了一份諒解備忘錄(MOU),旨在促進比特幣在他們自己的地區以及鄰近的州和國家的采用。

薩爾瓦多駐美國大使Milena Mayorga周五在盧加諾的B計劃論壇上宣布,她的國家在盧加諾開設了一個 \"比特幣辦公室\",配備了一名新的名譽領事,在該市、意大利和歐洲宣傳比特幣。

一年多前,薩爾瓦多成為第一個采用比特幣作為法定貨幣的國家。盧加諾在瑞士沒有這樣的權力,但大約七個月前啟動了B計劃,目標是將比特幣的采用帶到這個擁有7萬人口的城市。(coindesk)[2022/10/29 11:54:57]

Alice每年可以獲得100*4.9%=4.9ETH的staking收益,同時需要支付90*3%=2.7ETH的利息,凈收入2.1,折合年化11%。

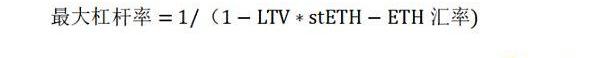

這種方式只是把繁瑣的循環貸過程封裝好,實際上第三方的收益聚合工具和AAVE都在這樣做。同時這種借貸方式的杠桿率也不是沒有上限的,我們可以得出最大杠桿率的公式。按照當前數據,最高杠桿率為13.6倍。

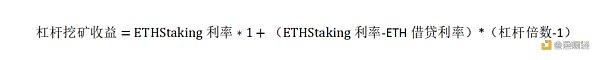

同時我們可以得出杠桿挖礦的收益公式:

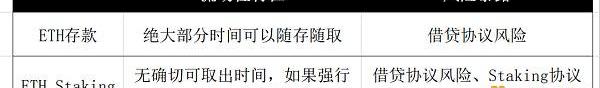

有了這兩個公式以后ETH杠桿挖礦會變得非常易于理解。杠桿Staking的收益來源是Staking和ETH借貸的利差,而之所以存在利差,是因為兩種類型的標的具備不同的風險特征和流動性特征:

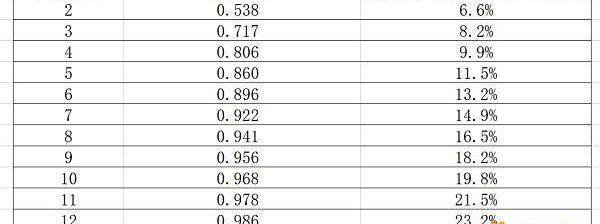

可以看出,Staking和借貸的利差本質上就是流動性溢價和風險暴露溢價,選擇Staking需要犧牲資產的流動性并且承擔更大的損失。而之所以現在通過杠桿實現高達10%-20%的收益,主要是因為ETH上海升級的不確定性,不確定的時間越長,stETH的波動風險就越高。如下表所示,如果stETH的匯率保持在0.9以上,6倍以下的杠桿都是安全的,最高可以獲得13.2%的利率。

理解了收入的來源,收益的可持續性也變得很好理解了。當前之所以能夠存在這么高的利率,主要是因為上海升級的不確定性。Staking具備明確的解質押預期時間,定價會更透明,風險管理更加可控,一個必然的結果是ETH的S質押量繼續上升,降低Staking收益,同時ETH的借貸需求上升,推高存款/借款利率。

所以ETH開放Staking贖回以后,一個高確定性的結果是利差縮小,最終形成平衡,杠桿Staking的收益回到一個合理區間。另一個高確定性的結果是借貸成為Staking的加杠桿方式之一,LSD的借貸市場變得更加繁榮,就像CapitalismLab文章中指出的一樣,借貸成為LSD的隱藏贏家。

除了ETH以外,另外兩個引起我們注意的市場是Cosmos和Cardano,它們都擁有超過40%的質押率和數十億美元的質押資產。Cardano上構建類似產品時非常困難的,一是技術層面的開發難度,而是Cardano只有進入等待期沒有解鎖等待期,潛在的利差空間非常小。

而Cosmos不一樣。Cosmos提供了20%+的質押利率,遠遠高于ETH。同時,Cosmos生態普遍擁有14-21天的解鎖期,雖然不像ETH那么長,但也提供了一定的空間。Osmosis的質押產品也讓我們看到了用戶的流動性敏感程度。提供一個8%的活期借貸收益并以12%的利率把ATOM借給杠桿挖礦者,在產品上似乎是可行的。

當然,實際落地還涉及很多復雜的問題。不過一個比較確定的事情是:POS公鏈都需要LSD來提高資產效率和質押率,國債化又勢必帶來利差,利差又會為借貸提供新的市場空間,這對借貸協議來說非常重要,因為這是為數不多存在剛性需求并且能夠帶來真正協議收入的業務。

文/JoelJohn,譯/金色財經xiaozou如今的科技行業真是處于一個奇怪的時代。上周末,最大的銀行之一出現了“流動性問題”,Circle的穩定幣并不穩定,美國數字資產買家的主要入金渠道Si.

1900/1/1 0:00:00上周去香港拜訪了八九家機構,了解下新政后的Web3發展機會。本文首發于推特,作者為PANews聯合創始人畢彤彤上周去香港拜訪了八九家機構,了解下新政后的Web3發展機會.

1900/1/1 0:00:00作者:AmbcryptoSuzukiShillsalot 編譯:PANews 硅谷銀行倒閉導致美元穩定幣USDC上周末出現脫錨并一度跌至0.87美元低點,FUD情緒也在加密市場蔓延.

1900/1/1 0:00:00撰文:Azuma 來源:星球日報 3月8日凌晨,去中心化捐贈平臺Gitcoin于官推正式公布了其與指數協議?Index?Coop聯合推出的流動性質押指數代幣?GitcoinStaked?ETH?.

1900/1/1 0:00:00TheGameofScale在中國已然拉開。2022年12月,ChatGPT橫空出世。OpenAI用一個核彈級的成果改變了科學研究和工程應用的范式.

1900/1/1 0:00:00在上一篇《GPT4出來了,它能顛覆Web3嗎?|veDAO研究院》中,veDAO研究院給大家帶來了AI+Web3概念具體Alpha項目的梳理.

1900/1/1 0:00:00