BTC/HKD+6.07%

BTC/HKD+6.07% ETH/HKD+8.21%

ETH/HKD+8.21% LTC/HKD+4.07%

LTC/HKD+4.07% ADA/HKD+9.27%

ADA/HKD+9.27% SOL/HKD+9.42%

SOL/HKD+9.42% XRP/HKD+9.12%

XRP/HKD+9.12%作者:木沐

近段時間全球金融市場都不怎么太平,而近年長期與美股強相關的比特幣卻罕見“脫鉤”。有家分析顯示比特幣與美股的相關性觸及20個月低點,走出了“一枝獨秀”的獨立行情。目前大部分觀點認為這與硅谷銀行暴雷引發的一系列銀行業危機有關,加密意見領袖更是稱銀行業危機將成為牛市的導火索,或許一切并沒有那么簡單……

銀行暴雷:無處安放的財富

歐美銀行連環倒閉帶來的銀行業危機,是引發全球轟動的年度大事件,想必早已路人皆知。剛剛接連倒閉不久的資產規模達2090億美元的硅谷銀行、資產規模達1100億美的簽名銀行是美國有史以來的第二、第三大銀行倒閉事件,緊接著火又燒到了歐洲,全球第五大財團、瑞士第二大的瑞士信貸銀行暴雷。

比特幣未確認交易筆數為1671筆:金色財經報道,據BTC.com數據顯示,當前BTC全網算力為101.42EH/s,目前比特幣未確認交易筆數為1671筆。當前比特幣挖礦難度為13.91T,距離難度調整還有7天10小時,預計下次難度將下降至12.46T,下降10.43%。[2020/4/1]

盡管銀行倒閉不是什么新鮮事,單單美國從2000年起就有至少500家銀行倒閉,但一個月內幾個體量不算小的選手接連密集暴雷算是及其罕見的,這幾周銀行業發生的一系列危機給整個金融市場都蒙上了一層難纏的陰影。過去兩周,谷歌趨勢數據顯示,人們對美國銀行業危機的興趣大幅上升,與“銀行危機”、“銀行倒閉”和“銀行倒閉”等搜索詞相關的查詢急劇增加。或許對于大部分人來說,不論是惡性通脹、金融風暴、加息加到爆也好,作為最安全、可靠的財富托管機構,至少像數百年來的銀行家極力維護渲染的令人安心的“高大”形象那樣,銀行倒閉這種事是怎么都不應該發生的,這一切都令人如此猝不及防。

分析 | 四名或更少的交易者持有70%的比特幣期貨空頭頭寸:據AMBCrypto消息,隨著比特幣價格達到1.1萬美元,FOMO開始出現。然而,有分析指出,BTC空頭期貨頭寸正在上升。購買訂單激增,這一定導致了比特幣的價格上漲。 推特用戶@Silver_Watchdog告知社區,“(根據COT數據)四個或四個以下的交易者持有近70%的BTC空頭期貨頭寸。\" 這些交易者可能是市場上的巨鯨,或者零售交易者已經積累了空頭頭寸,減少了多頭敞口,據該推特用戶稱,這可能是比特幣價格下跌的定位。 雖然關于Bitfinex在這波行情中扮演角色的謠言沒有停止,但大多數關注比特幣每一次走勢的加密愛好者推測,Tether Treasury最近鑄造的USDT與BTC價格的上漲有關。推特用戶@Silver_Watchdog進一步補充,“加密市場需要的是像Jim Chanos或渾水公司(Muddy Waters)這樣的玩家揭露欺詐行為。除了幾個匿名推特用戶,現在幾乎沒有任何欺詐檢測器。”[2019/6/24]

聲音 | 巴黎高等商學院教授Olivier Bossard:比特幣是一場技術革命的前身:近日,巴黎高等商學院(HEC)教授兼國際金融碩士項目執行董事Olivier Bossard表示,比特幣本身沒有什么未來,但它是一場技術革命的前身,就如第一臺電話或者第一架飛機一樣,最開始的第一臺電話,現在大家都不太用了,但它卻是我們現在手機的前身。[2018/11/19]

“錢總是流向安全、有利的地方”是千古不變的法則,君子不立危墻之下,沒有人愿意自己的資產受到任何損失,哪怕是流動性的損失。全球儲戶們都或多或少開始擔憂自己的存款紛紛擠兌,這令本就因為大環境惡化承壓的銀行業雪上加霜,特別是歐美中小銀行尤為嚴重,這便是當前銀行業的現狀。當下人們開始更多的以安全為前提的資產配置,出于雞蛋不放在同一個籃子里的考慮,部分資金被分散配置到了一些避險資產當中,這就推動了黃金和比特幣的飆漲,這也是為什么很多人說比特幣的避險屬性開始顯現了…

美國格魯吉亞州提交法案:希望允許居民使用比特幣納稅:美國格魯吉亞州提交464號法案,希望立法機構允許居民用數字貨幣支付稅款。該法案規定:專員應該接受用數字貨幣(包括但不限于比特幣)支付的有效稅款,在收到比特幣稅款后,官員在24小時內將數字貨幣轉換為法定貨幣,并將美元金額計入納稅人賬戶。目前還不清楚該法案能否被立法機構通過,過去類似的法案在國內其他州都失敗了。[2018/2/24]

比特幣的避險屬性開始顯現?

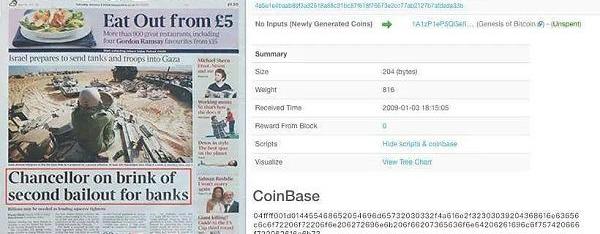

2009年1月3日,中本聰在比特幣創世區塊上留下了這樣的一句話“TheTimes03/Jan/2009Chancelloronbrinkofsecondbailoutforbanks”,這正是《泰晤士報》的頭版文章標題。

康奈爾教授炮轟比特幣價值儲存論 無異于龐氏騙局:康奈爾大學教授、比特幣愛好者Emin Gün Sirer發推炮轟BTC價值儲存論。他說,如果一枚硬幣僅僅是作為價值儲存而被銷售,那它真的是一個潛在的龐氏騙局。如果它不能被使用,它的價值將從何而來?完全是由后來的投資者支付的錢。因此,這實際上是一個龐氏騙局。[2017/12/9]

沒錯,與當前的情況如出一轍,正是上一次銀行業風雨交加的那個夜晚,美國第一大銀行倒閉案2008年的華盛頓互助銀行破產事件發生之后,比特幣帶著“自由拯救銀行”的使命誕生了。當時根據中本聰發布的比特幣白皮書,人們看到了一個針對銀行控制貨幣供應濫發和隨意政策帶來的惡果并保護個人資產神圣不可侵犯的一個解決方案,也有人認為它是人類史上最大的社會實驗。比特幣的避險屬性一度有所爭議,很多人認為比特幣波動巨大,是風險資產,并不能夠避險,因此它不是避險資產,因此我們看到很長一段時間以來,比特幣一直跟著美股波動,甚至人們開始認為比特幣為首的加密市場已經淪為“美股加密板塊”。其實過去我們之所以一直沒有看到比特幣的避險屬性顯現,主要原因有兩點:其一,比特幣的體量相對于黃金來說還是太小,導致容易波動。其二,比特幣的避險屬性目前來說是有條件的,并不是所有風險“通殺”,而是針對相關性強的惡性通脹、傳統金融系統濫用中心化地位帶來的風險。此次歐美銀行業危機,讓人們重新意識到了比特幣正是一劑“良藥”,于是它順利成為了一部分傳統資金的避風港。近日,Coinbase在一份報告中表示,在美國銀行業近期動蕩之后,加密市場的中長期前景已得到加強。加密資產表現出一定的彈性,部分原因是技術原因,但也因為越來越多的人現在認識到了替代傳統金融系統固有故障點的基本價值主張。報告稱,開放區塊鏈和透明智能合約背后的技術與導致本周美國銀行業出現動蕩的不良風險管理做法形成鮮明對比。這支持了數字資產作為現有金融系統中出現的故障點的替代方案和可行解決方案的論點。與此同時加密市場場內的美元穩定幣也因為銀行業危機躺槍而導致嚴重脫錨美元,令場內資金業感到了不安,比如頭部加密平臺原本設置的10億美元行業復蘇計劃的剩余資金將從穩定幣轉換為比特幣等原生加密資產。一石激起千層浪,一部分場內不安的美元穩定幣也換成了更具有“反脆弱性”的比特幣。至此,人們看到了比特幣的避險屬性的顯現,不論相對于場內還是場外財富。

或許并沒有那么簡單

盡管比特幣越來越主流、體量越來越大,也越來越多KOL加入積極看好的行列,樂觀的認為銀行業危機后就是比特幣熊市的轉折點,開啟避險屬性的比特幣牛市就要到來了,但是,理性告訴我們或許沒有那么簡單。

比特幣作為資產,實際上不止一個屬性,作為數字黃金,它是有避險屬性,也有一度作為投機性的風險資產或另類資產屬性,事實上這兩類屬性是有所沖突的。當風險偏好情緒高時,波動大且極具投機性的比特幣成為一種良好的標的。同理,當前推升比特幣正是銀行業危機帶來的一種微妙的避險情緒。然而,市場情緒向來都是隨風而動,依然容易被監管政策、利率等大環境所左右。

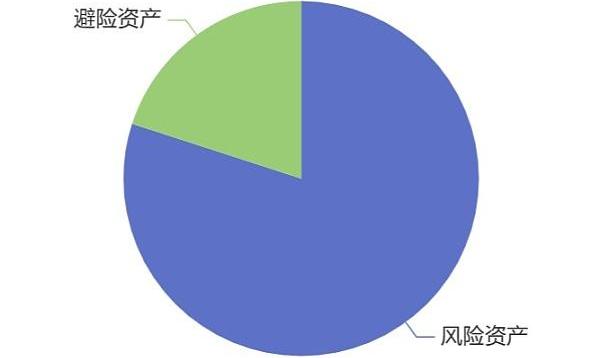

再者,當前比特幣的兩種屬性如果有一個比例的話,避險資產與風險資產是按照二八定律的2:8概率很高。也許有一天,會倒掛成8:2,但至少在目前,對于八成配置比特幣的資金來說它可能就是作為一種風險資產來配置的。

理性的說,我們無法通過一時的市場情緒來斷定牛市就此開啟。

小結

Banktheunbanked,unbankthebanked,這是一個應該把自己的錢放在別人口袋里還是放在自己口袋里的故事。

NFT技術,尤其是智能合約在版稅方面的應用,具有顛覆音樂行業的能力。 關鍵點: 目前的收入分配模式對藝術家們是不公平的,主要的分配權力集中在少數玩家手中NFT技術,尤其是智能合約在版稅方面的應用.

1900/1/1 0:00:00本文來自:substack,原文作者:SiteshKumarSahoo、YashAgarwal和AnnaYuanOdaily星球日報譯者Moni Solana擁有一個蓬勃發展的DeFi生態系統.

1900/1/1 0:00:00編譯:liurui@Web3CN.Pro經歷幾年的發酵,NFT褪去了晦澀的外殼,關于“它是什么”多數人已了然于心.

1900/1/1 0:00:00原文來源:元宇宙之道 美國無疑是全球?Web3?行業的領導者,其對科技創新的包容及鼓勵誕生了無數?Web3?領域的龍頭項目.

1900/1/1 0:00:00NFT市場平臺?MOOAR今日正式上線了Web3AIGC工具GNTV1?公測版,這是一款生成式NFT工具,目前只在Solana網絡可用.

1900/1/1 0:00:00原文:《AI和區塊鏈可以有哪些結合?》 作者:jojonas 今天看到了孟巖老師的一篇文章強人工智能時代,區塊鏈還有戲嗎??主要提及對AGI的安全性的一些思考.

1900/1/1 0:00:00