BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD-0.12%

ETH/HKD-0.12% LTC/HKD+0.09%

LTC/HKD+0.09% ADA/HKD-1.38%

ADA/HKD-1.38% SOL/HKD+0.44%

SOL/HKD+0.44% XRP/HKD-0.76%

XRP/HKD-0.76%作者:waynezhang.eth

Twitter:@Wayne24699837

上周,我們發布了LSDFi生態與LSDFiWar報告,但無論是選擇的項目還是思考的背景都是以太坊。這是因為僅以太坊流動性質押帶來的資金量就超過140億美元。

而今天這篇報告則要探究一下其他公鏈生態的LSD發展情況及玩法,并從數據端觀察其他生態LSD發展情況,發展趨勢,數據背后對LSD行業影響,以及關于LSD產品設計,正義性的討論。

本次調研公鏈將包括:BNBChain,Cardano,Polygon,Solana,Polkadot,Avalanche,Cosmos,Aptos。

一、BNBChain

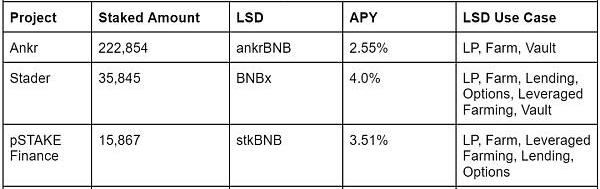

BNBChainBNB目前的質押狀態跟以太坊類似,質押率為15.44%,且目前質押平均年化收益約為2.84%,收益較低。其中BNBChain最大的去中心化質押平臺Ankr,約占流通量的的0.56%。

BNBChain的LSD發展慢的原因我認為有以下幾點:

1、BNB原生DeFi協議收益性

從DeFillama數據中可以看到,僅涉及BNB的337個交易對中,超過平均年化收益率就占80%,更何況鏈上的多種DeFi協議,相信絕大部分都是遠超質押收益率

2、BNB效用

BNB也是Binance交易所的平臺代幣,持有BNB放置在交易所可以獲得手續費折扣以及其他服務

同時Binance有自己專門的Launchpad等服務,這吸引用戶將手中的BNB放在錢包或者交易所,以最近的SpaceIDlaunchpad舉例,BNB投入總量達8,677,923.94枚,參與人數達103,598人。這個數目是Ankr的總質押量的近39倍。

對于交易型持有者來講,無論是放在Binance獲取費用折扣還是在DEX參與多種DeFi產品,收益和穩定性都要更高。在BNBChain,對于LSD的未來前景遠小于ETHchain。

二、Cosmos

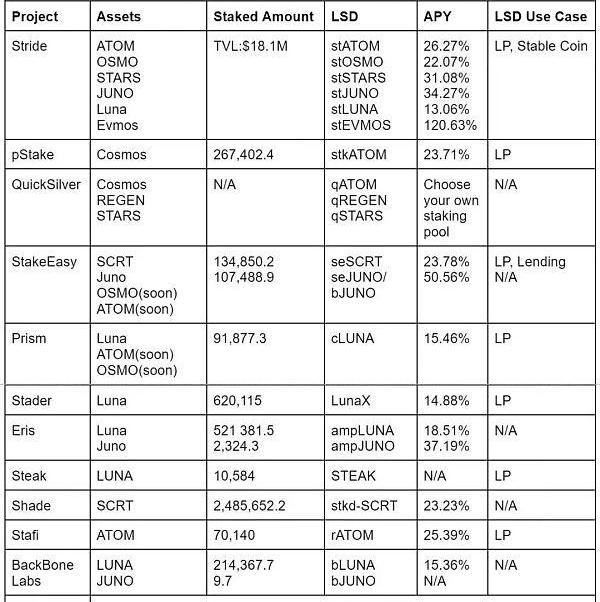

CosmosHub的質押率約為61.96%,平均質押收益約為25.92%,且質押后解除質押需要自申請時等待21天。Cosmos的質押狀態相較于ETH與BNB鏈極具技術特色,由于ATOM僅作為CosmosHub的通證,在Cosmos生態系統內推出的任何應用鏈都可以不使用ATOM代幣。

SushiSwap就申請返還流入Lido的ETH發起征求意見:金色財經報道,SushiSwap在其官推披露目前已在Lido社區發起征求意見,其中提到因RouteProcessor2合約問題,一部分ETH被作為MEV獎勵轉移到區塊構建器,然后被定向到了Lido Execution Rewards Vault(或約795.9761955 ETH)。SushiSwap稱周末已聯系了幾位 Lido貢獻者討論收回這些資金的選擇,并被建議需在社區內進行討論,目前約有78枚ETH被發送到Lido Treasury,其余資金已經或將被重新抵押,SushiSwap表示希望征求意見后找到止損解決方案。[2023/4/14 14:02:20]

因為費用邏輯是每個應用鏈原生的,每個應用鏈都有自己的驗證者網絡。所以在統計時不能只將ATOM鏈上協議作為統計依據,Stride,QuickSilver等是擁有自己的鏈來進行協議搭建的,所以我們將統計Cosmos和其生態的IBC鏈上的LSD協議。

從上表格中你可以看到兩個有意思的點:Cosmos生態現在單獨拿出來一個,LSD規模都很小,而且LSD應用案例也不多,Stride作為現在的CosmosLSD老大,總TVL也才$15MLuna出現在很多LSD項目中,且擁有很多類型LSD

1.為什么LSD規模小?

生態封閉:

Cosmos生態其實有很多類似L1鏈,但這些生態都暫時無法走出Cosmos。Cosmos不是統一的公鏈,而是通過IBC協議但有特殊功能鏈和Appchain鏈,比如Kava與Osmosis。如Canto,Juno,Evmos這種通用鏈,生態處在起步狀態。

Luna曾在22年3月2日有價值超過300億美元的LUNA在各種協議上質押,超過了質押價值280億美元的ETH,成為主流加密貨幣中第二大質押資產。當時Lido也參與設計了bLUNA這種LSD,但后續發生了Luna-UST事件,當時的Terra具有豐富的基礎設施,LSD可以用來做UST抵押品,借貸等。

機會成本:

整體看下來,高額質押收益率帶來了機會成本,以ATOM為例,如果持有者不質押ATOM,那么他的機會成本約為26%,大家可以查看一下Osmosis的流動性列表,高于26%的ATOMLP只有三個。當然有其他的高收益方法,但都不如直接質押穩定與安全。這也產生一個惡性循環:

DeFi利用率低→收益低于質押→用戶減少DeFi參與→DeFi利用率低

Finst完成440萬美元種子輪融資,Deribit母公司領投:4月5日消息,荷蘭加密貨幣交易平臺Finst宣布完成440萬美元種子輪融資,本輪融資由Deribit母公司Sentillia領投。本輪資金將用于擴大Finst的產品范圍,以推動其國際擴張計劃。

Finst的交易平臺于今年年初首次亮相,并表示自那以后,它通過提供加密貨幣交易吸引了荷蘭的數千名活躍用戶,其費用平均比在荷蘭中央銀行注冊的八家交易平臺低82%。[2023/4/5 13:45:48]

空投:

Stride,Quicksilver等Cosmos項目在上線時通常會將一定比例的代幣直接空投給Cosmos代幣生態質押者,而據我調查得到的結論是LSD中質押好像不能得到空投。所以機會成本進一步增大。

流動性風險:

ATOM質押為LSD后需要21天才能解鎖到賬,不僅是LSD,質押節點也受此影響。

2.但CosmosLSD仍然有極其偉大的前景:

1.Cosmos2.0:鏈間安全將推動ATOM可以作為其他IBCchain的安全通證,借助鏈間帳戶ATOM的可組合性得到增強,Cosmos官方將很快支持流動性質押功能,從而提高ATOM的流動性。ATOM價值將進一步提高,對生態內的DeFi繁榮將帶來直接影響

2.Osmosis和Kava的DeFi已經在努力發展,他們將為為LSD搭建了更多的借貸和收益類基礎設施。例如,SiennaLend接受seSCRT作為抵押品。新的LSD協議如Quicksilver,將空投吸引更多持有者的關注。

3.Stride和Quicksilver可以提供代理投票等治理功能,之前會有是由委托節點投票,現在可以直接通過委托給LSD,然后讓LSD統計質押者選擇進行代理投票

4.流動性風險:21天質押的解鎖時間可以通過LSD獲得資金效率

5.外部因素:以太坊上海升級帶來的LSDWar將直接推動LSD影響力,將間接推動CosmosLSD發展

6.Cosmos準備推出流動性質押模型,這將直接推動Cosmos其他新鏈接入質押模塊。

但有一個問題可能LSD無法解決,以QuickSilver舉例,QuickSilver的質押機制是通過用戶自行選擇質押節點進行質押,質押后獲得qAssets,這個過程中QuickSilver相當于代表用戶委托的“中間商”,雖然理論上,“中間商”代表用戶質押給的驗證者,它直接質押給了節點,是符合生態中項目空投的條件的,但很多空投都有質押額度限制,比如Stride空投申領時,最高有效質押額度是4200ATOM,這意味著QuickSilver即使可以代理領取空投,也只能是領取4200ATOM的份額。或許可以通過設計多賬戶,但僅是猜想,管理單獨賬戶帶來的數據風險與技術成本暫時未知。或者LSD主動聯系項目方要額度,這也只是猜想,項目不可能無緣無故給你額度,除非你能為他們帶來好處。

FTX US前總裁正在為新的加密初創公司尋求資金:金色財經報道,兩位直接了解此事的人士透露,FTX US前總裁Brett Harrison正試圖為一家新的加密初創公司籌集資金,這家公司專注于為大投資者構建加密交易軟件。一位知情人士說,Harrison已經告訴至少一家風險投資公司,他打算以6000萬美元的估值籌集600萬美元,但細節仍有可能發生變化。此前消息,Brett Harrison于今年9月份宣布卸任FTX US總裁一職。(The Information)[2022/12/3 21:19:33]

三、Polygon

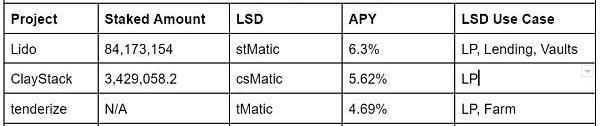

Polygon質押率為39.92%,平均年化收益是8.82%,PolygonPOS是一個EVM兼容側鏈,Matic在其中充當Gas以及被質押給節點完成POS共識。12%的Matic將會作為質押獎勵。

一個很有意思的點:

Polygon上Lido竟然是APY最高的,且我在DeFillama上搜索,MATIC交易對,TVL在$10M以上的交易對中,stMatic涉及四個,這種影響帶來的直接后果可能是Lido在PolygonLSD領域的一家獨大。

四、Solana

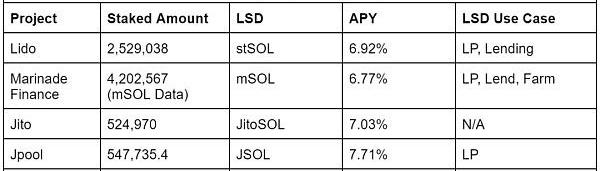

Solana的網絡質押率是70.75%,平均質押年化收益率是70.75%,Solana的驗證者數量有3165個,委托數量最多的驗證者也才占有總質押數量的2.86%。

在統計過程中,aSOL,Eversol,Socean等LSD項目自22年5月TVL一路下滑,到現在Twitter賬號已注銷無法找到,結局令人唏噓。

以Stader為首的新入局者或許會給SolanaLSD帶來新的發展。

五、Cardano

Cardano目前的質押率是68.73%,質押平均年化收益為3.26%。距離我上一份Cardano生態報告發布時下降7.1%。但TVL以ADA計價即將突破前高。

Cardano的特殊技術架構決定LSD很難在其生態發展,ADA在質押期間不會被鎖定某一時間段或者需要轉移至礦池等。用戶質押到SPO后,SPO無法接觸你的資產,他們的費用收取是從質押池產生的總獎勵中扣除,這就意味著Cardano的質押不僅非托管還靈活。而且用戶還可以在質押同時來支付或在DeFi服務中使用它們,比如用來做iUSD抵押品。

Cardano創始人:DeFi將在兩年內成為最具競爭力的領域之一:11月26日消息,Cardano聯合創始人Charles Hoskinson表示,未來DeFi將在加密領域發揮關鍵作用。

例如去中心化身份(DID)對于遵守金融行動特別工作組的Travel Rule至關重要。如果客戶將資產從交易所轉移到自托管錢包中,他們可能無法訪問自己的加密貨幣。為了防止這種情況,可以在交易中添加去中心化身份。Charles Hoskinson認為,這可以在受監管實體和非受監管實體之間的交易層面上實現。

在評論DeFi的前景時,Charles Hoskinson表示,“未來24個月,它將成為行業內最具競爭力的領域之一。”(FXStreet)[2022/11/26 20:47:33]

另外一點就是,Cardano是沒有罰沒的,用戶資產不會因為SPO的不當行為造成損失。當SPO操作失誤,網絡會取消這一紀元的獎勵,多次失誤造成的獎勵下降會引導用戶離開這種不合格的礦池。不過Cardano運營商的平均年化是4.99%,較普通質押用戶多35%左右,這吸引了很多用戶直接去做SPO,且門檻較低,目前有3206個質押池。

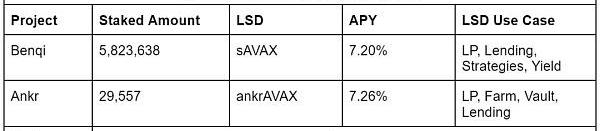

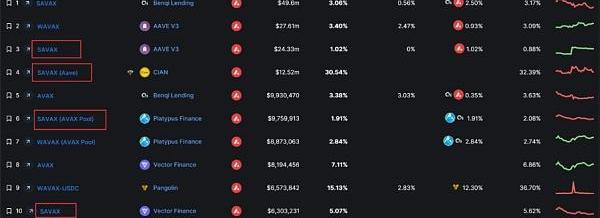

六、Avalanche

Avalance的網絡質押率是62.05%,平均年化收益是8.48%。Avalanche的技術架構是主網分成了????C鏈(合約鏈):應用程序的智能合約平臺????P鏈(平臺鏈):用于AVAX的質押和委托,使用UTXO技術????X鏈(交易鏈):用于轉移資金的鏈,有固定的轉賬費用非技術用戶參與鏈安全的默認方式是AvalancheWallet上的質押中心,通過該場所進行質押只涉及使用P鏈和鎖定AVAX,鎖定后,解決質押需要21天。

委托AVAX后,驗證的獎勵將累積到你提供的P鏈地址。所以LSD項目要做的是在使用C鏈上的可替代資產來發行質押頭寸的合成替代資產。所以這存在一定的技術難度,需要LSD設計合約連接P鏈的AVAX與C鏈的LSD。我目前只找到了兩個LSD項目,其中Benqi的sAVAX占據決定領導地位。

LSD龍頭Benqi占有流通AVAX的1.7%,且sAVAX流動性很強,無論是借貸,LP和其他DeFi產品都不少。

但Avalanche的DeFi發展較好,拋去$635.75m的Wonderland,TVL也接近$830.91m,各種DeFi產品都可以在Avanlanche找到。?

螞蟻、騰訊、百度、京東等國內數字藏品頭部平臺聯合發起反對炒作、提高準入標準等自律倡議:6月30日消息,在中國文化產業協會牽頭下,近30家機構聯合在京發起《數字藏品行業自律發展倡議》,反對二次交易和炒作、提高準入標準成行業高質量發展的核心共識。據悉,參與各方涵蓋文旅產業專業機構和協會、文化央企、IP機構以及螞蟻、騰訊、百度、京東等互聯網科技公司,是目前行業覆蓋方最廣的自律公約。[2022/6/30 1:42:01]

Avalance的DeFi競爭格局有一個獨特點:Top15的DeFi中AAVE,Curve,Beefy這些是遷入者,其中AAVE直接拿走36.95%得市場份額,原生借貸Bneqi發展了多業務規模也才不到AAVE的80%,而自有生態的GMX,Stargate選擇多鏈發展,在其他鏈混的也風生水起,比如GMX,直接在Arbitrum上當老大,份額占32.96%。

且TVL100M以下,斷層式發展,GMX和Stargate之間TVL相差一半還多。

但為什么LSD就就這么少呢?除了技術原因,這種DeFi格局可能也是一個影響因素,自有的老DeFi忙著多鏈發展,新進來的多鏈DeFi往往是單一業務,對于他們來講,如果開闊新的LSD業務,也大都從自己的原生發展鏈開始。這對于新的原生的單純做LSD業務的項目來講可能從競爭力和資源合作角度帶來困難。

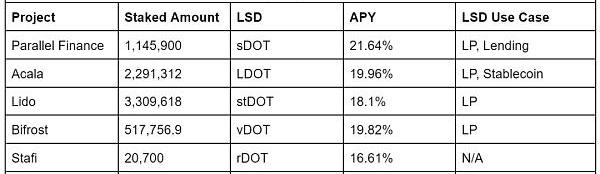

七、Polkadot

Polkadot的質押率是47.05%,質押年化收益是15.29%,質押鎖定28天。Polkadot的共識機制是NPOS,具有驗證者和提名者兩種角色,驗證者需要運行驗證節點,提名者通過選擇優秀的驗證人并質押DOT支持驗證者的工作來獲取收益同時保護網絡。如果被提名的驗證者遵循網絡規則維護了網絡安全,提名者則可以分享他們產生的質押獎勵。反之,驗證者行為不當,驗證者將被罰沒,用戶也會失去DOT獎勵。?

而PolkaDot的另一個特色是其卡槽拍賣機制:其允許多條專用區塊鏈在安全的、無信任環境中相互溝通,從而實現了區塊鏈的可擴展性。平行鏈與中繼鏈相連,這就需要平行鏈插槽。簡單理解就是中繼鏈是插座,平行鏈是電器,插座孔位有限需要通過拍賣競爭,所以項目發明了眾貸,項目方向市場募資參與拍賣,成功后獲得帶項目Token獎勵。

但不參與拍賣的項目也可以使用Parathread機制,相較于平行鏈區別就是這個需要按量付費,平行鏈是無限免費使用。下圖是PLO的一些案例,由于Crowdloan的存在,在收益率上,LSD吸引力有些不足,很多DeFi圍繞PLO建立。

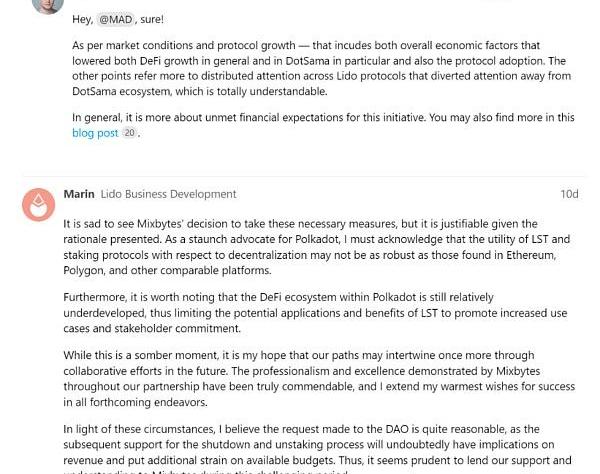

Lido在3月15日,正式暫停了Polkadot與KSM質押存款,我查閱當時的提案,其中提案發起人soyome和Marin的評論如下:

大概意思就是Polkadot內的DeFi生態系統仍然相對不發達,限制了LSD的潛在應用和好處還有一些市場和運營問題。因為PolakaDot生態比較復雜,我對其只進行了簡單研究,不過分深究其生態發展帶來的原因。

但搜集資料時,很多關于Polakadot以及眾貸的文章都發表于21年和22年,最近的新文章確實很少。Messari發表的報告《StateofPolkadotQ42022》或許會給我們一些答案。

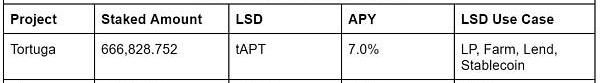

八、Aptos

Aptos根據AptosExplorer的數據,Aptos的節點質押量占$APT供應量的82.5%,礦工平均年化收益在7%左右,在調查過程中,我們實際發現了很多Aptos相關的LSD項目,但大部分都在2022年10月后,停止其Twitter更新,這些項目網站暫無法打開,且AptosDeFi的目前TVL僅有$37M,相應的LSD基礎協議更少。

且從Pancake,LiquidSwap的LP池來看最高的一個池APY能到10%+,其余都是2.78%以下。不過tAPT和stAPT的持有者分別達到45.2K,29.9K,這個數目遠高于其他生態同規模LSD。

理論上,Aptos和Sui都屬于Move生態,LSD協議能管理APT也就能管理SUI,Sui主網將于Q2上線,屆時會不會促進Move生態的DeFi發展從而為LSD創造更多基礎設施及用例呢?這值得期待。

總結

1.從Lido,Stader,Bifrost等LSD的多鏈規劃中可以看出,LSD業務多鏈化是一個必然趨勢,僅從質押角度出發,只要POS機制,理論上都可以創建LSD。但從以上這些項目的案例中,絕大多數LSD項目應該是從某條鏈或者某生態起步后再開始做其他公鏈。

2.操作性問題:在整理數據的過程中,很多LSD項目UI體驗非常差,另外,很多項目的LSD有很多UseCase,但不告訴用戶如何使用,整體UX體驗很差。

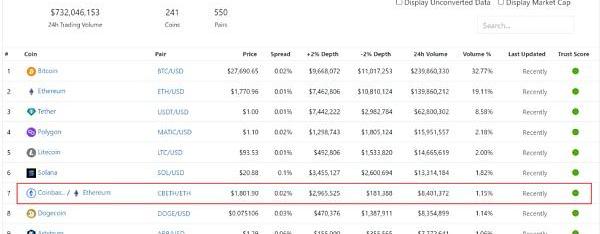

3.CEX是一個絕不能忽略的因素,作為Web3最大的流量入口也是各種Token的匯集地,以Coinbase為例,僅CBETH-ETH帶來的交易量高達$8.4M,除流動性外,這也將影響token投機者對LSD賽道的更多關注。

4.Aptos主網上線后部分LSD協議停擺也給我們提了一個醒,請注意接下來的即將上線的新L1s/L2s生態中的LSD協議,選擇能持續經營的項目投入自己的資產。

5.最近FVM上線,SFT,MFIL,STFIL,HashMix等LSD方案已經準備上線。LSD已成公鏈必備DeFi協議。

6.通過LSD賺取獎勵分成,或者接入LSDPool以及LSDDeFi產品可以提供真實收益,對于綜合性DeFi來講,LSD業務或許會成為老DeFi的收入新增長點。

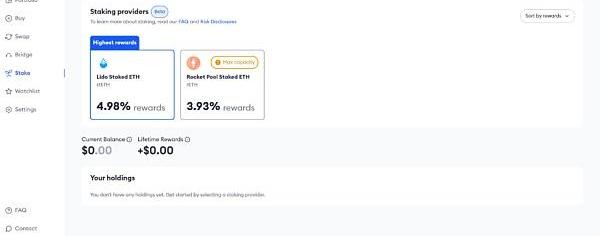

7.MetaMask在一月宣布開放以太坊質押功能,目前屬于Beta測試版。而在Cosmos,Keplr錢包則是很多人質押資產的入口,Cardano上也有類似的質押SPO的錢包入口,LSDFi項目的BD或許可以把合作對象放在錢包端。

討論

1.無論我之前做的各種分析,都是基于一點:持有者會追尋穩定以及高額的收益?但忽略了一點:質押的正確性,參與治理與維護網絡安全性,POS或者改動的POS機制的主要質押目的是為了維護網絡安全,但實際上,大多數公鏈的一開始融資環節,以及測試網階段,節點的去中心化分布以及Token的基本分布就已經確定。

其次是治理,cosmos的Stride和Quicksilver的代理投票解決方案是一個很好的案例,獲取收益,且能參與治理。

2.LSD有必要去組合來獲取收益嗎?我無法直接回答,但我想到了兩個案例:

a.在非洲一些金融設施落后的小國,你應該擔心的是貨幣通貨膨脹問題,但如果你在華爾街,你想的更多會是創造出更高的金融工具和金融產品。

b.市場上有很多效用微乎其微的Token,算起來完全可以超千億左右的規模,而LSD背后是加密世界第二價值貨幣ETH,無論是實際價值還是穩定性都可以承載更多產品的開發,有什么理由放棄LSD這塊闊的市場?現在熊市ETHFDV都有2000多億美元,那么LSD想象空間多大?

3.其他鏈的LSD有必要嗎?有,LSD可以促進一個生態的網絡質押,提高網絡安全性,同時為DeFi提供流動性,促進生態內DeFi的發展。

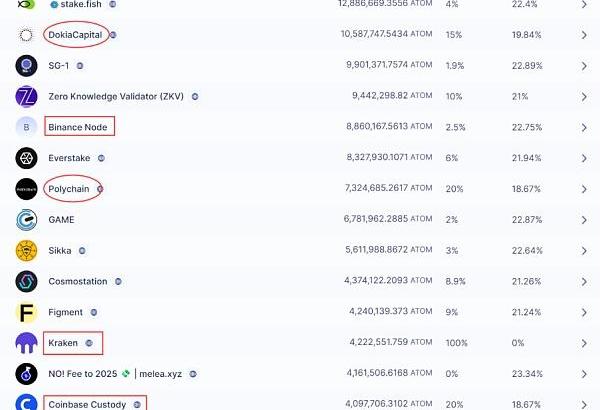

4.LSD之戰的最大影響者可能是節點運營商和CEX,Lido作為最大的lSD龍頭僅持有ETH生態4.87%份額,而在一些生態,比如Cosmos的$ATOM,大運營商可能委托超過4.4%的ATOM,而Binance,Kraken等節點ATOM持有量也遠超LSD項目,下圖中圓圈標出的VC自有節點的籌碼也可能成為LSDWar的影響因子。Metamask在一月宣布提供App內的質押服務,主要有Lido和RocketPool兩家機構。這又是一個新的影響者。

5.非POS網絡原生資產可以做LSD嗎?

沒找到合適的案例,但有一個想法,沒有了維護網絡安全性的需要,利用治理權或許可以設計,Token鎖定后變成xToken,xToken代表一定期限后的資產贖回權,也能綁定治理,如果這個協議通過治理決定收益分配,那么可以基于xToken開發產品決定收益等。

參考:

質押情況:StakingRewards,各區塊鏈瀏覽器?

項目情況:Defilillam,公鏈官網,Twitter,Google

項目數據:各項目官網數據,Coingecko

其余參考資料:KOLsThread,各種Blog以及文章

聲明:本文不帶有任何投資建議,且具有大量主觀看法,部分數據并不完整。

ChatGPT引爆的AI熱潮也“燒到了”金融圈,彭博社重磅發布為金融界打造的大型語言模型——BloombergGPT.

1900/1/1 0:00:00自chatGPT火遍全球之后,各國又掀起了一波AI領域的創業潮。馬斯克在采訪中也強調人工智能的發展可能會給人類帶來空前災難.

1900/1/1 0:00:00Polygon和Avalanche雙方都對自己的應用鏈解決方案Supernets和Subnets投入了很多資源,現在它們發展如何呢.

1900/1/1 0:00:00來源:TheDefiant編譯:比推BitpushNewsMaryLiu繼Optimism的OP代幣后,Arbitrum推出ARB代幣使這兩個最大的以太坊擴容類代幣總市值超過20億美元.

1900/1/1 0:00:00作者:BixinVentures翻譯:金色財經0xnaitive 前言 很明顯,Web3的未來屬于一個多鏈世界,會擁有大量模塊化和整體化的區塊鏈生態系統.

1900/1/1 0:00:001.Vitalik:以太坊多客戶端將如何與ZK-EVM交互?以太坊的多客戶端哲學是一種去中心化,就像一般的去中心化一樣,人們可以關注架構去中心化的技術收益或去中心化的社會收益.

1900/1/1 0:00:00