BTC/HKD-0.09%

BTC/HKD-0.09% ETH/HKD-0.01%

ETH/HKD-0.01% LTC/HKD-0.56%

LTC/HKD-0.56% ADA/HKD+1.45%

ADA/HKD+1.45% SOL/HKD-0.52%

SOL/HKD-0.52% XRP/HKD+1.24%

XRP/HKD+1.24%原文來源:DroomDroom

原文編譯:MaryLiu,比推BitpushNews

以太坊將在4月12日迎來「Shapella升級」,之前鎖定的驗證者代幣被解鎖,將大大增加以太坊的流動性,最近幾個月,流動性質押平臺吸引了大量關注,其中LiquidStakingDerivative為與傳統質押相關的問題提供了獨特的解決方案。

LiquidStakingDerivatives是DeFi領域的最新創新,它允許用戶在保留對其資產的訪問權限的同時賺取質押獎勵,LSD平臺通過代幣化運作,可用于整個DeFi生態系統的借貸、交易和抵押品。通過LSD,用戶和投資者可以隨時訪問他們的抵押代幣,接收代幣化資產或衍生代幣;也可用于外部交易,最大化潛在收益,同時獲得與資產抵押相關的獎勵,創造多種收入來源。

在本文中,我們將討論什么是流動性質押/衍生品/LSD,概述LSD的一些優勢與風險以及加密市場中的一些頂級LSD。

要完全理解LSD背后的機制,我們需要研究兩個概念:流動性質押和衍生品。

流動性質押

質押是指用戶在特定時期內鎖定其資產,這意味著他們很可能會錯過通過交易代幣獲利的機會。然而,流動性質押的發展允許代幣持有者獲得質押獎勵并按照個人意愿使用他們的代幣。這確保了質押者可以獲得質押獎勵并有機會在外部交易中使用代幣,進一步幫助他們最大化回報并產生多種收入來源。

傳美國SEC或將把Crypto.com列為下一個起訴目標:金色財經報道,在對加密貨幣交易所幣安和Coinbase提起訴訟后,有消息稱美國證券交易所或將把Crypto.com列為下一個起訴目標。據加密KOL @CryptoTea_ 在社交媒體披露,被美國證券交易委員會列為證券的SOL、SAND、MATIC、MANA、ALGO等代幣均已在 Crypto.com平臺上架,此外這家交易所還推出了原生代幣CRO并提供質押服務,這些都可能被監管機構視為證券出售行為。另據加密情報平臺Arkham監測,昨日一個Crypto.com平臺上的巨鯨向幣安交易所轉入了3萬枚 ETH,按當時價格計算價值約合5520萬美元。[2023/6/9 21:27:07]

流動性質押是傳統質押的高級或更新版本,可在智能合約協議上使用。為了保證區塊鏈的安全,利益相關者承諾他們的資金,同時仍然可以隨時使用這些資金。

衍生品

衍生品被簡單地定義為兩方之間的合約。它們是由基礎資產支持的金融工具。該基礎資產或質押代幣代表您質押資產的價值。衍生品的價格由標的資產或質押的代幣價值波動決定。

什么是流動性質押衍生品(LSD)?

LSD是確認和驗證質押者參與質押池的代幣。這些代幣可用于整個DeFi生態系統的借貸、交易和抵押。LSD利用代幣化的概念來確保參與者或利益相關者可以從衍生品中獲益,以及與代幣抵押相關的利益。LSD為質押者質押任意數量的代幣提供了平臺,作為回報,他們獲得了可用于其他Defi協議的衍生代幣。

解碼DeCode|“過山車的DeFi,下一個暴富機會在哪里?”即將開始:金色財經·直播《解碼DeCode》首檔欄目將于9月9號15:30 重磅推出!欄目旨在追蹤市場熱點,解讀熱點背后的財富密碼!本期主題“過山車的DeFi,下一個暴富機會在哪里?” 嘉賓來自節點資本、標準共識和數動派圍繞DeFi基本面、技術面和投資價值等進行全方位解讀!關注《解碼DeCode》,掃碼領取財富密碼![2020/9/9]

此外,LSD允許投資者在將其抵押資產用作其他DeFi協議中的抵押品時產生回報。LSD的一個主要優點是它們允許用戶獲得質押獎勵,而無需長期鎖定他們的代幣;然而,由于加密資產的波動性,長期鎖定代幣并不總是會帶來正回報。

最后,質押者可以獲得質押獎勵,保留對資金的使用權并利用市場價格波動。

LSD機制:它是如何運作的?

我們已經知道,當代幣被質押時,它們會被鎖定一段時間,因此在這段時間內它們不能被交易或提取。然而,LSD的發展正在改變這種說法,因為它允許用戶質押任意數量的資產并取消質押,而不會對初始存款產生任何影響。這是因為存款被鎖定在流動性質押平臺上,并且向用戶發行了該加密資產的代幣化版本。這些衍生代幣具有與用戶存款等值的價值,并且與原始質押資產一比一錨定。

然而,為了更好的識別它們,它們被賦予了不同的代號。例如,如果您將2?ETH存入流動性質押服務,您將收到一個stETH作為衍生代幣,該衍生代幣可以在其他地方進行交易、消費或存儲。

聲音 | 華榮資本CEO:表揚區塊鏈突出貢獻者,開啟下一個輝煌的十年:2019WBDC世界區塊鏈數字科技大會冠軍之夜頒獎盛典上,國促會數字科技經發展工作委員會副秘書長,華榮資本CEO謝可妮對大會致辭,表示區塊鏈發展的十年是風雨兼程的十年,本次大會表揚貢獻者,共同助力開啟下一個輝煌的十年。華榮資本作為本次大會主辦方,是集區塊鏈領域投資、孵化為一體的全球一站式區塊鏈服務平臺。在未來,華榮資本將繼續以行業發展為己任,秉承嚴謹、務實、創新的精神,為區塊鏈行業發展貢獻力量![2019/11/24]

這允許用戶通過交易衍生代幣獲利的同時,從他們的初始存款中獲得質押獎勵。

下面這個例子可以更清楚地了解LSD的機制:

您手中目前有20,?000美元,您決定將其帶到LSD平臺并將其質押在資金庫中3個月;LSD平臺給了您相當于您鎖定的20,?000美元的代幣。使用這些代幣,您可以支付賬單、執行交易—相當于20,?000美元可以做的所有事情。

在3個月結束時,您將取回20,?000美元和與鎖定期間相關的獎勵,您還將獲得使用代幣作為法定貨幣期間賺取的利潤。這種情況下,您鎖定的20,?000美元是質押代幣,?20,?00美元的代幣就是您的衍生代幣。

LSD的優勢

1.提倡和鼓勵質押活動,質押代幣使網絡更加安全和穩定。

動態 | Tezos宣布zk-SNARKs將是該網絡的下一個協議修訂:Tezos(XTZ)宣布,zk-SNARKs將是該網絡上的下一個協議修訂,通過這一改進,該網絡將有可能為包括商業銀行和中央銀行在內的新客戶提供解決方案。新的改進將為Tezos網絡提供“微調的(finetuned)隱私”,這對提高Tezos的可用性非常重要。此外,這次升級還將提供一個新的Michelson指令,允許智能合約在屏蔽的區塊鏈上存儲和執行事務。Nomadic Labs核心開發者Marc Beunardeau評論道:“這樣做的目的不是讓Tezos成為一枚隱私幣,而是讓用戶在處理自身監管問題的同時,擁有隱私交易的自由。[2019/10/23]

權益證明網絡的安全性、網絡上驗證者的數量以及他們投入的資金量之間存在直接關系。因此,網絡上驗證者的數量越多,質押資本的增加量就越大,網絡變得越強大、越安全。

然而,用戶在質押期間無法訪問其質押的代幣仍然是局限性,這就是LSD概念的用武之地。LSD通過發行代幣化版本或衍生品提供了獨特的解決方案。這項創新還增加了質押活動,因為質押者現在有信心,無論何時質押其資產,他們都會獲得可用于其他活動的衍生代幣。

2.獲得多種收入來源

有了LSD,利益相關者現在可以將他們的資金或資產鎖定在一個平臺上,并繼續使用代幣化版本或衍生代幣作為抵押品,以獲得加密支持的貸款。這些貸款以更高的收益率存入,以產生更多的投資回報率(ROI)。

聲音 | Bitmex分析師:將7400美元視為下一個支撐位和潛在反彈位:Bitmex分析師Flood發布推特稱,將7400美元視為BTC下一個支撐位和潛在反彈位。 如果BTC失守支撐位后,他將會關注6800美元或更低的價格。[2018/8/1]

與LSD相關的風險

1.削減

毫無疑問,流動性質押衍生品有許多令人興奮的好處和回報,但這并不意味著它沒有風險。一個常見的缺點是削減帶來的經濟損失風險。罰沒機制通過驗證器來規范和檢查不當行為。每當檢測到不當行為時,無論是有意還是無意,都會丟失一定比例的驗證者代幣。

2.智能合約風險

另一個常見的風險是智能合約風險。盡管眾所周知區塊鏈技術是安全的,但我們必須承認,有時存在漏洞,入侵者可以利用他們的資金和資產來利用用戶。

3.如果用戶在交易或交易中丟失了他們的代幣化資產/衍生代幣,他們可能會失去他們的質押資金,而取回質押資金的唯一方法是再進行一次等值存款。

頂級流動性質押提供商

以下是加密領域的一些頂級流動性質押協議。這些LSD有其獨特的產生流動性的機制和方法。

1.LidoFinance的stETH

LidoFinance的衍生品是stETH。LidoFinance是最流行的流動性質押協議。原生代幣(LDO)是用于支持ETH流動性質押的治理代幣,用戶還可以使用LDO數字代幣對網絡提案進行投票,并在質押中賺取被動收入。

此外,當用戶抵押他們的ETH代幣時,Lido會向他們發放stETH作為交換。這些衍生品(stETH)可以在超過27個DeFi應用程序和加密錢包中提取和使用。Lido對流動性質押服務收取10%的費用,這些費用在DAO和節點運營商之間平均分配。

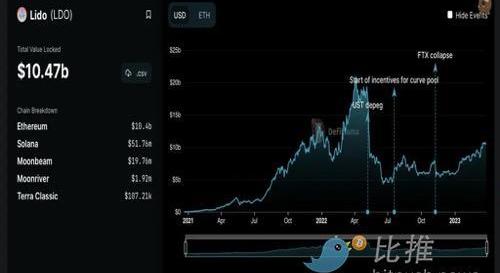

在撰寫本文時,Lido擁有73.34%的ETH市場份額,?520萬個抵押ETH,總鎖倉價值為104.7億美元。

2.Coinbase的cbETH

在撰寫本文時,Coinbase擁有15.64%的ETH市場份額;110萬個抵押的ETH,TVL為20.9億美元。Coinbase的流動性衍生代幣是cbETH。Coinbase推出其LSD的原因之一是與Lido的主導地位競爭,防止Lido危及以太坊的去中心化。然而,Coinbase衍生代幣(cbETH)的局限性在于它在DeFi中沒有很多實用程序,因此它們可能不會吸引太多加密投資者。Coinbase對流動性質押服務收取25%的費用。

3.FraxFinance的SfrxETH

sfrxETH是Frax的衍生代幣。Frax提供最高的收益,這歸因于它具有雙代幣設計。sfrxETH是加密市場上新創建的流動性質押衍生品之一。Frax使用frxCTH/ETH提供曲線上的流動資金池,但如果用戶質押sfrxETH,只會獲得質押獎勵。

在撰寫本文時,他們擁有1.44%的ETH市場份額;102,?429個抵押的ETH,TVL為2.216億美元。

4.RocketPool的rETH

rETH是RocketPool的去中心化流動性Staking衍生品。Rocketpool可能是本文列出的所有流動性質押提供商中最去中心化的選擇。

借助RocketPool,質押者可以從外部來源獲得資金來運行驗證器節點,只需16個ETH,而不是ETH驗證器通常所需的32個ETH。此外,這些驗證者需要添加至少16?ETH的10%作為抵押品,以防萬一他們被slash。

在撰寫本文時,RocketPool擁有5.84%的ETH市場份額;414,?312個抵押的ETH,TVL為11.2億美元。

5.StakeWise的sETH?2?

StakeWise運行安全穩定的機構級基礎設施,結合獨特的代幣經濟學,為其用戶提供盡可能高的質押收益。StakeWise以太坊質押由一個混合代幣系統組成,該系統將用戶自己質押的ETH分解為sETH?2代幣,并將獎勵分成rETH?2代幣.

撰寫本文時,StakeWiseTVL1.5億美元,APR4.79%?,市場份額1.11%?。

下一個熱門敘事

LSD在加密社區的熱度很高,其他大小加密公司也已開始采用Liquid質押衍生品,以釋放資本效率、提高收益率、分散風險并支持去中心化金融生態系統的發展。因此,很難不相信它們是DeFi領域的下一個熱門敘事。

幾周前,YearnFinance宣布現在正在推出一種名為yETH的衍生代幣。這種新的衍生代幣的潛在用例包括:分散利益相關者的風險,提高利益相關者的收益,以及通過一個代幣享有多個敞口。

ChainLink已將LSD作為釋放資本效率和支持DeFi增長的重要組成部分。他們最近在推特上表示,通過Chainlink儲備證明,任何人都可以驗證他們的流動性質押代幣是否完全由質押的原生代幣支持。

LSD的發明增加了質押者的收益,質押參與進一步加強了網絡,并有助于構建加密生態系統的未來。加密社區堅信LSD的概念將繼續存在,我們很可能會看到更多突破性的用例。

原文鏈接

Tags:ETHLSDEFIDEFLido Staked ETHLSD幣eFin DecentralizedDefi Bomb

CFTC稱,幣安明知客戶位于美國卻為牟利無視當地法規,未在CFTC注冊就提供比特幣等屬于商品的數字資產相關期貨、期權,指導客戶利用VPN規避法規要求.

1900/1/1 0:00:00文:張楠 來源:投中網 最近,香港開了個關于家族辦公室的閉門會,主辦方是財經事務及庫務局和投資推廣署。我的觀感是:規模不小,規格挺高。 看看與會者就知道了.

1900/1/1 0:00:00作者:FxstreetEktaMourya編譯:PANews就在ARB代幣空投幾天后,3月28日.

1900/1/1 0:00:00本文將探討在USDC脫錨危機中,受影響最大的借貸、交易類協議、去中心化穩定幣系統的表現,以及潛在的交易機會.

1900/1/1 0:00:00Arbitrum的造富效應仍然在加密市場中存有很高熱度,最近鏈上活躍度依然很高。那么,除了Arbitrum,還有哪些Layer2項目值得關注?下一個大空投又會是誰?最近受市場追捧的zkSync生.

1900/1/1 0:00:003月29日消息,Meta全球事務總裁、英國前副首相尼克-克萊格周三表示,Meta會繼續發展元宇宙,計算的未來將出現在這個仍未被充分定義的虛擬世界中.

1900/1/1 0:00:00