BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD-1.35%

ETH/HKD-1.35% LTC/HKD-0.68%

LTC/HKD-0.68% ADA/HKD+3.49%

ADA/HKD+3.49% SOL/HKD-0.59%

SOL/HKD-0.59% XRP/HKD-1.27%

XRP/HKD-1.27%作者:西昻翔,谷昱,RootData

2023年第一季度剛剛過去,身處其中的加密從業者大多喜憂參半。一方面,美國數家銀行發生擠兌危機、監管機構對中心化交易所的持續打壓沖擊著市場信心;但另一方面,以BTC、ETH為代表的加密資產在二級市場表現相當不俗。除價格因素外,我們也相信,加密領域內的多個信號正在顯現出強勁的復蘇和增長跡象。

那么,2023年第一季度加密投融資市場具體表現如何?當下市場最熱門的趨勢都有哪些?投資機構們的出手頻次、偏好如何?Rootdata結合平臺統計數據對此進行了全面分析。本報告共包含三個部分:2023Q1加密投融資市場概況、投融資市場趨勢分析以及投資機構表現。

一、2023Q1加密市場投融資概況

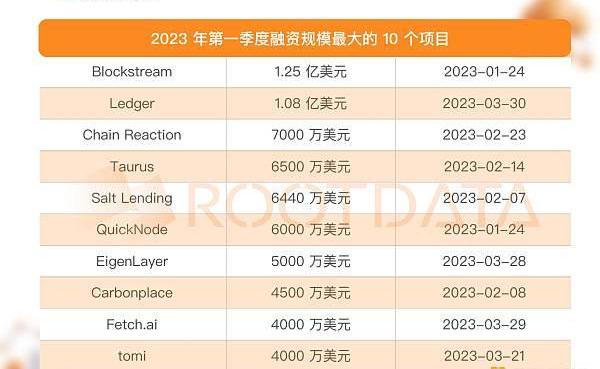

RootData數據顯示,2023年1-3月,加密行業共披露309起項目融資事件,融資總金額達到23.17億美元,遠低于2022年1-3的124.8億美元,同比下降約81%。相比2022年10-12月的34.63億美元也有明顯下滑,環比下降33%。總而言之,該季度融資筆數和融資金額均創2021年以來新低。

由此可見,加密行業進入熊市周期后,一級市場的融資節奏出現了斷崖式下跌,投資機構們相對較為謹慎,并未積極出手。另一方面,許多項目的一二級市場出現估值倒掛,因而二級市場較一級市場更受投資者青睞。

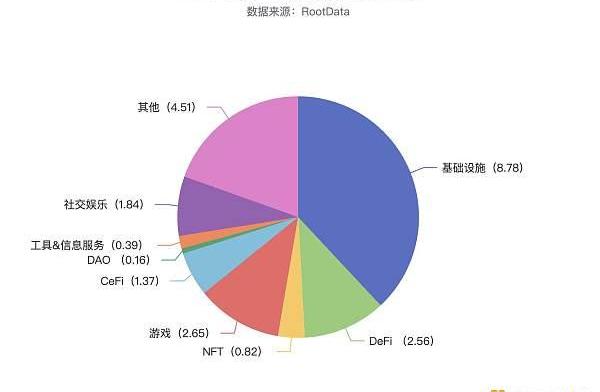

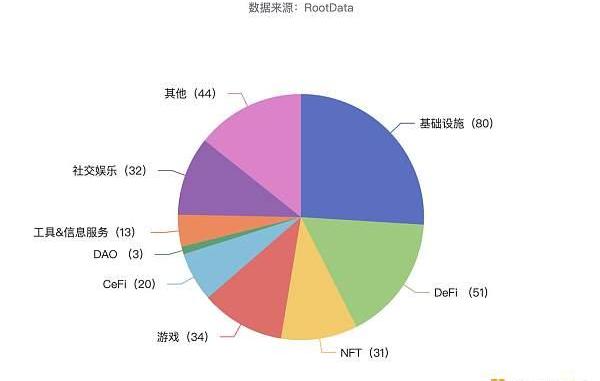

從各賽道融資分布來看,下圖為2023年第一季度1-3月各板塊的融資筆數和融資金額情況:

三箭資本聯創預測2023年加密行業事件:SBF將認罪;Genesis和Grayscale或將面臨集體訴訟等:12月26日消息,三箭資本聯合創始人Kyle Davies預測2023年加密行業事件:SBF將認罪,約100人被起訴,但SBF 2023年不會在監獄服刑;Genesis和Grayscale或將面臨集體訴訟,SEC將以關聯子公司之間的不當行為對DCG提起刑事訴訟;幣安將繼續獲得市場份額;Tether將保持錨定;迪拜和新加坡仍是全球加密中心;BTC和ETH生產區塊,加密沒有死。[2022/12/26 22:08:25]

其中,基礎設施賽道的融資筆數和金額均為九大賽道中最高,平均單筆融資額超過1000萬美元。該賽道的熱門融資項目包括模塊化區塊鏈、zk概念等;

DeFi賽道的融資筆數位列第二,融資金額排名第四,該賽道的熱門細分領域是DEX、衍生品等;

游戲和社交娛樂賽道分屬融資筆數的三、四位,包括游戲平臺、創作者經濟等細分方向在2023第一季度備受資本青睞。

二、2023Q1加密投融資市場趨勢分析

1)以太坊質押協議及服務

以太坊流動性質押允許用戶在區塊鏈網絡中鎖定ETH以獲得獎勵,同時保持鎖定資金的流動性。據DefiLlama數據,截至2023年3月底,存入流動性質押協議的加密資產總價值接近150億美元。而即將到來的以太坊上海升級開啟質押解鎖,有望帶來更高的質押參與度,也會讓流動性質押協議之間的競爭更加激烈。

對用戶而言,流動性質押在這幾方面具有吸引力:其一是對用戶友好,無需32個ETH即可參與網絡驗證并從中受益,屬于比較穩定、安全的固收類產品;其二是質押代幣可以隨時提現,無門檻;其三是釋放流動性,從而提升資金使用效率;其四則是用戶不僅可以收到驗證收益,還可以進而參與收益治理。

此外,流動性質押預計將進一步增長,因為ETH質押比率明顯低于其他L1代幣。目前只有14%的ETH被質押,而58%是L1質押的平均值。目前的市場共識是,一旦上海升級成功,流動性風險和鎖定期的不確定性消失,會有更多資金流入質押協議。

bant.io公司宣布將從 2021 年第四季度開始接受加密貨幣支付服務:金色財經報道,一家 B2B 多合一的潛在客戶生成和銷售加速服務公司bant.io在一份聲明中宣布,它將從 2021 年第四季度開始接受加密貨幣支付服務。bant.io 創始人 Andrei Breaz 在接受采訪時解釋說:在過去五年中,我們創新了 B2B 潛在客戶生成,同時提供了業內最靈活的付款計劃之一。現在,通過接受除法定貨幣之外的加密貨幣,我們打算為我們的客戶提供更加靈活和無縫的支付流程,這也將滿足行業不斷增長的需求。

bant.io 為世界各地的公司制定個人和獨特的戰略,以實現其銷售目標并帶來新的業務線索。(live bitcoin news)[2021/10/4 17:22:48]

當前市場上的流動性質押協議面臨著激烈競爭,而新誕生的同類產品主要在三個方向發力:其一是與其他Dapps合作,為生成的衍生代幣提供更多應用場景;其二是爭取在更多的L1鏈上部署,以最大化提升TVL;其三則是著力于提高協議的安全級別。

2023Q1期間,Unamano、RocketPool、ObolNetwork、Diva、Ether.Fi等質押協議和服務先后獲得融資。另外還有機構加密貨幣托管和質押解決方案Finoa、資產門檻低至1歐元且支持100多種數字資產質押的MoodMiner。

可以說,流動性質押協議的未來取決于公鏈的整體長期發展,其安全性將是重中之重。此外,價值捕獲能力、鏈上DeFi生態建設等因素也對協議產生不小的影響。

2)AI

在過去十年中,人工智能穩步進入商業領域并在逐步改進互聯網產品的用戶體驗,但這并未引起圈外人的太大興趣。ChatGPT改變了這一點。突然之間,每個人都在談論人工智能如何顛覆他們的工作、學習和生活。

人工智能將如何改造加密領域,已經成為今年加密行業最為關注的命題之一。很多人都相信,AI概念的成熟會為Web3世界帶來極大增益,其典型用例包括DeFi、GameFi、NFT、DAO、智能合約等。

星展銀行數字交易所預計在2022年底之前上市至少六種證券型代幣:9月13日消息,新加坡星展銀行集團(DBSM.SI)預計,到12月底,其新加密貨幣交易平臺的會員人數將翻一番,達到1000人,并在未來三年內隨著數字代幣獲得認可,每年增長20-30%。在接受采訪時,星展銀行的高級管理人員表示,星展銀行數字交易所于12月作為會員制交易所成立,看到企業投資者、合格個人和管理富裕家庭財富的投資公司的強勁需求。星展銀行資本市場主管兼交易所主席Eng-Kwok Seat Moey表示,交易所希望在2022年底之前上市至少六種證券型代幣。(路透社)[2021/9/13 23:21:25]

2023Q1期間,基于人工智能和機器學習的區塊鏈平臺相繼獲得大額融資,如Fetch.ai、去中心化協作平臺FedML、側重身份系統的Aspecta、側重社交方向的PLAILabs、數字資產研究平臺Kaito以及AI創作平臺Botto。我們有望看到人工智能和區塊鏈的進一步結合,從而帶來更安全、透明和高效的系統。

3)DeFi衍生品

就像傳統金融衍生品市場由實體行業的對沖需求支撐,DeFi衍生品也正在從單一的交易需求演化到更加多元的風險對沖等領域。

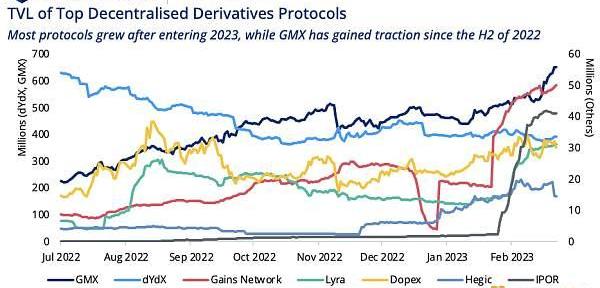

另一方面,雖然?CEX在衍生品交易量上遙遙領先,但鑒于更高的透明度和創新的系統設計,像?GMX、GainsNetwork等去中心化衍生品協議在2022年的熊市中同樣增速明顯。

當前,以交易者、流動性提供者和代幣持有者為核心的新興去中心化衍生品協議接連不斷出現。從根本上說,它們著力于解決以下問題:其一,吸引流動性、提高資產利用率;其二,構建可組合性和交叉保證金,如使用多種形式加密抵押品來抵押杠桿頭寸;其三,為交易者和流動性提供者提供友好的用戶體驗。

據Rootdata統計,最近一個季度,DeFi衍生品方向獲得融資的項目包括通過合成資產實現所有資產類別杠桿交易的永續合約交易平臺NarwhalFinance,Arbitrum生態去中心化永續合約交易所VestExchange,支持10倍杠桿的期權交易平臺OptixProtocol,以及為散戶投資者構建奇異期權結構性產品的另類衍生品協議Cega,將各種杠桿策略聚合到一個賬戶中的策略聚合協議BlueberryProtocol等。

Brooker Group報告:2021年上半年加密貨幣持倉接近2400萬美元:泰國上市金融咨詢和資本管理公司Brooker Group本周報告稱,根據其2021年前6個月的財務業績,該公司持有2386萬美元的數字資產,上半年的減值損失為1200萬美元,原因是其持有的加密貨幣資產價值下降。盡管加密市場在5月份出現了調整,但該公司仍繼續投資于數字資產。6月30日,該公司又購買了價值3590萬美元的數字資產。此前,該公司在3月份收購了122枚比特幣,價值約660萬美元。(Forkast)[2021/8/20 22:27:10]

4)NFTFi

NFT賽道正在發生重大變化。這一新興資產類別有望建立一套專屬的金融生態。

隨著NFT的廣泛采用,各種DeFi協議和技術有望應用于NFT,這就是NFTFi,它就像“樂高積木”,可以通過插入不同協議來提高資本效率。

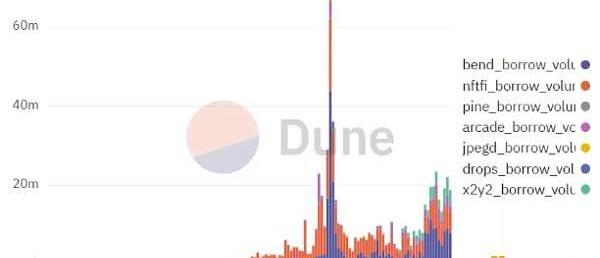

Aave和Compound等DeFi平臺已經誕生好幾年,現在,NFTFi領域的類似產品BendDAO、ParaSpace、JPEG'd、NFTfi等也已現。從Bend、NFTfi、Pine、Arcade、JPEG'd、Drops和x2y2等平臺用戶數據和交易量數據可以看出,這個市場正在穩步擴大。

類似2020年的DeFi之夏,NFTFi之夏將在某個時候出現。這可能會吸引DeFi玩家,即便他們對NFT沒有直接興趣,但有望被潛在回報所吸引。

過去兩年,NFT在無杠桿參與交易的情況下經歷了一個動蕩的周期,而隨著NFT衍生品的推出,將有更多人參與到規模更大的交易。NFTFi的出現有望為整個生態帶來更大流動性和更高的市場效率。

2023Q1期間,基于LiquidityBook的NFT自動做市商協議Midaswap、NFT收益生成協議insrtfinance、由UniswapV3提供支持的NFT借貸協議paprMEME、提供杠桿交易的NFT衍生品交易所NFEX、以社區為中心的NFT交易所EZswap等紛紛獲得融資。

美國貨幣市場押注美聯儲到2022年底加息25個基點的概率為70%:美國貨幣市場押注美聯儲到2022年底加息25個基點的概率為70%,上周約為50%。[2021/2/22 17:40:47]

5)數據分析類產品

Web3中的大多數公司都在努力做出數據驅動的決策來推動增長。加密領域需要更多的數據分析產品來為用戶提供更全面、多元、深入的洞察。另一方面,開創性的加密數據工具也將有效提升投資者決策的科學性,同時使加密行業的數據流動更加透明。

目前,關于如何集成鏈下、鏈上和社交媒體等數據,如何借助數據推動新增用戶和活躍、留存,如何通過數據分析用戶行為來指導業務,已經是許多游戲公司、NFT公司甚至是資管平臺們在關注的重要問題。

在2023Q1期間,宣布融資新聞的此類產品包括為游戲工作室和NFT服務的數據分析平臺Helika、專注于NFT和數字資產的多鏈洞察bitsCrunch、專注于Web3的數據智能平臺EdgeIn以及提供女巫攻擊預防分析的Web3安全基礎設施TrustaLabs。

6)創作者經濟

雖然Web3行業的創作者經濟仍處于起步階段,受眾范圍較小,內容生產匱乏,但另一方面,業內有力競爭者不多,非常藍海,潛力很大。

代幣激勵作為創作者經濟的一個重要創新工具,允許創作者利用新的貨幣化和價值捕獲機制吸引粉絲,并與后者共同創造新內容。它的更大規模應用有望幫助創作者生態更加強大、更有活力。

2023Q1期間,創作者賽道諸多細分方向均有項目獲得融資。音樂方面,Web3互動音樂平臺Muverse、音樂收藏品平臺VAULT;內容方面,Web3內容創作平臺RepubliK、小說閱讀平臺Read2N;品牌、時尚和藝術家方面,文化品牌ManesLAB、藝術家平臺Wild、Web3時尚平臺Syky;另外還有為YouTube創作者和粉絲搭建更好的互利機制平臺GigaStar等均獲得融資。

7)模塊化區塊鏈

模塊化區塊鏈是指將“執行層、結算層、共識層、數據可用性層”四個組件中至少一個組件完全外包給外部鏈的區塊鏈。由于在單片鏈上為數百萬及以上用戶提供服務過于復雜且解決能力有限,人們提出了分片和Layer2解決方案,后來逐漸演變成模塊化區塊鏈。模塊化的實現最初方案是rollups,這個概念隨后進一步擴大成模塊化區塊鏈。

當前模塊化區塊鏈的主要優勢有二,其一是具有主權,盡管使用了其他層,但新的模塊化區塊鏈可以像L1一樣具有主權。這允許區塊鏈在未經任何底層許可的情況下響應黑客攻擊并推送升級;其二則是有效提高了可擴展性,即通過模塊化可以在不犧牲安全性或去中心化的情況下實現擴展。

2023Q1期間,專注于構建高性能、可定制的第二層區塊鏈Caldera、模塊化結算層dYmension和可互操作和可擴展rollups的生態系統Sovereign均獲得規模較大的新一輪融資。

8)zk概念

Zk生態正在愈發繁榮。Zk-Rollup采用有效性證明,在鏈下進行所有交易的驗證和打包,驗證后的交易被提交到主鏈時附上零知識證明來證明交易的有效性。用StarkWareCEOUri的話來說:“它提供了無需信任的計算誠信,即便沒有人監督也能確信該計算被正確地執行。”聽上去非常類似于早期比特幣的理念。

對比來說,OptimisticRollup可以兼容EVM,技術方案成熟且落地早,對開發者來說遷移成本較低,代表項目Arbitrum和Optimism是目前rollup中市場占有率最高的。而zk-Rollups因為不兼容EVM,技術難度也比較大,開發進度較慢,目前應用并不如可以面向智能合約的OP系的rollup廣泛。

但zk-Rollup與OptimisticRollup相比還是有諸多優勢,其一是可擴展性更好,zk-Rollups需要上傳到主網的數據小于OptimisticRollups。在實際應用中zk-Rollup提升性能的能力大概是OptimisticRollup的十倍左右;其二是交易最終確定時間短。其三則是安全性更高。

Vitalik曾在2021年說過:“短期內,Optimisticrollup會因為其EVM的兼容性勝出。但從中長期來看,隨著zk-SNARK技術的改進,zk-rollups會贏得所有用例。”

2023Q1期間,宣布完成融資的zk概念項目包括:基于零知識證明的信任層Proven、以太坊原生zkEVM第2層解決方案Scroll、zk-rollup協議Polybase、Web3互操作性基礎設施PolyHedra、zk暗池協議Renegade、ZK硬件加速項目Cysic、可互操作和可擴展rollups的生態系統Sovereign、基于ZKP的終極Web3中間件HyperOracle、零知識證明市場=nil;。

9)安全解決方案

Web3安全技術在快速發展,但區塊鏈的代碼透明性和開放性仍然導致黑客事件頻發。2021年至今,Web3因安全問題造成的損失超過100億美元。因此,如何為企業、基礎設施提供商和普通用戶提供資產保護相關產品,以避免黑客或人為錯誤產生損失,始終是加密行業的重要主題。

如何分析智能合約以防止漏洞?如何監控鏈上交易的惡意活動?如何建立一個更好、更成熟的數字資產生態系統?以上問題也是該賽道公司所試圖解決的。

2023Q1期間,按照服務客戶類別不同可以將相關項目分為兩類:其一面向B端客戶,如自動進行威脅檢測并幫助團隊迅速采取預防措施的加密安全服務提供商Ironblocks、使用專有機器學習模型監控鏈上和鏈下數據源的加密安全公司Hypernative、借助安全掃描引擎自動化生成安全掃描解決方案的MetaTrust;其二則面向C端用戶,如全天候主動掃描交易并可及時轉移風險資產的加密安全公司StagingLabs、可識別未經授權訪問可疑交易的加密安全解決方案Coincover。

三、加密投資機構表現

在歷經FTX事件等一系列風波后,加密投資機構市場也在經歷重新洗牌,諸多風投機構陷入沉寂,也有多家機構仍在加快投資頻率。

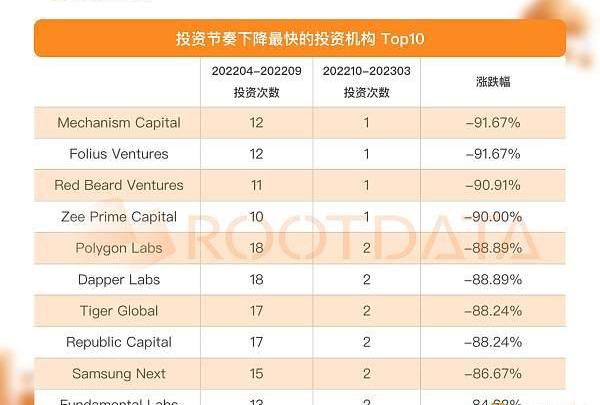

考慮到數據區間的代表性,Rootdata統計了近6個月的加密投資機構出手次數,并與此前6個月的數據進行對比,并基于最低投資8次的標準,篩選出10家投資次數增速最高與降幅最大的加密風投機構。

在增速最快的維度上,DWFLabs是眾所周知的行業黑馬,近半年公開的投資次數至少為21次,而此前該機構并沒有過出手記錄。此外,ABCDECapital、BlockchangeVentures、ChapterOne、ForesightVentures、CogitentVentures、Placeholder等公開出手次數均增長一倍以上。

在降幅最大的維度上,MechanismCapital、FoliusVentures、ZeePrimeCapital、PolygonLabs、DapperLabs、TigerGlobal、RepublicCapital等知名機構的跌幅均超85%,公開披露的投資次數都不高于2次。

此外,從整體投資次數來看,近6個月排名前十的投資方分別是CoinbaseVentures、ShimaCapital、BigBrainHoldings、PolygonVentures、DWFLabs、Polychain、CircleVentures、HashKeyCapital、SolanaVentures、a16z。

3月下旬,英偉達在美國加州總部舉辦了面向軟件開發者的年度技術峰會GTC。會上,創始人黃仁勛發布了專用于大語言模型部署的GPU推理平臺——H100NVL,其或將在推理階段實現比現有最先進的A100.

1900/1/1 0:00:00原文作者:Ali 隨著區塊鏈技術的不斷發展,MEV已成為一個備受關注的話題。MEV市場是一個復雜且不斷發展的領域,因此,本文介紹的分類可能會隨著時間的推移而演變.

1900/1/1 0:00:00作者:MatthewMastando?Forbes預言機是負責將現實世界數據連接到鏈上合約的一行行代碼,它就像是連通區塊鏈世界與鏈下數據的橋梁.

1900/1/1 0:00:00原文:《7SanityChecksBeforeDesigningaToken》byGuyWuollet 編譯:Sissi 代幣是一種非常強大的新型原語.

1900/1/1 0:00:004?月?14?日,在行情回暖、香港大會的熱切氛圍中。加密礦企比特小鹿上市的消息傳遍加密世界。“我們與?BlueSafari?的業務合并的完成是比特小鹿新時代的開始.

1900/1/1 0:00:00文/Levy,ChronosFinance;譯/金色財經xiaozou本文我們將探討ve(3,3)交易所如何適應現有的DEX格局,特別要重點探討為什么我認為ve(3.

1900/1/1 0:00:00