BTC/HKD+0.32%

BTC/HKD+0.32% ETH/HKD-0.15%

ETH/HKD-0.15% LTC/HKD-0.02%

LTC/HKD-0.02% ADA/HKD-0.73%

ADA/HKD-0.73% SOL/HKD+1.22%

SOL/HKD+1.22% XRP/HKD-0.35%

XRP/HKD-0.35%

自從 5 月份比特幣區塊獎勵減半塵埃落定之后,我們可以看到整個加密行業的目光焦點轉移到了 ETH 2.0、IPFS 以及 DeFi 上。

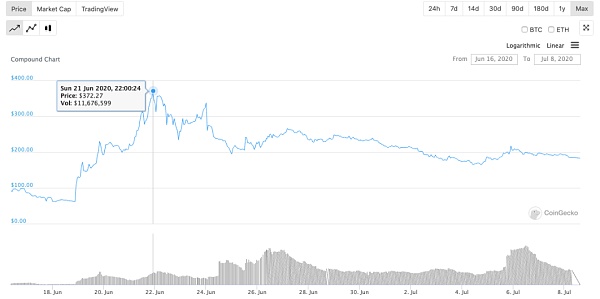

在加密貨幣行情整體處于“毫無波瀾”的情況下,很多 DeFi 項目的Token表現得異常耀眼——出現了 2~4 倍的價格漲幅。去中心化借代平臺 Compound 更是成為了近期的明星,通過“借代即挖礦”的方式,短短幾周內將出借的加密資產總價值增加了約 8.5 億美元,其Token COMP 的價格更是在 6 月 21 日觸及 372.27 美元的高點。

圖:Compound Token COMP 的價格走勢,來源:CoinGecko

與此同時,據 DeFi Market Cap 的統計,當前 DeFi 項目的總市值已經突破 74 億美元,而在兩個月之前,總市值還不足 10 億美元。也就是說,短短 2 個多月,DeFi 項目的總市值暴漲了 700% 以上。此外,DeFi 項目上的鎖倉資金也呈現出爆發式的增長,目前已經突破了 20.8 億美元。

DeFiLlama:如果CRV跌至0.36美元或以下,Curve創始人在Aave的貸款將被清算:金色財經報道,根據DeFiLlama 的數據,如果CRV價格跌至0.36美元或更低,Curve Finance創始人 Micheal Egorov在Aave上的貸款將被清算。

金色財經曾報道,8月1日,Egorov向 Justin Sun、Machi Big Brother 和 DWF Labs 等眾多DeFi投資者出售了 3925 萬枚 CRV穩定幣,總價值為1580萬美元。買家以每個代幣0.40美元的價格購買了CRV,比當時的市場價格低25%。[2023/8/2 16:12:55]

4月14日,DeFi 總市值10億美元;

6月9日,DeFi 總市值達到20億美元;

6月16日,COMP 開啟借代即挖礦,掀起 DeFi 熱潮;

6月25日,DeFi 總市值超過了60億美元;

7月4日,DeFi 總共市值66 億美元;

7月5日,DeFi 總共市值70 億美元。

無論是總市值、鎖倉的資金規模,還是Token價格,DeFi 項目都呈現出了井噴式的發展。難道 DeFi 的春天來臨了嗎?未來將會如何發展,又會如何影響我們的生活?今天,我們就來聊一聊這些話題。

DeFi協議總鎖倉量達547.8億美元:金色財經報道,據DefiLlama數據顯示,DeFi協議總鎖倉量(TVL)達到547.8億美元,24小時漲幅0.04%。TVL排名前五分別為MakerDAO(73.7億美元)、Lido(60.4億美元)、Curve(59.9億美元)、AAVE(56.6億美元)、Uniswap(52.3億美元)。[2022/9/29 5:59:49]

在深入探討 DeFi 之前,我們有必要先了解一下什么是 DeFi 以及它的主要優缺點。

DeFi 是相對于 CeFi 而言的,CeFi 是 Centralized Finance(中心化金融)的縮寫。雖然 CeFi 這個詞語最近幾年才被創造出來,但它絕對不是什么新鮮事物,現有的傳統金融體系都可以稱為 CeFi,比如傳統的銀行、證券交易所、各種金融機構等等。

DeFi 是 Decentralized Finance(去中心化金融)的縮寫,也被稱為 Open Finance(開放式金融)。DeFi 利用區塊鏈技術和智能合約技術,用去中心化的協議取代傳統的基于人或第三方機構的信任,來構建透明、開放的金融體系。

如果簡單理解,CeFi 需要你去信任中介(人或者機構),DeFi 需要你去信任協議(代碼)。

DeFi Llama旗下流支付協議Llama Pay已部署至Metis網絡:6月22日消息,DeFi Llama旗下流支付協議Llama Pay已部署至以太坊擴容解決方案Metis網絡,同時已完成由PeckShield進行的全面審計。[2022/6/22 1:24:14]

CeFi 經過了上百年的發展,產品成熟,用戶體驗好,但缺陷是比較封閉,且需要許可才能使用。像非洲的很多欠發達地區,還有很大一批人無法享受銀行等金融機構所提供的服務。

DeFi 的一大優勢是公開透明、無需許可,世界上的任何一個人都可以使用,沒有限制門檻。比如說,任何人都可以抵押 ETH 資產到 DeFi 項目 MakerDAO 或者 Compound 上,借出和美元 1:1 錨定的加密資產 DAI。當然,DeFi 目前還有很多缺陷,比如用戶體驗不好、學習門檻高、產品不夠成熟等等。

從市值上看,當前 DeFi 項目的總市值已經突破了 74 億美元,鎖倉的加密資產規模突破了 20.8 億美元,呈現出井噴式的發展。可以說,DeFi 已經成為了區塊鏈行業里一股不容小覷的力量。

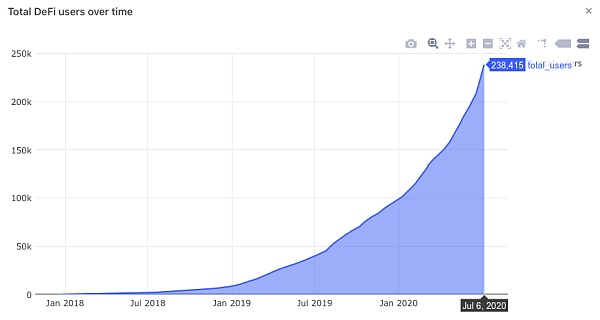

我們再從用戶增長數看目前的 DeFi。根據 Dune Analytics 統計,截至今年 7 月 8 日,DeFi 的用戶總數約為24萬,而在 2018 年年初,這個數據還沒破百。從下圖中,我們也可以看到 DeFi 用戶數量增長之快。

DeFi項目MS上線WBF開盤漲幅達到40000%:MS于2020年10月3日10:00(香港時間)登陸WBF,18時在Defi區上線MS/USDT交易對,MS首發WBF上線交易1個小時,漲幅高達40000%,目前恒定31000%。

MS全稱MobileRadio Station是MR(MobileRadio)的子貨幣,唯一獲得途徑為Uniswap上獲取MR并質押產出MS。用于開放式金融系統的去中心化協議,因此世界上任何人都可以隨時隨地進行金融貸款。Defi將通過權力下放協議建立透明,開放和公平的點對點財務系統,以最大程度地降低信任風險,并使參與者更容易獲得融資服務。[2020/10/4]

圖:DeFi 的用戶增長情況,來源:Dune Analytics

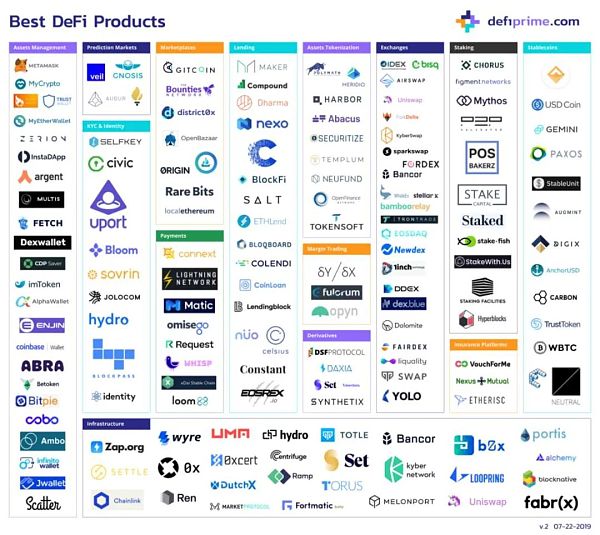

DeFi 誕生于可編程的以太坊區塊鏈出現之后,從分布上看,目前大部分 DeFi 項目集中在以太坊區塊鏈上,其次才是 EOS、TRON 等公鏈。

從產品形態上看,目前的 DeFi 已經含括了去中心化錢包、KYC 和身份認證、去中心化交易平臺、去中心化借代、Staking、穩定幣以及其他基礎設施,整個生態在不斷完善。

韋氏評級:許多使用DeFi的創新方式會成倍增加系統性風險:9月2日消息,加密貨幣評級機構韋氏評級(Weiss Ratings)發推稱,我們幾乎快要見到DeFi的用例了,以前從未有人認為這是可能的,這令人著迷。但是,請不要忘記,許多使用去中心化金融的創新方式也在成倍增加系統性風險。[2020/9/2]

圖:DeFi 的生態產品,來源:defiprime

下面,我們介紹幾個具有代表性的 DeFi 產品:

1、DeFi 黑馬:Compound

Compound 是以太坊上的去中心化借代平臺,憑借著“借代即挖礦”的Token分發原則,在短短幾周內吸引了大量的投資者用它進行抵押和借代。

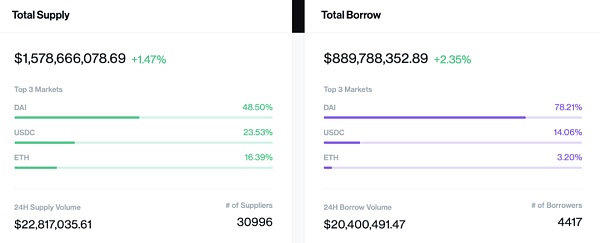

截至目前,Compound 用戶規模突破了 3 萬人,可供借代的加密資產總額已經超過了 15.7 億美元,出借的加密資產將近 9 億美元,是去中心化借代平臺中借款總額最高的 DeFi(占)。在 Compound 上抵押和出借最多的加密資產前三甲分別是 DAI、USDC、ETH,前兩者都是和美元 1:1 錨定的穩定幣。

圖:Compound 上的借代數據,來源:Compond 官網

圖:DeFi 項目的借款總額構成,來源:DeBank

2、穩定幣杠把子:MakerDAO

MakerDAO 是以太坊區塊鏈上的老牌去中心化借代平臺,市值曾長期占據 DeFi 排行榜榜首(最近被 Compound 超越了),其穩定幣 DAI 一直被視為中心化穩定幣 USDT 的最大競爭對手。

根據其官網的介紹,目前已經有超過 400 個 DApp 內嵌了 MakerDAO,鎖倉的加密資產總價值超過了 6.23 億美元,在去中心化借代平臺類別中排名第二(排名第一的是 Compound,為 6.85 億美元)。MakerDAO 支持的抵押資產已經從之前單一的 ETH 轉變為支持多種加密資產,包括 BAT、USDC、WBTC、TUSD、KNC 、ZRX,其中 USDC、WBTC、TUSD 均屬于穩定幣資產。

3、用戶數最多的 DeFi:Uniswap

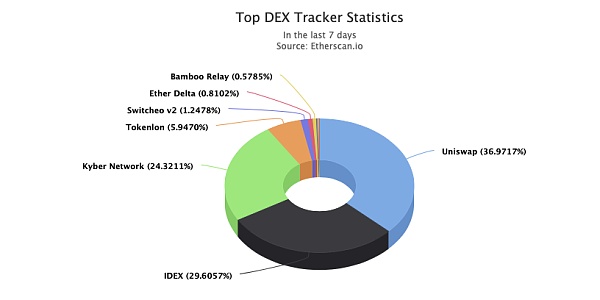

Uniswap 是以太坊區塊鏈上的一個去中心化交易平臺,主要為 ETH 和 ERC-20 Token提供流動性服務,也是目前用戶數量最多的 DeFi 應用。

Dune Analytics 的數據顯示,Uniswap 的用戶數量高達 9.2 萬名,占 DeFi 總用戶數量的 38.61%;以太坊瀏覽器顯示,Uniswap 的交易數量占以太坊上 DEX 交易數量的 36.971%。

4、Token使用量最多的 DeFi:Brave 瀏覽器

Brave 瀏覽器由 JavaScript 之父 Brendan Eich 創立,主打隱私保護,最大的特色是引入了Token經濟激勵機制。Brave 瀏覽器的原生Token名為 BAT,是今年第二季度 DeFi 中使用最多的Token,交易額達到了 9.31 億美元,超過了 ETH 和 DAI 的總和。

以上僅僅是 DeFi 生態中的冰山一角,還有很多大家所熟悉的應用,比如網頁版的小狐貍錢包(MetaMask),專注預測市場的 Veil,做 Staking 的 StakeWith.US,穩定幣 WBTC,基礎設施 Bancor、0x 等等,受限于文章篇幅,不做過多介紹。

DeFi 的生態越來越繁榮,涌現了越來越多優秀的項目,這些項目會對我們的生活產生哪些影響呢?

今年 7 月 1 日,以太坊創始人 V 神連發了 8 條推文討論 DeFi。V 神稱,很多浮華的東西非常令人興奮,但這是短期的;從長期來看,現實情況是 DeFi 的利率不可能比傳統金融的最佳利率還要高出一個百分點以上。

在上文中,我們有提到傳統的中心化金融(CeFi)需要準入許可,因此將很多人拒之門外,世界上有大量的人無法享受到金融機構提供的服務,而 DeFi 正好可以彌補這一缺陷。DeFi 具有去中心化應用的所有優點,沒有準入門檻,世界上的任何人在任何時間都可以使用鏈上的 DeFi 應用,完全打破了地域、時間的限制。現在的 DeFi 已經慢慢發展為一個完整的金融生態系統,可以執行多種操作,包括支付、借代、借款、儲蓄、交易、投資、收益、管理、對沖和保證金交易等等。

DeFi 的優點還有很多,但我們也不能忽略當前階段還存在很多缺陷,比如用戶的使用體驗沒有傳統的中心化金融好,再比如學習門檻高,產品還不夠成熟,時常發生一些黑客攻擊的安全事件(比如最近 Balancer 遭遇的閃電貸攻擊)。

在可預見的未來,DeFi 和 CeFi 會相互借鑒,兩者之間的界限會越來越模糊。DeFi 的應用在使用體驗上會越來越像 CeFi 一樣便捷,CeFi 的某些底層業務也會慢慢接入區塊鏈,利用區塊鏈技術提升其服務的透明性、便捷性。對于用戶而言,安全、能滿足需求的產品,就是好的產品,而不會特別在意它是 CeFi 還是 DeFi。

DeFi 和 CeFi 存在著競爭關系,但不是非黑即白,而是兩者會長期共存,共同支撐起一個更廣闊的金融市場。

DeFi 是一個極具潛力的發展方向,也是未來整個世界金融體系的重要組成部分,DeFi 的春天已經來臨,但也有不少人認為DeFi目前被過度炒作,此次介入很可能有“接盤”風險,等回歸理性后再考慮不遲。或許DeFi還需要走過一段曲折的路之后,才會進入高光時刻?

你認為DeFi會一直順利發展下去嗎?歡迎投票并在留言區寫下你的看法。

Tags:EFIDEFDEFICOMP去中心化金融defi什么意思defi communityDOGDEFICOMP價格

近日,加密貨幣圈子很熱,都是因為Defi,半個月前,Defi的總市值還在20億美金,而短短幾周,Defi總市值已經超過65億,都是因為Compound的借貸及挖礦帶來的市場熱度.

1900/1/1 0:00:00最近 DeFi 概念風靡區塊鏈世界,拉動了大量 DeFi 項目市值的暴漲。而作為所有 DeFi 項目都離不開的預言機,也迎來了大漲.

1900/1/1 0:00:00在數字經濟的不斷滲透下,以區塊鏈為代表的新一代信息技術正加速向實體經濟融合滲透,并催生發展新動能、釋放發展新活力。7月14日,人民網正式發布《中國移動互聯網發展報告(2020)》.

1900/1/1 0:00:00前言 2020 年 7 月 1 日,VETH 合約遭遇黑客攻擊。慢霧安全團隊在收到情報后對本次攻擊事件進行了全面的分析,下面為大家就這次攻擊事件展開具體的技術分析.

1900/1/1 0:00:00本文結構: 比特幣最大的謊言是什么?為什么會出現這樣一種論斷?為什么錯誤:金融左派的理想主義后市行情的重要參考指標:納斯達克100指數 總結 關于比特幣長期價值的各種論點在市場上已經有很多年.

1900/1/1 0:00:00王永利:作者系中國銀行原副行長、深圳海王集團首席經濟學家“數字貨幣一本賬”或是央行數字貨幣最可能實現且最有價值的模式突破。那樣,央行才能全方位全流程監控全部數字貨幣,又不影響金融體系的基本穩定.

1900/1/1 0:00:00