BTC/HKD-0.11%

BTC/HKD-0.11% ETH/HKD+0.04%

ETH/HKD+0.04% LTC/HKD-0.22%

LTC/HKD-0.22% ADA/HKD-0.24%

ADA/HKD-0.24% SOL/HKD-0.32%

SOL/HKD-0.32% XRP/HKD-0.42%

XRP/HKD-0.42%

加密世界最不缺的就是敘事,尤其是最近輪番上演的上海升級、BRC20、meme乃至老調重彈的減半敘事,每一次熱炒都會激起新的市場關注。

而在所有敘事之前,2020年開啟的「DeFi盛夏」如今卻鮮少有人提及,作為加密世界敘事輪動轉換的一個關鍵里程碑事件,如今三年過去了,DeFi敘事也開始出現了一些值得關注的新變化。

01失寵的DeFi敘事

自2020年「DeFi盛夏」以來,整個DeFi賽道獲得了長足發展,市場衍生出了去中心化成交、借代、衍生品、固定收益、算法穩定幣、資產合成、聚合器等諸多細分領域。

不過伴隨著2021年5·19達到歷史峰值以來,UNI、LINK、SUSHI、SNX等傳統DeFi藍籌頹勢漸顯,無論是Uniswap、Synthetix這樣老牌DeFi龍頭,還是OHM等「DeFi2.0」新秀,似乎都逃脫不了逐步被市場熱點遺忘的尷尬處境。

穆迪報告:針對Mango Markets攻擊者的監管行動利好DeFi領域:2月2日消息,據信用評級公司穆迪(Moody’s)稱,最近對Mango Markets攻擊者Avraham Eisenberg的指控將對DeFi領域產生積極影響。

穆迪投資者服務公司在1月31日的一份報告指出,美國兩大市場監管機構在1月份采取的執法行動意味著DeFi正朝著“更安全、更受歡迎的環境”邁進:“SEC和CFTC都對一名所謂的流氓交易員操縱市場采取了行動,這對整個行業來說是一個積極的信用信號。”

報告表示,這些行動可以“改善對DeFi行業的監管”。由于對開源協議的管轄權缺乏透明度,DeFi行業在很大程度上是一個難以監管的領域。

此前消息,Mango Labs LLC在曼哈頓起訴交易員Avraham Eisenberg,該交易員去年10月通過非法操縱Mango Markets治理代幣MNGO的價格,在20分鐘內獲利1.14億美元,之后CFTC和SEC均對其提起訴訟。(Cointelegraph)[2023/2/2 11:42:59]

尤其是在過去2022年加密世界的發展中,經歷NFT、DAO、元宇宙、Web3等敘事的輪番繁榮,DeFi已經被絕大部分市場參與者遺忘,成為失寵的市場敘事。

Top 100 DeFi通證市值突破1600億美元 創歷史新高:金色財經報道,據最新數據顯示,Top 100 DeFi通證市值已突破1600億美元,創下歷史新高,本文撰寫時為161,181,255,899美元,總鎖倉量為196,864,095,052美元。目前市值排名前三的DeFi通證分別是:Terra(17,850,938,351美元)、Chainlink(15,035,892,301美元)和Uniswap(13,905,047,664美元)。[2021/11/3 6:28:29]

究其根本原因,除了個別龍頭產品的品牌和黏性之外,絕大多數產品所提供的服務都大同小異,大多只是依靠自身推出的Token激勵計劃在勉強維持:

當有豐厚的流動性激勵時,DeFi新平臺的資產規模確實會快速膨脹,但這是不可持續的,因為資金本身不是真正意義上的「鎖定」,一旦新的高收益率機會出現,或者原先協議的激勵在一定TVL規模之后無法維持,那資金就會很快靈活地轉移。

加密交易所Gemini宣布推出Wrapped Filecoin (EFIL),幫助用戶參與以太坊DeFi生態:9月3日消息,加密交易所Gemini宣布推出Wrapped Filecoin (EFIL),Gemini用戶通過將FIL轉換為EFIL并將其無縫轉移到以太坊網絡上,可參與DeFi生態并創造價值。[2021/9/3 22:57:02]

這也是2020年以來DeFi產品尤其是其Toke的二級市場價格高開低走的原因所在——僅僅依靠Token激勵來短時留住用戶,勢必不能長久。

02老DeFi開新花

不過,暫時拋開縱向的DeFi協議Token在二級市場上的低迷表現,僅從DeFi賽道內部觀察,還是有一些頗為有趣的變量正在發生,其中尤以Curve、MakerDAO等這些頭部藍籌項目的動作最為明顯,最直接的信號便是DeFi巨頭之間的邊界感正在淡化。

DeFi 概念板塊今日平均漲幅為0.62%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為0.62%。47個幣種中15個上漲,32個下跌,其中領漲幣種為:AKRO(+36.36%)、SWFTC(+32.47%)、HOT(+20.83%)。領跌幣種為:IDEX(-10.05%)、COMP(-8.22%)、YFV(-7.98%)。[2021/3/13 18:41:21]

MakerDAO進軍借代的SparkProtocol

首先便是MakerDAO穩定幣起家的MakerDAO開始布局借代賽道,于本月初啟動基于AaveV3智能合約的借代協議SparkProtocol,面向所有DeFi用戶開放,該產品以DAI為中心,具有ETH、stETH、DAI和sDAI的借代功能。

SparkLend支持MakerDAO的PSM和DSR,USDC持有者也可以直接通過SparkProtocol官網主頁由PSM將USDC轉換成DAI,并通過DSR來獲得存款利息。

Coinbase:目前市場上DeFi協議存在四大風險:加密貨幣交易所Coinbase表示,目前收益與風險已經呈現出同步性,盡管目前DeFi市場規模仍然相對較小,但過高的收益率凸顯市場存在額外風險,這些風險主要包括:1、智能合約風險:DeFi智能合約很容易被黑客利用,2020年已經出現了幾個例子,比如bZx、Curve和Lendf.me。DeFi行業呈現出爆炸性增長導致大量資金被注入到新生協議中,而攻擊者很容易從這些不成熟的協議中發現漏洞;2、系統設計風險:許多DeFi協議運作時間并不長,但是卻提供了大量激勵措施,比如Balancer,只需一個簡單的漏洞,FTX就能獲得超過50%的收益;3、清算風險:DeFi協議中的加密抵押品容易受到市場波動影響,并存在債務頭寸在市場波動中出現抵押不足的風險,繼而誘發清算機制,造成用戶遭受進一步損失。4、泡沫風險:一些底層網絡代幣(比如COMP)的價格動態會呈現自反性(relexive),因為預期的未來價格通常與網絡普及應用程度相關,而網絡使用情況又受到網絡激勵代幣未來價格的影響。[2020/8/10]

除此之外,SparkLend的另一作用是引導MakerDAO未來推出的流動性質押衍生產品EtherDAI,整體機制將會與FraxFinance相似,啟動時也會提供MKR或DAI進行流動性區塊生產。

Aave布局GHO穩定幣

頗為有趣的是,以借代為基本盤的Aave與MakerDAO不謀而合,也計劃推出去中心化、有抵押品支持、且與美元掛鉤的AaveDAO原生穩定幣GHO。

它和DAI的邏輯大同小異——是一種使用aTokens作為抵押品鑄造的超額抵押穩定幣,唯一的區別在于由于所有抵押品都是生產性資本,會產生出一定的利息,這具體要取決于借代需求。

上個月Aave創始人兼CEOStaniKulechov發布穩定幣GHO的進展更新,表示GHO代碼已公開且已完成審計,目前GHO已在Goerli測試網發布,并正在進行漏洞賞金計劃。

其實這也未嘗不是一項絕佳的對照試驗組:作為業務互相滲透的兩大DeFi藍籌,MakerDAO和Aave目前的穩定幣在機制設計方面大同小異,借代機制也都是基于AaveV3智能合約,唯一的區別便是一個基于穩定幣的自有Token鑄造權進軍借代市場,一個是基于借代場景搭建穩定幣使用的擴展基礎。

那最終誰能跑出來,某種程度上就可以佐證到底是基于原生穩定幣向借代領域滲透容易,還是基于借代協議擴展穩定幣的使用場景更有優勢。

當然目前雙方都還處于測試階段,實際效果有待后期觀察。

Curve上線crvUSD

此外,以大額資產兌換為主要戰場的Curve也在近期推出自己的穩定幣crvUSD,前不久已部署UI并正式上線,目前支持FraxFinance旗下以太坊流動性質押產品sfrxETH進行抵押鑄造,后續將進一步支持stETH。

不過目前crvUSD的總量還較小,不過依靠Curve自身的天然流動性激勵優勢,crvUSD可謂是含著金湯匙出生。

03突飛猛進的frxETH

其實前面的MakerDAO、Aave、Curve在各自的新賽道之外,也都同樣在布局流動性質押這個大蛋糕——MakerDAO、Aave的借代本身就可直接擴展LSDfi業務。

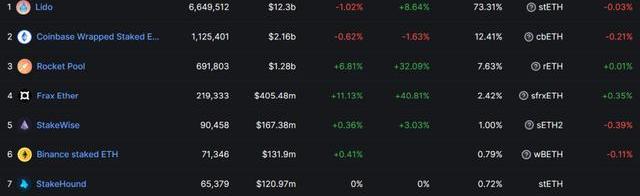

但目前所有DeFi藍籌中,FraxFinance在LSD領域布局最為深入,僅從frxETH的增長數據便可見一斑:

2022年10月21日,FraxFinance推出的以太坊流動性質押產品frxETH上線,截至今日,200天左右的時間,frxETH從0增長到近22萬枚,價值約4億美元。

據DefiLlama數據顯示,frxETH目前質押數量僅次于Lido、Coinbase和RocketPool,且過去30天增長幅度超40%,在上海升級后的增長速度更是一騎絕塵。

某種意義上講,FraxFinance一年來的求變就是我們觀察DeFi藍籌突圍的一個典型例證:

2022年算法穩定幣的變動一度讓FraxFinance陷入危局,在緊要關頭,一方面對于原有的穩定幣布局,Frax選擇增加儲備來徹底去除自身的算穩屬性。

同時進一步擴展新敘事,尤其是精準踩中了LSD這個風口——原先為了與UST組建4pool而積累持有的Convex治理TokenCVX也派上了新用場,給了Frax利用巨額匯率影響Curve的獎勵排放,進而創造更高收益的可能。

這也是frxETH能夠快速殺入LSD市場并站穩腳跟,同時快速搶占市場的關鍵。

04小結

其實絕大部分DeFi項目在2020年的繁榮和2021年開始遇到的困局,從一開始就注定了——豐厚的流動性激勵是不可持續的。

也正因如此,當下的DeFi藍籌們不設邊界的嘗試,正是眾多DeFi協議從不同渠道入手,開展自我救贖的一個縮影,至于能否如愿迎來屬于自己的突圍,或者是孕育出全新的敘事,尚未可知,但值得關注。

Tags:穩定幣DAOETH為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣DAO幣DAO價格ETH錢包地址ETH挖礦app下載Etherael指什么寓意

貝萊德和德意志銀行擴大了機構對加密貨幣的興趣。在機構投資增加的推動下,比特幣價值反彈。傳統金融正在逐步擁抱數字資產策略.

1900/1/1 0:00:00今日上證指數等幾個重要指數均出現了下跌,只有科創板是飄紅的。顯示了當下投資者對科技股的厚愛。其實今日股市下跌,昨日就已經分析過了,正是情理之中的事情,其實今日看到新聞才想起來,還有一個小利空忘了.

1900/1/1 0:00:00你有沒有想過,為什么我們能在海上看到各種各樣的船只,從小漁船到大油輪,從快艇到郵輪,從軍艦到科考船?這些船只是怎么造出來的呢?它們背后又有著怎樣的故事呢?今天.

1900/1/1 0:00:00如今 “無現金”出門已是家常便飯大家都習慣了手機掃一掃就能收付款的便捷雖然手機支付十分方便但萬一手機沒電了或者那些不會使用智能手機的老人現金支付還是很有必要的但是傳統的現金支付有時會遭到尷尬找零.

1900/1/1 0:00:00項目總投資約37億元,其中世界自然博物館投資約20億元,武漢新城體育中心投資約17億元。Thetotalinvestmentoftheprojectisabout3.7billionyuan,o.

1900/1/1 0:00:00現如今很多人抱怨生活不易,甚至很多人認為自己一輩子也很難有出息,不得不說,要想成為有錢人,錢和人脈固然很重要,但是這些都不是決定性的因素,有錢有人脈不一定代表著成功.

1900/1/1 0:00:00