BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD+0.61%

ETH/HKD+0.61% LTC/HKD+0.69%

LTC/HKD+0.69% ADA/HKD+1.74%

ADA/HKD+1.74% SOL/HKD+0.93%

SOL/HKD+0.93% XRP/HKD+1.03%

XRP/HKD+1.03%1為什么要關注Layer2?

1.1Layer2,以太坊主網上的“高架橋”

Layer2,指以太坊主網之外的二層網絡,是以太坊擴容方案的一種。相當于建立在以太坊主網上建立“高架橋”,來解決主網擁堵、交易手續費貴的問題。

1.1.1更快,可比以太坊主網快867倍以上

根據W3.Hitchhiker3月的統計,

對普通交易而言,在極限情況下,Layer2項目每秒可以處理的交易筆數,可以高達2萬+,是以太坊主網的182倍以上;

對兌換交易而言,在極限情況下,Layer2項目每秒可以處理的交易筆數,可以高達2萬+,是以太坊主網的867倍以上。

1.1.2更便宜,可低至以太坊主網2%

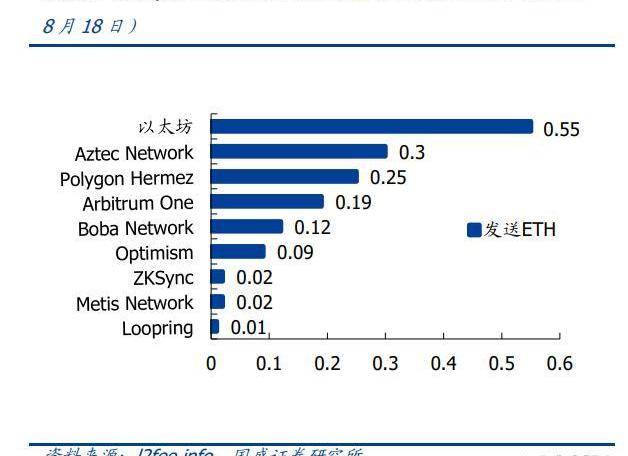

L2fees.info8月18日數據顯示,用Layer2項目做ETH轉賬,費用可低至0.01美元,是以太坊主網的2%;用Layer2項目交易代幣,費用可低至0.05美元,是以太坊的2%。

以太坊Layer2是值得關注的生態,原因主要包括:以太坊是市值第二大代幣。市值:僅次于比特幣,為2256億美元,占比特幣的50%,占代幣總體的20%,根據Coinmarketcap8月18日數據;24小時內交易量:為202億美元,占比特幣的67%,占代幣總體的28%,根據Coinmarketcap8月18日數據。以太坊鏈上鎖定的資金金額:為380億美元,占所有鏈TVL的58%,根據DeFiLlama8月18日數據。鏈上生態:相較于比特幣,以太坊鏈上可操作性更強,生態更為繁榮,創新發生得更多;Layer2TVL:為解決以太坊擁堵、交易手續費貴問題而生的Layer2,TVL規模為58億美元,占以太坊TVL的15%,占全市場鏈上TVL的9%,根據DeFiLlama8月18日數據,是以太坊生態中的明珠。

1.2當前Layer2TVL接近60億美元,占以太坊15%

從TVL看,Layer2的發展史,可以分成如下階段:1.初始階段:Layer2TVL發展較為平穩,未突破1億美元;2.低速發展階段:這一階段,Layer2TVL突破了10億美元,2021年3月19日達到最高規模,接近19億美元,占當時以太坊TVL的4%,但波動較大;3.高速發展階段:這一階段,Layer2TVL突破了20億美元,4月1日達到最高規模,接近75億美元,占當時以太坊TVL的5%,但波動較大,本報告寫作時,Layer2TVL較4月有所下降,為58億美元,但占以太坊TVL的比重有所上升,達15%。

2Layer2代幣FDV當前座次:Optimism最高,約45億美元

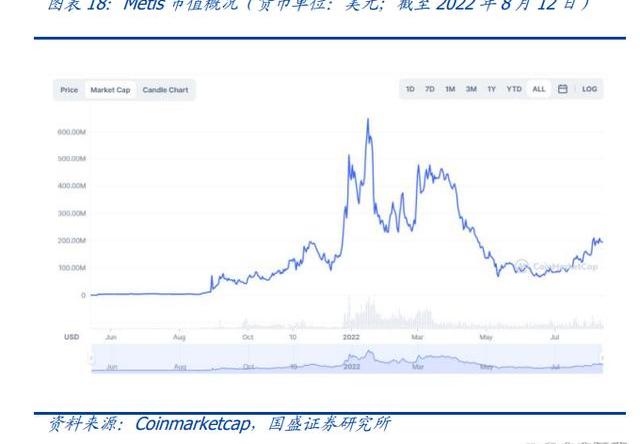

包括Optimism、Metis、Loopring、Boba和dYdX等在內的Layer2項目已經發行代幣,代幣簡稱分別為OP、Metis、LRC、BOBA和DYDX。

過去一日,以太坊、Uniswap、BSC、比特幣和GMX是產生費用最多的前5個項目:12月23日消息,據 Crypto Fees 數據顯示,過去一日,產生費用最多的前 10 個公鏈或項目為以太坊(227 萬美元)、Uniswap(65 萬美元)、BNB Smart Chain(39 萬美元)、比特幣(29 萬美元)、GMX(23 萬美元)、Aave、SushiSwap、Curve、Optimism 和 Compound。[2022/12/23 22:03:49]

2.1市值

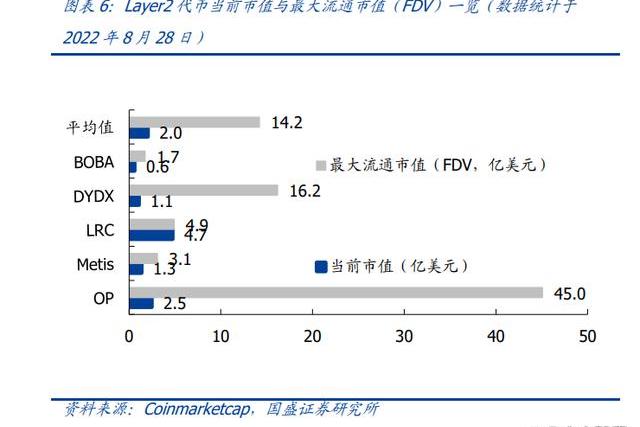

2.1.1當前市值:均未超過10億美元

根據Coinmarketcap和L2beat8月28日數據,從市值看,已發行的Layer2代幣當前市值均未達到10億美元。

2.1.2最大流通市值:OP>DYDX>LRC>Metis>BOBA

但假設各項目代幣按公布的最大供應量流通,根據Coinmarketcap8月28日數據,OP和DYDX的最大流通市值較大,超過了10億美元,OP最高,為45億美元;DYDX次之,為16億美元;全部排序為:1.OP,45億美元2.DYDX,16億美元;3.LRC,5億美元;4.Metis,3億美元;5.BOBA,2億美元。本報告接下來會著重驗證,市場在“最大流通市值”上,選擇當前Layer2代幣排序的原因。

2.2鎖倉額相關

2.2.1當前市值/TVL:LRC>BOBA>Metis>DYDX>OP

從“當前市值/項目鎖倉額”看,LRC以2.9位列第一,OP最低,為0.2;LRC和BOBA高于均值,Metis、DYDX和OP低于均值,這在理論上說明,DYDX和OP被嚴重低估,LRC被嚴重高估。

2.2.2最大流通市值/TVL:BOBA>DYDX>LRC>OP>Metis

從“最大流通市值/項目鎖倉額”看,BOBA以5.2位列第一,Metis最低為2.2;僅BOBA高于均值,DYDX、LRC、OP和Metis低于均值,這在理論上說明,Metis和OP被嚴重低估,BOBA被嚴重高估。從估值看,我們認為,僅考慮鎖倉額,市場在“最大流通市值”上給予了BOBA高于均值的溢價,而在“當前市值”給予了BOBA和LRC高于均值的溢價,說明市場相對看多或高估BOBA鎖倉資金的價值;而OP不管在“當前市值”,還是在“最大流通市值”上,都低于均值,說明市場相對看空或低估OP鎖倉資金的價值。

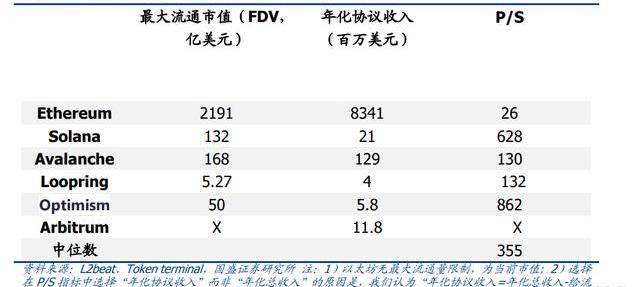

2.3收入相關:FDV/年化收入,OP>LRC>DYDX

我們用“總收入-給協議流通性提供者的費用分成”來計算“協議收入”。可以看出,截至8月28日,在“FDV/年化總收入”指標上,OP遠高于均值,DYDX遠低于均值,LRC居于其中;在“FDV/年化協議收入”指標上,OP遠高于均值,DYDX則遠低于均值,LRC居于其中。從估值看,我們認為,僅考慮收入,OP顯著高于均值,說明市場相對愿意給予OP的創收能力更多支持;DYDX顯著低于均值,說明市場相對不愿意給DYDX的創收能力更多支持。

以太坊核心開發者Péter Szilágyi推出NFT“I'm The Chad”:以太坊核心開發者、以太坊客戶端Geth開發者Péter Szilágyi推出其首個NFT“I'm The Chad”,其是一個全球單一NFT,當basefee高于上一次重新擁有時,任何人都可以將其帶走。NFT 的圖像包含需要出價的當前basefee,并且描述包含所有從其他人手中奪走所有權的Chad名人堂。[2021/8/13 1:52:54]

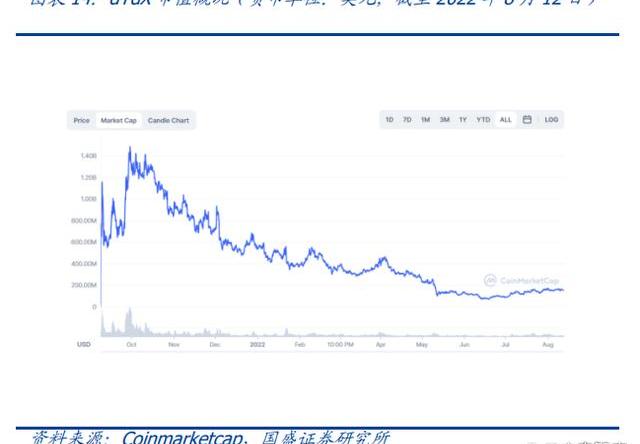

回顧歷史,可以發現,市場對DYDX創收能力的估值起伏不大,對LRC的有所波動,但相對OP而言,較為平緩,對OP的只在短期有所下調,6月后一路飛漲。我們認為,5月市場對OP和LRC的估值下調,主要源自“Luna和UST雙雙崩盤”這一“黑天鵝”事件后,市場整體的風險偏好降低,與OP和LRC本身關系較小。

3Layer2賽道已發幣項目概況

3.1Optimism:45億美元,前身是以太坊側鏈Plasma

Optimism的發展可以分為三個階段:

1.脫胎于Plasma

2020年1月,Optimism前身——以太坊側鏈解決方案研究組織PlasmaGroup獲得了Paradigm和IDEO350美元投資,轉變為公司。Plasma在2019年上線了測試網,但它作為以太坊的子鏈,并不兼容以太坊虛擬機,這意味著其與以太坊主網的交互過程漫長,并且無法運行以太坊主網上的應用,面臨顯而易見的發展瓶頸。

2.兼容以太坊虛擬機階段

2020年2月,Optimism推出兼容EVM的OVMalpha測試網,讓以太坊主網開發者能簡便地部署應用。2021年初,Optimism完成主網軟啟動,獲得Uniswap、Compound和Synthetix等DeFi龍頭項目的支持。2021年夏天,UniswapV3在Optimism上線,這是Uniswap在以太坊之外選擇的第一個主網。

3.與以太坊虛擬機等效階段

2021年11月,Optimism推出與以太坊虛擬機等效的Optimism虛擬機2.0版本,舊的欺詐證明系統作廢,同年12月,Optimism主網正式上線。融資方面,2021年2月,Optimism完成2500萬美元A輪融資,A16z領投。2022年3月,Optimism又以16.5億美元估值完成1.5億美元B輪融資,a16z和Paradigm共同領投。

3.2dYdX:16億美元,將基于Cosmos推出V4版本

2021年4月,dYdX推出Layer2主網。2022年6月22日,以太坊Layer2應用dYdX宣布將推出基于CosmosSDK和Tendermint權益證明共識機制的V4版本,原因是dYdX認為以太坊及其Layer2其對以下兩項內容的需求,而Cosmos更難滿足dYdX需求:1)性能:以太坊主網性能不佳,當前dYdX產品每秒可處理約10筆交易和約1千次下單/取消交易指令,dYdX的目標是將其提升百倍;2)去中心:當前以太坊Layer2仍然采用中心化定序器,盡管許多Layer2有去中心化定序器的計劃,但尚未完成,如果繞過Layer2定序器,直接使用以太坊主網交易,則又面臨主網性能不佳的問題。DYdX計劃由每個驗證者運行一份訂單簿,僅“下單/取消交易”上鏈,訂單簿交易鏈下撮合,以此提高性能,同時實現去中心。

動態 | 以太坊鏈上出現約16萬枚大額轉賬:據Whale-alert監測,今日07:05:23,ETH鏈上0xd3e366開頭地址向0x9db407開頭地址轉入160932枚ETH,價值約3764萬美元,兩地址均未標記所屬,交易ID為:0x697d6c6998087f392a0ddaba9e133678088b6057762ca02037ddf3ab765dd060。[2019/8/6]

3.3Loopring:5億美元,第一個zkRollup主網

早在2017年,Loopring的故事已經開始,當時,它致力于讓任何人在以太坊主網上構建訂單簿去中心交易所,但其后它發現以太坊主網不適合做這件事。兩年后,2019年,作為以太坊Layer2的Loopring協議上線,它是全球首個采用零知識證明匯總交易的Layer2主網。Loopring已經發布若干版本:第一個版本:支持訂單簿式去中心交易;第二個版本:支持轉賬支付;第三個版本:支持自動做市交易。2021年9月發布的版本:支持在Layer2鑄造、轉移和交易NFT。Loopring還有不少計劃值得關注:上線法幣出入金服務,屆時用戶將可以繞過以太坊主網,直接與Loopring交互;開放NFT交易所源代碼,屆時任何用戶均可構建NFT交易所。

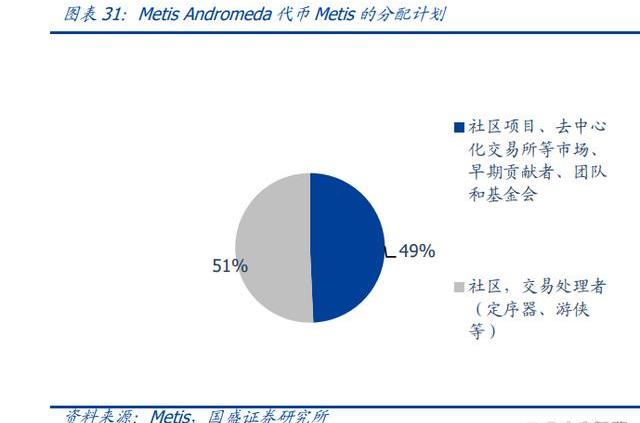

3.4MetisAndromeda:3億美元,分叉自Optimism

Metis項目方總部位于加拿大,取名于希臘智慧女神墨提斯。從“EVM兼容”轉向“EVM等效”,更高效。Metis由以太坊Layer2項目Optimism硬分叉而來。2021年11月,Metis效仿Optimism,從對以太坊虛擬機的“兼容性”轉向“等效性”,推出MetisAndromeda,這意味著Metis將無法實現完整的鏈上證明,但可以使一些以太坊項目更輕松地將鏈上應用遷移到像Metis這樣的Layer2。仙女座是Metis主網啟動的第一個階段,在MetisLayer2創建去中心公司和抵押Metis代幣的功能在仙女座推出一周后推出。Metis在2021年技術白皮書中稱將集成區塊鏈存儲方案IPFS,鏈上應用屆時可以選擇將何種內容放到IPFS上。

3.5BobaNetwork:2億美元,分叉自Optimism,支持快速提款

Boba由OMG基金會核心開發者團隊Enya開發,主網測試版于2021年8月上線,其后陸續與DODO、Coin98、Anyswap、SAKE、FraxFinance、API3、BandProtocol、MyEtherWallet、Witnet等DeFi相關項目達成合作。2021年9月,Boba主網公開上線。和Metis一樣,Boba也分叉自Optimism,采用的擴容機制為樂觀匯總。Boba的特點是,借由一部分用戶通過質押代幣提供的流動性池,允許用戶快速提款,而不必等待7天左右的反欺詐期結束。相應地,選擇快速提款的用戶需要向提供流動性的用戶繳納一定的費用。

動態 | 以太坊未確認交易34246筆:根據etherscan.io數據顯示,目前以太坊的網絡未確認交易筆數為34246筆,相較之前有所緩解,但整體網絡依舊較為擁堵。[2018/11/20]

4Layer2代幣當前市值座次形成的關鍵驅動因素是什么?

4.1弱相關:上線時間,2021年集中上線

可以看出,大部分已發幣Layer2項目在2021年集中上線主網,但“上線時間”對“最大流通市值”的排序并不直接相關,例如,Optimism較早上線,有一定先發優勢,Loopring上線也較早,但先發優勢體現不明顯。

4.2弱相關:代幣釋放周期,一致性較低

我們認為,Layer2代幣的釋放政策一致性較低,并且與代幣最大流通市值無直接關系。

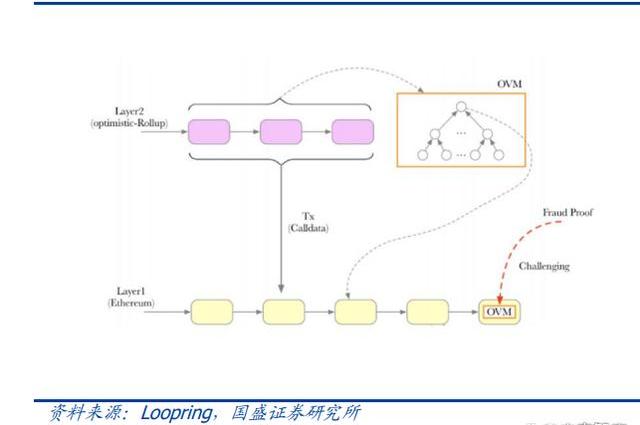

4.3相關:技術,樂觀匯總短期略勝于零知識證明

當前,Layer2的主流技術實現機制主要包括兩類。

1.樂觀匯總

其中,“匯總”,指在以太坊主網的Layer2,捆綁和排序多個交易,然后將該數據作為一個交易發送回以太坊主網;“樂觀”指假設所有交易都是有效的,除非另有證明。如果交易被驗證為無效,則無效交易提交者的保證金將被罰沒。樂觀匯總方案的明顯缺點是,由于需要等待現有交易記錄無人挑戰成功的結果,對大部分樂觀匯總方案而言,從Layer2提款到以太坊主網約需7-14天。

2.零知識證明

零知識證明指通過公開算法和計算結果,計算某個信息,證明自己知曉這一信息,而不向對方展示信息本身。例如,它像是通過撥通某電話,來證明自己了解此號碼,而無需念出號碼本身。通過對系統狀態的每次更新附上零知識證明,可以確保新狀態是一系列有效交易應用于先前狀態而得出的。一旦以太坊主網處理了零知識證明,Layer2上的區塊就會立即完成,交易完成。因此,用戶使用零知識證明類從Layer2提款到以太坊主網,無需等待7天,而能在短時間內完成。

因此,我們認為,技術機制本身,不會決定一個Layer2項目的市值大小。在短期內,由于與以太坊虛擬機的兼容性較好,樂觀匯總機制有優勢。長期來看,由于零知識匯總也在積極地向能兼容以太坊虛擬機靠攏,研發ZKEVM,兼具無需等待7-14天的提款等待時間等優點,它獲得了來自以太坊基金會核心成員VitalikButerin的青睞。同樣值得注意的是,8月3日,樂觀匯總代表項目Optimism宣布將在第四季度推出一個叫做“Bedrock”的匯總方案,它將結合ZK與Optimism。這說明,由于技術的融合,尤其是區塊鏈技術的開源特性,技術機制本身,可能不足以構成長期的護城河。

4.4相關:分配,市場更看重對“社區”的激勵,而非“團隊”和“投資者”

盤點Layer2各代幣的分配計劃,可以發現,它們的分配對象主要包括三類:社區:生態項目基金、追溯性挖礦用戶、流動性提供者等。投資者:歷史投資者、未來投資者等團隊:當前和未來的員工、基金會顧問、核心貢獻者和開發者等。進一步地,剔除Metis這一分類較為模糊的異常值,我們取OP、DYDX、LRC和BOBA的平均值,可以看出,它們在上述三大資金流向的分配比例為:社區:39%。團隊:28%;投資者:33%。

以太坊期貨交易在監管下開啟:2018年5月11日,以太社區迎來一個大的飛躍,即以太期貨在一個受監管的交易平臺上的首次亮相。這種可能產生深遠影響的新發展發生在英國,在那里,一個負責監管的交易平臺——金融行為監管局(FCA)負責監管的交易平臺,推出了第一批被監管的以太期貨交易。[2018/5/14]

進一步地,在資金分配傾向上,我們可以做出以下排序:社區:OP>DYDX>BOBA>均值>LRC團隊:LRC>均值>DYDX>OP>BOBA投資者:LRC>均值>DYDX>OP>BOBA進一步地,結合Layer2各代幣最大流通市值的排序,我們可以認為,在一定程度上,市場更看重項目對“社區”的激勵,而非“團隊”和“投資者”。

4.5強相關:明星應用為王,構筑長青基業

我們發現,從明星項目看,已發幣的市值排名前兩位的Layer2項目都有“藍籌”項目,Optimism有合成資產項目Synthetix和UniswapV3加持,dYdX本身就是專注于單一應用的項目,而排名較為靠后的三大項目則缺乏明星鏈上項目。我們認為,不同于其他因素,是否獲得了、或能培育明星項目,才是決定Layer2項目市值成長的關鍵驅動因素。從項目類別看,比較已發幣項目中市值最大的Optimism和市值最小的BobaNetwork的生態項目分布,可以發現,首先,從絕對數看,Optimism生態項目數遠超BobaNetwork,是后者的4倍;其次,從占比看,Optimism生態中,占比最大的是DeFi類應用,而Boba則是橋類項目。這在一定程度上說明,Optimism自身生態項目較少,需首先大力發展橋類項目,將以太坊主網等鏈上資金承接住。

4.5.1Optimism:合作項目多達192個,Synthetix和UniswapV3亮眼

截至8月12日,Optimism官網已經公布多達192個合作項目。其中,72個是DeFi項目,占37.5%;35個是工具類項目,占18%;30個是NFT項目,占16%;18個是橋,占9%;16個是錢包,占8%;12個是入金渠道,占6%;10個是去中心組織,占5%。

4.5.2dYdX:單一應用鏈,專注做好交易

DYdX作為應用鏈,并不向其他以太坊Layer2一般,致力于做大生態,而是聚焦于“去中心交易”這一個目標。

4.5.3Loopring:與美國“散戶概念股”Gamestop合作推出NFT交易所

Loopring協議本身擁有豐富組件:開源的zkRollup協議、負責處理zkRollup鏈下運行事務的中繼器、Layer2去中心交易所、擁有Layer2的錢包。截至2022年第二季度,Loopring賬戶超過13萬個,Loopring錢包用戶超過4萬個。生態方面,Loopring協議近期的重點是與美國“散戶概念股”、網絡游戲零售商Gamestop宣布推出GamestopNFT交易所測試版,消息發布后不久,Loopring代幣一度飆漲30%+。

4.5.4MetisAndromeda:DEX為主,即將上線鏈游

Metis生態發展尚處早期,知名應用主要是去中心交易所,如NetSwap、TethysFinance和StandardProtocol。為激勵生態繁榮,2021年11月,Metis推出了1億美元生態基金。3月,Metis稱其生態中,鏈游Neptune即將上線。

4.5.5BobaNetwork:47個合作伙伴加持,橋類項目占比最大

截至8月10日,Boba官網已經列出47家生態合作伙伴:橋,14個:BoringDAO、Multichain、Synapse、LayerSwap、Across、PolyNetwork、TaroFinance、XDAO、BodhFinance、Tapioca、BobaBrewery、SymbiosisFinance、BridgeNetwork、ViaProtocol;去中心金融產品,11個:OolongSwap、FRAX、DominationFinance、Zencha、Unidex、DeBank、Dodo、Thetanuts、Satis、Hedgey、GinFinance;錢包,10個:ApeBoard、SafePal、MEW、Coin98、D’CENTWallet、DEFIYIELD、BitKeepWallet、ONTOWallet、ArabNetwork、BobaMultiSig;工具,7個:WitNet、BandProtocol、L2Charts、UMAProtocol、BundlrNetwork、BlockVision、KoyoFinance;非同質化代幣,4個:BobaPunks、tofuNFT、BobaApes、ShibuiNFT;代幣,1個:BobaDoge。

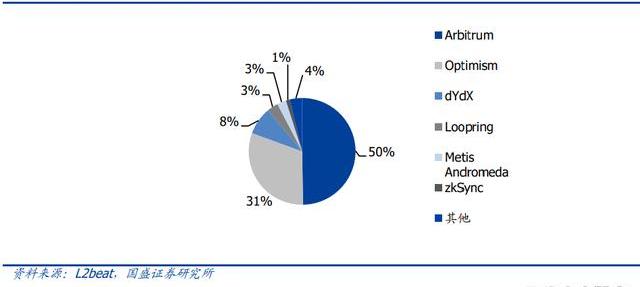

4.6強相關:市場更看重協議創收能力,而非鎖倉金額

根據L2beat8月18日數據,從鎖倉額看,Layer2賽道頭部項目明顯,TVL與各代幣項目市值排序表現出明顯的正相關性。其中,ArbitrumTVL為29億美元,占當日Layer2總TVL的50%;Optimism以18億美元占據31%,位列第二;dYdX以4.8億美元TVL位列第三,占Layer2賽道總TVL的8%;其余項目TVL均低于5%。

綜合比較各Layer2代幣功能,可以發現,1)OP:功能最少,僅有部分治理功能,無其他功能;2)DYDX:能用于治理、支付交易費并獲得交易費折扣、有望獲得交易費分成;3)LRC:能用于支付交易費;4)Metis:能用于支付交易費,質押也有機會獲得定序收入;5)BOBA:功能最多,能用于治理、支付交易費并獲得折扣,質押還能獲得交易費分成。BOBA是Layer2代幣中目前唯一具有“價值捕獲”功能的代幣。

結合各代幣的功能,我們認為,市場對Layer2代幣做出這樣估值的原因是:市場認為,雖然OP當前沒有價值捕獲功能,不與收入掛鉤,但以后大概率會有,因此,市場對OP創收能力的估值較高。而且,OP價值捕獲功能的加持,將不由OP的治理功能實現,而更多地由OP項目自身決定,OP本身的鎖倉資金功能有限,因此估值較低。這其中的隱含預期是,OP價值捕獲力度與其鎖定時間關系較小,即并非用戶鎖定OP的時間越長,能獲得的交易費分成越多。BOBA鎖倉資金的功能較多,還有veBOBA機制,較為靈活,例如,質押BOBA,BOBA提供僅有治理權的govBOBA,BOBA還提供兼有治理權和分紅權的xBOBA。因此,市場看多BOBA鎖倉資金的價值。市場不愿給DYDX創收能力較高估值的原因是DYDX的價值捕獲功能尚未上線,市場預計其上線的過程將較為緩慢。OP的FDV/TVL低,但FDV/收入高,以及OP市值最高,在一定程度上也說明,市場更看重一個協議的創收能力,而非鎖倉資金。觀察后續DYDX的上線進度、OP和BOBA等代幣功能的延展,和Layer2技術與生態的發展,我們認為,Layer2代幣或將迎來價值重估機會。

5展望:還有哪些Layer2項目將發幣?

Arbitrum和StarkNet被市場認為發幣可能性較大。

5.1Arbitrum:TVL在Layer2中最高,永續合約應用GMX亮眼

2021年8月21日,Arbitrum母公司OffchainLabs宣布完成B輪融資1億美元,光速資本領投,投后估值達到12億美元。Arbitrum包括ArbitrumOne和ArbitrumNova。具體看來,AribitrumOne:8月31日,將升級成AribitrumNitro,使用了WASM架構大幅度提升性能降低50%的費用。ArbitrumNova:將運用AnyTrust技術構建的新鏈,該技術針對需要超低費用和高安全性的社交和游戲應用程序做了優化。目前Arbitrum生態是所有Layer2中最活躍的生態之一,鎖倉額位居Layer2第一,生態中DApp的數量僅次于Polygon。截至8月7日,Arbitrum上第一大協議、去中心永續合約交易所GMX的鎖倉額TVL達到2.42億美元,占Arbitrum總鎖倉額的28%。從數據上看,在去中心永續合約交易所賽道,GMX的用戶和成交量僅次于dYdX。

自2021年8月31日上線以來,從用戶數、日均交易量和獨立地址數看,Arbitrum都在Layer2中遙遙領先,但在Optimism發幣后,在生態關鍵數據上,被Optimism反超。我們認為,和Optimism類似,如果Aribitrum在2022年或2023年發幣,或會帶動生態關鍵指標提升。

5月,Arbitrum宣布推出為期8周的生態項目探索活動“奧德賽”,鼓勵用戶參與生態項目交互。用戶完成相關任務,將會獲得Arbitrum官方提供的NFT,這被市場解讀為Arbitrum官方發幣的空投憑證。不過,Aribitrum并沒有公布發幣計劃和代幣經濟模型,各大主流Layer1公鏈和剛發幣的Optimism的P/S估值中位數或可作為參考。

5.2StarkNet:已完成D輪融資

Staknet由四大Layer2項目中的Starkware開發。Starkware在5月25日完成了D輪融資,老虎全球領投1億美元,投后估值達到80億美元。Starkware擁有兩款產品體系:StarkEx:為Layer2提供定制服務,具體應用為去中心化合約交易所dYdX和NFT交易平臺ImmutableX。StarkNet:可部署任意智能合約,于2021年6月上線測試網,2021年11月上線以太坊主網,但生態項目仍在測試網上運行。目前,StarkNet中的費用以ETH支付。如果StarkNet發幣,我們預計其代幣將成為費用支付和治理工具。

相較于Optimism和Arbitrum,為StarkNet估值困難許多。首先,2022年最后一輪融資時,StarkWare的整體估值為80億美元,包含了StarkEx和StarkNet兩部分。我們認為,StarkEx作為技術服務商,發幣可能性小,StarkEx服務的DYDX的最大估值達到24.5億美元,ImmuntableX的FDV高達22.7億美元,這些價值并沒有直接地被StarkWare的投資人捕獲,他們并沒有拿到代幣獎勵。其次,截至8月14日,StarkNet的鎖倉額TVL僅約為150萬美元,與采用樂觀匯總機制、能兼容EVM的Optimism和Arbitrum相距甚遠,較為關鍵的是,我們尚未在StarkNet看到表現較為搶眼的應用。

精選報告來源:。

人類的發展史也是同病的抗爭史,在漫長的斗爭中,面對鼠疫、天花、霍亂人們曾束手無策,但疫苗的誕生徹底扭轉了這一局面,人類可以通過接種疫苗獲得特異性免疫,在與病的抗爭中得到了主動權,所以說.

1900/1/1 0:00:00行業主要上市公司:和元生物(688238);藥明康德(603259);冠昊生物(300238)等本文核心數據:中國獲批上市的細胞與基因治療(CGT)藥品情況;中國細胞與基因治療(CGT)產品受理.

1900/1/1 0:00:00來源:金融界 由于投資者希望加密貨幣流動性危機最糟糕的時期已經過去,本周比特幣價格小幅反彈.

1900/1/1 0:00:00澳洲加密硬幣發行僅僅1小時,便被1名年僅14歲的男生破解。情報部門負責人表示,希望能夠盡快招募這名天才少年.

1900/1/1 0:00:00本文轉自; 7月25日一條《回村三天,二舅治好了我的精神內耗》的視頻成為社交媒體關注的焦點。7月28日一名推特名字為secondunceldao的用戶表示:將通過發行secondunclecoi.

1900/1/1 0:00:00新華社明斯克7月13日電白俄羅斯中央銀行13日在官網發布消息說,自7月15日起將人民幣納入其貨幣籃子.

1900/1/1 0:00:00