BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD-0.01%

ETH/HKD-0.01% LTC/HKD+0.33%

LTC/HKD+0.33% ADA/HKD-1.03%

ADA/HKD-1.03% SOL/HKD+0.54%

SOL/HKD+0.54% XRP/HKD-0.41%

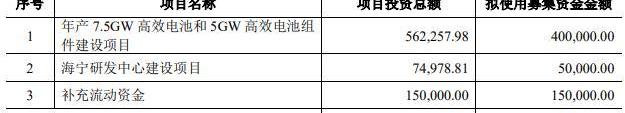

XRP/HKD-0.41%中國經濟網編者按:9月30日,晶科能源股份有限公司首發申請將上會。晶科能源擬募集資金60億元,其中40億元用于“年產7.5GW高效電池和5GW高效電池組件建設項目”、5億元用于“海寧研發中心建設項目”、15億元用于“補充流動資金”。晶科能源本次發行的保薦機構是中信建投證券,中信證券擔任聯席主承銷商。

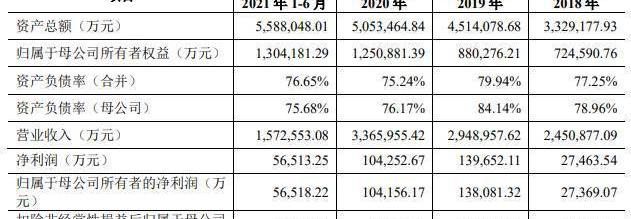

晶科能源凈利連降。2020年晶科能源增收不增利,歸母凈利潤同比下滑24.57%,扣非歸母凈利潤同比下降19.58%。今年上半年,晶科能源營收凈利均下降,其中營業收入同比下降0.78%,歸母凈利潤同比下降9.50%,扣非歸母凈利同比降56.59%。

2018年-2020年及2021年上半年,晶科能源營業收入分別為245.09億元、294.90億元、336.60億元、157.26億元;銷售商品、提供勞務收到的現金分別為240.91億元、293.77億元、305.70億元、156.96億元;歸屬于母公司所有者的凈利潤分別為2.74億元、13.81億元、10.42億元、5.65億元;扣除非經常性損益后歸屬于母公司所有者的凈利潤分別為2.43億元、11.32億元、9.11億元、2.01億元;經營活動產生的現金流量凈額分別為20.49億元、24.64億元、25.08億元、3.84億元。

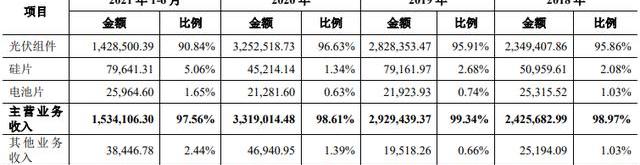

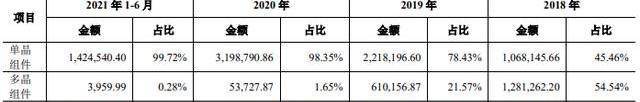

光伏組件系晶科能源的主要營收產品,該產品收入占公司各期收入的比例在90%以上。晶科能源光伏組件按類型可分為單晶組件和多晶組件。無論是單晶組件和多晶組件,銷售均價均已連降2年半。

2018年-2020年及2021年上半年,晶科能源單晶組件銷售均價分別為2.28元/W、2.08元/W、1.74元/W、1.67元/W,多晶組件銷售均價分別為2.05元/W、1.72元/W、1.40元/W、1.21元/W。

2019年、2020年、2021年上半年,晶科能源單晶組件均價分別下降8.77%、16.35%、4.02%,多晶組件均價分別下降16.10%、18.60%、13.57%。2021年上半年相比2018年,晶科能源單晶組件均價下降26.75%,多晶組件均價下降了40.98%。

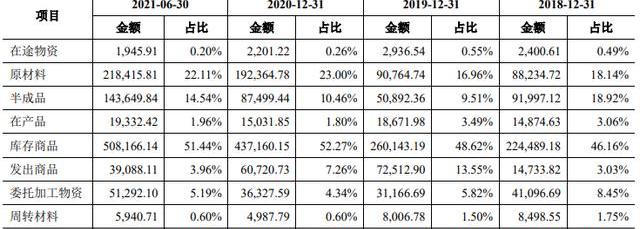

晶科能源產品價格持續下降,但公司存貨高企。2018年末-2020年末及2021年6月末,晶科能源存貨賬面價值分別為48.63億元、53.51億元、83.63億元、98.78億元,整體呈增長趨勢,占流動資產的比例分別為20.89%、17.01%、24.24%及28.06%。

晶科能源存貨構成中,一半左右為庫存商品。各期末,晶科能源庫存商品分別為22.45億元、26.01億元、43.72億元、50.82億元,占比分別為46.16%、48.62%、52.27%、51.44%。

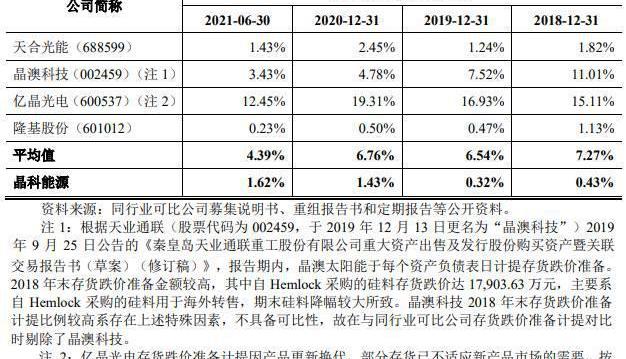

各期末,晶科能源分別計提存貨跌價準備2090.73萬元、1733.07萬元、1.22億元和1.63億元,存貨跌價準備的計提比例分別為0.43%、0.32%、1.43%和1.62%,計提比例低于同行均值,同行存貨跌價準備計提比例平均值分別為7.27%、6.54%、6.76%、4.39%。

公司產能利用率連降2年半。2018年-2020年及2021年上半年,晶科能源組件產能利用率分別為96.73%、93.26%、85.89%、60.45%,產銷率分別為95.63%、95.82%、93.01%、99.42%。

2018年末-2020年末及2021年6月末,晶科能源應收賬款賬面價值分別為66.95億元、55.65億元、46.44億元、36.03億元,應收賬款壞賬準備分別為4.51億元、5.82億元、4.99億元、3.31億元。

2018年末-2020年末及2021年6月末,晶科能源資產總額分別為332.92億元、451.41億元、505.35億元、558.80億元。各期末,公司流動資產占總資產的比例分別為69.92%、69.70%、68.28%和63.00%。

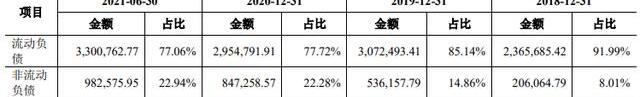

2018年末-2020年末及2021年6月末,晶科能源負債總額分別為257.18億元、360.87億元、380.21億元、428.33億元。公司負債以流動負債為主,各期末,公司流動負債占總負債的比例分別為91.99%、85.14%、77.72%及77.06%。

晶科能源存貸雙高。各期末,晶科能源貨幣資金分別為81.06億元、135.42億元、160.29億元、150.60億元,其中銀行存款分別為31.15億元、64.98億元、90.98億元、71.52億元,其他貨幣資金分別為49.91億元、70.44億元、69.31億元、79.08億元。

各期末,公司短期借款分別為66.54億元、81.07億元、72.77億元、88.76億元,一年內到期的非流動負債分別為4.90億元、8.15億元、8.25億元、10.17億元,長期借款分別為1.79億元、3.84億元、3.96億元、2.70億元。此外,2018年末,公司應付債券3億元。據此計算,各期末晶科能源有息負債分別為76.23億元、93.06億元、84.98億元、101.63億元。

據中國經濟周刊-經濟網2020年11月報道,去年10月29日上午10時38分,位于江西省上饒市經開區的晶科能源科技有限公司三廠鑄錠車間發生一起坍塌事故,導致2死4傷。

中國經濟網記者查詢晶科能源招股書發現,持有晶科能源73.28%股份的控股股東晶科能源投資曾用名為晶科能源科技有限公司。招股書稱,報告期內,公司控股股東、實際控制人不存在重大違法行為。

《每日經濟新聞》報道還指出,事故發生后,作為美股上市公司,晶科能源并未對此進行信息披露。近年來,晶科能源亦發生過車間倒塌的事故。2018年3月4日,龍卷風曾造成晶科能源子公司江西晶科光伏材料有限公司的車間墻體出現倒塌,兩名公司員工在去往車間的路上,被墻體砸倒,一死一傷。

晶科能源招股書顯示,江西晶科光伏材料有限公司系晶科能源控制的境內企業。值得注意的是,中國經濟網記者未在招股書中找到該事故的披露。招股書稱,報告期內,公司未發生過重大安全事故,不存在因安全生產方面的重大違法行為而受到行政處罰的情形,公司生產經營總體符合國家和地方安全生產的法規和要求。

某GMX巨鯨在質押293天后將2000枚GMX換成13.9萬枚USDC:金色財經報道,據SpotOnChain監測,8小時前,某GMX巨鯨在質押293天后解押1.65萬枚GMX(約151萬美元),在解除質押5小時后,巨鯨將2000枚GMX換成13.9萬枚USDC,從2022年7月12日第一次購買以來,直到現在,巨鯨從未賣出過任何GMX。[2023/5/2 14:37:57]

據晶科能源今年9月披露的招股書,2018年-2020年及2021年上半年,三年半時間里,公司共受到境內外行政處罰17起。

據界面新聞,晶科能源曾是光伏組件環節的絕對霸主。中國光伏行業協會數據顯示,在2016至2019年期間,晶科能源連續4年獲得全球光伏組件出貨量第一名,是當之無愧的組件之王。然而2020年,晶科能源跌落至第二位,全球第一市占率的寶座被隆基股份取代。

中國經濟網記者就相關問題采訪晶科能源,截至發稿,未獲回復。

光伏產品制造商擬科創板募資60億間接控股股東1年股價腰斬

晶科能源以“改變能源結構,承擔未來責任”為發展愿景,是一家以光伏產業技術為核心、全球知名的光伏產品制造商。太陽能光伏組件是公司生產環節的終端產品,也是公司面向市場的主要產品,客戶群體為全球范圍內光伏電站投資商、開發商、承包商以及分布式光伏系統的經銷商。公司光伏組件產品目前以單晶組件為主。

截至招股說明書簽署日,晶科能源投資持有公司58.62億股股份,占公司總股本的73.28%,為晶科能源的控股股東。晶科能源的間接控股股東為美國紐約證券交易所上市公司晶科能源控股。晶科能源控股持有晶科能源投資100%的股權,2007年8月在開曼群島注冊成立,并于2010年5月在紐約證券交易所上市,股票代碼:JKS。

2020年10月21日,晶科能源控股股價創上市以來新高90.20美元,此后股價下跌,2021年9月27日,晶科能源控股的收盤價為44.04美元,較不到1年前高點跌幅達51.18%。

李仙德、陳康平及李仙華三人共同構成晶科能源的實際控制人,其中李仙德與李仙華系兄弟關系,陳康平系李仙德配偶的兄弟。截至2021年6月30日,李仙德、陳康平及李仙華分別直接或間接持有晶科能源控股1657.28萬股、1200.57萬股及605.71萬股普通股,占晶科能源控股已發行股份的8.69%、6.29%及3.18%,合計持有晶科能源控股18.16%的表決權。晶科能源控股其他股東的表決權比例與李仙德、陳康平及李仙華合計表決權比例有較大差距,李仙德、陳康平及李仙華可實際支配的晶科能源控股股份表決權對晶科能源控股股東會的決議產生重大影響。

招股書稱,假設晶科能源控股存量可轉債轉股且存量期權全部行權,則李仙德、陳康平及李仙華合計持有晶科能源控股的股權比例將進一步稀釋至16.85%。若其他股東通過二級市場持續增持晶科能源控股股票,或者第三方發起收購,則晶科能源控股可能面臨控制權轉移的情況,進而影響實際控制人對公司的控制權,可能對公司經營管理或業務發展帶來不利影響。三人簡歷如下:

李仙德:男,中國國籍,無境外永久居留權,1975年出生,碩士研究生學歷。2001年至2003年,任浙江快達公司總經理;2003年至2004年,任玉環陽光能源有限公司總經理;2004年至2006年,任浙江昱輝陽光能源有限公司運營總監;2007年至2009年,任晶科能源控股董事;2010年至2020年12月,任晶科能源控股董事會主席;2014年9月至今,任晶科科技董事長;2020年12月至今,任晶科能源控股董事會主席、首席執行官,任公司董事長。

陳康平:男,中國國籍,無境外永久居留權,1973年出生,碩士研究生學歷。2003年至2006年,任浙江蘇泊爾股份有限公司首席財務官;2007年至今,任晶科能源控股董事;2008年12月至2020年12月任晶科能源控股CEO;2014年9月至今,任晶科科技董事;2020年12月至今,任公司董事、總經理。

李仙華:男,中國國籍,無境外永久居留權,1974年出生,本科學歷。2000年至2006年,任玉環陽光能源有限公司經理;2007年至今,任晶科能源控股董事;2014年9月至今,任晶科科技董事;2020年12月至今,任公司董事。

晶科能源本次擬在上交所科創板發行股份數量不超過發行后總股本的25%,發行股份數量不超過26.67億股,不低于發行后總股本的10%;本次發行可以采用超額配售權,采用超額配售選擇權發行股票數量不超過首次公開發行股票數量的15%。

晶科能源擬募集資金60億元,其中40億元用于“年產7.5GW高效電池和5GW高效電池組件建設項目”、5億元用于“海寧研發中心建設項目”、15億元用于“補充流動資金”。

晶科能源選擇的具體上市標準為:《上海證券交易所科創板股票上市規則》第2.1.2條第項標準:“預計市值不低于人民幣30億元,且最近一年營業收入不低于人民幣3億元”。

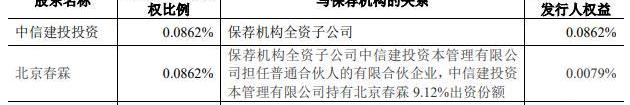

保薦機構間接持股

晶科能源本次發行的保薦機構是中信建投證券,中信證券擔任聯席主承銷商。

據晶科能源招股書披露,截至招股說明書簽署日,保薦機構中信建投證券通過其全資子公司中信建投證券投資有限公司及中信建投資本管理有限公司直接和間接享有公司0.0941%權益。

此外,聯席主承銷商中信證券持有保薦機構中信建投證券4.94%股份。

凈利連降:扣非凈利去年降20%今年上半年降57%

2018年-2020年及2021年上半年,晶科能源營業收入分別為245.09億元、294.90億元、336.60億元、157.26億元;銷售商品、提供勞務收到的現金分別為240.91億元、293.77億元、305.70億元、156.96億元。

Arbitrum“將7億枚ARB返還給DAO”的提案未獲通過:4月15日消息,Arbitrum社區提議“將基金會剩余的7億枚ARB返還給DAO”的,反對票占84.01%。據悉,該提案旨在歸還DAO不公正地分配給基金會的7億美元ARB。反對票共計投出1.18億枚ARB,占總投票數量的84.01%。

此外,在過去的24小時內,Arbitrum的治理代幣ARB價格上漲了8%以上。目前的交易價格約為1.68美元。[2023/4/15 14:05:38]

以上同期,晶科能源歸屬于母公司所有者的凈利潤分別為2.74億元、13.81億元、10.42億元、5.65億元;扣除非經常性損益后歸屬于母公司所有者的凈利潤分別為2.43億元、11.32億元、9.11億元、2.01億元;經營活動產生的現金流量凈額分別為20.49億元、24.64億元、25.08億元、3.84億元。

2020年晶科能源增收不增利,歸母凈利潤同比下滑24.57%,扣非歸母凈利潤同比下降19.58%。

今年上半年,晶科能源營收凈利均下降,其中營業收入同比下降0.78%,歸母凈利潤同比下降9.50%,扣非歸母凈利同比降56.59%。招股書稱主要原因包括:營業毛利額的下降、匯兌損失大幅增加、擴產致使相關費用增加。

晶科能源招股書稱,2021年1-6月,公司經營活動產生的現金流量凈額金額較低,主要系2021年上半年硅料價格持續上漲,供應較為緊張,公司為保證硅料及時穩定的供應,對新特能源、東方希望、新疆大全等硅料供應商預付增多導致購買商品、接受勞務支付的現金有所上升。

2021年1-9月,公司預計營業收入為236億元至238億元;預計實現歸屬于母公司股東的凈利潤6.25億元至6.55億元;預計扣除非經常性損益后歸屬于母公司股東的凈利潤2.30億元至2.60元。

產品價格連降2年半

光伏組件系晶科能源的主要營收產品。2018年-2020年及2021年上半年,光伏組件收入占晶科能源收入的比例分別為95.86%、95.91%、96.63%、90.84%。

晶科能源光伏組件按類型可分為單晶組件和多晶組件,其中單晶組件收入占光伏組件收入的比例分別為45.46%、78.43%、98.35%、99.72%,多晶組件收入占比分別為54.54%、21.57%、1.65%、0.28%。

無論是單晶組件和多晶組件,銷售均價均已連降2年半。2018年-2020年及2021年上半年,晶科能源單晶組件銷售均價分別為2.28元/W、2.08元/W、1.74元/W、1.67元/W,多晶組件銷售均價分別為2.05元/W、1.72元/W、1.40元/W、1.21元/W。

2019年、2020年、2021年上半年,晶科能源單晶組件均價分別下降8.77%、16.35%、4.02%,多晶組件均價分別下降16.10%、18.60%、13.57%。

2021年上半年相比2018年,晶科能源單晶組件均價下降26.75%,多晶組件均價下降了40.98%。

晶科能源招股書稱,報告期內,公司光伏組件銷售價格總體呈下降趨勢,主要原因為:一是行業補貼政策調整,下游光伏發電補貼金額持續下降,倒逼上游組價銷售價格下降;二是光伏制造技術進步,光伏組件功率持續提升,導致組件每瓦成本持續下降。

上半年末存貨賬面價值99億元其中庫存商品51億元

晶科能源產品價格持續下降,但公司存貨高企。2018年末-2020年末及2021年6月末,晶科能源存貨賬面價值分別為48.63億元、53.51億元、83.63億元、98.78億元,整體呈增長趨勢,占流動資產的比例分別為20.89%、17.01%、24.24%及28.06%。

晶科能源存貨構成中,一半左右為庫存商品。各期末,晶科能源庫存商品分別為22.45億元、26.01億元、43.72億元、50.82億元,占比分別為46.16%、48.62%、52.27%、51.44%。

各期末,晶科能源分別計提存貨跌價準備2090.73萬元、1733.07萬元、1.22億元和1.63億元,存貨跌價準備的計提比例分別為0.43%、0.32%、1.43%和1.62%,同行存貨跌價準備計提比例平均值分別為7.27%、6.54%、6.76%、4.39%。

晶科能源招股書稱,晶澳科技和億晶光電的存貨跌價計提比例較高系與其自身存貨的特殊性相關,剔除上述兩家可比公司后,報告期各期末,可比公司的平均值分別為1.48%、0.86%、1.48%和0.83%。剔除晶澳科技和億晶光電后,2018年末、2019年末、2020年末,公司存貨跌價準備計提比例低于同行業可比公司平均值,2021年6月末,公司存貨跌價準備計提比例高于同行業可比公司平均值。報告期內,公司光伏組件銷售情況良好,價格未出現大幅下滑,公司存貨跌價準備計提充分。

HBAR基金會:Hedera網絡上Dapp及其用戶正在受網絡異常影響:金色財經報道,HBAR基金會發推稱,注意到網絡異常正在影響Hedera網絡上的Dapp及其用戶。基金會正在與受影響的合作伙伴進行溝通,幫助解決問題。后續將發布更多信息。[2023/3/9 12:52:40]

各期末,晶科能源存貨周轉率分別為4.57次/年、4.61次/年、4.13次/年及2.91次/年,同行平均值分別為5.38次/年、5.72次/年、5.62次/年、5.06次/年。

晶科能源招股書表示,2018-2020年,公司存貨周轉率低于同行業可比公司,主要系公司與同行業可比公司相比業務結構存在一定的差異,且公司業務發展速度較快,為匹配業務發展并考慮備貨因素,公司存貨余額快速增加,導致存貨金額相比于生產成本較高,因此公司存貨周轉率相對較低。2021年1-6月,受組件出貨量下降的影響,公司營業收入和成本水平下降;受策略性轉向毛利率水平較高的硅片的銷售、國際物流緊張導致公司內部各公司之間組件調貨運輸速度放緩的影響,公司存貨余額水平有所上升,綜合導致存貨周轉率較2020年下降幅度較大。

產能利用率連降2年半

2018年-2020年及2021年上半年,晶科能源組件產能利用率分別為96.73%、93.26%、85.89%、60.45%,產銷率分別為95.63%、95.82%、93.01%、99.42%。

晶科能源招股書表示,2020年,公司組件產能利用率為85.89%,同比有所下降,主要是由于受境內外“新冠”疫情影響所致。2021年1-6月,公司組件產能利用率為60.45%,主要是上游硅料等原輔材料價格大幅上漲,光伏組件環節利潤空間被壓縮,公司策略性的減少了低價組件訂單的獲取與執行,對于低價訂單與客戶進行議價、商談延長交貨時間,因此上半年產能利用率有所下降。

上半年末應收賬款賬面價值36億計提壞賬準備3.3億

2018年末-2020年末及2021年6月末,晶科能源應收賬款余額分別為71.46億元、61.47億元、51.43億元、39.34億元,應收賬款壞賬準備分別為4.51億元、5.82億元、4.99億元、3.31億元,應收賬款賬面價值分別為66.95億元、55.65億元、46.44億元、36.03億元,應收賬款余額占當期營業收入的比例分別為29.16%、20.84%、15.28%和12.51%。

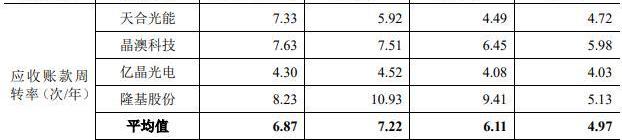

各期末,晶科能源應收賬款周轉率分別為3.38次/年、4.44次/年、5.96次/年、6.93次/年,低于同行均值,同行平均值分別為4.97次/年、6.11次/年、7.22次/年、6.87次/年。

晶科能源招股書稱,隨著公司業務的發展和規模的擴張,應收賬款可能進一步增加,若公司不能嚴格控制風險、制定合理信用政策、加強應收賬款管理、建立有效的催款責任制,將會影響資金周轉速度和經營活動的現金流量。若未來出現銷售回款不順利或客戶財務狀況惡化的情況,則可能給公司帶來壞賬損失,從而影響公司的資金周轉和利潤水平。

主營業務收入8成以上來自境外上半年匯兌收益-1.57億元

報告期內,公司主營業務收入主要來自于境外地區。2018年、2019年、2020年和2021年1-6月,晶科能源境外銷售收入分別為185.57億元、244.60億元、273.85億元和131.82億元,占主營業務收入的比例分別為76.50%、83.50%、82.51%和85.92%。

公司境外銷售通常以美元、歐元等外幣進行結算,報告期內人民幣兌美元、歐元匯率存在短期波動的情形,對公司匯兌損益產生影響。

2020年和2021年1-6月,公司外匯匯兌產生的收益為-3.42億元和-1.57億元,占境外銷售收入比例為-1.25%和-1.19%,占主營業務收入的比例為-1.03%和-1.03%。如果未來人民幣匯率波動較大,可能對公司的境外銷售業務收入及盈利情況產生不利影響。

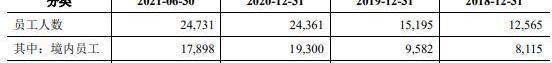

今年上半年境內員工減少1402人境外員工增加1772人

2018年末-2020年末及2021年6月末,晶科能源員工人數分別為12565人、15195人、24361人、24731人,其中境內員工人數分別為8115人、9582人、19300人、17898人,境外員工人數分別為4450人、5613人、5061人、6833人。

今年上半年,晶科能源境內員工人數減少了1402人,境外員工人數增加了1772人。去年,晶科能源境內員工人數增加了9718人,境外員工人數減少了552人。

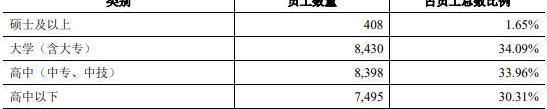

員工受教育程度來看,截至今年6月末,晶科能源員工中碩士及以上占比1.65%,大學占比34.09%,高中占比33.96%,高中以下占比30.31%。

即時通訊應用LINE推出Finschia區塊鏈主網與非托管錢包DOSI Vault:金色財經報道,即時通訊應用 LINE 通過旗下負責加密和區塊鏈業務的子公司 LINE Tech Plus 推出Finschia區塊鏈主網,該公司稱其為第三代區塊鏈主網,可以幫助開發人員更輕松地管理他們的程序并支持智能合同,目前該主網僅支持 LINK Token,未來會陸續推出更多 Token 和功能。

Finschia主網啟動標志著 LINE 正式成為一個提供社交媒體和支付服務的去中心化平臺,同時在 dApp 開發方面,LINE 也將自己確立為以太坊的直接競爭對手。此外,LINE 計劃將Daphne主網與 Finschia 合并,統一運行所有區塊鏈服務,并且會在未來幾天推出非托管錢包 DOSI Vault。[2022/12/26 22:08:32]

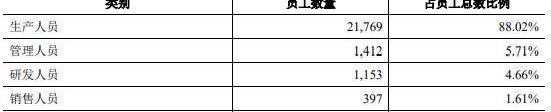

員工專業結構分布來看,截至今年6月末,晶科能源員工中生產人員占比88.02%,管理人員占比5.71%,研發人員占比4.66%,銷售人員占比1.61%。

出于對公司日常用工的補充需要,晶科能源在部分流動性大、臨時性和輔助性的非關鍵崗位使用勞務派遣和外包人員。截至2021年6月30日,晶科能源及其境內控股子公司勞務派遣用工人數為232人,占用工總數的比例為0.93%;勞務外包用工人數為1,115人,占公司用工總數的比例為4.28%。

上半年研發費用3.2億銷售費用3.9億

2018年-2020年及2021年上半年,晶科能源研發費用分別為6.28億元、6.80億元、7.06億元和3.24億元,研發費用率分別為2.56%、2.30%、2.10%和2.06%,逐年下降。同行研發費用率平均值分別為1.58%、1.64%、1.60%、1.93%,整體呈上漲趨勢。

2018年-2020年及2021年上半年,晶科能源銷售費用分別為15.24億元、21.29億元、8.95億元和3.93億元,銷售費用率分別為6.22%、7.22%、2.66%和2.50%,同行平均值分別為4.56%、5.03%、2.61%、2.11%。

晶科能源招股書稱,2019年,公司銷售費用較2018年增加6.05億元,主要是由于公司的業務規模、人員規模等不斷擴大所致。2020年和2021年1-6月,由于執行新收入準則,按規定銷售相關運費應列入到合同履約成本計入營業成本中,導致公司銷售費用同比下降幅度較大。

報告期內,公司整體銷售費用率高于同行業可比公司,主要系公司境外銷售占比較高,境外銷售的運輸費及其他相關費用相對較高。

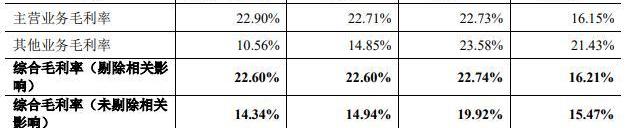

上半年主營業務毛利率為22.90%

2018年-2020年及2021年上半年,晶科能源主營業務毛利率分別為16.15%、22.73%、22.71%和22.90%,其他業務毛利率分別為21.43%、23.58%、14.85%和10.56%,報告期內公司其他業務收入整體占比較小,對公司收入和綜合毛利率影響較小。

2019年,公司主營業務毛利率較2018年增加6.58個百分點,主要系公司毛利率水平較高的單晶組件收入占比提高整體拉高了主營業務毛利率。

2018年-2020年及2021年上半年,晶科能源綜合毛利率分別為15.47%、19.92%、14.94%、14.34%,同行平均值分別為17.62%、19.43%、15.01%、13.07%。

晶科能源招股書稱,報告期內,公司綜合毛利率與同行業可比公司相比基本一致,存在一定差異的原因為光伏行業上市公司的產業鏈較長,涉及上游硅料、硅棒、硅錠,中游電池片和光伏組件,下游光伏電站,毛利率均不相同。公司主營業務為光伏組件、電池片和硅片的研發、生產和銷售,與同行業可比上市公司雖然在主營業務方面存在一定的相似之處,但上述公司在具體業務結構、客戶分布等方面存在較大差異,從而導致各公司面臨的市場競爭格局、制造復雜程度和業務規模等方面存在差異,進而導致毛利率的差異。

存貸雙高:上半年末貨幣資金151億有息負債102億

2018年末-2020年末及2021年6月末,晶科能源資產總額分別為332.92億元、451.41億元、505.35億元、558.80億元。各期末,公司流動資產占總資產的比例分別為69.92%、69.70%、68.28%和63.00%,非流動資產占比分別為30.08%、30.30%、31.72%和37.00%。

各期末,晶科能源貨幣資金分別為81.06億元、135.42億元、160.29億元、150.60億元,占流動資產的比例分別為34.82%、43.04%、46.46%和42.78%,占比較高。

BitMEX已恢復Solana鏈上USDT充提:11月21日消息,BitMEX發推稱,已經于UTC時間今日10點恢復Solana鏈上USDT充提服務。

據此前報道,11月17日,BitMEX宣布暫停Solana鏈上USDT充值。[2022/11/21 7:52:15]

各期末,公司貨幣資金構成中,銀行存款分別為31.15億元、64.98億元、90.98億元、71.52億元,其他貨幣資金分別為49.91億元、70.44億元、69.31億元、79.08億元。

其他貨幣資金主要為保函、借款、信用證和銀行承兌匯票的保證金。隨著公司業務的快速發展,公司銀行存款余額增長較快,2020年10月,公司完成31億元股權融資,資金實力得到增強。

2018年末-2020年末及2021年6月末,晶科能源負債總額分別為257.18億元、360.87億元、380.21億元、428.33億元。公司負債以流動負債為主,各期末,公司流動負債占總負債的比例分別為91.99%、85.14%、77.72%及77.06%。

各期末,公司短期借款分別為66.54億元、81.07億元、72.77億元、88.76億元,一年內到期的非流動負債分別為4.90億元、8.15億元、8.25億元、10.17億元,長期借款分別為1.79億元、3.84億元、3.96億元、2.70億元。此外,2018年末,公司應付債券3億元。據此計算,各期末晶科能源有息負債分別為76.23億元、93.06億元、84.98億元、101.63億元。

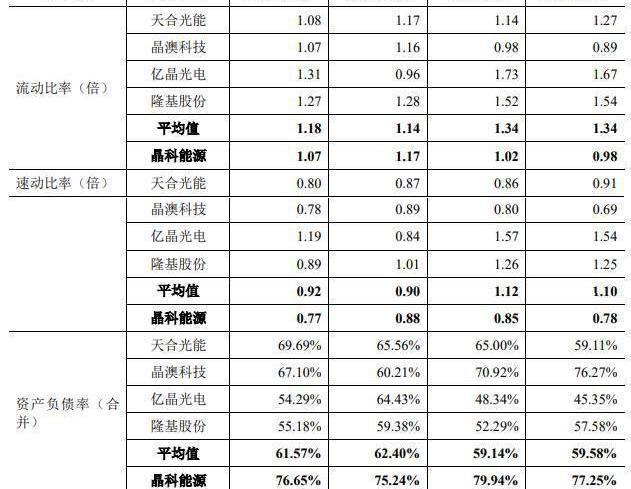

3年半資產負債率為同行最高速動比率低于同行均值

2018年末-2020年末及2021年6月末,晶科能源資產負債率分別為77.25%、79.94%、75.24%、76.65%,始終為同行業可比上市公司最高。同行平均值分別為59.58%、59.14%、62.40%、61.57%,具體來看,天合光能分別為59.11%、65.00%、65.56%、69.69%,晶澳科技分別為76.27%、70.92%、60.21%、67.10%,億晶光電分別為45.35%、48.34%、64.43%、54.29%,隆基股份分別為57.58%、52.29%、59.38%、55.18%。

各期末,晶科能源流動比率分別為0.98倍、1.02倍、1.17倍、1.07倍,同行均值分別為1.34倍、1.34倍、1.14倍、1.18倍;速動比率分別為0.78倍、0.85倍、0.88倍和0.77倍,低于同行均值,同行平均值分別為1.10倍、1.12倍、0.90倍、0.92倍。

間接控股股東、實控人為公司債務融資提供擔保

晶科能源招股書稱,公司外部債務融資信用支持需要公司實際控制人、晶科能源控股等提供擔保。

報告期內,晶科能源存在間接控股股東晶科能源控股、實控人李仙德、陳康平、李仙德配偶陳霞芳為公司的銀行借款、銀行承兌匯票、保函、信用證、融資租賃付款等業務提供擔保的情形。

截至2021年6月30日,晶科能源控股為晶科能源及其控股子公司提供的擔保余額為32.49億元,李仙德、陳霞芳單獨或共同為晶科能源及其控股子公司提供的擔保余額為18.92億元,晶科能源控股、李仙德共同為晶科能源及其控股子公司提供的擔保余額為21.85億元。

晶科能源委托江西和濟投資有限公司為公司向中國進出口銀行江西省分行申請的貿易融資提供擔保,晶科能源控制的境內企業浙江晶科及李仙德向江西和濟投資有限公司提供反擔保,截至2021年6月30日,反擔保余額為7.40億元。

晶科能源招股書稱,上述擔保實質系公司為自身借款融資提供擔保,不會對公司業務經營和財務狀況產生重大不利影響。截至招股說明書簽署日,上述反擔保已經解除。

報告期內,基于客戶要求,晶科能源存在由晶科能源控股為公司及其子公司簽署的供貨合同提供業務擔保的情形。

此外,報告期內,晶科能源及子公司存在為公司實際控制人控制的境內企業晶科電力科技股份有限公司及其子公司的銀行借款、融資租賃付款等提供擔保的情形。截至2020年12月31日,晶科能源及其子公司為晶科電力科技股份有限公司及其子公司提供的擔保余額為15.27億元。截至2021年6月30日,晶科能源及其子公司為晶科電力科技股份有限公司及其子公司提供的擔保余額為2.38億元。截至招股說明書簽署日,晶科能源為晶科電力科技股份有限公司及其子公司提供的上述擔保均已解除。

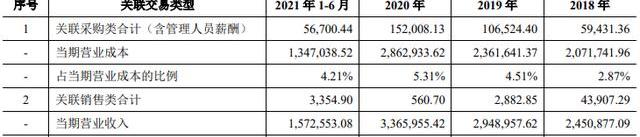

關聯交易兇猛

關聯交易方面,2018年-2020年及2021年上半年,晶科能源采購類關聯交易金額分別為5.94億元、10.65億元、15.20億元和5.67億元,占當期營業成本的比重分別為2.87%、4.51%、5.31%和4.21%。

同期,公司銷售類關聯交易金額分別為4.39億元、2882.85萬元、560.70萬元和3354.90萬元,占當期營業收入的比重分別為1.79%、0.10%、0.02%和0.21%。

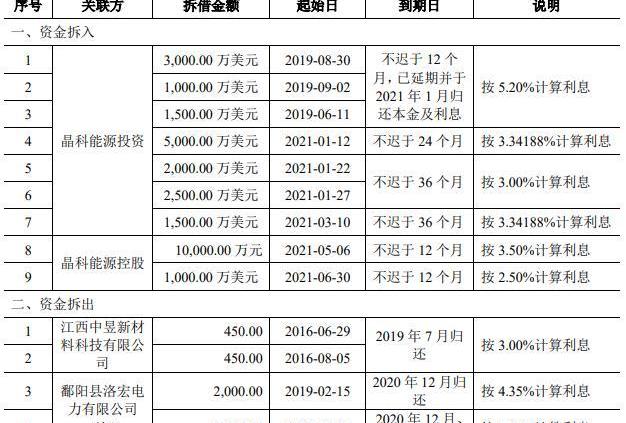

關聯方資金拆借方面,2019年及2021年,晶科能源從晶科能源投資拆入資金7次,金額分別為3000.00萬美元、1000.00萬美元、1500.00萬美元、5000.00萬美元、2000.00萬美元、2500.00萬美元、1500.00萬美元。2021年,晶科能源還從晶科能源控股拆入資金2次,金額分別為1億元、1000.00萬美元。

2016年,晶科能源向江西中昱新材料科技有限公司拆出資金2筆,金額均為450.00萬元。2019年,晶科能源向鄱陽縣洛宏電力有限公司拆出資金2筆,金額分別為2000.00萬元、6833.14萬元。江西中昱新材料科技有限公司持有晶科能源子公司江西晶科科技協同創新有限公司6.25%股權。鄱陽縣洛宏電力有限公司系晶科能源原子公司,2019年12月股權對外轉讓,轉讓后一年內作為關聯方披露。

關聯方資產與業務轉讓方面,2020年7月31日,晶科能源投資與晶科能源下屬境外控股子公司晶科中東簽署了《業務與資產轉讓協議》,約定晶科能源投資將其從事的硅片、高效太陽能電池和組件等相關的銷售業務及與開展該等業務相關的標的資產及員工等資源轉讓和移轉給晶科中東,本次交易中涉及經營性資產和經營性負債的最終交易價款以交割日的賬面凈值為依據確定,晶科能源投資以現金補足經營性資產的缺口后本次交易轉讓作價1元。2020年8月31日,晶科能源投資與晶科中東簽署了《交割證明函》。

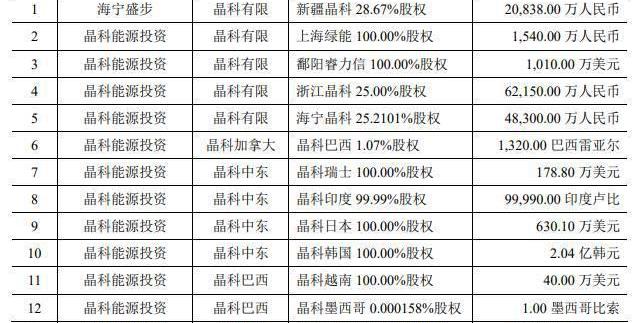

關聯方股權交易方面,2020年7月至8月,晶科能源投資、晶科能源實際控制人控制的境內企業海寧盛步與晶科能源前身晶科有限、晶科能源下屬境外控股子公司晶科中東或其下屬子公司陸續簽署各項《股權轉讓協議》,將晶科能源投資、海寧盛步資產轉讓至公司。具體情況如下:

此外,2020年11月,公司與晶科能源實際控制人控制的境內企業晶科科技簽訂股權轉讓協議,約定以2020年10月31日為基準日,將公司持有的晶科慧能技術服務全部股權以1039.47萬元價格轉讓給晶科科技。公司已于2020年12月24日辦妥股權變更的工商登記手續。

關聯方融資租賃方面,2019年6月,公司與李仙德擔任董事的金源華興融資租賃有限公司簽訂售后回租合同,約定以1億元價格出售固定資產,并以1.13億元價格租回使用,另支付手續費100.00萬元。租賃期限自首期支付價款之日起36個月,租金每3個月支付一次。2019年、2020年和2021年1-6月分別支付租賃費1879.80萬元、3759.60萬元和1879.80萬元。

2019年9月,公司控制的境內企業四川晶科與金源華興融資租賃有限公司簽訂融資租賃合同,約定以2920.00萬元價格租入固定資產,租金每3個月為一期支付一次,共支付16期,另公司需一次性支付租賃管理費160.00萬元。2020年和2021年1-6月分別支付租賃費730.00萬元和365.00萬元。

關聯方供應鏈融資交易方面,報告期內,公司因貨幣資金流動性需求,向金源華興融資租賃有限公司及其子公司江西金諾供應鏈管理有限公司進行供應鏈融資交易。2019年、2020年和2021年1-6月,公司通過供應鏈融資交易確認利息支出分別為329.12萬元、2749.64萬元和263.28萬元。

晶科能源還存在關聯方電力供應服務、其他偶發性關聯交易等。

晶科能源存在比照關聯方交易披露的情形。因江西展宇實際控制人王祥云與公司實際控制人李仙德為同鄉摯友,其到江西省上饒市投資建設江西展宇由李仙德介紹引入。由于江西展宇主要為發行人提供電池片加工環節配套服務,其經營投資決策較大程度上受到公司的發展和戰略布局影響,基于上述情況,將其交易及余額類比關聯方進行披露。

江西展宇主要從事太陽能電池片的生產制造和銷售,報告期公司向江西展宇采購電池片的同時,向其銷售電池片的主要原材料硅片。2018年、2019年、2020年和2021年1-6月,公司向江西展宇采購的電池片的金額分別為24.08億元、22.74億元、15.20億元和0元;2018年、2019年、2020年和2021年1-6月,公司向江西展宇銷售硅片的金額分別為18.86億元、11.70億元、5.12億元和0元。

2019年12月,江西展宇將與電池片研發、生產及銷售業務相關的經營性凈資產注入其全資子公司上饒捷泰新能源科技有限公司。2020年6月江西展宇將持有上饒捷泰新能源科技有限公司100%的股權轉讓給上饒市宏富光伏產業中心等三名投資者,此次股權轉讓完成后,江西展宇不再從事與電池片生產相關的業務。

由于公司向江西展宇銷售的硅片主要由其加工成電池片并銷售給公司,為使財務報表使用者更好地理解上述交易,在財務報表合并過程中,公司將銷售硅片業務與最終加工成電池片并銷售給公司的部分進行了抵銷。經抵銷后,2018年、2019年、2020年和2021年1-6月,合并財務報表反映的公司與江西展宇實現的采購金額分別為9.53億元、13.10億元、10.12億元和0元,銷售金額分別為2.62億元、3.08億元、588.59萬元和0元。

三年半17起行政處罰

據晶科能源今年9月披露的招股書,2018年-2020年及2021年上半年,三年半時間里,公司共受到境內外行政處罰17起。

報告期內,公司及其境內控股子公司共受到12次行政處罰,罰款金額共計人民幣10.66萬元,具體情況如下:

報告期內,晶科能源境外控股子公司受到的主要行政處罰共5次,罰款金額共計約為386.25萬馬來西亞林吉特,具體情況如下:

此外,晶科南非投資原為公司全資子公司,晶科南非為晶科南非投資的全資子公司,公司2018年出售上述兩家子公司。2017年9月至11月,南非稅務局向晶科南非發起審計調查,調查結果表明晶科南非因未按應有方式備存相應記錄違反南非1964年底91號關稅法。南非稅務局要求相應提高關稅法項下的附加關稅、南非1991年第89號增值稅法項下的增值稅。2017年12月11日,南非稅務局正式發出一項稅務追繳通知,要求晶科南非支付關稅、增值稅本金、滯納金及利息等稅務負債合計573,115,033.00南非蘭特,并于通知中載明,“南非稅務局擬就前述公司未決的稅務負債要求公司董事23及/或DavidJamesLu和YongHuiShi24承擔個人責任。”DavidJamesLu和YongHuiShi曾為晶科南非員工,DavidJamesLu負責晶科南非生產運營,YongHuiShi負責晶科南非對外關系。

控股股東去年發生坍塌事故致2死子公司2018年事故未披露

據中國經濟周刊-經濟網2020年11月報道,去年10月29日上午10時38分,位于江西省上饒市經開區的晶科能源科技有限公司三廠鑄錠車間發生一起坍塌事故,導致2死4傷。

事故發生后,上饒經開區黨工委、管委會主要領導第一時間趕赴現場指導救治工作。同時,立即成立處置領導小組,協調指導傷員救治和善后處置工作,并對晶科能源科技建設場地進行全面徹底排查,消除安全隱患。

上饒經開區還召開安全生產緊急會議,對下一階段安全生產工作進行部署,同時成立晶科能源科技三廠“10.29”坍塌一般事故調查組,要求盡快查清事故原因,及時總結教訓、提出整改措施。

晶科能源科技有限公司是國內知名的光伏企業,已在美股上市。2020年上半年,晶科能源科技營業收入169.35億元,凈利潤6億元,同比增長262.62%。有報道稱,晶科能源科技擬分拆旗下子公司江西晶科能源在科創板上市,且已完成31億元股權融資計劃。

中國經濟網記者查詢晶科能源招股書發現,持有晶科能源73.28%股份的控股股東晶科能源投資曾用名為晶科能源科技有限公司。招股書稱,報告期內,公司控股股東、實際控制人不存在重大違法行為。

《每日經濟新聞》報道還指出,事故發生后,作為美股上市公司,晶科能源并未對此進行信息披露。近年來,晶科能源亦發生過車間倒塌的事故。2018年3月4日,龍卷風曾造成晶科能源子公司江西晶科光伏材料有限公司的車間墻體出現倒塌,兩名公司員工在去往車間的路上,被墻體砸倒,一死一傷。

晶科能源招股書顯示,江西晶科光伏材料有限公司系晶科能源控制的境內企業。值得注意的是,中國經濟網記者未在招股書中找到該事故的披露。招股書稱,報告期內,公司未發生過重大安全事故,不存在因安全生產方面的重大違法行為而受到行政處罰的情形,公司生產經營總體符合國家和地方安全生產的法規和要求。

丟掉的王座

據界面新聞,晶科能源曾是光伏組件環節的絕對霸主。中國光伏行業協會數據顯示,在2016至2019年期間,晶科能源連續4年獲得全球光伏組件出貨量第一名,是當之無愧的組件之王。然而2020年,晶科能源跌落至第二位,全球第一市占率的寶座被隆基股份取代。

排名下滑背后,晶科能源存在更多深層次問題。

這些年在美股的日子,晶科能源已逐漸丟掉昔日霸主的底氣。除了競爭力逐漸下滑,債務端無法調和的壓力恐怕也是晶科能源回歸A股的一個關鍵原因。

毛利率最能反應企業的核心競爭力。這一點上,和四家A股上市的組件公司相比,晶科能源位居末位。2020年公司毛利率僅為14.94%,落后行業新科組件冠軍隆基股份近10個百分點,也落后較早前從美股回歸A股的天合光能以及晶澳科技。

資金面的壓力使得晶科能源在研發上也已經跟不上了。光伏行業技術迭代速度較快,近些年在拉晶、硅片、電池片、組件等方面涌現了大量的新技術和新工藝,這要求行業內企業準確把握技術發展方向,加大研發力度,持續提升創新能力,完善產業化能力。以電池為例,目前正是P型轉N型的關鍵時刻,各家組件廠商都在加碼研發以此突破技術壁壘,提升轉化率。2020年晶科能源在營收增速14.14%的基礎上,研發費用增速僅為3.83%。作為對比,隆基股份、天合光能和晶澳科技2020年研發增速分別為64.07%、23.73%和31.92%。

實控人之一妻子與供應商存在大額資金往來被問詢

據中華網財經,在科創板首輪問詢中,上交所主要關注控制權清晰穩定、持股平臺、與間接控股股東兩地上市、技術先進性、關于江西中昱等共計16個問題。

問詢函顯示,江西中昱為發行人主要的坩堝及石墨件供應商,報告期內采購金額分別為2,215.40萬元、13,703.37萬元及19,753.55萬元。江西中昱為發行人控股子公司的少數股東,且江西中昱的實際控制人蘇光都與發行人實控人陳康平的配偶梁敏為前同事,股東趙順林與陳康平是朋友關系。蘇光都辭職后與趙順林創業,并因創辦江西中昱與梁敏開始借貸往來。

梁敏名下工商銀行卡與江西中昱及相關人員存在大額資金往來。報告期內,尾號6990整體表現為從梁敏、江西中昱方面相關人員其他賬戶借入資金,而后大額借出到江西中昱公司賬戶,流水中還包含與蘇光都其他債權人的借還款。2020年末,由于尾號6990準備還款銷戶,江西中昱公司賬戶向尾號6990轉款,并分別轉出還款清賬。此外,江西中昱與發行人部分客戶、供應商存在業務往來。

關于江西中昱,上交所要求說明:1、梁敏同意將名下銀行賬戶交予江西中昱方面實際控制,按照蘇光都向其下達的支付指令完成操作,且對其進行資金資助并承擔該賬戶相應信用、法律責任的原因及合理性;江西中昱方面不使用自身名下賬戶而使用梁敏賬戶進行資金周轉的原因及合理性;2、江西中昱是否為梁敏控制的公司及相關依據;3、結合江西中昱與發行人相關交易的價格情況,說明江西中昱的交易價格與發行人同類交易的價格的差異及差異原因,并說明相關交易是否公允,是否存在為發行人代墊成本費用、利益輸送的情形。

晶科能源回復,2010年至2020年,江西中昱方面向梁敏拆借資金整體余額較小,且多為臨時周轉借款,借款周期較短。截至2020年末,上述借款均已歸還,尾號6990賬戶已經銷戶。江西中昱不是梁敏控制的公司。江西中昱方面不使用自身名下賬戶而使用梁敏賬戶進行資金周轉主要系規避其銀行賬戶查封風險的考慮,亦可通過該等途徑提升江西中昱資金周轉的靈活性和核算效率。向江西中昱采購主要熱場系統配套設備價格與其他供應商采購單價差異較小,定價具備公允性,江西中昱與發行人根據市場化原則進行交易行為,交易內容真實、定價公允合理,不存在為公司代墊成本費用、或存在其他利益安排的情形。

來源:中國經濟網

去中心化 CBN碳中和告訴你,由于使用分布式核算和存儲,不存在中心化的硬件或管理機構,任意節點的權利和義務都是均等的,系統中的數據塊由整個系統中具有維護功能的節點來共同維護.

1900/1/1 0:00:00也許,人類文明作為一個人體,就像人類的個體嬰兒一樣,在沒有父母的幫助下,真的無法走出搖籃。 ---劉慈欣 從2020年到2021年,中國的航天事業已取得了輝煌的成就.

1900/1/1 0:00:00“疫苗也沒辦法從激增的病例中保護美國”“沒有任何疫苗能夠終結美國的無知和不理性” …… 白宮疫情專家和美國媒體曾發出這樣的感慨,而最近幾天,美國制藥巨頭首個新冠口服藥的消息,讓美股沸騰.

1900/1/1 0:00:002021年11月15日,阿維塔科技在上海進行了品牌全球首發,這個世界上又多了一個高端新能源汽車品牌。和品牌Logo同時亮相的,還有阿維塔科技旗下首款智能電動車——阿維塔11.

1900/1/1 0:00:00中國虛擬貨幣監管政策全面升級,清退“挖礦”活動與禁止相關業務活動雙管齊下。9月24日,國家發改委等11部門發布《關于整治虛擬貨幣“挖礦”活動的通知》,宣布虛擬貨幣“挖礦”活動將被正式列為淘汰類產.

1900/1/1 0:00:00近日,以熱播網劇《魷魚游戲》命名的加密貨幣“魷魚幣”崩盤,暴漲之后5分鐘內暴跌至幾乎為零,數百萬美元市值瞬間蒸發。從目前跡象來看,所謂的“魷魚幣”就是一場徹頭徹尾的騙局.

1900/1/1 0:00:00