BTC/HKD+2.97%

BTC/HKD+2.97% ETH/HKD+5.85%

ETH/HKD+5.85% LTC/HKD+3.34%

LTC/HKD+3.34% ADA/HKD+6.56%

ADA/HKD+6.56% SOL/HKD+9.03%

SOL/HKD+9.03% XRP/HKD+7.86%

XRP/HKD+7.86%1.基礎篇:生物試劑行業概覽

1.1.生物試劑是生命科學研究的核心工具庫

生物試劑是生命科學研究的核心工具庫。生命科學是一門研究生命現象和生命本質的科學,隨著科學技術的發展,人類對于生命的認知逐漸從宏觀層面進化至微觀層面,生命科學的研究層次從個體層面發展到組織層面、細胞層面、分子層面。生物試劑是指生命科學研究中使用的各類試劑材料,作為消耗性工具在科研活動中被廣泛使用,具有品類繁雜、數量眾多等特點。根據材料和用途的不同,生物試劑可以分為蛋白類試劑、分子類試劑、細胞類試劑。

生物試劑下游用途廣泛,科研興國的關鍵“賣水人”。生物試劑廣泛應用于生命科學研究的各大細分領域,可以分為基礎科研和工業科研兩部分。當下中國正處于新常態轉型的關鍵時期,科技創新將成為下一階段國家經濟增長的主要引擎,生命科學產業蓬勃發展的背后,生物試劑作為創新源頭。

1.2.生物試劑市場規模高速增長

中國生命科學研究熱情高于全球平均水平。全球生命科學領域研究資金從2015年的1,166億美元增加到2019年的1,514億美元,年均復合增長率為6.7%。從區域分布情況來看,美國生命科學研究資金投入最高,2019年為729億美元,而中國生命科學研究資金投入增速更快,從2015年的434億人民幣增加到2019年的866億人民幣,年均復合增長率為18.8%,遠高于全球平均水平。

生命科學領域的研究熱情,直接催化生物試劑市場規模高速增長。全球生物科研試劑的市場規模從2015年的128億美元增長到2019年的175億美元,年復合增長率為8.1%,預計2024年有望達到246億美元。中國生物科研試劑的市場規模從2015年的72億人民幣增長至2019年的136億人民幣,年復合增長率為17.1%,行業增速明顯高于全球平均水平,預計2024年有望達到260億人民幣。

1.3.生物試劑分為分子類、蛋白類、細胞類

分子類:主要指定制化的基因產品以及用于PCR、分子克隆、逆轉錄、基因測序、基因編輯等操作中的相關生物試劑。

蛋白類:主要指蛋白質大分子實驗中所需要的試劑類型,包括重組蛋白、抗體以及用于蛋白的修飾、純化、電泳的單個產品或試劑盒。

細胞類:主要指體外細胞試驗中所需要的試劑類型,包括以細胞為主要組成成分的產品,如常規模式生物的細胞以及各類干細胞等,以及用于細胞培養、轉染、凋亡、裂解的單個產品或試劑盒,例如培養基、轉染試劑、以及細胞因子等。

1.3.1.分子類生物試劑

分子類生物試劑主要指核酸及小分子進行的試驗中所需要用到的試劑類型。技術壁壘較高,制備難度較大。分子類試劑廣泛應用于科學研究、高通量測序、體外診斷、醫藥及疫苗開發、動物檢疫等環節。具有高催化效率和穩定性的高端酶制備難度大,一般需要通過基因工程的方式對普通酶進行改造和篩選。

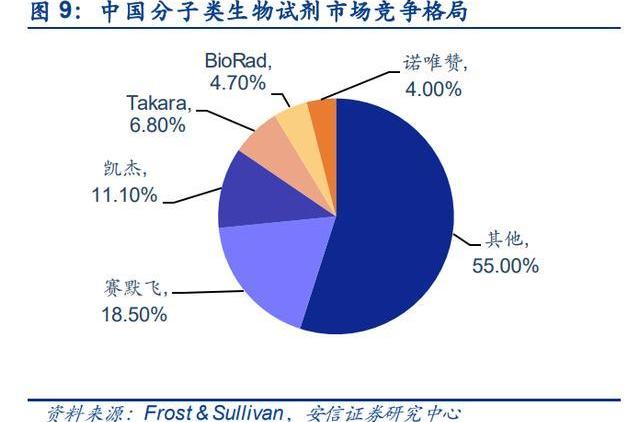

外資壟斷分子類試劑,進口替代空間大。2020年中國分子類生物試劑市場中,賽默飛、凱杰、寶生物、BioRad四家外資企業合計占據超過40%的市場份額,國產品牌的進口替代空間較大。目前國內廠商的市場格局較為分散,主要龍頭企業包括諾唯贊、全式金、翊圣生物、愛博泰克、康為世紀等。

超模瓦倫蒂娜·桑帕約發布NFT紀念失去生命的跨性別者:9月14日消息,The Lions Management將與LUKSO合作發行關于超模兼LGBTQ+活動家瓦倫蒂娜·桑帕約 (Valentina Sampaio) 的首批NFT系列,紀念今年在美國失去生命的跨性別者,以提高對美國反跨性別暴力的認識。Lambada Dyed Red White Blue NFT將以拍賣的形式發行,整個拍賣過程為期四天。[2021/9/14 23:23:13]

1.3.2.蛋白類生物試劑

蛋白類生物試劑主要包括抗體和重組蛋白。蛋白類生物試劑主要分為重組蛋白、抗體以及其他類別,2019年中國抗體生物試劑市場規模為27億元,占蛋白類生物試劑市場的67.0%,重組蛋白生物試劑市場規模為9億元,占蛋白類生物試劑市場的21.3%,其他蛋白試劑市場規模為5億元,占蛋白類生物試劑市場的11.7%。

重組蛋白下游應用廣泛。重組蛋白是生物藥、細胞免疫治療以及診斷試劑研發和生產過程中的關鍵生物試劑。重組蛋白包含非標記重組蛋白和標記重組蛋白。非標記重組蛋白廣泛應用于分子互作、動物免疫、抗體篩選等生物藥研發、生產全環節,而標記重組蛋白集中應用于血液濃度檢測、免疫原性檢測等生物藥檢驗環節。

原核和真核表達系統,生產工藝較為復雜。常見的生產重組蛋白的表達系統有四個:原核細菌表達系統、真核酵母蛋白表達系統、真核昆蟲細胞蛋白表達系統、真核哺乳動物細胞蛋白表達系統。重組蛋白生產的工藝流程主要包括獲取目的基因及質粒構建和擴增、細胞轉染、細胞培養、蛋白純化及成品凍干等步驟,表達效率高的蛋白瞬時表達系統、合適的表達系統物種以及高精度的基因工程技術是廠商的核心競爭優勢。

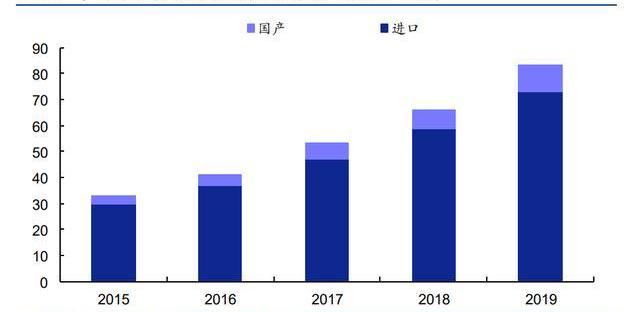

重組蛋白市場競爭格局高度分散。全球重組蛋白生物試劑市場規模從2015年的33億人民幣增長至2019年的52億人民幣,年復合增長率為13.6%,同期中國重組蛋白生物試劑市場規模從2015年的4億人民幣增長至2019年的10億人民幣,年復合增長率為25.7%。中國重組蛋白生物試劑市場較為分散,外資品牌占比相對較高。

抗體是生命科學研究中應用廣泛的工具試劑。抗體可以分為單克隆抗體、多克隆抗體、基因改造抗體等,每一類抗體可以根據宿主來源、抗原物種、抗原種類等繼續細分。由于抗體可以特異性地識別相應抗原,廣泛應用于開展相關靶點的定性、定量、組織細胞分布、體內外生物活性、相互作用、以及質量分析和質量控制研究。主流的免疫檢測分析方法幾乎都要用到特定的抗體來完成反應。

單克隆抗體生產工藝主要有四種:雜交瘤技術、噬菌體展示、轉基因小鼠、單細胞基因工程法。生成的單克隆抗體可以通過臵換反應連接偶聯物,抗體偶聯物可以實現更多的檢測分析功能;抗體也可以通過基因工程改造成嵌合抗體、雙特異性抗體等來提升親和特性或者降低對人體的免疫原等,在抗體藥物治療中發揮更有效的療效。

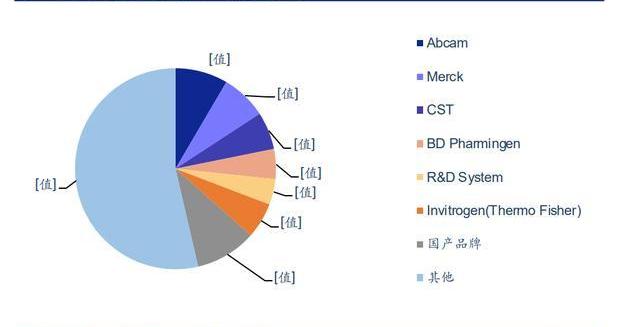

抗體生物試劑主要被外資品牌壟斷。2019年中國抗體生物試劑市場規模為27億元,市場主要被外資品牌壟斷,合計占據90%左右的市場份額,國產品牌規模相對較小、品種相對有限,同時產品主要集中在中低端。

1.3.3.細胞類生物試劑

細胞:在生物科學研究以及外源蛋白表達生產時,科研人員和廠商需要選購合適的細胞試劑。市面上常見三類細胞試劑:模式生物細胞、各類功能細胞、干細胞。

培養基:不同細胞生長增殖需要對應的培養基配方。不同的培養基配方會導致細胞的生長速率不同,優質的培養基能縮短細胞培養的時間,提高實驗效率。

直播 | 鏈安科技CEO楊霞:為螞蟻開放聯盟鏈提供全生命周期的整體安全解決方案:金色財經報道,4月16日下午14:00,螞蟻區塊鏈“開放聯盟鏈”面向中小企業和開發者發布,助推全民入鏈。鏈安科技CEO楊霞會上指出,螞蟻區塊鏈是目前區塊鏈專利技術最多的企業,隨著區塊鏈的迅速發展,區塊鏈安全問題導致的損失逐漸上升,隨著區塊鏈在各產業的落地,安全的問題愈發重要。螞蟻區塊鏈十分重視安全問題,鏈安科技與螞蟻區塊鏈共同探討區塊鏈技術。作為螞蟻區塊鏈的安全合作伙伴,我們將為螞蟻區塊鏈開放聯盟鏈平臺提供全生命周期的整體安全解決方案。

?[2020/4/16]

細胞因子:細胞因子是一類具有廣泛生物學活性的小分子蛋白質,可以通過結合相應受體調節細胞生長、分化和效應作用,調控免疫應答。有些細胞因子產品會包含在血清產品中,其中便包括了適于細胞生長的細胞因子和營養物質。

轉染試劑:轉染試劑是細胞轉染的必備試劑,細胞轉染是指將外源核酸物質輸送至真核細胞中,以進行多種細胞生理和生化的研究。

2.推薦邏輯一:工欲善其事,必先利其器

2.1.基礎科研:生物試劑為生命科學基礎研究提供工具庫

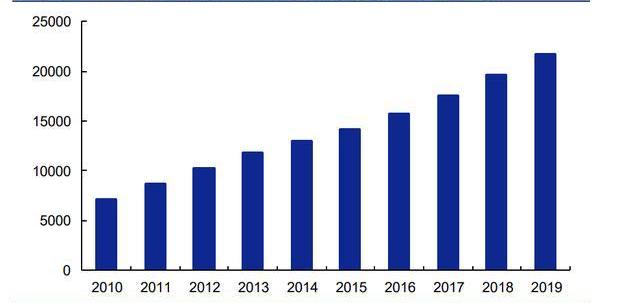

生命科學研究領域廣泛,國家科研投入力度逐漸加大。生命科學是涉及生命和生物科學研究的科學分支,涵蓋了免疫學、分子生物學、細胞生物學、遺傳學、醫學、藥學和生物化學等眾多領域。高質量的生物試劑密切影響生命科學實驗的結果,豐富的生物試劑工具庫有助于實驗順利進行。近年來,我國科技投入力度逐步加大,研究與試驗發展經費投入保持較快增長。我國研究與試驗經費由2010年的7,063億元增長至2019年的21,737億元,年均復合增長率達到13.30%。

基礎研究是生命科學研究領域的源頭活水,把握基礎科研用戶至關重要。基礎研究屬于整個生命科學產業創新的源頭活水,其研究成果既能向醫院、疾控中心、血液中心等臨床科研轉換,又能應用于生物醫藥研發、CRO/CDMO、疫苗、體外診斷等工業科研領域。對于生物試劑企業而言,能否把握住基礎科研用戶至關重要:一方面,基礎科研和工業科研彼此結合緊密,交流密切,基礎科研用戶群體中的良好口碑在工業科研用戶是極大的宣傳作用,同時基礎科研向工業科研輸送的人才也會沿用之前的生物試劑選購習慣;另一方面,基礎科研用戶研究方向往往更加前沿,可以幫助生物試劑廠商捕捉市場需求熱點,快速完成產品迭代,對工業科研領域的產品需求做出一定的前瞻性預判。

生物試劑服務生命科學基礎研究全流程。生命科學基礎研究通常根據基因、蛋白、細胞、組織、動物等研究對象的不同展開科研活動,每個研究層面都會涉及各類生物試劑的使用,需求繁多且針對性強。基礎科研用戶選購生物試劑時主要參考:生物試劑的質量是否過關;批件差是否在一定小的范圍內,批件差會影響實驗能否成功復現;供應商的品種是否足夠多,能否覆蓋實驗的全流程;生物試劑產品附帶的技術支持和售后服務。

2.2.生物醫藥:生物試劑助力生物醫藥研發生產

生物醫藥產業蓬勃發展,研發熱情高漲。2019年中國生物藥市場規模達到480億美元,預計2024年有望增長至1,096億美元,年復合增長率為18.0%。生物醫藥產業研發熱情高漲,2019年中國藥物研發支出規模為211億美元,占全球藥物研發支出比11.6%,預計2024年中國藥物研發支出規模將達到476億美元,年復合增長率達到17.7%。

生物試劑處于生物醫藥產業鏈上游,是生物醫藥研發企業、CRO/CDMO企業、生物科技公司研發生產中的重要耗材。

分析 | BTC全網算力上升至近90日高位 挖礦盈利率仍處礦工生命線下方:據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間03月17日8時報388.82點,較昨日同期上漲9.56點,漲幅為2.52%。此外,在TokenInsight密切關注的28個細分行業中,24小時內漲幅最高的為信息技術服務應用行業,漲幅為8.14%;24小時內跌幅最高的為娛樂與游戲平臺行業,跌幅為2.33%。

據監測顯示,BTC活躍地址數較上周同期上升1.32%至53.65萬,全網算力上升至近90日高位49.63E。BCtrend分析師Jeffrey認為,市場人氣緩慢復蘇,BTC挖礦盈利率仍處礦工生命線下方,拋壓難以形成,短期延續上行。[2019/3/17]

2.2.1.案例分析:抗體藥研發

以抗體藥為例,生物試劑助力藥物研發。抗體藥物的開發階段需要用到大量的生物試劑,尤其是在抗體篩選和臨床前評價階段。在抗體篩選階段,抗體獲取過程中需要用到大量的重組蛋白和酶,蛋白純化過程中需要ProteinA蛋白進行純化,抗體表征及性能評估過程中需要使用靶點蛋白和特異性抗體進行親和力評估、效應作用檢驗。在臨床前評價階段,需要用到抗獨特型抗體、重組蛋白及配套試劑盒等生物試劑對抗體藥物的安全性和有效性進行充分驗證。

抗體生成階段至關重要。抗體藥研發的第一個步驟往往是根據特定的抗原生產出能具有較強親和結合能力的抗體。以雜交瘤法和單細胞克隆法為例:在雜交瘤法中,需要定制重組蛋白用于免疫的抗原,使用偶聯特定抗體的磁珠篩選B細胞,后續培養中需要PEG培養基和HAT培養基來誘導細胞融合和篩選雜交瘤細胞,最后使用帶標記的抗異性抗體篩選出能產生特異性抗體的雜交瘤細胞。在單細胞克隆法中,需要重組蛋白及熒光標記抗原蛋白來篩選生成有效抗體的細胞,使用DNA聚合酶、DNA連接酶、逆轉錄酶、等溫擴增酶、dNTP等來對漿細胞中的RNA進行RT-PCR過程,隨后使用DNA內切酶、質粒來完成基因的整合,然后在轉染試劑的作用下轉染到CHO、293F等細胞中擴大生產。

2.2.2.案例分析:CAR-T研發

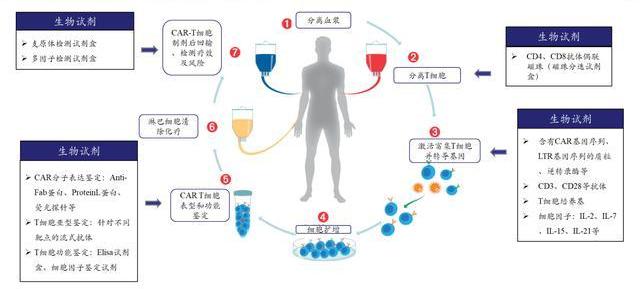

以CAR-T為例,生物試劑助力藥物研發。CAR-T是一種治療腫瘤的新型靶向細胞療法,每位患者在用藥過程中都需要抽離出自身的血液并對其中的T細胞進行分離、富集、基因工程改造、擴增、以及表型和功能的鑒定,而這些過程都需要配套的生物試劑完成。具體而言:T細胞分離純化階段,需要CD4、CD8抗體偶聯磁珠等生物試劑進行篩選;T細胞激活和轉導階段,需要用到含有CAR基因序列、LTR基因序列的質粒、逆轉錄酶等生物試劑,同時治療過程中需要T細胞培養基、細胞因子等來富集T細胞;CAR-T細胞表型和功能鑒定階段,需要Anti-Fab蛋白、ProteinL蛋白等試劑對CAR分子表達進行鑒定;CAR-T細胞回輸階段,需要支原體檢測試劑盒、多因子檢測試劑盒等對療效和風險進行監控。

2.3.疫苗:生物試劑加速疫苗研發生產

2.3.1.案例分析:mRNA疫苗研發

以mRNA疫苗為例,研發生產使用大量生物試劑。mRNA疫苗擁有比滅活/減疫苗更高的免疫保護力,擁有比腺病載體疫苗更廣泛的適用人群。mRNA疫苗的研發過程分為靶點篩選過程、mRNA生產、mRNA純化以及mRNA遞送,每個部分都需要配套的生物試劑來協助進行。

2.4.體外診斷:生物試劑為體外診斷行業提供核心原材料

上游原材料是體外診斷產業重要組成部分。從整個產業鏈分布來看,行業上游是核心原料和儀器原件,行業中游是試劑供應商和儀器供應商,行業下游為醫院、體檢中心、第三方實驗室等檢測終端。上游的市場規模在200億人民幣左右,約占診斷試劑和儀器出廠口徑的25%左右,約占整個終端市場的10%左右。

現場 | 黑馬量化孫冠男:傳統金融與幣圈量化的區別在于發展階段及生命周期不同:金色財經1月11日現場報道,今日,在由三鏈資本和金色財經聯合主辦的“給你3個億”全球量化大賽線下見面會上,金色財經合伙人&CoinTime COO佟揚主持了“數字資產量化的特色與創新性”的圓桌討論。黑馬量化創始人孫冠男表示:幣圈量化不談基本面,傳統金融和幣圈量化唯一的區別就是發展階段及生命周期不同。幣圈的量化現在主要是正規軍沒進來,一旦正規軍進來,量化收益率會直線下跌。目前所謂的流動性的問題是散戶的幣沒有參與到市場交易中,我相信隨著一些幣圈理財產品的出現,這個問題將會得到很好的解決。[2019/1/11]

生物試劑屬于產業鏈上游核心原材料。體外診斷方法主要包括免疫診斷、臨床生化、分子診斷、POCT診斷等,主要由核心反應體系、信號體系、反應體系載體、反應環境等組成。在核心反應體系中,抗原、抗體、引物、診斷酶等生物試劑為最重要的原材料,在信號體系中,酶底物系統、發光物質等生物試劑影響著體外診斷結果的可視程度,在反應體系載體和反應環境中,抗體偶聯磁珠、酶標板、牛血清蛋白等生物試劑可以保障反應順利進行。

3.推薦邏輯二:博觀而約取,厚積而薄發

3.1.競爭格局:外資長期壟斷市場,國產龍頭快速崛起

3.1.1.外資長期壟斷市場,品牌積累優勢明顯

全球龍頭深耕數十年,品牌影響力深遠。歐美發達國家在生物試劑領域布局較早,擁有平臺化的開發體系、專業化的人才積累、穩定化的生產工藝。經過幾十年的發展,基本實現對生命科學產業鏈上游的全部壟斷,具備較為深遠的品牌影響力。

外資長期壟斷市場,國內科研機構對進口品牌依賴程度高。外資品牌長期壟斷市場,國內科學研究實驗室對進口品牌更為青睞。國內科研機構對于中高端生物試劑的進口依賴程度最高,進口生物試劑中有81%屬于中高端市場,而國產生物試劑中只有53%屬于中高端市場。

以體外診斷行業為例,生物試劑原料進口占比88%。以體外診斷行業為例,生物試劑作為核心原材料,嚴重依賴進口品牌。中國2019年體外診斷試劑原料市場規模為82億元,其中進口試劑市場規模為73億元,占整個體外診斷試劑原料市場的88%左右,國產試劑市場規模為10億元,占整個體外診斷試劑原料市場的12%左右。

3.1.2.國產龍頭快速崛起,新冠疫情帶來歷史機遇

國產龍頭快速崛起,進口替代未來可期。國內生物試劑行業由于起步時間較晚,國產品牌距離海外龍頭公司相比具有一定的差距。經過20多年的發展,部分國產生物試劑公司快速崛起,隨著國內生命科學產業對上游供應鏈的要求越來越高,國內生物試劑有望逐步替代進口品牌,擴大國產市場份額。

國產生物試劑助力新冠疫情保衛戰,向世界展現中國力量。新冠疫情發生后,國產生物試劑龍頭企業快速響應,為新冠基礎研究、藥物和疫苗、病檢測試劑盒等抗疫物資的研發生產提供關鍵支持。憑借良好的產品質量、豐富的品種供應、高效的響應速度,國產生物試劑公司不僅取得國內客戶的廣泛認可,還取得部分國際客戶的認可,品牌知名度得到快速積累。

常規業務保持高速增長,國產品牌把握歷史機遇。新冠疫情的突然出現,成為進口替代路徑中的關鍵催化劑,加速國產試劑龍頭的成長,相關公司業績短時間內得到數倍增長。新冠疫情的出現暴露出各個國家在突發公共衛生事件防控中的不足,預計疫情消退后,各國政府將繼續加大病基礎研究、藥物研發、疫苗研發等生命科學領域的投入,生物試劑需求將保持高景氣度,國產品牌有望憑借在新冠疫情中積累的經驗,逐漸成長為全球生命科學產業鏈的中堅力量。

迪拜道路與交通管理局將開發基于區塊鏈的車輛生命周期管理系統:迪拜道路與交通管理局(RTA)宣布將開發基于區塊鏈的車輛生命周期管理系統,該系統將首先管理汽車,隨后再擴展到其他交通工具。RTA董事會主席兼執行董事Mattar Al Tayer表示:”這個平臺將讓許多利益相關者受益,包括汽車制造商、經銷商、監管機構、保險公司、買家、賣家,甚至是車庫,可為車輛交易提供透明度和信任,防止糾紛,降低服務成本。它追蹤所有權、銷售和事故歷史,為供應鏈、物聯網、多媒體權利管理、政府身份證明和保險記錄管理創建智能、高效的系統。IBM將成為戰略制定顧問,而未來的合作伙伴包括迪拜海關,迪拜警察局,迪拜經濟發展部(DED),阿聯酋航空標準化和計量局(ESMA)等政府實體以及內政部門。[2018/2/28]

3.2.以“質量+品種+效率+價格”為核心的進口替代路徑愈發清晰

“質量+品種+效率+價格”四輪驅動,助力國產品牌完成進口替代。外資品牌長期壟斷生物試劑市場,在部分國產品牌快速崛起的背景下,進口替代的核心驅動因素包含:試劑質量達到國際領先水平;品種豐富度滿足下游應用要求;供應效率優勢明顯;產品價格低于外資品牌。

試劑質量達到國際領先水平

以諾唯贊的TaqDNA聚合酶為例,關鍵指標基本達到國際領先水平:活性是指酶催化化學反應的能力,諾唯贊的TaqDNA聚合酶具有與進口廠家類似的高活性;擴增效率是指PCR擴增循環中DNA復制的效率,諾唯贊的TaqDNA聚合酶擴增效率達到90-110%,與進口廠家基本相當;穩定性是指酶抵抗各種因素的影響,保持其生物活性的能力,諾唯贊的TaqDNA聚合酶可在37度狀態下保持24h。

品種豐富度滿足下游應用要求

生物試劑品類繁雜,單一品牌很難滿足客戶的全部需求。多數客戶偏好盡可能從一個供應商采購其所需的所有生物試劑,提高采購效率,因此品種豐富度越高,企業優勢越明顯。中國生命科學產業尚處于屬于早期發展階段,相關公司往往專注于生物試劑細分賽道,從特定領域來看,部分國產公司的品種豐富度已經相關較高。

供應效率優勢明顯

隨著生命科學研究的深入,客戶對專業化銷售的要求越來越高,快速的物流運輸、實時響應的優質服務成為影響產品競爭力的重要環節。國產品牌采用“直銷為主、分銷為輔”的銷售方式,供應鏈效率比外資品牌更高,響應速度比外資品牌更快。國產品牌憑借快捷的物流運輸和完善的客戶服務,開始搶占外資品牌的客戶,并逐漸取得客戶認可。

產品價格低于外資品牌

受到國際復雜形勢影響,進口生物試劑在過去幾年中出現多次價格提升的現象,這給下游相關企業帶來沉重的成本壓力,國產生物試劑品牌得到越來越多的關注。與外資品牌相比,國產生物試劑品牌具有明顯的成本領先優勢,定價標準顯著低于外資品牌。生物試劑本土供應鏈的自給自足,將幫助下游產業大幅節省研發生產成本,助力生命科學領域大國崛起。

3.3.他山之石:生物試劑龍頭Bio-Techne成長路徑借鑒

3.3.1.收購帶來持續擴張,累計收益率約180倍

通過收并購不斷成長,穩固生物試劑龍頭地位。公司在生物試劑領域不斷深耕,連續完成多起重磅并購:1991年,公司收購Amgen的生物制劑和診斷業務,獲得FDA批準的首個用于臨床診斷的細胞因子ELISA檢測試劑盒;1998年,公司收購Genzyme的科學研究業務,成為世界領先的研究和診斷細胞因子產品供應商;2005年,公司收購生物試劑品牌Fortron,該公司主營單克隆抗體、多克隆抗體、抗原等生物試劑;

2011年,公司收購藥理學試劑的領先供應商Tocris,其生物試劑包括受體配體、離子通道調節劑、酶抑制劑、籠狀化合物、熒光探針和篩選庫等;2014年,公司收購蛋白質分析龍頭ProteinSimple和抗體龍頭公司Novus;2019年,公司收購B-MoGen,構建細胞和基因治療工作流程解決方案的產品組合;2021年,公司收購Asuragen,完善分子診斷的產品組合。

3.3.2.覆蓋多個細分領域,蛋白質科學全球領先

業務范圍覆蓋多個領域,產品種類眾多。經過多年發展,Bio-Techne形成了蛋白質科學、診斷、基因學三大業務板塊,旗下擁有眾多細分領域品牌。蛋白質科學:分為蛋白組學研究試劑和蛋白組學分析工具兩部分,其中蛋白組學研究試劑是指生命科學各領域使用的生物試劑,蛋白組學分析工具是指自動化蛋白印跡、ELISA試劑盒等蛋白分析工具。診斷:分為診斷試劑與診斷試劑盒,前者為診斷市場研發生產質控品、校準品和診斷產品,后者指專門用于臨床診斷的試劑盒。基因學:主要提供基于外泌體的分子診斷試劑產品組合。

公司在蛋白與抗體領域全球領先。在蛋白質科學領域,公司主要提供蛋白和抗體兩類產品,品種數量全球領先,產品應用極為廣泛。提供6,000種具有生物活性的天然及重組蛋白,可應用于細胞與基因治療、細胞生長分化、抗體生產與篩選、診斷質控和校準品、定制培養基、疾病監測生物標記物等領域。提供42.5萬種抗體,能夠滿足細胞成像、免疫印跡、免疫組化、流式分析、治療劑、阻斷和激活等領域的需求。

捕捉生命科學研究熱點,提供系統性解決方案。公司捕捉生命科學研究熱點,及時開發與之相匹配的生物試劑產品及解決方案。公司提供試劑、服務和分析解決方案,推出產品,致力于簡化操作,并配以多平臺、全天候、高響應的優質售后服務。

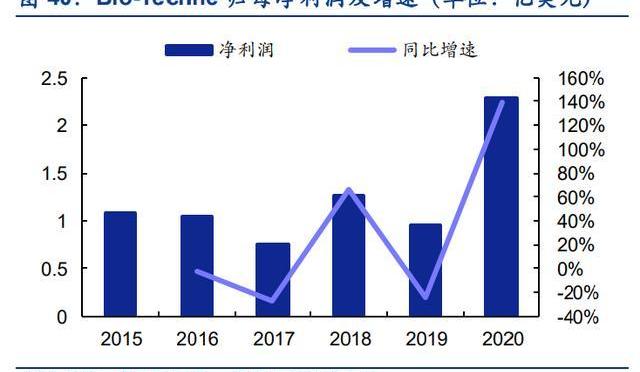

公司上市以來業績持續高速增長。1990-2020年期間,公司營業收入的年復合增長率高達13.70%,2020年實現營業收入7.39億美元,同比增長3.46%,實現歸母凈利潤2.29億美元,同比增長138.67%。

3.3.3.國內生物試劑龍頭有望復制海外龍頭發展路徑

生物試劑賽道長坡厚雪,持續深耕有望打造隱形冠軍。生物試劑下游需求的高景氣度有望驅動市場規模持續增長,國產生物試劑公司快速崛起,龍頭公司已經初步具備與外資品牌同臺競技的基礎,有望通過持續深耕成長為隱形冠軍。

適時啟動并購擴張,助力龍頭公司實現基業長青。上市帶來的資金優勢幫助公司通過并購實現持續擴張,不斷補充生物試劑產品管線,為客戶提供更豐富的產品和服務。中國本土生物試劑公司即將率先實現資本化,未來有望通過資本市場優勢實現外延擴張。

捕捉生命科學研究熱點,不斷更新產品矩陣。從蛋白工程到基因編輯,從細胞免疫治療到mRNA疫苗,近年來生命科學領域研究熱點不斷,能否及時響應需求變化并快速更新產品矩陣,成為生物試劑供應商成敗的關鍵。

4.重點企業分析

4.1.諾唯贊:以高端酶為特色的分子類生物試劑龍頭

依托共性技術平臺,打通生命科學產業鏈上游。諾唯贊圍繞酶、抗原、抗體等功能性蛋白及高分子有機材料進行技術研發和產品開發,依托于自主建立的關鍵共性技術平臺,打通生命科學產業鏈上下游,是國內少數同時具有自主可控上游技術開發能力和終端產品生產能力的研發創新型企業。在產業鏈上游,公司擁有200余種基因工程重組酶和1,000余種高性能抗原和單克隆抗體等關鍵原料,在產業鏈下游,公司擁有500多個終端產品,可廣泛應用于科學研究、高通量測序、體外診斷、醫藥及疫苗研發和動物檢疫等領域。

以高端酶為特色的分子類生物試劑龍頭。經過多年的發展,公司逐步形成以高端酶為特色的產品業務結構,累計完成對200多種酶的改造,形成多系列的生物試劑,廣泛應用于科學研究、高通量測序、體外診斷、醫藥及疫苗研發、動物檢疫等領域。從下游客戶來看,公司累計服務1000多所科研院校、700多家高通量測序企業、700多家分子診斷試劑生產企業、200多家制藥企業。

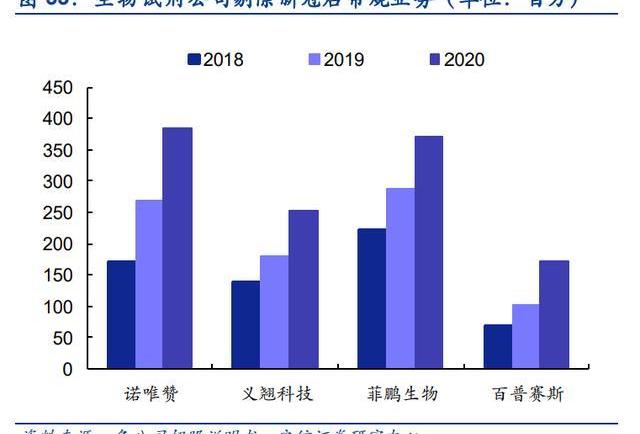

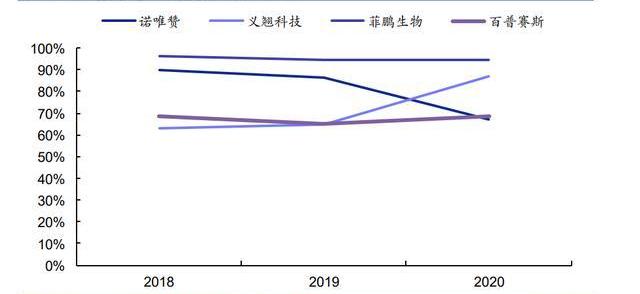

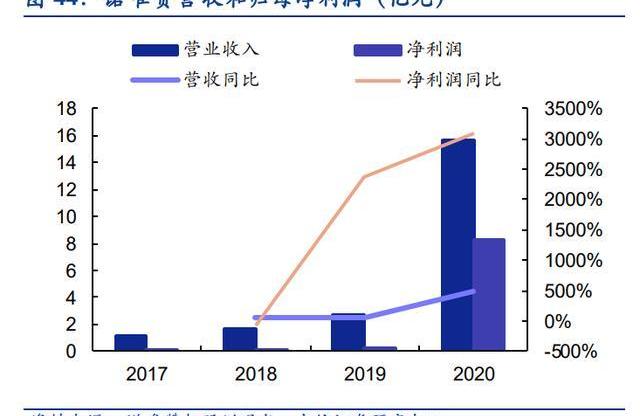

業績處于快速爬坡期,新冠業務貢獻巨幅彈性。公司業績處于快速爬坡期,2017-2019年營業收入年復合增速為54.7%。2020年公司實現營業收入15.64億元,同比增長483%,實現歸母凈利潤8.22億元,同比增長31倍。

4.2.義翹神州:品種數量全球領先的蛋白試劑專家

品種數量全球領先的重組蛋白專家。義翹神州經過多年發展,目前形成覆蓋重組蛋白、抗體、基因、培養基等產品等生物試劑的產品矩陣。在重組蛋白領域,公司擁有超過6,000個品種,產品數量在人蛋白、病抗原、猴蛋白、大鼠蛋白等重要種屬領域均處于領先地位,2019年公司重組蛋白科研試劑市場占有率約為5%,在國內廠商中排名第一。

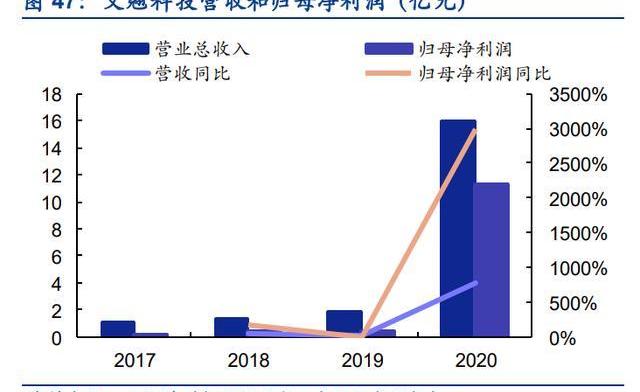

抓住新冠熱點需求,實現飛躍式發展。新冠疫情爆發后,公司迅速開發出多種新冠病相關重組蛋白、抗體和基因產品,滿足下游科研和工業用戶在新冠病基礎研究、疫苗和藥物研發、病檢測過程中對于生物試劑的需求。2020年,公司營業收入同比增長783%,歸母凈利潤同比增長30倍。

覆蓋客戶數量眾多,布局全球化擴張。公司客戶覆蓋廣泛,涵蓋大學、科研院所、醫藥研發企業等國內外各類生物研發單位,累計客戶數量超過5,000家,品牌美譽度較高,用戶粘性較強。公司近年來加大海外市場布局,先后在美國、德國設立子公司,建立市場和銷售團隊,目前產品已銷往全球90多個國家或地區。

4.3.百普賽斯:重點布局重組蛋白的生物試劑領軍者

深耕高質量重組蛋白,服務生物醫藥產業鏈。公司專業提供重組蛋白等關鍵生物試劑產品及技術服務,主要產品包括重組蛋白和檢測服務,同時提供試劑盒、抗體、填料和培養基等相關產品。客戶主要集中在生物醫藥產業,服務于海內外TOP醫藥企業。

公司重組蛋白產品特色明顯,客戶認可度較高。公司重組蛋白具有以下特色:公司擁有部分市場稀缺產品;公司的重組蛋白超過95%是通過HEK293細胞表達生產,相比于其他表達系統,在藥物研發與生產環節中的應用更加有優勢;公司擁有標記蛋白411種,占公司全部重組蛋白品種的24%左右,主要使用生物素、熒光素等進行標記。

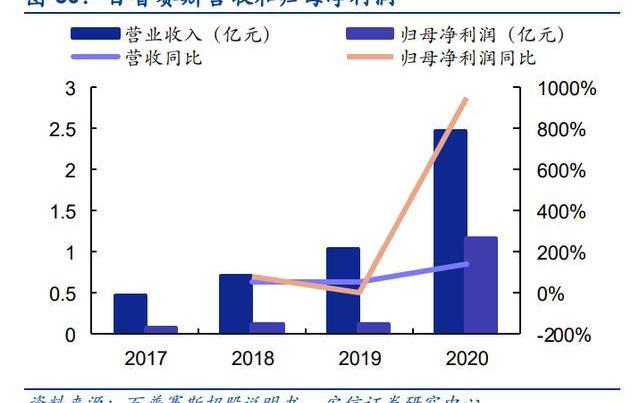

公司業績高速增長。受益于生物醫藥行業快速發展,對上游原材料重組蛋白的需求大幅增加,剔除新冠產品的影響后,公司主營業務收入仍達到65.41%的高速增長。從業務結構來看,2020年公司重組蛋白業務占比為86.9%,檢測服務占比為2.4%。從利潤水平來看,2020年實現歸母凈利潤1.16億元,同比增長9.4倍。

4.4.菲鵬生物:體外診斷核心原料供應商

公司是行業領先的體外診斷整體解決方案供應商。菲鵬生物搭建了“核心生物活性原料+試劑整體開發方案+創新儀器平臺”三維一體的業務布局,實現了原料、試劑、儀器全產業鏈覆蓋,是行業內提供整體診斷解決方案的先行者。

以生物試劑為代表的診斷試劑原料業務為公司的基石。經過近20年的發展,公司構建了完善的生物活性原料核心技術平臺,可以提供1200多種抗原、抗體、診斷酶等核心原材料,全面覆蓋免疫、分子、生化等主流原料篩選和檢測平臺,成為行業內技術領先的診斷原料供應商。公司在IVD核心原材料領域的布局,打破了外資品牌長期起來的壟斷地位,改變了整個IVD行業的原材料供應體系。

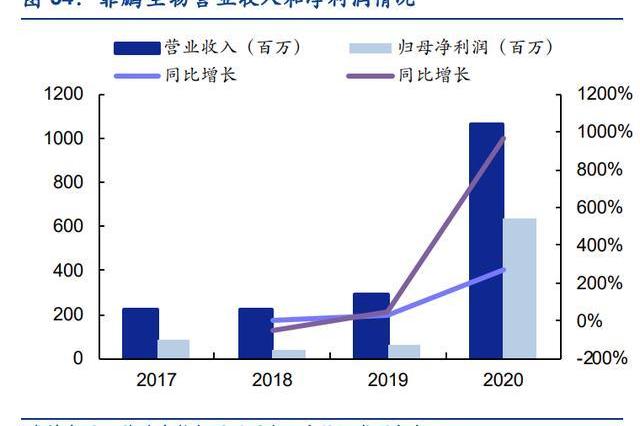

公司高度重視研發創新,業績高速增長。公司高度重視研發創新,截至2020年末,公司擁有258名研發人員,2018-2020年的研發費用分別為0.84億元、1.04億元、1.12億元。公司2020年實現營業收入10.68億元,同比增長269.31%,實現歸母凈利潤6.33億元,同比增長率為9.7倍。

4.5.優寧維:以抗體為核心的生命科學一站式服務平臺

以抗體為核心的生命科學一站式服務商。優寧維專注于為高等院校、科研院所、醫藥企業、醫療機構提供以抗體為核心的生物試劑,致力于成為國內領先的生命科學一站式服務商。經過多年發展,公司目前已經形成了以第三方品牌為主、以自主品牌為輔的品牌供應體系,整合50多個全球知名的生物試劑品牌,覆蓋基因、蛋白、組織、細胞、個體等不同層面的研究對象,合計供應SKU數量超過448萬種,是國內抗體品種最全面的供應商之一。

專注于生命科學領域,覆蓋頂尖客戶。通過多年的發展,公司在生命科學研究領域積累了廣泛的優質客戶群體,在行業內樹立了良好的品牌形象。累計服務客戶數量超過8,500家,覆蓋科研人員超過10萬名,包括92所985/211高等院校;454所科研院所;498所三甲醫院;以及50多家國內外上市公司。

5.風險提示

5.1.進口替代不及預期

生物試劑市場被外資巨頭長期壟斷,盡管國產生物試劑公司近年來得到快速發展,但距離外資品牌仍有較大差距,進口替代存在不及預期的風險。

5.2.行業競爭加劇的風險

生物試劑細分領域眾多,競爭格局相對分散,在下游需求景氣度較高的情況下,國產品牌之間競爭相對較少,但未來存在行業競爭加劇的風險。

精選報告來源:。

來源:中國經濟網 中國經濟網編者按: 2021年過半,這個7月,2021年醫療器械行業標準制修訂計劃項目發布,第二批實施醫療器械唯一標識工作啟動.

1900/1/1 0:00:001.香港證監會:批準推出A股指數期貨合約 香港證監會今天批準香港交易所推出A股指數期貨合約.

1900/1/1 0:00:00一種新的商業模式正在崛起當前互聯網行業還只有兩種盈利模式:先體驗后購買和免費模式。先體驗后購買出現在2000年代早期,雖然這種模式并未改變固定價格零售的傳統模式,但卻給游戲行業開拓了新的藍海市場.

1900/1/1 0:00:00來源:財經自媒體 來源:混沌學園 *本文根據混沌學園2021李善友年中大課內容整理 什么是“一”思維? 為什么要創新?只有創新才能帶來經濟的實質性增長.

1900/1/1 0:00:00法定貨幣數字化已是全球未來的大趨勢,世界貨幣的競爭化以及多元化因此會演繹得越來越激烈,不同形式的法定貨幣競相登場,帶著國家信用背書的烙印躋身全球貨幣價值儲存、交換媒介的工具賽道.

1900/1/1 0:00:00雖然今年才過去一半,但無疑又是一個比特幣的大年。輿論可能早已習慣了幣市的暴烈無常,無論幣市大漲還是大跌,都已很難成為新聞爆點了,除非是上個月那種瞬間蒸發幾百億,導致千萬人爆倉的事件,否則股市里的.

1900/1/1 0:00:00