BTC/HKD-0.68%

BTC/HKD-0.68% ETH/HKD-1.96%

ETH/HKD-1.96% LTC/HKD-3.09%

LTC/HKD-3.09% ADA/HKD-2.23%

ADA/HKD-2.23% SOL/HKD-3.5%

SOL/HKD-3.5% XRP/HKD-2.72%

XRP/HKD-2.72%從盈利性的角度來看,目前中心化普惠金融的狀態可能就是DeFi未來的樣子。

眾所周知,無論對于平臺還是對于用戶來說,理財型盈利往往沒有投資型盈利來得可觀。這或許也是支付寶除了做支付業務外,也會用匯集起來的用戶資金做投資的原因;而銀行理財平均年化收益在諸如茅臺、蘋果這樣的股票投資面前也顯得相形見絀。

DeFi本身帶有“普惠”的意思,意味著低手續費,所以DeFi更接近于中心化金融中的理財型場景,收益出現奇高的情況不多,但是近期出現了一個例外。根據區塊律動的計算,Compound羊毛黨前段時間的年化收益率可以達到200%。

Compound不會一直暴利

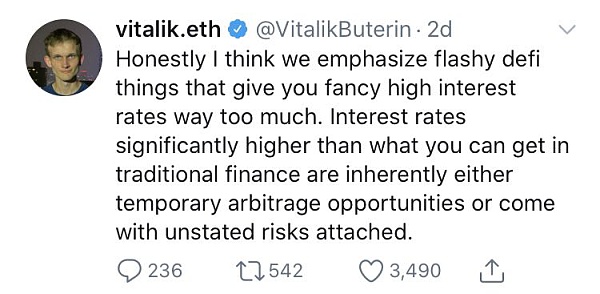

針對Compound這件事,V神是這樣說的“利率遠高于傳統金融(的DeFi),要么是暫時的套利機會,要么存在未說明的風險。” 除了V神,行業內很多從業者也在預警“COMP的價值被高估了!”

3天前32萬枚ETH從Crypto.com轉至Gate.io:10月24日消息,Nansen首席執行官Alex Svanevik發推稱,3天前有32萬枚ETH(約4.28億美元)從加密交易所Crypto.com轉移至Gate.io。[2022/10/24 16:37:00]

所以,就像開篇所說的,Compound作為一個DeFi項目,現在這種流動性挖礦的火爆場面和治理代幣COMP溢價不會是它最終的狀態。Compound是DeFi發展過程中的一個破(攪)局者,也是一次試錯。

一方面,COMP價格高漲對于Compound借貸挖礦而言是錦上添花,能進一步吸引羊毛黨搬磚,也能推高COMP本身和USDT、BAT、Dai等借貸資產的二級市場表現,下面是相關資產的最新動態:

ComPro.Finance已于4月2日上線Stake V2質押池:據官方消息,ComPro.Finance已于4月2日10:00(UTC+8)上線Stake V2質押池,Stake V2分質押30天、60天質押周期,共計2000萬枚COPR質押額度并可以獲得相比Stake V1 2倍和4倍收益激勵。

ComPro.Finance是火幣HECO生態鏈上的數字衍生品合成和交易平臺,用戶可以在ComPro.Finance上參與包括數字貨幣、股票、債券等數字衍生品交易以及流動性挖礦。[2021/4/2 19:41:12]

-USDT方面,Tehter會在6月29日進行數額較大的USDT鏈上轉換,把部分TRC20-USDT轉變為ERC20協議,這或許和Compound上USDT的借貸需求有關。

-BAT方面,Compound上的最佳套利資產已經從USDT變成BAT。

XCOM開通CAN單幣質押挖礦:據官方消息,XCOM已與Channels達成戰略合作。XCOM將于3月19日18:00上線CAN的單幣質押挖礦。

Channels是火幣生態鏈Heco上采用去中心化預言機的借貸平臺,用戶在Channels存貸皆可獲得CAN幣獎勵。

XCOM是火幣生態鏈Heco上融合型Defi平臺項目,已于3月8日開通創世挖礦,3月18日開通流動性挖礦。詳情點擊原文鏈接。[2021/3/19 19:00:55]

COMP的分發邏輯是,分發比例由借貸利息決定,最近,BAT在Compound上的借貸利率已經達到32%和24%。基于借貸需求的上漲,BAT的二級市場價格也出現了如下圖綠線這樣的走勢。

聲音 | Bitcoin.com CTO:BCH和BSV鏈都不會被消滅:Bitcoin.com CTO Emil Oldenburg在推特表示:“BCH和BSV鏈都不會被消滅,兩條鏈已經永久分裂,永不趨同,唯一可能發生的事情就是其中的一條鏈停止延展。”[2018/11/22]

BAT近七天幣價表現,圖片來源:CoinMarketCap

-COMP方面,COMP自推出以來,價格漲勢也非常喜人,從最開始0.08ETH的上線價格(約合18.5美元)到現在的340美元,漲幅超過17倍。

這些都在說明,Compound流動性挖礦目前來看非常成功。

另一方面,一些客觀規律也在告訴我們,任何事物都有一個承載極限,隨著借貸活動與資金體量的增長,Compound也在積累一些風險。

比如借貸資產的清算風險。事實上,DEBANK數據顯示,Compound相比其他借貸平臺出現了更為頻繁的借貸資產清算現象,24小時清算量在幾千到數十萬美金不等。可以預想到,如果Compound上的交易量持續增長,以太坊也存在再度擁堵的可能。

所以,Compound目前還是一場博弈,幾乎可以說,這種去中心化借貸的火爆場面和代幣COMP的暴漲不會長期維系,而DeFi說到底應該是一種普惠金融,側重點在于“低成本應用”,在不考慮規模效應的情況下,成熟的DeFi生態不會是投機市場,項目方賺的應該也不是快錢。

試錯是DeFi的必經過程

Compound在DeFi的發展中表現為一個破(攪)局者的形象。一直以來,DeFi給人留下的印象是應用上風生水起,盈利性上對韭菜缺乏影響力,但是Compound的出現讓我們看到了DeFi山寨幣式的漲幅和類似于傳銷的玩法。

Compound對DeFi是有正面意義的,一方面,Compound吸引了(存量)用戶,為DeFi的熱度添了一把火,另一方面,Compound也是DeFi的一次試錯機會。

很多人把DeFi比喻成樂高,是各種協議的拼接,往往一個環節出現問題,其他環節甚至整個系統也會受到牽連。

此外,各DApp間的聯系和反饋存在時間上的滯后。因為DeFi的發展還處于早期,缺乏一些應對特殊情況的機制,所以一旦因為DApp間的兼容性、協議升級、黑客攻擊等出現問題,系統很難做到即時的應對,也就是,DApp間的協同還很低效,不夠靈活。

DeFi本身存在未知的風險需要開發者和用戶一起去試探和解決,而Compound為DeFi試錯提供了機會。

雖說包括Compound在內的DeFi生態存在未知的風險,但是DeFi毫無疑問是加密世界發展過程中的一大進展。除了DeFi應用一直呈現百花齊放的狀態外,今年以來,DeFi在一些數據表現上也有“爆發”的跡象。

市值方面,在流動性挖礦概念和COMP出現以前,已經有數據顯示,DeFi市值曾在兩個月內翻倍,從10億美元左右達到超過20億美元,而根據DeFiMarketCap數據,現在DeFi整體市值已經超過65億美元。

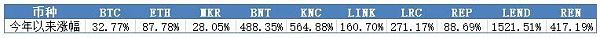

最直觀的幣價方面,近期很多DeFi幣種跑贏了大盤。

除了COMP外,BNT、KNC、LINK、LRC、REP、LEND、REN等今年以來的漲幅都超過BTC和ETH,而根據媒體報道,一些較為知名的DeFi幣種,今年幣價之所以能有比較好的表現,有一部分原因是得益于項目進展上的利好,比如主網上線,上線Coinbase等。

數據來源:非小號

DeFi無疑是行業近期的焦點,它承載著以太坊二次起飛的愿景,甚至也有從業者認為下一輪牛市的起點來自DeFi。

Compound火爆的情況下,我們能更快地發現DeFi系統中的一些風險并采取應對措施,而DeFi的發展是一個不斷試錯的過程,這也將是一個必經的過程。

Tags:COMCOMPOMPDEFIYearn Compounding veCRV yVaultInternet Computer(Dfinity)COMP價格Farm Defi

作為一個以“去中心化存儲”為核心目標的技術,IPFS最重要的功能、能提供給用戶最好的服務就是存儲。作為IPFS激勵層的區塊鏈Filecoin,自然也要把“存儲”作為重中之重的共識.

1900/1/1 0:00:00關鍵要點 由于擔心7月1日公布的Mt. Gox計劃改變,市場波動減小Mt. Gox 清算賠償時間又推遲了3.5個月,到10月15日由于央行流動性互換協議到期.

1900/1/1 0:00:00昨晚行情整體又進行了一波幾十個點的小反彈,震蕩區間也稍微上移了一個階段,且試探過前期壓力轉支撐的位置并確認有效,整體依然可以看作是區間大一些的震蕩,但確實暫時緩解了進一步的下行風險.

1900/1/1 0:00:00這是系列中第二篇博客文章,重點介紹 Filecoin 協議特有的功能。 Filecoin 市場有效運行,因為客戶可以確信網絡上的存儲礦工正在正確地存儲其數據.

1900/1/1 0:00:00今日一早,推特以及各大技術論壇上炸開了鍋,安全圈子的人都在討論F5設備里遠程代碼執行的漏洞。很多討論的內容,大部分是在分享如何尋找目標,利用漏洞,并沒有關于對漏洞成因的分析.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00