BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD+0.01%

ADA/HKD+0.01% SOL/HKD+0.38%

SOL/HKD+0.38% XRP/HKD+0.62%

XRP/HKD+0.62%比特幣ETF落地之后,美國金融監管機構再度將重點放在了穩定幣上。

2021年以來,比特幣及其他Crypto市場的影響力正在擴大,并對傳統股票市場、相關金融領域產生著多重影響。這樣的一個市場中,穩定幣已經成為了重要的基礎設施,在全球金融市場中扮演著越來越重要的角色。

本月早些時候,國際貨幣基金組織發布的一份報告中認為:Crypto資產市值的增長、價格波動對市場情緒的影響逐漸加大,金融機構對Crypto投資猛增。這也快速引起了各大國際金融機構的重視。

近期,SEC等監管機構圍繞著穩定幣,發聲頻繁。

海外監管層密集關注穩定幣及DeFi

2021年上半年,區塊鏈技術及Crypto市場高速發展,也讓分布式金融DeFi市場規模快速擴大。

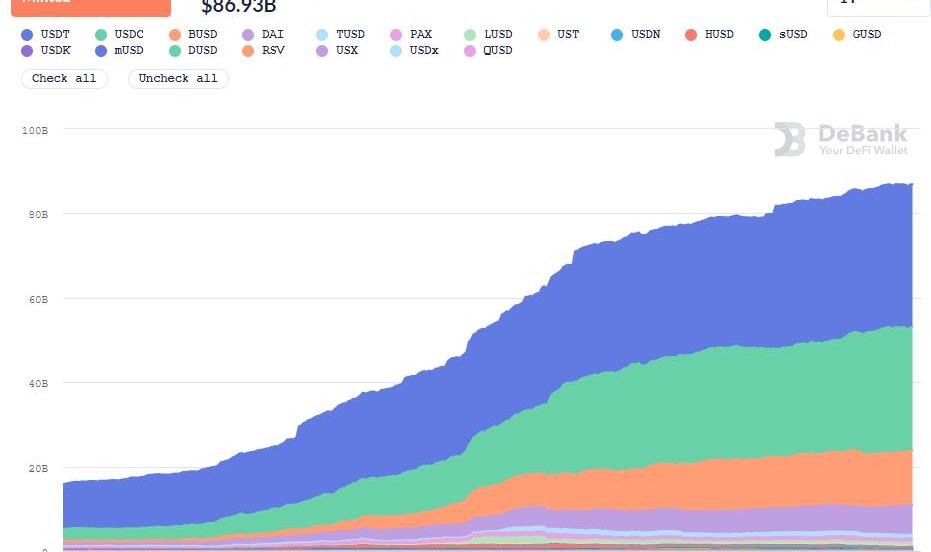

穩定幣增長數據能夠說明這一切,Debank數據顯示,今年錨定美元的穩定幣總市值突破了1200億美元,目前鏈上穩定幣總發行量達869.30億美元。其中,USDT總發行量為338.64億美元,占比39.01%;USDC總發行量為294.67億美元,占比33.62%;BUSD總發行量為127.51億美元,占比14.85%。

CME“美聯儲觀察”:美聯儲5月加息25個基點的概率為69.2%:金色財經報道,據CME“美聯儲觀察”:美聯儲5月維持利率不變的概率為30.8%,加息25個基點至5.00%-5.25%區間的概率為69.2%;到6月維持利率不變的概率為28.7%,累計加息25個基點的概率為66.6%,累計加息50個基點的概率為4.7%。[2023/4/11 13:55:32]

按照目前的增長速度,預計到2023年底,這個數字將超過2000億美元,這些快速增長的數據不容小覷。

這種體量的快速增幅于今年上半年就開始出現,很多機構都意識到了這一點。早在今年2月份,二十國集團監管機構金融穩定委員會便提出了相關建議,提議設定全球通用的規則,以避免穩定幣影響金融穩定;4月份,FSB發布文件闡述了全球穩定幣可能引發的監管和監督挑戰,并給出建議。

這份早期的FSB文件中提到了包括USDT、USDC、TUSD、PAX、DAI等主流穩定幣。雖然該文件僅為提議與咨詢性質,但依舊給當時高熱不下的穩定幣市場帶來壓力。FSB給出的主要觀點在于:去中心化和集中化的穩定幣都將受到審查,應當僅允許被許可的穩定幣進行操作。

火幣“全球觀察區”項目 MTA 上線15分鐘漲幅超39.05%:據官方消息,火幣全球站“全球觀察區”已于8月31日18:30 (GMT+8) 正式開放 MTA (Meta )交易。行情顯示 MTA 現報9.4012 USDT,開盤15分鐘漲幅超39.05%。行情波動較大,請做好風險控制。

據悉,火幣全球站為深入挖掘高潛項目,聚焦行業優質資源,在“主板”區域內全新設立“全球觀察區”,并引入單幣種持倉限額制度。熱門 DeFi 項目YFI、YFII是火幣“全球觀察區”首批項目。[2020/8/31]

此外,報告仍然提及了「相關當局應利用必要的權力來監管、控制甚至禁止任何和所有與運營、發行、管理、提供托管以及與全球穩定幣相關的交易或交換相關的活動」的情況,這點對于?Tether等穩定幣業務來壓力倍增,且合規成本陡然增大,直接影響著市場對于DeFI領域潛在風險的討論。

2021年以來,SEC及相關監管部門對于DeFi及穩定幣市場的討論頻頻,相關信息愈發密集。

長久以來,美國監管層對于Crypto資產定性的重點在于將這類視為「證券」還是「商品」,在這種觀點下,數字資產要么被視為證券,由美國證券交易委員會監管;要么被視為商品,屬于CFTC的管轄范圍。但無論是行業內還是監管層本身,都認為這種方式對于數字資產來講「過于簡化」,但面對創新領域,搭建更完善的監管細則仍需要時間。

幣情觀察室 | 巧用STOCHRSI玩轉幣圈:4月21日15:00,行情大V梭哈學院做客金色財經《幣情觀察室》直播間,將分享《巧用STOCHRSI玩轉幣圈》,欲觀看直播掃描下圖二維碼即可![2020/4/21]

基于此,近幾個月中,SEC與CFTC輪流發聲,各持觀點。在4月份,美國眾議院通過了一項法案,該法案要求金融監管機構成立轉向數字資產工作組,由SEC與CFTC各派代表參與其中。其目標在于:在數字資產被視為證券的情況下,SEC何時對其擁有管轄權,以及在數字資產被列為商品的情況下,CFTC何時擁有最終決定權,以此來進一步增加法規的清晰度。然而,該組的進展至今仍舊緩慢。

6月初,美國CFTC在公開講話中提到了監管層在去中心化金融前面臨的挑戰,認為DeFi需要被監管。7月份,美國財長耶倫召集美國監管機構討論穩定幣規則。該會議討論了穩定幣的快速增長,主要在于討論穩定幣的潛在利益和風險、美國當前的監管框架,以及解決監管缺口的建議。

8月份,美SEC開出了第一個DeFi罰單,處罰對象是名為DeFiMoenyMarket的去中心化金融項目,要求支付12.5萬美金的罰款,并返還1280萬美元所籌資金。不過,這一案件隨后通過罰款達成和解,輕輕放下。

幣情觀察室 | 注意!接下來應該這樣玩BTC:4月15日16:00,行情大V 幣幣皆有做客《幣情觀察室》直播間,將分享《注意!接下來應該這樣玩BTC》敬請關注,欲觀看直播掃描下圖二維碼即可![2020/4/15]

在這之后,Coinbase當時擬推出一項USDC借貸業務,但很快收到了SEC的Wells通知,該業務原本計劃為儲蓄賬戶提供4%年化收益率,該業務由于美國SEC認為這種借貸產品是一種證券最終被取消,但這足以見得美監管層對于穩定幣衍生產品的謹慎態度。

9月份,據外媒報道稱,美國財政部和其他相關聯邦監管機構正在決定是否啟動金融穩定監督委員會,以正式審查Tether和其他穩定幣是否威脅金融穩定,該委員會將有權認定何種活動對金融體系構成威脅。

到了10月初,穩定幣USDC發行方Circle接受SEC調查的消息再度傳來,能夠看到,關于穩定幣及DeFi的政策或將加緊腳步。

拜登政府的「穩定幣」表態

就在剛剛過去的上周,美國財政部高級加密貨幣監管員NellieLiang再度對穩定幣交易發出警示,財政部密切關注的重點在于:穩定幣是否用于商業交易,這點可能是Crypto?威脅到美元地位的一種信號。

現場 | 新經濟觀察家李光斗:區塊鏈有可能成為負責任的自媒體:金色財經現場報道,8月5日,在首屆中國區塊鏈媒體社會責任論壇上,進行以《大時代、新機遇-媒體責任與擔當》為主題的對話環節,新經濟觀察家李光斗指出:區塊鏈可以用技術保證每個人無法造假,區塊鏈有可能成為負責任的自媒體,在區塊鏈時代,絕對不可能洗稿。所謂的區塊鏈媒體分為兩種,一種是報道區塊鏈的人;一種是用區塊鏈的分布式技術做一個媒體,這個媒體的前景十分廣大,可能會顛覆掉傳統的媒體。區塊鏈媒體可能會形成新的共識,真正的區塊鏈媒體也會產生新的監管難題。[2018/8/5]

同時他也客觀地表示,穩定幣已成為Crypto交易中的重要部分,穩定幣是Crypto?及其未來相關服務的基礎。但同時也會引發一系列問題。

SEC主席也曾用「賭場籌碼」來形容穩定幣。

在近期的一次采訪中,SEC主席直言,Crypto市場已經到達萬億美元級別、投資工具已經大幾千,所以監管部門必須介入,征稅、反洗錢、保證投資者權益、保障金融穩定。

這意味著,Crypto市場的體量已經足夠大,大到監管層已經不能再繼續忽視下去。

另一方面,穩定幣在跨境支付的優勢已經顯示出來,金融穩定委員會10月發布的最新報告顯示,其正在探索利用全球穩定幣改善跨境支付。在給出的2022年12月這個期限中,支付和市場基礎設施委員會需要考慮是否可通過經過設計的全球穩定幣來改善跨境支付。FSB還制定了具體目標,比如「到2027年底將全球平均零售支付成本降至1%以下」,「全部通道支付成本降至3%以下」。

近期拜登政府聚焦「穩定幣」監管的一系列言論,被視為對Crypto加強監管的一種鋪墊。最近,美監管層已經提出了一些可行的監管思路。

相關官員曾于近期公開表示過,或將使用2008年金融危機后頒布的《多德-弗蘭克法案》來啟動審查。該案被認為是「大蕭條「以來最全面、最嚴厲的金融改革法案,核心內容在于金融系統當中保護消費者。該法案之下,很可能讓穩定幣受到嚴格監管。

對此,行業內很多聲音提出反對,例如,穩定幣發行方就Paxos表示,雖然支持對穩定幣進行監管,但并不認同使用上述法案。

在多方討論中,「為穩定幣發行方打造新型的銀行牌照」是另一個討論重點。

倘若采取這種方式,SEC還將有權要求某些儲備資產由證券(如商業票據、債券或貨幣市場基金)支撐的穩定幣發行方將其穩定幣注冊為證券,也將要求這類企業向投資者提供更多的信息披露。

對于SEC主席GaryGensler來講,這種方式是有案例可循的。在2016年,SEC對于對共同基金行業就采取了這樣的措施,即要求注冊投資公司的報告、信息披露更加完善,并加強包括共同基金和交易所交易基金(ETF)在內的開放式基金的流動性風險管理。因此,SEC完全有可能對Crypto市場采取類似行動。

本月,外媒消息人士稱。拜登政府尋求將穩定幣發行者作為銀行進行監管。預計拜登政府還將敦促國會考慮相關立法,為穩定幣定制定專門的章程。

有分析認為,倘若拜登政府真的將穩定幣發行方作為銀行納入正式監管,那將意味著穩定幣監管的重要一步。無論是從公開信息、資金流向,穩定幣或將向著更加「穩定」的方向發展,

另一方面,華盛頓主要的Crypto行業游說組織數字商會本周一也開始發聲:由資產支持的穩定幣不會對美國金融體系構成系統性風險,不應受到新規則的約束。

該組織成員包括高盛、花旗、USDC發行公司Circle等Crypto領域機構。其主要觀點在于:穩定幣規模不大,不需要為此單獨制定一套強制性的監管機制,像對待其他數字支付工具一樣對待穩定幣,而不是將其當作一種投資產品。該組織還呼吁受監管的美國穩定幣發行方去使用美聯儲的支付基礎設施。

市場預計,接下來幾個月,預計美國監管部門在穩定幣及DeFi領域仍然有大的動作。隨著Crypto領域內的機構及投資人的呼吁下,美國司法及立法兩個方向都或將有所進展。Crypto是一個資金介入量日漸高漲的創新領域,市場多方都在期待該行業成為一個創新與監管相互平衡的監管案例。

Tags:穩定幣CRYPTCRYCRYP穩定幣和比特幣的區別CryptoMayorCryptoHorseCryptosTribe

來源:財聯社|區塊鏈日報 作者:李紅暉 上海市政府新聞辦今天舉行新聞發布會,介紹并公布《上海市全面推進城市數字化轉型“十四五”規劃》,明確了“十四五”時期上海城市數字化轉型的“1+4”目標體系.

1900/1/1 0:00:00來源:深圳晚報 ▲2020愛心福彩——資助來深建設者返鄉活動。資料圖 深圳晚報記者劉軼軒 2021年,我國開啟全面建設社會主義現代化國家新征程,共同富裕已然成為黨和國家的中心課題.

1900/1/1 0:00:00作為一種去中心化的分布式系統,區塊鏈系統在生產環境中會受到網絡條件、節點規模、監管政策等多方面因素的影響,因此系統需要解決運維與合規問題,以保證分布式系統線上運行的安全與穩定.

1900/1/1 0:00:00巴比特訊,10月9日,以太坊擴容方案Polygon將GasPrice由當前默認的1Gwei提高至30Gwei,以減少Polygon網絡中的垃圾交易數量.

1900/1/1 0:00:00據EconomicTimes10月13日消息,區塊鏈初創公司ArcanaNetwork完成230萬美元融資,RepublicCrypto和WoodstockFund領投.

1900/1/1 0:00:00美聯社(AP)宣布,其將啟動自己的Chainlink預言機節點,以確保來自美國報紙和廣播公司成員的任何數據都將經過加密驗證.

1900/1/1 0:00:00