BTC/HKD-4.37%

BTC/HKD-4.37% ETH/HKD-9.48%

ETH/HKD-9.48% LTC/HKD-10.03%

LTC/HKD-10.03% ADA/HKD-7.56%

ADA/HKD-7.56% SOL/HKD-6.92%

SOL/HKD-6.92% XRP/HKD-6.88%

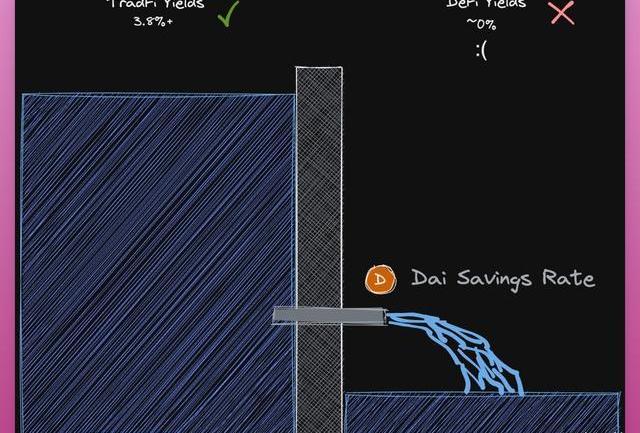

XRP/HKD-6.88%現階段正處于熊市的深處,DeFi的收益率比較低,但如果將TradFi的收益率納入其中,會怎么樣呢?

我們首先來簡單了解下什么是DeFi和TradFi?

DeFi,目前幾乎頭部的DeFi項目都在以太坊區塊鏈上進行。TradFi,是當今主流金融體系和機構采用的運作體系,包括銀行、對沖基金等機構都會運用這一體系。DeFi的特點是去中心化,而TradFi的特點則是高度中心化。

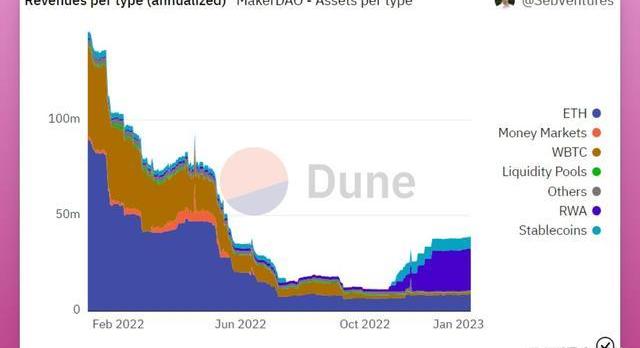

去年的12月份,MakerDAO將Dai的DSR從0.01%提高到1%,這么做的目標是激勵第3方集成并提高DAI在DeFi中的效用。收益則從Maker產生的收入中分配,直到最近,它的大部分收入都來自借貸。然而現在實際的情況是,它的收入中現實世界資產(RWA)占所有收入的57%。

KyberSwap:如果攻擊者返還26.5萬美元的被盜加密貨幣,它將支付15%的賞金:金色財經報道,多鏈DEX聚合器KyberSwap今天早上遭到黑客攻擊,損失了265,000美元的用戶資金。該黑客攻擊是其前端的惡意攻擊,目標是擁有大量資金的賬戶。KyberSwap 表示將賠償黑客攻擊的受害者,并提供15%的賞金以返還資金。[2022/9/2 13:03:58]

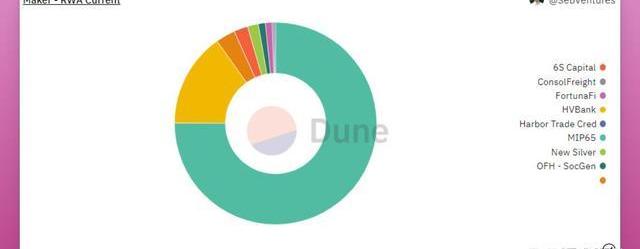

MakerDAO目前正全力以赴試圖從RWA中獲得盡可能多的收益,比如他們部署了500M的DAI購買美國短期國債和bondsfromBlackRock(MIP65),還將高達1.6B美金的USDC存入了Coinbase以賺取1.5%的年化收益率,而且還有與GUSD、Genesis的合作等等。

目前,MakerDAO持有GUSD5.72億美元總供應量的85%以上。但無論如何,1%的DSR收益率對大家來說還是太低了,但Rune表示,隨著制造商設法提高有效的RWA部署,DSR收益率“將與現實世界的收益率保持平衡”。

Peter Schiff:如果投資者購買BTC 將錯過黃金收益:黃金支持者、比特幣反對人士Peter Schiff剛剛發推文稱,灰度(Grayscale)即將推出另一個電視廣告活動,誘使投資者購買比特幣。自從灰度創始人Barry Silbert敦促投資者拋售黃金以來,黃金價格已經上漲了60%。如果你購買了比特幣,不僅會錯過黃金的收益,而且會使比特幣下跌16%。[2020/8/10]

可能現在許多人還沒有注意到,其實DeFi中的RWA(真實世界的資產)革命似乎已經到來!

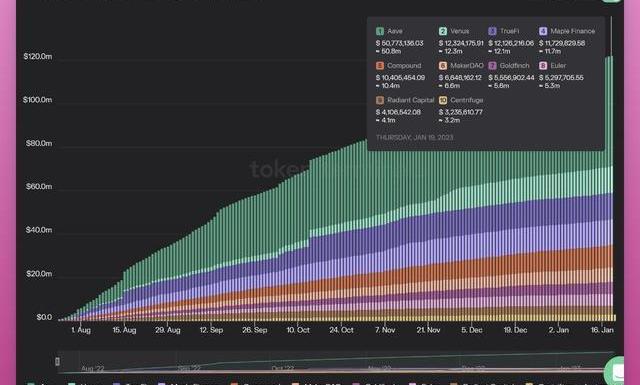

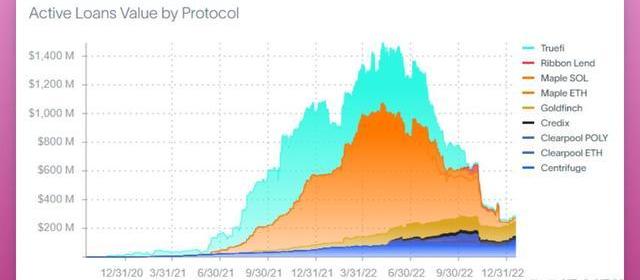

我們通過統計用戶支付180天累計利息費用的方式,來看前10個借貸協議,其中四個是RWA借貸協議,分別是TrueFi、MapleFinance、Goldfinch和Centrifuge。

我們知道,在Aave或Compound等協議上的借貸需求主要取決于杠桿率,但RWA協議在循環的加密貨幣世界之外提供非足額抵押擔保的借貸。RWA使DeFi借貸可以從數百億美金的規模逐漸增長到比肩1.6萬億美金的TradFi私人信貸貸款市場。

Bitfinex首席技術官:如果投資者不相信Tether就不會進行投資:6月22日,Bitfinex首席技術官Paolo Ardoino發布推文,針對Tether投資加密借貸平臺Celsius Network一事作出評論稱,如果對比下Tether被指控時以及當前的幣價,就知道Tether(USDT)已經增長了9倍,之前它是10億美元,但現在它是90億美元。如果投資者不相信Tether(USDT),那么他們就不會進行投資。今日早間消息,Tether宣布對加密借貸平臺Celsius Network進行1000萬美元股權投資。[2020/6/22]

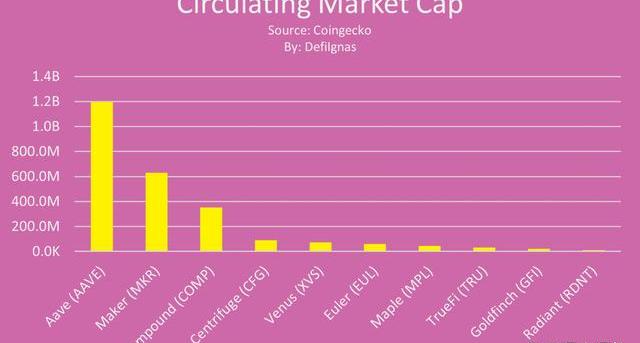

更重要的是,RWA協議代幣的流通市值目前都在1億美元以下,比如下面這幾個:

Centrifuge(CFG)-9000萬美元

Maple(MPL)--4600萬美元

TueFi(TRU)--3400萬美元

Goldfinch(GFI)-2000萬美元

動態 | 外媒:比特幣歷史如果重演,將在7月份之后開始攀升:據newsbtc報道,上一輪熊市中,比特幣從1130美元跌至200美元左右,和2018年所顯示的跌幅及走勢相近。上輪熊市,BTC從2015年1月至8月的震蕩整理了216天。隨后,比特幣在2016年和2017年再次開始攀升,并在12月創下峰值。如果歷史重演,比特幣將維持橫盤至7月,隨后再次攀升。[2019/4/5]

下圖是基于180天累計利息費用的價格-銷售比率,我們發現除了CFG和Maker之外,RWA借貸協議比純加密貨幣借貸協議更便宜。

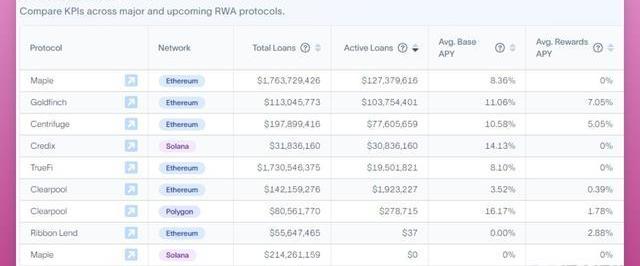

目前,9個協議的活躍貸款價值為3.61億美元,按活躍貸款計算的前5個協議是:

聲音 | 萊特幣中國負責人PZ:如果比特幣升級成功就不會有BCH:金色財經11月10日現場報道,今日,由imondo和鏈人聯合主辦的“DAPP開發者大會”在北京舉行。萊特幣中國負責人PZ表示,比特幣去年手續費最高接近100美元,比特幣開發者很擔心這樣下去比特幣會死掉、費用過高導致沒人用,急需升級。由于開發者和礦工無法達成共識協議,擴容進行了4年,但也只升級了一半。如果比特幣去年成功升級就不會有BCH,同樣吳忌寒也就會一直支持比特幣,比特幣社區也會更加強大。[2018/11/10]

Maple-1.27億美元

Goldfinch-1.03億美元

Centrifuge-7700萬美元

Credix-3000萬美元

TrueFi-1900萬美元

當然,這里面還不包括Maker的大部分RWA,其價值約為6.2億美元。

RWA每個協議的基本平均收益率從3.5%到16%不等,如果算上代幣獎勵,則會更高。這比目前Aave或Compound等加密貨幣對加密貨幣借貸協議的穩定幣收益率要高很多。收益率是通過投資于現實世界企業的私人信貸貸款產生的,前3個行業是金融技術、房地產和碳產業項目。其中,碳產業項目由Goldfinch提供,年收益率高達27%,幾乎所有Goldfinch的最終借款人都位于新興市場和發展中的國家,其中墨西哥、肯尼亞、尼日利亞和菲律賓是最大的接受者。

但這并不意味著RWA貸款就完全沒有風險,據統計,按協議的違約貸款總額來看,目前違約額比較大的幾家分別是Maple、TrueFi、Centrifuge。

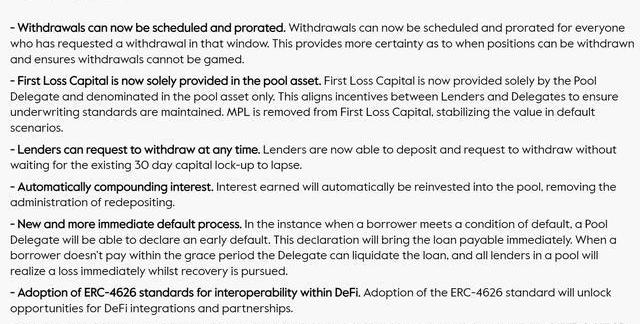

其中,Maple的債權人在FTX暴雷后違約,當時Orthogonal和Auros做市商的資金卡在FTX。Maple的質押曾經產生過不錯的收益率,但違約對協議的打擊很大。Maple最近宣布了Maple2.0,主要變化有:可以安排和按比例取款、FirstLossCapital現在僅在池資產中提供、貸款人可以隨時要求退出、采用ERC-4626標準以實現DeFi內的互操作性等等。

TrueFi已經開始允許PM管理自己的基金,PM可以決定向誰貸款,并與借款人制定貸款條款。但要成為PM,需要獲得TrueFi的治理流程的審批通過。

另外,我們還要提一下OndoFinance,這是一個帶來TradiFi“鏈上無風險利率”的協議。它們目前推出了一個代幣化基金,允許穩定幣持有者投資債券和美國國債,讓投資者更容易進入傳統資本市場。更有趣的是,代幣化基金權益可以通過批準的智能合約在鏈上進行轉移。當然,如果你想參與,那么需要KYC和其他個人信息,且最小規模為100KUSDC。

此外,Ondo正在推出FluxDeFi,這是一個去中心化借貸與代幣化證券融合的協議,作為CompoundV2的一個分支,它將支持免許可和許可代幣。Flux背后的邏輯很簡單,就是將USDC存入Ondo以賺取TradFi收益,然后,存入OUSG去借USDC,再fold就可以了。當然,你還可以借用其他加密貨幣以在其他DeFi協議中使用它。

DSR和Ondo/Flux是將TradFi收益帶入DeFi的一種有趣解決方案,這應該會提高所有人的DeFi收益。

總體而言,我認為RWA貸款有很大的發展空間。如果今年有更多的協議構建,并將TradFi連接到DeFi中,那么就可以解決加密貨幣對加密貨幣借貸收益率低的問題,只有更多的協議進入該領域,才可能提高DeFi的收益率。

作者:話李話外

本文主要涉及到的幾個概念提要:DeFi、TradFi、DSR、RWA。

Tags:RWA加密貨幣Makerrwad組成正確的單詞rwa賽道代表幣rwa賽道加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大加密貨幣Maker幣是什么幣

作者丨萊道君 來源丨萊道區塊鏈 最近,在數字貨幣市場,由頭部交易所幣安、火幣和OK背書的平臺幣有著不俗的表現.

1900/1/1 0:00:00林木采伐專業術語 1林地forestland是指縣級以上人民政府規劃確定的用于發展林業的土地。包括郁閉度0.2以上的喬木林地以及竹林地、灌木林地、疏林地、采伐跡地、火燒跡地、未成林造林地、苗圃地.

1900/1/1 0:00:00來源:制造界網 來源/秦朔朋友圈 作者/冀田 封面/圖蟲創意 12月9日,國內首個PD-L1藥物英飛凡獲得批準,本該祝賀,卻讓我想起了一個悲傷的故事.

1900/1/1 0:00:00加密貨幣分析師ValdrinTahiri表示,Cardano已經擺脫了短期交叉阻力。此外,根據分析師的說法,Avalanche(AVAX)顯示出已完成修正的跡象.

1900/1/1 0:00:00來源:智通財經APP 全球第三大穩定幣TerraUSD(UST)周一與美元脫鉤,價格一度跌至69美分的低位,導致大批投資者拋售所持資產.

1900/1/1 0:00:00世界杯還有兩天即將開始,給大家統計了一下比較熱門的粉絲幣具體資料,大家可以參考一下,短期有熱度賺了就走就可以了.

1900/1/1 0:00:00