BTC/HKD+3.68%

BTC/HKD+3.68% ETH/HKD+4.04%

ETH/HKD+4.04% LTC/HKD+4.39%

LTC/HKD+4.39% ADA/HKD+4.31%

ADA/HKD+4.31% SOL/HKD+3.11%

SOL/HKD+3.11% XRP/HKD+3.26%

XRP/HKD+3.26%

CryptoArt:TerminusV

本投研報告由幣萌研究院發布,報告內容僅供參考,切勿作為投資建議或投資依據。

文中所涉數據均截至2021/1/31,可能與發文時的實際情況有所偏差,請自行驗證。

01項目簡述

PieDAO是一個基于AragonDAO創建的去中心化資產管理平臺。主要包含基于Balancer做市商協議的加密指數產品Pie、元治理和聚合器PieVaults。

官網|https://www.piedao.org

推特|https://twitter.com/PieDAO_DeFi

電報|https://t.me/piedao

文檔|https://docs.piedao.org

博客|https://medium.com/piedao

代碼|https://github.com/pie-dao

02項目解讀

PieDAO系統目前包含三個產品:加密指數產品Pie、元治理和聚合器PieVaults、打包交易工具Oven。

2.1加密指數產品Pie

Pie基于Balancer協議建立,此處首先要介紹一下Balancer的運行機制。

Balancer是一個采用AMM機制的DEX,和Uniswap類似,但相比Uniswap更加靈活。此處對照Uniswap闡述Balancer的技術原理。

2.1.1Uniswap與Balancer

在Uniswap中,每一個交易對背后都有一個資金池,例如ETH/DAI交易對的資金池內就存有DAI和ETH,流動性提供者可以向資金池內按照50%:50%的價值比例存入這兩種代幣,并獲得LPToken,后續該交易對產生的手續費,會按照存入資金的份額比例分配給流動性提供者。

假如用戶A想要在該交易對中使用DAI兌換ETH,就相當于在資金池中存入DAI并取出ETH,期間的定價按照下方公式。

武漢三年內人工智能產業規模將達1000億元:金色財經報道,9月1日,武漢市發布《武漢建設國家人工智能創新應用先導區實施方案(2023—2025年)》(以下簡稱《方案》),著力推進人工智能全方位各領域高水平應用,推動人工智能和實體經濟深度融合。

根據《方案》,到2025年,武漢市將在圖計算、數據治理、大模型、機器視覺、遙感圖像解析等人工智能領域形成10項以上首創性技術,人工智能應用場景超過400項,產業規模達到1000億元,形成算力、算法、數據、場景“四位一體”協同發展生態,初步建成全國重要的人工智能科技策源高地、算力算法創新高地、產業集聚高地、場景應用高地和人才培養高地。[2023/9/4 13:15:24]

公式中x、y是指兩個資金池里各自的代幣數量,K是乘積,在每筆交易中相對恒定。

以ETH/DAI交易對為例,假如現在1ETH的價格為1000DAI,資金池內有2ETH和2000DAI,則K=2*2000=4000;

如果用戶A使用100DAI購買ETH,發送100DAI到資金池中,其中0.3%會扣除作為手續費,所以實際到資金池中的數量為100*(100%-0.3%)=99.7DAI;

此時資金池中的DAI總量為2000+99.7=2099.7DAI;

依照公式反推,這筆交易之后,資金池中ETH的數量應該為4000/2099.7≈1.91ETH;

則用戶A在這筆交易中可以獲得的ETH為2-1.91=0.09ETH。

當這筆交易完成后,交易中扣除的0.3DAI的手續費會返回到資金池中,作為流動性提供者們的獎勵,并形成新的K值2099.7*1.91≈4010。由于手續費的設定,K值會隨著交易筆數的增加而慢慢提高,如果不計算手續費,K值則是恒定的常數。

相比之下,Balancer則更加靈活,用戶可以自行搭建資金池,每個資金池最多可以儲存8個幣種,且在搭建時可以任意設置每個幣種的價值比例,例如設置一個比例為50%ETH+30%BAL+20%renBTC的資金池。流動性提供者為該池注入資金時,按照該比例即可。提供流動性可以獲得BPT。

假如一個資金池中有80%價值的x幣和20%價值的y幣,那么這里相對恒定的常數K就不再是乘積,而是按照以下這個公式:

律師:Binance和Coinbase與SEC訴訟中的法律費用或高達1億美元:6月7日消息,SEC前高級出庭律師Fischer表示,Binance和Coinbase在與SEC的斗爭中的法律費用可能都高達1億美元。[2023/6/8 21:22:23]

以ETH/DAI交易對為例,假如現在1ETH的價格為1000DAI,按照80%:20%的價值比例,資金池內有4ETH和1000DAI,則K值為4^0.8*1000^0.2≈12。

當發生交易使資金池內其中一個代幣的數量發生變化時,則根據該公式自動調整另一個代幣的數量,期間K值作為常數固定不變。

用戶在Balancer資金池進行代幣兌換時,通過下方公式計算價格:

SP是任意兩個代幣對的兌換價格,y是賣出到資金池中的代幣,x是從資金池中提取的代幣。By是y代幣在資金池的余額,Wy是y代幣的占比,Bx是x代幣的在資金池的余額,Bx是x代幣的占比。

套用上面的例子,假如在該池中用DAI兌換ETH,則SP(DAI)=(4/0.8)/(1000/0.2)=0.0002,也就是1個DAI可以兌換到0.001個ETH,反之1個ETH可以兌換到1000DAI。

簡單來說,Uniswap是一個簡化版的Balancer,Balancer則是Uniswap的通用版。

Uniswap和Balancer都采用的AMM機制,決定了其不能承擔價格發現的功能,一旦外部市場的價格出現波動,套利者就會入場平衡兌換比例,這會讓流動性提供者承擔無常損失,這是AMM機制下無法避免的。

2.1.2Pie技術原理

由于Balancer每個資金池中的各個代幣的價值比例都是固定的,在每次交易兌換后都會強制平衡價值比例。例如一個80%:20%價值比例的ETH/DAI交易對資金池,無論兩者價值漲跌,資金池內的價值比例永恒不變。

Pie是一個基于Balancer協議強制平衡的加密指數產品,或者叫資金組合配置產品。PieDAO在Balancer中建立資金池,每一個池都是一個Pie產品,例如容納幾種DeFi代幣的DEFI++Pie產品,用戶往該池存入資金,就相當于按照固定比例配置了該資金池內的各種DeFi代幣資產。

Lido宣布支持以太坊二層網絡Optimism和Arbitrum:金色財經報道,Lido在社交媒體發文稱,已支持以太坊二層網絡Optimism和Arbitrum,在L2推出的第1階段將wstETH(包裝的stETH)直接橋接到Arbitrum和Optimism,在此過程中保留stETH的獨特屬性。選用wstETH是因為它易于在各種DeFi合作伙伴之間集成。[2022/10/7 18:41:18]

按照Balancer的規則,注入流動性可以獲得BPT。PieDAO通過pie-proxy代理合約與Balancer直接綁定,注入流動性不再生成BPT,而是直接生成指數代幣,例如DeFi++產品資金池就是生成DeFi++指數代幣。

由于在Balancer中注入流動性存在無常損失,所以Pie指數產品也無法避免。

從這里可以看出,Pie類似于傳統指數市場中的等權重指數基金。

注:在證券市場中,等權重指數是指樣本中證券績效影響的程度相同,與之相對的是加權重指數,這里與最常見的市值加權重指數做簡單的對比解釋。

市值加權重指數:例如中證50、滬深300等指數,是根據每個成分股的市值規模進行排名加權,誰的市值高權重就高;等權重指數:給予每個成分股完全相同的權重,例如一個等權重指數基金中有100支成分股,設置每個成分股各占1%,整個基金規模為1億,那么里面每個成分股的價值為100萬。由于每個成分股漲跌的幅度和速度不同,所以需要基金公司定期去強制平衡比例。Pie利用Balancer,可以自動強制平衡,且每個成分代幣的價值比例可以提前設置,可以等權重,也可以根據需要加固定權重。2.1.3已上線的Pie產品

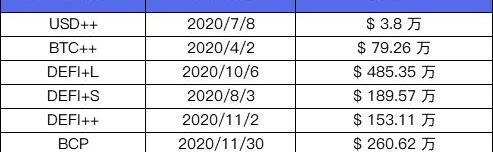

目前PieDAO已上線6種Pie產品,分別為USD++、BTC++、DEFI+L、DEFI+S、DEFI++、BCP。

2.1.3.1USD++

USD++成立于2020/7/8,包含4種穩定幣:USDC、TUSD、DAI和sUSD,USDC權重設定為47.22%,TUSD權重為28.58%,DAI權重為20.42%,sUSD權重為3.78%。

2.1.3.2BTC++

Aurora上借貸協議Bastion更新預言機機制,新增對Trisolaris上代幣價格的參考:9月19日消息,Aurora上借貸協議Bastion更新預言機機制,新增對Aurora上DEX協議Trisolaris上代幣時間加權平均價格(TWAP)的參考,當該價格與預言機Flux的喂價相差超過15%時會凍結交易價格直至恢復正常。此外,Bastion建立了Bastion Dashboard以對預言機系統進行實時監控。[2022/9/19 7:06:00]

BTC++成立于2020/4/2,包含4種在以太坊上構建的BTC合成資產:imBTC、WBTC、pBTC、sBTC,權重各占25%。

BTC++的市場表現及權重如下圖所示:

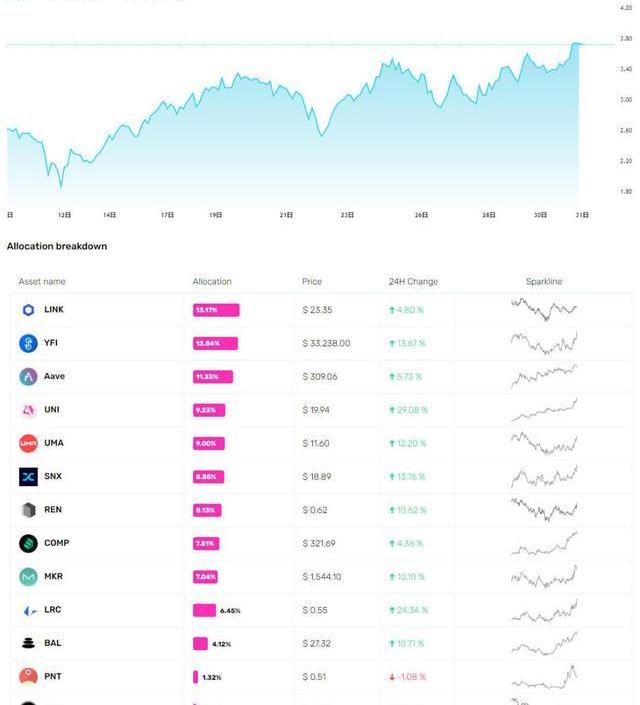

2.1.3.3DEFI+L

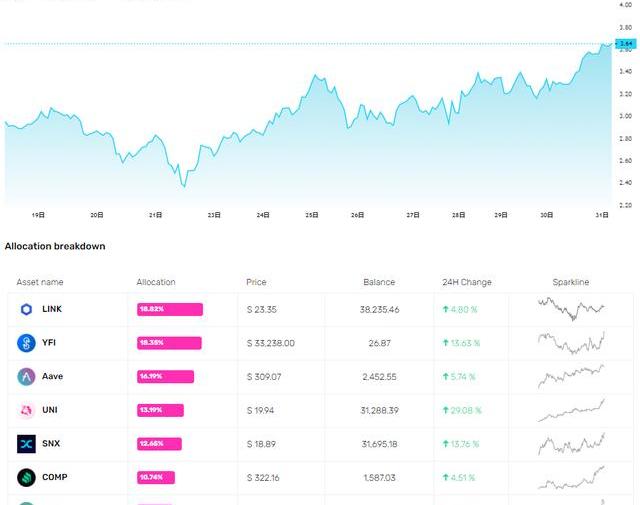

DEFI+L成立于2020/10/6,包含7種市值超過2億美元的DeFi代幣:LINK、YFI、AAVE、UNI、SNX、COMP、MKR。用戶購買時可以存入對應比例的7種代幣鑄造DEFI+L指數代幣,也可以存入ETH直接鑄造DEFI+L指數代幣。

DEFI+L的市場表現及權重如下圖所示:

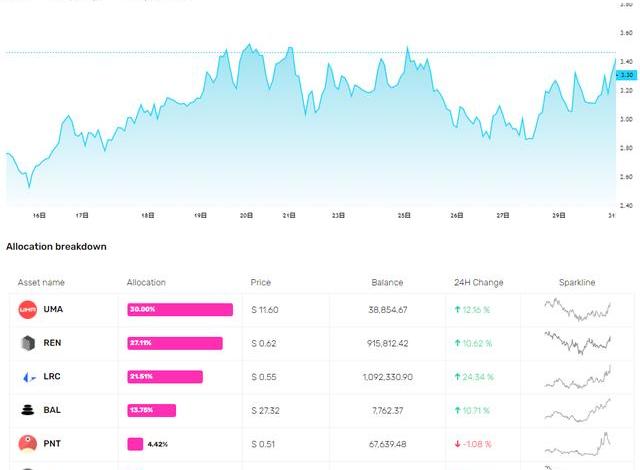

2.1.3.4DEFI+S

DEFI+S成立于2020/8/3,包含6種市值低于2億美元的DeFi代幣:UMA、REN、LRC、BAL、PNT、MLN。用戶購買時可以存入對應比例的6種代幣鑄造DEFI+S指數代幣,也可以存入ETH直接鑄造DEFI+S指數代幣。

DEFI+S的市場表現及權重如下圖所示:

2.1.3.5DEFI++

DEFI++成立于2020/11/2,包含兩個Pie:70%的DEFI+L和30%的DEFI+S,一共有13種代幣。用戶購買時可以存入對應比例的DEFI+L和DEFI+S鑄造DEFI++指數代幣,也可以存入ETH直接鑄造DEFI++指數代幣。

安全團隊:攻擊者通過AVAX閃電貸攻擊獲利約37萬USDC:9月7日消息,據CertiK預警監測,一個針對AVAX的閃電貸攻擊影響了合約0xe767c和一些LP,攻擊者獲利約37萬USDC。攻擊者可能影響的協議包括Nereus Finance、Trader Joe、Curve Finance。[2022/9/7 13:13:26]

DEFI++的市場表現及權重如下圖所示:

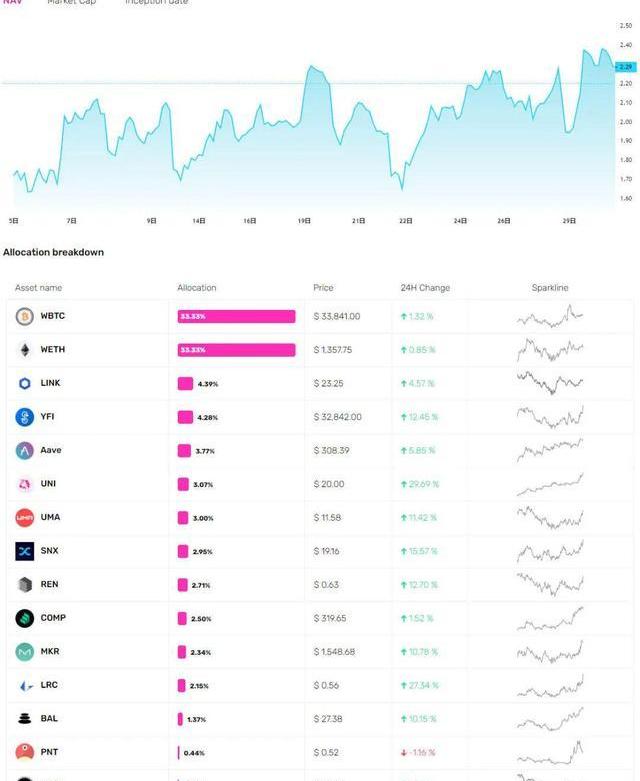

2.1.3.6BCP

BCP成立于2020/11/30,包含33.33%的WBTC、33.33%的WETH、33.33%的DEFI++、一共有15種代幣。

BCP的市場表現及權重如下圖所示:

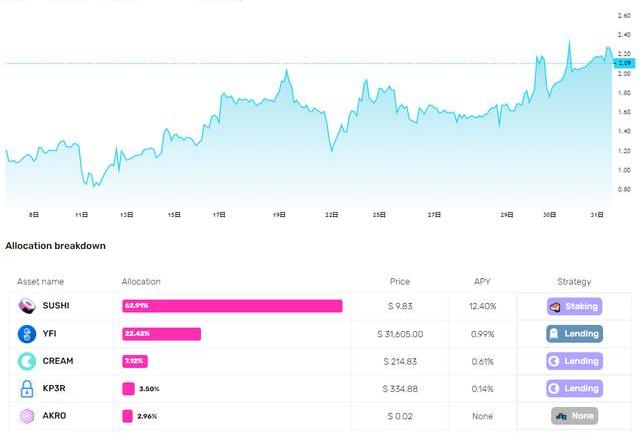

2.2元治理和聚合器PieVaults

PieVaults是一個可以集成其他DeFi協議的聚合器,PieVaults的主要功能包含元治理和聚合收益。

元治理:即對治理的治理。目前市場上的DeFi協議很多,它們的治理相互分立,例如Uniswap使用UNI代幣治理、Sushiswap使用SUSHI代幣治理等,用戶在對多個DeFi協議進行治理時需要多次轉移代幣,有較高的摩擦成本。在PieVaults中,用戶只要持有DOUGH,就可以對PieVaults中所有協議進行元治理,最終目標是一個代幣元治理整個DeFi市場。

聚合收益:PieVaults可以幫助用戶聚合收益,讓用戶的資金在多個協議中進行借貸、質押、Farm等操作,以獲得更多收益。

YPIE是第一款PieVaults,上線于2020/12/19,代表Yearn生態系統的指數,包含的代幣有:YFI、SUSHI、KP3R、CREAM、AKRO、PICKLE、COVER。用戶購買YPIE指數代幣的方式與上文DEFI++相同。

YPIE的市場表現及權重如下圖所示:

PieVaults采用的不是Pie的Balancer自動強制平衡機制,而是由社區定期平衡,這樣可以避免AMM機制下的無常損失。根據官方規劃,后續Pie有可能會移植到PieVaults中,不再使用Balancer協議。

2.3打包交易工具Oven

Oven是一個打包交易工具。用戶在進行購買/贖回Pie或YPIE時,需要調用約73項智能合約,要支付相對高昂的Gas。Oven建立了一個閾值為10ETH的池,用戶可以往池中放入ETH,等到達到10ETH時,統一打包購買或贖回Pie,由此達到均攤、節省Gas的效果。

目前Oven支持DEFI++、BCP、YPIE的購買和贖回。

03經濟模型

3.1基本信息

代幣名稱:DOUGH

代幣用途:PieDAO的去中心化治理;PieVaults元治理;獲取各個Pie的手續費收益

合約地址:

0xad32a8e6220741182940c5abf610bde99e737b2d

持幣錢包數量:2,091

鏈上交易筆數:28,512

3.2代幣發行

代幣總量:1億DOUGH

代幣分配:

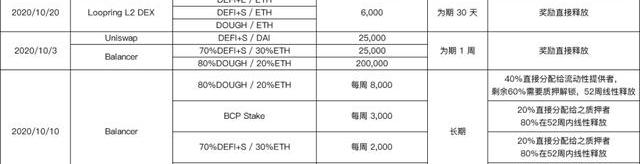

早期貢獻者:10%:1000萬DOUGHEOPCH1階段:6%:5999,670DOUGH1.5年內線性解鎖價格:0.000375ETHEOPCH2階段:4%:4000,300DOUGH1年內線性解鎖價格:0.001050ETH儲備金:10%:1000萬DOUGHBalancerIBO:1.5%:150萬DOUGH價格:0.0015ETH項目方:20%:2000萬DOUGH3年內線性解鎖DAO:60%:6000萬DOUGHDOUGH的流動性挖礦,是指為指定DEX的指定交易對注入流動性,并將LPToken質押到PieDAO中,以收取DOUGH獎勵。下方是目前已啟動的流動性挖礦細則。

3.3價格信息

注:下方信息來源于CoinGecko

當前價格:$1.35

當前流通市值:$912萬

當前市值排名:#575

歷史最高價:$6.27

歷史最低價:$0.656273

上線CEX:MXC、Hoo、Hotbit

上線DEX:Balancer、Uniswap

04發展現狀

4.1社區熱度

目前PieDAO的Telegram群組不到1000人,Twitter粉絲不到1萬人,持幣錢包數量2,091,鏈上交易筆數28,512,社區熱度偏低。

4.2資產規模

目前各個Pie/PieVaults的資產規模如下表所示。

4.3代碼更新

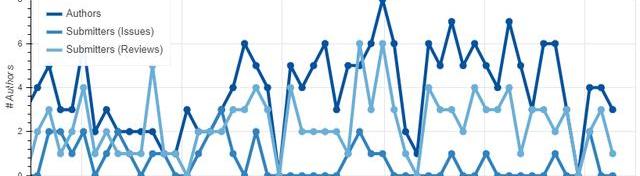

PieDAOGithub代碼庫統計如下圖所示,更新頻率較高。

05團隊信息

PieDAO是DexLab團隊推出的DeFi產品,團隊成員均在區塊鏈領域有相關經驗。

首席執行官:AlessioDelmonti

DexLab、Dexwallet.io聯合創始人。

首席運營官:Gabriele

DexLab聯合創始人兼首席運營官,曾擔任Bottega全球零售項目負責人。

首席技術官:MickdeGraaf

負責Dexwallet的智能合約設計,BlockLabRotterdam智能合約開發工程師。

設計主管:NicolaDiMarco

全棧設計師,Dexwallet聯合創始人。

生態參與者:

目前已有諸多DeFi名人加入PieDAO的治理中。包括KainWarwick,HartLambur,LuisCuende,CalvinLiu,TarunChitra,FernandoMartinelli,PatricioWorthalter,LAO,AlexEvans,MarianoConti,LeoCheng,KonstantinLomashuk等。

06項目評價

PieDAO存在以下優勢和利好:

在傳統的金融市場里,指數基金有很大的市場份額。近年來全球指數化投資持續穩步發展,截至2020年10月末全球指數型產品規模約10萬億美元,同期中國指數型產品規模接近1.7萬億人民幣。相比之下,DeFi領域相關產品很少,還有很大的發展空間,PieDAO屬于該領域內的先驅,整體體驗良好,預計后續能夠吸引更大的資金量;目前DOUGH幣價、流通量和流通市值都很低,代幣釋放量極為克制,且尚未上線一線CEX,后續還有上所升值預期;團隊具有區塊鏈和DeFi項目經驗,且受到了多位行業名人的參與,雖然目前熱度偏低,但后續勢頭可期。PieDAO存在以下缺點和風險點:

由于Pie基于Balancer協議自動強制平衡,所以無常損失不可避免。后續會將Pie遷移至PieVaults,遷移后由社區治理平衡,將消除無常損失,并有可能帶來更多聚合收益。但智能合約的復雜帶來的危險性、治理的困難性和時效性都是未來發展的不可控因素。

END

歡迎加入幣萌微信群

見證DeFi成長捕獲價值資訊

Tags:ETHEFIDEFIETH錢包地址ETH挖礦app下載Etherael指什么寓意EFI幣EFI價格DEFI幣DEFI價格

一、魔鬼線走平,暫時沒行情 對游資來說魔鬼線指的是20日均線,20日相對來說是一個中短期線。在上升通道中如果20日均線走平,那代表著主力進入一個短期的戰略調整種,這個時間段不會出現太大的波動,市.

1900/1/1 0:00:00比特幣和以太坊價格在美國交易期間大幅下跌,這主要是由于對加密貨幣友好的銀行Silvergate的影響,其跌幅超過50%.

1900/1/1 0:00:00以太坊擴容項目Scroll又融資了!據項目方披露,這一輪融資其融到了5000萬美元,投資者包括PolychainCapital、紅杉中國、BainCapitalCrypto、MooreCapit.

1900/1/1 0:00:00「咖說V講」系列,原汁原味地匯集國際咖級名流的數字經濟與投資觀點,閱讀者盡可以智者見智,取法其上,健壯成長.

1900/1/1 0:00:00現在的不穩定因素是來自占市場流通市值17.9%的ETH,這個點位主要還是受到前高點壓力,到了城墻價位,必須要有量的配合,此次過去一定要提高兵力,用量來堆積.

1900/1/1 0:00:00本篇「數字星咖」,描述的不是個人而是群體,是最具活力和創意的千禧一代的數字財富觀。一般而言,千禧一代又稱為Y一代,是指1983年到1995年間出生、在跨入2000年的21世紀以后達到成年年齡的一.

1900/1/1 0:00:00