BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD-0.01%

ETH/HKD-0.01% LTC/HKD-1.06%

LTC/HKD-1.06% ADA/HKD-1.37%

ADA/HKD-1.37% SOL/HKD-0.26%

SOL/HKD-0.26% XRP/HKD-0.68%

XRP/HKD-0.68%一、資本正在流入比特幣市場

盡管比特幣暫時創下了31,700美元的年度高點,但其漲勢未能維持,比特幣價格回到30,000美元以上橫盤。

當前比特幣市場的波動仍然非常小,比特幣價格的“布林帶”上下區間僅相差4.2%,可以說是自今年1月初以來最穩定的比特幣市場。

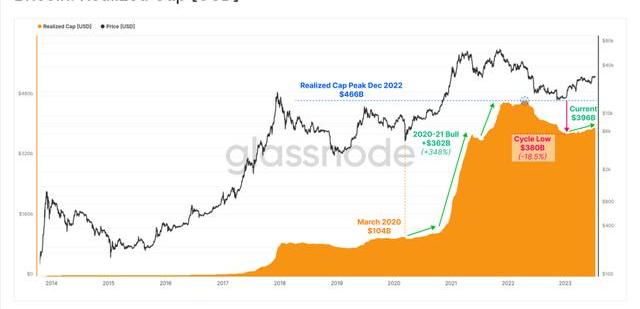

資本仍在以穩定且緩慢的速度流入加密市場。“已實現市值”是非常宏觀且最常用的鏈上指標之一,可以用來觀察流入比特幣市場的真實資本。它被認為是“鏈上市值”,反映了之前所有已實現損益的累積總和。

比特幣的“已實現市值”目前略低于4000億美元并不斷增長,這說明比特幣正在以更高的價格進行交易,比特幣需求正在增加。

韓國金委會擬于本月提交有關證券型代幣制度化的《電子證券法》和《資本市場法》修正案:7月13日消息,韓國金融委員會計劃在本月向議會提交有關證券型代幣制度化的《電子證券法》和《資本市場法》修正案,該法案預計將反映韓國金融委員會在2月份發布的證券型代幣發行和流通規則體系整頓方案,包括修訂資本市場法和電子證券法,允許發行證券型代幣,并設立與發行和流通相關的賬戶管理機構和場外交易中介業務。[2023/7/13 10:52:04]

通常在熊市期間,會有大量資本流出比特幣市場。2022年比特幣“已實現市值”下降了18.8%,可以看出去年熊市有多么疲軟。在之前的周期中,“已實現市值”從低點恢復至歷史最高點分別耗費了239、193、95天的時間,而目前2022年低點至今已有188天。

接下來我們分析NRPL指標,該指標是已實現市值的一個衍生指標。

三箭資本欠Moonbeam基金會逾 2700 萬美元:7月19日消息,三箭資本欠Moonbeam基金會超過2700萬美元,包括1700萬美元的穩定幣和當前價值1000萬美元的Moonbeam代幣。Moonbeam董事Aaron Evansa在6月寫信給三箭,我們重申要求立即償還我們的兩項未償貸款本金(7MM USDC和10MM USDT),該協議于2021年9月20日由Moonbeam基金會與3AC達成,3AC以12%的利率借入了開放式貸款。另外,Moonbeam 還聘請了 3AC 作為該網絡的 moonriver (MVR) 和 glimmer (GLMR) 代幣的“流動性顧問”。(CoinDesk)[2022/7/19 2:23:42]

今年大部分時間里,NRPL指標大于0,每天的凈流入約為2.7億美元。這是自2022年4月以來首次進入到持續盈利狀態,與2019年上半年和2020年末周期相似。

不過,與2021年牛市相比,2.7億并不算什么,畢竟2021年牛市的日均凈流入超過36.8億美元。

Galaxy Digital資本管理公司截至11月30日管理的初步資產為5.727億美元:Galaxy Digital Holdings Ltd.宣布,截至11月30日,其附屬公司Galaxy Digital Capital Management LP管理的初步資產為5.727億美元。(News Wire)[2020/12/7 14:29:37]

我們可以看到,2023年至今,已實現盈虧比一直保持著穩定向好的趨勢,穩穩突破了1月初的1.0盈虧平衡水平。

本周,該比率達到一個不那么夸張的新高點,這表明資本流入其實是有所放緩。如果在該高點維持下去,可能會出現2019-2020年以及2021年下半年類似的市場波動。

FTC永茶鏈獲得極豆資本戰略投資:據官方消息,近日,FTC(Forever Tea Chain)永茶鏈獲得極豆資本戰略投資,并將在市場拓展、應用落地以及實體化運作等多方式達成戰略合作。

據了解,FTC永茶鏈是茶文化產業領域區塊鏈底層金融產品,建立及優化茶商、茶類愛好者、消費者的茶文化聯合數據結構體。此外,FTC還將發行平行交易鏈FTT。[2020/6/10]

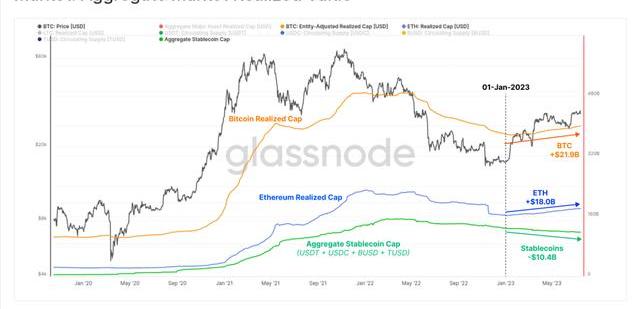

我們還可以通過比較BTC和ETH的“已實現市值”與主流穩定幣的供應量來預估整個加密市場的變化趨勢。通過這種衡量標準,我們看到大多數資本是通過兩大主要加密資產BTC和ETH流入的,年初至今分別流入219億和180億美元。

穩定幣的總供應量凈減少104億美元,這主要是USDC和BUSD的贖回所致。以上分析不難看出市場對兩大主流加密資產的明顯偏好。

啟賦資本顧凱:區塊鏈和通證(token)就像是一個硬幣的兩面:在2018全球區塊鏈杭州高峰論壇上,啟賦資本聯合創始人顧凱表示,我2012年、2013年開始接觸了比特幣,也接觸了一些項目,包括交易所,但是遲遲沒有下手,確實我們沒有把這個問題想清楚,通過投資顧比和巴比特一直在思考這個問題,區塊鏈技術域,它是一種各種技術綜合,包括分布式賬本、共識機制、加密機制等等,因為比特幣的興起大家界定出來有這樣一個技術的預定。其實區塊鏈更像一個我們把它定位成虛擬的動力系統,這個動力系統最后肯定要形成一些交通工具,比如說各種幣、各種通證,這個通證真正把動力系統概念落實下去,而這個幣恰恰是這個鏈的催化劑,這兩者互相依托,互相依托,是一個硬幣的兩面。[2018/3/26]

二、盈利狀態下的比特幣市場

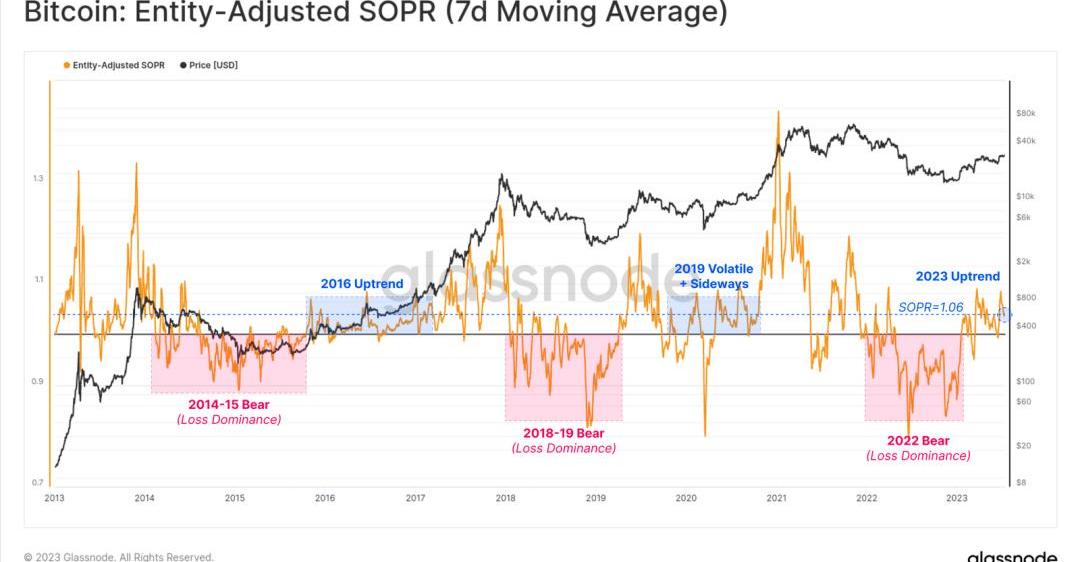

SOPR也是一個好用的指標,可用于跟蹤整個市場的盈虧規模。我們通常用這個指標來判斷市場狀態:

虧損主導狀態:SOPR持續低于1.0表明投資者陷入虧損,通常會在盈虧平衡點售出。

盈利主導狀態:SOPR持續高于1.0表示投資者盈利,盈虧平衡水平通常被認為是短期價值點。

目前,SOPR指標為1.06,處于盈利主導狀態,表明比特幣交易實現了平均6%的利潤。這再次與2016年和2019年期間具有相似的特征。

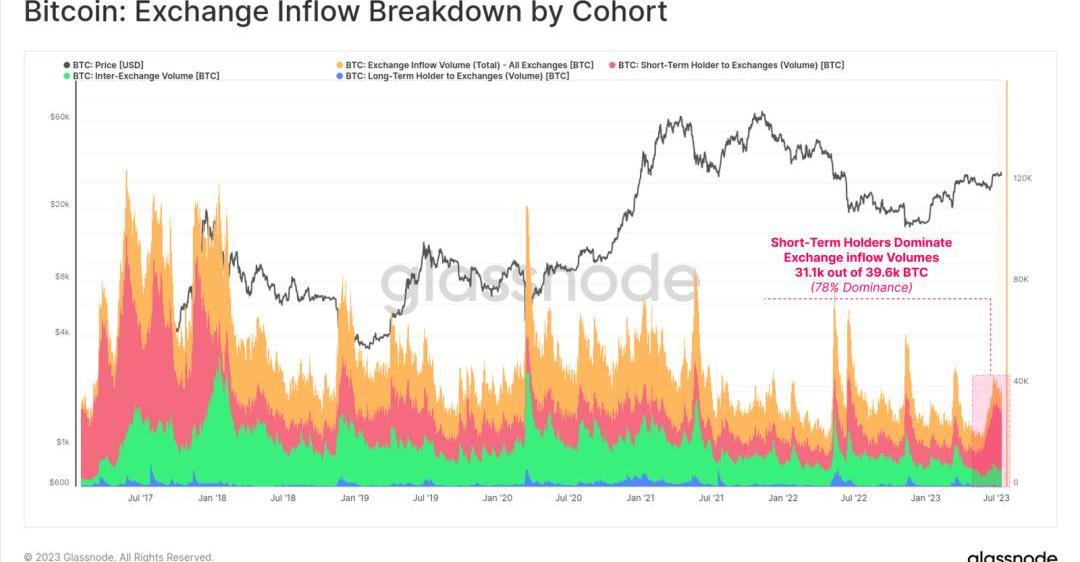

考慮到這一點,通過對交易平臺比特幣流入量的研究,我們發現短期持有者是活躍在市場上的主要群體。在交易平臺日均流入的39,600個BTC中,78%與短期持有者相關。

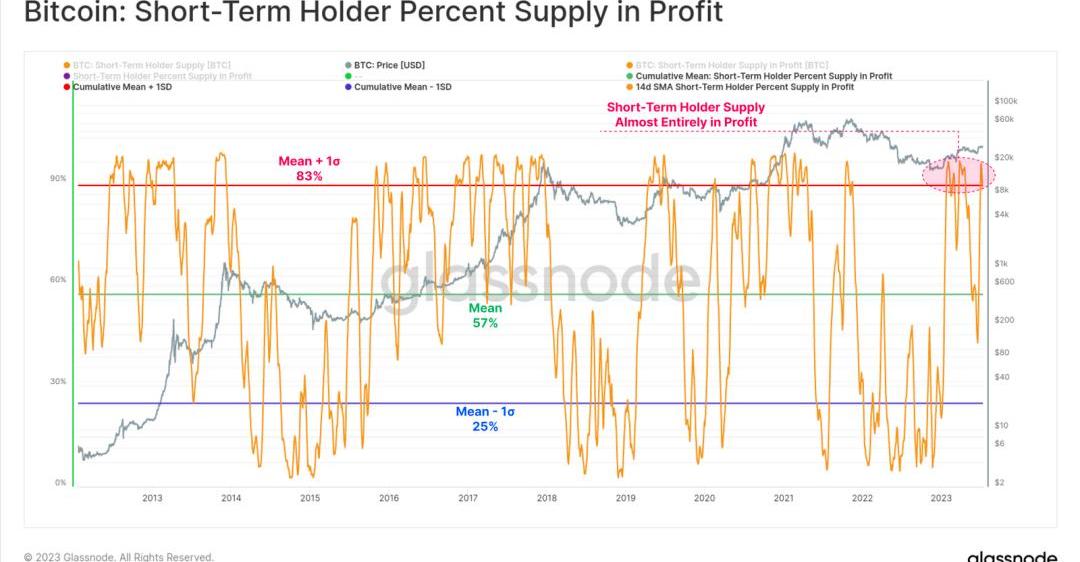

當我們觀察盈利狀態下比特幣中STH持有量占比時,我們就明白為什么說STH是活躍在市場上的主要群體了——當前該比例達到88%以上。在歷史周期中,這一比例與宏觀上升趨勢相關,因此比特幣價格可能會繼續上漲。

而隨著價格上漲,STH群體越來越有可能會對他們持有的比特幣進行出售并盈利。

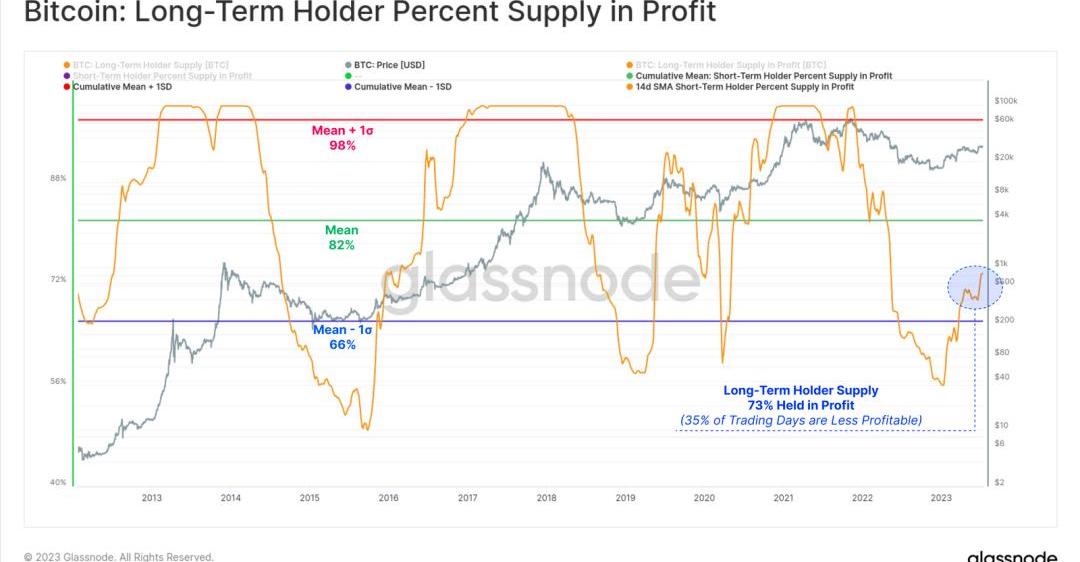

相對而言,長期持有者持有的比特幣中,盈利狀態的占比沒有那么高,大約73%多一點。這說明LTH持有的比特幣中大約四分之一是在2021-2022年周期中,以高于30,000美元的價格獲得的。

目前比特幣市場上,LTH和STH持有的絕大多數比特幣都保持著盈利狀態。由此我們可以看出2023年至今市場復蘇的強勁力度。

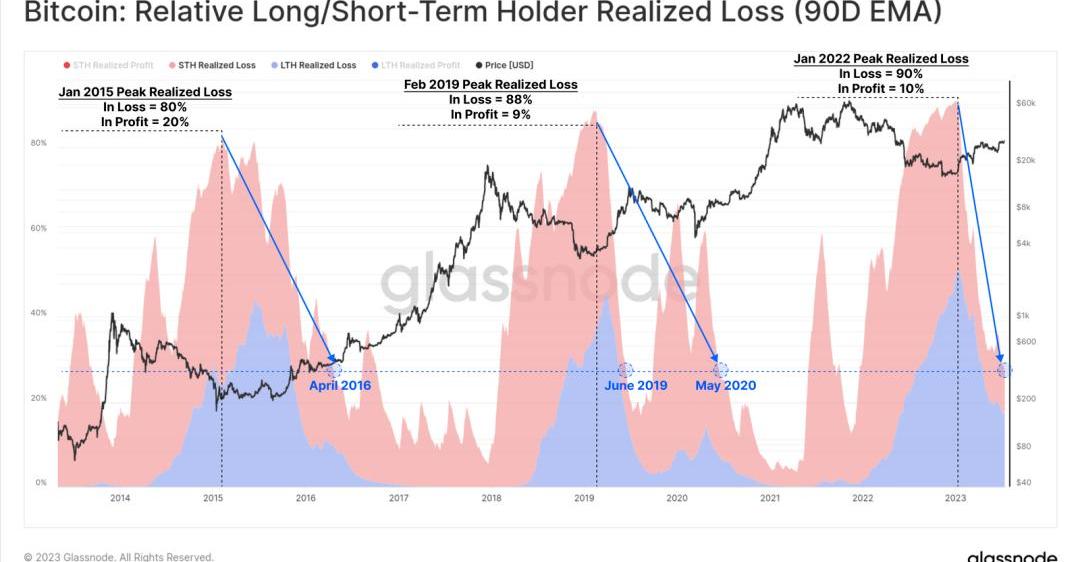

與FTX崩潰后所經歷的市場疲軟相比,當前比特幣市場有了明顯起色,在FTX崩潰后,所有比特幣交易中90%都是虧損的。

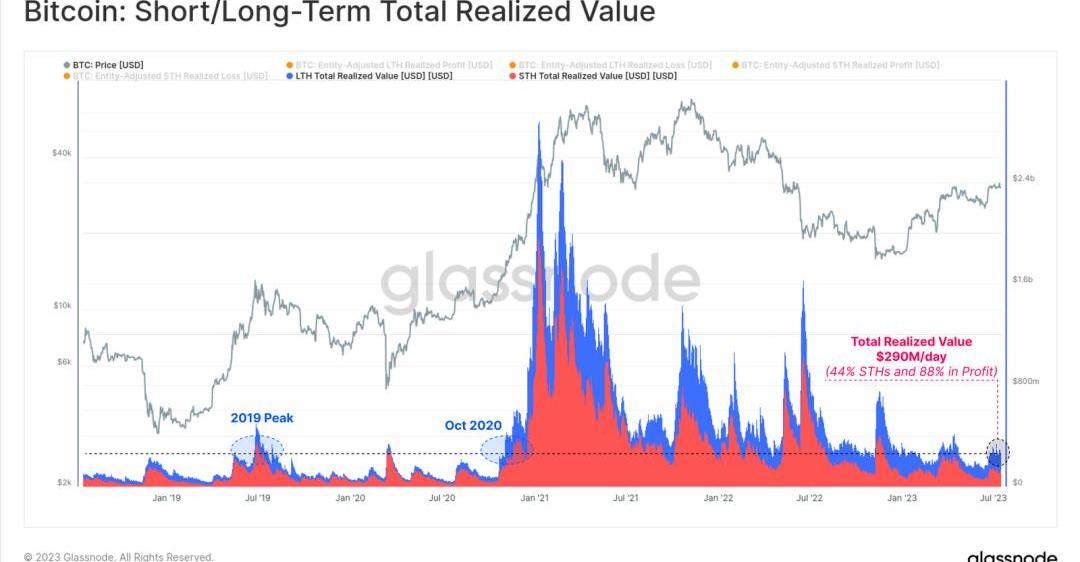

市場總體的已實現價值仍然接近周期低點,僅為2.9億美元/天。雖然看起來是一個很高的數額,但它與2019年和2020年10月相比仍沒有可比性。

這表明,盡管目前比特幣的市值大約是原來的兩倍,但盈利和虧損水平較高的持有者們不愿意交易他們的比特幣。

總體而言,絕大多數比特幣持有者都按兵不動,繼續持有他們手中的比特幣,也不進行增持。市場上流動的BTC比例仍然非常小。

三、短期持有者占主導地位

通常情況下,LTH的買入價高于STH的情況并不常見。然而,此類事件在之前周期中也確實發生過,并且與深熊中的拋售活動有關。在這些時期,即使是很有經驗的買家也會拋售比特幣,退出市場,特別是那些在周期頂部附近買入,經歷了整個下跌趨勢的買家。

隨著2023年初至今比特幣的強勁表現以及STH的主導地位加強,SOPR比率已開始第二次下降,這為我們提供了一個投資者行為逆轉的宏觀視角。2020年3月出現過一次該指標的反彈,先回升至1.0以上,接下來的兩年都低于1.0。

四、總結和結論

盡管比特暫時創下31,700美元的年度新高,但比特幣交易仍被限制在一個狹窄的價格區間范圍內。布林帶極度收緊,價格區間上下僅相差4.2%,市場波動性低且已實現價值也處于低點。

目前,短期持有者在交易平臺流入中占據主導地位,超過88%的比特幣處于盈利狀態。然而,從宏觀角度看,投資者似乎非常不愿意拋售他們的比特幣。當前多個指標與2016年和2019-2020年周期相似,而這兩個周期的市場都極為動蕩。

Tags:比特幣STHSOP比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢STH幣STH價格SOP幣SOP價格

SuiNetwork剛剛宣布不會有$SUI空投。將成為資金最多的生態系統之一,擁有超過3億美元和20億美元的估值.

1900/1/1 0:00:00他補充說,GalaxyDigital推出BTCETF的嘗試已成為一條“漫長且令人沮喪的道路”。著名比特幣支持者、GalaxyDigital創始人MikeNovogratz認為,美國證券交易委員會.

1900/1/1 0:00:00去中心化的交易所是一個核心的Web3基礎設施,其使用用途已得到證實。如果人們繼續參與區塊鏈經濟,他們將需要一個沒有中間商或中心化實體的組織來交換相應的tokens.

1900/1/1 0:00:00上海概念:$PHB 昨天也是帶領群里的家人們埋伏到了上海概念龍頭PHB,在0.65的位置剛進場就起飛了,吃到不少利潤.

1900/1/1 0:00:00據區塊鏈安全公司Peckshield稱,BNBChainpool跨鏈解決方案提供商Allbridge遭到黑客攻擊,損失57萬美元.

1900/1/1 0:00:00在香港宣布擁抱Web3的數月后,情緒再次來到了東方板塊。上周就有網傳「今年6月1日香港居民自由買賣加密貨幣將完全合法」的消息,經BlockBeats咨詢相關人士,香港原定于2023年3月1日起實.

1900/1/1 0:00:00