BTC/HKD+1.82%

BTC/HKD+1.82% ETH/HKD+0.99%

ETH/HKD+0.99% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD+0.8%

ADA/HKD+0.8% SOL/HKD+3.58%

SOL/HKD+3.58% XRP/HKD+0.58%

XRP/HKD+0.58%

有時,對您的DeFi代幣進行抵押可能會很痛苦。

每周領取獎勵可能成本高昂,甚至對某些人來說無利可圖,尤其是在當前的gas費環境下。

甚至有些協議要求您定期對治理提案進行投票,以便有資格獲得獎勵。

但是,如果我們只能持有一個自動產生獎勵的包裝式代幣,該怎么辦?

那便是xToken。

xToken是用于在包裝資產的幫助下自動進行兌現獎勵的協議。通過持有xAsset,代幣持有者可以自動獲得協議的本地抵押獎勵,而無需申請或管理。

更好的是,所有獎勵都將自動進行再投資和復利,為持有人提供了一個資本有效的方式來賺取抵押獎勵。

該策略將深入研究xToken的工作原理、這種設計的可能性、相關的風險,以及如何在幾分鐘內創建自己的xToken。

目標:自動化您的抵押獎勵

技能:中級

耗時:10分鐘

投資回報率:獲得獎勵、節省gas費和潛在的稅收效率!

xToken簡介

如果您是一個DeFi投資者,那么您可能熟悉像SNX、AAVE、NC或1INCH之類的DeFi藍籌股。

Aave創始人:下半年DeFi行業應重點關注支付用例:7月10日消息,Aave創始人Stani Kulechov發推稱,對于2023年下半年的DeFi行業而言,應重點關注合適的支付用例。透明、去中心化的穩定幣非常適合支付結算,我們只需要打造比現有更好的體驗即可。[2023/7/10 10:45:32]

您有可能直接通過協議的原生抵押合約和UI抵押了一個或多個這些代幣。為什么不正確?隨著時間的流逝,您將獲得協議收入或通貨膨脹的一部分,并且頭寸的價值也會增長。這很簡單,并且相對于該領域的一些更新穎的金融基本原理,大多數DeFi投資者都了解抵押的機制。

雖然抵押很容易理解,但它附帶了相當多的陷阱。在許多情況下,抵押是昂貴的、技術性的、時間密集的、稅收效率低的、資本效率低的,更不用說限制性非常強了。

考慮到所有這些,是否有可能設計一種“一勞永逸”的解決方案來解決這些挑戰,從而減輕投資者的負擔,同時也為持有者提供一個表達委托治理立場的機會?

這正是xToken旨在實現的目標。

什么是xAsset?

xAsset是一種即設即棄的抵押包裝器,隨著代幣的協議本機抵押收益增加,其價值不斷增長。每個xAsset都會略有不同,具體取決于要包裝的基本代幣的置入機制,但是所有xAsset的目的都是為了獲得基本代幣的價值。

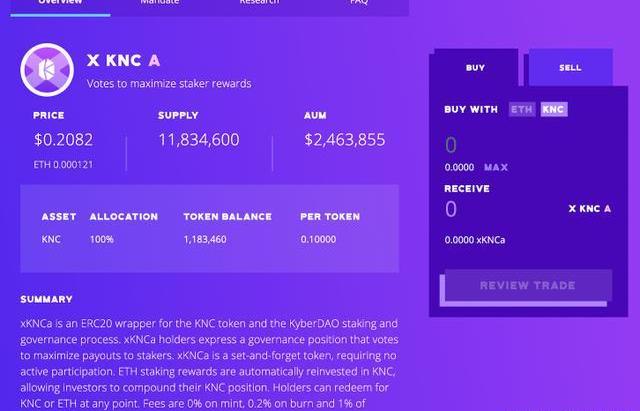

讓我們以xKNC為例。

數據:BTC DeGods交易額突破100 BTC:金色財經報道,據Magic Eden官網數據顯示,BTC DeGods交易額已突破100 BTC,本文撰寫時達到104.944 BTC。DeGods此前將500枚新NFT系列BTC DeGods在比特幣網絡開放鑄造,每枚NFT鑄造價格為0.444枚BTC,最新數據顯示當前該系列地板價為1 BTC。[2023/5/31 11:49:06]

一位KNC持有者訪問xToken市場創建xKNC。鑄造代幣過程要求投資者存入KNC,在獲得批準交易并確認鑄幣交易后,他們將收到xKNC作為回報。

這是投資者賺取Kyber復利投資回報所需要做的一切。

在xtoken.market上購買隨著時間的流逝,xKNC與KNC之間的轉換比率隨著xKNC池的累積值而增加。

對于那些不熟悉KyberDAO的人,質押者需要積極參與治理以賺取協議費,這意味著在每兩周的時間段內提交一到三個鏈上的“投票”交易。

此外,參與者需要在每個時期提交“索賠”交易,以獲取其收益。總而言之,KNC風險承擔者可以輕松地每兩周花費50美元或以上管理他們的抵押頭寸。

xToken通過代幣持有者池進行投票和聲明來抽象化此過程。在索賠方面,ETH收益將再投資于KNC并抵押,從而增加持有者按比例分配的KNC價值,同時為復利收益鋪平道路。

幣安新增GNS為全倉保證金與逐倉保證金的可借資產:據官方公告,幣安已將GNS添加為全倉保證金、逐倉保證金與新保證金對的可借資產,新的全倉保證金對為:GNS/BTC、GNS/USDT,新的逐倉保證金 GNS/BTC、KEY/USDT、USTC/USDT。[2023/3/20 13:14:22]

公用事業自動實用程序

盡管我們已經證明了xAssets的實用性和用法對于投資者而言多么簡單,但是xToken價值主張有多個層次。

許多用戶將滿足于以上的例子,讓我們稱其為“Level1”。

如上所述,投資者可以節省大量的gas費,并省去了一套即付即用的投資工具,因此可從中受益。

全額回報,無后顧之憂。也就是說,所有xtoken的持有者無論是否意識到,都會上升到公用事業自動扶梯的“Level2”。

Level2

以xKNC為例,當KyberDAOETH費用被索賠并再投資于KNC時,xKNC持有者從復利收益中受益。KNC投入越多,意味著更多的KNC抵押和ETH費用,這意味著更多的KNC投資。這是我們都知道并喜愛的標準復利。

但是通過持有xKNC,投資者獲得了Layer2復利收益。在許多地區,索取費用的行為是應稅事件,按“常規收入”稅率登記。

這意味著每一枚ETH索賠都會附帶價值泄露的10%-50%。盡管您絕對不應該接受xToken的稅務建議,但是很有可能在不受保護的情況下抵押KNC會浪費您收益的很大一部分。

加密貨幣交易所Kanga Exchange因傳播虛假信息遭波蘭競爭和消費者保護委員會起訴:1月16日消息,加密貨幣交易所 Kanga Exchange 因在其網站上傳播虛假信息、侵犯消費者集體權益而被波蘭競爭和消費者保護委員會(UOKiK)起訴。該虛假信息包括兩點,一是 Kange Exchange 從未獲得波蘭金融監管局的批準,卻在其官網上稱其「商業模式」已獲得批準;二是 Kanga Exchange 以「波蘭加密貨幣交易所」在網站上進行宣傳,但其運營商 Good Solution Investments Limited 的注冊辦事處在伯利茲(Belize),因此與用戶簽訂合同的適用法律是伯利茲法律。

UOKiK主席認為,提供這樣的信息可能會誤導消費者對所進行操作的合法性與安全性的認識,如果消費者知道波蘭法律不是與該公司履行合同的適用法律,他們可能會考慮到經濟和法律風險而決定不使用所提供的服務」。如果侵犯消費者集體權益的指控成立,Good Solution Investments Limited 有可能被處以最高為其營業額 10 % 的罰款。同時,由于其在 kanga.exchange 網站上的運作可能涉嫌犯罪,該公司還出現在波蘭金融監管局的警告名單上。[2023/1/16 11:14:51]

xKNC通過提供一個抽象的接口來解決此問題,該接口用于投資和抵押KNC。投資者無需向您索賠,要做的就是在需要時購買xKNC,并在需要時出售xKNC。

TwitterScan Pass被Opensea下架系Unstoppable投訴所致:金色財經報道,針對TwitterScan Pass被Opensea下架一事,TwitterScan創始人發文表示,NFT域名提供商Unstoppable向Opensea進行投訴,Opensea未了解情況,直接將其系列下架。[2022/10/6 18:40:16]

在贖回時,您可以從利潤中繳稅,因為您從完全的復利中受益,并且在此過程中沒有價值損失。

Level3

實用程序上的最后一級是關于xAssets在更大的DeFi生態系統中的作用。我們在設計基金時考慮到了最大的可組合性,從而使持有xSNX或xAAVE的資金持有者能夠使用普通SNX或AAVE做任何他們能做的一切。

Level3實用程序的第一個例子非常簡單:用戶可以像其他任何ERC20一樣,將其產生費用、增值的xtoken從一個錢包轉移到另一個錢包。

從目前的情況來看,SNX、AAVE、KNC和1INCH直接質押者無法做到這一點。他們的代幣被鎖定在每個協議的合約中,幾乎看不到希望。

雖然有些協議給質押者留下一個IOU代幣,但這些都是靜態價值,不會直接產生收益。當然,用戶仍然必須自己索取獎勵并重新投資他們的獎勵。

現在,有了一個可組合的、可轉讓的、產生收益的代幣,用戶不僅可以是簡單地轉移他們的xAsset,還可以做更多的事情。舉一個主要的例子,投資者可以通過在DEX上的流動性提供者的xtoken產生二次收益。

雖然我們喜歡在Uniswap、Balancer和1Inch上為我們的朋友提供支持,但是當用戶可以直接鑄造或直接使用xToken合約進行交易時,為什么我們還需要DEX上的xAsset流動性呢?

原因有很多,但xAAVE提供了一個簡單而有力的例子。

所有的AAVE風險承擔者均需經歷10天的冷卻期,在此期間,他們必須在實際操作前10天表示打算放棄投資。這是Aave系統的必要組成部分,在此系統中,風險承擔者充當整個協議的支持者或保險準備金。

如果沒有冷卻期,投資者將能夠在遇到麻煩的最初跡象時逃跑。這個冷卻期時間適用于Aave,但會給Aave投資者帶來用戶體驗問題。

相比之下,xAAVE是一種流動性抵押衍生品,為投資者提供即時流動性,不需要冷卻期。相反,您可以立即將xAAVE出售給ETH或在Balancer上出售。

從長遠來看,我們預計DEX將成為xToken交易的主要網關。AAVE的冷卻時間要求是特定于協議的價值主張的一個很好的例子,但在很多情況下,Uniswap對于普通投資者而言更為熟悉。

當您可以通過您最喜歡的DEX投資我們的資金時,為什么要學習xTokenUI?

現在,讓我們繼續討論實用程序自動扶梯的圣杯:xtoken作為抵押品。

xToken抵押品

簡而言之,投資者和交易員想要對他們的代幣進行杠桿。對于看好DeFi的投資者而言,AAVE或KNC等代幣是很好的抵押品。隨著價格上漲,更多的借貸能力變得可用。在Compound、Aave、Maker、Cream等其他項目之間,現在有數億美元的DeFi代幣被用作抵押品。

這些代幣可以作為抵押品。但是,在大多數情況下,他們沒有任何收入或幾乎沒有利息。隨著市場強烈傾向于上漲,幾乎沒有需求借這些代幣做空。有時“FarmduJour”會在短期內激增借貸需求和利息費用,但DeFi代幣的借貸利率通常低于1%。

如果投資者可以在將代幣用作抵押品的同時,賺取代幣本身抵押收益呢?

這就是xToken的下一步。在第二季度,DeFi杠桿尋求者將可以使用此選項。我們認為,使用代幣作為抵押品并不一定存在機會成本。享受您的抵押收益和杠桿吧!

如何鑄造xAsset?

第1步:進入我們的xToken投資頁面。

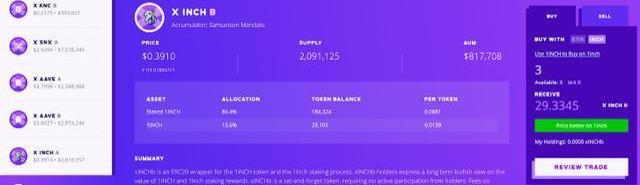

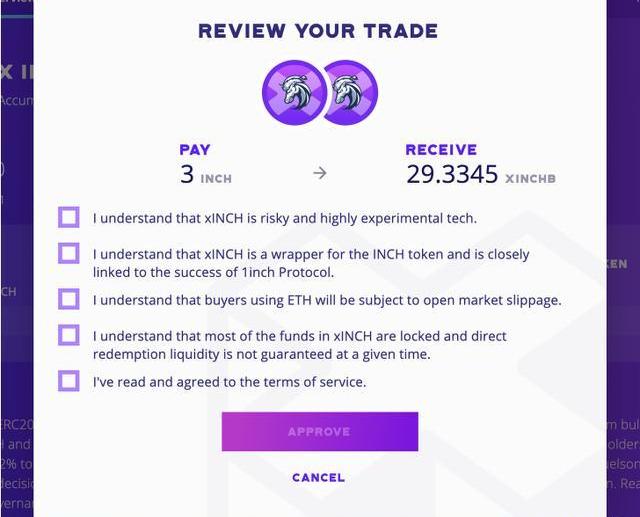

第2步:單擊您要投資的xAsset。在本示例中,我們將投資xINCHb。您可以選擇ETH或1INCH作為mint的輸入代幣。

第3步:按“查看交易”,查看風險因素,然后提交批準交易。

第4步:最后,提交mint交易!

此交易確認后,您將成為xINCHb投資者!您現在可以通過可替代的ERC20代幣自動賺取1INCH的抵押獎勵。

使用xToken的風險

雖然我們的合約經過了全面審計,并且已經在主網上安全運行了幾個月,但是相對于直接通過協議存入代幣而言,使用xToken自然存在額外的風險。邊界總是有風險!

首先,我們在每個協議的智能合約之上構建智能合約,因此您將面臨多層智能合約風險。除了本地協議之外,我們還將像Uniswap和SetProtocol之類的DeFi協議集成到我們的合約中,從而增加了額外的一層復雜性。

其次,每個xToken基金對退出流動性的管理略有不同。為了使收益最大化,我們通常只在給定時間維持約5%的可用資本作為退出流動性。雖然我們可以隨時解鎖更多的資金,并且看到DEX的次級流動性資金不斷增加,但您可能并不總能為您的頭寸找到充分的、立即的出口流動性。

總結

從現在開始的幾年中,當您是一個精通DeFi的投資者,在您的投資組合中有幾十種資產,以及各種流動性提供者策略,甚至是健康的杠桿,您就不太可能從一個dApp跳到另一個dApp來管理您的投資頭寸。

這對普通投資者來說既不方便,也不具有成本效益,而且您失去了可組合性的潛力!

通過允許xToken為您完成底層工作,您可以最大化您的資金,并可以將時間花在重要的決策上。

2020年11月,PayPal宣布美國所有賬戶持有者都將能夠通過其平臺購買和出售包括比特幣在內的加密貨幣.

1900/1/1 0:00:001、比特幣市值超過美國銀行排在PayPal之后比特幣的當前市值略高于2260億美元,在過去24小時內上漲了3.2%。然而,美國銀行的市值日內下跌超過2%,至2244億美元.

1900/1/1 0:00:00BCH跌破520美元關口:火幣全球站數據顯示,BCH短線下跌,跌破520美元關口,現報519.55美元,日內跌幅達到1.02%,行情波動較大,請做好風險控制.

1900/1/1 0:00:00頭條 ▌報告:DeFi收益在第二季度下降42%MythosCapital創始人RyanSeanAdams發布的一份報告顯示,DeFi第二季度的收益下降了42%.

1900/1/1 0:00:00由于DOGE價格在一天內下跌超過5%,最大的狗狗幣鯨魚將40億個DOGE代幣轉移到另一個錢包。 最大的狗狗幣鯨魚DPDLBAe3RGQ2GiPxDzhgjcmpZCZD8cSBgZ向錢包地址DD.

1900/1/1 0:00:001、灰度比特幣信托昨日增持逾1.2萬枚BTC,12月份共增持超5.3萬枚BTC灰度投資旗下比特幣信托于12月22日增持12,318枚比特幣,截至目前,灰度的比特幣總持倉量已突破50萬枚.

1900/1/1 0:00:00