BTC/HKD+1.14%

BTC/HKD+1.14% ETH/HKD+0.27%

ETH/HKD+0.27% LTC/HKD+1.49%

LTC/HKD+1.49% ADA/HKD+1.85%

ADA/HKD+1.85% SOL/HKD+0.95%

SOL/HKD+0.95% XRP/HKD+3.12%

XRP/HKD+3.12%

在投資之前,請檢查誰擁有大多數代幣,如何管理它們。

然而,集中注意力在項目的早期階段也很有幫助。

當收益農耕的農民遇到問題時,可能會導致特定治理代幣的赤字。

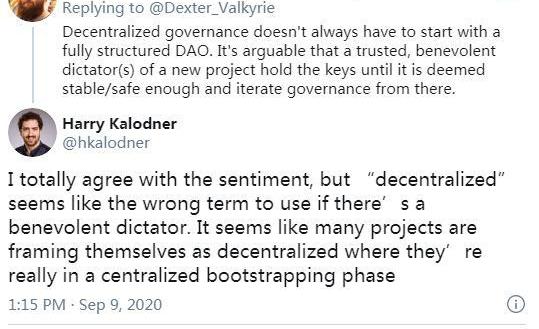

DeFi并非一直都是去中心化,許多主流平臺和項目都是由核心團隊來控制最初的開發。

近幾個月來,這種情況似乎有所改變,DeFi的迅速崛起幾乎迫使生態系統引入治理代幣作為權力分散化的一種手段。

治理代幣很受歡迎,但業內人士在媒體上發表講話時警告說,這些代幣存在許多問題,這些問題將隨著時間的推移而得到解決。這些問題包括治理代幣集中在少數持有者手中,以及使用治理代幣進行收益農耕的潛在不可持續性。

DeFi協議總鎖倉量達716.3億美元,24小時內跌1.40%:金色財經報道,據DefiLlama數據顯示,DeFi協議總鎖倉量(TVL)達到716.3億美元,24小時內跌幅為1.40%。TVL排名前五分別為MakerDAO(75.4億美元)、AAVE(58億美元)、Curve(49.6億美元)、Uniswap(49.2億美元)、Lido(46億美元)。[2022/7/2 1:46:24]

時尚的象征

目前,治理代幣的主要趨勢是每個主流的DeFi平臺都應被視為擁有一個標志。在過去的幾個月中,我們看到Uniswap、Aave、Curve、Compound和Balancer都啟動了各自的治理代幣,在此過程中引起了市場熱議。

NEM集團的交易主管NicholasPelecanos告訴媒體,我們現在已經達到了一個治理代幣的地步,這對于任何有抱負的DeFi項目都是必不可少的。

基于以太坊的DeFi協議Balancer在Algorand上擴展:基于以太坊的DeFi協議Balancer計劃在Algorand上擴展。Algorand首席運營官W. Sean Ford表示,一旦在Algorand區塊鏈上啟動,Balancer用戶將能夠與任何Algorand標準資產(ASA)建立流動性池或交易對。(The Block)[2021/4/6 19:52:01]

治理代幣或多或少已成為DeFi應用程序的重要組成部分。要真正實現去中心化管理,還需要對應用程序的管理進行去中心化管理,這是管理代幣的關鍵用途。

大多數治理代幣的功能類似于投票,這意味著持有人可以將其代幣與發展變化的提案一起放置。

正如Aave的營銷經理IsaKivlighan告訴媒體一樣,絕大多數治理代幣只授予持有者投票權,而其他人幾乎沒有。

觀點:數字貨幣波動劇增,DeFi期權平臺迎來增長:LongHash發文稱,2020年11月,隨著比特幣價格創2018年以來新高掀起整個數字貨幣板塊劇烈波動,使用期權衍生品可以進行波動率交易,隨著市場進入波動周期,中心化比特幣期權總持倉量不斷突破歷史新高,目前報約38億美金,較年初增長近10倍。衍生品需求的激增代表著市場參與者(機構、散戶)的日漸成熟。

相對于中心化CeFi期權,近日TVL(總鎖倉價值)大增的去中心化DeFi期權生態則更為多樣。根據DeFiPulse數據顯示,衍生品總TVL達近9億美金,目前較為活躍的DeFi類期權產品如Hegic鎖倉5千萬美金、opyn250萬美金,近30日Hegic鎖倉增幅翻了2倍。2020年下半年相繼出現了著名VC投資機構布局DeFi期權類產品,DeFi生態進入下半場。

鏈上借貸、AMM交易及衍生品逐漸成為去中心化金融三大支柱,而期權作為衍生品中的“明珠”,其競爭變得日益激烈。雖然DeFi參與者們使用期權管理風險變得普遍,近日期權平臺TVL也出現了大幅增長,但是智能合約漏洞、頻發的黑客攻擊及晦澀的交互界面卻阻擋了大規模用戶使用。[2020/11/20 21:31:17]

她說:“例如在Aave中,治理代幣是AAVE代幣,AAVE代幣持有者能夠對治理更新和變更進行投票。”

Gate.io“理財寶”上線USDG鎖倉理財第二期-DeFi流動性挖礦賺USDG:據官方公告,“Gate.io 理財寶”將于10月6日(明日)中午12:00開啟《USDG鎖倉理財-DeFi流動性挖礦賺USDG(第二期)》理財項目,總倉位200萬USDG,鎖倉7天。

Gate.io提示:持倉理財是定期鎖倉理財,請務必了解清楚,謹慎參與。詳情見原文鏈接。[2020/10/5]

挑戰一:中心化

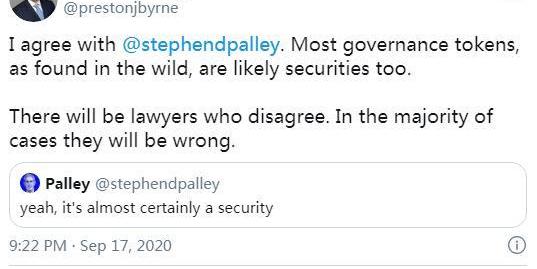

除了不能向持有者提供治理變更的建議之外,大多數治理代幣還面臨著一個明顯的問題:中心化。

Compound的COMP代幣中約有46%分配給了股東,創始人和Compound團隊。與用戶相比,這給了內部Compound圈子更大的權重于治理決策,這使上述問題變得復雜,該內部圈子也將是提出建議的問題。

NicholasPelecanos認為,中心化并不一定是問題,至少在DeFi項目生命的早期階段沒有。

他說:“許多人會認為這是一件壞事,但一開始這實際上是正確的,你希望一個項目的創始人能夠受到激勵,幫助發展這個平臺和它的價值。”

Pelecanos指出,隨著項目的成熟,其創始人將需要將所持股份用于運營支出。

他說:“這涉及清算他們持有的代幣,減少他們在該項目中的占比。這是創始人通常需要出售其代幣才能看到其價值增長的加密悖論。”

他補充說,這有助于項目趨向去中心化。“我們可以在許多早期的區塊鏈項目中看到這一點。”

ApolloCapital首席投資官HenrikAndersson還指出,大多數平臺都內置了一些機制,這些機制將使治理代幣分發給越來越多的用戶。

他告訴媒體:“最近,我們看到“流動性挖礦”的興起,將治理代幣分發給為平臺提供流動性的人。通過這種方式,流動性挖礦成為向平臺用戶公平分配代幣的一種方式,”

挑戰二:收益農耕

提及流動性挖礦、收益農耕,使我們面臨治理代幣和使用代幣的平臺所面臨的另一個問題。

IsaKivlighan建議:“在DeFi領域,我們看到的收益農耕趨勢可能無法持續。”

由于進行了收益農耕,我們可能會遇到貸款人無法償還貸款,從而導致特定治理代幣出現赤字的情況。這種赤字可能會破壞平臺的穩定性,盡管Kivlighan說AAVE引入了一種系統來防范這種可能性。

她說:“在Aave,AAVE代幣持有者可以將其AAVE放入協議安全模塊中,以幫助保護協議。”“在出現資金短缺的情況下,高達30%的抵押可以被削減以彌補赤字。作為確保協議安全的交換,利益相關者將以AAVE的形式獲得抵押激勵。”

挑戰三:激勵創始人退出

NicholasPelecanos指出了最后一個問題。

“關鍵問題之一是創始人出售其代幣并盡早放棄該項目。這是最近一次發生在SushiSwap上的事件,當時匿名創始人僅僅工作了幾周便帶著1400萬美元離開了項目。

對于SushiSwap而言,創始人屈服于壓力,回到了平臺。但是,Pelecanos為希望避免類似情況的投資者提供了一些建議。

他說:“任何想要在這個領域或任何區塊鏈項目中進行投資的人都應該花些時間看誰擁有大多數代幣以及他們是如何管理。例如,在智能合約中鎖定多重簽名錢包的核心資產和價值,這有助于表明創始人愿意長期從事該項目。”

有關治理代幣的其他見解:

比特幣接近1.8萬美元的上升趨勢,這讓我們想起了過去的周期理論,以及2016-2017年的上漲趨勢,因為市場可能會發生變化,但人類的心理是相同的.

1900/1/1 0:00:00從明年開始,日本會實行新的更嚴格的加密貨幣保證金交易規則。Real Vision創始人:當前的牛市可能會延續至明年3月到6月:11月5日消息,前高盛對沖基金經理、Real Vision創始人Ra.

1900/1/1 0:00:00沉淀已久的波卡,這一次帶著好消息來了!作為行業內屈指可數的明星項目之一,波卡從不缺少話題和熱度。被譽為以太坊勁敵的“跨鏈之王”波卡,走到哪都是自帶多重光環.

1900/1/1 0:00:00隨著ICO市場的沒落,越來越多人試圖尋找一種更加合規的方式來代替ICO的融資模式。然而殊不知ICO沒落最大的問題并不是合規性和監管問題,而是市場環境問題.

1900/1/1 0:00:00區塊鏈發展逾十年,延伸出來的技術及應用創新給傳統的技術體系帶來翻天覆地的變化,全新的加密技術認證和去中心化機制為各行各業帶來了解決歷史難題的解決方案.

1900/1/1 0:00:00時間會揭示真相。如果你感到Pi網絡對你有所欺騙,那么請卸載應用,確保你的助記短語安全,等待主網啟動的那一刻。一旦主網上線,你將有機會重新獲得你的Pi幣.

1900/1/1 0:00:00