BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD+0.63%

ETH/HKD+0.63% LTC/HKD+0.98%

LTC/HKD+0.98% ADA/HKD-0.47%

ADA/HKD-0.47% SOL/HKD+1.08%

SOL/HKD+1.08% XRP/HKD+0.71%

XRP/HKD+0.71%

您需要知道的關于DeFi中的期權協議的一切。

從2020年下半年開始,即使全世界都遭受新冠疫情的侵襲,區塊鏈極客與金融先驅們一起掀起了DeFi進入區塊鏈和金融行業的風暴。抵押是DeFi的主要方法之一,它將大量加密資產從CEX吸引到各種類型的DeFi金庫中。

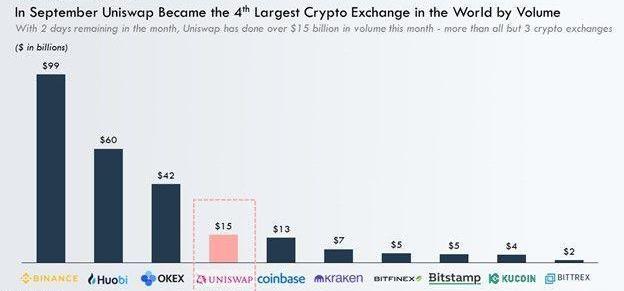

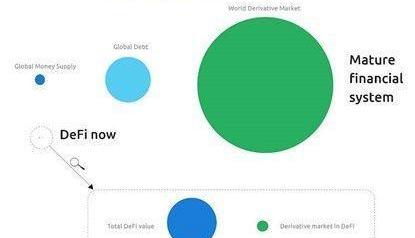

隨著Uniswap的交易量在去年9月超過Coinbase,排在第四名,正式宣告了DEX時代的全面開始。但是,無論是傳統金融還是加密市場的CEX,衍生品的市場規模都是現貨交易量的幾倍以上。相比之下,衍生品的市場規模仍然遠遠小于DeFi的現貨交易,因此不可避免地存在巨大的增長空間。

在所有衍生品中,期權應該是最耀眼的后起之秀,基于兩個主要原因和潛力:

1、目前,主要活躍的加密投資者或交易員更像投機者,他們尋求高杠桿和高回報,而不考慮高風險。

2、加密貨幣的劇烈波動,或從專業角度講,隱含波動率相當高。這意味著保護或對沖是所有類別的加密貨幣投資者的嚴格需求:礦工、巨鯨持有者、專業或業余級別的交易員。

期權從本質上說完全符合上述市場需求,從而在投機和對沖目的上提供了很少的投入就可以提供一種高杠桿率。自2021年初以來,隨著華爾街主流的介入,期權的變體和組合將被專業人士充分利用,這將使期權市場更加有趣和多樣化。

因此,就像中美之間在5G網絡標準協議上的競爭一樣,各種實現去中心化期權交易的協議正以光速進入競技場,旨在成為下一個主宰市場的獨角獸。因此,如果您是區塊鏈的狂熱愛好者,那么本文將是您對正在進行的去中心化期權交易協議的必不可少信息的“第一課”。

基本概念1:什么是AMM?為什么它在DeFi和去中心化期權協議中扮演著如此重要的角色?

首先,傳統的做市商是二級市場的一種策略。它是通過提供大量的雙向對手交易來加速市場成交量,并通過利差實現收益。做市商有兩個最重要的考慮因素:

NFT市場LooksRare V2上線,協議費用將削減75%:4月7日消息,NFT市場LooksRare官方宣布V2版本上線,旨在進一步降低平臺協議費用和Gas費用,以和Blur、OpenSea Pro展開競爭。根據LooksRare披露的信息顯示,LooksRare V2的協議費用將大幅削減75%(從2%降至0.5%),Gas費用將減少50%,賣家也將會直接收到ETH而不是此前的WETH。此外,LooksRare還表示新版本允許在單筆交易中一次性批量列出和購買超過70種NFT,且交易將支持可重復使用的簽名。[2023/4/7 13:49:19]

1.資產庫存/資本效率:在很多情況下,由于吸收流動性,資產將保留在頭寸。如何最大限度地提高資產利用率是任何做市商的關鍵。

2.夏普比率:基礎資產的波動性與收益率變化之間的關系。穩定性越高,收益也就越高。

而自動做市商和鏈上共享流動性資產池是由現貨交易DEX發明的,該模型使用恒定公式來自動定義貨幣對之間的交換價格。它的吸引力在于解決去中化環境下點對點交易的流動性問題,而無需使用CEX的中心化的訂單匹配機。當然,然后我們有了流動性挖礦激勵措施,AMM成為了DeFi火箭去年發射的點火器。自然,像XYK模型和主要現貨交易DEX的其他定價算法被認為是標準的AMM協議。

但是,XYK模型和AMM公式的相似之處是否存在任何缺點?當然有:進入臭名昭著的無常損失。我們將在后面幾節中通過示例深入研究無常損失。

現在,對于期權,任何協議開發者都必須相應地建立AMM機制。無論是傳統的還是中心化的期權交易,都與現貨交易有很大的不同,因為它是一個去中心化的市場。

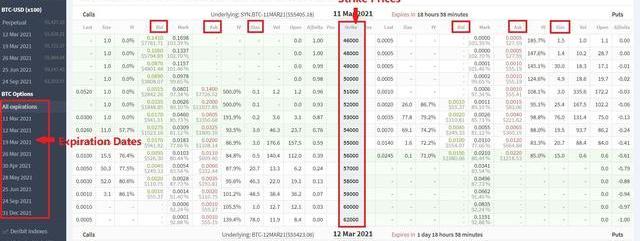

以Deribit為例,這是世界上第一個也是最大的中心化期權交易所:

不同的期權到期時間、行權價格和不同的期權買方/賣方的賣出價稀釋了流動性。每個市場代表著一個獨立的市場,正確的定價取決于專業的期權賣家。去中心化的流動性和缺乏專業精神是期權無法在中心化交易所普及的兩個主要障礙。

使用DeFi時,投資者將面臨更多挑戰。

所有鏈上交易對的市場將是極其昂貴和資本密集的。每個交易對都有自己的周期,到期后將被刪除,這對平臺來說也是昂貴的。賣方的義務與買方的權利是不平衡的,也增加了操作的復雜性。

比特幣閃電網絡通道數量為76,480個:金色財經報道,1ML數據顯示,當前比特幣閃電網絡節點為16,241個,過去30天增加1.15%;通道數量為76,480個,較一個月前增加了0.6%;網絡容量為5,403.20枚BTC,月漲3%。[2023/2/25 12:28:32]

因此,如何生成專門期權的AMM機制和流動性提供機制是去中心化期權協議創建者需要解決的問題。

基本概念2:去中心化期權協議的先行者將其分為三個路徑:訂單薄匹配、使用標準化現貨交易AMM、自動做市商共享抵押池。因此,我將簡單介紹前兩個類別,并深入探討第三個類別。

訂單薄匹配

Opium

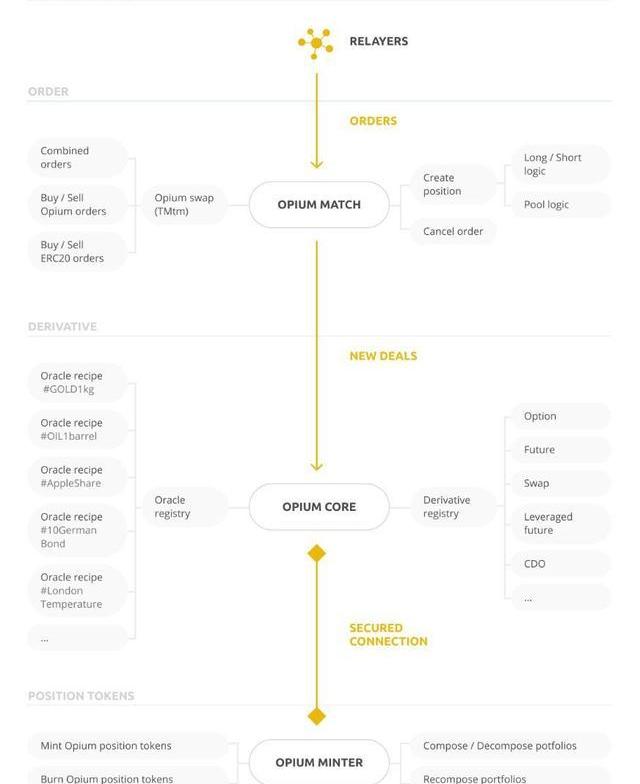

Opium以其對邊界夢想而聞名,它不僅解決了期權問題,而且還解決了所有衍生品的問題。他們正在實現一個鏈下+鏈上訂單薄匹配系統。他們甚至創建了自己的Opium代幣標準ERC-721,以用于其平臺代幣進行交易。其框架如下所示:

Replayer是外部參與者,他們將用戶的訂單匹配到鏈下并廣播到區塊鏈。匹配合約將驗證Replayer的結果并創建頭寸。Core由多個合約組成,以生成基于衍生品配方和預言機配方的金融合約。Minter將在ERC-721上建立多頭/空頭頭寸進行交易。

關于Opium有趣的亮點包括gas費的期權和一些異國情調的期權。他們還推出了第一批DeFiCDS和IRS可交易產品的子系統。

簡而言之,Opium使用部分鏈外匹配機制和oracle驗證來模擬復雜的期權交易邏輯。

還有其他項目正在嘗試相對“傳統”的訂單方式,而Opium可能是皇冠上的閃耀寶石,因此我在本節中僅概述Opium。

關于期權交易的訂單簿匹配去中心化協議的擔憂:

鏈下訂單簿解決方案不是Opium發明的,還有其他采用這種機制的無限交易期權的DEX:做市商廣播鏈下訂單,由交易對手方提取,然后對方將全部訂單傳遞給智能合約以進行交易。然而,隨著DeFi的快速發展,由于Uniswap取得了AMM的成功,鏈下做市商方向似乎已經過時。特別是對于去中心化的期權市場,訂單薄修正并不能正確地解決真正的痛點。

數據:Polygon官方近一個月將超1.3億枚MATIC轉入不同的地址:12月14日消息,據 Lookonchain 監測,從11月16日到11月28日,被標記為 Polygon生態增長的地址將1.312億枚 MATIC(價值約1.18億美元)轉移到不同的地址,其中包括Polygon的投資者 Spartan Group 的地址。 Hermez Network也收到了2500萬枚MATIC。此外,近期解鎖的 MATIC 中有約6580萬枚(價值約6100萬美元)流入了 Coinbase、Bitfinex 等交易所。[2022/12/14 21:44:05]

采用標準化現貨交易AMM

Opyn

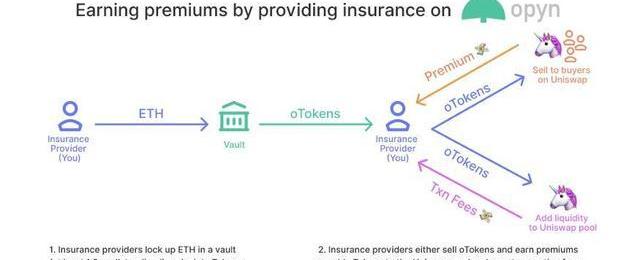

Opyn代表將期權合約映射到不同ERC20代幣的協議類型,可以在Uniswap上交易,這自然利用了現貨交易的AMM機制。

OpynV1在Convexity協議上提供了實物結算的美式期權,而V2在Gamma協議上增加了現金結算的歐式自動行使期權。V2提高了做市商部分提到的資本效率。

Opyn還擁有用于生成代幣化期權的基礎智能合約。特別是,它為每個期權實例提供了8個參數:(1)到期時間‘(2)基礎資產;(3)執行價格;(4)執行資產;(5)看漲或看跌;(6)期權類型,(7)抵押品保證金要求;最后(8)是美式還是歐式的期權。

Opyn從Opium轉到DeFi的過程將是利用標準化的AMM,而不是專注于訂單薄匹配的基礎結構。我認為這將是一個明智的舉動,因為Uniswap已經成為了DeFi生態系統最大樞紐。AMM對于入門級用戶來說更為知名和直接。

關于使用UniswapAMM的Opyn和類似協議的擔憂及其相似機制:

首先,我們應該承認Opyn所做的簡化,并且使用AMM是向DeFi方法邁出的一大步。但是,這個模型仍然嚴重依賴于流動性提供者及其專業性,因為oToken是由他們生成的,并且是以去中心化的方式生成。從CEX中學到的東西是,缺乏期權賣家/流動性提供者將是加密貨幣期權市場的主要障礙。

其次,我們來討論一下在類似xyk的AMM模型上的無常損失。

觀點:美聯儲加息期間再次證明比特幣比股票波動性更小:金色財經報道,美聯儲上周攪動了市場,其中比特幣的反應小于股票。標準普爾500指數的波動幅度甚至超過了比特幣,美聯儲新聞稿發布,大約半小時后,標準普爾500指數的漲幅達到0.7%的峰值,但當天收盤下跌2.3%。與此同時,比特幣在美聯儲新聞稿發布后漲幅達到1.3%時達到頂峰,最終下跌1.5%。(CoinDesk)[2022/11/7 12:23:59]

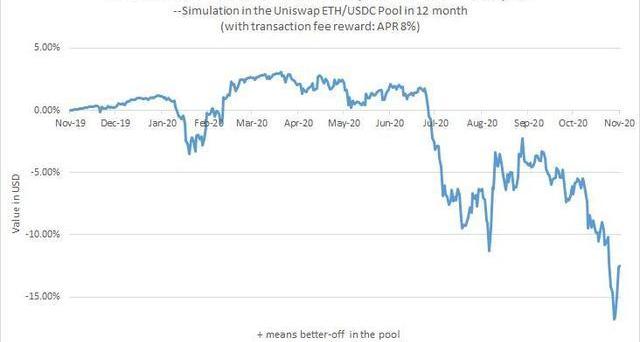

對于任何流動性提供者來說,當存入資產的價格發生變化時,其損失率往往是不可忽視的。下圖是2019年11月27日在Uniswap上存入ETH/USDC池并停留一年的情況。

正如我們可以看到的,超過50%的時間,一個資產持有者比在資金池中投資更有利可圖。

鑒于這種情況,oToken嚴重依賴Uniswap,并且任何期權合約都存在時間衰減特性,隨著時間臨近到期,衰減速度加快,oToken的開發者本質上被迫出售以獲得溢價,而不是提供長期流動性。因此,流動性提供者在提供單個oToken流動性時極有可能遭受巨大無常損失。Opyn很有可能會利用無常損失來提高在交易深度不夠的otoken的流動性,這將限制代幣的流通,并損害整個系統的增長。

點對點期權交易的共享抵押池

我們從前兩種方法所看到的反映了期權協議逐步探索的過程,從訂單簿上的解決方案,“借用”不完善但被廣泛接受的AMM機制。然而,我認為,共享抵押池模型才是真正的創新,可以預見的是,DeFi的下一代流動性池概念明確適用于衍生品交易領域。

關鍵的進展是將去中心化的做市商結構聚集到點對點交易中,資產池的所有人都可以作為期權賣方的抵押品,也可以作為期權自動做市商的抵押品。

有三種有前景的項目將被引入到使用這個模型:Hegic、FinNexus和Asteria。

Hegic

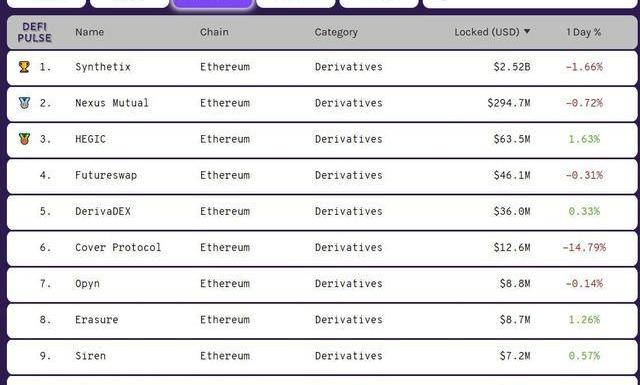

從TVL指標來看,作為目前最成功的期權協議,Hegic是增長最快的期權交易平臺:

知識圖譜協議0xScope完成300萬美元種子輪融資,ABCDE、Hash Global等領投:9月22日消息,知識圖譜協議0xScope宣布完成300萬美元種子輪融資,本輪融資由火幣聯合創始人杜均和BMAN創立的加速器和風險投資基金ABCDE,以及Hash Global和梁信軍共同領投,Mask Network旗下Bonfire Union、Bodl Ventures參投。(Cointelegraph)[2022/9/22 7:13:39]

在6個月內,Hegic通過創造性的IBCO成功發布了點對點模式的兩個版本的遷移,并公開發行了平臺代幣。

Hegic的優勢也將是共享抵押池的優勢,為買賣雙方都提供了極大的便利。

現在期權賣家可以是任何一個甚至不了解期權的人,而是尋找做市商/期權賣家的固定收益利潤的人,他們的角色通常只能由機構的專業團隊執行。在此模型中,流動性是在零滑點的情況下共同分配。

期權買家現在可以選擇任何價格作為執行價格,而不是由賣方預先定義的有限選擇。

HegicV1支持DAI和ETH以及單向的實物結算期權,其v888改為帶有ETH和wBTC池的雙向現金結算。他們的抵押回報相當豐厚。

Hegic的優勢與劣勢:

1、他們的IBCO,即使不是第一個應用它的項目,也有相當令人滿意的結果:籌集了31000枚ETH。

3、以前單向資金池面對單邊風險,而100%抵押的實物結算將保證交付。雙向的v888池在一定程度上降低了定向風險/增量風險,但是基于非穩定貨幣的現金結算機制可能會承受抵押品價值快速變化的巨大風險。查看2021年3月10日每個流動性池的看漲期權余額:

從上面我們可以看到,看跌/看漲是如此不平衡,表明了相同的市場預期,所以當市場轉向買方有利的方向時,可能會發生巨大的損失。

3、Hegic的定價模型是與經典定價模型不同的簡化版本,并且隱含波動率會參考skew.com進行手動更新。此外,Hegicv888在購買期權時會額外收取1%的費用。盡管簡化是Hegic脫穎而出的原因,但并非像定價機制這樣的所有要素都應縮短。從我的角度來看,這可能是一個缺陷,而不是整個系統的擔憂。

4、Hegic期權是不可轉讓且不可交易。與代幣化期權協議相比,Hegic的期權處于智能合約級別,僅在其自己的系統中支持。他們采用的轉售機制可以部分提供“二級”市場流動性,但同時也增加了買家的復雜性。

5、托管費在整個流動性提供者群體中平均分配,風險也是如此。Hegic尚未實施任何對沖機制,這對任何期權做市商系統都是主要缺陷。如果不進行套期保值,所有的流動性提供者實際上都在與所有買家對賭,并承受資產價格波動的影響。

FinNexus

FinNexus采用了與Hegic相同的點對點共享抵押品資產池模式,但目標更大。他們有MASP代表的多資產單池模型,其目標是使用任何資產生成期權的能力,而不僅限于加密貨幣。盡管目前他們僅支持BTC、ETH、MKR、LINK和SNX期權,但該提議還是很大膽的。

在我看來,FNX比Hegic有更專業的團隊架構:

1、FNX在期權定價上實施了Black-Scholes模型,構建期權定價模型堅實的基礎。

2、FNX在風險管理方面做了一些努力:

2.1最低抵押品比率(MCR),FNX為每種抵押品資產設定了任意權重,以防止出現抵押不足的情況。

2.2定價調整系數,FNX基于資金池中需求的權重對期權定價發揮了一些數學技巧,權重越高,價格越高。

2.3一小時的冷卻時間,防止閃電貸攻擊。

2.4移動平均IV和IV曲面映射,IV(隱含波動率)的理論計算

盡管FNX的解決方案比Hegic更全面,但奇怪的是,FNX目前的稀釋市值為67mils,TVL為8mils,遠低于Hegic分別為730mils和86mils的數量。

Asteria

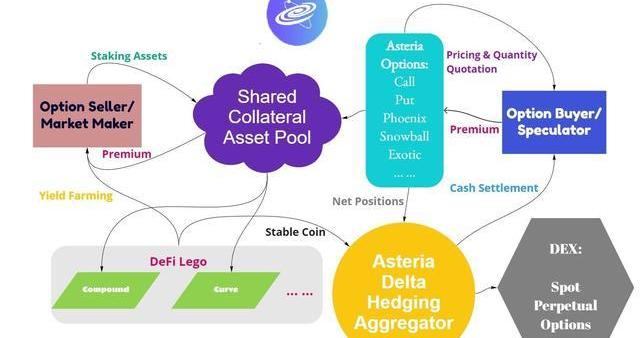

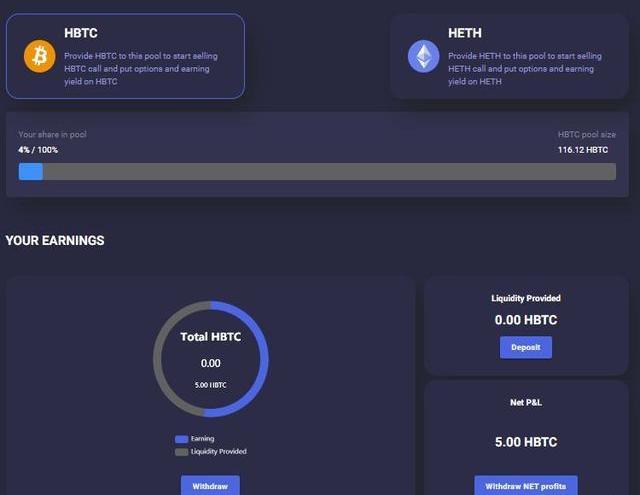

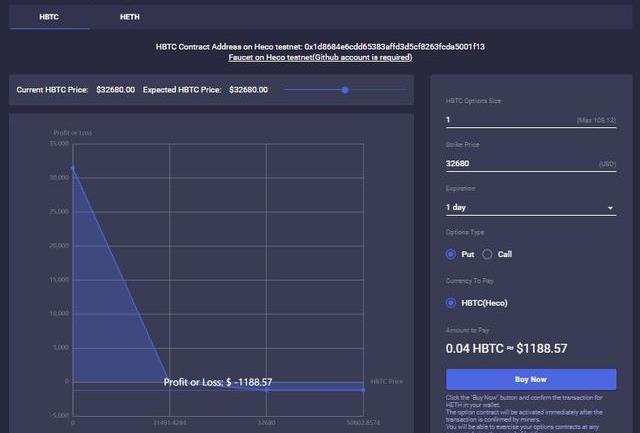

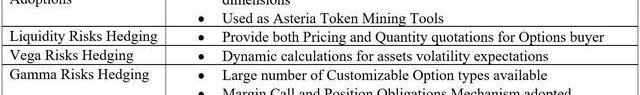

Asteria是一種全新的去中心化點期權交易協議,建立在共享抵押品池的基礎上。與Hegic和FNX一樣,Asteria從本質上繼承了所有市場參與者同時自動積累流動性的優點。Asteria在解決Hegic和FNX在基礎設施組件層面的問題方面做了進一步的改進。

1、帶有Delta對沖聚合引擎的風險管理系統。

Hegic的主要缺陷是沒有對抵押池進行任何保護。共享池的資產損失或失效將導致不可彌補的流動性枯竭。FNX在這個問題上提供了一些解決方案,但它們只是在達到危險情況之前增加了額外的緩沖區。

Asteria引入Delta套期保值機制,該機制已在專業傳統金融機構中廣泛使用。Delta套期保值是指現貨、永久掉期或期權的實際交易波動。Asteria將實現DeFi聚合器的概念,通過算法從多個DEX中追求最高的回報。

Asteria還將抵押品抵押到類似Compound的借貸平臺中,以用于對沖穩定幣。通過專業的對沖機制,流動性提供者/期權賣方/做市商既可以從買方獲得溢價,也可以從借貸協議中獲得收益農耕利潤。

2、BS模型定價機制,同時對價格和數量進行報價,以最大限度地提高資本效率。

正如“做市商”部分所指出,資本效率對利潤率的影響起到相當重要的作用。即使承認Hegic已經吸引了巨大的TVL,但除了挖礦激勵,期權賣方的實際收入并不支持理論回報率。在最賺錢的挖礦期之后,流動性提供者將不會繼續留存,從而導致流動性流失。

FNX在計算BS模型時選擇使用系數來調整定價機制,實際上是一種主觀的操縱市場的手段。

然后,Asteria將根據從借貸協議交換的可用穩定貨幣,使用BS模型動態計算價格和數量。這種方法可確保共享池的價格公平和資本效率。

3、期權種類的多樣化

Asteria支持自定義期權合約。隨著期權的多樣化,將吸引更多具有多種投機和對沖目的的買家進入平臺,而且由于類型的多樣化,凈頭寸將大幅減少,同時緩解了對沖的壓力。

4、嵌入了NFT的期權權利/義務映射,點燃了場外交易市場

Asteria使用NFTERC1155來映射買方和賣方之間不平衡的期權權利/義務,而不是使用ERC20代幣作為Opyn對期權進行代幣化。ERC1155協議支持在同一個智能合約中對無限數量和類型的非同質化代幣進行操作,例如代幣合并并轉換。有了這樣的功能,購買者可以合成結構化的期權。在傳統金融中,外來期權的場外交易規模相當大。如果基礎設施已經建立,則沒有理由會出現不同的情況。

5、Layer2集成

以太坊主網上所有去中心化期權交易平臺上發生的另一個實際問題是gas費的飆升。Hegic和FNX的實踐經驗表明,如果期權規模較小,gas費的尷尬局面將使溢價與托管費相等。

根據Asteria的白皮書,該平臺將在V2中包含Layer2,這是非常值得期待的。

總而言之,Asteria將建立具有最先進的去中心化風險管理的全面期權協議。下表列出了期權做市商的常見風險以及Asteria將如何處理這些風險。

結論

期權市場的潛力是巨大的。在去中心化期權協議上尋找新解決方案的人才和意愿在不斷增加,而這樣做的資金也在不斷增加。從這篇介紹性的文章中,我們可以看到在框架和開發階段上有所不同的多個項目。跟蹤所有這些協議是非常有趣的,我也非常興奮能夠參與到這樣的前沿探索中。

作者/LongHash一哥 來源/LongHash 一直以來,交易所作為區塊鏈系統中為數不多的能產生穩定現金流和利潤的細分行業,競爭極為激烈。而這個領域中,成立于2017年中的幣安無疑是佼佼者.

1900/1/1 0:00:00Pi網絡的BlockChain是一個獨特而雄心勃勃的項目,旨在重新定義我們理解和使用加密貨幣的方式。隨著該項目在全球范圍內得到推動和關注,確保其安全防范潛在威脅,尤其是黑客,變得至關重要.

1900/1/1 0:00:00Facebook今天正式公布了其加密貨幣的白皮書。盡管Facebook將發行加密貨幣消息早已不是什么秘密,近半年時間以來,除了全球媒體密切關注Facebook的加密項目外,加密社區的媒體更是對此.

1900/1/1 0:00:00不可否認,熊市確實是抄底進場的好時機,但由于價格和交易量的雙重低迷,現貨市場在短期內依舊是無利可圖。于是,大量玩家涌入比特幣合約市場,利用多空雙向操作來實現盈利.

1900/1/1 0:00:00作者/CharlieCuster數據可視化/XinheYu 來源/LongHash 在中本聰首次發布比特幣白皮書十多年之后,他的造物無疑已經成為了地球上最重要的加密貨幣.

1900/1/1 0:00:00在當前的區塊鏈領域中,PiNetwork的發展一直備受矚目。然而,最近網絡暴露出一個承載問題,最新發布的鏈上數據顯示,流通量占比僅為0.6%。對于一個成熟的區塊鏈項目來說,這個數據顯然不太理想.

1900/1/1 0:00:00