BTC/HKD+3.07%

BTC/HKD+3.07% ETH/HKD+6.52%

ETH/HKD+6.52% LTC/HKD+2.36%

LTC/HKD+2.36% ADA/HKD+7.97%

ADA/HKD+7.97% SOL/HKD+4.81%

SOL/HKD+4.81% XRP/HKD+5.99%

XRP/HKD+5.99%來源/LongHash

最近,一篇學術論文聲稱Tether的操縱行為導致了2017年比特幣牛市,引起了各方的關注。

這篇論文最初發布于2018年,但最近增加了一些新的分析。根據得克薩斯大學奧斯汀分校約翰·格里芬教授的個人網站以及該論文的兩位作者之一的說法,在業內頗具聲望的同行評審期刊《金融期刊》即將發表該論文的最新版本。

Tether否認了論文中的說法,嘲笑這項研究是“不切實際的”,并表示“作者顯然對加密貨幣市場缺乏根本的理解”。然而,除了寬泛地提出“方法論上的缺陷”以及“缺乏完整的數據集”之外,Tether并沒有說明為什么該論文的論據缺乏價值。

數據:6500萬枚USDT從Tether Treasury轉移到Bitfinex:金色財經報道,Whale Alert監測數據顯示,65,000,000枚USDT從Tether Treasury轉移到Bitfinex。[2022/11/27 20:57:01]

除此之外,總部位于美國紐約的律師事務所RocheFreedman于今年10月對Tether及其姊妹公司Bitfinex提起了集體訴訟,指控他們操縱市場和洗錢。訴訟內容包括主張該公司發行了大量無儲備金支持的Tether,從而操縱整個加密貨幣市場的價格。

Tether同樣否認了這些主張的真實性。

Tether面對的爭議

Tether發行了加密市場中最受歡迎的穩定幣,但它可能也是最具爭議的穩定幣。

摩根大通:幣安的自動轉換BUSD舉措將使Tether受益:9月16日消息,摩根大通認為,幣安的自動轉換BUSD決定將增加Tether在加密交易中的重要性。過去18個月,Tether在穩定幣生態系統中的市值份額一直在下降。在5月Terra崩潰之后,TerraUSD的大部分(Terra區塊鏈的穩定幣)的市值份額似乎已被USDC和BUSD而非Tether占據。

9月6日,幣安官方公告稱,為提高用戶的流動性和資金使用效率,Binance對用戶現有的USDC、USDP、TUSD穩定幣余額和新充值將以1:1的比例自動轉換為BUSD。

據美國銀行(BofA)在一份研究報告中表示,幣安穩定幣的自動轉換可能會使BUSD供應量增加9.08億美元,并指出,86%或170億美元的BUSD持有量屬于幣安,這表明BUSD并未在廣泛的加密生態系統中使用,缺乏實用性。(The Block)[2022/9/16 7:00:28]

該公司聲稱發行的每個Tether都由其儲備金100%支持,盡管其“儲備金”的定義似乎已經在今年某個時刻從“傳統貨幣”變更為“傳統貨幣和現金等價物,并且有時會包括其他資產和Tether向第三方提供的貸款中的應收款”。

MakerDao社區發起提案,建議添加Curve stETH-ETH LP為抵押品:官方消息,MakerDao社區發起提案,建議添加Curve stETH-ETH LP為抵押品。[2021/9/9 23:12:40]

此外,該公司聲稱的透明度水平已從“專業審計”變更為完全沒有外部審計。根據Bitfinex股東趙東今年9月的說法,至少有83.75%的Tether由美元儲備金支持,這還不包括給Bitfinex的借款。

盡管官方所承諾的內容出現了種種變動,但市場仍然對Tether充滿信心,其兌美元價格始終保持幾乎1:1的比例就證明了這一點。此外,它仍然是市值最高的穩定幣。

即使是紐約總檢察長辦公室提起的法律訴訟也只是暫時壓低了Tether的價格,該機構指控Bitfinex挪用了Tether的客戶資金。

Tether解凍Poly Network攻擊事件中凍結的3300萬枚USDT:8月25日消息,Tether宣布已經解凍Poly Network攻擊事件中凍結的3300萬枚USDT,并將超過3343萬枚USDT發送到Poly Network的多簽錢包地址。[2021/8/25 22:37:13]

評估關于Tether操縱的指控:回顧論文

這次爭議核心的真相到底是什么?我們將試著找出答案,首先讓我們簡要回顧一下這篇引發爭議的學術論文—Tether所謂的“不切實際”的研究。

論文結語的措詞相當明確,這在學術論文中并不常見。該論文的初版內容提到:“與其說是基于現金投資者的需求,不如說這些模式更符合基于供應的假設,即沒有資金儲備支持的數字貨幣會導致加密貨幣價格的膨脹。”

1350萬枚USDT從Tether Treasury錢包轉入交易所:據WhaleAlert數據顯示,北京時間08月10日04:39,1350萬枚USDT從Tether Treasury錢包轉入交易所,按當前價格計算,價值約1352萬美元,交易哈希為:63de61224674c14b1832fdaf5d5e2692a5d422e068e34d2ca4e4351955750061。[2020/8/10]

我們并不確定即將發表的版本是否會保留這種強硬的措辭。但是,在仔細閱讀了文中所提供的證據之后,我們并不認為這種強硬的結論是合理的。

首先,這篇論文中唯一支持Tether缺乏儲備金的論點的證據是關于現金管理如何應用于Tether的審計的迂回性假設。論文作者假設,由于Tether每月都要接受審計,因此如果該公司某月發行了大量Tether穩定幣,它就需要在當月底出售部分比特幣資產,這就會導致比特幣價格在每個月臨近月底時下跌。作者通過其證據表明,在他們作為樣本的24個月中,月末效應確實具有統計顯著性。

但是該論文似乎并未說明會導致這種月末效應的其他可能原因。此外,作者承認,一旦去掉兩個最重要的月份,月末效應就不再具有統計顯著性了。

換句話說,這篇論文結論的這一部分是基于僅24個月的樣本數量中兩個離群值得出的。這并不太令人信服。

其次,該論文的作者發現,來自于Bitfinex上一個大戶賬號的Tether傾向于在比特幣價格略低于500美元倍數的價位交易。利用一個統計模型,作者發現這些大戶的交易對比特幣價格在三個小時以內有很大的影響,并且這種影響在獲得新的Tether授權后會變得更大。

論文作者將這一發現解讀為價格操縱的證據。但是眾所周知,由于匯率貶值,大戶能夠影響短期幣價,因此這一部分似乎對其主要論點并沒有幫助。

總體而言,該論文在Tether操縱市場這一論點上并沒有多少說服力。

評估關于Tether操縱的指控:我們自己的研究

為了提供有關該問題的更多背景資料,LongHash決定繼續對這一主題進行自主研究。

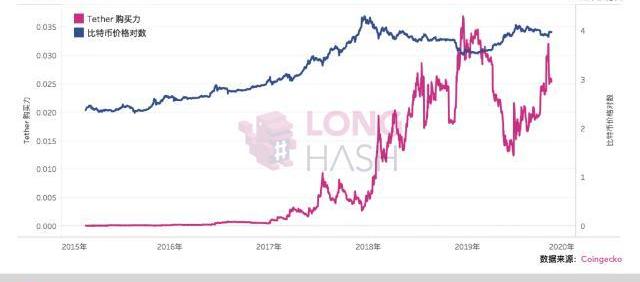

為了衡量Tether對比特幣市場的影響,我們計算了一個被稱為Tether購買力的指標,該指標為Tether的市值除以比特幣的市值。它衡量了在當前的現貨價格下,市場上流通的所有Tether可以購買多少比特幣。這個比率越高,利用Tether進行操縱的潛在可能性就越大。

在上圖中,我們可以看到,在2017年的牛市期間,直到夏天為止Tether購買力指標一直在上升,然后直到年底都一路走低。接下來,該指標在熊市期間大幅上漲,在2018年底達到頂峰。

這表明,如果Tether確實在操縱市場,那么其實際操縱市場的能力在比特幣價格下跌期間是最強的。這與Tether通過發幣推動2017年牛市的說法相矛盾。在牛市高峰期間,Tether的供應實際上未能跟上。

鑒于除了Tether以外的其他穩定幣正在進入市場,其中許多穩定幣都遵循著不同的發行機制并且具有不同的透明性保證,因此現在要證明比特幣價格是被Tether所推動的就變得更加困難了。

下面我們繪制了Tether在穩定幣市場中的份額。可以看到在2018年期間,新的穩定幣逐漸出現并開始從Tether手中搶占市場份額,盡管自2019年初以來這種趨勢似乎有所扭轉。

結論

我們認為目前證明Tether操縱比特幣價格的證據并不充分。

此外,我們的研究表明,Tether對比特幣價格的潛在影響在熊市而不是牛市期間是最大的。隨著越來越多的穩定幣進入市場,圍繞Tether的一些爭議也可能逐漸消失。

LongHash,用數據讀懂區塊鏈。

Tags:比特幣穩定幣比特幣價格比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣比特幣價格最低是哪一年

來源/LongHash 隨著美國總統大選日趨白熱化,加密貨幣衍生品交易網站FTX也興致勃勃地參與其中.

1900/1/1 0:00:00近日OpenAI的ChatGPT在全球市場引領了一波又一波AI板塊的行情瘋漲,本周一BlockBeats已為大家梳理了加密行業大家都在炒哪些AI概念幣.

1900/1/1 0:00:001INCH基金會近期大量轉讓1INCH代幣引起投資者關注。價格下跌了多達3%。 新聞沖擊波 按市值計算,1INCH是加密貨幣市場的第86種資產.

1900/1/1 0:00:00來源/LongHash 整個六月期間,Tether(USDT)都在以折價交易。一名用戶名ThetaSeek的期權交易員稱,通常這意味著市場情緒較弱。可能目前比特幣市場上的中國買家較少.

1900/1/1 0:00:00來源/LongHash 5月上旬,比特幣網絡將迎來新一輪區塊挖礦獎勵減半。LongHash對全球最大的兩個比特幣礦池—F2Pool以及Poolin—的負責人進行了專訪,討論比特幣挖礦領域在減半后.

1900/1/1 0:00:00據《福布斯》最近報道,美國緝局(DEA)無意中將價值5萬美元的緝獲加密貨幣轉移給一名黑客,該黑客在幾個月內就積累了數十萬以太坊(ETH).

1900/1/1 0:00:00