BTC/HKD+1.86%

BTC/HKD+1.86% ETH/HKD+1.02%

ETH/HKD+1.02% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+0.9%

ADA/HKD+0.9% SOL/HKD+3.5%

SOL/HKD+3.5% XRP/HKD+0.48%

XRP/HKD+0.48%

本期看點:

1.MAKERDAO購美債只是置換資產

2.穩定幣或將過渡到擴張狀態

3.二季度LSDL2敘事是勝利者

01重要新聞

1.知情人士:富達即將提交現貨比特幣ETF申請

2.彭博社:EDXMarkets托管合作方或由Paxos換為AnchorageDigital

02Twitter觀點

1.Phyrex:消息利好并未改變流動性困局

前邊我們說了美國,歐洲和亞洲三個主力交易時區的Billions項目組BTC和#ETH不會上漲,但上漲的力度很難在像26,000美金上升到30,000美金一樣,大幅的上漲,除非就是再有新的或者更新的利好再次刺激市場的情緒,或者是引發流動性的回歸。

我不是看跌,也不是看空,只是單純的闡述目前數據帶來的結果,是多是空和我沒關系,也不以我的意志為轉移,我也沒有做合約,漲了跌了和我都沒有關系。

另外前邊說的BUSD和TUSD的市值,在最近一周內分別是下降了5,600萬美金和上升了40萬美金,這兩個穩定幣的主要流動時間都是在美國的主力交易時間,可以看作是美國投資者占為主導的穩定幣。至此,不論是最近24小時還是最近一周四個主力穩定幣的市值都是持續下降的。

Kaiko:中心化加密貨幣交易所的所有交易中有74%涉及穩定幣:金色財經報道,數字資產市場研究公司Kaiko在一份報告中表示,中心化的穩定幣在加密貨幣交易中占據主導地位,但最近的動蕩表明,市場嚴重依賴穩定幣,但其儲備缺乏透明度,而TrueUSD構成了最大的風險。

截至周四,中心化加密貨幣交易所的所有交易中有74%涉及穩定幣,而只有23%涉及法定貨幣。TrueUSD(TUSD)的交易量在三個月內從不到1%大幅增長至19%。[2023/7/14 10:54:08]

2.Bitwu.eth:別把NFT當投資品

好友上午問我Azuki有沒有影響我心情?其實完全沒有!

一是本來我倉位很淺,虧了也就那么幾個錢,凡事不影響大局的盈虧,都無法影響我的心情!

二是我從沒把購買NFT置于一種投資場景下,說下個人一直的態度吧,我認為咱們玩兒NFT的心態,就應該是和買奢侈品一樣,你要清楚自己是來消費的,而不是投資的,你消費的是這個場景,和他給你帶來的優越感以及社交鏈接,或者其他有趣的東西,就像買蘭博賓利、百達翡麗、游艇飛機,能給你帶來心理滿足,商業價值,高端鏈接,泡到妹子,就很值當了。

你指望他能給你賺錢?那太難了,你把NFT當做投資品類,那心情指定是不會好的!

3.0xWizard:MVRV是幣圈最有效的指標

周期放長遠,最簡單的指標反而最有效。MVRV這種幣圈最常用指標,一直是有效的。

在SEC對Binance提起訴訟后,加密貨幣的波動性仍然很低:金色財經報道,在 SEC 對 Binance 提起訴訟后,加密貨幣的波動性仍然很低。The Block 的數據儀表板顯示,BTC DVol 指數略有回升,從 6 月 3 日的 39(今年最低水平)上升至 6 月 5 日的 41。?LedgerPrime 的 Laura Vidiella 指出,波動率已經是 2020 年以來的最低水平,從歷史上看,夏季總是平淡且波動率較低,因此交易員已經做好了準備。美國證券交易委員會宣布后缺乏波動性也可能與大型交易商已經預期對公司采取某種形式的監管行動有關。不過,與倒閉的 FTX 的崩潰不同,沒有跡象表明客戶資金受到影響,也不清楚 SEC 的權力是否會擴展到 Binance。[2023/6/6 21:19:05]

4.@TheDeFinvestor:三位總統候選人支持加密

加密貨幣不再僅僅是一個小眾垂直行業。至少有3位美國總統候選人表示他們支持加密貨幣。機構爭相申請比特幣ETF。感覺加密貨幣的牛市論點從未如此強勁。

03鏈上數據

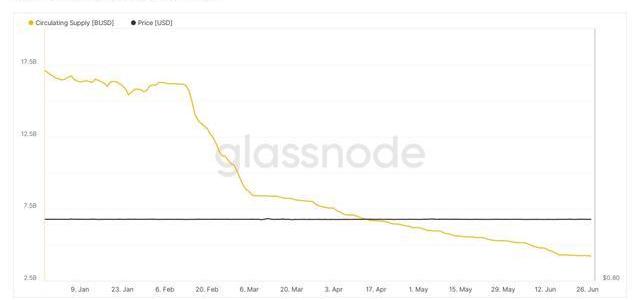

Glassnode:穩定幣市場將有可能過渡到擴張狀態

在穩定幣需求持續14個月收縮之后,穩定幣總市值已從1630億美元的峰值下降至1240億美元,下降了390億美元(-24%)。然而,穩定幣MCap的每月百分比變化已達到平衡,這表明穩定幣市場有可能過渡到擴張狀態。

Fantom 基金會從 SushiSwap 上撤回了近 45 萬枚 MULTI 的流動性:5月24日消息,據 Lookonchain 監測,Fantom 基金會地址從 SushiSwap 上撤回了 449,740 枚 MULTI(價值約 240 萬美元)的流動性。[2023/5/24 22:15:10]

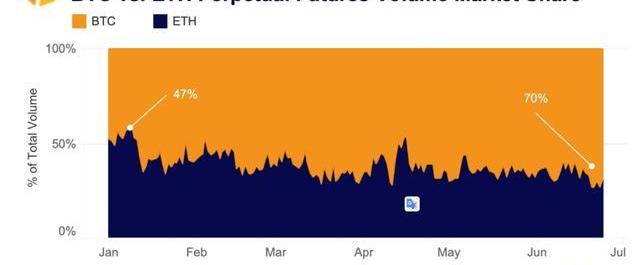

Kaiko:比特幣在衍生品市場中主導地位日益明顯

比特幣在衍生品市場中日益占據主導地位。自2023年初以來,交易量相對于ETH的比例已從47%增加至70%。

04板塊解讀

據Coinmarketcap數據顯示,24小時熱度排名前五的幣種分別是:PEPE、KEKE、BTC、BCH、KAS。據Coingecko數據顯示,在加密市場中,漲幅前五的板塊分別是:以太坊生態、GenerativeAI、Masternodes、Harmony生態、Soccer。

熱點解讀——華爾街上演“黃雀在后”,加密市場未來將如何發展

在SEC的雷霆行動之下,當加密市場還沉浸在恐慌之中時,華爾街反而大舉入場,再次上演“別人恐慌我貪婪”的戲碼。值得注意的是,貝萊德申請的比特幣ETF市場中很多人認為像信托產品,因為它沒有ETF所具備的每日贖回機制,它將以每籃40,000枚比特幣的形式從該信托中添加和贖回,這會使得它產生與GrayscaleBitcoin信托基金類似的資產凈值溢價和折價問題。但是,貝萊德申請的這類ETF更像是GLD和貝萊德旗下安碩管理的多支知名ETF基金,和Grayscale發行的GBTC這類信托基金相比,它更加靈活,可供贖回。市場預測,貝萊德不會做無準備之事,而且這種另類ETF的設計通過概率也確實更大。如果貝萊德申請的ETF通過,這意味著加密市場離比特幣現貨ETF就更近一步,幾乎就是層窗戶紙了。

電子音樂品牌Beatport在波卡網絡推出NFT市場“Beatport·io”:金色財經報道,電子音樂品牌Beatport通過社交媒體宣布已在波卡網絡推出NFT市場“Beatport·io”,允許藝術家、制作人和唱片公司出售NFT,包括獨家內容,如未發行的音樂、打折演唱會門票和其他粉絲福利,據悉Beatport和波卡將在接下來18個月內合作舉辦10場活動并同步投放新的NFT集合。[2023/3/17 13:10:28]

在美國SEC對加密市場進行強力打壓的時候,香港這座東方明珠對加密市場展開懷抱;當美國銀行禁止給加密交易所等開設銀行賬戶時,香港正在全力推動當地銀行接納加密客戶。加密金融的東西方轉移趨勢正在變得越發明顯。整體上看,這也是加密市場對于SEC的擔憂正在快速消減的原因,這也成為刺激加密行情復蘇的主要宏觀原因。

英美屬于判例法系,注重法典的延續性,以傳統、判例和習慣為判案依據。加密金融行業作為一個嶄新的行業,沒有之前判例可循,所以此次SEC和幣安、Coinbase的訴訟會成為非常具有典型性的案件,這無疑也是未來美國監管走向明晰的標志性事件。針對美SEC的起訴書,華爾街巨頭反應也是非常迅速,既然SEC認為大多數POS類代幣都是證券,那么就避開這些等等,所以主要上線比特幣等PoW類代幣。整體上看,伴隨加密監管明確,機構投資者很大概率將在下一輪牛市中成為推動加密金融走向繁榮的核心力量。

05宏觀分析

DrSamo:MakerDAO是否在創造貨幣?

在去年10月購買了5億美元的美國債后,MakerDAO又在前幾日買了7億美元,目前其持有的美國債已經超12億美元了。MakerDAO購買美債是否分享了美聯儲造幣能力?

Hudson Capital收購Web3社交平臺FaceDAO:11月26日,據官方消息,Hudson Capital全面收購Web3社交平臺FaceDAO。該機構此前已天使投資英國唯一一家持牌合規數字資產交易所Archax和中央登記結算中心,FaceDAO是該機構在Web3領域的首次嘗試。[2022/11/26 20:47:35]

1.DAI是USDC代金券

作為穩定幣發行商,MakerDAO擁有最簡單的業務,收取客戶的美元,對應1:1發行穩定幣并負責承兌。類似Circle發行USDC,Tether發行USDT,他們理論上不具備信貸擴張的能力,只是替客戶保管美元,然后發行對應的美元穩定幣。MakerDAO發行DAI也與它們非常接近,特別是其PSM模塊提供的DAI與USDC的1:1兌換服務,如果認為USDC是“美元代金券”,則PSM模塊中的DAI也可以被認為是“USDC代金券”。

PSM模塊在流動性好的時候非常具有迷惑性,它持續地提供了DAI和USDC之間穩定的流動性。但本質上它是一個“儲備金庫”,當所有的人都希望將自己手里的DAI通過PSM模塊1:1換成USDC時,顯然這個金庫是會枯竭的。

2.儲備庫的USDC無法創造新貨幣

這個儲備金庫里的USDC是屬于MakerDAO所有,但MakerDAO沒有借貸協議,沒有信貸擴張的能力,它不能也不應該將這筆USDC重新放貸出去,而應將這些USDC鎖死,只有在提供DAI與USDC1:1兌換時才動用,正如Circle不能輕易動用客戶的美元一樣。

那么MakerDAO購買美國國債的錢是哪兒來的?

你直接拿DAI去買美國國債,人家是不認的。MakerDAO是將儲備中屬于DAO國庫的USDC換成了美元,然后購買的美國國債。

3.商業銀行要通過信貸創造貨幣

理解了基于“央行-商業銀行”的現代信用貨幣體系,我們可以看到第三個角色——穩定幣發行商發行貨幣的過程是很不相同的。相較于央行憑空創造高能貨幣的能力,和商業銀行通過貸款創造貨幣的擴張能力,穩定幣發行商創造貨幣的能力可以說是微乎其微,它就像農夫山泉——我們不生產貨幣,我們只是貨幣的搬運工。

哪怕從更遠的尺度看貨幣發行,穩定幣發行商供應貨幣的方式也是完全不同的。在布雷頓森林體系時代,美國儲備黃金發行的美元,漸漸玩上了十個瓶子九個蓋的游戲,隨著美元增發黃金儲備流失,蓋子的數量越來越少。

4.置換美國國債是為了收入

當然如果單純的只做好代金券穩定幣,發行商們都要餓死了,所以我們也接受Circle將自己客戶的一部分美元存款,置換成短期的美國國債。這本質上是將流動性更好的美元活期存款置換成了流動性不太好但有更高收益率的美債,好用收入支付公司的業務運營成本。MakerDAO做的事情類似,就是將沒有利息的USDC儲備置換成了有利息的美債,以產生收入,養活協議。

這種行為會導致USDC現在也無法應對100%的擠兌,也會使得DAI對USDC的錨定被削弱,本質上都是拿流動性換利潤的行為,但比起十個瓶子九個蓋,這更像是100個瓶子,99個蓋。

5.從資產負債表看置換過程沒有創造新的DAI

此外,從資產負債表的角度來看,DAI對于MakerDAO來說是負債,PSM模塊中的USDC則是MakerDAO的資產。這個行為本質上是MakerDAO將資產負債表中的部分資產USDC置換成了另一種資產美國國債,這是任何一個公司或者說一個DAO非常正常的資產置換的過程,這個過程中既沒有憑空創造新的DAI,也沒有把DAI作為高能貨幣進行信貸擴張來放大貨幣乘數。

06研報精選

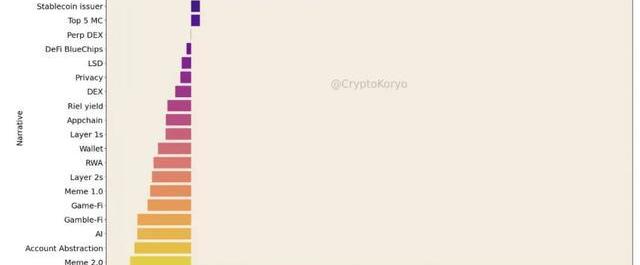

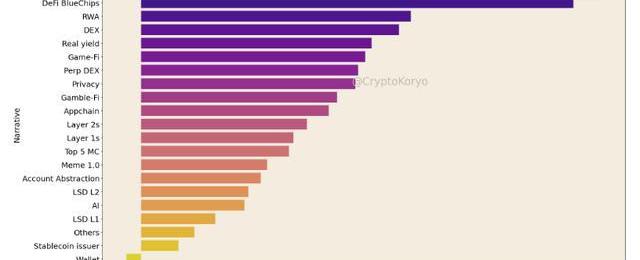

白澤研究院:二季度LSDL2敘事是勝利者

1.在過去3個月中,LSDL2敘事是勝利者,由Pendle以及Lybra、Tenet等新項目領導。Meme2.0經歷了一次典型的大起大落,大多數代幣較4月份高點下跌了80%以上。正如預期的那樣,較大市值的代幣波動性較低,反之亦然。

2.然而,市場在上周出現反彈。隨著比特幣ETF和貝萊德推動市場反彈,DeFi藍籌的表現超過了其他所有敘事,這是一種非常罕見的現象。由Centrifuge和Maple引領的RWA敘事同樣表現優異。值得注意的是,Meme2.0也出現反彈。

3.從日交易量來看,市值較大的代幣在很大程度上占據主導地位。沒有什么特別值得觀察的。。

4.結論

現在還不是牛市,因此我們沒有看到某個敘事明顯跑贏大趨勢。LSDL2的優異表現存在偏差,因為許多項目是在第二季度啟動的,但這仍是值得關注的敘事。DeFi藍籌在看跌和看漲時期的表現都相對較好。鑒于市場狀況的不確定性,明智的做法是對DeFi藍籌這個敘事進行更高的配置。(CRV、AAVE、COMP...)

刷推特、看研報累不累?脫水大字報幫你篩選和梳理每日重要市場觀點和研報。該內容由幾位交易員和分析師志愿者利用業余時間完成,請大家關注點贊給予鼓勵。

脫水互動討論群初建,交流對行業的分析和行情動態,歡迎留言互動,申請入群一起交流。

根據央行等部門發布“關于進一步防范和處置虛擬貨幣交易炒作風險的通知”,本文轉載觀點不代表本公眾號意見,內容僅用于信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。不為任何虛擬貨幣、數字藏品相關的發行、交易與融資等提供交易入口、指引、發行渠道引導等。

token經濟學通常與其餅狀圖分配相關,其代表了團隊、投資者、財庫和社區之間的token百分比分配情況。這些數字通常是根據非token投資者分配基準以及團隊和投資者之間的雙邊談判確定的.

1900/1/1 0:00:00如何利用區塊鏈和智能合約技術構建出十億用戶的Web3社交圖譜?隨著埃隆-馬斯克最近接管了Twitter,關于從大型社交網絡遷移到獨立或開放的替代方案的討論已經越來越多.

1900/1/1 0:00:00由于知名度支持性法規,加密加密貨幣市場爆炸式。比特幣比特幣和和以以太坊這兩兩兩兩種的的加密貨幣貨幣貨幣貨幣貨幣都都都都都都都都都都都都實現實現實現實現實現實現實現了了了兩兩兩位位位數數SAND).

1900/1/1 0:00:00如果你想購買或出售NFT,你今天有近十幾種主流選擇。在外人看來,它們看起來都一樣,主頁墻壁都是方形卡通人物。然而,從標準的買賣市場到試圖通過創新解決方案降低NFT交易成本的模型正在演變.

1900/1/1 0:00:00自Uniswap協議第一個版本于2018年推出以來,鏈上交易已呈爆炸式增長,僅Uniswap上就支持數百萬用戶、數百個用例和1.5萬億美元的交易量.

1900/1/1 0:00:00主要觀點 考慮到整體加密貨幣期權月度交易量僅為400億美元,我們可能還需要一個市場周期才能讓鏈上期權獲得顯著發展。目前,去中心化交易所與中心化交易所期貨交易量約為2%.

1900/1/1 0:00:00