BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD-0.04%

ETH/HKD-0.04% LTC/HKD+1.16%

LTC/HKD+1.16% ADA/HKD+1.04%

ADA/HKD+1.04% SOL/HKD-0.11%

SOL/HKD-0.11% XRP/HKD+1.36%

XRP/HKD+1.36%刷推特、看研報累不累?脫水大字報幫你篩選和梳理每日重要市場觀點和研報。該內容由幾位交易員和分析師志愿者利用業余時間完成,請大家關注點贊給予鼓勵,歡迎留言互動,申請入群一起交流。

本期看點:

●Layer2會干掉新公鏈嗎?

●Optimism上的熱門/潛力協議有哪些?

●穩定幣美債化的風險風險有多大?

01重要新聞

1.幣安宣布推出空投門戶,提供幣安支持的空投概覽和其他相關信息。

2.Coinbase發布以太坊L2網絡“BASE”,并擬在BASE上部署UniswapV3,目前正在著手治理流程。

02Twitter觀點

1.Pima:L2市場博弈加速

$OP,恰當時機做了正確選擇,一切資源都會為你讓路。我跟大多數人一樣,在OP剛出來的時候,基本不怎么看好,從體驗/生態/技術反饋上,比Arb差很多,但你發現這是一個正牌團隊,從早早發幣與社區強關聯,再到OPStack再到Base,步步有板有眼,關鍵是選擇了一個從0到1的蠻荒L2市場

這意味著大家都在同一起跑線上,格局未定,要決出勝負至少要等一輪L2的熊市之后,身處其中很少能一眼看到終極,就像上一輪的公鏈大戰,四大千億ADA/SOL/LUNA/AVAX項目,在公鏈初期你很難判斷哪條能勝出,哪條會發展的更好,但這并不妨礙四者齊頭并進,因為市場足夠大。

同樣,現在的L2也處于百家爭鳴,光是擺在桌面上的就有七王爭霸格局:Arb/OP/Polygon/zkSync/Starknet/Scroll,4年后誰的市值最大,這鬼能說清楚?更別說還有草莽團隊恰如當年Matic/Sol這種沒有什么金湯匙光環卻打到現在的意外項目。

Bounce Finance推出新的去中心化拍賣模式Mutant English Auction:金色財經報道,Bounce Finance推出了一種獨特的去中心化拍賣模式,稱為“Mutant English Auction”。這種拍賣將經典英式拍賣的元素與 DeFi 技術相結合,旨在為參與者提供更多的機會和收益,促進更高的參與率。在這種模式下,出價最高者并不總是支付最終價格。共享機制可以導致更高的實際價格,從而有可能增加拍賣師的收入。因此,競拍者和拍賣行都有參與的動力。

Bounce表示,將在本月晚些時候試行Mutant English 拍賣,將現實生活中的鉆石項鏈與 NFT 結合起來進行實體數字拍賣。[2023/8/11 16:19:13]

我想表達的是:與其預測未來,不如認真分析當下選擇哪一個不重要,重要的是:在場!在場!在場!。現在Polygon130億,OP從16億漲到現在百億

核心問題是現在Arb/Starknet出來,一定也是百億,你覺得還會給你機會重新回到20億/30億么?當然幣圈崩盤BTC腰斬另論,說句題外話,不要想著幣圈崩的時候你正好抄底云云,那時候你嚇的褲子都濕了,想什么好事呢,底部是你媽呀,還能天天等你回家,幣圈又不是沒崩過,崩的時候自己在干啥還沒點數呀。

活在當下

2.iy.eth:最后一個Crypto黃金時代?

對于一批人來說,2023-2025這一個Crypto周期,可能是最后一次機會。那個"沒有行業積累、沒有專業儲備、沒有賽道深耕依然可以草根逆襲的時代"一去不復返了。取而代之的是一個認知、資源、專業多方面都需要高度競爭的階段,這個周期沒有做好積累,下一個周期完全沒有機會了。這可能是最后的黃金三年。

前微眾銀行高管徐源宏出任香港虛擬銀行富融銀行行政總裁:7月26日消息,香港虛擬銀行富融銀行(Fusion Bank)宣布徐源宏獲委任為新任執行董事及行政總裁,接替現任執行董事及行政總裁周明。徐源宏在金融服務行業擁有豐富工作經驗。在加入富融銀行前,徐源宏曾在全球咨詢公司麥肯錫及內地首間數字銀行微眾銀行擔任高級管理職務,參與制定該行的戰略愿景和發展路徑。[2023/7/26 16:00:39]

3.Faust:L2雖然崛起,但也別上頭

很多人認為以太坊Layer2的崛起會讓新公鏈失去生存空間,但持這種觀點的人忽視了一件事:

Layer2不能被視為一個整體,不同的Rollup彼此都是競對,局勢仍然和新公鏈混戰時期類似。

用戶最需要的不是N個Rollup,而是1~2個體驗最佳的infra,在這方面,Rollup和Aptos這類新公鏈都是對等的,不存在誰碾壓誰。

Rollup目前并不是一種成熟的技術方案,性能局限性依然很明顯

真的能把單個Rollup性能與AptosSolana這類新公鏈拉開差距的時間還遠未到來,起碼要等到Danksharding落地后,這中間還有很長的路要走。

比如,目前Arbitrum的出塊節點把每秒可處理的Tx壓制在了每秒最高700萬gas,以太坊平均每秒處理100萬gas的Tx,算下來目前Arbitrum只有ETH效率的7倍,這么做是因為考慮到DA層的吞吐量太低、在Layer1發布數據批次可能遭遇審查攻擊等,這些因素是排序器限制自己性能空間的原因。

而StarkWare等ZKrollup要面臨的瓶頸,更多在于ZKproof生成時間太長,由于Sequencer處理交易的速度遠遠大于Prover生成ZKProof的速度,如果Sequencer和Prover之間的進度gap差距太大,會對Rollup的安全性造成嚴重威脅,所以目前的ZKR往往也要限制排序器處理Tx的速度。

前美國OCC負責人加入Hashdex董事會:金色財經報道,前美國貨幣監理署(OCC)署長Brian Brooks成為Hashdex董事會的最新成員,他將擔任加密資產管理公司的戰略顧問,并為其在監管領域的努力提供建議。[2023/7/22 15:52:30]

而且Rollup有嚴重的馬太效應,由于排序器每次在L1上發布數據批次,都有個固定成本21000gas,排序器為了節約成本,都要湊足幾百筆交易才往L1發一次數據批次。如果某個Rollup上的用戶太少,在L1上發布數據的頻率會很低,這會降低跨鏈轉賬速度,對用戶體驗造成傷害。

簡而言之,Rollup有明顯的馬太效應。

雖然很多人都認為“以太坊Layer2會殺死新公鏈”,但我卻想說,這種狼來了的游戲以前上演過無數次。無論是新公鏈殺死以太坊,還是以太坊Layer2殺死新公鏈,都是不大現實,甚至存在認知錯誤的觀點。

不同的Infra設施會長期共存很長時間,并不存在誰碾壓誰、誰讓誰沒飯吃一說,當然不同的Rollup之間另當別論。

4.Bitwu.eth:Optimism上的熱門/潛力協議

Velodrome:實驗性龍頭DEX,流動性主力

Synthetix:最早遷移到L2的主要協議之一,V3上線。流通市值8億美金,已上線幣安。

SonneFinance:借貸龍頭,流通市值800多萬美金,只上了Bkex和Hotbit。

PikaProtocol:衍生品交易所,采用自動做市商模式,代幣未上線。

Rubicon:DEX,代幣未上線。

PolynomialProtocol:自動化金融衍生策略,代幣未上線。

Circle CEO:不會對硅谷銀行感到“憤怒”,問題主因是不斷升高的美元利率:金色財經報道,Circle首席執行官Jeremy Allaire在CNBC最新采訪中表示,如果美國政府不介入硅谷銀行,Circle將采取“預防措施”,包括使用Circle自己的企業資產負債表和外部資金,因此在資金方面很有信心,幸運的是Circle現在不用這么做。Jeremy Allaire還表示自己不會對硅谷銀行的行為感到“憤怒(angry)”,因為造成這些問題的主要原因是不斷升高的美元利率。[2023/3/15 13:04:32]

OPXFinance:優化投資效率和杠桿交易的下一代衍生品交易所,GMX的Fork。流通市值300多萬。

03鏈上數據

CryptoChan:圖中的Billions項目組BTC鏈上指標為0時便是小牛頂,歷史上無一例外。

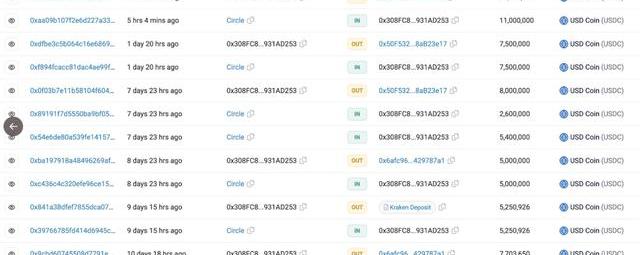

Lookonchain:神秘基金從Circle提取USDC并轉至交易所

之前分享的神秘基金昨天開始從Billions項目組Circle撤資,$ETH價格也停止上漲。

04板塊解讀

據Coinmarketcap數據顯示,24小時熱度排名前五的幣種分別是:GMT、HELLO、CAKE、CFX、XTZ。據Coingecko數據顯示,在加密市場中,漲幅前五的板塊分別是:MUSIC、XDC生態、GuildandScholarship、Optimism生態、OEC生態。

上海交大中國新富人研究報告出爐:對ESG、元宇宙、虛擬貨幣等新興投資類別展現出較大熱情和興趣:金色財經報道,上海交通大學上海高級金融學院與金融服務機構嘉信理財(Charles Schwab)聯合發布第六年度《中國新富人群財富健康指數》,該報告將年收入范圍為12.5-100萬人民幣,可投資資產小于700萬人民幣的人群設定為目標人群,研究顯示新富投資者普遍對ESG、元宇宙、虛擬貨幣等新興投資類別展現出較大的熱情和興趣,而金融素養較高的投資者對這些投資標的的風險評估較為成熟。例如,由于虛擬貨幣和元宇宙概念的投資產品與實體經濟關聯性較弱,且相關監管尚不成熟,這類產品的投機性更強,相較于傳統投資產品也往往風險較高,凈值波動性更大。[2022/9/20 7:08:04]

熱點聚焦——詳解“超級鏈”概念:Base只是Optimism的小“野心”

“超級鏈”基礎概念:水平可擴展性需要多條區塊鏈,但是傳統多鏈架構無法滿足,通過使用L2來構成多鏈生態系統,可以將每條鏈視為商品,即“可互換的計算資源”,這種將區塊鏈商品化的思路可使開發人員能夠構建跨鏈應用程序,同時也不會引入系統性風險,更不會在新鏈部署應用程序時產生大量開銷。區塊鏈本身的概念可以變得抽象,此時可以將這個可互操作的區塊鏈網絡視為一個單元,也就是——“超級鏈”。

“超級鏈”是一個L2網絡,為了將Optimism升級為超級鏈,必須具備以下屬性:1.共享L1區塊鏈,目的:提供跨所有OP鏈的交易總排序;2.所有OP鏈的共享橋,目的:使OP鏈具有標準化的安全屬性;3.低成本OP鏈部署,目的:無需支付L1交易高額費用即可在OP鏈上進行部署和交易;4.OP鏈的配置選項,目的:使OP鏈能夠配置其數據可用性提供者、排序器地址等;5.安全交易和跨鏈消息,目的:使用戶能夠在OP鏈之間安全地遷移資產;6.一旦Optimism滿足了這些屬性,就可以被視為超級鏈。

Optimism和Coinbase的強強聯手無疑給“超級鏈”的發展開了個好頭,從短期來看,這種合作努力將Optimism主網、Base和其他L2升級到一個初始的超級鏈結構,并具有共享的橋接和排序,未來勢必會有更多L2被納入到“超級鏈”生態中;從長期來看,“超級鏈”可以發展成為一個龐大的網絡,最大限度地提高互操作性、共享去中心化協議并標準化其核心原語。

05宏觀分析

Ningning.lens(@0xNing0x):穩定幣美債化的風險

1.2020年3月12日,在那種極端行情下,投資者仍然可以順利將USDT、USDC兌換回美元。因為當時Tether和Circle的穩定幣儲備主要是美元現金和活期存款,但現在事情正在起變化。

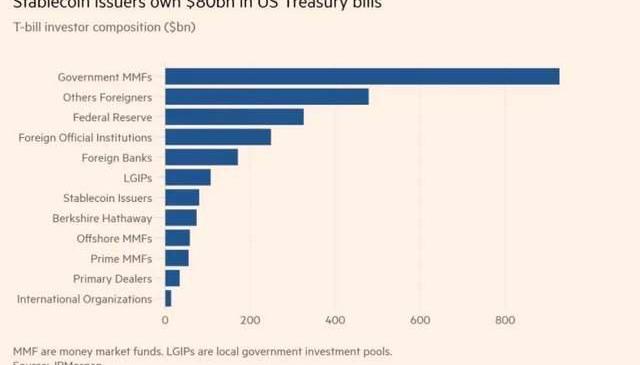

2.穩定幣儲備資產逐漸美債化

--CNBC口徑:Tether58%以上的儲備以美國國庫券形式持有,約397億美元。USDC背后的公司Circle持有價值約127億美元的美債。發行BUSD的Paxos持有大約60億美元的美債,三家共持有價值約584億美元美債。

--摩根大通口徑:截至2022年5月,穩定幣發行公司持有的美債占美債市場的2%,持有價值800億美元的短期美債,已經超過沃倫巴菲特的伯克希爾哈撒韋公司。

3.穩定幣儲備資產美債化的主要風險點

-美債流動性風險:美國兩大債主的中國和日本不約而同在減持美債,6月期美債收益率2022年以來一路走高至5.13%,相當于較面值折價5.13%方可以在市場成功出售,以此可以觀察美債的現在流動性風險。

-美債違約危機:美國財政部美債發行上限將于6月、7月見頂。盡管市場共識為極小概率事件。但各國央行卻在積極通過減持美債和增持黃金儲備,管控這一風險。

4.穩定幣會對美國金融穩定構成系統性風險嗎?

康奈爾大學經濟學教授EswarPrasad認為,是的。他警告說,穩定幣的擠兌可能會蔓延到美債市場,因為在極端行情中穩定幣發行公司可能不得不出售美債以兌付贖回。如果在“目前美國非常脆弱”時,發生這種擠兌,可能會在美債市場引起“乘數效應”。

5.那現在持有穩定幣風險很大嗎?

在FTX倒閉之后,我們在加密生態系統找不到對沖穩定幣脫錨風險的友好工具了。更可悲的是,DAI的底層資產也通過與Coinbase合作悄然美債化,現在想找到能夠隔離美債風險的穩定幣也很難了。

6.結論

現在,穩定幣≠美元,穩定幣≈短期美債。

06研報精選

Louround:加密投資者需要避免的五個陷阱

上一輪牛市期間,我由于貪婪損失了90%的凈資產。一年半后,我的投資組合達到了歷史最高。

1.缺少框架

我們中的大多數人來這里都是為了賺錢,但對自己所做的事情卻一無所知。出售藍籌代幣來投資垃圾幣或追加保證金。從那時起,我采用了3個投資組合策略:

-將藍籌資產長期存在交易所外的冷錢包中

-用山寨幣投資和跟蹤中期趨勢/敘事

-低杠桿交易

我將后2個投資組合產生的部分利潤逐漸轉移到投資組合1的藍籌資產中。利潤應該轉向強大而安全的資產,而不是相反。

2.貪婪

最常見的問題是從來不設置止盈和止損,人們在市場瘋狂時的頂部獲得未實現收益卻從未結算獲利。

在投資之前,你應該確定正在進行的投資類型:

-Degen/賭博

-中期/敘事

-穩定/長期

當Twittershill變得龐大并且充斥著大量賬戶時,就是shitcoins和敘事的一個很好的止盈信號。

中長期止盈的主要觸發點是市場情緒,這通常被用于逆向交易。

3.恐懼

在某種程度上,損益會對生活產生重大影響,并阻止你遵守交易策略。

你應該分配給特定投資的一定百分比的資金,項目越可靠,它應該占你投資組合的最高比例。這可以幫助你擺脫錯誤的決定。

4.逃避真相

當真相不朝著你的方向發展時,面對真相是很復雜的。

我們傾向于尋找確定的偏差而不是進行研究。

這個項目會FUD?好吧,讓我自己研究驗證一下。

如果FUD合理,則采取行動,否則,逢低買入。

如此簡單。

5.過度交易

在銷毀多個賬戶后,我明白交易不適合我,于是放棄了它。與我們所看到的相反,長期盈利是極其復雜的,你可能會在牛市中獲勝。

不要試圖抓住每一個機會并最大化你的收益,因為交易和杠桿風險極高。

歡迎留言互動,申請入群一起交流。

根據央行等部門發布“關于進一步防范和處置虛擬貨幣交易炒作風險的通知”,本文轉載觀點不代表本公眾號意見,內容僅用于信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。不為任何虛擬貨幣、數字藏品相關的發行、交易與融資等提供交易入口、指引、發行渠道引導等。

Tags:穩定幣Optimism以太坊為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣Optimism幣是什么幣以太坊幣是什么幣

去中心化科學或DeSci是web3領域中一個不斷擴大的運動,探索基于區塊鏈的解決方案如何改善科學研究中的問題,例如出版和資金.

1900/1/1 0:00:00在全球最大的數字資產基金上周創下歷史新低折扣后,CathieWood的技術型投資公司ArkInvest買入了Grayscale的比特幣信托(GBTC).

1900/1/1 0:00:00重要見解: 最初,PFPNFT項目強調社區,但隨著時間的推移,許多項目將重點轉向金融化,NFT持有者優先考慮金融回報而不是社區參與.

1900/1/1 0:00:00“Ordinals標志著建設者文化的回歸!”7月7日,以太坊創始人VitalikButerin在TwitterSpace《比特幣能從以太坊學到什么》中.

1900/1/1 0:00:00Solana價格新聞:隨著加密市場出現廣泛復蘇,Solana的價格在過去24小時內上漲了40%。其24小時交易量增長了195%,達到27.6億美元.

1900/1/1 0:00:00在日線時間框架圖中,柴犬幣圖顯示圓底形態的形成。從理論上講,這種看漲的反轉形態預示著資產價格從下降趨勢平穩過渡到上升趨勢。價格走勢的逐漸轉變和投資者情緒的變化可以表明整體趨勢的潛在變化.

1900/1/1 0:00:00