BTC/HKD+1.26%

BTC/HKD+1.26% ETH/HKD+1.73%

ETH/HKD+1.73% LTC/HKD+0.36%

LTC/HKD+0.36% ADA/HKD+1.59%

ADA/HKD+1.59% SOL/HKD+5.37%

SOL/HKD+5.37% XRP/HKD+1.4%

XRP/HKD+1.4%簡單來說

最近的一項經濟分析表明,大量銀行面臨未投保存款提款的風險。

利率上升導致美國銀行系統的資產市值縮水2萬億美元,再加上一些美國銀行的大量未投保存款,威脅著銀行的穩定性。

像比特幣這樣的加密貨幣目前可以作為對沖銀行業危機的對沖工具。

在撰寫本文時,美國銀行已做好應對嚴重災難的準備。加息、未實現損失和未投保的儲戶共同導致了混亂局面。那么,像比特幣這樣的加密貨幣有幫助嗎?

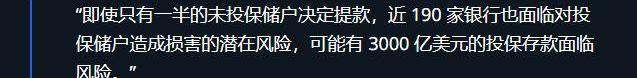

硅谷銀行(SVB)的倒閉引發了美國銀行業的信任危機。美國人,尤其是未投保的儲戶,正爭先恐后地確定他們的存款是否存在風險。根據最近的一項研究,占美國所有銀行5%的186家銀行面臨著屈服于類似命運的高風險。

Gemini創始人Tyler Winklevoss:美國銀行體系是一個現代種姓制度:金色財經報道,Gemini教授以聯合創始人Tyler Winklevoss在社交媒體發文指出,美國銀行體系是一個現代種姓制度,只有獲得頭部銀行服務的人才會受到保護,而其他人則將面臨風險,他指出美國銀行其實分別為型銀行、區域銀行和無銀行賬戶銀行,美國政府認為具有系統重要性的金融機構 (SIFI) 是“大到不能倒的銀行”,而“價值不夠高”的銀行可能得不到保護。美國政府不得不介入以挽救硅谷銀行 (SVB) 的客戶,因為它的失敗可能對更廣泛的金融格局造成災難性影響。[2023/3/19 13:13:15]

隨著危機的展開,涉及哪些主要風險?對全球的影響是什么?

脆弱的銀行業形勢

幾位經濟學家發表了一份題為“2023年貨幣緊縮和美國銀行脆弱性:按市值計價的損失和未投保的儲戶擠兌”的研究。一些關鍵亮點已與BeInCrypto分享。

美國銀行:2023年將是加密代幣價格分歧的一年:金色財經報道,美國銀行 (BAC) 在周五的一份報告中表示,今年加密貨幣市場的開局比大多數人預期的要好得多,代幣市場今年迄今增長了 42% 至 1.1 萬億美元。我們預計 2023 年將是代幣價格分化的一年,提供效用和現金流的代幣將優于meme和治理代幣。

該銀行將支持智能合約的區塊鏈平臺(開發人員可以在該平臺上構建應用程序)的加密貨幣視為面臨與成長型股票相同風險的成長型資產。它指出,這些加密貨幣和小型流動性代幣引領了今年的漲勢。[2023/2/28 12:34:22]

鑒于銀行在其資產負債表上持有的資產,即美國債券,美國銀行面臨倒閉的風險。它們也被稱為美國政府債務和抵押貸款支持證券(MBS)抵押貸款組合。根據監管機構的說法,這些債券和MBS是銀行可以持有的最安全的資產。銀行將大部分客戶存款投資于美國債券和MBS。這些資產為銀行賺取利息,從而使機構能夠提供低費用或免費服務。

成都:加快落地人民銀行數字貨幣研究所分支機構:金色財經報道,成都市地方金融監督管理局發布《成都市“十四五”金融業發展規劃》,指出,“十三五”期間成都市累計新增數字人民幣白名單用戶356.82萬個,拓展試點場景3.51萬個,在全國首批四個試點區域中白名單用戶數和試點場景數指標均排名第一。

“十四五”期間,成都市將依托數字人民幣試點優勢,完善數字人民幣應用生態體系, 構建鄉村惠農、智慧民生、政府服務等全場景的數字人民幣應用空間,加快落地人民銀行數字貨幣研究所分支機構。(成都日報)[2022/6/15 4:28:52]

然而,當利率上升時,美國債券和MBS的價值就會下降。值得注意的是,更高的利率導致美國債券和MBS崩潰。如果這些資產的價值下跌太多,銀行可能會暫時資不抵債。這種無力償債是暫時的,因為當美國債券和MBS到期時,銀行會在貸款期限結束時收到標的資產的總價值。

星展銀行在STO中發行1130 萬美元的數字債券:星展銀行在其首次證券代幣發行 (STO) 中發行了 1500 萬新加坡元(1130 萬美元)的數字債券。通過其數字交易所 (DDEx) 發行的星展銀行數字債券將在六個月后到期,每年有 0.6% 的票面利率。(CoinDesk)[2021/5/31 22:58:38]

這種暫時的無力償債是銀行在利率上升時不報告美國債券和MBS損失的原因。這僅僅是因為一旦賣出就是虧損,而就美國債券和MBS而言,銀行只有持有至到期才會有所損失。

硅谷銀行為何倒下?

但是,只要銀行不因客戶提款而被迫虧本出售任何資產,這些所謂的未實現損失是可以接受的。不幸的是,SVB的垮臺證明并非如此。SVB92.50%的存款未獲得聯邦存款保險公司或FDIC的保險。就上下文而言,FDIC僅確保每個賬戶最多250,000美元的銀行存款;任何超過該金額的金額都被視為未投保。破產銀行經歷了銀行擠兌,因為其未投保的儲戶可以看到它有許多未實現的損失。這導致人們猜測SVB沒有足夠的錢來兌現所有提款。

英國金融科技公司Cashaa將向印度加密客戶擴展銀行服務:英國倫敦在線銀行平臺Cashaa正計劃在印度推出一家加密友好的Neobank(或稱互聯網銀行)。Cashaa創始人Kuman Gaurav表示,Cashaa India將允許印度企業和個人在他們那里開立一個儲蓄賬戶,并像其他金融資產一樣購買、存儲加密貨幣。他說:“在貸款方面,我們將把加密資產類別與黃金和房地產一起添加為抵押品。”Kuman Gaurav表示,Cashaa最初將開始向印度合作社提供銀行服務,并將于明年推出其全面的服務。(Cointelegraph)[2020/10/8]

美國約有9萬億美元的銀行存款沒有保險,約占所有銀行存款的50%。銀行一直樂于將未投保的存款投資于美國債券和MBS。問題是利率上升了,他們的未實現損失一直在增加。事實上,到2022年底,美國銀行業的未實現損失總計超過6000億美元。自那以后利率上升得更多,因此這些損失可能更大。

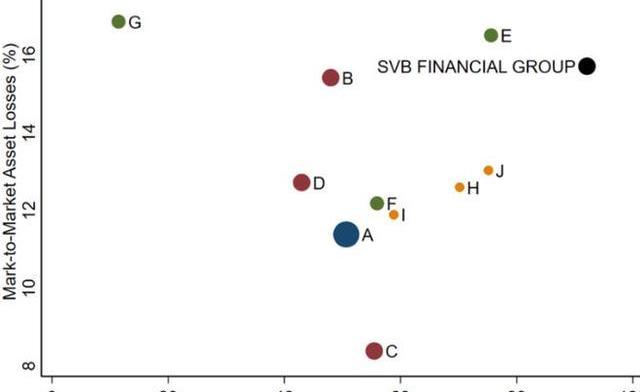

在這項研究中,經濟學家們檢查了大約四千家銀行,以了解哪些銀行面臨的風險最大以及原因。他們發現,42%的銀行存款投資于普通MBS,另有24%投資于商業MBS,如商業房地產貸款、美國債券和其他資產支持證券(ABS)。

研究人員在計算數字后放大了這些資產的未實現損失,他們表示:

這里有什么利害關系?

摩根大通和美國銀行等具有系統重要性的全球銀行或GSIB的未實現損失不到5%。非GSIB平均有10%的未實現損失,而SVB甚至不是最差的。令人驚訝的是,超過11%的美國銀行的未實現損失比SVB倒閉時的損失還要大。

雖然SVB的倒閉提醒人們傳統金融體系的脆弱性,但許多銀行都面臨著未保險存款提取的風險,它寫道:

研究人員得出結論,美國銀行持有的資產比報告的少了超過2萬億美元,這要歸功于基于未實現損失的會計核算。

此外,它重申,如果沒有保險的儲戶取款,數百家銀行將面臨倒閉的風險。使情況更糟的是,最近的加息增加了不確定性。

利率上升引發危險信號

利率上升確實會影響銀行的資產市場價值并威脅其穩定性。當利率上升時,銀行持有的現有固定利率資產的價值可能會下降,因為這些資產對可以在其他地方獲得更高回報的投資者的吸引力降低。此外,隨著利率上升,銀行的借貸成本增加,這會降低它們的盈利能力,并使它們更難產生足夠的回報來履行其義務。

如果資產價值的下降幅度足夠大,它可能會侵蝕銀行的資本,使其更容易受到潛在損失或儲戶提款突然增加的影響。在最壞的情況下,這可能導致銀行擠兌,進一步破壞銀行體系的穩定。

如果銀行擁有大量未投保存款,情況可能會惡化。如果存款人的資金沒有受到聯邦存款保險公司(FDIC)的保護,那么在銀行倒閉的情況下,他們就得不到保護。這可能會造成儲戶在出現問題的第一個跡象時就急于提取資金的情況,這可能會進一步破壞銀行的穩定性,并有可能在金融體系中引發更廣泛的危機。

加密貨幣方面的草更綠了嗎?

擁有超過15年金融經驗的作家AndrewLokenauth就此事與BeInCrypto進行了交談。換個角度,他認為:

此外,聯邦政府介入以保護SVB和SignatureBank的儲戶。

然而,銀行系統的混亂損害了它的信譽。另一方面,考慮到醞釀情況,加密貨幣派上用場。加密貨幣的主要問題是它們的價格波動。但最大和最成熟的加密貨幣,如比特幣,已經經過十多年的考驗。除此之外,加密貨幣是針對銀行系統的最佳對沖工具之一。

但同樣,CBDC的快速發展可能會帶來權力下放方面的風險,從而使政府能夠控制使用。

Tags:MBS加密貨幣比特幣MBS幣MBS價格加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大加密貨幣比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢

定義格式 函數構成代碼執行的邏輯結構。在Go語言中,函數的基本組成為:關鍵字func、函數名、參數列表、返回值、函數體和返回語句.

1900/1/1 0:00:00以太坊周四徘徊在1,250美元上方,并且在12月大部分時間橫盤整理。由于空頭連續12個月接管市場,按市值計算的第二大加密貨幣今年仍處于落后狀態.

1900/1/1 0:00:00比特幣的主導地位繼續受到影響,因為DOGE和BNB的表現優于BTC。比特幣繼續顯示出很少或沒有價格波動,仍保持在16,500美元左右.

1900/1/1 0:00:00盤中交易量大,價格走高,但在當天晚些時候逆轉。 比特幣和以太幣在周二下午的交易中開始走高,然后下跌。隨著傳統上看跌的9月即將結束,加密貨幣市場希望10月的看漲記錄繼續下去.

1900/1/1 0:00:00YouTube頻道SimplyBitcoin最近發布了一段YouTube視頻,嘉賓是AlbertNgi博士,他是接受包括比特幣在內的加密支付的Optemerist.

1900/1/1 0:00:00上周五,比特幣(BTC)在28,000美元關口附近的買盤不錯,維持其上漲趨勢。在銀行體系動蕩的背景下,比特幣近期買盤壓力上升,吸引了大量現金流入,為該資產提供了上漲動力,提升了其在投資產品中的排.

1900/1/1 0:00:00