BTC/HKD+2.76%

BTC/HKD+2.76% ETH/HKD+2.34%

ETH/HKD+2.34% LTC/HKD+3.49%

LTC/HKD+3.49% ADA/HKD+5.39%

ADA/HKD+5.39% SOL/HKD+3.97%

SOL/HKD+3.97% XRP/HKD+4.53%

XRP/HKD+4.53%

UniswapV3已經超越了以太坊,進入了利用optimisticroll-ups和側鏈等擴展技術的第二層網絡。使用UniswapV3的流動性提供商應該問自己,橋接到第二層網絡是否能比留在以太坊上產生更多的費用。為了幫助LPs做出決定,我們研究了2022年9月的數據,以確定哪些池子的費用回報最高。

費用回報率:比較UniswapV3池的衡量標準

Plasm Network中國代表宋明時:波卡市值是有望超越以太坊的:金色財經現場報道,由金色財經主辦的“2021共為·創新大會”4月11日在上海舉行,本次大會以“DeFi的創新進階”為主題。Plasm Network中國代表宋明時在圓桌“探索未知:波卡未來的發展究竟如何?”上表示,以太坊上的主要賽道,波卡都有在做,也有以太坊上的項目在遷移到波卡上。波卡市值是有望超越以太坊的。[2021/4/11 20:07:52]

每個UniswapV3池都被劃分為幾個片斷,稱為ticks,設定流動性變化的價格界限。通過促進特定范圍內的交易,LPs可以放大其基礎代幣提供的流動性,而不是為所有可能的價格提供流動性。當一個資金池的價格跨越一個刻度時,流動性被踢進或踢出資金池的活躍流動性。

MakerDAO創始人:DeFi想要取得成功 必須超越加密泡沫:MakerDAO創始人Rune Christensen在CoinDesk直播中表示,要想讓DeFi取得成功,它必須超越加密泡沫。“與我們接下來要做的事情相比,我們對這項技術的作用還只是略知皮毛。”

與他一起參加現場直播對話的還有Uniswap創始人Hayden Adams和Compound創始人Robert Leshner。Adams表示,“我們正在走向一個大規模代幣化的世界,所有有價值的東西都將被代幣化。目前看來,以太坊至少在其代幣化方面處于領先地位。”

Leshner表示,DeFi有潛力改變不透明、昂貴和緩慢的傳統金融體系。“在傳統金融中,最好的東西是你知道的那些東西,它們是有用的,但并不那么令人興奮。你能提供1億美元的資產并立即開始賺取利息嗎?或者,你能立即借入1億美元的資產,并注意到整個系統都正常運作嗎?”(CoinDesk)[2020/7/30]

活躍流動性會隨著價格的變動而頻繁變化,但幸運的是,每個資金池都會在累積器值中跟蹤單個活躍流動性單位所產生的費用。通過比較一段時間內費用累積器的差異,我們可以計算出單個單位的活躍流動性產生的費用。

Messari分析師:以太坊第二季度每日結算價值已超越比特幣:金色財經報道,根據Messari分析師Ryan Watkins的穩定幣第二季度評估報告,DeFi正在迅速為以太坊帶來更多穩定幣價值。在2020年第一季度每日結算價值與比特幣幾乎相等之后,以太坊第二季度的每日結算價值已“超越比特幣”。上一季度穩定幣市值增加了38億美元,總計達到120億美元,其中Tether(USDT)控制著超過80%的穩定幣市值。以太坊發行了所有穩定幣中的65%以上,占穩定幣交易價值的85%以上。Watkins稱,僅USDT就可能很快會超越比特幣成為公共區塊鏈上的主導貨幣。Watkins指出,上一季度穩定幣的增長不僅僅是冠狀病大流行引發的金融市場動蕩導致的資金外流。相反,穩定幣在某些方面提供了一種更好的支付和儲蓄解決方案。[2020/7/21]

我們將累積的代幣費用轉換成一個報價代幣,然后除以月初的一個單位流動性的價值。我們得出了一個費用回報率,以基點衡量,使我們能夠比較按基礎代幣風險分組的不同池的費用生成能力。在這種情況下,我們將審查UniswapV3上的ETH/USD、ETH/BTC和ETH/UNI風險組。基本上沒有流動性的資金池不包括在數據集中。

比特幣已超越“郁金香泡沫” 躋身有史以來最大泡沫:到目前為止,比特幣已超越荷蘭1634-1637年間的郁金香泡沫,成為有史以來最大的泡沫。一個月前,一張來自Howard Wang和Robert Wu創立的投資公司Convoy Investments的圖表廣泛流傳。這張圖顯示,在全世界最出名的資產泡沫中,比特幣只僅次于17世紀的“郁金香泡沫”。[2017/12/13]

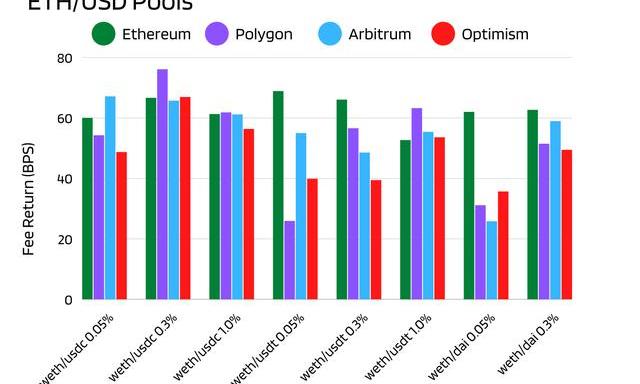

ETH/USD

ETH/USD的風險可以通過在UniswapV3上將包裹的ETH與一些不同的美元穩定幣配對來表示。我們分析了利用USDC、USDT和DAI的WETH代幣對,因為這些代幣在整個網絡中擁有最多的流動性。

Polygon的WETH/USDC0.30%的資金池在2022年9月的ETH/USD敞口組中產生了最高的費用回報,為76BPS。以太坊的WETH/USDT0.05%資金池以68BPS排在第二位,并在不同的網絡上大幅擊敗同一對資金。流動性大大降低和收費水平較低的資金池,如第二層網絡上的WETH/DAI0.05%資金池,表現不佳,因為它們可能無法促進足夠的交易量。

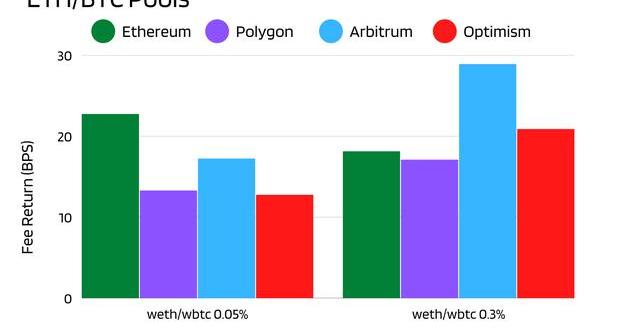

ETH/BTC

在ETH/BTC暴露組中,Arbitrum的WETH/WBTC0.30%池表現最好,有28BPS。其次是以太坊的WETH/WBTC0.05%資金池,為22BPS。Optimism的WETH/WBTC0.05%資金池的手續費最低,為12BPS,Polygon的WETH/WBTC0.05%資金池的手續費幾乎相同,為13BPS。

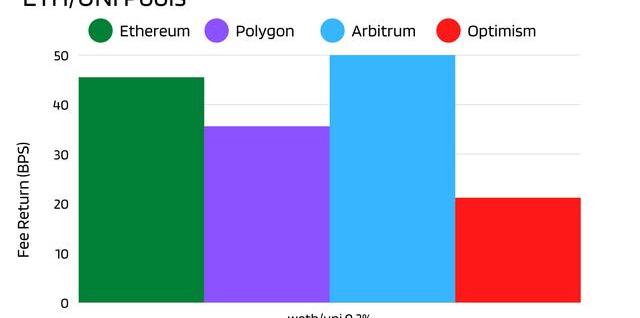

ETH/UNI

對于ETH/UNI風險組,Arbitrum的WETH/UNI0.30%資金池顯示出最好的表現,有49BPS。Optimism的WETH/UNI0.30%池子產生了最低的費用回報,為21BPS。

總結

當決定在哪里部署流動資金時,LPs當然應該考慮第2層網絡的費用回報。在2022年9月,第2層網絡在每個曝光組中擁有最高的費用回報,Polygon在ETH/USD池中領先,Arbitrum在ETH/BTC和ETH/UNI池中領先。

我們可以猜測,不同網絡和資金池的表現差異可能是由于交易流量的變化。也許領先的資金池因為交易員的偏好和費用動態而捕獲了額外的自然流量。落后的資金池往往持有低流動性和低收費層的殘酷組合。未來的工作應該使用更多的數據來研究表現優異的原因。

感謝大家的觀看,大家想近裙的,可以評論或者私信,小二看到后也會第一時間回復。

Tags:ETHWETWETHETH錢包地址ETH挖礦app下載Etherael指什么寓意WET價格WET幣WETH幣是什么幣

加密貨幣分析師AustinArnold確定了2023年4月投資者應注意的五種加密貨幣。據他介紹,他預計這些代幣會經歷可能影響其市場表現的重大事件,從而使它們成為加密貨幣愛好者的潛在良好長期投資選.

1900/1/1 0:00:00以太坊開發者24日決定將8項EIP納入上海升級的考慮范圍,包括EIP-4895、EIP-4844等,但未對上海升級具體時間達成共識.

1900/1/1 0:00:00在今天的一條推文中,卡爾達諾創始人查爾斯霍斯金森對Vasil硬分叉懷疑論者進行了回擊,他認為升級不會在預定日期上線。“你必須喜歡批評的極端程度.

1900/1/1 0:00:00在今天的鏈上分析中,BeInCrypto著眼于短期和長期持有者手中BTC供應量的盈虧指標。事實證明,今天大部分流通幣都在虧損,指標處于歷史熊市的底部區域.

1900/1/1 0:00:00BakingSheet提到了Tezos新的Octezv16.1網絡升級的發布。然而,XTZ的價格在空頭的控制之下,因為它在上周下跌了大約8%.

1900/1/1 0:00:00OGmeme加密,Dogecoin對加密詩句是革命性的。該資產得到了億萬富翁埃隆馬斯克的支持,他在保持資產相關性方面發揮了重要作用。因此,DOGE的價格與馬斯克的舉動息息相關.

1900/1/1 0:00:00