BTC/HKD+0.29%

BTC/HKD+0.29% ETH/HKD+0.44%

ETH/HKD+0.44% LTC/HKD+1.15%

LTC/HKD+1.15% ADA/HKD+0.78%

ADA/HKD+0.78% SOL/HKD+0.46%

SOL/HKD+0.46% XRP/HKD+0.47%

XRP/HKD+0.47%全球最大穩定幣USDT近日脫鉤1美元,價格落差吸幣圈大戶趁機做空套利,賣壓籠罩下礦池pool創半年來最嚴重失衡,為何Tether高層「準備好了」?

穩定幣USDT微幅脫鉤,怎么了?

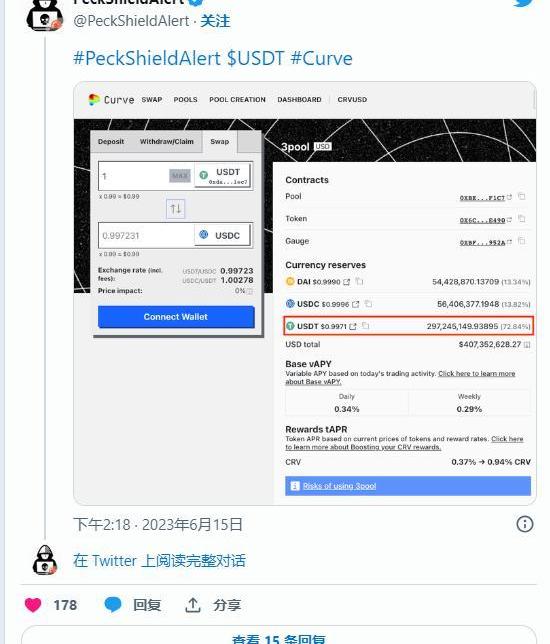

全球規模最大、市值最高的穩定幣USDT,15日晚間突然與美元微幅脫鉤(depeg),引發大量拋售潮,USDT和美元穩定幣USDC之間產生的價差,吸引套利者進場,導至去中心化金融交易所CurveFinance當中,全球規模第三大的穩定幣交易礦池3pool嚴重失衡。

加密數據追蹤網站CoinMarketCap的資料顯示,USDT通常價格維持在1美元左右,微脫鉤后一度跌41%到0.9958美元,本文截稿時落在0.9978美元,對比原先1美元的錨定匯率持續處在低位;而加密貨幣交易所幣安USDC與USDT交易對顯示,USDC走高達1.0021美元。

美國SEC增加其工作人員重點調查DeFi平臺、NFT和穩定幣等違反證券法的行為:金色財經報道,美國證券交易委員會(SEC)正在增加員工人數,增強審查、調查、審計、檢查和可能起訴與這些新加密產品和交易活動相關的證券法違法行為的能力。

新增的工作人員將包括監管人員、調查人員律師、欺詐分析師和出庭律師,重點調查以下方面違反證券法的行為:加密資產發行、交易以及借貸和質押產品;DeFi平臺;NFT和穩定幣。(福布斯)[2023/3/7 12:46:16]

3pool是由USDT、美元穩定幣USDC、以太坊穩定幣DAI組成的穩定幣交換池,正常情況下三種代幣依平均比例組成況持,各自占33%左右。

然而Curve官網數據顯示,USDT在3pool的流動性占比一度達到8成以上,本文截稿時處于71%位置,顯然投資人正大量拋售價值數千萬美元的USDT,以兌換成其他DAI、USDC兩種穩定幣,目前3pool擁有總價逾3億美元的USDT,以及近5,500萬美元的DAI及USDC。

摩根士丹利報告:銀行業可能會利用穩定幣存款需求:11月8日消息,摩根士丹利(Morgan Stanley)首席加密貨幣策略師Sheena Shah在一份報告中表示,在市場呈指數級增長的背景下,銀行業最有可能試圖利用人們對穩定幣存款的需求。

這些代幣的一些顯著特點是它們提供加密存款利率和參與DeFi的途徑。摩根士丹利表示,加密貸款機構為其中一些代幣提供超過5%的利息,這反過來將導致監管機構和政府做出回應。來自政府和央行的刺激導致風險資產達到歷史最高水平,加密貨幣也不例外。她補充稱,在市場杠桿增長的支持下,加密貨幣的交易“類似于風險資產”。

Shah指出,“機構投資者對參與價格上漲勢頭的興趣正在增強”,并補充說比特幣的主導地位正在下滑,因為山寨幣由于其較低的美元價格和潛在的使用案例而表現優異。“區塊鏈之戰”可能會繼續下去,因為各方都在提高市場份額。他指出,自2020年以來,穩定幣發行量已經增長20倍。隨著越來越多的機構(如資產管理公司、交易所和公司)決定購買加密貨幣,比特幣行業最終將由更少的參與者擁有,這將導致中心化。(CoinDesk)[2021/11/8 6:39:16]

美聯儲哈克:預計2022年底或2023年初加息,穩定幣和CBDC將更頻繁地用于支付:9月29日,美聯儲官員哈克(Hacker)在演講中表示,其個人支持于11月底縮減美聯儲債券購買量,并于2022年年中結束。同時哈克預計美聯儲將會在2022年底或2023年初之前首次加息。

在提到對加密貨幣的看法時,哈克表示,今后一些在考慮范圍內的穩定幣和央行數字貨幣將會更頻繁地用于支付,但其他許多所謂的加密貨幣更傾向于投機性投資。[2021/9/30 17:16:22]

當USDT在礦池的庫存升高引發幣圈恐慌,三天前流動性占比還在22%,然而根據區塊鏈研究工具Dune的資料,6月11日以來,3Pool中USDT的金流自7,900萬美元增加至現在的2.95億美元。

動態 | e-money將通過Cosmos應用鏈發行錨定歐元和瑞士法郎的穩定幣:e-money創始公司 e-Money A/S宣布聯合多家銀行將于明年正式發行錨定歐元和瑞士法郎的數字代幣,該公司將通過 Cosmos 上的獨立區塊鏈Zone發行該代幣。[2019/11/26]

過去48小時,3pool凈流入逾1.8億枚USDT,相較之下,DAI凈流出6,860萬枚,USDT凈流出6,213萬枚。。區塊鏈分析公司DelphiDigital推特發文表示,3pool的USDT集中度達2022年11月以來最高點。

在以太坊去中心化協議UniswapV3的USDT與USDC兌換礦池中,狀況也不太樂觀,目前有5,794萬美元的總鎖倉額,其中USDT占5,716萬美元。

動態 | 穩定幣USDC鏈上交易數和換手率均保持領先:據第三方大數據機構RatingToken監測數據顯示,四大基于以太坊的穩定幣USDC、TUSD、PAX和GUSD中,目前存續量最大的穩定幣是USDC,存續量為 240309466 枚;總量最少的穩定幣為GUSD,存續量為 66134739 枚。過去7日鏈上轉賬次數最多的是USDC,達 11036 次,最少的是PAX,達 1258 次。鏈上換手率最高的是USDC,換手率為60.44%,換手率最低的是GUSD,換手率僅為38.11%。行情窄幅波動下,穩定幣的整體活躍度也有所降低。[2019/3/11]

USDT的價格落差,為市場套利者的投機提供了燃料。

區塊鏈數據分析平臺SpotonChain調查報告,造成本次脫鉤的主要原因,是一名叫做「CZSamSun」的持幣大戶錢包做空,將3,150萬顆USDT透過去中心化交易平臺1inch路由兌換為USDC,在1.7枚以太幣的礦工費協助下,并以1.4萬枚抵押以太幣做為擔保。

緊接著,CZSamSun向去中心化金融借貸協議AaveV2及V3分別存入1,000萬美元、2,100萬美元的存款,再從V3取出總價1,200萬美元的USDT貸款存入V2。

在他存入USDT約20分鐘后,又從另一個地址透過AaveV2抵押52,200枚stETH,并利用USDT與USDC的價差,以0.9978美元的價格換取總價3,180萬美元的USDC。

鏈上分析師Lookonchain驗證了這個消息,并補充說CZSamSun還進行其他涉及借貸USDT并存入USDC的做空操作。

同樣在USDT脫鉤并開始被兌換為USDT后,另一位0xd27開頭的地址,從Aave借了5,000萬美元的USDC,并開始購買USDT進行套利。

創投a16z相關的0X66B地址,將301萬枚USDT兌換為300萬枚USDC,隨后將99.761萬枚USDC換回100萬枚USDT。

數據知識圖譜協議0xScope監控發現,另一位幣圈大戶也在此期間,將USDC存入AaveV2和V3以借USDT。他解釋說,利潤來自解決V2和V3協議之間的不同利率。

USDT小幅震蕩,技術長為何老神在在?

盡管幣圈存在多個隱憂,但USDT的發行暨營運公司Tether,技術長保羅·阿多伊諾在一條推文中向客戶保證,「一如既往地」準備好現金贖回這些USDT。

「如今市場動蕩不安,因此套利者很容易利用這種普遍情緒,但Tether自始至終奉陪到底,就讓他們來吧!」這位技術長信誓旦旦對套利者喊話:不管你們要兌多少錢,我都準備好了。

部分加密交易者可能希望在加密市場中利用普遍的緊張情緒收割韭菜,阿多伊諾也在另一篇推文引用迷因圖,將市場風聲鶴唳稱為「FUD」,這三個大寫字母分別代表恐懼、不確定性與懷疑。

USDT過去偶爾會出現類似的脫鉤情況,但從未長期與其預期價值脫鉤。

反觀Curve3Pool最近一次發生失衡,是在今年3月份,當時USDC營運者Circle證實在矽谷銀行存有超過30億美元,USDC占比增加超過45%。去年11月,當加密貨幣交易所FTX潰堤時,USDT在該礦池占比一度超過5成。

而被稱作「5年來最大脫鉤」,當屬2022年5月Terra生態系崩盤,當時USDT變得極度不穩定、脫鉤幅度近5%跌到0.95美元,3Pool占比高達92%。

阿多伊諾曾數度付錢換回USDT,他曾表示Tether的準備金達25億美元,雖然這些超額準備金是Tether股東權益的一部分,但營運更愿意優先確保其穩定幣產品在市場波動的彈性。

歡迎私信進交流群,今天的分享到此結束了,非常感謝各位朋友們百忙之中抽出時間來看這篇文章,希望文章對你有幫助,可以關注我和給我留言評論,一起交流Billions項目組

本文數據均截至2023/2/2。 1.項目簡述 Canto是一條基于CosmosSDK的Layer1網絡,是一條專為DeFi設計的EVM兼容鏈.

1900/1/1 0:00:00Chainlink(LINK)價格繼續引領山寨幣市場上漲。價格在過去兩天開始出現兩位數的漲幅。鯨魚買盤伴隨著這次反彈,而數據表明這一趨勢可能是長期的.

1900/1/1 0:00:00Polkadot的DOT兌美元匯率從5.0美元支撐位走高。如果突破5.30美元和5.40美元的阻力位,價格可能會上漲。DOT兌美元匯率正緩慢走高至5.15美元阻力區上方.

1900/1/1 0:00:00上證指數早盤高開低走,高點3277.98,收于3264.10。截至收盤,滬指振幅1.16%,跌0.02%,板塊方面:電力設備、景點及旅游和小金屬漲幅居前,計算機應用、教育和通信設備跌幅居前.

1900/1/1 0:00:00關鍵點: 加密市場的恐懼與貪婪指數已經變成了恐懼。6月12日錄得47點,顯示中性,13日錄得45點,反映市場恐慌情緒.

1900/1/1 0:00:00昨天大餅BTC高點為25066.32點,收于24888.44點,振幅為4.78%,漲幅為1.71%。昨天主要走勢高位上漲為主,收盤價位于5日線上。中長線來看多方力量主導.

1900/1/1 0:00:00