BTC/HKD+1.32%

BTC/HKD+1.32% ETH/HKD+0.84%

ETH/HKD+0.84% LTC/HKD-0.18%

LTC/HKD-0.18% ADA/HKD+0.64%

ADA/HKD+0.64% SOL/HKD+3.36%

SOL/HKD+3.36% XRP/HKD+0.36%

XRP/HKD+0.36%作者:雨中狂睡Sleeping in the Rain,來源:作者推特@qiaoyunzi1

$RUNE 是一個最近受到廣泛關注的代幣,因 @THORChain 釋放兩個利好而上漲,又因利好落地成為了空軍聚集地。

今天我希望從Bullish和Bearish兩個方面分析一下協議的這兩個更新:模式、飛輪和風險。

第一個更新是“流式交換Streaming Swap”,簡單理解就是通過將大訂單分割為小訂單的方式來執行跨鏈,用戶的交換體驗(價格)更友好——滑點小。這個功能其實對幣價的影響并不直接,中間會有一個數據上升帶來的傳導過程。

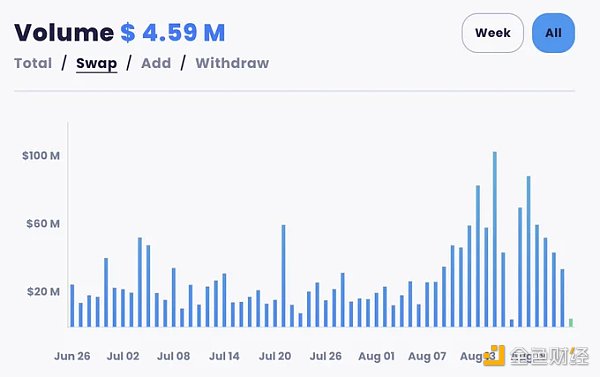

這個數據變化我看下圖就好,會更加直觀——在推出流式交換后,Thorswap數據有一個明顯提升,但短暫提升后交易量就開始明顯回落。Streaming Swap的影響是否持久還有待時間驗證。

數據:4個新地址過去7日總計從Binance提取1020萬枚CRV:7月12日消息,據Lookonchain數據顯示,4個新建錢包地址過去7日總計從Binance提取1020萬枚CRV(約合812萬美元)。Lookonchain補充表示,4個地址均為新建地址,且僅持有CRV。[2023/7/12 10:50:23]

另一個重要的功能就是Lending,不過Lending功能比較復雜,我會花一個比較長的篇幅來把邏輯簡化一下。(個人理解,如果理解錯誤,歡迎勘誤)

將Lending的模式簡化,我們可以這樣理解

如果我們將10美金的 $BTC 存入作為抵押品,Thor會將其轉化為Tor.BTC,路徑是這樣的,BTC—>RUNE—>銷毀RUNE鑄造Tor.BTC。若LTV是30%,那么我們就可以借出3 TOR(記賬單位,1 TOR=1u)。如果我們要借3u ETH,協議就會鑄造3u的 $RUNE ,換成 $ETH 給到用戶。還錢按照借時美金計算,而不是按幣本位計算。

價值近5000萬美元MATIC從Binance.US轉入未知錢包:金色財經報道,據Whale Alert監測,北京時間11:12左右,兩筆總共71328630枚MATIC(價值近5000萬美元)從Binance.US轉入未知錢包。

據行情顯示,MATIC暫報0.68美元,日內跌幅達10.56%。[2023/6/10 21:28:06]

接著,我們再來引入其最重要的一個概念:無清算、無利率和無到期日。

為什么Thor敢這么做呢?是因為它把你的抵押品都變成了 $RUNE 。它當然不需要你還錢,它的目的就是讓把你的還錢欲望降到最低——它已經把你的核心資產都換成了 $RUNE 。

當你取走抵押品的時候,如果 $BTC/ $RUNE 的價值維持不變,那么無需其他多余的操作。但如果 $BTC 相對 $RUNE 的價格增值,那Thor就需要鑄造額外的 $RUNE 來補齊差價。

動態 | 3000萬枚XRP從Bitstamp交易所轉入Uphold交易所,價值667.4萬美元:據Whale Alert監測顯示,北京時間12月06日22:41,3000萬枚XRP從Bitstamp交易所轉入Uphold交易所,按當前價格計算,價值約667.4萬美元,交易哈希為:E7626C47F517D9B51FA2E247E876011B85B6894B86D98DA37292F56F942233DA。[2019/12/6]

比如10u的 $BTC 翻了個倍,變成了20U, $RUNE 價格不變,那么它就額外需要多鑄造額外的10U(通脹)。

所以,它其實是不希望你取走抵押品的,不還錢,它就能一直保持銷毀 $RUNE 的狀態。(貸款最少需要30天才能還款)

這就是Thor構建的一個小飛輪。

動態 | 超2526.8萬枚USDT從Bitfinex轉至Tether Treasury:據Whale Alert數據,北京時間6點40分,25,268,008枚USDT自Bitfinex地址轉至Tether Treasury地址。[2019/11/21]

當然,其實Tor.BTC其實不是完全由 $RUNE 支撐,而是由50% $RUNE+50% $BTC 支撐的,相當于協議的風險敞口變低了,換句人話就是如果抵押品增值,那么它只需要鑄造一半的 $RUNE 就可以還上抵押品。

這就是我所理解的無清算、無利率和無到期日的根本動機——把你的核心資產換成協議原生Token。從多頭角度來看,兩個新產品(Streaming Swap增加用戶交易量,Lending會涉及多次代幣轉換也會增加交易量)都會增加ThorSwap的交易量,且銷毀 $RUNE ,肯定是Bullish。

現在協議借貸只支持 $BTC 和 $ETH ,后續會增加對更多Layer1資產的支持。Lending也是Tor.Asset的一個DeFi樂高,在之后Thor可能還會推出適配Tor.Asset的新產品,用來增加ThorSwap LP的資金利用率。

既然Bullish的理由是通縮,那么Bearish的主要理由是借貸產品所為協議帶來的潛在風險。雖然協議能夠通過斷路器來控制債務規模,但是也有可能在上漲的過程中,尤其是 $RUNE 表現沒有可抵押資產表現好時,造成 $RUNE 的過度通脹(最多1500萬枚,上限5億)。

如果達到上限,可抵押資產再漲(主要看Asset/ $RUNE 的比值)就不禮貌了,屆時會產生更多的風險——壞賬,協議只能通過國庫的錢來解決壞賬問題。

本質上,Thor的Lending模塊是將風險轉嫁給了協議本身和 $RUNE 持幣者。而且,Thor由于產品需要經歷幾次Swap,借貸的磨損會比較大,用戶體驗并不友好。

同時,協議把貸款額度控制500枚 $RUNE (現在大概700-800萬美元),只有隨著 $RUNE 銷毀的數量變多,協議的貸款額度才會變多。隨著借貸規模的擴大,1500萬枚的 $RUNE 上限大概率會無法滿足擠兌的出現。

雖然Thor存在一個向上的飛輪,但是也會為自己埋下死亡螺旋的風險——如果增發的1500萬枚 $RUNE 和國庫資金無法滿足擠兌的要求,那么,Thor就會進入死亡螺旋。

因此,我們也就可以理解為什么Thor的抵押品比率要設置在200%-500%,不給用戶開高杠桿的機會,以及為什么協議要隨著抵押品的增多而降低借款的LTV。但是更低的LTV會降低產品的采用,導致向上的飛輪轉不起來。

所以,Lending就成了一個比較雞肋的產品,即對自身協議的提升沒有那么大,食之無味棄之可惜,不Bearish還能干嘛。

看完這篇分析,你的選擇會是什么呢?紅色藥丸,還是藍色藥丸?

雨中狂睡

個人專欄

閱讀更多

金色財經

據清華五道口金融學院消息,在4月16日清華大學五道口金融學院成立十周年上,前中國人民銀行行長周小川發表《關于數字貨幣的幾點問題及回應》演講,其中提到數字貨幣有幾個不同的賽道.

1900/1/1 0:00:00作者 :jk 前幾日,來自耶魯大學、芝加哥大學、加利福尼亞大學洛杉磯分校、福特漢姆大學、波士頓大學和威德納大學的法學教授提交了一份法庭之友意見書.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:466.95億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量38.

1900/1/1 0:00:00【前言】如果說,要論證:打著虛擬貨幣交易所的幌子,做資金盤的模式;或者直接侵吞交易所用戶托管資產的;交易所插針定向爆倉的,等等非常規、非正規模式下的交易所,是否在中國境內觸犯刑事犯罪.

1900/1/1 0:00:00來源:財聯社|區塊鏈日報 記者徐賜豪 4月1日收盤,*ST易見下跌4.88%,收盤為1.17元,股價創歷史新低.

1900/1/1 0:00:00「炒鞋、炒手辦潮玩早沒那么火熱了,現在圈子里都是炒數字藏品了。」球鞋玩家老劉介紹著。在2019年9月,Supreme19FW的開季贈品傘兵玩具在二級市場上被炒至2000多元的消息刷爆了鞋圈,限量.

1900/1/1 0:00:00