BTC/HKD+0.29%

BTC/HKD+0.29% ETH/HKD-0.19%

ETH/HKD-0.19% LTC/HKD+0.42%

LTC/HKD+0.42% ADA/HKD-1.21%

ADA/HKD-1.21% SOL/HKD+1.14%

SOL/HKD+1.14% XRP/HKD-0.66%

XRP/HKD-0.66%5月27日,投資銀行巨頭高盛舉行主題為《美國經濟預期與當前通脹、黃金,以及比特幣的影響》的電話會議。會議重點關注了宏觀經濟趨勢及其對金融市場的影響,比特幣和加密貨幣成為本次會議的中心議題。

在會議中,高盛并沒有與眾人期待的一般為加密貨幣投下贊成票。

1,加密貨幣是一種證券不是資產

高盛在會議資料中表示,主權貨幣應符合三個標準,分別為交換媒介、計價單位和價值儲存手段。因此包括比特幣在內的加密貨幣不應屬于任何資產,原因在于:

不像債券那樣產生現金流;

不通過參與全球經濟增長而獲得任何收益鑒于其不穩定的關聯性,無法提供穩定的多元化收益;

考慮到比特幣76%的歷史波動率,無法抑制波動。例如,2020年3月12日,比特幣的價格在一天內下跌了37%;

無法顯示對沖通貨膨脹的證據。

高盛認為,如果一種證券的增值主要取決于別人是否愿意支付更高的價格,那這種產品不適合客戶投資。其還認為,對沖基金可能會認為交易加密貨幣具有吸引力,因為加密貨幣波動性高,這并不構成可行的投資理由。

2,加密貨幣并非稀缺資源

自從2008年創建比特幣以來,已經形成了數千種加密貨幣,總市值約為2500億美元。

金色算力云運營副總裁:市場礦機參與挖礦的準入門檻對于普通用戶還是有一定高度:8月7日消息,金色算力云運營副總裁Maggie受邀參與超級空間第五期,針對“Filecoin現在的市場熱度十分火爆,可以看到很多投資機構和企業進場的身影,對于金色算力云來說,在布局Filecoin生態方面有哪些優勢?”的問題Maggie表示,目前金色算力云平臺是以銷售Filecoin云算力為主,而后我們也會布局礦池及礦機方向。我們的優勢主要從以下四個方面面來看,

第一:在硬件實力上,我們嚴格甄選礦機合作廠商,最終挑選業內頂尖礦機廠商進行合作,我們采用計算集群+存儲集群,礦機質量有保障。

第二: 金色算力云為投資者投資挖礦大大降低了風險,目前市場上銷售的礦機公司五花八樣,用戶在主網未上線的情況下,無論是官方變化,還是礦機數據的不透明都有可能讓用戶的投資存在相對大的風險。

第三:市場礦機參與挖礦的準入門檻對于普通用戶還是有一定高度,我們最低起購只要21.5USDT,大大降低了挖礦準入門檻,使資金有限的投資者也可以參與進來,共享頭礦紅利。

第四;我們給到投資者三大承諾來確保用戶來降低未知風險

1)2020年主網不上線,金色算力云全額退款。

2)挖礦不回本,延時,為用戶提供1+1服務,若用戶在第一年挖礦沒有收回成本,免費延長不超過1年的服務期。

3)90天填充滿有效算力,明確填充時間,主網上線第1天開始填充有效算力,90天內填充滿,接下來275天都是在有效算力基礎上進行挖礦。(填充時間影響挖礦收益,有效算力越高,挖出的幣越多)

詳情點擊原文鏈接。[2020/8/7]

盡管單個加密貨幣的供應量有限,但總體上來說,加密貨幣并不是稀缺資源。 例如,在六種最大的加密貨幣中,有三種是比特幣分叉(即幾乎完全相同的克隆體)(比特幣,比特幣現金和 BitcoinSV)。

金色晚報|7月20日晚間重要動態一覽:12:00-21:00關鍵詞:G7、羅馬尼亞、CME、日本央行CBDC

1.G7將就數字貨幣展開合作。

2.羅馬尼亞通過緊急法令 數字貨幣交易經營商需獲得授權。

3.成都正依托區塊鏈等技術加快建設地方金融監管沙箱。

4.由于缺乏監管透明度 韓國加密交易所國際受眾縮水。

5.USDT成唯一日均交易量超過10億美元的加密貨幣。

6.CME比特幣期貨交易量上周五跌至3個月低點。

7.Balancer批準三項流動性挖礦相關提案。

8.人民網:區塊鏈等信息技術革命將引起世界范圍深刻變革。

9.日本央行CBDC小組為此前研究團隊改組而成 并有專職人員負責。

10.攻擊阿根廷電信運營商Telecom索要門羅幣的黑客組織或為REvil。[2020/7/20]

3,加密貨幣助長了龐氏騙局等非法活動

盡管大多數加密貨幣賬本是永久性、可審計的公共記錄,但加密貨幣仍然助長了非法活動,如龐氏騙局、勒索軟件、洗錢和暗網市場。

在高盛的會議資料中特別指出,2019年,一個名為PlusToken的龐氏騙局通過承諾10-30%的年收益從3000萬人那里騙取了超過20億美元;美國出現了近1,000種勒索軟件攻擊;28億美元的比特幣被犯罪實體發送到交易所;暗網收入達8億美元。

分析 | 金色盤面:BTC/USD 15分鐘背離消失:金色盤面綜合分析:今晨BTC/USD再次大幅下跌,從15分鐘K線圖看,背離消失,短線看保持觀望是最佳選擇,等待降速后再做決定,請投資者保持謹慎。[2018/9/6]

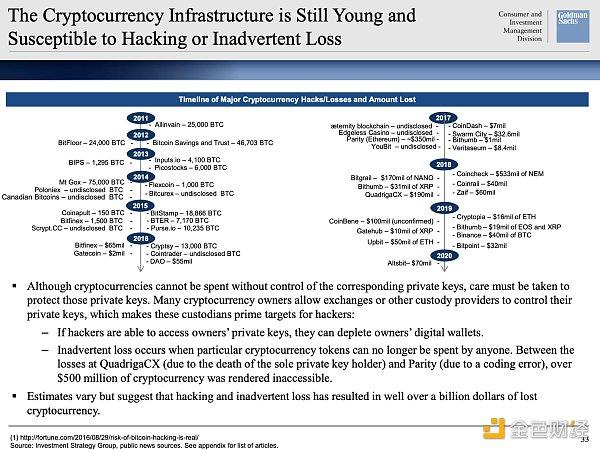

4,加密貨幣基礎設施尚不成熟

盡管加密貨幣必須在控制相應私鑰的情況下才能使用,但用戶需要謹慎保護那些私鑰。許多加密貨幣持有者允許交易所或其他托管提供商控制他們的私鑰,這使得這些托管人成為黑客的主要目標。

預計黑客攻擊和意外損失已造成超過10億美元的加密貨幣損失。

在資料中,高盛還盤點了近10年大額的黑客盜幣事件,例如2014年的門頭溝,2018年的幣安、Bithumb,2019年的Upbit等。

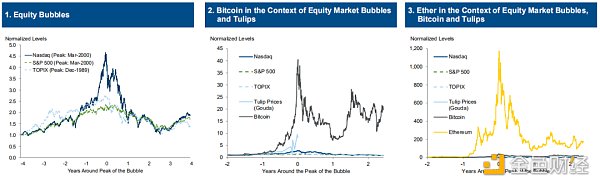

5,加密貨幣的狂熱讓歷史上的泡沫相形見絀

2017年末,加密貨幣泡沫超越了以往金融市場的泡沫水平,甚至超越了1634年至1637年初荷蘭“郁金香狂熱”時的水平。

高盛將比特幣BTC和以太幣ETH這兩種市值最大的加密貨幣與郁金香狂熱以及納斯達克股票泡沫進行了對比。在將歷史價格高點與此前一年的平均價格進行對比后,數據顯示:

分析 | 金色盤面:BTC期貨合約持倉變化:金色盤面綜合分析: 據OKEx數據顯示,目前做多賬戶65%,做空賬戶34%,多頭持倉比例21.76%,空頭持倉比例21.7%,從數據看,目前做多賬戶依然占據優勢。截至發稿,季度BTC0928合約價格為7240美元,現貨價格為7241美元,貼水1美元,貼水值再創新低,市場做多熱情高漲,但實際操作中仍需注意風險控制。[2018/9/3]

納斯達克綜合指數上漲109% ;

郁金香價格上漲了485% ;

比特幣上漲2292% ;

以太坊上漲14193%。

高盛回到了2014年?

高盛回到了2014年?

高盛的反對聲音遭到了加密人士的異議。

億萬富翁、比特幣支持者兼加密貨幣交易所雙子星(Gemini)聯合創始人泰勒·溫克萊沃斯(TylerWinklevoss)表示,高盛在非法使用金錢方面并不處于道德高地,他們在2012-13年間通過1MDB丑聞促成了60億美元的洗錢活動。此外,泰勒·溫克萊沃斯還聲稱高盛使用雙重標準看待比特幣,他們稱不建議在戰略或戰術基礎上為客戶的投資組合提供比特幣,潛臺詞就是“不希望我們的客戶購買比特幣并意識到他們不再需要我們”。

金色財經訊:印尼比特幣支付被關閉,比特幣交易所未受影響。[2017/10/24]

卡梅倫·溫克萊沃斯(Cameron Winklevoss)則發文稱,“嘿,高盛,2014剛剛打電話回來詢問他們的談話要點。2015年,美國商品期貨委員會(CFTC)在Coinflip指令中宣布比特幣為一種商品。是的,它的價格是由供給和需求決定的。就像黃金一樣。就像石油一樣。這是一個商品。”

Primitive Ventures創始合伙人Dovey Wan 調侃高盛“酸了”,原因在于:“作為中間商我賺不到錢。”

很明顯的是,Dovey并不在意高盛此次電話會議。今早她發布微博稱:“今天的電話會議,搞了半天,是唱衰比特幣的(還是老三樣,波動性大,沒有基本面云云)。這下我就安心了。”之后,Dovey在金色財經的采訪中表示:“‘高盛’是一個籠統的品牌,旗下無數團隊。這個電話會議是他們私人銀行和私人理財部門的電話會議,不是他們宏觀經濟研究(macro team) 或者全球投資研究團隊發的研報。所以更多是個由于私人理財客戶要求給的一個敷衍了事的報告。無需過度解讀。”

OKEx Research 首席研究員William對金色財經分析表示,高盛原文里Asset Class確切的翻譯應該是:資產類別,或者叫大類資產。從Asset Class的原意是指一組具有相似特征并受相同法律法規約束的投資。需要強調的是,Asset Class的范圍是一個不斷發展變化的,在歷史上大類資產主要包括股票,債券和現金貨幣三類,后來又包含了房地產,大宗商品,期貨及衍生品等。加密貨幣的發展歷史也不過十年有余,所以高盛并未將其納入大類資產范疇,當然也有部分機構將其納入Asset Class的范疇。“從我的角度看,我是贊同高盛的觀點的,目前加密貨幣應該屬于新興的另類投資資產。”

正如Dovey所言,這并不是高盛首次唱衰比特幣。

2018年8月,高盛旗下投資策略團隊在最新發布的年中經濟展望報告中表示:數字貨幣既不是交換媒介,也不是衡量單位,也沒有存儲價值,因此加密貨幣未來價格還會下跌。

打臉的是,2個月之后,高盛和Galaxy Digital Ventures 便參與投資了加密貨幣托管服務商。

進入2019年,包括高盛在內的富達、紐交所、納斯達克、摩根大通等金融大鱷,都明確表示希望在數字資產方面“比以往任何時候都走得更遠”。

那么為何高盛又一次唱衰比特幣,甚至還帶上了黃金?William認為,在未來大通脹時代,如果是為了抗通脹,投資者可以持有股票,為什么一定要持有黃金和比特幣?如果是為了追求高收益,黃金的收益并不高,而比特幣被高盛類比為郁金香泡沫,風險極大,為什么不持有比黃金收益更高,比比特幣風險更低的股票資產?

Luno交易所首席執行官Marcus Swanepoel對此表示,銀行業巨鱷不建議購買他們不出售的產品。一旦高盛可以開始出售比特幣,情況將發生根本變化。

Dovey以高盛的口吻表示:“不符合川建國的make American stock market great again的號召。”

而針對高盛一邊唱衰比特幣一邊自己建倉的猜測,Dovey表示:“這個也是想多,高盛要賺的從來都是無成本的抽水生意,所以關鍵KPI是AUM或者是規模,不管是投行業務也好還是理財業務也好,讓他們做principal trading要輪到比特幣那真的是想太多啦。”

William表示,“高盛對比特幣的評價是一種實事求是的態度,因為加密貨幣確實如高盛所言價格波動極大,風險也很高。當然,高盛的分析方法還是基于傳統金融分析框架。正如過去,投資者在購買股票時往往喜歡喜歡那些行業穩定、現金流充足,有穩定的利潤收入的公司股票;但在互聯網時代,很多互聯網企業在早期都會不考慮虧損來換取用戶規模,所以很多互聯網企業的財務指標表現可能并不好,但股價依然很高。同樣的,加密貨幣屬于一種新興的另類投資品,也需要建立一套新的投資邏輯。”

僅管從整體上看,高盛對加密貨幣的評價并不高,強調了加密貨幣的風險,也不建議投資者購買加密貨幣,但比特幣價格走勢未受影響。截至發稿時,比特幣報價9183.83USDT,24h增幅達2.91%。

盡管由于對加密貨幣的監管法規參差不齊,致使部分基金和資產管理公司仍對加密貨幣持有高度懷疑的態度,但與高盛態度不同,數據顯示大型科技、金融公司入場是今年上半年加密貨幣的主旋律。

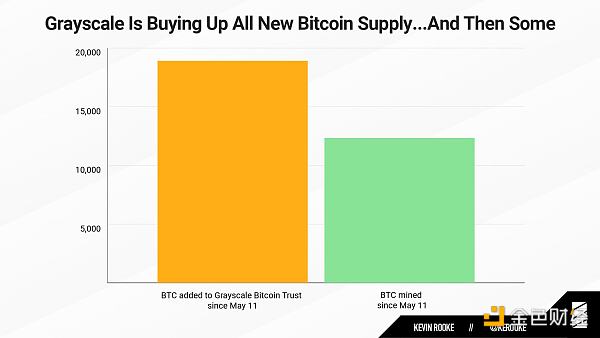

加密貨幣研究員Kevin Rooke表示,自減半以來,灰度旗下的比特幣信托購買了18,910枚比特幣。而自減半以來,僅挖出了12,337比特幣。這意味著,灰度投資在比特幣第三次減半后增持的比特幣數量為同期礦工開采比特幣總量的150%。 事實上,2020年第一季度季投資者投向Grayscale的資金達到5.037億美元,是灰度有史以來最強勁的一個季度。而據灰度投資2019年投資報告,2019年全年,投資者投向Grayscale的資金僅有6億美元。

事實上,2020年第一季度季投資者投向Grayscale的資金達到5.037億美元,是灰度有史以來最強勁的一個季度。而據灰度投資2019年投資報告,2019年全年,投資者投向Grayscale的資金僅有6億美元。

不僅投資金額在急劇增加,來自機構投資者的投資比例也在增加。2019年全年投資的71%來自機構投資者,而2020年第一季度的投資88%來自機構投資者。截止2020年3月31日,投資者已經通過Grayscale持有約31.1萬枚比特幣,占比特幣流通量的1.7%。

據彭博社報道,傳奇交易員、對沖基金巨頭都鐸投資公司的創始人兼首席投資官保羅?都鐸?瓊斯在發給投資人的一封信中透露,他旗下的一只基金正在購買比特幣,持有個位數百分比的加密貨幣期貨,作為通貨膨脹的對沖工具,因為全球各地的央行都在印鈔,以緩解受新型冠狀病影響的經濟。

今年1月,全球最大投資管理公司之一富達投資(Fidelity Investments)旗下的加密貨幣部門首次進軍歐洲,開辟了一條將數字貨幣引入主流投資的新戰線。富達投資將擔任倫敦加密貨幣投資公司尼克數字資產管理公司(Nickel Digital Asset Management)持有的比特幣的托管人。富達數字資產(Fidelity Digital Assets)歐洲主管Chris Tyrer表示,機構投資者參與加密貨幣市場的障礙,即監管、服務提供商的質量和高波動性,正逐漸降低。他表示:“我們看到這三個因素正在慢慢解決,因此機構投資者的興趣正在升溫。”

在過去的幾周中,全球知名加密貨幣交易所Coinbase一直被消極情緒所包圍,從而引發了一輪名為“DeleteCoinbase”的活動.

1900/1/1 0:00:00金色財經報道,由北京環境交易所、微眾銀行及北京綠普惠網絡科技有限公司聯合舉辦的 “綠色出行普惠平臺”暨“一噸碳”行動線上發布會于6月5日在北京召開.

1900/1/1 0:00:00就在不久前,NEAR宣布與ZeroPool建立合作關系,后者將在NEAR協議中增加對私密交易功能的支持。目前,在NEAR的平臺上,所有交易都和比特幣和以太坊一樣,全部公開可查.

1900/1/1 0:00:00另類投資公司Wilshire Phoenix已向美國證券交易委員會(SEC)提交了S-1注冊聲明,申請推出符合監管規定的公開交易比特幣基金.

1900/1/1 0:00:00FAMEEX數字資產平臺于5月21日0點開啟的網格交易大賽已于5月30日0點圓滿結束。此次活動總成交量超4,000萬USDT,參賽用戶的最高收益率達7.9%.

1900/1/1 0:00:002020年5月23日,張姨參加了百團大戰礦業峰會,盛(wei)情(zhui)邀(du)請(jie)了幾位礦業大佬.

1900/1/1 0:00:00