BTC/HKD-2.05%

BTC/HKD-2.05% ETH/HKD-4.02%

ETH/HKD-4.02% LTC/HKD-3.72%

LTC/HKD-3.72% ADA/HKD-5.09%

ADA/HKD-5.09% SOL/HKD-2.8%

SOL/HKD-2.8% XRP/HKD-4.12%

XRP/HKD-4.12%作者:Crypto Ann;編譯:白澤研究院

如果你不是加密貨幣“專職人員”,那么日常關注加密貨幣/DeFi 的各個子領域可能非常具有挑戰性。這就是為什么我認為大肆宣傳所有加密子領域的“敘事”(以及與之相關的有趣協議)會是一個好主意。

當比特幣試圖通過 ETF 打入 TradFi 時,債券等 TradFi 資產已經滲透到了 DeFi 世界。

愛好者們認為,RWA 是一種能為 DeFi 帶來更多機構資金的方式。最近我們看到了很多關于 RWA 的討論,市場興趣轉化為 MakerDAO 等 RWA 相關代幣的優異表現。

除了 MakerDAO、Synthetix 和 Tether 等現有參與者之外,一種名為 Ondo Finance 的新 RWA 協議最近也引起了人們的關注。Ondo Finance 旨在提供對各種 TradFi 資產的訪問,例如美國貨幣市場和鏈上美國國庫券。對于無法進入美國市場的非美國投資者來說,這是一種極其便捷的方式。

過去的一些 RWA 協議曾嘗試將 TradAssets 引入鏈上,其概念與 Ondo 類似,但事情從未完全成功。最大的障礙在于可信度。畢竟,RWA 是半托管的,因為協議將作為“銀行”的角色負責托管你的現實世界資產(債券、股票)。而 Ondo 憑借 TradFi 資產管理公司 BlackRock 的影響力和經驗而脫穎而出。

報告:全球加密公司Q1共獲得26億美元風投資金,已連續四個季度下滑:5月12日消息,在監管不確定性持續影響加密貨幣行業的情況下,全球加密貨幣公司獲得的風投資金在2023年第一季度繼續下降,這是該領域投資活動連續第四個季度下降。根據資本市場分析公司PitchBook 5月12日發布的研究報告,今年第一季度,加密企業在全球范圍內獲得26億美的風投資金,這意味著交易價值環比下降了11%。全球以加密貨幣為重點的公司在353輪投資中融資26億美,交易數量也下降了12.2%。分析報告指出:這是自2020年第四季度以來最低的投資金額以及交易筆數,代表著投資活動連續第四個季度下降。[2023/5/12 14:59:11]

RWA 存在風險?

對于 RWA 的概念,我有自己的疑問。與其說是 DeFi/加密貨幣概念,不如說是資產本身。以美國國庫券為例。隨著最近信用評級被下調,以及因不可持續的債務利息支付而引發的債務危機迫在眉睫,RWA 給 DeFi 領域帶來了又一個風險——也是一個重大風險。

Tether 和 DAI 由于嚴重依賴美國國庫券而面臨批評。如果他們的說法屬實,Tether 可能會成為全球最大的美國國庫券持有人。鑒于 USDT 是最著名的加密穩定幣之一,與幾乎所有的代幣組成了交易對,美國政府的任何可能的違約行為都有可能引發 USDT 的脫鉤,并可能破壞整個加密貨幣市場和生態系統。

印度財政部長:加密貨幣監管已成為G20財政部長和央行行長的主要優先事項:金色財經報道,印度聯邦財政部長 Nirmala Sitharaman評論說,加密貨幣監管已成為 G20 國家的幾位財政部長和央行行長的主要優先事項。她評論說,在今年的峰會期間,加密監管很可能成為許多人會討論的熱門話題。

Sitharaman 還評論說,加密監管可能需要集體努力。有許多國家(例如美國和英國)正在努力實施他們自己的加密貨幣監管計劃,雖然這一切都很好,并且在她看來可能是向前邁出的積極一步,但她認為加密貨幣監管要真正有效和安全,每個發達國家都需要介入并參與全球監管倡議。[2023/3/7 12:46:20]

至少,RWA 不僅僅是美國國庫券,這也是一些 RWA 協議目前關注的焦點。Ondo Finance 的產品 USDY 代表了短期美國國債和銀行活期存款,而不是今年早些時候導致硅谷銀行倒閉的長期美國國債。我認為在不確定的市場形勢下這是一個更好的方法。甚至沃倫·巴菲特也只購買短期美國國債。

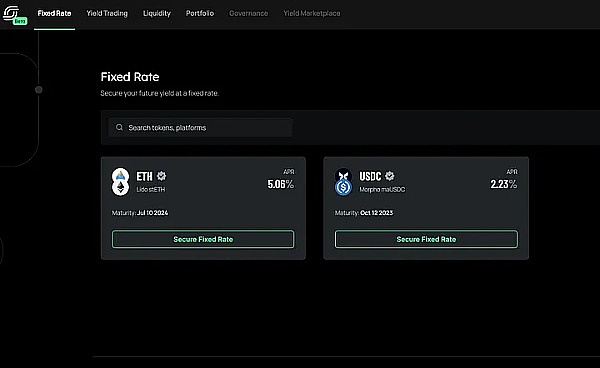

最近,在 DeFi 的流動性挖礦方面,人們越來越傾向于固定投資回報率。

惠譽評級:穩定幣的風險超出儲備實踐:金色財經報道,美國信用評級機構惠譽評級表示,主要穩定幣的儲備做法變得更加保守,但穩定幣持有者繼續面臨其他風險來源,其中一些風險因主要加密貨幣實體的倒閉而受到關注。其中包括不完整的證明、穩定幣持有者合法權利的弱點,以及與加密貨幣生態系統相關的傳染風險。

Tether (USDT)、Circle (USDC) 和Binance (BUSD) 這三個主要的穩定幣發行人仍然很重要,截至 2022年底,總流通供應量超過1270億美元,幾乎占穩定幣行業的90%。Tether表示在2022年將其商業票據敞口減少240億美元。盡管如此,與貨幣市場基金相比,USDT和BUSD的價格波動仍然較高。這反映了圍繞儲備做法和透明度的揮之不去的風險,以及其他因素,如傳染風險、交易對手風險、穩定幣持有人的合法權利(特別是贖回權)和運營風險,包括網絡風險。

除其他事項外,主要穩定幣仍不普遍提供贖回法定貨幣或替代資產的保證時間表。這可能會成為監管機構關注的焦點——例如,新加坡擬議的對穩定幣發行人的監管將加強這方面的要求。惠譽預計主要穩定幣與更廣泛的加密行業之間的密切聯系仍將是監管機構關注的焦點。[2023/1/13 11:09:30]

在市場不確定性的情況下,有保證的收益率才能令人放心。以以太坊的質押收益率為例,眾所周知,它會出現波動。牛市期間的回報可能與熊市期間的回報不同,并且很難預測或量化你到底能賺多少錢。

Optimism計劃12月13日公開演練將Goerli網絡遷移至Bedrock:12月6日消息,Optimism宣布計劃在北京時間12月13日2:00公開演練將Optimism Goerli遷移到Bedrock。Optimism對現有的L1 Goerli和Optimism Goerli網絡進行分叉,將在兩個網絡上運行完整的端到端遷移,這大約需要一個小時。預演結束后,分叉的Optimism Goerli網絡將升級為Bedrock。此次遷移演練主要針對基礎設施提供商和運行節點。

據此前報道,今年5月,Optimism宣布推出去中心化Rollup基礎架構Bedrock,該架構盡可能重用以太坊的代碼、基礎設施和設計模式,并表示“EVM等效”已是過去時,Bedrock帶來的是“以太坊等效”。

Optimism表示,Bedrock將作為交互式故障證明系統Cannon的基礎架構進行發布,其優勢包括交易費用降低、最大吞吐量提升、節點同步速度提高。[2022/12/6 21:26:18]

固定收益的概念非常簡單。投資時,你通常會在一段時間內獲得一系列回報。

Pendle 與 Spectra

Pendle 是今年 TVL 增長較快的協議之一。他們為 Lido 的 stETH、RocketPool rETH 和 GMX 的 GLP 等多種質押資產提供固定收益率。甚至還有穩定幣。

美參議院議員呼吁OCC撤回支持銀行業進軍加密貨幣領域的指導意見:8月4日消息,美國參議院議員Elizabeth Warren正在呼吁美國貨幣監理署(OCC)撤回支持華爾街進軍加密貨幣領域的法律指導意見,OCC在2020年發布的解釋性信函為銀行對客戶提供加密貨幣托管等服務鋪平了道路。

Elizabeth Warren在信中呼吁OCC與美聯儲和聯邦存款保險公司合作,以“充分保護消費者以及銀行業務的安全和穩健性”的方式取而代之。(彭博社)[2022/8/4 4:35:43]

Pendle 上的每個池都有一個到期日,即資金池停止賺取收益的日期。

Spectra 是固定收益敘事的新來者。它的工作原理與 Pendle 非常相似,盡管到目前為止你只能在這個協議中質押 Lido 的 stETH 和 USDC。

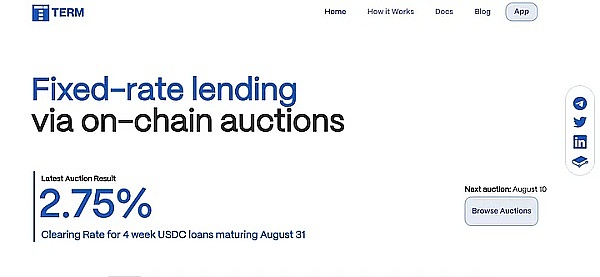

固定貸款

除了質押資產之外,DeFi 投資者對固定收益需求較大的另一個領域是借貸市場。就像在現實世界中一樣,盡管利率政策會發生變化,但你仍可以在借款期間獲得利息——另一個針對市場不確定性的絕妙對沖。

在 DeFi 抵押借貸協議中,當抵押存款價值超過借款價值,借貸協議運轉良好,使借款人可以獲得流動資金,同時無須出售其存入協議的資產。然而,當抵押存款價值下降,或者借款價值升高時,借款人會有動機逃避還款,這有可能讓存借雙方都陷入困境。

所以有了清算,即在你的抵押資產不足以覆蓋你的借款時,引發的一個操作,清算會導致存款的抵押資產被其他人買走,并可能需要繳納一定的罰金。

最近,Curve 創始人在 Curve 黑客事件中差點被清算,因為他的貸款利率飆升至 70%-88%。這種清算機制在抵押借貸協議中是必要的。隨著市場狀況的惡化,借款人將被迫償還貸款。

Term Finance

我最近偶然發現了一個有趣的協議。Term Finance 可以讓你在設定的時間內以固定利率借錢。(例如,4 周為 4%)。利率是通過拍賣決定的。借款人設定一個出價,貸款人設定一個出價。經過這種在出價上“討價還價”后的數字將成為最終的利率。每周四開始/結束一次拍賣。

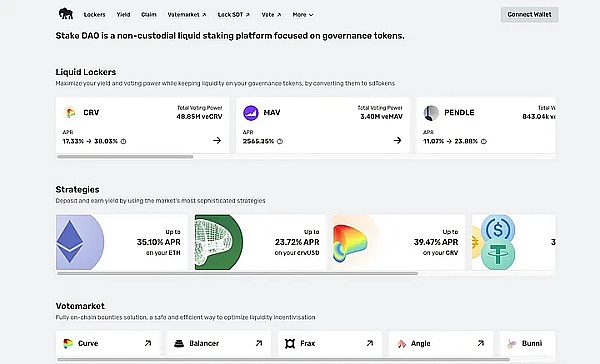

veToken 敘事在 DeFi 中存在了很長時間,可能因為這是 DeFi 開發者不斷嘗試的結果之一。更重要的是,在這樣的熊市中,veTokens 是為牛市積累資產并從中賺取收益的最佳策略之一。

目前 veToken 協議多是那些在熊市中生存下來的的藍籌 DeFi 項目,如 Curve 的 CRV、Balancer 的 BAL、Frax 的 FXS 等。

然而,我感興趣的不是這些 veToken 原生協議,而是構建在它們之上的協議。

因為除非你是“鯨魚”,否則 veToken 機制并不是那么有利可圖的。從收益率到投票權,這些方面對于持倉較小的個人來說通常顯得不那么令人印象深刻。

那么,解決辦法是什么呢?你可以通過 StakeDAO 等協議抵押你的 veToken。

StakeDAO

在 veToken 敘事中,stakeDAO 位于最頂層。該協議的目標是作為你的 veToken 的最終目的地。

在 StakeDAO 中,你有機會將你的資產與其他人的資產結合起來,從而提高收益,并從更大的資金池中獲得額外的好處,例如提高投票權。

StakeDAO 支持多種 veToken,APR 往往徘徊在 2 位數范圍內。舉例來說,目前通過 StakeDAO 質押 veCRV 的年利率為 38%。我發現這個協議的另一個吸引人的地方是,他們不斷地從新的 veToken 玩家那里添加更多的池。最近新增的功能包括 Pendle 的 vePendle 和新的 NFT 平臺 BlackPool 的 veBPT。

DeFi 社區不斷致力于最大限度地利用質押的 ETH。

例如 EigenLayer 提出了“再質押”概念,允許你二次質押 ETH 以保護其他協議(例如,數據可用性鏈)。

最近 LSDFi 中有一個新項目引起了我的興趣,Prisma Finance,盡管它目前只處于啟動前階段,但該項目足以引起我的興趣并提出一個問題:Prisma Finance 是否有可能成為 LSD 的最終協議,類似于將 DAO 轉為 veTokens?

由于該項目的官網未上線,只能通過他們的博客了解他們的計劃。亮點:

用戶將能夠鑄造純粹由 LSD 代幣支持的穩定幣。因此,除了 ETH 本身之外,基礎資產不會帶來額外風險。

veToken 機制。(stakeDAO 也會支持該項目嗎?)

來自 Lido、Frax、RocketPool 等的各種 LST。

除了上述的 DeFi 敘事之外,目前廣泛的加密行業還有很多流行的敘事。

例如“AI + Crypto”,Giza Tech 等項目正在嘗試將機器學習模型轉變為智能合約。但是此敘事中的項目通常由工具組成,因此并不真正值得投資。

你可能還注意到我沒有介紹最近很火但“不入流”的敘事。這些敘事不僅容易受到謠言的影響,除了炒作之外,它們不支持健全的投資。例如,Base 鏈的單向橋和導致黑客利用漏洞的無法驗證的 DEX(LeetSwap),還有人們不顧一切地將加密貨幣發送到機器人創建的錢包中(Telegram Bot)。

上述項目和觀點不應構成投資建議,DYOR。根據央行等部門發布的《關于進一步防范和處置虛擬貨幣交易炒作風險的通知》,本文內容僅用于信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。

白澤研究院

個人專欄

閱讀更多

金色財經 善歐巴

元宇宙Lab

比推 Bitpush News

上周,有美國支付寶之稱的Paypal宣布發行穩定幣PaypalUSD(簡稱“PYUSD”),加密領域再度被攪起風云.

1900/1/1 0:00:00作者:加密韋馱,AC Capital活用模型,GGR是否適合你的項目,你的收益模型是什么?如何控殺?“Crypto游戲必須要有可玩性”.

1900/1/1 0:00:00區塊律動BlockBeats街機帳戶到底是什么?其運行原理又是什么樣的?得益于 Play-to-earn 的模式,像 StepN 這樣的 GameFi 游戲迅速走紅.

1900/1/1 0:00:00作者:Arthur 0x;編譯:深潮 TechFlow流動性質押是加密貨幣中為數不多的協議已實現獨特產品市場契合的領域之一.

1900/1/1 0:00:00作者:IntoTheBlock 編譯:善歐巴,金色財經穩定幣是去中心化金融(DeFi)生態系統的基石,是幫助用戶管理策略中的風險和回報的重要工具.

1900/1/1 0:00:00從長期看,AI對區塊鏈的需求是自我實現的天然需求。當然,有很長的路要走一、區塊鏈同樣是最重要的趨勢之一今年以來,AI 的火爆遠超區塊鏈.

1900/1/1 0:00:00