BTC/HKD+1.44%

BTC/HKD+1.44% ETH/HKD+0.77%

ETH/HKD+0.77% LTC/HKD+0.01%

LTC/HKD+0.01% ADA/HKD+0.29%

ADA/HKD+0.29% SOL/HKD+2.88%

SOL/HKD+2.88% XRP/HKD-0.04%

XRP/HKD-0.04%TL;DR

1,區塊鏈間的資產數據流動是必然趨勢,跨鏈橋也成為必然產物。

2,跨鏈橋主要采用3種技術方案:鎖定+鑄造/銷毀類、資金池類、原子置換類。

3,跨鏈橋發展的4個趨勢:NFT跨鏈、跨鏈聚合、跨鏈資金池參與DeFi生態、專注于特定生態的跨鏈。

根據Blockchain-Comparison的統計,現在Layer1區塊鏈數量至少有126條。這些區塊鏈彼此各不相同。

比特幣是一個電子現金轉賬網絡,網絡中應用匱乏,BTC雖然很有價值,但是經常被束之高閣,資產價值沒有被發揮出來。以太坊是一個應用網絡,生態豐富但是網絡經常擁堵,大量資金被用來付gas費,用戶體驗不太好。BTC希望能到以太坊參與DeFi。ETH則希望在網絡擁堵的時候到Near等鏈上交易。

在這種背景下,Layer1和Layer1間、Layer1和Layer2間、Layer2之間的資產、信息流動成了一種必然趨勢。區塊鏈之間資產流動所依賴的工具——跨鏈橋也成為必然產物。

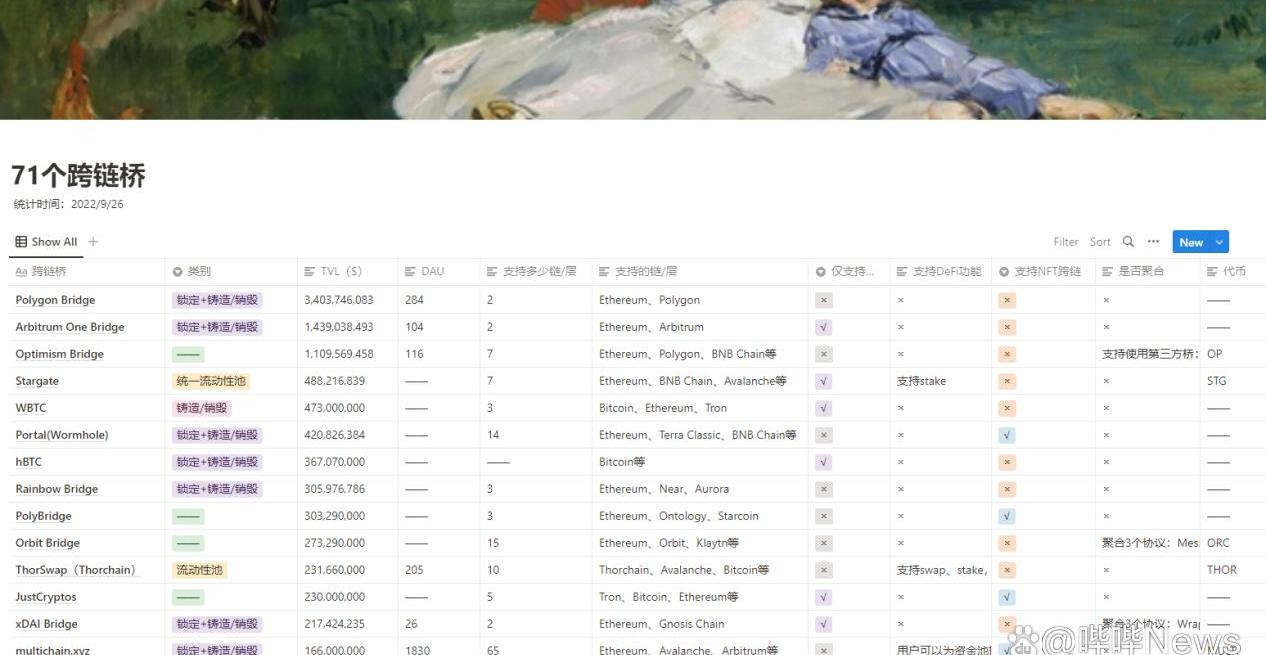

嗶嗶News對71個跨鏈橋做了統計。在這篇研報中,我們將從跨鏈生態現狀、技術方案、趨勢和機會3個維度對跨鏈生態進行最全面的梳理和解讀。

71個跨鏈橋來源:嗶嗶News

跨鏈生態現狀

如我們現在所看到的,資產跨鏈已經成為一種很廣泛的現象,甚至到了無孔不入的程度。

首先是跨鏈橋多。根據debridges.com今年7月份的數據,以太坊、BNBChain、Polygon上的跨鏈橋數量分別達到100個、68個、48個。再加上新公鏈、新Layer2出現,相應的跨鏈橋配套設施應該會越來越多。

其次是跨鏈資產多。以BTC為例,你應該看到過很多和BTC相關的資產,如WBTC、anyBTC、VBTC等等,其實這些都是基于BTC生成的跨鏈資產。這還只是同質化代幣的部分,隨著NFT發展,NFT的跨鏈預計會帶來更多讓人眼花繚亂的跨鏈資產。

Coinbase待提款的質押ETH為62889枚,占待提款總額的70.6%:金色財經報道,據Nansen數據,截至6月8日,?Coinbase及相關實體待提款的質押ETH為62889枚(約合1.15億美元), 約占質押ETH待提款總額的70.6%。[2023/6/8 21:24:10]

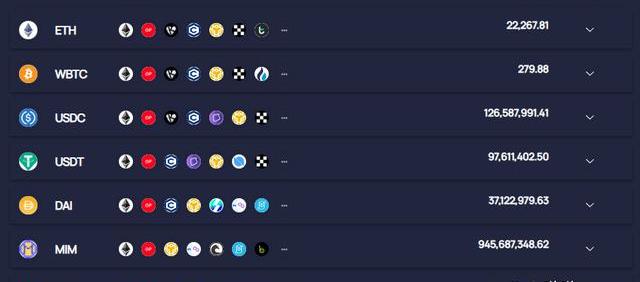

再者是跨鏈滲透到各種各樣的生態和DAPP。據了解,主流的鏈和層,包括以太坊、BNBChain、Polygon、Avalanche、Fantom、Arbitrum、GnosisChain、Harmony、Optimism、Moonriver都已經采用跨鏈方案,其中光是以太坊生態中的橋鎖倉量就達到了78億美元。跨鏈橋也在支持越來越多的生態,例如Multichain憑一己之力把55個鏈或層連接起來。

跨鏈的滲透性在DeFi的可組合特點下得到了最好的發揮。我們經常在DAPP中看到各色跨鏈資產,如借貸市場中的WBTC、DEX中的ceUSDC。Multichain這張生態圖很好地說明了這一點。

Multichain生態

所以隨著越來越多的跨鏈橋出現,跨鏈資產無論是種類還是金額都在急劇增長,同時生態間的跨鏈交互也越來越頻繁和錯綜復雜。

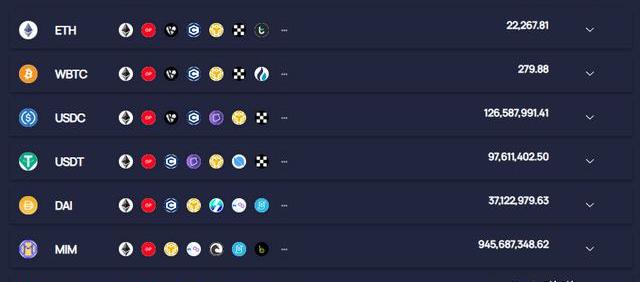

整體來看,在當前階段,跨鏈最繁榮的生態是以太坊、BNBChain、Polygon、Avalanche、Fantom等。跨鏈資產中,USDC類的占比最高,其次是USDT、MATIC、ETH/WETH、DAI。

嗶嗶News統計的71個跨鏈橋中,TVL排名靠前的跨鏈橋包括:PolygonBridge、ArbitrumBridge、OptimismBridge、Stargate、WBTC等。

技術方案和優劣勢分析

首先需要說明的一點是資產并不能真正實現跨鏈。就好像實物黃金不能真正鉆進你的資產賬簿,在賬簿中,我們只能用文字格式的黃金余額來代表黃金持倉。

類似的,因為區塊鏈之間的記賬規則不一樣,BTC也不能直接在以太坊網絡中使用,我們能做的是把BTC改造成符合以太坊網絡記賬規則的資產,用這種資產去代替BTC使用。

Web3開發工具提供商Cubist獲得700萬美元融資:金色財經報道,Web3開發工具提供商Cubist在由Polychain Capital領投的種子輪融資中獲得了700萬美元,Dao5、Polygon、Amplify Partners和Axelar也參與了此次融資。該輪融資將用于招聘以及擴展和宣傳SDK。[2023/3/9 12:52:10]

所以當我們說資產跨鏈的時候,我們其實在說代表資產價值的憑證在另一條鏈上的鑄造和銷毀過程,或者原生資產和跨鏈資產的直接兌換過程。

目前跨鏈橋的技術方案主要可以分成三種:1,鎖倉+鑄造/銷毀類;2,流動性池類;3,原子置換類。

·鎖倉+鑄造/銷毀類

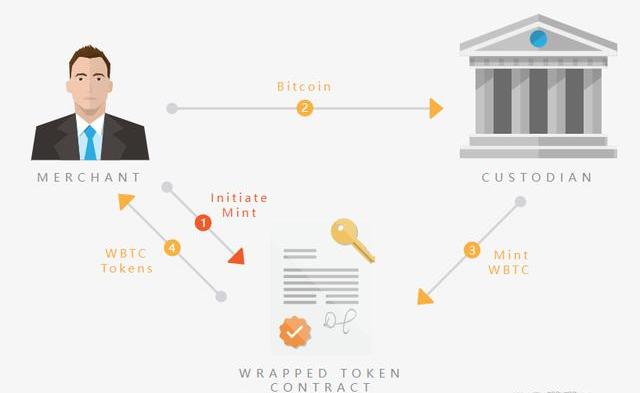

WBTC是典型的鎖倉+鑄造/銷毀類跨鏈橋。用戶要把BTC跨鏈到以太坊網絡,他需要向承兌商請求WBTC。承兌商先對用戶進行KYC/AML驗證,然后把用戶的BTC交給托管機構托管,托管機構和承兌商執行WBTC鑄造,承兌商再把WBTC返還給用戶。

在這個過程中,資產的鎖倉、鑄造、銷毀依賴智能合約或中心化的第三方。最薄弱的安全環節在于橋本身。智能合約的漏洞、控制資產托管地址的第三方等都有可能成為單點故障。

因此,我們在評估跨鏈橋安全性時常常會考慮橋的驗證者數量和分布、驗證者是否被要求質押、質押有沒有作惡罰沒機制、資產是由智能合約托管還是由多簽控制,又或者是由單一的第三方保管。

在驗證者去中心化分布、驗證者被要求質押資產、作惡有罰沒機制、資產由智能合約托管的情況下,跨鏈橋的安全程度更高。

除了WBTC外,以太坊的一些Layer2官方橋,例如PolygonBridge、ArbitrumBridge,連接以太坊和Near生態的RainbowBridge,以及一些支持多鏈的第三方橋如Wormhole也采用鎖倉+鑄造/銷毀類機制。

考慮到跨鏈以鎖倉+鑄造或銷毀+解鎖的順序進行,鎖倉+鑄造/銷毀類跨鏈橋的跨鏈效率會比其他2類跨鏈方式低一些。

·流動性池類

XMR跌破170美元關口 日內跌幅為50.8%:歐易OKEx數據顯示,XMR短線下跌,跌破170美元關口,現報169.91美元,日內跌幅達到50.8%,行情波動較大,請做好風險控制。[2021/5/19 22:21:26]

流動性池類跨鏈橋在鎖倉+鑄造/銷毀類跨鏈橋的基礎上增加了流動性池。因為原生資產和跨鏈資產被提前放置在流動性池,跨鏈速度會快于前者。

這類跨鏈橋的邏輯應該是這樣的:

1,跨鏈橋在源鏈和目標鏈各設立一個流動性池,分別提前放置好原生資產和跨鏈資產。

2,跨鏈橋提供staking獎勵吸引用戶向流動性池中存入資產。這些用戶充當LP的角色。

3,用戶在跨鏈的時候,原生資產填充到源鏈的流動性池,同時從目標鏈的流動性池獲得跨鏈資產,兌換比例可能通過預言機獲取。

4,流動性池類跨鏈橋更為廣泛的一種操作是:第三方跨鏈橋自身發行一些跨鏈資產,作為源鏈資產和目標鏈資產間的交易媒介。例如USDC>anyUSDC>USDC。

Multichain上的流動性池

可以看到,這類跨鏈橋的安全風險主要由LP承擔。池子一旦被黑客攻擊,LP提供的資金流動性很可能會被黑客取走。池子失去平衡也會導致跨鏈資產價值憑空蒸發,從而把危機傳導給跨鏈用戶。

目前采用流動性池方式的跨鏈橋主要有ThorSwap、HopExchange、SynapseBridge、BobaGateway等。

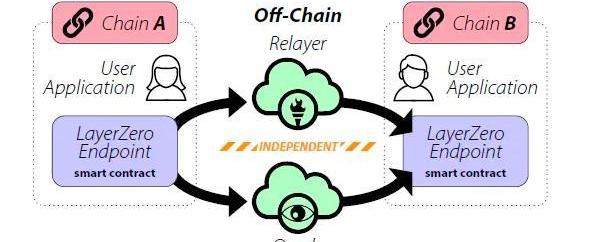

LayerZero是一個全鏈互操作性協議,它的跨鏈方案在流動性池的基礎上做了進一步的優化。一方面,它通過“統一流動性池”讓各鏈共享流動性。

另一方面,它通過在各個區塊鏈上部署Endpoint,在Oracle和Relayer的幫助下實現對跨鏈消息的驗證和鏈間的通信。

例如A鏈的DAPP告訴部署在A鏈的Endpoint“我要把1ETH發送到B鏈。”當這筆交易在A鏈上鏈后,Oracle會到A鏈檢查交易是否真的上鏈,Relayer也會去A鏈獲取這個交易的證明。Oracle和Relayer將它們獲取到的內容都發送到B鏈的Endpoint,如果兩者內容匹配,則A鏈的消息發送到B鏈,否則交易被忽略。

BTC跌破10700美元:火幣全球站數據顯示,BTC剛剛跌破10700美元,現報10692.18美元,日內跌幅為0.3%,行情波動較大,請做好風險控制。[2020/9/30]

來源:W3.Hitchhiker

在Endpoint的部署和Oracle、Relayer的幫助下,鏈和鏈間的狀態能做到一致和同步。所以LayerZero可以“更直接”地進行資產跨鏈。以采用LayerZero方案的全鏈借貸項目Radiant為例,你可以在Arbitrum網絡存入ETH,然后直接在Avalanche借出USDC。

相比于鎖倉+鑄造/銷毀機制下的跨鏈橋,流動性池跨鏈橋和區塊鏈去中心化的特點更為接近。

·原子置換

第3類是原子置換類。原子置換類跨鏈橋存取資產都通過私鑰,當一方作惡時,另一方可以通過時間鎖取回資產,不需要中心化的第三方提供信任保障,所以在3類橋中最安全。

這種方式的局限和優勢都比較明顯。局限性在于,原鏈和目標鏈要基于相同的算法,并且都要兼容HTLC。

優勢在于符合條件的原鏈和目標鏈上的任何資產都可以直接交易,不需要中間資產作為媒介,交易費用比較低,速度也更快。此外,交易可以直接通過用戶錢包發起,不需要將資金托管給中心化的第三方,更去中心化也更安全。

目前采用原子置換類跨鏈方式的主要是cBridge。當有跨鏈需求時,cBridge會創建一個狀態通道,在這個通道上進行原子置換。以從Arbitrum到Optimism的跨鏈為例:

1,USDT被鎖定到Arbitrum的安全合約

2,一個狀態通道被創建,cBridge生成訪問合約的密鑰,并與relaynode共享這個密鑰的加密哈希

3,Relaynode在Optimism創建一個安全合約地址并在其中存入相同數量的USDT

4,用戶通過cBridge用密鑰獲取Optimism上的USDT,在這個過程中relaynode也會知曉密鑰,并可以用這個密鑰解鎖Arbitrum安全合約中的USDT

701枚BTC從幣安交易所轉入Xapo交易所:據WhaleAlert數據,北京時間3月05日07:25,701枚BTC從幣安交易所轉入Xapo交易所,按當前價格計算,價值約613.1萬美元,交易哈希為:f78a3191011ef8219717b4da9bb8c9ee946a8d92b662b876eaaf5157ad995631。[2020/3/5]

5,如果用戶遲遲不通過cBridge獲取Optimism上的USDT,那么12小時后時間鎖會起作用,relaynode和cBridge端的用戶能先后取回鎖定的USDT

在此基礎上,cBridge通過SGN來為跨鏈信息驗證提供保障。SGN上的節點通過質押CELR來參與驗證,作惡或者掉線都會受到懲罰。整個機制比較安全。目前SGN上總共有21個驗證者參與交易驗證,質押CELR數量超過24億枚。

來源:sgn.celer.network

跨鏈趨勢與機會

資產跨鏈本質上是對安全性、速度、可拓展性的權衡和取舍。例如,一個跨鏈橋如果支持盡可能多的鏈和資產,它同時也會引入更多的風險點。

由于無法在所有維度都做到完美,各大跨鏈橋往往會選擇一個角度作為發展策略。

·Layer2官方橋注重安全性

以PolygonBridge和ArbitrumBridge為例,它們各自只支持以太坊主網和Polygon、以太坊主網和Arbitrum間的跨鏈。這種做法把跨鏈生態限制在以太坊和Layer2,確保了更高的跨鏈安全性。

此外,這種策略還通過定位以太坊主網和Layer2間的跨鏈捕獲Layer2發展紅利。目前Layer2處在一個比較關鍵的發展時期,越來越多的資產跨鏈到Layer2。通過這種方式,Layer2官方橋捕獲了大量TVL。PolygonBridge、ArbitrumBridge、OptimismBridge目前在所有跨鏈橋中就排名TVL前三。

·跨鏈聚合器注重用戶體驗

聚合類跨鏈橋也成為一種趨勢。根據嗶嗶News的不完全統計,71個跨鏈橋中,有12個通過聚合DEX、跨鏈橋來提供跨鏈服務,包括OptimismBridge、BobaGateway、LI.FI、Bungee等。

在這些跨鏈橋界面,用戶選擇跨鏈/swap資產、原鏈、目標鏈后,平臺會向用戶展示多個路由,并根據gas費、跨鏈時間等給出路由排序,用戶能比較方便地選擇最佳跨鏈方案。

LI.FI跨鏈界面

此外,聚合類跨鏈橋也在一些小的細節上進行優化。比如Bungee提供加油功能。用戶在跨鏈gas不足的情況下,可以通過加油功能從其他鏈轉移代幣作為gas費。

·越來越多的跨鏈橋提供staking選擇

以LI.FI為例,LI.FI上的XSwap用于資產的跨鏈swap,YPool則專門為用戶提供了一個staking入口,用戶作為LP提供流動性可以獲得staking收入。

這種通過聚合用戶手中流動性來優化資金池深度的做法正在被越來越多的跨鏈橋采用,包括采用鎖定+鑄造/銷毀模型的Multichain和采用原子置換模型的cBridge也都同時采用了staking功能。

·NFT橋成為新的潛力跨鏈賽道

如果說目前同質化代幣的跨鏈方案比較雷同,那么NFT跨鏈還存在比較大的探索潛力。

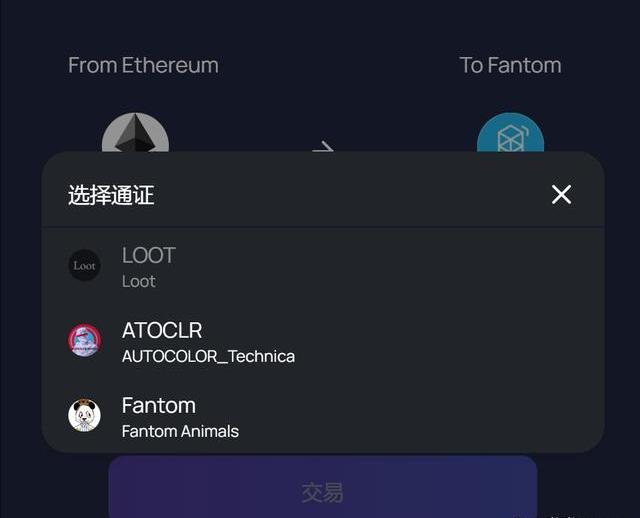

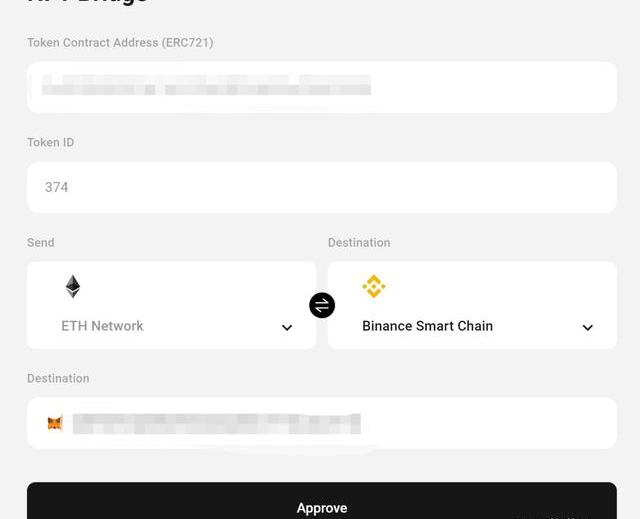

NFT跨鏈的實現難度高于同質化代幣。每一個NFT在NFT集合和TokenID上都是不一樣的。這意味著跨鏈橋可能要從NFT合約地址+TokenID的粒度上對NFT進行支持。再加上跨鏈的NFT要在2條鏈上都有部署,這使得NFT的跨鏈不那么容易拓展。

舉個例子,Multichain和Chainswap都支持NFT跨鏈,但是Multichain只支持有限的3個NFT集合進行跨鏈,而Chainswap支持NFT合約地址和TokenID的導入,支持的范圍更廣。

Multichain只支持3個NFT集合跨鏈

ChainswapNFT跨鏈界面

參考同質化代幣的跨鏈思路,NFT跨鏈也可能出現聚合類平臺。

此外,NFT跨鏈目前可能還處在鎖定+鑄造/銷毀模式,如果通過流動性池類進行跨鏈,那么NFT流動性池應該會面臨比同質化代幣跨鏈更嚴重的流動性深度不足問題,如何解決這個問題可能會成為NFT跨鏈橋的競爭焦點。

目前Multichain、cBridge、Chainswap、HorizonbyHarmony、deBridge、EVODeFi、Parakeet.dao都已經提供了NFT跨鏈功能。

·跨鏈橋資金池參與DeFi生態

跨鏈橋資金池參與DeFi也正在成為一種趨勢,例如Chainswap將支持跨鏈DEX、跨鏈借貸,Aave在V3版本中提出跨鏈+借貸方案。

跨鏈橋資金池和DeFi天然契合。這種做法能比較好地提高資金利用率,同時也能通過鼓勵LP提供流動性的方式提升資金池深度,提升跨鏈橋本身的體驗。

當然,LP獲得較高stakingAPR的另一面是他們要同時承擔跨鏈風險。如何確保資金池安全應該會成為長期內跨鏈橋賽道的主題。

·其他創新

我們也在跨鏈橋項目中看到了其他方面的一些創新。例如OptimismBridge支持區塊鏈和CEX間跨鏈,Layerswap支持CEX和Layer2間跨鏈,BobaGateway支持多個幣種同時跨鏈,XYFinance支持對多個收款人進行跨鏈轉賬,RouterProtocol則持用多種代幣支付gas費等。

可以預見跨鏈橋在各個維度的創新還將源源不斷地出現。

結語

Vitalik曾經發文表示“區塊鏈的未來是多鏈而不是跨鏈,跨鏈橋的安全性存在根本限制。”

雖然跨鏈橋確實構成安全問題的重災區,但是我們認為只要不同的鏈和層定位不同,有不同的特點,資產和數據的跨鏈交互就不可避免。硬幣的另一面是,跨鏈橋所面臨的瓶頸如更好的安全性、更好的資金池深度等對于跨鏈橋而言也是機會,或許我們能看到不一樣的突破。

目前來看,跨鏈橋可預見的機會在于全鏈通信和全鏈互操作性的實現、跨鏈資金池和DeFi的結合、NFT跨鏈,以及專注于特定生態的跨鏈,如L2跨鏈和非EVM鏈跨鏈。跨鏈橋賽道的范式還未確定,這還是一個充滿潛力和變數的賽道。

參考文章:

《跨鏈揭秘:跨鏈過程中你的資產真的轉移了么?》by區塊律動

《跨鏈漫談:深度解析16個跨鏈方案權衡》byDoDo

《拆解LayerZero的多鏈野心》byW3.Hitchhicker

《為什么跨鏈橋成為兵家必爭之地》byIOSG

注:本文不作為投資建議

2021年2月28日晚,V神就以太坊Layer2技術進行了一場AMA,回答了一些社區關心的問題,其中他提到了Arbitrum看好的一個Layer2項目.

1900/1/1 0:00:00歐元區10月CPI同比上漲10.7%,再創歷史新高。高于市場預期。澳聯儲加息25個基點,至2013年4月最高時評。美股科技股領跌,納指跌超1%。META跌超6%,七年新低.

1900/1/1 0:00:00Solana是一個高性能公鏈,由高通、英特爾和Dropbox的前工程師于2017年底創立,Solana致力打造一個互聯網級別的區塊鏈網絡.

1900/1/1 0:00:00下一次比特幣減半預計將在2024年春季發生,目前的估計表明3月初是最有可能減半的時間框架。迄今為止,每四年發生一次的比特幣減半一直是加密市場的關鍵事件,標志著牛市的開始.

1900/1/1 0:00:00貨幣市場的新入場者正在希望搶占紙幣或借記卡的空間。數字支付方式可以給客戶和社會帶來巨大的利益,比如提高效率,加強競爭,擴大金融包容性和創新.

1900/1/1 0:00:00自4月初以來,CHZ價格已上漲10%。在過去的兩周里,一個歷史上恰逢其時的鯨魚群體投資了1600萬美元。Chiliz可能會聚集動力來擊敗0.15美元的阻力位.

1900/1/1 0:00:00