BTC/HKD+0%

BTC/HKD+0% ETH/HKD-0.68%

ETH/HKD-0.68% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD+0.14%

ADA/HKD+0.14% SOL/HKD-0.06%

SOL/HKD-0.06% XRP/HKD+1.23%

XRP/HKD+1.23%某些投資者可能對比特幣的長期潛力持樂觀態度,但不確定如何評估這種新穎資產并希望減輕波動性。在這些情況下,傳統的“動量”信號可以在風險管理框架中使用,以提供何時增加或減少比特幣配置的指導。

比特幣的價格在歷史上一直顯示出明顯的“動量”證據——這意味著收益往往會跟隨收益,而損失往往會跟隨損失。

灰度研究團隊使用各種簡單的交易規則,展示了過去如何應用趨勢跟蹤策略作為一種工具來幫助投資組合捕捉比特幣的價格升值,同時減少大幅下跌的風險。

幾乎所有資產類別中都可以看到價格“動量”的證據,即收益趨于上漲,損失趨向于損失,無論是在個別證券層面還是在總體指數層面(1)。事實上,另類行業的一部分,商品交易顧問(CTA)或管理期貨基金,旨在主要使用趨勢跟蹤策略產生不相關的回報。這些價格模式存在的原因存在爭議,但研究人員通常將這些模式與行為因素聯系起來,包括投資者對資產基本面變化反應不足,以及導致價格下跌的投資者“羊群效應”(即追逐先前贏家的傾向)。最終超出公允價值。

動量效應在數字資產市場中尤其明顯(2)。如圖表 1 所示,在比特幣上個月上漲時買入會帶來高回報,而在上個月比特幣下跌時買入則不會帶來高回報。在指數層面具有顯著動量模式的其他資產包括大宗商品和美元兌多種貨幣的籃子。

灰度:已對美SEC拒絕現貨比特幣ETF申請提起訴訟:10月12日消息,加密資產管理公司 Grayscale Investments 已就美國證券交易委員會(SEC)拒絕其申請現貨比特幣交易所交易基金的訴訟提交了開場簡報。Grayscale 首席法律官 Craig Salm 表示,現貨 ETF 和期貨 ETF在比特幣背景下沒有區別,因為芝商所比特幣期貨的定價本身就低于現貨比特幣市場。簡報中稱,美國證券交易委員會未能證明為何會對比特幣期貨 ETP 和現貨比特幣 ETP 批準存在截然不同的處理方式,因此違反了美國《行政程序法》的最基本要求。[2022/10/12 10:32:00]

雖然我們認為最好的策略是投資者長期持有比特幣——并且通常避免采用技術分析的策略——但我們探索動量信號作為投資者管理波動性的一種工具。對于那些為了風險管理而傾向于更積極地進行交易的人來說,這種方法可以為何時增加或減少加密貨幣分配提供指導。使用各種簡單的交易規則,我們展示了歷史上應用趨勢跟蹤策略如何幫助投資組合捕捉比特幣的價格升值,同時降低波動性和/或減少大幅回撤的風險。

圖表 1:比特幣的價格顯示出明顯的勢頭

趨勢跟蹤策略使用過去的價格變化來指示進入或退出投資配置的適當點,而不是估值指標或其他基本面。(3)趨勢跟蹤的目的并不是預測具體的價格水平;相反,這些方法在趨勢確立后就跳上趨勢,并保持趨勢,直到價格模式表明趨勢逆轉。目標是參與市場上漲,同時在長期回撤期間保留資本。

灰度:SEC一再拒絕現貨比特幣ETF可能違反行政程序法:金色財經報道,在美國證券交易委員會(SEC)最近拒絕了比特幣交易所交易基金(ETF)之后,灰度正在反駁該監管機構的論點。灰度致函SEC,聲稱該機構愿意批準基于期貨的產品而非現貨產品是“任意和反復無常的”,稱SEC的一再拒絕可能違反《行政程序法》(APA)。據悉,APA管理聯邦機構的決策過程。灰度在信中說:“根據1940年法案注冊的比特幣期貨ETP和不需要或沒有資格注冊的現貨比特幣ETP在所有相關方面都是相同的,但根據2021年11月12日的不批準命令中的分析,SEC對它們的的處理不一樣”。[2021/12/1 12:42:42]

最簡單的趨勢或動量指標是移動平均線:資產價格在前一時期(例如 50 天)的簡單平均值。移動平均線(“MAVG”)背后的邏輯只是創建一條平滑線,使長期趨勢更容易發現。鑒于資產經常以短期波動的形式表現出“噪音”,辨別短期價格變動是更大、有意義的趨勢的一部分還是只是隨機波動可能具有挑戰性。通過對較長時期內的價格進行平均,移動平均線策略有助于減少這種噪音,產生一條平滑的線,有望識別長期趨勢。

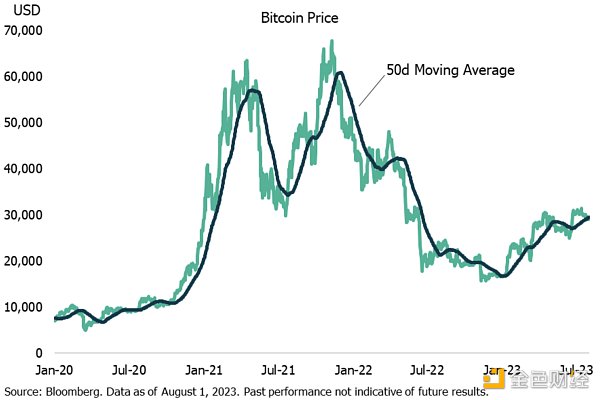

比特幣的基本移動平均策略將涉及監控比特幣相對于過去 50 天平均價格的價格(圖表 2)。當比特幣的價格突破 50 天 (50d) 均線時,這被解釋為看漲信號,也是啟動多頭頭寸的時刻。相反,當比特幣價格跌破 50 日移動平均線時,這被視為看跌信號,也是回歸現金的點。(4)雖然趨勢跟蹤基金通常同時持有多頭和空頭頭寸,但這里我們只考慮在看跌信號時返回現金而不是做空的策略。

灰度:已為灰度數字大市值基金向美國SEC提交了Form 10文件:灰度發推表示,已為灰度數字大市值基金(GDLC)向SEC提交了Form 10文件,如果獲批的話,GDLC將緊隨GBTC和ETHE之后,成為灰度在美國的第三個作為SEC報告公司的數字貨幣投資工具。[2021/5/13 21:59:36]

圖表2:50 日移動平均線是常見的動量指標

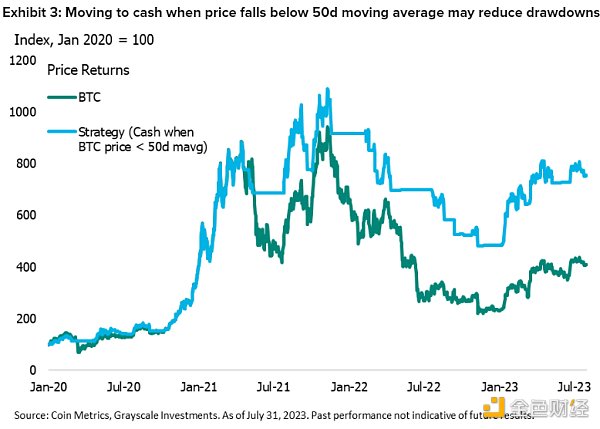

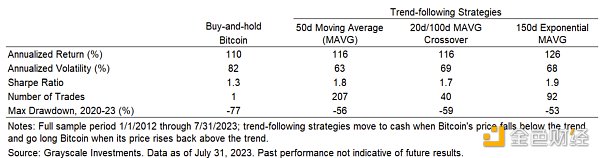

這個50日均線策略雖然簡單,但效果卻是顯著的。從2012年至今,與傳統的買入并持有策略相比,這種基于動量的策略不僅帶來了更高的年化回報,而且還降低了波動性(詳見附表)。業績的改善很大程度上歸因于該策略能夠在價格大幅下跌期間減輕損失,例如 2021 年第四季度和 2022 年第二季度(圖表 3)。50 天移動平均線策略在夏普比率5方面也表現出色,從 2012 年 1 月到 2023 年 7 月的整個時期,買入并持有的得分為 1.9,而買入并持有的得分為 1.3。值得注意的是,簡單的移動平均線策略對“回顧窗口”的選擇并不特別敏感,“回顧窗口”是移動平均線策略的選擇。計算平均值。

圖表 3:當價格跌破 50 日移動平均線時轉向現金可能會減少回撤

灰度:將CBDC視為比特幣替代品是不正確的:比特幣基金管理公司灰度(Grayscale Investments)在最近的報告中解釋說,將CBDC視為比特幣替代品是不正確的。灰度認為,CBDC是對傳統數字支付基礎設施的升級,而比特幣本身就是貨幣的升級版。(Cointelegraph)[2020/5/27]

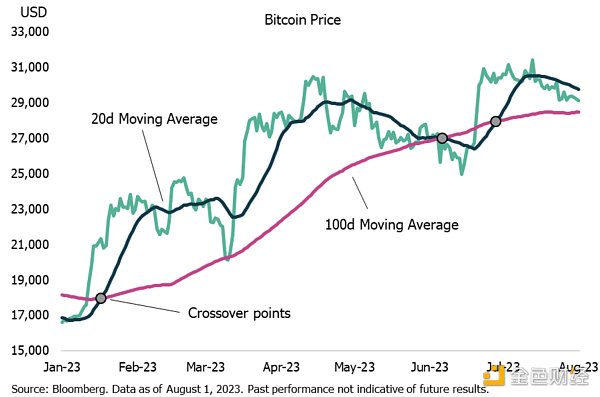

基于簡單移動平均線策略的移動平均線交叉策略使用兩條移動平均線——通常是短期移動平均線和長期移動平均線。“交叉”是指短期移動平均線穿過長期移動平均線的點。例如,考慮一個跟蹤兩條移動平均線的策略:短期 20 日平均線和長期 100 日平均線(圖表 4)。當短期(20 天)移動平均線穿越長期(100 天)移動平均線上方時,我們將此事件定義為“看漲交叉”。這被解釋為表明多頭頭寸的有利信號。相反,當短期移動平均線跌破長期平均線時,我們就會出現“看跌交叉”。這通常被視為不利信號,表明可能是時候回歸現金了。

圖 4:交叉策略跟蹤兩條移動平均線

聲音 | 灰度:BTC信托仍占主導 ETC信托管理金額超1億美元:據DailyHODL報道,灰度投資公司(Grayscale)發布了其管理資產的新概覽,截止 2 月 11 日,灰度資本資產管理總額 32 億美元。其中資產排名前三的分別是:BTC 信托管理金額 28.664 億美元,ETH 信托金額為 1.378 億美元,ETC 以 1.07 億美元緊隨其后。[2020/2/12]

從 2012 年至今,20 天/100 天移動平均線交叉策略的表現也優于買入并持有比特幣配置。該策略的年化回報率為 116%,夏普比率為 1.7,而買入并持有策略的年化回報率為 110%,夏普比率為 1.3。回測交叉策略的結果在不同時期略有不同。例如,在 2020 年至 2023 年期間,與買入并持有比特幣頭寸相比,這些策略產生了更好的風險調整回報,但總回報較低(圖表 5)。在某些時期,風險的降低是以回報率降低為代價的。

圖表 5:在上一個加密貨幣市場周期中,交叉策略帶來了較低的總回報,但風險調整后的回報較高

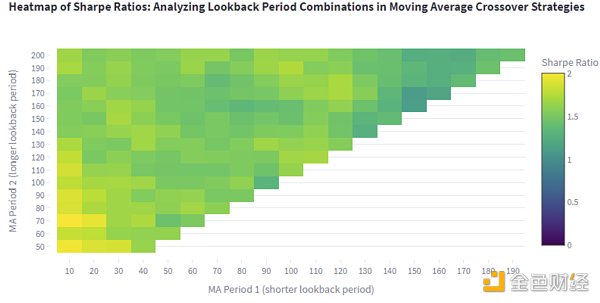

與基本移動平均策略相比,移動平均交叉策略的結果對回溯窗口的選擇更加敏感。為了說明這一點,我們使用回溯窗口組合對移動平均線交叉策略進行回溯測試(圖表 6)。根據所選回溯期的不同,結果存在明顯差異;某些組合產生優異的夏普比率,表明風險調整后的表現更好,而其他組合則產生不太令人滿意的結果。當短期移動平均線設置為大約 10-30 天時,夏普比率最高。需要強調的是,結果基于歷史數據,比特幣的價格模式可能會隨著時間的推移而變化。此外,移動平均線相對較短的策略會產生更多的交易信號,從而使投資者承擔更多的交易成本。

圖表 6:當短期移動平均線在 10-30 天左右時,交叉策略的風險調整回報最大化

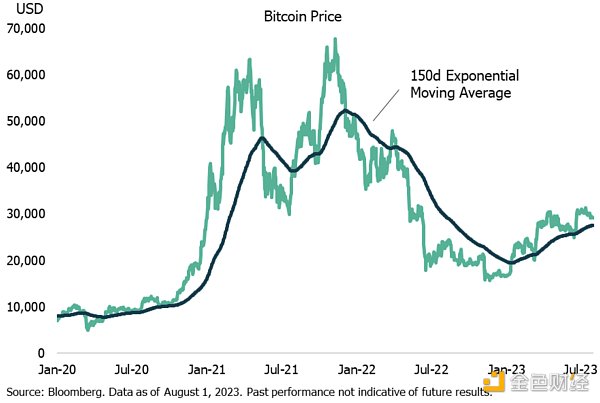

來源:灰度投資最后,我們測試基于指數移動平均線的策略(6)。這種方法類似于上面的基本移動平均線策略,但最近的價格點在追蹤平均線中被賦予更高的權重。在此處的分析中,我們使用基于過去 150 天價格數據的指數移動平均線(圖表 7)。

圖表 7:指數移動平均線更重視近期價值

與基本移動平均線策略和交叉策略一樣,指數移動平均線方法在回測中會產生良好的回報。在 2012-2023 年的整個樣本期內,該策略(在比特幣和現金之間交替)產生的年化總回報率為 126%,夏普比率為 1.9。

圖表 8:假設的指數 MAVG 策略將抓住比特幣的上漲空間,同時減少回撤

我們的分析需要注意一些注意事項。最重要的是,回測的表現取決于歷史價格模式,而歷史價格模式在未來可能會發生變化。此外,此處報告的所有假設回報均未考慮交易費用,這意味著涉及更多交易的策略的回報可能會被夸大。

值得重復的是:這種分析純粹基于價格變動,忽略了可以顯著影響資產價格的基本因素。最終,基本面對于確定長期價值至關重要。遵循僅基于歷史價格數據的機械交易規則可能會讓投資者面臨其他風險。

比特幣在其短暫的歷史中提供了異常強勁的總回報,盡管在此過程中經歷了多次大幅回撤。我們相信,比特幣和整個加密資產類別將在未來幾年繼續提供有吸引力的回報,而確保投資者抓住其上行潛力的最佳方法就是購買并持有比特幣。與此同時,某些投資者可能不確定如何評估該資產并對其波動性持謹慎態度。希望抓住比特幣價格升值同時管理波動和/或回撤風險的投資者可以考慮應用動量信號和趨勢跟蹤。我們已經演示了這些工具和策略如何為何時增加或減少比特幣分配提供指導。當正確應用時,從歷史上看,它們會提高多頭和多空投資組合的風險調整回報。因此,將動量信號作為加密貨幣分配風險管理框架的一部分應用可能會隨著時間的推移改善投資組合的回報狀況。

例如,請參閱 Asness、Moskowitz 和 Pedersen 所著的《Value and Momentum Everywhere》。金融雜志,2013;以及 Moskowitz、Ooi 和 Pedersen,《Time Series Momentum》。金融經濟學雜志,2012。

例如,請參見 Liu 和 Tsyvinski,“加密貨幣的風險和回報”。金融研究評論,2021;以及 Harvey 等人的《加密貨幣投資者指南》。投資組合管理雜志,2022 年。

所有策略結果均指2012年1月1日至2023年7月31日期間。

對于現金回報代理,我們使用彭博 1-3 個月國庫券指數。該指數代表投資者從持有短期政府證券中獲得的回報。

夏普比率等于資產的年化超額回報(相對于現金)除以其年化波動率,是風險調整后業績的常用衡量標準。

指數移動平均線更重視近期的價格觀察;早期觀察的權重在回顧窗口內呈指數衰減。

MarsBit

媒體專欄

閱讀更多

金色財經 善歐巴

元宇宙Lab

比推 Bitpush News

Tags:比特幣SEC加密貨幣ETF比特幣行情軟件下載iossecretnetwork幣總量加密貨幣最新消息與新聞metfi幣怎么樣

作者:Kuba Szewczyk,blockworks 編譯:善歐巴,金色財經在過去的12個月里,加密貨幣和NFT(非同質化代幣)市場持續下滑.

1900/1/1 0:00:00作者:Loki,新火科技導語:作者認為,MakerDAO的Spark Protocol調整DAI存款APY(DSR)至8%,實質是補償用戶持有ETH與USDC等傳統資產的機會成本.

1900/1/1 0:00:00作者:Kerman Kohli,DeFi Weekly創始人;翻譯:金色財經xiaozou如果說我從多年的加密經歷中學到了什么的話,那就是這個市場在很大程度上是由敘事驅動的.

1900/1/1 0:00:00作者:Tina Dai,Variant Fund投資合伙人;翻譯:金色財經0xJS我剛剛在Sound上發布了我的第二支單曲.

1900/1/1 0:00:00對于比特幣的廣泛傳播和普及,業界普遍認為,比特幣需要采取多層次的擴展方法。當前的關注點主要是確定哪種二層方案更適合這一目標.

1900/1/1 0:00:00作者:Bixin Ventures;翻譯:金色財經0xxzDeFi已經成為那些實際影響其用戶生活的范式轉變之一.

1900/1/1 0:00:00