BTC/HKD-0.7%

BTC/HKD-0.7% ETH/HKD-2.69%

ETH/HKD-2.69% LTC/HKD-2.45%

LTC/HKD-2.45% ADA/HKD-1.87%

ADA/HKD-1.87% SOL/HKD-2.98%

SOL/HKD-2.98% XRP/HKD-3.43%

XRP/HKD-3.43%作者:BEN LILLY;編譯:深潮 TechFlow

之前,我的長期觀點一直很堅定:美元不會失去作為全球儲備貨幣的地位。

即使在 JPow 配備無限印鈔機,以及俄羅斯和中國相互投資,希望在金磚國家(巴西、俄羅斯、印度、中國)之間形成一個競爭性貿易集團之后,我的觀點仍然如此。

但幾周前,我被迫改變了我的假設。

改變我的想法的是將 Zoltan Poszar 的關于貨幣秩序變革的理論應用于加密貨幣的情況。具體來說,當新的互換技術進入市場時會發生什么。

為了闡述這個觀點,我想深入探討一些在全球層面上正在發生的重大變化。

你可能聽過我提到過,也可能聽過其他像我這樣的鍵盤俠提到過:布雷頓森林體系 III(BW3)。

這是一個引發經濟學家、交易員甚至散戶之間激烈爭論的敏感話題。它涉及到金融領域中最重要的主題:全球貨幣秩序。

布雷頓森林體系的遺產始于 1944 年。這一體系規定了全球貨幣與美元掛鉤,而美元則以黃金作為支撐。這個體系確保了穩定和可預測性,使美元成為世界儲備貨幣的主導角色。

布雷頓森林體系 V1 于 1971 年結束,當時 Richard Nixon 取消了美元與黃金的聯系,進入了 V2。

DeFi協議總鎖倉量達866.8億美元:金色財經報道,據Defi Llama數據顯示,DeFi協議總鎖倉量(TVL)達到866.8億美元,24小時漲幅為-1.66%。TVL排名前五分別為AAVE(82.3億美元)、MakerDAO(80.9億美元)、Lido(74.9億美元)、Curve(59.2億美元)、Uniswap(42.2億美元)。[2022/11/1 12:03:03]

隨之而來的是法定貨幣。法定貨幣的意思是“讓它成為現實”。換句話說,美元上寫著的“10 美元”就是價值 10 美元。這意味著美元背后不再有黃金,只有貨幣印刷機的監管者的正式命令。

這使得央行的角色更加突出,因為他們維持價格穩定的任務變得更加困難。

由于美國正在成為儲備貨幣,這意味著它需要保持巨額貿易逆差。這使得美元能夠流入各個市場。美國與中國之間的貿易關系最能體現這一動態,中國曾長期持有價值超過一萬億美元的美國國債,直到最近才有所減持。

這也帶來了石油美元的概念。美國通過以美元支付石油生產商的貨款來幫助他們。這反過來使未來的石油買家、銀行等能夠幫助這些生產商進行貿易融資。進而催生了整個中東地區的石油市場。

美元成為全球貿易的媒介。這也是為什么 88%的外匯結算涉及美元的原因。盡管我們很容易對石油美元、歐元美元等表示不滿,但這一政策確實解決了許多全球貿易方面的問題(如貨幣估值變動、結算、貨幣接受度等)。

DeFi輕游平臺CryptoTycoon已通過Chainsguard的安全審計:據官方消息,DeFi輕游CryptoTycoon的代幣協議CTT,現已通過Chainsguard(北京鏈安)的安全審計,審計項包括協議安全性評估、業務邏輯審查等,確認了CTT在Binance Smart Chain(BSC)鏈上轉賬時,會有5%的CTT代幣被永久燃燒。

CryptoTycoon是一款基于 BSC 打造的大富翁游戲,玩家可以在游戲中花費 BNB、BUSD、USDT 等 BSC 鏈上的代幣,來獲得參與機會,并在格子上建立不同類型的房屋,來參與游戲挖礦。[2021/4/23 20:50:58]

根據利率專家 Zoltan Poszar 的說法,他曾在紐約聯邦儲備銀行和瑞士信貸工作,這一切在 2022 年俄羅斯入侵烏克蘭時發生了變化。

對俄羅斯實施的嚴厲制裁剝奪了其對外匯儲備的大部分訪問權,包括美元供應。這一事件開創了一個先例:如果你違背美國的政策,那么你的資產可能會被沒收。這是一個全球霸權濫用權力進行金融戰爭的時刻。

這標志著布雷頓森林體系進入 V3。

各國現在看到他們銀行賬戶上的美元時,意識到它們帶來了新的風險。

AOFEX今日DeFi流動性挖礦收益已發放:AOFEX今日DeFi流動性挖礦收益已發放,OT現報價15.86AQ

據官方消息,AOFEX自啟動抵押平臺幣OT參與DeFi流動性挖礦活動以來,已成功啟動四期并穩定運行,第二期(UNISWAP)挖礦活動目前年化收益率為63.49%。

AOFEX將持續為用戶篩選優質流動性挖礦項目并實時監控,用戶抵押OT即可參與。

AOFEX是全球領先數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/10/3]

他們意識到,他們資產負債表上的美元價值不及他們可以向世界出售的大宗商品。這突然強調了對大宗商品市場和供應鏈的投資。

這就是為什么我們現在開始看到一些貿易協議不再涉及美元。這是一個需要很長時間才能實現的轉變,主要是因為政府和舊金融基礎設施的遲緩性。

但最有趣的是,貿易的技術基礎設施即將得到巨大的升級,我們可以在開始得出一些結論之前進一步探討這個問題...

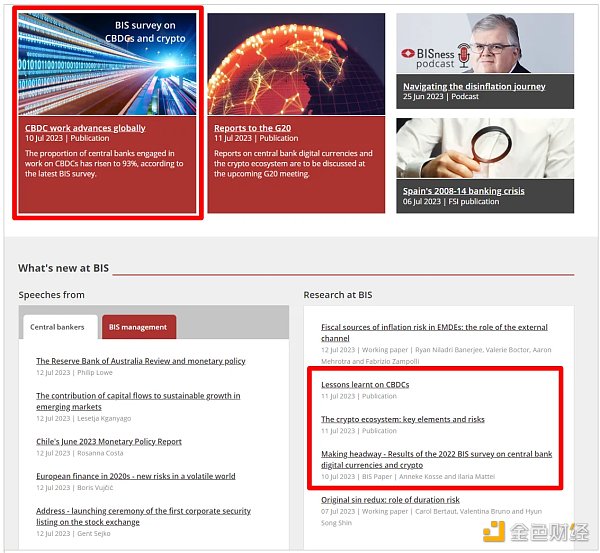

如果我們瀏覽國際清算銀行(BIS)或國際貨幣基金組織(IMF)等全球最大的銀行機構的網站,會發現一個共同的主題:代幣化和數字貨幣。

火幣DeFi Labs運營負責人高潮:2025年10%的GDP是數字資產表達:8月28日,在2020新區勢·區塊鏈科技金融峰會上,火幣DeFi實驗室運營負責人高潮以“從DeFi到開放金融”為主題進行了演講。

高潮表示,隨著未來CBDC、Libra的推出,法幣的新金融范式將帶領我們進入開放金融。在開放式金融中,復雜的金融會變得更簡單,且會進一步減少甚至消除操作風險和不確定性風險,目前DeFi領域的發展正在進一步加快這一進程。高潮同時預測,在2025年將有10%的GDP會用數字資產表達。[2020/8/28]

簡而言之,央行數字貨幣(CBDC)正在迅速到來。這意味著我們當前的技術需要升級。

兩個值得注意的解決方案是新加坡金融管理局的“ Project Guardian”和國際清算銀行的“Project Mariana”。

“Project Guardian”基于一種名為 Multi—CBDC 橋(mBridge)的分布式賬本技術。這是一個花哨的名字,用于交換 CBDC。或者對于我們中的加密貨幣愛好者來說,它只是使用 Uniswap v2 AMM 技術交換一些代幣。

如果你讀過關于“ Project Guardian”的報告,你會發現它是一個非常冗長的解釋,說明如何高效地交換代幣。

幣贏CoinW將于7月30日16:00在DeFi區上線LID:據官方消息,幣贏CoinW將于7月30日16:00在DeFi區上線LID,開通LID/USDT交易對,并開啟“充值送LID,Taker0費率,Maker-0.1%費率”活。據悉,LID(Liquidity Dividends Protocol)采用新技術,提供了將流動性存入Uniswap的解決方案,同時還提供了基于社會獎勵的押注系統。[2020/7/30]

我要說的是,華爾街真的很擅長將一些很棒的技術變得極其無聊。

無論如何,正如我們大多數人所知道的,你現在可以在流動性曲線的尾端交換資產……想象一下越南與哥斯達黎加進行代幣交換,而不需要美元。

另一個流行的方案是 Project Mariana。這個項目也有新加坡金融管理局以及國際清算銀行、法國央行、瑞士國家銀行等機構參與。

他們說這是一個實驗……利用了 Curve 的 AMM 技術。我們可以真正看到他們如何理解這些 AMM 的工作原理,以及不同用例中某些 AMM 的優勢。

簡單總結一下 Project Mariana 的內容……它實現了代幣的轉移(在網絡上稱為“wCBDC”)。央行可以發行和增加流動性,然后商業銀行可以使用 wCBDC 代幣與 AMM 和其他銀行進行交易。

可以將其視為央行的許可鑄幣合約,商業銀行可以在其中與 AMM 進行交互。

這些解釋中常用的詞匯有“安全性”、“跨境”和“效率”。這并沒有任何問題。但這里缺少的是,美元作為貿易媒介會發生什么變化?

我們都知道,AMM 更多地是在不需要美元甚至以太坊的情況下進行轉移。這意味著它將減少對美元進行交換和交易的依賴。換句話說,之前提到的美元參與的 88%的外匯結算數據將面臨 100%的危險。

我清楚地記得我寫學術論文的時光。回顧這些論文時,我不禁覺得自己聽起來很呆板。

而且很難理解。這就是為什么這些研究會在幾天內改變我的思維方式。但我沉迷于這些論文的原因是我想看看是否有人在研究如果美元需求減少會發生什么。

如果有人將這與新的 AMM 技術結合起來,那就太好了。

但我真的找不到任何東西...除了國際貨幣基金組織(IMF)的兩篇論文。

第一篇是《數字貨幣與央行業務》,第二篇是《現金使用下降與對零售央行數字貨幣的需求》。

第二篇的標題真的很明顯。這些論文討論了從實物現金向數字替代品的轉變如何改變貨幣政策和通脹的動態。

直白地說,作者們討論了央行數字貨幣(CBDC)和通脹。我喜歡他們的方法,因為他們討論了兩個結果。

首先,作者們提到了數字銀行服務的使用增加以及非銀行替代現金的使用將減少對實物現金的需求。

這種轉變會影響實物現金與國內生產總值(GDP)以及更廣泛的貨幣總量之間的比率。如果沒有對電子貨幣(即數字貨幣的實物儲存)持有準備金的要求,從銀行存款轉向電子貨幣將減少更廣泛的貨幣總量。

他們的意思是需要制定一定的資本管制措施。

否則,我們將得到第二個結果:在要求按比例持有準備金的經濟體中,從現金到電子貨幣的轉移不會對更廣泛的總量產生影響。

所有這些都涉及到所謂的“影子銀行”。它是貨幣體系中不受貨幣供應監管的一部分。

這表明這些非央行數字貨幣形式可能會減少對美元的使用,從而導致通脹。

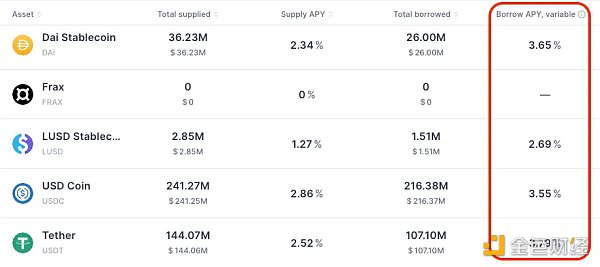

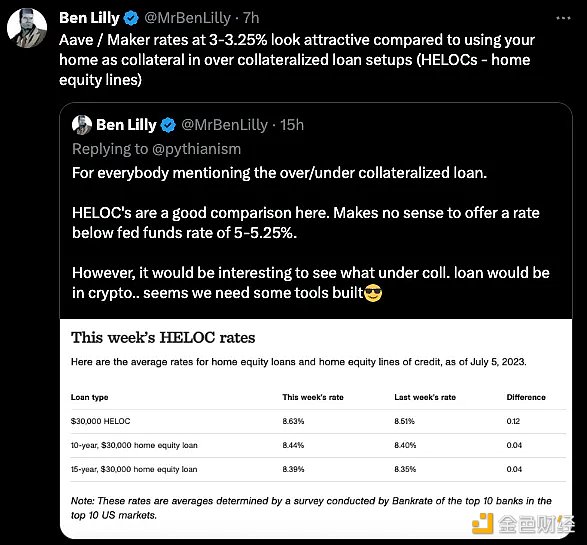

對于加密貨幣 Degen 來說...如果使用 Aave 以超額抵押的方式借入代幣,這就提供了這種可能性...

當你去銀行以你的房屋作為抵押品以這樣的利率借錢時...

這些其他形式的美元 —— DAI、USDC、USDT ——它們并非由美聯儲印制,這實際上會造成美聯儲試圖控制的利率問題。

這將導致對實際美元的需求減少……以及更高的通貨膨脹。

思考這個問題很有趣。在某種程度上,我理解為什么 Basel 的新指導方針將很快出臺。這些指導方針告訴銀行他們需要在金庫中持有多少資本以支持他們的業務。它解決了上述提到的這種問題。

因此,我們應該期望穩定幣的指導方針與這種思維保持一致...否則,它們實際上會破壞美聯儲試圖實現的目標。

在我因支持美聯儲監管立場而收到仇恨郵件之前,我想說美元是他們的。制作我們自己的美元只是我們在復制他們的發明。我們有自己的原生代幣...也許我們只是在其中創造額外的穩定性,而不是對穩定幣監管感到不安。

但在我離題太多之前,我想真正強調一下提出這個關于貨幣需求和通脹的討論的重點...

這些論文沒有提到與像“ Project Guardian”和“Project Mariana”這樣的新外匯互換技術有關的貨幣需求的潛在下降。我很好奇這些機構何時會解決這個問題,因為我相信美聯儲、國際清算銀行或國際貨幣基金組織中的某個人正在思考這個問題。

這不僅僅是美國的一個重大問題,而是全球性的。它作為一個催化劑,似乎引發了一場隱藏的通脹海嘯。

深潮TechFlow

個人專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

LD Capital

-R3PO

MarsBit

作者:vitalik 來源:vitalik.eth 編譯:善歐巴,金色財經特別感謝Worldcoin團隊、Proof of Humanity社區和Andrew Miller進行討論.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:493.22億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量37.

1900/1/1 0:00:00作者:Hannah Lang,REUTERS;編譯:松雪,金色財經國會的一個重要委員會將于本周就幾項旨在制定加密貨幣監管框架的法案進行投票.

1900/1/1 0:00:00作者:Meta Era, Kaishek 作為最大的安卓應用商店,谷歌商店 Google Play 擁有數十億用戶,提供超過 200 萬款手機應用和游戲.

1900/1/1 0:00:008月3日,香港加密貨幣交易所HashKey、OSL同一天宣布獲得香港證監會1號和7號牌照升級批準,業務范圍從專業投資者擴大到零售投資者.

1900/1/1 0:00:00最近,曾在肯尼亞找黑人做Worldcoin KYC,再把賬號轉賣給國內用戶的阿倫回國了。用戶在閑魚上刷到的代過Worldcoin的產品,背后的源頭便是阿倫這樣的在非洲的第三方.

1900/1/1 0:00:00