BTC/HKD-5.07%

BTC/HKD-5.07% ETH/HKD-6.43%

ETH/HKD-6.43% LTC/HKD-4.31%

LTC/HKD-4.31% ADA/HKD-9.67%

ADA/HKD-9.67% SOL/HKD-12.52%

SOL/HKD-12.52% XRP/HKD-7.77%

XRP/HKD-7.77%原文作者:TylerD 原文編譯:深潮 TechFlow

2021 年的時候,一切都是如此簡單。人們真的會購買 NFT,購買他們喜歡的作品,購買擁有稀有特征的 NFT。

我們加入 Discord 群組與其他持有者聯系。社區形成了,交流變多了,持有人也在增長。然后,金融開始滲入這個成熟的市場,事情開始改變。

許多人將 NFT 的金融化視為市場成熟的標志。有人認為這將為更大的參與者和更多的主流參與者打開大門。

但情況真的是這樣嗎?

至少對于 NFT 市場的一個重要領域——PFP 領域來說,金融化似乎已經破壞了我們曾經熟知的 NFT。在這篇文章中,TylerD 通過研究 NFT 的金融化,包括市場和交易創新、代幣激勵、借貸和 NFT 永續合約/期貨,以及它們對市場的影響,發表了自己的看法。

總體影響:負面

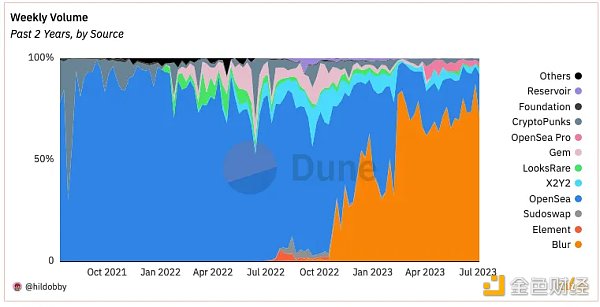

在過去的周期早期(即 2020 年末至 2021 年初),NFT 市場就像是一個無序的西部荒野,而 OpenSea 是王者。

就像它的名字一樣,它是 JEPG 開放廣闊的海洋。它可以說是 2021 年牛市周期中最大的贏家,從每月數十億美元的收入中獲得了數百萬美元的費用。

他的成功帶來了競爭,首先是 LooksRare,然后是 X2Y2、Gem 和 Sudoswap,最后是 Blur。

金融科技公司Plaid正在將其金融數據服務范圍擴展至加密交易所賬戶:7月14日消息,金融科技公司Plaid正在將其金融數據服務范圍擴展至加密交易所賬戶,首先會支持 Binance.US、Kraken 和 Gemini 的賬戶。Plaid 表示,該平臺現在能夠顯示三個加密交易所持有的余額、交易和加密資產類型等信息。

Plaid 已經為 Robinhood 和 SoFi 等應用提供加密資產信息,并計劃連接到一系列加密賬戶提供商,今年晚些時候將整合 Blockchain.com 和 BitGo。Plaid 是一家專門開發金融服務 API 的金融科技公司,允許用戶地將自己的銀行賬戶連接到他們想要使用的 APP 中。(TechCrunch)[2022/7/14 2:13:58]

這種競爭催生了 NFT 市場中的新功能,提升了交易體驗。這些功能太多了,無法一一列舉,但其中一些有影響力的功能包括:

分析圖表和更好的數據訪問;

批量購買 NFT 和上架;

通過接受競價進行批量出售 NFT;

實時競價和競價深度分析。

當時,這些功能受到了歡迎,現在仍然很受歡迎。但它們是第一個開始改變 NFT 交易者和收藏家對他們的 JPEG 圖像看法的功能。

曾經是具有特征和功能的獨特數字收藏品,持有者與之產生聯系并重視持有的物品。現在,它們的非同質性正在消失,代幣正在變得同質化。

批量購買可以說是第一個使 NFT 走上這條道路的功能。一次性批量購買 NFT 改變了購物體驗,能夠通過競價批量出售改變了銷售體驗。

雖然在 NFT 的 Discord 群組中,掃地板經常受到歡呼,但很快更精明的持有者意識到了問題——大多數掃蕩者更有可能成為賣家,以此類推。他們并不關心自己擁有哪些 NFT,它們只是可以買賣的代幣而已。

河北:2021數博會將聚焦區塊鏈和數字金融:8月11日,河北省委辦公廳、省政府辦公廳印發《2021中國國際數字經濟博覽會總體方案》,明確2021中國國際數字經濟博覽會將以“創新發展與數字經濟”為主題,高峰論壇將聚焦數字經濟與碳達峰碳中和、數字金融、量子信息、區塊鏈等前沿熱點話題,招商對接活動也將圍繞區塊鏈等重點領域。(燕趙都市報)[2021/8/11 1:48:30]

因此,盡管這些功能使交易體驗更好,但收集和持有基礎資產的體驗卻開始惡化。這些交易功能的進步帶來的影響是負面的,即使當時并沒有完全意識到。

但與下一階段的市場競爭:代幣激勵的影響相比,高級交易功能的影響就顯得蒼白無力了。

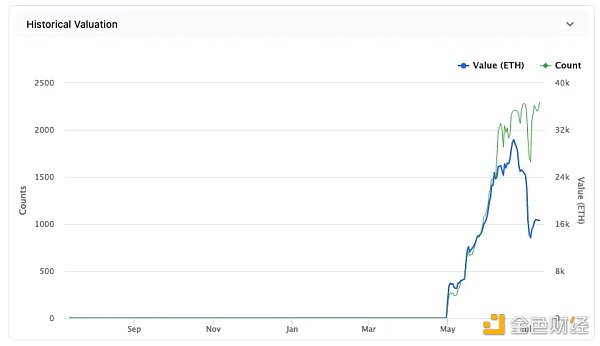

到 2022 年末,大多數 PFP 項目已經消亡。那些幸存下來的項目似乎是有希望成功的。

新一代項目由 Bored Ape Yacht Club(BAYC)領導,其后是 Azuki、Doodles、Moonbirds 和 Clone X,每個項目似乎都有自己獨特而強大的社區。

然而,在 2023 年 2 月,一切都發生了變化。Blur 宣布了空投和第二季的挖礦。早期用戶通過空投獲得了$BLUR 代幣,為市場提供了超過 2.75 億美元的流動性。

隨著刺激措施,這些流動性重新涌入 PFP 市場,價格連續幾周上漲。而另外約 3 億美元的空投承諾吸引了新的(看起來是 DeFi 原生的)交易者進入這個領域。

現場 | 羅漢堂秘書長陳龍:沒有好的技術就不會有“五好”金融:金色財經現場報道,9月24日上午,由上海市政府指導、支付寶和螞蟻集團主辦的全球高級別金融科技大會“外灘大會”在上海開幕。羅漢堂秘書長陳龍現場分享好的金融有5個標準:

第一個標準服務于實體經濟;第二應該是普惠的;第三個是可承擔的;第四是豐富多樣的,各種各樣真實的需求都應該得到滿足;最后一點在商業上是可持續的,這五個條件應該叫五好金融。因為信息的缺失我們離好的金融差得還很遠。金融本質上是信息的服務,如果我們沒有信息,金融機構沒有辦法知道用戶在哪里,需求是什么,風險有多大,就沒有辦法提供好的金融服務,所以只好聚焦于相對有錢的和信用更好的群體,這是所謂的二八金融背后的原因。所以說沒有好的技術就不會有“五好”金融。[2020/9/24]

挖礦者可以通過上架和競價 NFT 來獲得積分。而聰明人自然而然地找到了如何操縱系統的方法。這些投機者購買 NFT 并沒有獲得獎勵,一旦他們的競價被接受,他們也不會積累積分,因此游戲變成了:盡可能保持競價高,但不被接受。

這揭示了一個事實,這些農民并不真正想要這些 NFT,他們只是想積累 $BLUR 代幣的積分。

在 BAYC 市場上,這個問題在一些知名交易者/創始人/OSF 和 Mando 進行了 Bored Ape 交易后變得更加明顯。他們在短短幾秒鐘內以 5, 545 ETH(當時價值 900 萬美元)的價格一次性出售了 71 個 BAYC。

而在 Blur 參與競價的投機者剛剛吸收了 71 個他們不想要的 BAYC NFT,接著就引發了連鎖反應。一群人開始互相交易這些 NFT 以獲取積分。

于是,人們看到了這兩件事情:

同樣的 NFT 被反復交易數十次;

美國金融監管局批準tZERO設立子公司為代幣籌資提供服務:美國在線零售商Overstock的全資子公司tZERO周四宣布,金融業監管局(FINRA)已批準其申請成立零售經紀交易子公司tZERO Markets。該機構將為代幣發行者提供籌資配套服務。 tZERO運營著一個非托管加密交易app,支持BTC、ETH和RVN。(Coindesk)[2020/9/10]

價格開始下跌。

投機者已經計算出每筆交易可以承受的可接受損失,只要他們通過積分抵消足夠的 Blur 積分。從 2023 年 2 月開始,這種情況導致資產價格逐漸穩定下降,一直持續到現在。

可以爭論的是為什么新買家沒有進入這些生態系統。許多人指出團隊和創始人在執行和愿景方面的不足。這確實有一定道理。

但另一個推動因素——也可能是更重要的一個——是這些 NFT(尤其是 PFP)失去了神秘感。購買一個被反復交易數十次的 Bored Ape 并不那么令人向往。

著名的 NFT 交易者 Cirrus 做了一個類比,他說走進一家勞力士店,看到幾個奢侈品收藏家整個早上互相扔勞力士手表。你會想買那些勞力士嗎?

隨著這個過程的進行,最初吸引許多人進入 PFP 市場的特點(與特征的認同,購買一張值得作為個人資料圖片的 NFT,接入社區)逐漸消失。

這些 PFP 變成了用于交易以積累$BLUR 代幣的代幣。它們的非同質性進一步降低,這就是為什么我認為代幣激勵對市場的影響是負面的原因。

總體影響:積極

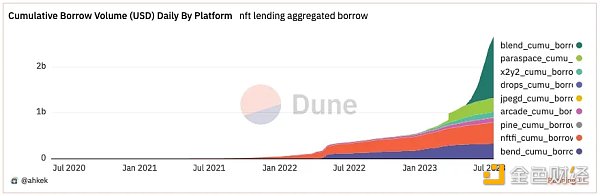

在市場戰爭繼續醞釀的同時,一個新的金融領域開始起飛:NFT 借貸。

AOFEX上線DeFi專區,囊括去中心化金融熱門幣種:據官方消息,AOFEX交易所現已正式上線DeFi專區,包括OMG、ZRX、KNC、MKR、LINK、LEND、COMP等20個熱門DeFi幣種,更多DeFi項目正在陸續上線中。

Decentralized Finance,簡稱DeFi,即去中心化金融,是今年區塊鏈行業的熱門領域。

AOFEX是領先的數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/8/24]

今年 4 月,NFT 借貸市場的累計交易額突破了 10 億美元,而在 Blur 推出其 Blend 平臺后,該市場最近在 6 月突破了 20 億美元的門檻。

NFTfi 是首個進入市場的平臺,在 2021 年春季推出,并在 2021 年底達到了約 4 億美元的交易量。

該產品相當簡單。NFT 持有者將其資產作為抵押品,并設定所需的貸款條件,借款人則對這些 NFT 提出報價。如果 NFT 持有者接受了這些條件,他們將接受交易,并收到 WETH,同時 NFT 將進入托管。如果貸款按時還清,持有者將收回 NFT;否則,借款人將獲得 NFT。

隨后,其他競爭者進入市場,包括 Arcade.xyz 等其他點對點借貸協議和 BendDAO 以及 JPEG'd 等點對池協議。貸款期限變得更長,年利率也降低了。

很快,NFT 持有者有了幾個選擇,像 BendDAO 這樣的新參與者宣傳了沒有償還日期的貸款,只要資產價值保持在一定的清算閾值以上。

然后,在 2023 年 5 月,Blur 推出了其 Blend 計劃,將借貸和一種期權市場(Buy Now, Pay Later) 添加到其協議中,并提供貸款報價的代幣激勵。

貸款價值比(LTV)上升,年利率直接降至 0 。更多的杠桿進入生態,這在最近的 Azuki Vegas 派對、Elementals 災難和隨后的 PFP 清算連鎖效應中變得越來越明顯。

盡管一些人可能認為 NFT 借貸存在潛在的負面影響,因為杠桿交易通常會以災難告終(尤其是對于經驗不足、過度暴露的交易者),但對我來說,這個功能更多地是正面的。

能夠以 NFT 作為抵押品獲得流動性,使得持有該 NFT 更容易更長時間地保留。

而且,像 NFTfi、Arcade 甚至 Zharta 這樣的協議允許對特定的 NFT 進行特定的報價,因此特征、稀缺性等在借貸過程中確實具有價值。

非同質性實際上是有回報的,所以我認為 NFT 借貸是一個正面的評價。

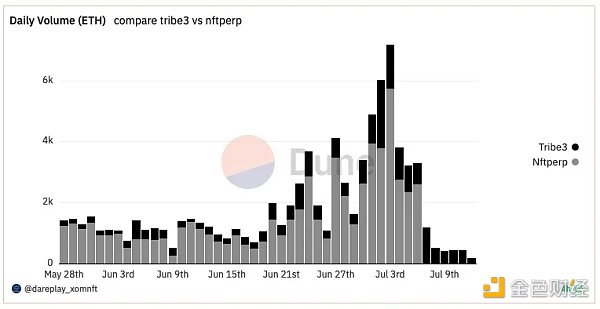

可以說,在 NFT 熊市中,最熱門的金融趨勢之一就是通過永續合約協議(如 NFTperp 和 Tribe)以及 Wasabi(點對點)進行 NFT 做多或做空。

永續合約和期貨允許交易者對資產未來的價格進行投注,通常使用杠桿。例如,NFTperp 允許用戶在交易中使用最高 10 倍的杠桿(這意味著 1 個 ETH 的賭注相當于 10 個 ETH 的規模)。永續合約和期貨的區別在于,永續合約可以無限期保持開放,而期貨有設定的到期日期。

簡要介紹一下這些協議的工作原理:永續合約協議使用虛擬自動化做市商(vAMM)允許交易者對 NFT 進行做多(認為價格會上漲)和做空(認為價格會下跌)的投注。正如知名的加密貨幣 KOL 0x Foobar 所描述的 vAMM,它們的運作方式類似于 Uniswap v2 池,但沒有實際的流動性。它們通過算法模擬具有流動性,并根據做多和做空的交易量上下調整價格。

這個產品可以讓持有者通過開設空頭頭寸來對沖其 NFT 的價值下跌,讓沒有足夠資金購買 NFT(比如 35 個 ETH 的 BAYC)的人可以通過任意金額的多頭頭寸押注其上漲,還可以讓那些認為某個 NFT 將下跌的人通過做空來押注這一走勢。

這三種用例都是有意義的,并在交易者的全面交易策略中占據一席之地。但這些交易和底層模型都有局限性,在極端市場事件中可能會受到考驗,而 NFTperp 剛剛以艱難的方式發現了這一點。

最近,NFTperp 出人意料地關閉了其平臺,稱其在期貨交易中積累了 5.18 億美元的壞賬。他們已經分享了一些發生的細節,但很可能是由于 Azuki Elementals 鑄造和隨后的清算導致 NFT 市場的大幅下跌,增加了 NFTperp 的做空交易量,從而給系統帶來了無法吸收的沖擊。

這一舉動使得 Wasabi 和 Tribe 成為了市場上僅存的做空協議。

總的來說,NFT 永續合約、期權和期貨是最新且最不成熟的 NFT 金融市場,一些人認為 NFT 永續合約從設計上注定會失敗(這個觀點值得單獨討論)。

但有一件事是清楚的——在迄今為止討論的所有金融方面中,永續合約和期貨可能對保持非同質性的影響最為負面。

從表面上看,唯一重要的是地板價(更準確地說,是 vAMM 的預言機價格)。整個社區和收藏品都被簡化為屏幕上的數字。稀有物品并不重要。所有的押注都與地板價的波動相關。

因此,我對 NFT 永續合約、期權和期貨給予了負面的總體評價。

這里所闡述的觀點主要集中在 NFT PFP 領域,因為 Art Blocks 和更廣泛的數字藝術市場,以及游戲和元宇宙等其他 NFT 領域,在很大程度上沒有受到代幣激勵和福利的影響。

有趣的是,Art Block 指數在過去一年略微上漲,而 PFP 指數下跌超過 50% 。

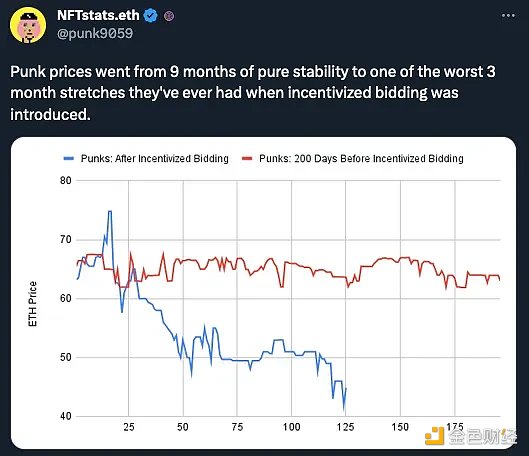

也許最具破壞性的證據是 CryptoPunks 市場,在被添加到 Blur 激勵競標之前,它保持了 200 天的穩定 10% 的范圍,之后出現了 120 天的極端波動,漲跌幅達到 + 15% 到 -40% 。

因此,總結評估 NFT 金融化對 PFP 領域的影響:

高級交易功能 ——消極;

代幣激勵——消極;

借貸——積極;

期貨、永續合約和期權——消極。

隨著非同質化代幣市場的發展,我們開始看到各種功能和機制對這個新市場的影響。許多功能和機制產生了巨大的意想不到的影響。但是,這些金融創新大多侵蝕了 NFT 的非同質性。

這種去除非同質性對收藏家持有這些資產的欲望產生了負面影響,并在市場中得到了體現。可悲的是,對這個市場造成的損害可能是不可逆轉的,可能的結果是現有的 PFP 收藏品永遠不會再見到 ATH。

也許我們的早期 NFT 市場并不需要這么多的金融化,也許新的創新將重新激發非同質性。

深潮TechFlow

個人專欄

閱讀更多

金色財經

金色薦讀

區塊鏈騎士

金色財經 善歐巴

Block unicorn

Foresight News

Opside 的宗旨是讓 ZK-Rollup 變得更加友好和大眾化,從而使得以 zkEVM 為基礎的應用鏈大規模落地成為可能.

1900/1/1 0:00:00美國證券交易委員會(SEC)主席 Gary Gensler 似乎對加密行業有個人仇恨。從數字資產質押到 Ripple (XRP) 訴訟,Gary 正在對加密公司施加監管壓力.

1900/1/1 0:00:00ChatGPT爆火之后,AI大模型成為眾多科技公司追逐的熱點。從聊天對話,到圖像生成,再到桌面辦公,仿佛AI在一夜之間具備了顛覆一切的神力.

1900/1/1 0:00:00現代信用卡行業引發的故事是否預示著加密貨幣的未來?它已然發生并在悄然流行。1949年,戰后美國正在經歷前所未有的經濟繁榮.

1900/1/1 0:00:00原文作者:SunnyZ 翻譯:星球日報了解 Web3 玩家的行為偏好,無論是對于優化游戲項目方運營還是調整游戲和收益機制的設計,都非常關鍵.

1900/1/1 0:00:00作者:Patrick McCorry;編譯:0×26,區塊律動本文來自 Arbitrum 基金會和 Lemniscap 的 Patrick McCorry.

1900/1/1 0:00:00