BTC/HKD-4.19%

BTC/HKD-4.19% ETH/HKD-7.81%

ETH/HKD-7.81% LTC/HKD-7.19%

LTC/HKD-7.19% ADA/HKD-6.28%

ADA/HKD-6.28% SOL/HKD-6.21%

SOL/HKD-6.21% XRP/HKD-3.8%

XRP/HKD-3.8%背景

由于去年FTX引發的一系列Crypto黑天鵝,致使現有的各國紛紛加強了監管。這一點從各國近期的監管相關的討論和政策里,經常提及要避免類似FTX的金融事件發生,就可以直觀地感受到了。

而自今年以來,美國的監管也一改以往的作風,頻頻對Crypto行業重拳出擊。此前已經對Kraken交易所,BUSD/USDC等穩定幣發難過。

而關于監管的政策與會議發布的頻率也越來越高,并且不再是以往只是觀望或者討論的氛圍,而是傾向于更直接的監管了。

除了在政策上有這樣的趨勢,這一點還提現到了在美國的Crypto從業人員。我們此前在香港也與一些美國團隊有過交流,當地許多團隊都在紛紛離開美國,美國對于Crypto行業來說也已經不再是監管友好的氛圍了。

SEC做了什么

說回近期大家最為關注的事情,莫過于SEC對Binance.US以及趙長鵬(CZ)的起訴。

根據公開資料和Crypto領域的分析,美國證券交易委員會(SEC)對Binance及其首席執行官CZ發起的訴訟有以下幾個關鍵點:

SEC的投訴對象是Binance的三家子公司(BAM MANAGEMENT US HOLDINGS INC.、BAM TRADING SERVICES LIMITED、BINANCE HOLDINGS LIMITED)以及CZ本人。

Binance針對多個網絡的錢包維護再次延長5個小時至4月5日00:30:4月14日消息,Binance發布公告稱,今日針對多個網絡的錢包維護將再延長約5個小時至4月5日00:30,此前已延長3小時。

Binance稱,正在積極查明原因,以重啟提款服務,維護完成后,將在受影響的網絡上重新開放提款。[2022/4/14 14:25:00]

SEC指控Binance在CZ的指揮下提供了三種涉及證券的核心服務:交易平臺、經紀商和清算機構。Binance明知按美國法律需要注冊才能從事這些業務,卻故意不注冊,以規避監管。

SEC指控Binance和BAM Trading非法提供和銷售了未注冊的證券,包括BNB Vault、Staking、Simple Earn等產品。用戶沒有獲得充分的信息披露,包括潛在的風險因素。

SEC指控Binance和BAM Trading對Binance US的情況作出了虛假陳述。并借此吸引了約2億美元的投資和數十億美元的交易量。

SEC指控被告通過非法手段為自己賺取了數十億美元的利潤,同時讓投資者承擔了風險。

SEC的訴求包括:

永久禁止被告繼續違法行為

追回被告的違法所得

剝奪CZ及相關主體利用州際貿易的渠道和手段(即商務權)從事相關非法業務的能力

Hotcoin Global將正式開啟Defi交易,多個熱門defi項目集中上線:據官方消息,Hotcoin Global(熱幣全球)其將于近期全面上線多個熱門Defi項目,同時,Hotcoin Global會加大DEFI布局,引入更多優質DeFi項目,成立Defi交易專區,對其進行全方位的交易支持。

Hotcoin?Global成立于2017年,總部位于悉尼,現持有多國金融牌照,業務范圍覆蓋全球;注冊用戶超過100萬,日活躍10萬,全球穩定排名前25,合作媒體超過100家,擁有自研系統,支持多幣種現貨、合約、ETF、杠桿等交易。[2020/8/14]

對被告處以民事罰款

對投資者進行適當的補償

SEC對Binance的訴訟是一起民事訴訟,而非刑事訴訟。

在美國,SEC是一個聯邦政府機構,負責執行聯邦證券法,保護投資者,維護公平、有序和高效的市場,并促進資本形成。

SEC的訴訟通常是民事性質的,旨在糾正違法行為,防止其再次發生,并尋求對投資者的賠償。

刑事訴訟則涉及違反刑法的行為,由政府對個人或實體提起,可能導致罰款、監禁或其他刑事處罰。

在證券法領域,刑事訴訟通常由美國司法部處理,而不是SEC。因此,SEC對Binance的訴訟是民事訴訟,其目的是尋求賠償,防止未來的違法行為,并可能要求Binance支付罰款。

ZG.COM交易平臺多個幣種24小時漲幅超10%:據ZG.COM官網顯示,截止至今日17:30,其平臺上多個幣種24小時漲幅超10%:

LXC(310.61%),PRCC(41.94%),HDW(29.03%),CFO(25%),HGS(21.62%),MENT(11.87%),FOT(10.85%)。截止至發稿,BTC當前價格為9057.99 USDT,24小時漲幅為3.69%。

ZG.COM數字資產交易平臺,目前全球綜合排名前20名,推出的全幣種合約已于近日上線,更多詳情請見官網。[2020/3/5]

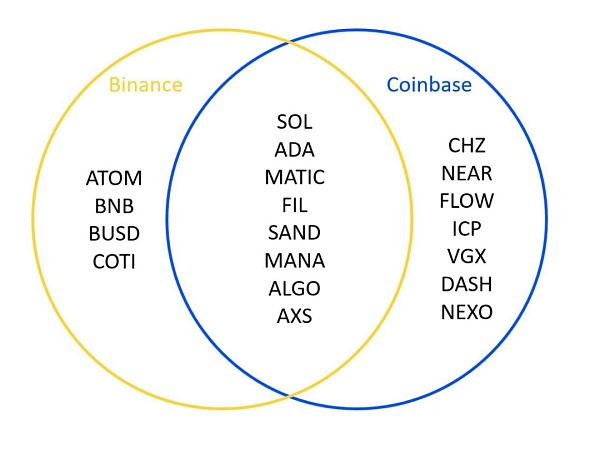

其中就有值得我們關注的重點,訴訟里提到了銷售了未注冊的證券,而在訴訟文件中顯示,SOL、ADA、MATIC、FIL、ATOM、SAND、MANA、ALGO、AXS和COTI等被認定為證券。

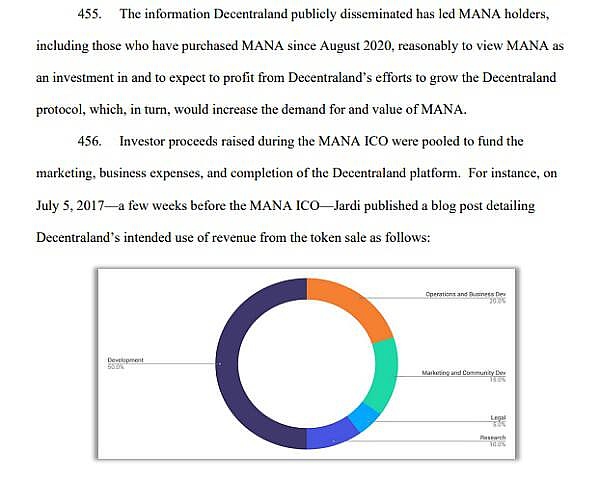

在訴訟文件中,SEC依次將上述通證分析了一下,顯而易見它們有著類似的模式:首次Coin發行 (1C0) 的過程、Token的歸屬、核心團隊的分配以及通過擁有這些通證來促進利潤產生。

而另一方面,SEC也對美國最大的Crypto交易所同時也是第一家在Nasdaq上市的公司Coinbase發起了起訴,其中也有認定Coinbase銷售了未注冊的證券,也包含多個通證。總結下來一共有19種通證被提及:

動態 | 江蘇服務走進“一帶一路”交匯點推進會簽約合作企業33家,涉及區塊鏈等多個產業:金色財經報道,10月31日,江蘇服務走進“一帶一路”交匯點推進會在連云港海州灣會議中心舉行。據初步統計,本次推進會期間,共簽約合作企業33家,達成合作意向企業40余家,涉及大數據互聯網、區塊鏈、電子新材料、物流、文化、旅游等多個產業,其中10家重點企業代表進行了現場簽約。[2019/11/2]

Binance:ATOM、BNB、BUSD、COTI

Coinbase:CHZ、NEAR、FLOW、ICP、VGX、DASH、NEXO

兩者都有:SOL、ADA、MATIC、FIL、SAND、MANA、ALGO、AXS

此前,SEC只是對個別項目進行了判別,并且也只是在宣傳上聲稱許多通證其實是證券,但此次大規模認定多個項目的通證屬于證券,這可能會對整個加密行業產生巨大影響。

如果它們被視為證券,會有什么影響?

1.這些通證將無法在美國交易所交易。

2.它們可能會從美國交易所退市。(此前就有過一些退市的先例)

3.如此多的項目同時被判別,會影響現有的許多項目的正常發展。

動態 | BSV網絡出現多個100MB左右的區塊:據bitcoinblocks數據,BSV網絡出現了多個100MB左右的區塊。截止目前,04:00挖出的第602307區塊最大,為128.52MB。據此前消息,BSV正在進行壓力測試。[2019/10/1]

4.從業者或者項目將要面臨的政策風險會更大,會抑制許多原本想要進入行業的人才。

5.嚴重打擊傳統資金進入Web3的信心,在一級和二級層面均會有體現。

而對于如何判別某個通證是否屬于證券,則要提及一個有年代感的標準——豪威測試。

豪威測試是美國最高院在1946年的一個判決(SEC v. Howey)中使用的一種判斷特定交易是否構成證券發行的標準。

如果被認定為證券,則需要遵守美國1933年證券法和1934年證券交易法的規定。該標準包含四大條件:

1、是金錢(money)的投資;

2、該投資期待利益(profits)的產生;

3、該投資是針對特定事業(common enterprise)的;

4、利益的產生源自發行人或第三人的努力。

該定義中的“金錢”的概念不斷擴大,可延伸為資產的投資。特定事業的定義比較模糊,不同法官有不同的理解,大多數聯邦法庭認為可以是對項目的投資。

至于最后一條,如果投資者自身的行為將決定盈利是否產生,則該等投資將不構成證券。

而SEC稱,上述19個通證由于此前提到的3個共同因素而滿足豪威測試的要求,從而產生了“獲利預期”。

這19個通證中有許多都是公鏈項目的通證,其中卻少了波卡的DOT。

波卡為何能幸免于難?

其實,早在2019年開始波卡就在未雨綢繆。

2019年4月,美國證券交易委員會創新與金融技術戰略中心(簡稱 “FinHub”)的工作人員發布了《數字資產 ‘投資合同’ 分析框架(簡稱 “框架”)》。

該框架的要素表明,為籌款目的提供和出售的幾乎所有數字資產,最初都極有可能構成初始購買者手中的證券。

然而,該框架的其他要素還包含表明,存在這樣一條合規路徑——允許最初作為證券提供和出售的數字資產在之后重新評估。

這條道路表明,根據美國聯邦證券法,在某些情況下,數字資產可以不再是證券。換句話說,可以發生性質轉變。

這給了一個可以探索的合規路徑。2019年11月,波卡背后的Web3基金會就做出決定,改變了其發展軌跡,也造成了業務流程、人員管理和公眾溝通方式的改變。

他們選擇接受美國證券交易委員會(“SEC”)提出的 “進來聊聊” 的提議。

而經過三年,不斷與SEC官方的溝通和對自身的調整,終于Web3基金會探索出了一套可行的理論。

即如何為越來越去中心化的項目(如Polkadot)和一種數字資產實現通證性質轉變,這種數字資產除了最初出于籌款目的提供和出售外,本身不具有類似證券的屬性。

而在2022年11月,距離完成Polkadot上線流程近一年,其中包括真正去中心化的治理機制和鏈上國庫。

Web3基金會也激動地宣布了他們與SEC工作人員共同秉持的觀點一致,Polkadot區塊鏈的原生數字資產DOT已經完成了性質轉變。

目前DOT的提供和銷售不是證券交易,DOT也不是證券,它僅僅是軟件。

所以,DOT是軟件并不是自稱的,這是Web3基金會與監管層共同探索出來的一條路徑,而波卡則是這條路徑上成功的實踐者。

事實上監管層雖然看起來打擊面比較廣,但是其本身的愿景之是為了控制亂象(畢竟FTX帶來的影響太大了),但他們并不是完全對Crypto行業禁止,反而是希望其在有序的環境中實現對新技術的支持。

但監管往往是滯后于技術發展的,這就需要項目方與監管方共同溝通去尋找一種平衡。

很高興能看到Web3基金會探索出來了這條路徑,畢竟提出Web3概念的也是Web3基金會創始人和波卡創始人Gavin Wood博士。

而這條路徑的成功,也既是波卡的里程碑,更是整個Web3的里程碑。

直觀地看,得益于此,波卡的DOT相對于其他公鏈來說少了許多監管風險問題。

此外,波卡的監管風險小,并且有了實踐經驗,波卡生態的許多監管問題可以尋求官方的幫助,這會成為許多項目或者企業更愿意選擇波卡作為基礎設施的原因。

當然更重要的是,對于整個Web3行業來說,波卡此舉相當于開了先河,而Web3基金會也非常樂于分享這樣的先進經驗。

他們將會基于Polkadot的監管歷程和成功,推出一個相關經驗的內容,這就是波卡紫皮書。

關于紫皮書更多的內容可以查看波卡官方論壇,詳情請參見:

https://forum.polkadot.network/t/polkadot-purple-paper-token-morphism-guidelines/2023/4

雖然現在監管很嚴格,連此前喊出“如何讓Web3發生在美國”的美國,都已經到了如此嚴格的監管了,但是監管不會為了監管而監管,始終還是會去探索一個可以平衡發展與監管的方法。

而這個過程中,Crypto行業會遇到一些艱難,但最終監管比較規范后,一定會迎來新的春天。

Polkadot生態研究院

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

Tags:SECNANbinanceBINSECOyTSLA Financecoinbase和binanceROBBIN幣

作者:金色財經,Climber7 月 11 日,面向機構客戶的流動性質押協議 Liquid Collective 開發商 Alluviall 宣布完成 1200 萬美元 A 輪融資.

1900/1/1 0:00:00傳統金融圈對于 DeFi 的看法離不開“游子終將返家”,他們認為 Crypto 的結局離不開被傳統金融收編,因為只要解決不了鏈上走向應用落地間的瓶頸,就永遠會有被收購、被監管的結局.

1900/1/1 0:00:00原文作者:Sara Gherghelas,Dapprader 原文編譯:PANews2023 年二季度,加密行業在監管壓力和市場波動的情況下依然“咬牙堅挺”.

1900/1/1 0:00:00作者:白澤研究院 觀察加密 VC 的最新投資可以幫助你看出市場走向和盡早發現新趨勢。最近 VC 都在看好哪些賽道的哪些項目?本文梳理了 28 個在 6 月獲得頂級加密 VC 投資的項目,幫助讀者.

1900/1/1 0:00:00▌ 歐盟加密資產市場法(MiCA)正式在歐盟官方公報發布6月9日消息,歐盟加密資產市場法(MiCA)正式在歐盟官方公報 (OJEU) 上發布.

1900/1/1 0:00:00前言 近期因Compound創始人Robert宣布創立新公司,專注美債上鏈一事而引爆RWA(真實世界資產代幣化)敘事,Compound代幣COMP價格也因此暴漲.

1900/1/1 0:00:00