BTC/HKD+1.16%

BTC/HKD+1.16% ETH/HKD+1.3%

ETH/HKD+1.3% LTC/HKD+0.7%

LTC/HKD+0.7% ADA/HKD+2.39%

ADA/HKD+2.39% SOL/HKD+4.85%

SOL/HKD+4.85% XRP/HKD+1.69%

XRP/HKD+1.69%作者:金色財經cryptonaitive

在美國監管機構對加密貨幣的嚴厲監管下,加密社區在這兩周也許已經風聲鶴唳過于FUD了。

最新一次FUD是USDT,紐約總檢察長近日將Tether財務文件提供給了CoinDesk,包括客戶和銀行對賬單的詳細信息。消息傳開,USDT市場價偏離1美元,很多人因此說USDT又脫鉤了。

但其實很多人在說USDT脫鉤時,并不特別清楚自己說的脫鉤是什么意思?因為Tether公司從來沒有保證過USDT市場價和1美元掛鉤,它也無法保證,它保證的只是按照1:1比例鑄造USDT或者贖回美元。

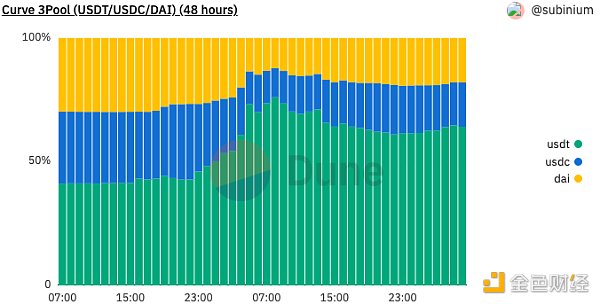

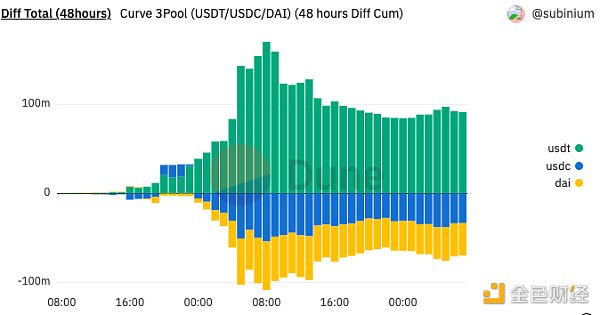

6月15日,Curve 3pool數據顯示,3pool池子里的穩定幣比例失衡,其中USDT占比在6月15日08:00一度飆升至76%,USDT輕微跌至0.997。除了Curve 3pool 以外,Uniswap v3 USDC/USDT流動性池子也出現了類似情況。很多人因此開始大肆宣稱USDT又“脫鉤”了。

彭博ETF分析師:富達為比特幣現貨ETF申請提交第二次修訂,沒有實質性差異:7月13日消息,彭博ETF分析師James Seyffart發推稱,資產管理巨頭富達投資(Fidelity Investments)為其比特幣現貨ETF申請提交第二次修訂,James Seyffart研究后未發現兩者之間有任何實質性差異,唯一能找到的是格式更改。

據此前報道,Cboe網站顯示,該公司周五提交了最新的19b-4比特幣現貨ETF申請文件。提交的最新文件涉及:Invesco Galaxy比特幣ETF、VanEck比特幣信托、WisdomTree比特幣信托和Wise Origin比特幣信托。[2023/7/14 10:53:55]

Curve 3pool是一個由DAI、USDC和UDST三種穩定幣組成的流動性資金池。理想情況下,三種穩定幣都占33.3%的份額。當某一個穩定幣占比超過33.3%,這意味著有投資者在用此穩定幣Swap另外兩種穩定幣。

做市商協議Swaap完成450萬美元種子輪融資:金色財經報道,做市商協議 Swaap 完成 450 萬美元種子輪融資,Signature Ventures 領投,New Form Capital、C2Ventures、Kima Ventures、Pareto Ventures、Entrepreneur First,以及如 Julien Bouteloup(Stake Capital)、Pascal Gauthier(Ledger 首席執行官)、Richard Ma,Meltem Demirors(Coinshares CSO)、Frederic Montagnon(Arianee 聯合創始人)和 Thibaud Elzière(eFounders 首席執行官)等天使投資者參投。

Swaap 旨在構建下一代做市協議,該協議利用預言機和動態價差的組合來實現可持續收益并降低交易成本。其獨特的方法旨在為 LP 提供被動和盈利的做市策略,解決 DeFi 中普遍存在的短暫損失這一關鍵問題。[2023/4/19 14:13:03]

在6月15日的USDT案例中,是投資者在售出USDT,換取USDC或者DAI。Curve 3pool的USDT的流入流出情況也說明了如此,24小時內Curve 3pool流入約2億美元的USDT。

《雪崩》作者:元宇宙的未來不需要護目鏡:金色財經報道,科幻小說《雪崩》作者Neal Stephenson表示,“人們假設元宇宙總是與使用護目鏡有關,這是一個合理的假設,但我的意思是,這就是這本書以及其他虛擬現實和小說描述的方式,當時這似乎是一個合乎邏輯的假設,即輸出設備。但事實并非如此,發生的事情是每個人正在通過平面屏幕上的二維平面矩形訪問這些3D世界,這非常有效,在某些方面,出于各種原因,它比使用護目鏡更有效。”[2023/3/5 12:42:35]

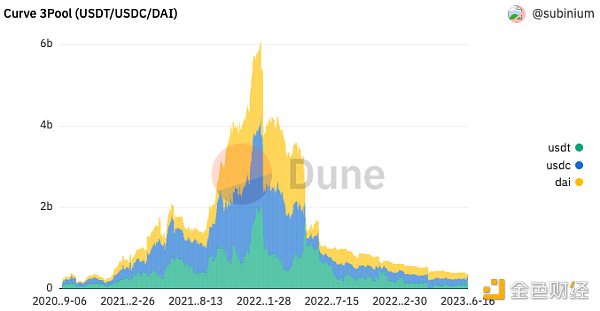

加密社區之所以關注Curve 3pool中穩定幣的偏離情況,或許是因為Curve 3pool是規模最大的穩定幣資金池,其總鎖倉價值有4.1億美元,其反應的價格在DeFi中具有指標意義。

Juno Network新提案提議將治理最低存款增加至1000枚JUNO:7月19日消息,Cosmos生態智能合約公鏈Juno Network第31號提案已發起投票,該提案提議將治理最低存款從500枚JUNO增加到1000枚JUNO。[2022/7/19 2:22:35]

Curve 3pool TVL已從60億美元峰值將至4億美元

但從另一方面看,Curve 3pool中USDT的70%的比例失調或許并沒有想象中那么重要。有三個原因:一、Curve 3pool總鎖倉價值雖然有4.1億美元,但相比高峰期的60億美元,下降幅度已經超過93%,其定價權已失。二、相對USDT 860億美元的總發行量,2億美元的賣出量根本不足以影響USDT整體市場價格。三、只要Tether保持1:1贖回美元,USDT在Curve 3pool的“脫鉤",自然會有市場套利者來平衡其價格。

牙買加央行行長:加密貨幣不夠穩定,無法成為一種好的支付方式:6月19日消息,牙買加央行行長Richard Byles提醒使用或計劃使用加密貨幣的人注意其不可預測性。Byles表示,他認為加密貨幣是一種投資工具,而不是一種交易媒介,因為其價值“不夠穩定,無法成為一種好的支付方式”。

據此前報道,牙買加參議院通過新立法,授權該國央行發行CBDC Jam-Dex并給予其法幣地位。(Bitcoin.com)[2022/6/19 4:38:40]

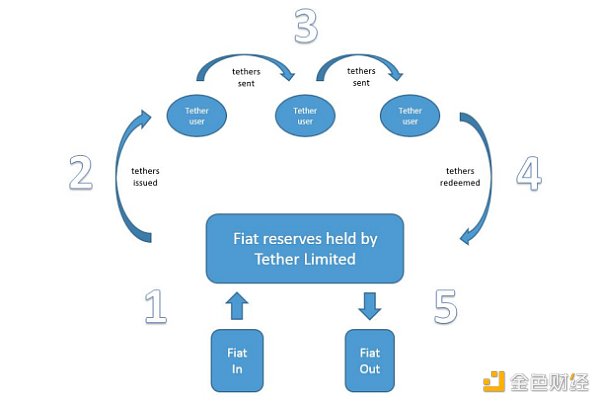

根據Tether白皮書,USDT運行機制非常簡潔。Tether拿到客戶1美元法幣就對應鑄造1枚USDT,Tether收到客戶1枚USDT贖回請求就將1美元價值的法幣返還給客戶。

Tether說其穩定幣USDT由美元1:1支持,說的是在鑄造USDT和贖回美元兩個關鍵節點,Tether保證1:1地鑄造和贖回。Tether并不保證USDT在流通過程中始終等于1美元。

因此,USDT有兩個價格,市場價和鑄造/贖回價。Tether公司從來沒有保證USDT市場價和1美元掛鉤,它也無法保證,它只保證按照1:1比例鑄造USDT或者贖回美元,另加0.1%的存款/取款手續費(雙向收費)。

也就是說,USDT市場價完全和Tether無關。Tether或者其相關利益者甚至希望USDT市場價低于1美元,這樣他們可以低價回收USDT。當然為了長遠利益和穩定運營,Tether或許不會這么干。

因為Tether的這份生意實在是一份簡潔又美好的生意。Tether拿著用戶存進來的美元法幣,把這些美元投向美國國債、隔夜回購、定期回購、貨幣市場基金等這些幾乎無風險的、流動性極高的收益產品,Tether儲備完全是一只"下金蛋的母雞”,是真正的"躺賺"。

事實也是如此,根據USDT發行人Tether最新數據,僅2023年第一季度Tether利潤就達到14.8億美元,其超額準備金達到24.4億美元。

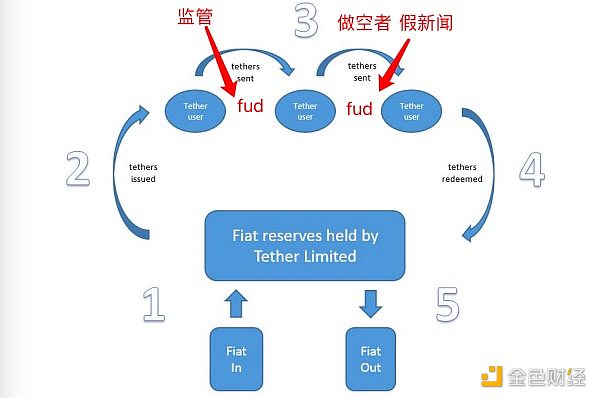

在市場上,做空者、假新聞或者監管等各種因素都會造成市場FUD,從而引發投資者賣出USDT,造成USDT市場價脫離1美元。

但只要Tether在鑄造USDT和贖回美元兩個出入口按照1:1兌現承諾,它完全可以說USDT是始終保持和美元1:1掛鉤的。鑄造就不用說了,給Tether送儲備他肯定愿意接受并給你1:1的USDT。

根據Tether 2023年一季度儲備證明報告,如果Tether的報告可信,Tether的國債直接持有量超過530億美元,占總儲備的64%以上。這些國債連同現金和現金等價物類別中的其他儲備(例如隔夜回購、定期回購、貨幣市場基金、現金和銀行存款),占Tether總儲備的近85%,這些高質量、流動性強的資產提供給Tether快速出售以處理贖回的抵押品。

在USDC儲備因硅谷銀行破產而受牽連后,Tether減持了90%的現金和銀行存款,目前其現金和銀行存款共4.8億美元。

剩下的是一些高風險的如比特幣、其他投資、公司債券和抵押貸款等,如果這部分出問題怎么辦?Tether說,其超額準備金有24.4億美元。

再進一步,Tether早在服務條款上做足了準備,Tether在USDT穩定幣服務條款中保留了“實物返還”的權利,在流動性不足時,Tether可以向用戶返還債券、股票或“儲備金中持有的其他資產”,而不必返還美元。“如果Tether為支持Tether Tokens而持有的任何儲備金出現流動性不足、不可用或損失問題,那么會造成贖回或提取Tether Tokens延遲,Tether有權保留延遲贖回或提取Tether Tokens的權利,并且Tether也保留通過實物贖回Tether Tokens的權利,這些實物包括儲備金中持有的證券和其他資產。對于之前通過網站交易的Tether Tokens是否可以在未來任何時候被交易(如果有的話),Tether不會做出任何陳述或保證。”

那么,Tether儲備證明會造假嗎?第一、無數監管機構盯著Tether,造假代價太大;第二、正如上一節所說,Tether儲備是一只"下金蛋的母雞”、真正"躺賺"的產品。收益/風險比太小了。

除非美國國債、隔夜回購、定期回購、貨幣市場基金、現金和銀行存款等全部崩盤,那這種大級別的問題也根本不是Tether能掌控的了。

或許正因為如此,Tether CTO Paolo Ardoino在推特上直接表示:“Tether一如既往地準備就緒,我們已準備好贖回任何數量的資金。”

所以,只要Tether的USDT儲備沒有問題,USDT市場價格的“脫鉤”根本就不是一個問題。

USDT儲備出現問題,才是真正的USDT脫鉤。Tether的USDT儲備才是最關鍵最核心的問題。

金色財經

企業專欄

閱讀更多

金色早8點

Odaily星球日報

Block unicorn

DAOrayaki

曼昆區塊鏈法律

代理合約是智能合約開發者的重要工具。如今,合約系統里已有多種代理模式和對應的使用規則。我們之前已經概述了可升級的代理合約安全最佳實踐.

1900/1/1 0:00:00作者:nobody(Twitter:@defioasis)上個月,筆者盤點了一二線主流 NFT 交易市場現狀,有強強競爭的 Blur 和 OpenSea.

1900/1/1 0:00:00▌Tether在以太坊網絡增發2.5億枚USDT截至發稿,據coinmarketcap數據顯示:BTC最近成交價28281.14美元,日內漲跌幅+5.50%;ETH最近成交價1787.99美元.

1900/1/1 0:00:00OKX 歐易行情顯示,僅僅一夜,比特幣暴漲 2000 美元,再次突破 2.9 萬美元, 24 小時漲幅 7.1% ,領漲各大山寨幣.

1900/1/1 0:00:00原文作者:unex、Amir Ormu 和 Atomist 原文編譯:Luffy數月前,Arbitrum 向其生態內的協議 DAO 空投了價值超過 1.25 億美元的 ARB 代幣.

1900/1/1 0:00:00原文作者:Yueqi Yang、Suvashree Ghosh 和 Emily Nicolle 原文編譯:Luffy.

1900/1/1 0:00:00