BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+1%

ETH/HKD+1% LTC/HKD+0.21%

LTC/HKD+0.21% ADA/HKD+0.25%

ADA/HKD+0.25% SOL/HKD+2.03%

SOL/HKD+2.03% XRP/HKD+0.06%

XRP/HKD+0.06%一、項目簡介

Inverse Finance是基于以太坊的一款CDP借貸產品,通過抵押加密貨幣借出穩定幣DOLA。該項目成立于2020年,曾被YFI創始人AC推薦而受到市場關注。彼時該項目產品提供圍繞穩定幣Dai的無損投資,用戶在協議金庫中存入Dai并以1:1比例收到存款憑證inDai,然后金庫將Dai放入Yearn等的收益聚合協議,從而獲得ETH、YFI等代幣獎勵。

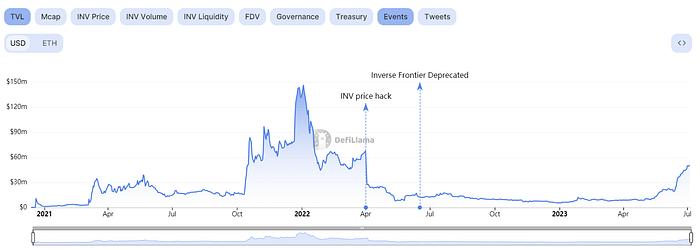

但是不幸的是,該項目曾在2022年接連遭受兩次惡意攻擊導致產品被停用,2022年10月轉型做固定利率借貸市場。

二、團隊

目前公開的成員檔案為項目創始人Nour Haridy,來自埃及,2018年開始擔任Web3開發工程師。Haridy曾在Cointelegraph的采訪中介紹自己在以太坊領域擔任過幾年的開發人員,主要設計無gas費的Dai智能錢包,例如Metacash和Mosendo。Nour目前全職做Inverse Finance,推特關注2.8w,有小范圍的社交影響力。

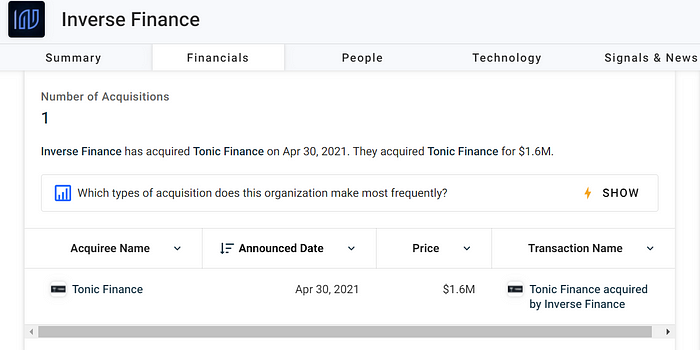

Crunchbase信息顯示,Inverse曾在2021年4月30日以160萬美元價格收購Tonic Finance。

三、產品

Inverse當前的主要產品為固定利率借貸市場FiRM和穩定幣DOLA。

資管公司WisdomTree和Invesco再次提交現貨比特幣ETF申請:6月21日消息,彭博高級ETF分析師Eric Balchunas發推稱,資產管理公司WisdomTree再次提交現貨比特幣ETF申請。此外,Invesco(景順)重新提交了現貨比特幣ETF的19b-4文件。[2023/6/21 21:51:28]

1. DOLA

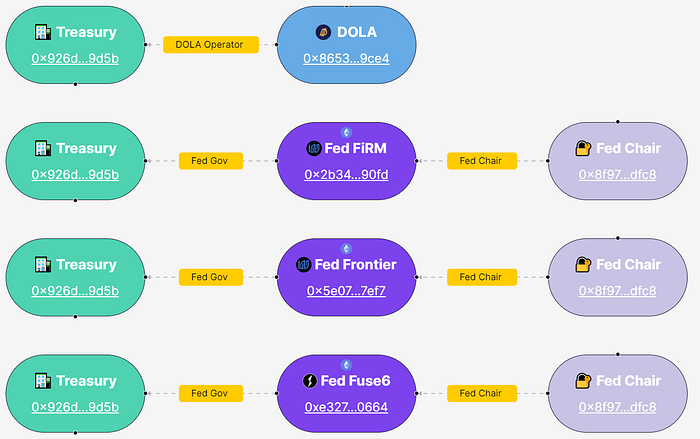

DOLA是Inverse Finance發行的去中心化穩定幣,與美元保持1:1錨定,由Feds智能合約管理DOLA的供應與銷毀。

注:由于對Frontier(前端)的預言機操縱攻擊,DOLA目前存在一些壞賬,這些壞賬通過DAO在積極兌付,前端產品目前已經棄用。

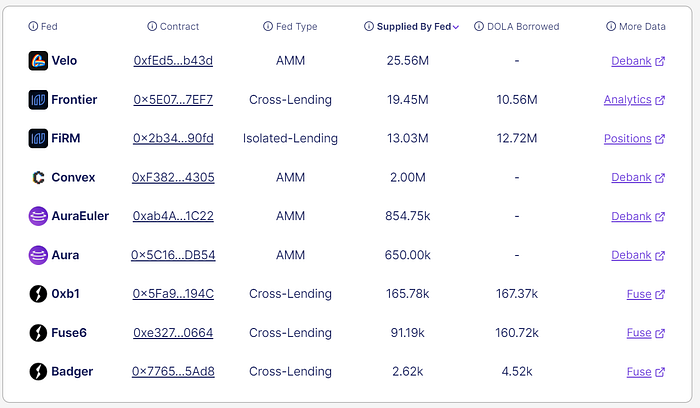

Fed智能合約由Inverse DAO控制,分為三種不同類型,但是都能夠鑄造DOLA并將其直接供應到流動池或者借貸市場中,同時也可提取并銷毀DOLA,從而影響DOLA的價格穩定。

交叉借貸Feds:即Frontier & Fuse,前端現已棄用。

隔離模式借貸Feds:即FiRM借貸市場,FiRM市場設有全局DOLA限額以及每種資產市場也會設置每日借貸限額。我們會在下文詳細介紹FiRM。

AMM Feds:向Velo、Convex、Aura等協議提供流動性。

2. FiRM

2021年2月,Inverse與Anchor合作發行穩定幣DOLA,但是隨著Terra生態的崩潰以及Inverse先后兩次被攻擊,現有產品前端被停用。2022年10月,Inverse推出固定利率借貸產品FiRM。

阿布扎比主權基金Mubadala Investment Capital投資加密生態系統:12月13日消息,阿布扎比主權基金Mubadala Investment Capital首席執行官Khaldoonal-Mubarak在最近接受CNBC采訪時對加密貨幣表示了贊賞。他聲稱,該基金正在將資金投入加密生態系統,并將區塊鏈技術和能源列為最感興趣的領域:“從我們的角度來看,我認為我們著眼于圍繞加密的生態系統,并且正在投資這個生態系統。這可能是在區塊鏈技術,能源使用等方面。”據悉,Mubadala Investment Capital管理著2430億美元的資產。該基金早在2019年就開始涉足加密貨幣,投資于阿聯酋第一家受監管的加密貨幣交易所MidChains。MidChains于9月底啟動了四種加密貨幣(BTC、BCH、LTC和ETH)的交易。(U.Today)[2021/12/13 7:36:02]

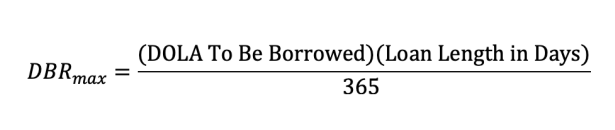

FiRM是超額抵押借貸,與其它借貸產品原理是一致的,之所以稱為固定利率借貸,是因為FiRM是基于DBR(DOLA Borrowing Right)的固定成本借貸。用戶要在FiRM中借入DOLA必須要持有DBR,一個DBR代表為期一年的一個DOLA借貸費用,通過要借貸的DOLA數量和借貸時長可以計算每天需要花費的DBR數量,所以用戶在貸款前就可預估需要支付的DBR數量以及借貸成本,要延長貸款時長可隨時向錢包添加DBR。

DBR最初發行方式是空投:① 在2022年10月30日前仍遺留在前端應用程序的INV質押者每人獲得2,000 DBR;② 完成抽獎活動獲得高達1,000 DBR。

Tudor Investment創始人:正在購買比特幣以對沖通貨膨脹:金色財經報道,Tudor Investment創始人、著名宏觀投資者Paul Tudor Jones表示他正在購買比特幣。他認為加密貨幣資產可以抵御由于央行印鈔而導致的通貨膨脹。Jones告訴他的客戶,比特幣類似于1970年代的黃金。[2020/5/8]

DBR可在二級市場流通,因此借款人對DBR需求的增加或降低可能會導致DBR價格的上漲或下跌。高需求會促使DBR價格的上漲,對投資者來說是一件好事,但是對借款人來說會導致其借貸成本的增加,從而降低FiRM借款的吸引力,對Inverse協議本身的發展并不友好。因此,Inverse推出DBR Streaming,即向INV質押者發行DBR獎勵,通過FiRM質押INV能夠得到DBR代幣獎勵,社區可通過調控DBR的排放量影響DBR的價格及用戶借貸成本。

四、基本面數據

1. TVL

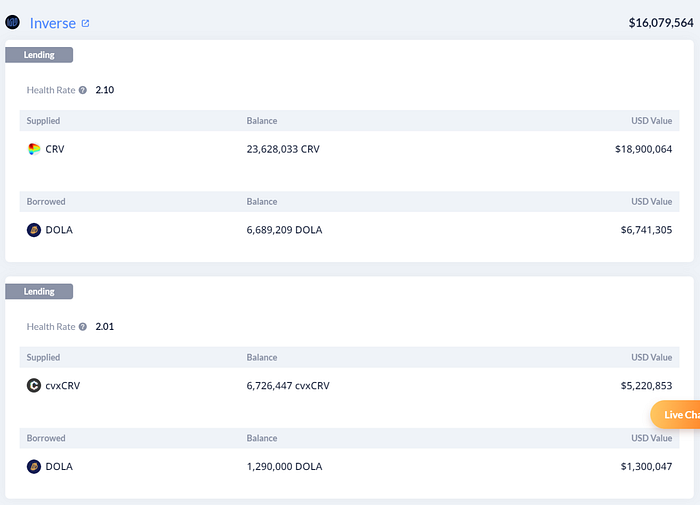

目前的TVL總規模為5,181萬美元,在經歷攻擊之后,TVL一直沒什么起色。6月12日開始,Curve創始人陸續向Inverse存入CRV以及cvxCRV并借入穩定幣DOLA,因此Inverse的TVL被大幅拉升,并逐漸被其它市場參與者注意。

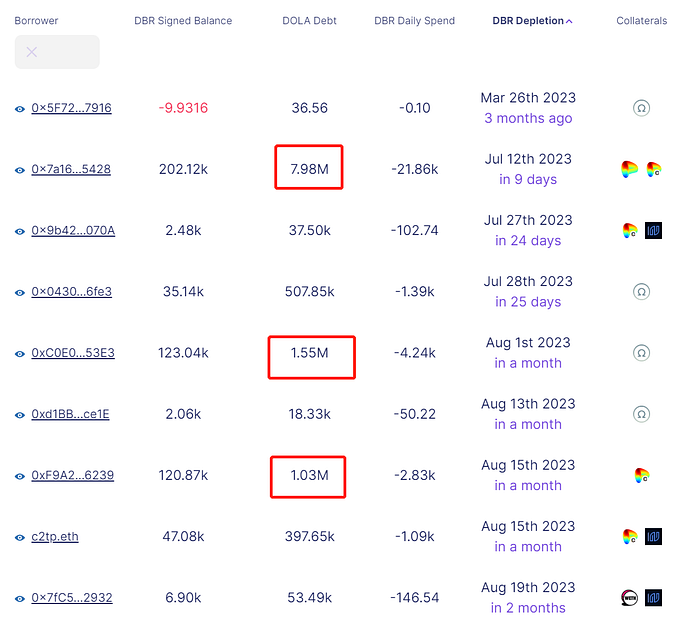

目前僅Curve創始人存入約2,363萬枚CRV,673萬枚cvxCRV,總價值約2,400萬美元左右,借入穩定幣DOLA約798萬枚,其個人頭寸(1,608萬美元)在Inverse的TVL占比就達31%,Inverse協議發展受Curve影響較深。

歷史上的今天 | Invesco在倫敦證券交易所推出專注于區塊鏈的ETF:2019年3月10日,全球最大的區塊鏈ETF(Invesco Elwood Global Blockchain ETF)在倫敦證交所上市交易,該ETF將把重點投資到新興技術公司,其中包括臺積電、微軟和英特爾等成熟的在美上市公司,其總投資組合將覆蓋48家公司。Elwood首席執行官Bin Ren表示,區塊鏈的潛在應用范圍遠遠超出了加密貨幣。 “我們開始看到金融服務公司特別(關注于)使用這項技術,我們期望區塊鏈技術在各行各業得到更多應用。”

2018年3月10日,港區全國人大代表張俊勇表示,希望把區塊鏈技術應用于香港,目標是把香港建設成為一個富有自主生命力的區塊鏈生態系統。“區塊鏈技術不只是純互聯網的技術,而是重建在新時代中人與人之間的互信,解決信用流通的問題,為香港科創產業發展注入青年動力。” 粵港澳大灣區建設是香港青年最好、最大的一個機遇,建議把粵港澳大灣區定位為區塊鏈應用的國家戰略基地。[2020/3/10]

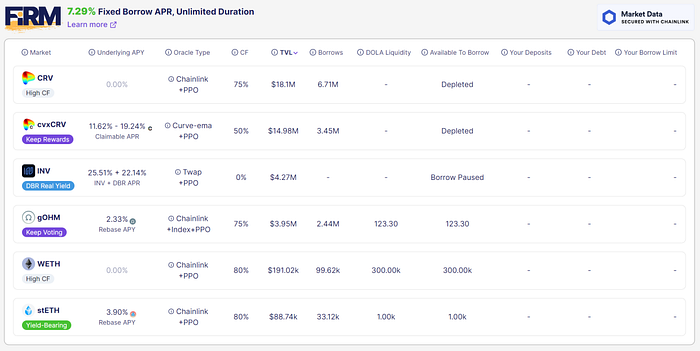

FiRM當前一直是“以受保護模式”運營,因此借貸市場每種資產類型都有每日借貸限額和供應總上限。當前支持的資產類型包括CRV、cvxCRV、gOHM、WETH、stETH。其中CRV、cvxCRV是占比最大的資產類型,依據2023年5月份提案,CRV市場每日借貸限額為100萬DOLA,供應上限為1,000萬DOLA,cvxCRV市場每日借貸限額為50萬DOLA,供應上限為600萬DOLA,二者借貸規模為1,016萬,借貸額度達到63.5%。因二者資產供應的迅速上漲,出于安全考慮,已于兩周前暫停對其市場的流動性供應。

聲音 | 比特幣開發者ArminVanBitcoin:BTC價格暴跌時 更需警惕山寨幣:比特幣開發者ArminVanBitcoin在推特上表示,當BTC價格暴跌到6000美元時,更應該注意其他山寨幣的比率,這可能是某些聰明的投資者在愚弄其他比特幣投資者,向他們傾銷山寨幣,而自己卻借機多入手BTC。[2018/8/31]

2. DOLA

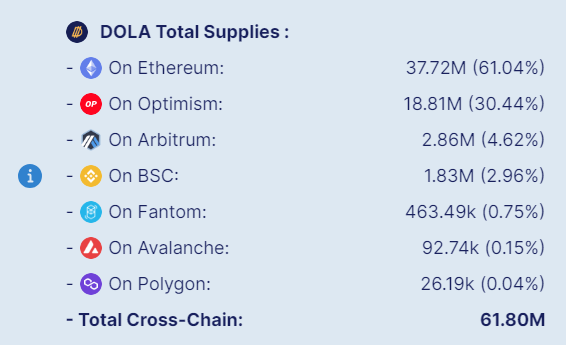

依據官網數據,DOLA當前發行總量為6,180萬枚,其中以太坊上供應3,772萬枚,占比61.04%,其次為Optimism,占比30.44%。主要采用場所為Optimism上的DEX Velo和自己的協議產品FiRM,DOLA團隊還是比較重視二層的采用。

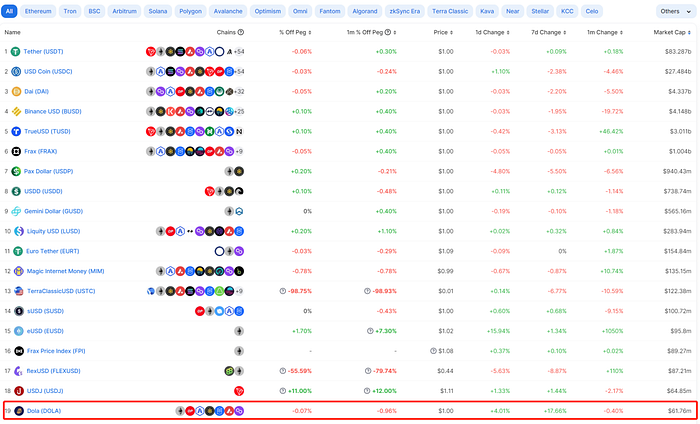

依據defillama.com數據,DOLA在整個穩定幣市場市值排名第19位,相較去中心化穩定幣龍頭的DAI(43.37億),僅達到其市值的1.4%。

DOLA在經歷“黑客攻擊”風波后,自2022年10月起代幣價格已經相對穩定,近期發生兩次較大的價格波動,一是3月8日受USDC脫錨事件影響,另一次為4月9日原因暫時未知。

五、經濟模型

Inverse協議中有三種類型代幣:DOLA、INV和DBR。DOLA是穩定幣產品,在前文中已經詳細介紹過,該部分會重點描述INV和DBR。

1. INV

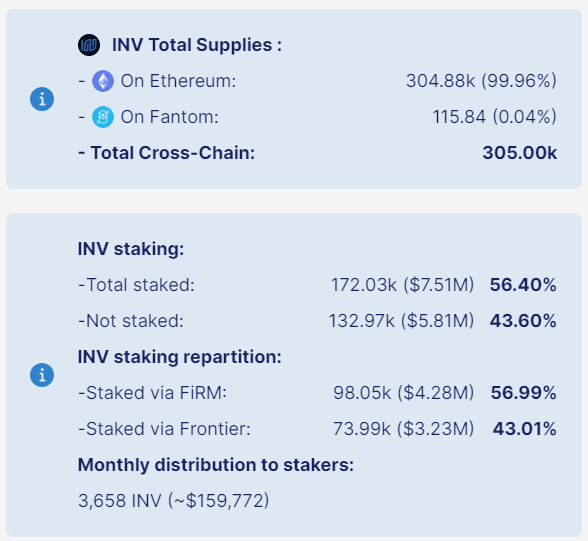

INV是Inverse的治理代幣,目前的代幣用途只有質押和治理。

暫時未獲知INV的完整經濟模型,代幣供應由治理提案投票發行,之前的慣例是每季度批準一個鑄幣提案,按照流動性策略制定代幣排放量。6月30日新提案確定2023年下半年將鑄造6萬枚INV,以便未來3~6個月內繼續由DAO運營。

當前代幣供應總量為30.5萬枚,質押率為56.4%。通過FiRM質押的為9.8萬枚,前端遺留質押為7.4萬枚。因為被惡意攻擊事件影響,Inverse前端在2022年6月被棄用。

2. DBR

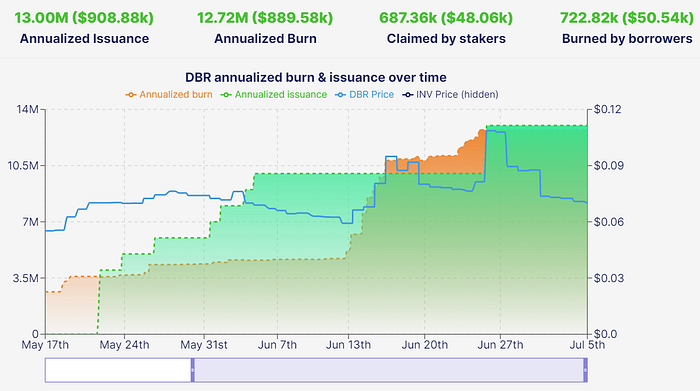

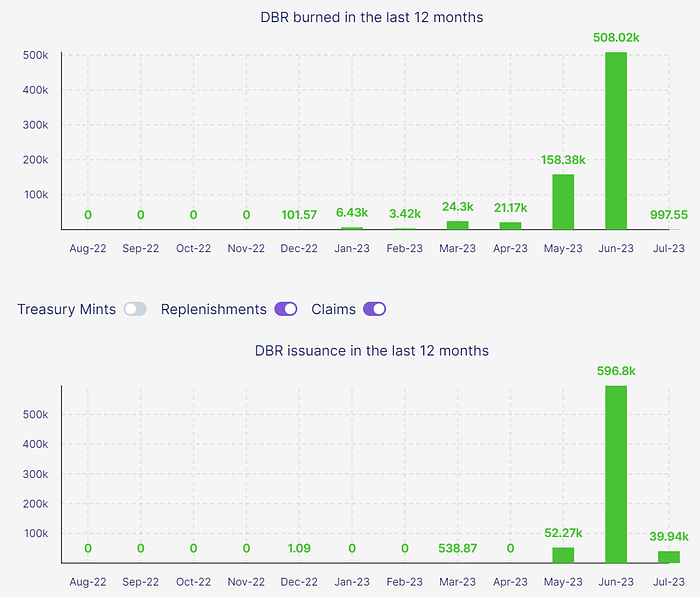

DBR沒有供應上限,由Inverse DAO控制發行。過去一年發行1,300萬枚,銷毀1,272萬枚,流通28萬枚左右,依據Coingecko數據,DBR目前總供應為464.6萬枚。

自今年3月起,DBR銷毀量明顯增加,6月因CRV和cvxCRV資產市場的活躍,銷毀量是5月份的三倍之多,年化銷毀也超過年發行量,DBR進入通縮。

因FiRM市場活躍借貸的增加,為滿足日益增長的DOLA借貸需求,社區提議提高DBR發行量,由每年1,000萬提高至每年2,000萬。

從DBR的消耗可以看到近期的主要需求就是CRV市場,其次為OHM,0x7a16為Curve創始人頭寸。

3. INV與DBR

DBR是Inverse協議中的必需消耗品,有真實需求場景,對DOLA借貸的需求會直接影響DBR的價格上漲。DBR價格上漲則意味著借貸成本增加,為了保證產品的良好發展,抑制借貸成本,Inverse DAO會增加DBR的排放量,增加DBR的供應,進而降低DBR價格。

DBR主要由INV質押者產出,對DBR的需求會激勵INV代幣持有者進行質押,為INV代幣賦能,二者相輔相成。

六、資產與負債

1. 資產

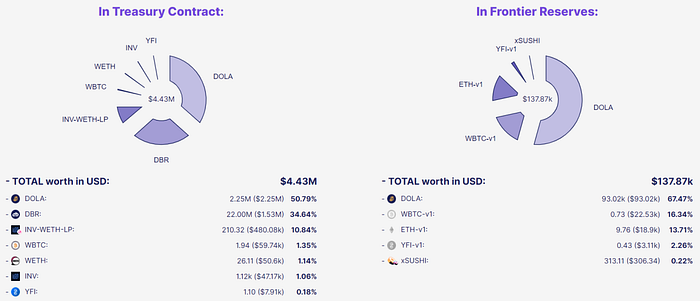

Treasury持有資產總價值為457萬美元,包括Treasury合約持有的443萬美元和Frontier儲備金13.78萬美元。Treasury合約中大部分資產為DOLA,資產價值225萬美元,其次為DBR資產,價值153萬美元。

2. 負債

Inverse Finance于2022年4月2日,因漏洞被利用遭遇攻擊并因此損失4,300 枚 ETH,約合1496.4萬美元。在2022年6月16日再遭受閃電貸攻擊,損失約120萬美元。

依據6月28日,官方在Discord披露的信息,目前仍持有的DOLA壞賬大約942萬美元,自2022年6月以來,團隊已經償還137.2萬美元,其中包括從DWF和其它實體OTC銷售中收到的資金。

團隊還在陸續售賣INV和DBR資產以償還壞賬,最新的信息:

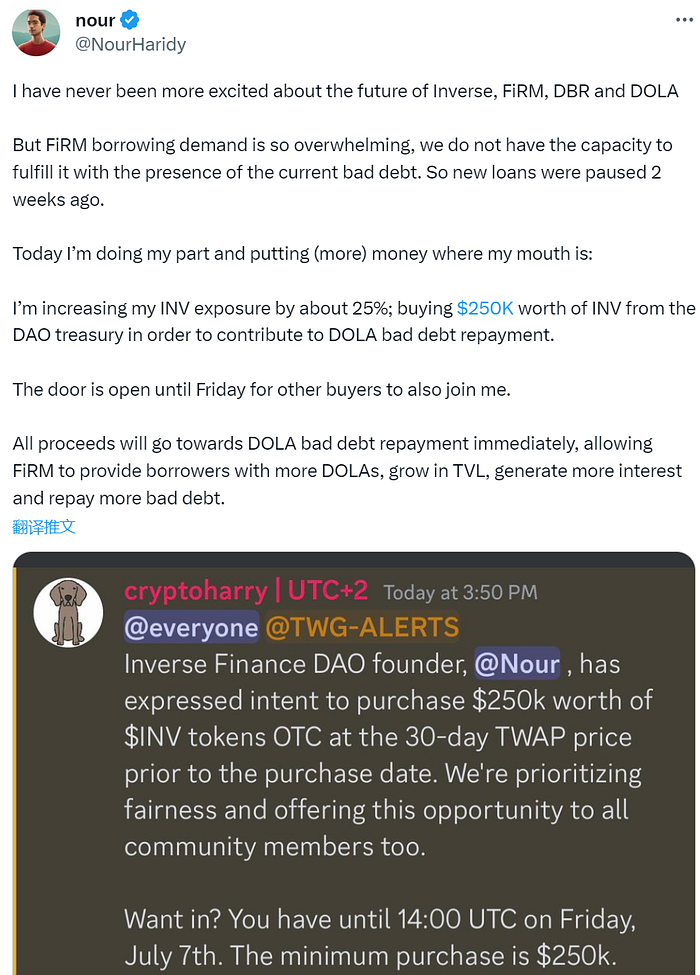

1. 新通過提案:鑄造2,600萬枚DBR,以Coingecko上提供的30天DBR TWAP價格15%的折扣出售給白名單買家,每筆交易的最低金額為10萬美元才有資格獲得折扣,該提案于7月3日正式執行。

2. 創始人在推特上發布消息稱其以30天TWAP價格向Treasury購買價值25萬美金的INV,該筆資金會被用于償還壞賬,并歡迎其它買家進行購買,OTC時間會持續到7月7日。

總結:Inverse當前的主要問題是歷史遺留壞賬金額較大。目前協議收入以及代幣售賣全部用于償還壞賬,比較影響產品的擴張。由于Aave降低對CRV的風險敞口,Curve創始人將部分借貸活動從Aave轉移到了Inverse,Inverse協議因而被市場注意,目前對CRV資產的流動性供應雖已達到上限,但是Inverse的TVL仍然在穩步增長,意味著Inverse協議正在逐漸被市場認可,是一個良好的發展信號。

LD Capital

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

Tags:INVINVEOLADOLTINVDecentralized Community Investment Protocolsolana幣什么意思DOLA

▌香港正在探索推出穩定幣HKDG金色財經報道,香港正在探索推出穩定幣HKDG,以與USDT和USDC等成熟穩定幣競爭.

1900/1/1 0:00:00坎昆升級標志著以太坊區塊鏈發展的新里程碑。該團隊已經開始了這個預期更新的工作。那么,一旦 Cancun-Deneb 上線,我們對網絡的變化有何期待?哪些機會值得關注?坎昆升級將使 Layer2.

1900/1/1 0:00:00作者:PAID NETWORK;編譯:白話區塊鏈 誰能想到,這位全球最大的資產管理公司,曾經表示客戶對加密貨幣沒有興趣,并進一步強調該公司不需要準備在2018年提供數字資產產品.

1900/1/1 0:00:00頭條 ▌FinTech NGR與華為云合作發布金融科技云采用白皮書,內容含加密貨幣尼日利亞國家金融科技協會FinTech NGR 和全球信息和通信技術 (ICT) 基礎設施和智能設備提供商華為云.

1900/1/1 0:00:00▌美國德克薩斯州通過兩項涉及加密挖礦的法案美國德克薩斯州通過兩項涉及加密挖礦的法案,而一項會對礦工產生不利影響的法案在委員會階段被阻止.

1900/1/1 0:00:00作者:U.S. Global Investors;編譯:元宇宙之心(MetaverseHub)為應對即將到來的下一代互聯網Web3,我們需要做好準備.

1900/1/1 0:00:00