BTC/HKD+1.22%

BTC/HKD+1.22% ETH/HKD+1.98%

ETH/HKD+1.98% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD+2.21%

ADA/HKD+2.21% SOL/HKD+4.08%

SOL/HKD+4.08% XRP/HKD+3.14%

XRP/HKD+3.14%Web3 發展至今,生態已然初具雛形,如果將當前階段的 Web3 生態組成架構抽象出一個鳥瞰圖,由下而上可劃分為四個層級:區塊鏈網絡層、中間件層、應用層、訪問層。下面我們來具體看看每一層級都有什么。另外,此章節會涉及到很多項目的名稱,因為篇幅原因不會一一進行介紹,有興趣的可以另外去查閱相關資料進行深入了解。

最底層是「區塊鏈網絡層」,也是 Web3 的基石層,主要由各區塊鏈網絡所組成。

組成該層級的區塊鏈網絡還不少,Bitcoin、Ethereum、BNB Chain(BSC)、Polygon、Arbitrum、Polkadot、Cosmos、Celestia、Avalanche、Aptos、Sui 等等,還有很多。根據 Blockchain-Comparison 的統計,截止撰文之日的區塊鏈至少有 150 條。這里我們主要說的是公鏈,聯盟鏈不包括在內。因為區塊鏈實在太多,會有些眼花繚亂,所以有必要進行分門別類。

首先,不同區塊鏈之間存在著分層結構,有 Layer0、Layer1、Layer2 之分。其次,Web3 的繁榮發展,依賴于智能合約技術,而智能合約的運行環境為虛擬機。智能合約和虛擬機的關系,就和 Java 程序和 JVM 的關系類似。從不同的虛擬機維度上劃分區塊鏈,就可以分為兩大類:EVM 鏈和 Non-EVM 鏈。EVM 是 Ethereum Virtual Machine,即為以太坊虛擬機的簡稱。EVM 鏈即為兼容 EVM 的區塊鏈,而 Non-EVM 顧名思義就是不兼容 EVM 的區塊鏈。最后,還可以根據存儲的數據大小進行分類,可以分為計算型區塊鏈和存儲型區塊鏈。

先從分層結構說起。最好理解的是 Layer1,我們所熟知的比特幣、以太坊、EOS、BSC 都屬于 Layer1,也稱為主鏈。在分布式系統中,存在 CAP 定理,即一個分布式系統不可能同時滿足三個特性:一致性、可用性、分區容錯性。一個分布式系統只能滿足三項中的兩項。Layer1 的區塊鏈本質上也是分布式系統,也同樣存在不可能三角問題,只是三個特性與 CAP 不同,分別為:可擴展性、安全性、去中心化,每個區塊鏈也只能滿足三項中的兩項。比特幣和以太坊偏向于安全性和去中心化,所以可擴展性比較弱,TPS 比較低。EOS 和 BSC 則只依賴于少數節點來維護共識,相比于比特幣和以太坊,減低了去中心化特性,但提高了可擴展性,從而能達到很高的 TPS。

為了解決比特幣和以太坊的可擴展性問題,就慢慢衍生出了 Layer2。Layer2 是作為依附于主鏈的子鏈而存在,主要用于承載 Layer1 的交易量,承擔執行層的角色,而 Layer1 則可變成結算層,可大大減少交易壓力。目前主流的 Layer2 都是擴展以太坊的子鏈,包括 Arbitrum、Optimism、zkSync、StarkNet、Polygon 等。比特幣也有 Layer2,主要包括閃電網絡、Stacks、RSK 和 Liquid,但目前都比較小眾。

Layer0 則比較抽象了,一般被定義為區塊鏈基礎設施服務層,主要由模塊化區塊鏈所構成,包括 Celestia、Polkadot、Cosmos 等。模塊化區塊鏈這個概念主要是由 Celestia 提出的,其核心設計思路就是把區塊鏈的共識、執行、數據可用性這幾個核心模塊拆分開來,每個模塊由一條單獨的鏈來完成,再將幾個模塊組合到一起完成全部工作。這和軟件架構設計中所提倡的模塊化設計思想是一樣的,可實現高內聚低耦合。

實現跨鏈通信的跨鏈橋或跨鏈協議也可以劃入 Layer0。跨鏈橋的數量也是非常多,撰寫此文時,debridges.com 上統計的跨鏈橋多達 113 條,其中 TVL 排名最高的三個分別為 Polygon、Arbitrum、Optimism 的官方跨鏈橋,這幾個橋分別實現了各自的 Layer2 和以太坊之間的資產跨鏈。TVL 排名第四位的則是 Multichain,其前身為 Anyswap,是連接了最多條區塊鏈的第三方跨鏈橋,截至今年 1 月份時,其連接的區塊鏈多達 81 條。

聊完分層結構的劃分,我們再從 EVM 的維度來梳理下不同的區塊鏈。前面說過,從 EVM 維度上可劃分為 EVM 鏈和 Non-EVM 鏈兩大類。

EVM 鏈是目前最主流的方向,基于 EVM 鏈的 DApp 和用戶群體是目前整個 Web3 生態里規模最大的。有些原生就是兼容 EVM 的,比如 BSC、Heco、Arbitrum、Optimism 等;有些則是后期才擴展兼容 EVM 的,比如 zkSync 1.0 并不兼容 EVM,而 zkSync 2.0 則是兼容 EVM 的。很多區塊鏈就算早期并不兼容 EVM,但也逐漸在擁抱 EVM。比如,Polkadot 推出了 Moonbeam 平行鏈來兼容 EVM,Cosmos 則有 Evmos。

目前來看,排名靠前的區塊鏈中,大部分都已經兼容 EVM,不過依然還有少部分 Non-EVM 鏈存在,比如 Solana、Terra、NEAR、Aptos、Sui。另外,EVM 鏈的智能合約主要使用 Solidity 作為開發語言,而 Non-EVM 鏈則主要使用 Rust 或 Move 語言開發智能合約。

Gate.io針對ORDI提現手續費問題發布補償方案:5月20日消息,據官方公告,Gate.io將對提現初期遇到手續費問題的ORDI用戶進行補償,手續費高于65 USDT價值的用戶可聯系客服登記退回差價,并將額外獲得65 USDT獎勵。[2023/5/20 15:15:56]

以上提到的這些區塊鏈,主要還是偏向于解決去中心化計算的區塊鏈,這些區塊鏈普遍不支持大數據的存儲,比如文件存儲。而存儲型的區塊鏈則聚焦于解決大數據存儲的問題,這類區塊鏈目前不太多,主要有 Filecoin、Arweave、Storj、Siacoin 和 EthStorage。

目前組成「區塊鏈網絡層」的區塊鏈成員們主要就包括這些了,未來還會不斷有新成員加入,但也有不少舊成員逐漸沒落而被遺落在角落里。

在區塊鏈網絡層之上的這一層,我稱之為「中間件層」,主要為上層應用提供各種通用服務和功能。所提供的通用服務和功能包括但不限于:安全審計、預言機、索引查詢服務、API 服務、數據分析、數據存儲、基本的金融服務、數字身份、DAO 治理等。提供通用服務和功能的組件則可稱為「中間件」,這些中間件也是存在多種形式,可以是鏈上協議,也可以是鏈下平臺,或鏈下組織,包括中心化的企業或去中心化自治組織 DAO。下面就來聊聊這一層具體都有哪些中間件。

先來聊聊安全審計,這是非常核心的中間件,因為 Web3 里的區塊鏈和應用大多都是開源的,且很多都是跟金融強相關,因此,安全性就成為了重中之重,安全審計自然也變成了剛需。安全審計的服務大多由一些安全審計公司所提供,比較知名的審計公司包括:CertiK、OpenZeppelin、ConsenSys、Hacken、Quantstamp,以及國內主要有慢霧、鏈安、派盾等。另外,還有不少知名度不高的小審計公司。

除了審計公司,還有一些提供 Bug Bounty 的平臺,一般就是在這些平臺上發布任務,讓白帽黑客們來找 Bug,找到的 Bug 安全漏洞等級越高則可獲得的賞金越高。目前,全球最大的 Bug Bounty 平臺是 Immunefi。

接著,再來聊聊預言機(Oracle Machine,簡稱 Oracle),在 Web3 生態里也是扮演著非常重要的角色,是區塊鏈系統與外部數據源之間溝通的橋梁,主要實現智能合約與鏈下真實世界的數據互通。因為區塊鏈網絡本身對狀態一致性的限制,需要保證每個節點在給定相同輸入的情況下必須獲得相同的結果,所以區塊鏈被設計成一個封閉系統,只能獲取到鏈內的數據,而無法主動獲取外部系統的數據。但很多應用場景中是需要用到外部數據的,這些外部數據就由預言機來提供,這也是目前區塊鏈與外部數據實現互通的唯一途徑。

根據預言機所提供的具體功能,目前對預言機的分類大致有:DeFi 預言機、NFT 預言機、SocialFi 預言機、跨鏈預言機、隱私預言機、信用預言機、去中心化預言機網絡。具體的預言機項目有 CreDA、Privy、UMA、Banksea、DOS、NEST、Chainlink 等,其中,Chainlink 為預言機的龍頭,其定位為去中心化預言機網絡,推出了 Data Feeds、VRF、Keepers、Proof of Reserve、CCIP 等一系列產品和服務。

然后,索引查詢服務也是很關鍵的中間件,解決了鏈上數據的復雜查詢問題。比如要查詢 Uniswap 上某一天的總交易量,如果直接在鏈上查詢是很麻煩的。所以就有了對索引查詢服務的需求,這塊的主要代表為 The Graph 和 Covalent。The Graph 的實現方案主要是可定制化監聽鏈上數據并映射成自定義的數據進行存儲,從而方便查詢。而 Covalent 則是將很多通用、廣泛使用的數據封裝成統一的 API 服務,供用戶查詢。

提到 API 服務,除了 Covalent,還存在解決其他不同需求的 API 提供商,比如:NFTScan,是聚焦于提供 NFT API 數據服務的;Infura 和 Alchemy,則主要提供區塊鏈網絡節點服務;API3,旨在打造去中心化 API 服務。

不管是索引查詢服務還是 API 服務,都是鏈上數據相關的服務,數據分析也是數據相關的服務,這一版塊的成員主要有 Dune Analytics、Flipside Crypto、DeBank、Chainalysis 等。

數據存儲中間件則和底層幾個專門做存儲的區塊鏈容易混淆,也有人將底層的 Filecoin、Arweave、Storj 等劃分到這一層,但我覺得這些本質上還是底層區塊鏈,所以我將其劃入到區塊鏈網絡層。而中間件層的數據存儲,目前主要就是 IPFS。IPFS 全稱為 InterPlanetary File System,中文名為星際文件系統,是一個基于內容尋址、分布式、點對點的新型超媒體傳輸協議,其旨在取代 HTTP 協議。IPFS 與區塊鏈網絡很相似,但其實并不屬于區塊鏈網絡,基于 IPFS 的 Filecoin 才是區塊鏈網絡。

接下來,看看有哪些中間件是提供基本金融服務的。這塊的代表性組件主要包括 Uniswap、Curve、Compound、Aave 等,Uniswap 和 Curve 提供了鏈上交易功能,而 Compound 和 Aave 則是鏈上借貸平臺。這幾個本質上都是應用層的鏈上協議,但因為這些協議都逐漸被越來越多其他應用所依賴,類似于成為了樂高積木,可以用來組合搭建出不同的應用,于是就變成了通用性的應用協議,即下沉為了中間件的角色。

OKX已分4筆將72萬枚OKB轉入回購銷毀地址:金色財經報道,據推特加密KOL余燼監測,OKX今日已分4筆將72萬枚OKB(約3263 萬美元)轉入回購銷毀地址。去年四季度的OKB回購銷毀數量是498萬枚(約8810萬美元),預計“今年一季度行情好轉,銷毀數量應該會高于去年四季度”。[2023/3/23 13:21:18]

其實,任何具有可組合性的組件,不管是鏈上應用協議,還是鏈下提供不同服務的中心化實體,或者是 DAO,只要其提供的服務和功能是大部分應用都需要的,就可以劃入「中間件層」。不同的中間件就和不同的樂高積木一樣,通過組裝不同的積木就可以創建出不同的應用。包括數字身份、DAO 治理的工具等,其實也都是同樣道理。

應用層是 Web3 生態里最繁榮的一層,這一層里,充斥著各種不同的 DApps,可謂是百花齊放、百家爭鳴。下面我們主要介紹幾個發展得相對比較繁榮的板塊。

NFT 全稱為 Non-Fungible Token,表示「非同質化代幣」,國內也稱為數字藏品,用于代表藝術品等獨一無二的數字資產。

第一個真正意義上的 NFT 項目叫 CryptoPunks,于 2017 年 6 月發布,由 10,000 個 24x24 像素的頭像所組成。每個頭像都是由算法生成的,獨一無二且所有頭像都上傳到了以太坊上,也是目前為止唯一一個將所有頭像數據全部上鏈的 NFT 項目。下圖為 CryptoPunks 官網展示的部分頭像:

截止撰文之日,CryptoPunks 的地板價(即最低價)為 66.88 ETH,按 ETH 的價格換算成美元,大概為 $84,397.21 美元。最貴的一個 CryptoPunk,成交價達到了 8000 ETH,成交于 2022 年 2 月 12 日。一個 NFT 頭像為何會這么貴,這對于很多人都是很難理解的。其中,最主要的一個原因,就是它是第一個 NFT 項目,就和比特幣是第一個區塊鏈一樣,其開創性的地位所帶來的價值潛力非常大。

受 CryptoPunks 的啟發,一家名為 Axiom Zen(Dapper Labs 的前身)的公司于 2017 年 11 月底發行了 CryptoKitties,國內也稱為加密貓、以太貓、謎戀貓。CryptoKitties 上線后便病式地傳播開來,還造成了以太坊的擁堵,暴露出以太坊的性能問題。CryptoKitties 發行之前,Axiom Zen 的技術總監 Dieter Shirley 以 CryptoKitties 為案例,還提出了 ERC721 Token 協議作為 NFT 的通用技術標準,而隨著 CryptoKitties 爆火后,以 ERC721 為主要技術標準的 NFT 被進一步采用,如今 ERC721 已經成為了所有 NFT 的基礎標準之一。

繼 CryptoPunks 和 CryptoKitties 之后,NFT 開始逐漸遍地開花,NFT 生態逐漸蓬勃發展。NFT 發展至今,已經涉足到了多個領域,如果對 NFT 生態的所有組成部分做詳細分類的話,可以多達幾十種。如果只聚焦于 NFT 本身,即 NFT 的不同用例,那大致可以做出以下分類:收藏品、藝術品、音樂、影視、游戲、體育運動、虛擬土地、金融、品牌、DID。下面主要介紹每個分類的一些代表性的 NFT 項目。

收藏品其實很難單獨定義為一個類別,寬泛地講,幾乎任何東西都可以歸為收藏品,包括藝術品、游戲道具、虛擬土地等。能被定義為收藏品的 NFT 主要需具備一個特性:稀缺性。比如,10000 個 CryptoPunks 中,外星人的數量最少,所以有很高的稀缺性,而男性最多,稀缺性就很低了。最知名的收藏品 NFT,除了 CryptoPunks,還有 BAYC,全稱為 Bored Ape Yacht Club,也稱為無聊猿。無聊猿不只是一套單獨的 NFT,其實只是「無聊猿宇宙」的開端,基于無聊猿之后,背后的團隊 Yuga Labs 又相繼發行了無聊猿犬舍俱樂部(Bored Ape Kennel Club,BAKC)、變異猿游艇俱樂部(Mutant Ape Yacht Club,MAYC),也發行了 ApeCoin(APE)代幣,還推出了 Otherside,專為元宇宙打造的虛擬土地。這些,都已經形成了「無聊猿宇宙」系列 IP,而且無聊猿不只是在加密圈內流行,在圈外的周邊產品也在不斷增加,比如有無聊猿的帽子、衣服、雕像、餐廳等。無聊猿的成功已超越了 CryptoPunks,Yuga Labs 之后還直接收購了 CryptoPunks。

NFT 的特性能有效保護版權的所有權,所以在藝術品領域流行開來也是理所當然。藝術品 NFT 有幾個代表性的作品值得介紹一番,第一個是藝術家 Beeple 的作品,名為“每一天:第一個 5000 天(EVERYDAYS: THE FIRST 5000 DAYS)”,是將他過去 5000 天內每天創作一幅的所有作品(共 5000 幅)合成一個 NFT 圖像,在 2021 年 3 月以 69,346,250 美元售出。第二個值得介紹的是生成藝術,也稱為衍生藝術。生成藝術中的藝術品不是由人創作出來的,而是由編程算法自動生成的,最知名的 NFT 生成藝術平臺叫 Art Blocks,是一個基于以太坊的隨機生成藝術平臺。藝術家們可以把自己設計的獨特算法上傳到 Art Blocks 平臺,并設定特定數量 NFT 進行發行,NFT 會根據算法自動生成。最后再介紹目前最貴的 NFT 藝術品,叫 ”The Merge“,2021 年 12 月以 9180 萬美元天價成交。與其他 NFT 不同,”The Merge“ 其實不是一個單獨的作品,而是由多個「mass」代幣動態組合而成的。銷售的其實也是 mass 代幣,當初共售出 312,686 個 mass 代幣,共有 28,983 個買家,即是說,”The Merge“ 是由這 28,983 個買家共同擁有其所有權,每個買家所擁有的 mass 代幣數量就代表了占有多少份額的所有權。”The Merge“ 也可以理解為是一個碎片化 NFT 作品。

MetaLend部署至Ronin Network,支持抵押Axie Infinity相關NFT進行貸款:2月1日消息,NFT借貸協議MetaLend宣布與Axie Infinity開發商Sky Mavis達成合作,已部署至Ronin Network。Axie Infinity玩家能夠直接在Ronin上抵押其游戲資產(Axies、Mystic Axies、Axie Land)進行貸款,用戶無需出售即可通過其基于Ronin的游戲內資產獲得流動性。[2023/2/1 11:40:45]

音樂 NFT 的興起和藝術品類似,主要也是因為版權。下面介紹幾個具有代表性的音樂 NFT 相關人物,第一個要介紹的是 Justin David Blau,是美國 DJ 和電子舞曲制作人,以藝名 3LAU 而聞名。他是最早采用音樂 NFT 的人之一,在 2020 年秋天賣出了他的第一張 NFT。而在 2021 年 2 月底,憑借 Ultraviolet NFT 專輯為他帶來了 1168 萬美元的收入。2021 年 5 月又成立了 NFT 音樂平臺 Royal,8 月份完成了種子輪融資 1600 萬美元,有 a16z、Coinbase 等頂級機構參與。第二個要介紹的是 Don Diablo,荷蘭 DJ、數字藝術家、唱片制作人、音樂家和電子舞曲創作者,他在 2021 年賣出第一部完整的音樂會電影 NFT,名為 “Destination Hexagonia”,成交價 600 ETH(當時為 126 萬美元)。最后再介紹一個叫 Kingship 的搖滾樂隊,這是一支由無聊猿組成的虛擬樂隊,由環球音樂集團所組建。

NFT 也席卷到了影視圈,有幾個知名的影視劇都陸續發行了 NFT,國外有《權力的游戲》《蝙蝠俠》《指環王》《黑客帝國》《行尸走肉》等,國內有《大話西游》《流浪地球》《我不是藥神》《封神三部曲》等。

NFT 用在游戲里主要就是作為游戲資產的載體,相比于傳統游戲內的資產,NFT 的形式對游戲玩家來說可以真正擁有游戲資產的所有權,且 NFT 可以在游戲外流通交易。第一個游戲 NFT 項目就是 CryptoKitties,每一只貓都是一個獨立的 NFT。后面講到 GameFi 小節再繼續深入聊聊游戲這塊。

體育運動領域也同樣涉足了 NFT,目前最知名的兩大體育 NFT 平臺是 NBA Top Shot 和 Sorare。NBA Top Shot 顧名思義主要以 NBA 為主,而 Sorare 則服務于足球領域。除了 NBA 和足球,橄欖球、棒球、拳擊、摔跤也都紛紛推出了各自的 NFT 紀念品。

虛擬土地類 NFT 主要由一些主打「元宇宙」概念的項目所推行,比較知名的有 Decentraland、The Sandbox、Roblox、Axie Infinity Land、Otherdeed 等。

金融和 NFT 的結合,主要就是將 NFT 應用到 DeFi 中,比如 UniswapV3 中的流動性倉位就是 NFT。另外,還有一個思路則是先將 NFT 碎片化,接著將這些碎片后的 NFT 再賦予 DeFi 功能,比如可以賦予交易、借貸、質押挖礦等功能。

品牌和 NFT 的結合,主要是作為一種新的營銷方式。這兩三年陸續有各種品牌加入這個陣營,比如,奢侈品品牌有 GUCCI、LV、愛馬仕等,餐飲品牌有 Taco Bell、星巴克、必勝客、可口可樂等,汽車品牌有邁凱倫、雪佛蘭等,運動品牌有阿迪達斯、李寧、耐克等,還有很多其他品牌。

最后,聊聊 DID,全稱為 Decentralized Identity,即去中心化身份。所有人都知道 DID 非常重要,但其發展還比較緩慢,目前除了細分領域 ENS 域名之后,還沒有成熟的 DID 體系形成網絡效應。目前,應用最廣泛的只有域名,基于以太坊的 ENS 是龍頭,ENS 之于 Web3,就相當于 DNS 之于 Web2。不同的是,ENS 解析的域名,映射的不是網站 IP,而是用戶的以太坊地址。比如,以太坊創始人 V 神的 ENS 為 “vitalik.eth”,映射的地址為 0xd8da6bf26964af9d7eed9e03e53415d37aa96045。

NFT 的可應用場景實在太多了,上面所列出的分類還沒能覆蓋到全部。因為 NFT 的特性,任何具有所有權的東西都可以指代,所以坊間有“萬物皆可 NFT”的說法。

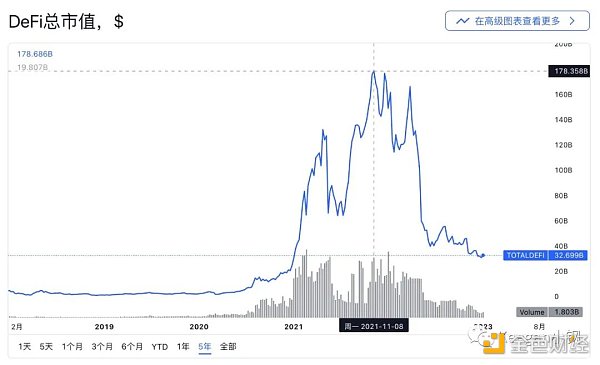

DeFi 即去中心化金融,崛起于 2020 年夏天,因此那段時間也被稱為 DeFi Summer。根據 TradingView 的統計數據,2020 年夏天剛崛起時,DeFi 總市值僅 50 億美元,隨后一路飆升,在 2021 年底達到了最高峰,將近 1800 億美元。

DeFi 有很多細分板塊,主要包括:穩定幣、交易所、衍生品、借貸、聚合器、保險、預測市場、指數等。

穩定幣主要可分為三類:中心化穩定幣、超額抵押穩定幣、算法穩定幣。其中,超額抵押穩定幣和算法穩定幣為去中心化穩定幣。

中心化穩定幣直接與法定貨幣掛鉤,由中心化機構所發行,要求每單位穩定幣需要有 1:1 的法幣儲備。目前交易量最大的兩個穩定幣 USDT 和 USDC,都是法幣抵押穩定幣,與美元 1:1 掛鉤,分別由 Tether 和 Circle 兩家中心化機構所發行。另外,幣安,全球第一大中心化數字貨幣交易所,聯合 Paxos 發行了自己的法幣抵押穩定幣 BUSD,目前也是全球交易量排名第三的穩定幣,僅次于 USDT 和 USDC。

三季度看跌業績導致加密銀行Silvergate股價暴跌20%:金色財經報道,由于加密銀行Silvergate三季度報告業績相當慘淡,導致該公司股價過去五天暴跌 19.5%。據雅虎財經數據顯示, Silvergate本季度每股收益為 1.28 美元,低于分析師平均預期的 1.46 美元。 該公司為加密客戶提供的內部傳輸網絡 SEN(Silvergate Exchange Network)在第三季度也因持續的加密熊市而出現下滑,交易量從 1,913 億美元下降 41% 至 1,126 億美元,導致該公司的手續費收入從第二季度的 880 萬美元下滑至三季度的 790 萬美元。此外,2022 年第三季度Silvergate的平均加密貨幣存款約為 120 億美元,而上一季度則為 138 億美元。(decrypt)[2022/10/21 16:33:02]

超額抵押穩定幣通過超額抵押其他加密貨幣而鍛造,抵押品會被鎖定在智能合約里,智能合約會根據抵押品的價值鍛造出對應數量的穩定幣,智能合約依靠價格預言機來維持與法幣的錨定。此類型的穩定幣主要以 DAI 為代表,由 MakerDAO 推出,和美元保持 1:1 錨定,目前交易量排名第四。

算法穩定幣則比較新穎,顧名思義,主要是通過算法來控制穩定幣的供應。此賽道的選手也不少,包括 UST、FEI、AMPL、ESD、BAC、FRAX、CUSD、USDD、USDN 等,但目前還沒有一個真正實現穩定的算法穩定幣出現。

接著,來聊聊交易所,DeFi 里的交易所是指去中心化交易所,簡稱 DEX。DEX 是 DeFi 所有板塊里市值占比最高的板塊,也是 DeFi 的基石板塊。如果對 DEX 再進一步細分,還可以分為現貨 DEX 和衍生品 DEX,衍生品 DEX 主要交易永續合約或期權。如果從交易模式上劃分,那 DEX 主要可分為兩種:Orderbook 模式和 AMM 模式。Orderbook 模式的 DEX,主要包括 dYdX、apeX、0x、Loopring 等。AMM 模式的 DEX 則比較多了,主要包括 Uniswap、SushiSwap、PancakeSwap、Curve、Balancer、Bancor、GMX、Perpetual 等。

Orderbook 模式是最早出現的交易類型,交易方式和股票盤口的買賣方式一樣,交易用戶可選擇成為掛單者(maker)或吃單者(taker),交易會根據價格優先和時間優先的規則撮合成交。采用 Orderbook 的 DEX,根據其發展歷程主要還可以再分為三種模式:純鏈上撮合+結算模式、鏈下撮合+鏈上結算模式、Layer2 模式。

純鏈上撮合結算模式,用戶提交的掛單和吃單都是直接在鏈上,吃單會直接和鏈上的掛單成交。該模式的代表為 EtherDelta,其優點是完全鏈上,去中心化程度高,但缺點是交易性能很低且交易成本很貴,用戶掛單、撤單都需要支付燃料費。

鏈下撮合+鏈上結算模式的代表則是 0x 協議,相比于第一種模式,主要多了鏈下的「中繼器」角色,用戶通過鏈下簽名的方式生成委托單并提交給中繼器,由中繼器來維護 Orderbook,撮合成功的委托單再由中繼器提交到鏈上進行結算。因為將撮合移到了鏈下處理,大大提高了交易性能,但結算是一筆筆單獨結算的,所以結算的性能成為了瓶頸。

Layer2 模式的代表為 dYdX,背后所使用的技術主要由 StarkWare 所提供的產品 StarkEx 所支持。其基本原理就是部署一個單獨的、專用的 Layer2,用戶的撮合交易和結算都發生在這個 Layer2 上,然后定時將所有交易記錄(包括結算記錄)全部打包生成證明并發送到 Layer1 上進行驗證。與 Layer2 公鏈不同,Layer2 公鏈提供的是通用交易,而 dYdX 背后所使用的這個 Layer2 只能用于專用的交易場景,這其實算是個私有鏈,也可稱為應用鏈,這也是一種新的應用模式。這種模式的交易體驗和中心化交易所已經相差無幾了,但中心化程度比較高。

完全去中心化且交易體驗也較好的交易模式,目前主流的就是 AMM 模式了,AMM 為 Automated Market Maker 的簡稱,也稱為自動做市商模式。引爆 AMM 模式的是 Uniswap,于 2018 年 11 月上線,之后的 SushiSwap、PancakeSwap、Curve 等都是基于 Uniswap 的模式進行改造。該模式需要流動性池作支撐,流動性提供者(簡稱 LP)往交易池里注入資產作為流動性,其實就是資金池,然后用戶直接和流動性池進行交易,而 LP 則從中賺取用戶的交易手續費。

關于交易所暫時就先聊這么多,接著來看看衍生品。DeFi 衍生品板塊主要包括幾個方向:永續合約、期權、合成資產、利率衍生品。

永續合約也是期貨合約,加了杠桿的交易產品,前面提到的 dYdX、apeX、GMX、Perpetual 就是知名的幾個永續合約 DEX。期權比期貨復雜,DeFi 期權領域的玩家主要包括 Hegic、Charm、Opium、Primitive、Opyn 等,但目前期權市場還很小,被關注的不多。合成資產是由一種或多種資產/衍生品組合并進行代幣化的加密資產,早期主要合成 DAI、WBTC 等數字資產,后面基于現實世界中的股票、貨幣、貴金屬等的合成資產也越來越多,目前該賽道的龍頭項目是 Synthetix,另外還有 Mirror、UMA、Linear、Duet、Coinversation 等項目。DeFi 的利率衍生品主要是基于加密資產利率開發不同類型的衍生產品,以滿足 DeFi 用戶對確定性收益的不同需求,主要玩家有 BarnBridge、Swivel Finance、Element Finance 等。

巴西加密資產管理公司 Hashdex 獲準在歐盟上市 ETP:金色財經報道,巴西加密資產管理公司 Hashdex 已獲準在歐盟上市交易所交易產品 (ETP),該公司表示,Hashdex 已經與包括交易所在內的歐洲服務提供商合作,在歐盟不同國家列出 ETP。該公司新市場負責人 Bruno Sousa 表示:“我們希望成為歐洲主要的加密貨幣產品發行方,始終推動創新和多元化戰略”。5 月,Hashdex 在獲得在瑞士運營的批準后,在瑞士 SIX 證券交易所推出了 Hashdex Nasdaq Crypto Index Europe ETP。[2022/9/1 13:01:15]

接著來看看借貸,這也是 TVL 很高的一個版塊,和 DEX 一樣也是 DeFi 的基石。這塊的借貸協議主要有 Compound、Aave、Maker、Cream、Liquity、Venus、Euler、Fuse 等。目前,大部分借貸協議都是采用超額抵押的借貸模型,所謂超額抵押,舉個例子,比如,要借出 80 美元的資產,那至少需要存入價值 100 美元的抵押資產,即抵押資產價值要高于借貸資產價值。

雖然超額抵押模型是主流,但也存在幾個創新方向:無息貸款、資產隔離池、跨鏈借貸、信用貸。無息貸款的代表為 Liquity,用戶在 Liquity 借出其穩定幣 LUSD 的時候,用戶一次性支付借款和贖回費用,借出后無需支付利息。資產隔離池就是將不同的借貸資產分開為不同的池子,每個借貸池都是獨立的,避免一個不良資產或者一個池子受損導致整個平臺都被連累。目前,資產隔離池差不多已經成為了標配,很多借貸協議都引入了這種模式,除了一開始就使用這種模式的 Fuse,包括 Compound、Aave、Euler 等協議也都加入了陣營。跨鏈借貸也是一個新趨勢,Flux、Compound、Aave 等都在這個方向上進行拓展。信用貸在傳統金融非常普遍,但在 DeFi 領域還比較少,主要是還缺乏有效的鏈上信用體系,目前的代表項目是 Wing Finance。

下一個是聚合器,DeFi 聚合器也分為好幾種類型:DEX 聚合器、收益聚合器、資產管理聚合器、信息聚合器。DEX 聚合器,主要就是將多個 DEX 聚合到一起,通過算法從中尋找出最優的交易路徑,主流的 DEX 聚合器包括 1inch、Matcha、ParaSwap,以及 MetaMask 錢包內置的 MetaMask Swap 等。收益聚合器主要有 Yearn Finance、Alpha Finance、Harvest Finance、Convex Finance 等,主要就是聚合各種流動性挖礦,讓參與多平臺的 Yield Farming(收益耕作)實現自動化。資產管理聚合器主要就是監控、跟蹤和管理 DeFi 用戶的資產和負債,主要以 Zapper 和 Zerion 為代表。最后是信息聚合器,主要包括 CoinMarketCap、DeFiPulse、DeBank、DeFiPrime 等平臺。另外,這些其實都是中心化數據平臺,但其在 DeFi 生態里依然扮演了重要角色,DeFi 生態里并非全都是去中心化的應用。

然后,再簡單聊聊保險。我們知道,保險在傳統金融中是非常大的一塊市場,但 DeFi 里的保險發展至今,卻是非常緩慢。整個 Web3 行業里,各種風險很多,協議漏洞風險、項目跑路風險、監管風險等,所以實際上對 DeFi 保險的需求市場本身很大,但因為開發設計門檻高,且流動性比較低,所以才導致整個保險賽道發展緩慢,目前依然處于非常早期的階段,Nexus Mutual、Cover、Unslashed、Opium 等項目是該領域主要的玩家。

然后,再看看預測市場。預測市場是依托數據的市場,可用于押注和預測未來的所有事件,也是以太坊生態最早出現的應用場景之一,并在 2020 年美國大選中迎來爆發式增長,主要項目有 PolyMarket、Augur、Omen 等。

最后就是指數板塊,提供一攬子資產敞口的指數基金在 DeFi 領域逐漸興起。但廣為人知的指數其實并不多,主要有:DPI、sDEFI、PIPT、DEFI++。DPI 全稱為 DeFi Pulse Index,是由 DeFi Pulse 和 Set Protocol 合作創建的,是一種市值加權指數,包含了一些主流 DeFi 協議代幣作為基礎資產,包括 Uniswap、Aave、Maker、Synthetix、Loopring、Compound、Sushi 等。DPI 可以贖回為一攬子基礎資產。sDEFI 則是由 Synthetix 所推出的指數代幣,是該領域歷史最悠久的指數。sDEFI 是一種合成資產,它不持有任何基礎代幣,而是使用預言機喂價來跟蹤代幣價值。PIPT 全稱為 Power Index Pool Token,是由 PowerPool 所發行,由 8 種代幣資產所組成。PowerPool 發行的指數除了 PIPT,另外還有 Yearn Lazy Ape Index、Yearn Ecosystem Token Index 和 ASSY Index 三個指數。DEFI++ 則是由 PieDAO 所發行,其組成有 14 種資產。PieDAO 還發行了 BCP 和 PLAY,BCP 由 WBTC、WETH、DEFI++ 三種代幣組成,PLAY 則由一些元宇宙項目的代幣所組成。

GameFi 從字面上理解就是 Game Finance,是游戲和金融的融合體,也是目前 Web3 游戲的代名詞。GameFi 這個詞語誕生之前,Web3 游戲則通常被稱為區塊鏈游戲,或簡稱鏈游。

CryptoKitties 是第一款廣為人知的區塊鏈游戲,這是一款虛擬養貓的養成類游戲,每一只貓咪都是一個獨立的 NFT。初代貓咪總共有 50000 只,每只貓咪都有不同的屬性。玩家購買貓咪 NFT 后,就可以開始玩繁殖小貓的游戲。生出來的小貓咪,有部分基因屬性會遺傳自上一代,而有些基因則隨機生成。生出來的貓咪本質上就是新的 NFT,可以賣出變現。如果生成的新貓咪產生了稀有的基因屬性,還可以賣到不錯的價格。截止撰文之日(2023 年 1 月底),已經產生了 2,021,774 只貓咪,持有的錢包地址有 136,283。

繼 CryptoKitties 之后,越來越多養成類游戲陸續出現,如加密狗、加密兔、加密青蛙等等。打破這種局面的是一款叫 Fomo3D 的游戲,這是一款公開、透明、去中心化的資金盤游戲。游戲規則也簡單,用戶通過支付 ETH 購買 Key 參與游戲,用戶支付的 ETH 會分配到獎池、分紅池、空投池、官方池等。擁有 Key 則可以得到持續的分紅,擁有的 Key 越多,則得到的分紅會越多。且每輪游戲存在一個倒計時(24 小時),倒計時結束時,最后一個購買 Key 的玩家可以獲得獎池里大部分的 ETH。但每次有用戶購買 Key,則倒計時剩余時間會增加 30 秒。第一輪游戲持續了很久時間,最后被人用技術手段贏走了獎池。Fomo3D 爆火之后,也是各種優化升級版的同類游戲不斷出現,但事實證明,這類游戲還是無法持久。

而之后,再次引爆市場的游戲則是 Axie Infinity,國內則被稱為“阿蟹”(與 Axie 諧音)。這是一款結合了寶可夢和加密貓玩法的游戲,游戲里的 Axies 可以升級、繁殖、對戰、交易等。與加密貓等游戲不同的是,Axie Infinity 的經濟系統里還引入了 SLP 和 AXS 代幣,玩家可通過戰斗贏取 SLP 代幣,而通過消耗 SLP 和 AXS 可以繁殖新的 Axies,贏取的 SLP 代幣和繁殖出來的 Axies 都可以在市場上出售來賺取收入。

不過,Axie Infinity 其實在 2018 年就已經問世,但直到 2021 年才開始爆紅,讓其爆紅的主要原因在于它的 Play-To-Earn 模式被推廣開來了,即邊玩邊賺的特性呈病式傳播了。其賺錢路徑主要是先投入成本購買 Axies,然后通過玩游戲賺 SLP 代幣和繁殖新的 Axies,再把 SLP 代幣和 Axies 出售換成 ETH 或穩定幣,最終將 ETH 或穩定幣換成法幣。這種賺錢模式一開始是從菲律賓逐漸流行起來的,當時,新冠疫情爆發,菲律賓當地許多人陷入了無收入的困境,而 Axie Infinity 的邊玩邊賺特性讓這些人看到了希望。而且,這種賺錢模式也吸引了眾多打金工作室,且逐漸從菲律賓擴展到了印度、印度尼西亞、巴西、中國等。截止撰文之日,日活用戶已達 280 萬。

而現在,邊玩邊賺模式幾乎成為了 Web3 游戲的標配。

其他比較知名的游戲還有 Decentraland、The Sandbox、Illuvium、Star Atlas、Alien Worlds 等。這些就不展開說了,感興趣的可以自行去搜索了解。

SocialFi 顧名思義就是 Social Finance,是社交和金融在 Web3 領域的有機結合,其實就是去中心化社交,是近兩年才開始流行的概念。目前,在這個賽道的知名項目還比較少,目前的龍頭是 Lens Protocol。

Lens Protocol 是由 Aave 團隊所開發的,在 2022 年 5 月上線。它不是一個獨立的社交應用,也不是一個帶有前端的完整社交產品,而是提供了一系列模塊化組件的社交圖譜平臺,而具體的應用產品可以采用這些組件去構建。所以,Lens 的定義其實是 Web3 社交應用的基礎設施。上線之初就已經擁有了 50 多個生態項目,比較熱門的有 Lenster、Lenstube、ORB、Phaver、re:meme、Lensport、Lensta 等。

Lenster 是去中心化社交媒體應用,可以通過連接 Web3 錢包并使用 Lens 來登錄。登錄用戶就可以在 Lenster 發布內容,和在微博或推特發布內容類似,不同的是,在 Lenster 上發布內容時可選擇收費。也可以評論其他用戶的內容,不過目前還不支持層級式的評論。

Lenstube 則是去中心化視頻平臺,可以理解為就是去中心化的 Youtube。

ORB 是去中心化職業社交媒體應用,具有端到端鏈上信譽系統。具體來說,ORB 可以通過將各種 NFT 和 POAP 與用戶經驗、教育、技能和項目聯系起來,從而創建個人去中心化專業檔案并建立鏈上可信度,以及探索工作機會和申請鏈上身份,還可以用在鏈上分享自己的想法,與 Web3 人士建立聯系并構建社區。此外,ORB 還允許用戶利用碎片化時間通過學習 Web3 知識來獲取 NFT,即 Learn-to-Earn。

Phaver 是一款適用于 iOS 和 Android 的 Share-to-Earn 社交應用,用戶可以發布帖子,內容可以是圖片、鏈接、產品應用等。用戶還可以瀏覽 Lens 內的所有內容。Lens Profile 用戶連接錢包后,還可以通過 Phaver 直接發布帖子到 Lens 中。

re:meme 是一個鏈上 meme 生成器,允許用戶上傳 meme 模版,也能選擇是否收費,然后其他人可以用圖像編輯器添加文本、繪圖和補充圖像等。:meme 還可以擴展到音樂、視頻和學術論文等媒體格式。

Lensport 是一個只聚焦于 Lens 協議的社交 NFT 市場,用戶可以發現、發布和出售帖子,也可以投資支持創作者。

Lensta 是一個聚焦于 Lens 協議的圖片流應用,可以瀏覽 Lens 中帶有圖片的最新、最熱門以及 Lenster、Lensport 等上收集費用最多的帖子。

訪問層是 Web3 組成架構里的最上層,也是直接面向終端用戶的入口層。這一層里主要包括錢包、瀏覽器、聚合器等,另外,有一些 Web2 的社交媒體平臺也成為了 Web3 的入口。

先來看看錢包,這也是最主要的入口。目前的錢包有多種分類,有瀏覽器錢包、手機錢包、硬件錢包、多簽錢包、MPC 錢包、智能合約錢包等。

瀏覽器錢包就是通過網絡瀏覽器使用的加密錢包,是大部分用戶使用最廣泛的錢包,最常用的就是 MetaMask、Coinbase Wallet、WalletConnect 等。MetaMask 是最被廣泛支持的錢包之一,支持所有的 EVM 鏈,也已經成為了所有 DApps 的標準,目前支持的瀏覽器包括 Chrome、Brave、Firefox、Edge,以瀏覽器插件的方式存在。Coinbase Wallet 顧名思義是由交易所 Coinbase 所發行的錢包,于 2021 年 11 月推出后迅速發展,成為了與 MetaMask 旗鼓相當的對手,但瀏覽器還只支持 Chrome。WalletConnect 則比較特殊,它并不是一款具體的錢包應用,而是連接 DApps 和錢包的開源協議。最常用的就是用于連接手機錢包,在瀏覽器上的 DApp 選擇連接 WalletConnect,會展示一個二維碼,用你的手機錢包掃這個二維碼就可以授權你的手機錢包連接上瀏覽器上的 DApp。而且,WalletConnect 支持所有區塊鏈,不只是 EVM 鏈,也支持接入所有錢包。另外,不像 MetaMask 和 Coinbase Wallet 需要安裝其瀏覽器插件,WalletConnect 不需要安裝瀏覽器插件,所以可以支持所有瀏覽器,比如也支持 Safari,而 MetaMask 和 Coinbase Wallet 是不支持 Safari 的。因此,WalletConnect 成為了最受歡迎的錢包,也成為了所有 DApp 接入錢包的標配。

手機錢包,即移動端數字資產錢包,很多錢包都支持。MetaMask 和 Coinbase Wallet 也有手機端的錢包 App。另外,比較知名的手機錢包還有 TokenPocket、BitKeep、Rainbow、imToken、Crypto.com 等。大部分流行的手機錢包都支持多鏈,包括 EVM 鏈,也包括 Non-EVM 鏈,比如 TokenPocket 目前支持了 Bitcoin、Ethereum、BSC、TRON、Polygon、Arbitrum、Avalanche、Solana、Cosmos、Polkadot、Aptos 等。

硬件錢包則是把數字資產私鑰存儲在安全的硬件設備中,與互聯網隔離,可通過 USB 即插即用。現在使用最廣泛的硬件錢包是 Ledger 和 Trezor。Ledger 目前有三款不同型號的硬件錢包:Ledger Stax、Ledger Nano X、Ledger Nano S Plus。Ledger Stax 是在 2023 年才推出的新型號,支持觸摸屏,而另外兩款則不支持。Trezor 則有兩款型號:Trezor Model T 和 Trezor Model One。Model T 支持觸摸屏。除了 Ledger 和 Trezor,市面上的硬件錢包還有 SafePal、OneKey、imKey、KeepKey、ColdLar 等。

多簽錢包,顧名思義,是指需要多人簽名才能執行操作的錢包。最知名的多簽錢包就是 Gnosis Safe,其本質上是一套鏈上智能合約,最常用的就是 2/3 簽名,即總共有三個用戶共同管理錢包,每次執行操作時,需要這三人中至少兩個人的簽名才能觸發鏈上執行。

MPC 全稱為 Multi-Party Computation,MPC 錢包也稱為多方計算錢包,是新一代錢包類型,通過對私鑰進行多方計算在鏈下實現多簽和跨鏈等復雜的驗證方式。簡單來說,就是將私鑰拆分成多個分片,然后由多方各自存儲管理每個分片,簽名的時候,再聯合多方將分片重新拼接成完整的私鑰。MPC 錢包與多簽簽名很類似,也可以實現 2/3 簽名,不同的是,多簽錢包是在智能合約層面實現簽名校驗,而 MPC 錢包則是通過鏈下計算實現的。目前已提供 MPC 錢包服務的還不多,主要有 ZenGo、Safeheron、Fordefi、OpenBlock、web3auth 等。

智能合約錢包就是使用智能合約賬戶作為地址的錢包,多簽錢包 Gnosis Safe 也屬于智能合約錢包。而近一兩年對智能合約錢包最新的嘗試則是結合「賬戶抽象(Account Abstraction)」的新一代錢包。賬戶抽象主要是要將簽名者和賬戶分離開來,錢包地址不再與唯一的私鑰強綁定,可以實現更換簽名者,也可以實現多簽,還可以實現更換簽名算法。目前在這個賽道的選手除了 Gnosis Safe 還有 UniPass、Argent、Blocto 等。

錢包暫時就聊這么多,接著來說說瀏覽器。很多 DApp 都還是只提供了網頁版本的前端,所以瀏覽器就成為了重要的訪問入口。但因為不是所有瀏覽器都支持錢包擴展插件,所以也不是所有瀏覽器都能成為很好的 Web3 入口。最常用的瀏覽器是 Chrome,所有瀏覽器錢包都會開發 Chrome 的錢包插件。而 Safari 則很少用做 Web3 DApp 入口,因為除了 WalletConnect,沒有其他瀏覽器錢包能夠支持。還有一個值得介紹的瀏覽器是 Brave,這是一款內置了錢包的瀏覽器,其內置錢包叫 Brave Wallet。

有一些聚合器也是 Web3 的訪問入口,比如 DappRadar 收集了各種 DApps,用戶可以通過它瀏覽并連接到這些 DApps。還有 Zapper、DeBank、Zerion 之類的聚合器,可以幫助用戶追蹤他們在各種 Web3 應用的所有資產和操作記錄。

最后,像 Twitter 和 Reddit 這類 Web3 的社交媒體平臺,因為聚集了很多 Web3 社群,也逐漸變成了 Web3 的訪問入口。

Keegan小鋼

個人專欄

閱讀更多

金色財經

金色早8點

Odaily星球日報

Arcane Labs

澎湃新聞

深潮TechFlow

歐科云鏈

鏈得得

MarsBit

BTCStudy

Tags:NFT區塊鏈EFIDEFMilady Vault (NFTX)區塊鏈域名價格排行goldhoefinancedefi幣種

原文:《Account abstraction, the new shiny object in crypto》作者:Dana J. WrightAccount Abstraction(賬戶抽象.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:477.31億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量20.

1900/1/1 0:00:00原文:《從九個方面看以太坊上海升級的拋壓問題》 作者:藍狐筆記 以太坊上海升級計劃于今年3月份進行,其中有一項是信標鏈開放ETH質押解鎖,也就是所謂的EIP-4895.

1900/1/1 0:00:00來源:BanklessDAO加密貨幣是一個巨大的“灰色地帶”,一個無法治理的公共區域。要了解它的真正潛力,我們應該搞清楚它的來源、原則以及它賴以發展的基本價值主張.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:389.34億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量20.

1900/1/1 0:00:00文/ Li Jin,Variant Fund聯合創始人;譯/金色財經xiaozou摘要:在進行社區所有權分層之前,創建一個有創意的社區要從優秀的內容開始.

1900/1/1 0:00:00