BTC/HKD+2.73%

BTC/HKD+2.73% ETH/HKD+2.39%

ETH/HKD+2.39% LTC/HKD+3.2%

LTC/HKD+3.2% ADA/HKD+4.59%

ADA/HKD+4.59% SOL/HKD+4.37%

SOL/HKD+4.37% XRP/HKD+2.67%

XRP/HKD+2.67%作者:CapitalismLab

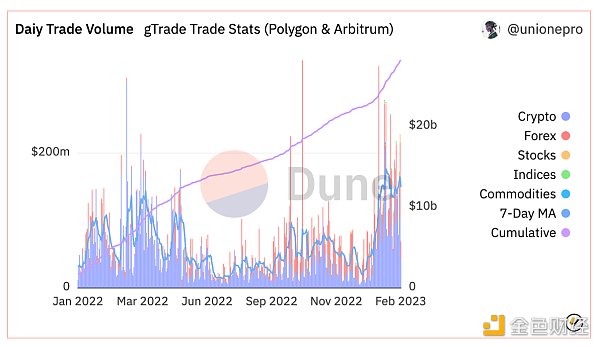

GMX 和 SNX Perp 的新版本都不約而同的借鑒了一個項目 - GNS,GNS 從去年 Luna 危機至今上漲 10倍有余,交易量和費用收入也屢創新高,這離不開其在機制上的不斷創新。本文將為你詳細介紹 GNS 的機制,發展歷史及其競爭優勢。可以說看懂 GNS 就能一眼看穿諸多 DEX PERP。

本文較為復雜,建議在閱讀本文時主要看我提煉的要點

如果你對 GNS 缺少基本的了解,簡單來說其為一個去中心化永續合約平臺:

預言機定價,LP 和 Trader 對賭

LP 為純穩定幣,支持 外匯/ 股票/ 加密貨幣 交易

雙向資金費率,跟 CEX Perp 一樣一方向另一方支付費用

另外一方面可以閱讀下面我此前寫的 GNS 中文百科,LP(DAI Vault)以外的內容仍有意義:

Signum Digital宣布其證券代幣發售和認購平臺獲香港證監會原則上批準:3月17日消息,數字資產咨詢公司Coinstreet Holdings和香港金融集團Somerley Capital Holdings(新百利融資)的合資企業Signum Digital宣布,其證券代幣發售和認購平臺已獲得香港證券及期貨事務監察委員會的原則上批準。

Signum Digital計劃為專業投資者提供一個證券代幣平臺,這些代幣在區塊鏈上交易并與各種資產類別相關聯,例如私募股權、房地產、藝術品和收藏品。在獲得香港證監會的最終批準后,Signum將以“CS-Pro”品牌運營該平臺。據Signum稱,該平臺將是香港首個此類平臺。[2023/3/17 13:10:32]

對賭模式的核心是風險控制,我們之前討論過GMX是全額保障模式,即每 1ETH 多倉GLP底層均有 1ETH 現貨支持這一點,讓 GMX 可以安然度過狂暴大牛市。那底層只有穩定幣的 GNS 是如何應對風險的呢?

GNS 在交易側和LP側各設有三重機制控制風險,其核心為:

開源硬件錢包Keystone支持多簽資產管理工具Gnosis Safe:9月10日消息,開源硬件錢包Keystone已支持多簽資產管理工具Gnosis Safe,可通過多重簽名保護其用戶資產。Keystone此前已經支持DeFi資管平臺Zapper、收益聚合平臺Yearn Finance和SushiSwap。[2021/9/10 23:16:01]

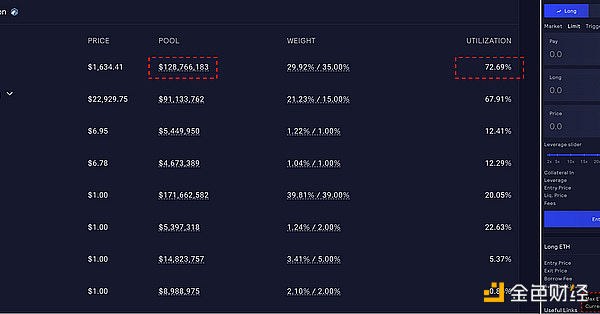

資產現貨流動性決定場內交易滑點,防止價格操縱

資產價格波動性和多空比決定持續持倉成本,應對單邊行情

凈值模式加上流動性調節以及現金流循環,構建穩健的 LP

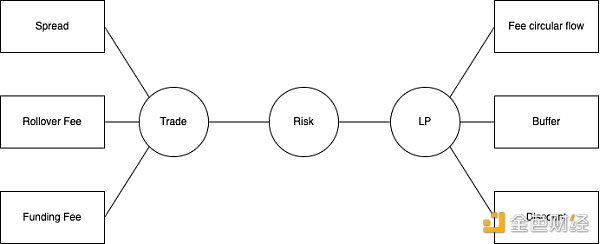

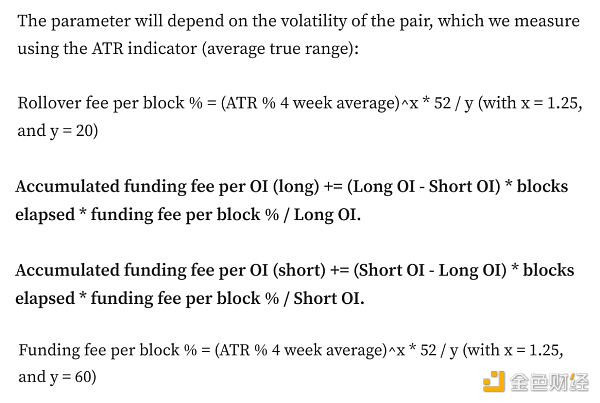

GNS 使用了 Spread, Rollover Fee, Funding Fee 三重機制來進行交易側的風險控制。

Spread: 額外的開倉費用,開倉頭寸越大,資產流動性越差,費用就越高。用于預防價格攻擊,便于上架小幣種。

Rollover Fee: 現貨波動率來定價,用于控制交易者的杠桿和風險

Funding Fee: 多空頭寸之差和現貨波動率來定價,多/空>1 時多頭支付空頭,反之亦然,用于平衡多空比,避免單邊敞口過大。

Gate.io 第二期JGN持倉理財今日14:00開售:據官方公告,Gate.io “理財寶”將于11月1日(今日)14:00上線《JGN持倉計劃2號(28天)》認購,總額度500,000 JGN,鎖倉28天,手機App用戶可在行情頁面選擇“理財寶”按鈕參與,手機瀏覽器和電腦Web用戶點擊“理財”-“理財寶”參與。[2020/11/1 11:21:07]

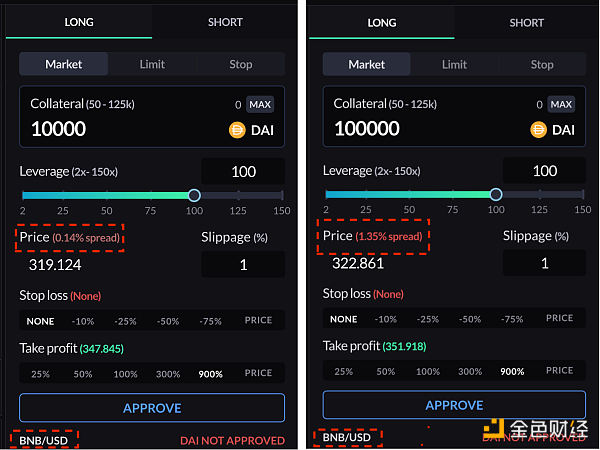

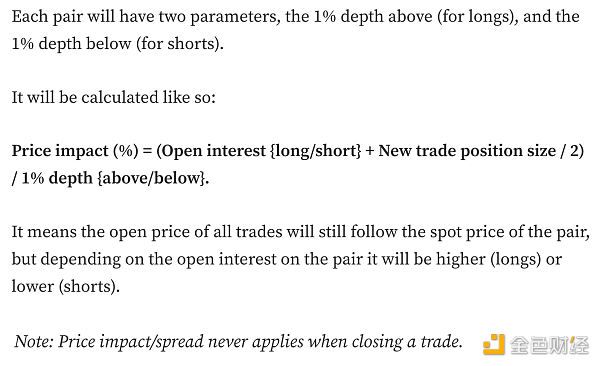

Spread 是開倉時需要付出的額外滑點。對于預言機定價而言,其滑點應該根據預言機來源(CEX)的交易對的深度而動態調整,使得在場外操縱價格的成本始終高于在場內的盈利。所以 Spread 正相關開倉規模和場內OI影響,而負相關于場外現貨深度。公式參見下圖

Rollover Fee / Funding Fee 根據近期波動性計算, Rollover Fee多空均要繳納,而 Fung Fee 則由多空比例決定由一方支付給另一方,具體公式參見下圖。在狂暴大牛市下,波動性和多空比的加大將會讓多方支付的費用快速上漲,以此回補作為對手方的損失以及控制多空比。當然,這些也造成了其不菲的交易成本,所以在加密貨幣這種可以做 Index Asset LP 的資產類別上,體量會遜于GMX。而對于股票/外匯這種沒有鏈上資產的類別,其就極具優勢。

Ragnar Locker勒索軟件攻擊超出計算機殺軟件的能力范圍:金色財經報道,英國網絡安全公司Sophos的一項新研究警告稱,Ragnar Locker可在目標計算機上運行虛擬機,以使用勒索軟件感染計算機,這可能會超出計算機本地防病軟件的范圍進行攻擊。Sophos稱,在選擇受害者時,Ragnar Locker攻擊是有選擇性的,其目標往往是公司,而不是個人用戶。Ragnar Locker要求受害者提供大量的資金來解密他們的文件。Sophos舉例稱,葡萄牙跨國能源巨頭、世界第四大風能生產商EDP的系統遭到攻擊,并被索要1580枚BTC(合1090萬美元)作為贖金。[2020/5/23]

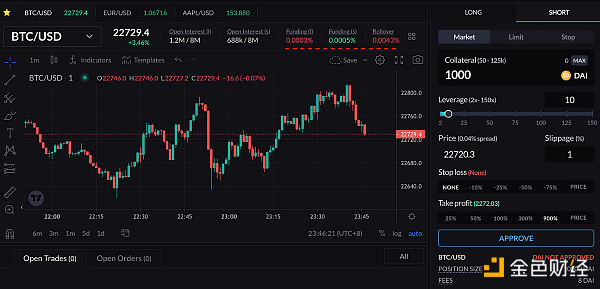

所謂 Rollover Fee 僅作用在抵押物上,就是你拿 $1k 開 $10k 的頭寸,只按你 $1k 收利息, 而Funding Fee 作用在頭寸上, 按$10k 收 41%。比如下圖 $1k 開空 $10k BTC, Funding Fee (s) = -0.0005%, Rollover Fee = 0.0043%。那么最終需要支付的 Fee = ($1k *0.0043% - $10k 0.0005%)/$10k = -0.00007%, 就是這時候開空還是可以賺利息的。

在OKEx充值或交易GNX有機會獲得GNX:自12月18日起至12月25日凡在OKEx充值或交易GNX,即有機會獲得GNX,總量共360萬個,數量有限先到先得!

12月20日抽10名用戶每人送10個GNX。

12月24日抽20名用戶每人送10個GNX。[2017/12/18]

LP 側- gDAI 也有三重機制使其穩健運行:

類似 GLP 的凈值型產品,不保本

費用收入 / Trader 盈虧為 gDAI 創造出一層buffer,避免價格下跌

激勵長期鎖倉資金,動態調節進出時間,避免極端情況流動性問題

所謂凈值型產品的優勢在于,公平對待所有質押者,極端情況共同承擔。而老的 LP 模式是所謂保本的,但是赤字下,最后一個跑路的拿不到一分錢,是的,就跟 FTX 是一個道理,那么在危機關頭自然更容易恐慌。

這里最難理解的是 Buffer 這一重機制,GNS 的費用收入中,有一部分會 Mint 新的 GNS 支付給用戶,而原本作為收入的 DAI 則進入 gDAI 中構成超額抵押的 Buffer,Trader 的盈虧在超額抵押情況下也會進入 Buffer,這使得 gDAI 雖然名義上不保本,但實際上大部分時間價格都不會下降,可見其深知大眾“損失厭惡”心理。

GNS 同時在超額抵押的情況 從 Trader 虧損帶來的盈利中抽取一部分用于回購 GNS, 保持超額抵押率在安全范圍內波動,這樣的話長期來看 GNS 不會是一個持續增發的狀態。

LP 長期鎖倉會給其一定的折扣,折扣的資金來源也是從這個 Buffer 中支出的。而所謂的動態調節,就是超額抵押率越低提款越慢,增加抗風險能力。雖然這么干有點怪,但是規則是提前公開透明的。

是的,你可能沒看懂上面這幾段話,這是正常的,不然我怎么稱之為史上最精巧復雜呢。如果你實在想搞明白,可以先閱讀完 gDAI 介紹原文 Introducing gToken Vaults. ,然后再回頭再看上面這幾段話,相信能解決你心中不少疑惑。

在 Luna 帶來的崩盤中,GNS 的LP 一度陷入赤字僵局,被迫出售 GNS 換 DAI 來補缺口。后來 GNS 進行了多方改進,在 FTX 引起的恐慌中表現良好。

實際就在陷入困境后的 6月,前文所描述的交易側三重風控機制就已經悉數上限,使其恢復了正常運營,并在9月 開始捕獲到了當時外幣對美元大貶值的熱點,使其重回大眾視野。在12月初,gDAI 上限,月底更是部署到了 Arbitrum,帶來了今年初無論是幣價還是業務數據的爆發。高效率的團隊讓 GNS 不斷進化才有了如此鳳凰涅槃之象。

核心優勢就是在通過其復雜的風控機制,提供了一個體驗合格的外匯/股票衍生品交易場所,在這些資產上交易體驗獨占鰲頭,讓其產品能夠立的住。另一方面雙向資金費率等又讓其和 GMX 實現了差異化競爭,在加密貨幣方面也成功獲取了部分客戶。做到這些離不開 GNS 團隊的優秀,這是這個成長型項目最寶貴的財富。

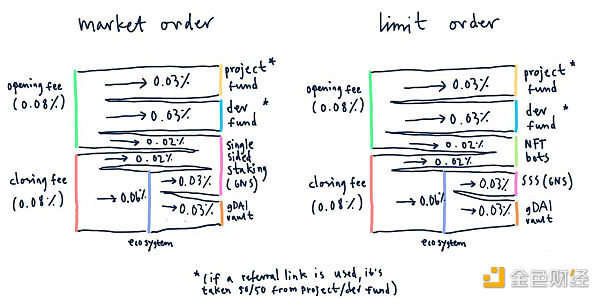

GNS 的費用去向明細如下圖,考慮到市價單約占比 70%,因此 GNS Staking 分成約為 0.07/0.16x70%+0.03/0.16x70% = 36.25%, gDAI 分成約為 0.03/0.16 = 18.75% 。其中限價單中支付給 NFT Bots (執行機器人) 的部分即是上一條推文中進入 gDAI Buffer 的部分。

是的,GNS 支付給 LP 的收入比例罕見的低,那么其為何能做到這一點呢?

為了避免 Fork ,GNS 雖有審計但尚未完全開源

如之前的推文所述,其機制極為復雜,挺難抄的,沒抄好容易翻車

非全額抵押模式的LP,讓其可以在高資本效率下運作

雖然 GNS 看上去給團隊分了一大部分收入,不過其實目前現在大部分項目,比如UNI, Maker , Lido 等,其國庫收入也不能或著只能勉強覆蓋團隊支出,所以仍需要不斷賣幣,而 GNS 靠收入分成就能過活其實算蠻不錯了,畢竟你也不能要求每個團隊都跟 GMX 那種慈善團體一樣。

讀到這里,想比你也會有所感嘆,實際上所謂 DEX Perp,遠遠不是一句 Trader 和 LP 互為對手方這么簡單的。所以直到 GMX 使用了低風險的 Index Asset 全額抵押模式,加上其團隊優秀的細節打磨才終于出現一款有人用的產品。然而要交易外匯/股票這些未上鏈的資產,進一步把蛋糕做大,必須使用 GNS 這種合成資產模式,也是迭代到今天我們才終于看到了曙光。致敬 Builder。

金色早8點

金色財經

Odaily星球日報

歐科云鏈

澎湃新聞

Arcane Labs

深潮TechFlow

MarsBit

BTCStudy

鏈得得

Tags:GNSDAIINGDINgns幣價格Daily Crypto Giveawaysbiking幣王交易所安全嗎SCRO Holdings

撰文:Robin Guo ( a16z 游戲投資合伙人)哪些人是 Web3 游戲玩家,是休閑玩家還是硬核玩家?對此,A16z Games 進行了一項調查,以進一步了解情況.

1900/1/1 0:00:00新加坡是全球對虛擬資產最為友好的司法轄區之一,一度被稱為“全球加密中心”。在經歷了2022年算法穩定幣 TerraUSD 的崩潰、對沖基金三箭資本的爆倉、借貸機構 Voyager Digital.

1900/1/1 0:00:00來源:無界AI繪畫工具生成 元宇宙涼了嗎? 過去這一周,元宇宙從業者或許頗為喪氣,首先是chatGPT一出世就迅速走紅,搶盡了風頭,而元宇宙行業則陰云密布,大廠“繳械投降”.

1900/1/1 0:00:00用戶下載錢包通常不是為了用錢包本身,而是為了通過錢包去觸達更多的實際應用場景。Cwallet在提供錢包基礎功能的同時,正通過定制Web2和Web3用戶體驗和習慣的多功能工具,成為用戶與鏈上應用無.

1900/1/1 0:00:00隨著元宇宙、NFT(非同質化代幣)等新技術概念風起云涌,穩定運行多年的現行互聯網面臨重構的風險,挑戰者被普遍認為是下一代互聯網Web3.0——以區塊鏈等為技術底座,向傳統互聯網秩序發起挑戰.

1900/1/1 0:00:00像以太坊(ETH)這樣的智能合約平臺(SCP)通常被稱為 Decentralized 計算機.

1900/1/1 0:00:00