BTC/HKD+2.04%

BTC/HKD+2.04% ETH/HKD+5.58%

ETH/HKD+5.58% LTC/HKD+0.91%

LTC/HKD+0.91% ADA/HKD+1.41%

ADA/HKD+1.41% SOL/HKD+3.87%

SOL/HKD+3.87% XRP/HKD+0.77%

XRP/HKD+0.77%原文:Daesu

翻譯:雙木

編輯:Biteye 核心貢獻者 Crush

2023 年開始火熱,Defi 敘事正在變革,讓我們看看發生了什么。

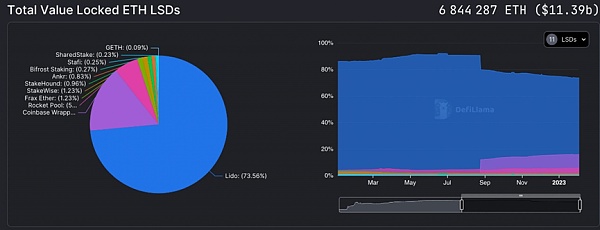

流動性衍生品(LSD, Liquid Staking Derivatives)

盡可能多地抵押 ETH 是 2023 年的主要目標。我們需要盡可能多的人運行驗證器,以使以太坊成為最去中心化和最強大的區塊鏈。

但這還不是全部,我們需要停止在 DeFi 中使用未抵押的 ETH。LSD 最終應該會取代 WETH 和 ETH,但目前流傳的 LSD 版本太多了。

這讓我想到了 2023 年的下一個熱門話題,即解決分散的流動性問題。

LSD 是一個偉大的工具,可以做很多事情,但碎片化的流動性是它的一個缺點。LSD 戰爭為用戶帶來了很多競爭、強大的激勵和許多選擇,看起來是積極的,但這違背了我們的本心:質押的 ETH 成為去中心化金融的基礎貨幣。

@fraxfinance 可以改變這一切?

幸運的是,我們可能有一個救世主來統一所有抵押的 ETH 流動性。比如@fraxfinance的frxETH 和 sfrxETH 。

隨著比特幣觸及2020年12月低點,加密股票在美股盤前走低:6月13日消息,加密貨幣和區塊鏈相關股票在盤前交易中下跌,反映出在更廣泛的避險環境中加密貨幣價格下跌。比特幣一度跌破3.4萬美元,為2020年12月以來新低,日內跌近10%;以太坊則跌超15%,至1223.20美元/枚,為2021年1月以來新低。加密貨幣貸款公司攝氏網絡表示,由于“極端的市場條件”,將暫停賬戶間的提款和轉賬。亞歐股市下跌,美股期貨大幅下挫,市場對通脹飆升和經濟增長乏力感到不安。2年期和10年期美國國債收益率曲線自4月以來首次倒掛,許多人認為這是美國或將在未來一兩年內陷入衰退的信號。[2022/6/13 4:23:24]

(LSD 戰爭(2023 年 2 月 3 日),Defi Llama)

@fraxfinance將在 Curve 上創建一個 frxETH/USDC/FRAX 池,用他們所有的投票和賄賂權大力激勵,從而吸引大量流動性。就這么簡單。我們之前已經看到它與 FRAX Base Pool 一起工作。從現在開始,我將把它稱為經典的Frax。

如果 @fraxfinance 可以在啟用上海提款之前建立 frxETH 礦池,他們應該會成功。這需要時間,因為 Uniswap 積累了許多忠實用戶,但過了一段時間后,很難拒絕他們的收益挖坑和節約成本的本能。

一個新世界將開始,frxETH/USDC/FRAX 是 ETH 流動性的家園。所有 LSD 競爭者都將被迫做出選擇,慢慢死去或創建他們的 xETH/frxETHBP。

江蘇:2023年形成3-4個自主安全可控的區塊鏈底層平臺:1月5日消息,江蘇省工信廳、發改委、網信辦等八部門于 1 月 4 日聯合發布《江蘇省數字經濟加速行動實施方案》。在區塊鏈方面,《方案》指出將積極部署支撐有力的創新基礎設施,加快構建區塊鏈平臺體系,建設一批自主安全可控的區塊鏈底層平臺、行業聯盟鏈、基于區塊鏈技術的公共服務平臺,推進區塊鏈 BaaS 平臺部署。到 2023 年,形成 3-4 個自主安全可控的區塊鏈底層平臺,在區塊鏈等領域實施一批關鍵技術攻關項目。大力發展區塊鏈等新興產業,到 2023 年,全省大數據、區塊鏈核心業務收入年均增速達到 15% 以上,實施江蘇省區塊鏈應用推廣行動計劃,形成區塊鏈典型應用示范案例不少于 100 個。[2022/1/5 8:26:23]

@LidoFinance 呢?顯然是一個更長的過程,但最終結果都一樣。如果他們心態擺正,他們將與 @fraxfinance 合作,這將是雙贏的。

2023 年,我們將觀察到 @fraxfinance 的抵押率達到 100%。在這個供應水平上,@fraxfinance 必須產生 2800 萬美元的非 Frax POL (POL, Protocol-Owned Liquidity 協議擁有的流動性)才能實現這一目標。

當信心增加時,使用量和數量也會隨之增加。如果他們成功了,@fraxfinance 生態系統最終應該呈指數級增長。FXS 的唯一缺點是通貨膨脹。讓我們看看結果如何。

波士頓聯儲主席暗示有望于2022年年底加息一次:波士頓聯儲主席羅森格倫表示,預計我們很有可能在明年年底之前實現美聯儲的充分就業和通脹目標,這暗示著美聯儲最早可以在2022年年底進行一次加息。除羅森格倫外,圣路易斯聯儲主席布拉德、達拉斯聯儲主席卡普蘭和亞特蘭大聯儲主席博斯蒂克也預測美聯儲將于明年加息。但羅森格倫拒絕透露在點陣圖中的位置。 (金十)[2021/6/26 0:07:20]

現在質押 ETH 已經非常常見,你會怎么處理你的 ETH 呢?

套利與產生更多收益

金庫

金庫(Vaults)已經成為一種主流說法,DeFi 用戶正在尋找自動化策略來讓獎勵自動復投,同時減輕無常損失以產生更高的回報。

@aladdindao推出的系列產品就是朝著這個方向發展的。聰明地獲取未來收益(clevCVX、clevUSD),集中器提供自動收獲的金庫(aCRV、abcCVX、afrxETH 等)。

@ConicFinance是另一個期待已久的產品,它基本上是 Curve LP 的自動化流動性管理器。目的是通過將單一資產存入 omnipool 來接觸多個礦池。

這絕對會爆炸,我們都知道 Curve LP 是唯利是圖的。USDC、DAI 和 FRAX 是首批支持 omnipool 及其各自白名單礦池的資產。VlCNC 持有者可以投票選擇創建哪個 omnipool、決定現有 omnipool 去留以及池在 omnipool 中的權重。vlCNC 持有者手中的權力很大。

日本央行準備在2023年之前推出CBDC:據媒體消息,日本央行準備在2023年之前數字貨幣(CBDC),并將對此問題進行徹底研究。日本央行前高層官員山岡弘美(Hiromi Yamaoka)曾與量化寬松(QE)合作,負責支付和結算部門,目前正與日本政府和日本央行合作,最終開始開發一種由大型私人企業和銀行業巨頭支持的數字貨幣。目前,山岡正與30家大型日本公司和銀行的研究小組合作,他們正忙于開發數字貨幣。這些公司包括瑞穗銀行,三菱日聯銀行等銀行業巨頭。明年四月,日本銀行還計劃就其發行CBDC進行另一項研究。(U.Today)[2020/12/24 16:25:35]

這里必須提到 GLP 金庫戰爭。

我對 GLP 戰爭的簡單看法是,由于交易者行為,GLP 構成不斷發生微小變化,追求 Delta 中立性是復雜的。這使得再平衡成本很高,所以我目前更喜歡 Jones 解決方案,即內部允許借入/借出 GLP 。用戶將最大化 GLP 的收益和成本。歷史告訴我們,GLP 在一年后收益超過損失。對于真正將 GLP 視為長期投資產品的用戶,對 GLP 應用杠桿可能是最賺錢的選擇。只要他們能承受損失。

帳戶抽象

賬戶抽象具有巨大的實用潛力,用戶可以保留與錢包綁定的新智能合約的所有權,而無需與之交互,它就像他們錢包的子錢包。

智能合約將只執行授權和編程的操作,用戶可以在穩定幣或 ETH/BTC 上進行抵押不足的借貸(杠桿 5 倍),以用來專門投資。

動態 | MOMOEX平臺即將于2020年2月24日上線DCL/USDT:據官方消息,MOMOEX即將在2020年2月24日晚21:00上線DCL/USDT

DCL是由Dracula基金會發行的Token,該團隊以高頻高強度量化策略交易為依托,不斷在市場吸取產生利潤,并將每月利潤的60%定期回購DCL Token。

MOMOEX數字資產管理與交易平臺,是現有平臺中幣種數量最多,幣對數量最全,流動性最好的數字貨幣交易所平臺之一。[2020/2/23]

例如,您可以存入 10 ETH,借入 40 ETH,將其換成 BTC,為 stETH 池提供流動性或將 USDC 換成 CRV。所有資產都保留在智能合約中。

因此,用戶可以利用它來撬動很多東西,而不僅僅是做多或做空代幣。它仍然處于初始階段,有上限和最低開戶金額(Gearbox 上的余額至少為 10 萬美元),而且必須將策略列入白名單并進行監控。

Gearbox 是該領域的領導者(1.1755 億美元 TVL),Sentiment(980 萬美元)緊隨 Arbitrum 之后。

合約的安全性也是關鍵。抽象賬戶的主要優點是提高了安全性,抽象賬戶可以被恢復。這可以解決私鑰問題,真正有助于錢包的采用。

賬戶抽象 Accounts Abstraction 需要大力推動。我們正走在正確的道路上。

保證金交易,@GMX_IO 情況如何?

@GMX_IO 將進行大規模升級,我們仍在等待聽到該系統的具體工作原理。我很確定第一個成功的礦池將基于不同版本的抵押的 ETH。@GMX_IO 自然會成為 frxETH 在 Arbitrum 上的流動性之家。@fraxfinance 應該在 @GMX_IO 上擴展他們的一些 POL 和激勵措施。

下一次迭代是 @GMX_IO 的必經之路。在 2022 年,由于其巨大的成功,@GMX_IO 有時難以提供可用于交易的流動性, 2023 年,@GMX_IO 應該快速并通過添加新的交易對吸引不同類型的用戶。

2023 年應該是去中心化平臺接管中心化平臺的一年。這些協議所做的改進是為了讓用戶體驗與 CEX 上一樣好。前端運行和 oracle 問題會在下次迭代修復,所有這些都奔向快速的執行。去中心化的精神將完成剩下的工作。

期權

我已經很久沒有談論 @dopex_io 了。對我來說,它是加密領域最具創新性的協議,同時擁有最聰明和最愚蠢的社區之一,真的很神奇。

優點在哪里?

他們重新組合了人們對期權的看法。在我的生活中,我從未想過我能夠正確理解期權運作方式,能夠有能力通過購買期權來參與敘事炒作。這一切之所以成為可能,多虧了@dopex_io 團隊。

那么他們在做什么?

SSOV。當它問世時,我對產品的簡單印象深刻,您可以輕松地以定義的行使價購買期權,并更輕松地提供流動性。一個很大的優勢是 calculator,它可以幫助您了解自己在做什么。這一切只是 @dopex_io 產品的冰山一角。

當 Atlantics Puts 實現并最終推出時,一切加速了。@dopex_io 開辟了無限的選擇,并帶來了真正的區塊鏈創新。

我的意思是如果沒有區塊鏈,Atlantics 是不可能實現的。所以現在您可以購買看跌期權并使用您購買的抵押品。Atlantics 借款被 @dopex_io 白名單合約限制,類似于賬戶抽象的工作方式。我們將看到許多有趣的用例,可組合性已被釋放。

@dopex_io還推出了 Long Straddles ,它利用了 Atlantics 認沽的優勢,同時做多和做空X代幣。你買了一個看跌期權和相關的跨期(Straddles)代幣,價值為你買的期權的50%。這是對預定時間段(目前為3天)的波動率的賭注。

當您知道某事即將發生但您不知道會發生到什么程度時,這是一個寶貴的工具。加密領域的經典之作。跨期交易是 Dopex degen 賭場的一個很好的功能。

接下來,@dopex_io 引入了 Options Liquidity Pools。您可以存入抵押品并以固定執行價格和選擇的折扣購買期權。

另一方面,期權買家可以隨時出售他們的期權,并收取退出費,這是流動性提供者提供的折扣。這帶來了流動性和可組合性,并將為平臺帶來更多的交易量。

這是 SSOV 缺失的部分,有了它,產品更完整了。當然,流動性需要保持不變,但這是一個長期的過程。運轉越久,更好的產品會獲勝。

是的,您現在可以在不被清算的情況下做多。@dopex_io 團隊瘋狂的設計。你不是不會出錯,也不是不會賠錢,但你不會在喪心病狂的清算中失去所有的錢。

現在就這些了,還有其他一些我想深入討論的事情,比如協議將如何嘗試更好地調整粘性用戶和代幣用例。在這個競爭激烈的市場中很難找到新用戶,協議可以更好地激勵他們當前的忠實用戶持有治理代幣。Synthetix v3 和 Radiant v2、鏈接質押、費用折扣和 veDPX 持有者的特權是我想到的例子。

其他值得一提的事情是跨鏈世界、 GammaSwap 和與 IL 的斗爭、Connext Amarok、Circle 跨鏈傳輸協議、crvUSD、拯救 optimistic rollups 的 Arbitrum、zkRollups、Silo、新的 DEXs 產生的新投票者模型...未來會有很多創新,2023 年應該會非常令人興奮。

感謝所有 meme 和分析創作者。你們都在改善生態系統。 創始人請保持努力,今年給我們一個驚喜。

Biteye

個人專欄

閱讀更多

金色早8點

金色財經

Arcane Labs

Odaily星球日報

歐科云鏈

澎湃新聞

深潮TechFlow

MarsBit

BTCStudy

鏈得得

作者:蔣海波 以太坊將通過Shanghai/Capella升級支持ETH的質押提款,預計在2023年上半年進行.

1900/1/1 0:00:00在近期人們瘋狂執迷 AI 之前,市場追逐的還是元宇宙的前景,不過一些最新進展顯示,各企業對元宇宙的期待已呈現退潮之勢.

1900/1/1 0:00:00AI 的炒作已經醉生夢死,在情緒的持續持續推進下,獲利盤巨大,籌碼斷層嚴重,高位滯脹。AGIX 昨日大幅回落,A 股漢王科技今日低開,宣告 AI 行情告一段落.

1900/1/1 0:00:00伴隨 Token 發行預期,Arbitrum 生態近期成了市場關注的最大熱點,生態內的諸多項目 Token 均有較大幅度的上漲.

1900/1/1 0:00:00穩定幣似乎成為加密生態系統中美國監管機構打擊的下一個目標。穩定幣發行方 Paxos 周一承認,已于 2023 年 2 月 3 日收到了美國證券交易委員會(SEC)的 Wells 通知.

1900/1/1 0:00:00據《華爾街日報》2 月 13 日報道,據知情人士透露,美國證券交易委員會(SEC)已告知加密公司 Paxos Trust Co.,它計劃起訴該公司違反投資者保護法.

1900/1/1 0:00:00