BTC/HKD+1.07%

BTC/HKD+1.07% ETH/HKD+0.56%

ETH/HKD+0.56% LTC/HKD+1.91%

LTC/HKD+1.91% ADA/HKD+2.69%

ADA/HKD+2.69% SOL/HKD+1.65%

SOL/HKD+1.65% XRP/HKD+4.72%

XRP/HKD+4.72%原文作者:Marco Manoppo

這個系列文章將研究有趣的公司或協議,評估他們如何產生收入,估算他們的支出并分析其利潤。

就個人而言,我對獨立黑客、個體企業家和自主創業公司的文化著迷,這些公司能夠以極高的利潤率為核心團隊創造巨額利潤。

相比之下,加密貨幣業務和協議在貨幣化模型方面往往相當不明確,首先關注的是技術,而不是商業。

這不一定是件壞事——但在當前的宏觀經濟和融資環境下,加密貨幣企業需要將注意力重新集中在一件事上:“我們如何賺錢?”

以下是快速總結的要點:

Aave 是最大的借貸協議,TVL 為 47 億美元 。

包括代幣激勵排放在內,Aave 沒有盈利。

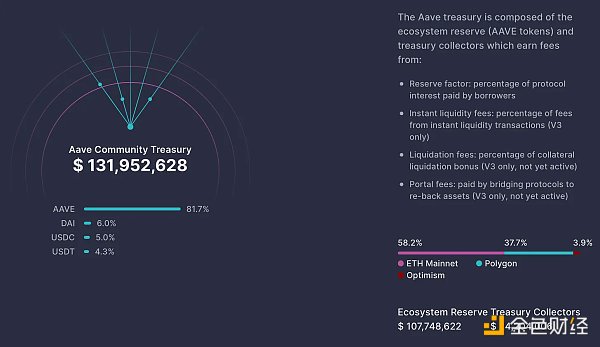

Aave 的金庫下降了-88%,從 2021 年第一季度 10.3 億美元的峰值下降到 2022 年第四季度的 1.1464 億美元。

AAVE 代幣占該協議金庫的 80% 以上。

根據 LinkedIn 的數據,Aave 雇傭了 117 名員工,預計每年會消耗 1200-1500 萬美元。

Aave 是一個在以太坊區塊鏈上運行的去中心化金融(DeFi)平臺。它使用戶能夠在不需要中介的情況下借出和借入各種加密資產。使用 Aave,用戶在任何時候都可以完全控制他們的資金,并可以訪問各種借貸選項。

Etherscan Goerli將于8月4日進行維護和升級,站點和API將離線:8月3日消息,Etherscan發推稱,Etherscan Goerli服務器計劃于8月4日11:00進行維護和升級,預計維護時間為16-18小時,受影響的功能包括站點和API將離線、合約驗證不可用。[2023/8/3 16:16:27]

Aave 的一項獨特功能是其“閃電貸” ,它允許用戶在很短的時間內無需抵押就可以借入資金。這使得它在套利交易者和尋求構建新的 DeFi 應用程序的開發人員中很受歡迎。

Aave 有一個名為 AAVE 的原生代幣,可用于治理和賺取被動收入。通過抵押 AAVE,代幣持有者可以賺取 6-7% 的年收益率,以幫助保護協議免受任何流動性危機的影響。這種收益并非沒有風險。在壞賬累積的情況下,質押的 AAVE 代幣最多可削減 30% ??。

總體而言,Aave 已成為業內最受歡迎的 DeFi 協議之一,其鎖定的總價值達數十億美元。到目前為止,Aave 一直保持著 TVL 排名前 10 的 DeFi 協議的地位。

它目前的TVL 為 47 億美元。

在 2021 年 10 月達到頂峰時,Aave 的 TVL 曾達到 190 億美元 。

中國版權協會:區塊鏈技術為版權領域帶來變革:金色財經報道,在第七屆中國網絡版權保護與發展大會上,中國版權協會發布《新技術在版權領域的運用報告》,《報告》認為,基于區塊鏈技術去中心化、可信任、不可篡改性等優勢,區塊鏈在減少版權管理的成本、提升版權確權維權效率、減少版權交易成本等方面有著明顯的優勢。目前,國內較為成熟的版權區塊鏈產品在版權存證、固證、交易等實際應用場景中發揮了重要作用。未來,在立法層面應對區塊鏈技術予以關注,發揮區塊鏈技術的正面價值;在版權行政管理中需要重視區塊鏈在版權確權領域所帶來的創新型變革,盡快明確區塊鏈版權確權應用領域的監管原則、監管手段、監管對象以及法律責任;在版權司法保護中,要合理規制司法管轄權,構建全國統一的區塊鏈存證平臺;同時也要針對創作者、出版主體、媒體平臺和區塊鏈服務平臺在區塊鏈技術的使用方面做出行業規范;還需要關注到區塊鏈技術在助力版權產業發展過程中仍存在適用邊界和挑戰等問題,并加以科學解決。(中國知識產權資訊網)[2023/3/4 12:42:18]

資料來源:DeFiLlama

與許多其他 DeFi 協議一樣,Aave 通過在其平臺上收取的各種費用來產生收入。這些費用由參與 Aave 平臺借貸活動的用戶支付。

Nansen CEO:過去24小時僅幣安與Uniswap上以太坊交易額超10億美元:11月14日消息,Nansen首席執行官Alex Svanevik在社交媒體上表示,據CoinGecko與Uniswap數據顯示,過去24小時Uniswap上以太坊交易額為11.1億美元,而中心化交易所中ETH與USDT或USD交易對的交易量均未超過10億美元。僅幣安在考慮了其他以太坊交易對的基礎上超過了10億美元。[2022/11/14 13:03:34]

Aave 收取的費用根據平臺上執行的具體活動而有所不同。值得注意的是,Aave 的費用可能會發生變化,并且可能會根據市場條件和其他因素而變化,例如借款人使用的是固定利率還是可變利率。

以下是 Aave 收取費用的一些示例:

借款費用:向在平臺上貸款的借款人收取的費用,通常在 0.01% 到 25% 之間,具體取決于所借資產、貸款價值比和貸款期限。

閃電貸手續費:向使用平臺“閃電貸”功能的用戶收取,允許他們在沒有抵押的情況下,在短時間內借入資金。費用通常為借入金額的 0.09%。

其他功能費用:在 V3 中,Aave 將提供收取額外費用,例如清算、即時流動性、門戶橋等。

簡而言之,Aave 通過向其服務的用戶收取費用來賺取收入。然后將這些收入存入 Aave 社區金庫,AAVE 代幣持有人有權決定如何使用這些資金。這些是通過在 Aave 的治理論壇上對各種提案進行治理投票來完成的。

三季度看跌業績導致加密銀行Silvergate股價暴跌20%:金色財經報道,由于加密銀行Silvergate三季度報告業績相當慘淡,導致該公司股價過去五天暴跌 19.5%。據雅虎財經數據顯示, Silvergate本季度每股收益為 1.28 美元,低于分析師平均預期的 1.46 美元。 該公司為加密客戶提供的內部傳輸網絡 SEN(Silvergate Exchange Network)在第三季度也因持續的加密熊市而出現下滑,交易量從 1,913 億美元下降 41% 至 1,126 億美元,導致該公司的手續費收入從第二季度的 880 萬美元下滑至三季度的 790 萬美元。此外,2022 年第三季度Silvergate的平均加密貨幣存款約為 120 億美元,而上一季度則為 138 億美元。(decrypt)[2022/10/21 16:33:02]

截至 2023 年 2 月 28 日,Aave 擁有 1.319 億美元的資金。

Aave 81.7%(或 1.077 億美元)的資金以 AAVE 代幣的形式存在,其余 15.3% 以美元計價的穩定幣形式存在。

在 2021 年第二季度達到頂峰時,Aave 的金庫資金為 10.3 億美元。

MetaMask Institutional與Gnosis Safe達成合作:6月28日消息,MetaMask Institutional(MMI)宣布,通過與多簽錢包GnosisSafe達成合作,MMI擴展了其加密貨幣托管產品,以集成DAO的托管選項,并為DAO提供了更易于訪問DeFi生態系統的全新方式。DAO更青睞GnosisSafe,因為其多重簽名功能,為DAO部署資金提供了額外的安全性。據悉,MetaMask Institutional是MetaMask錢包的機構兼容版本,為加密基金、做市商、交易平臺和DAO提供機構所需的安全、合規、高效的DeFi和Web3服務。通過MMI的DeFi和Web3投資組合儀表板,DAO可以全面了解其投資組合,業績,單個資產以及歷史交易記錄。[2022/6/28 1:36:19]

資料來源:AAVE

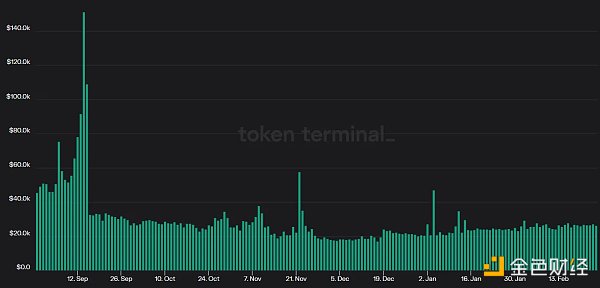

如果我們看下圖,Aave 在過去 6 個月中成功地保持了每天約 2 萬美元的平均收入。

但是,這些數字是最高收入。基本上,如果不了解 Aave 為支付其員工和服務提供商或代幣激勵,而消耗了多少錢,那么它就不是很有用。

資料來源:Token Terminal

根據 Linkedln 的數據,Aave 擁有117 名員工。其前 5 個“部門”如下所示:

工程 - 37 人

業務發展 - 22 人

財務 - 12 人

藝術與設計 - 11 人

市場營銷 - 9 人

讓我們創建一個場景來估算 Aave 需要在上述 5 個部門上花費多少錢:

工程:在 10 萬美元到 20 萬美元的范圍內,Aave 每年需要支付 370 萬美元到 740 萬美元。

業務發展:在 8 萬美元到 12 萬美元的范圍內,Aave 每年需要 176 萬美元到 264 萬美元。

財務:在 8 萬至 12 萬美元的情況下,Aave 每年需要支付 96 萬至 144 萬美元。

藝術與設計:在 6 萬至 9 萬美元的范圍內,Aave 每年需要支付 66 萬至 99 萬美元。

市場營銷:在 5 萬至 8 萬美元的范圍內,Aave 每年需要支付 45 萬至 72 萬美元。

總的來說,對于上面列出的 5 個部門,Aave 每年需要花費 753 萬美元到 1319 萬美元。

這不包括未包含在計算中的其余 26 名員工。假設平均工資為 8 萬美元,AAVE 需要在這些人身上額外花費 208 萬美元。將最終總數推高至 953 萬美元 - 1527 萬美元。

此外,來自 Token Terminal 的數據表明,AAVE 在 2022 年花費了1.2467 億美元用于代幣激勵,為其資金消耗增加了另一個指標。

再次感謝 Token Terminal 所做的繁重工作???

據報道,在 2022 年,Aave 損失了1.037 億美元,其中包括用于引導或維持流動性的代幣排放支出,這是其服務的一個關鍵要素。如果我們包括上面計算的額外的 953 萬美元 - 1527 萬美元的人員資金消耗:

Aave 在 2022 年的運營凈虧損為 1.1323 億美元 - 1.1897 億美元。

雖然考慮到 Aave 只剩下 1.2 億美元至 1.3 億美元的金庫資本,看起來可能非常糟糕,但這一切或許還有一線希望。

Aave 是加密借貸領域事實上的領導者,Compound 是最接近的競爭對手。

Aave 的商業模式仍然可以呈指數級擴展,因為它越來越接近去中心化的貨幣市場基金,尤其是其即將推出的 GHO 穩定幣,它將成為更多創新產品的基石。

Aave 幾乎沒有觸及 DeFi 服務的制度方面,其 Aave Arc KYC 授權池慘遭失敗。

與 2022 年第四季度相比,Aave 在過去 3 個月的收益呈現出積極趨勢,表明該協議在這個熊市中謹慎行事。

Aave 最新一輪融資是 2020 年 10 月的 2500 萬美元 B 輪融資。在最壞的情況下,他們仍然可以在未來幾年內籌集到 C 輪融資。

Aave 于 2023 年 1 月推出了 Version 3(版本 3),重點是提高穩定幣和流動性抵押衍生品借貸的資本效率。Aave 還在開發一種名為 GHO 的穩定幣,這是一種去中心化的多抵押穩定幣,它完全支持、透明且原生于 Aave 協議。目前,它僅在測試網上的 Aave 平臺上處于活躍狀態,尚未部署到主網上。

憑借 GHO 和版本 3,Aave 將自己定位為圍繞穩定幣和流動性質押衍生品的借貸市場的首選。

基本上,隨著更廣泛的加密貨幣行業轉向權益證明(因此獲得收益)、流動性質押衍生品和穩定幣,該平臺將提升和重新質押用戶的資產。

通過推出自己的穩定幣,Aave 擴大了 TAM(總可尋址市場)并進一步鞏固了其作為 DeFi 巨頭的地位。

在全球范圍內,貨幣市場基金持有約 3 萬億美元。

接下來做什么:Aave 需要減少其代幣激勵支出,同時通過自己的穩定幣和 LSD 資本效率創造創新產品來保持領先地位。

如果沒有代幣激勵,考慮到其員工人數和其他運營成本,Aave 大致處于盈虧平衡點。只要稍微調整一下頂線或底線,協議就應該是有利可圖的。

我們預測 Aave 的最終形式將更接近于一個去中心化的貨幣市場巨頭。

DeFi之道

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Odaily星球日報

歐科云鏈

Arcane Labs

深潮TechFlow

MarsBit

BTCStudy

澎湃新聞

1.穩定幣”野貓“時代:DeFi協議紛紛發行穩定幣會產生什么影響DeFi協議正在行動。隨著基于費用的商業模式的回報率下降和鏈上活動的枯竭,藍籌DeFi協議正在尋求可替代的收入來源,以強化協議并實.

1900/1/1 0:00:00作者:Joshua XieTwitter:@JoshXie1 背景 最近,眾多項目官推齊發“Monday”的活動引發了大家對于Arbitrum空投的猜想,雖然是營銷活動引發短期情緒.

1900/1/1 0:00:002023 年 2 月 24 日~ 3 月 5 日.

1900/1/1 0:00:001BTC or 10000$ What would you pick?一萬美金或一枚比特幣.

1900/1/1 0:00:00如果你是把 ETH 存進 Blur,并準備通過 Bid 來賺取積分的 Blur Farmer,請務必了解這種套利方式,并遵循以下 8 條建議,防止掉入巨鯨的“套利陷阱”.

1900/1/1 0:00:00作者:The Block研究主管@Lars對于加密行業而言,早春二月是一個好壞參半的月份,一方面穩定幣BUSD遭受沖擊,另一方面NFT市場則引領了加密市場的回暖.

1900/1/1 0:00:00