BTC/HKD+0.84%

BTC/HKD+0.84% ETH/HKD+0.39%

ETH/HKD+0.39% LTC/HKD+1.3%

LTC/HKD+1.3% ADA/HKD+3.28%

ADA/HKD+3.28% SOL/HKD+0.89%

SOL/HKD+0.89% XRP/HKD+2.15%

XRP/HKD+2.15%撰文:0xLoki

最近在推上和 Space 上和很多朋友討論了 LSD 杠桿挖礦的問題,主要的問題在于:

杠桿 Staking 高收益的本質是什么?風險點在哪里?

杠桿 Staking 的高收益是否可持續?

關于杠桿 Staking 的合成方式可以參考 CapitalismLab 的文章。文章提到的循環貸在 defi summer 早期借貸負利率和 Bendao 借貸負利率的時候也普遍存在,本質上通過不同標的的存借利差進行套利。與傳統金融中的國債逆回購非常相似(也是我更喜歡把 LSD 稱作「ETH 國債化」的原因之一)

一種更簡單的實現方式是:

Alice 現在有 10 個 ETH,AAVE 以 3% 的利率借給 Alice90 個 ETH。

歐盟、德國銀行業協會聯合發起Tokenise Europe 2025倡議:2月8日消息,Tokenise Europe 2025旨在推動采用Token化,使歐盟成為該領域的領跑者并保護其主權。它由歐盟委員會與德國銀行協會共同創立,咨詢公司Roland Berger提供支持。迄今為止,已有20家公司加入了該協會,其中德國、西班牙和列支敦士登處于領先地位。涉及四家全球性銀行——BBVA、德國商業銀行、德意志銀行和桑坦德銀行——以及少數幾家大型工業公司,如戴姆勒卡車、雷諾和雷普索爾。除了德國銀行業協會外,意大利和列支敦士登的同行以及支付公司Iberpay和Worldline也參與其中。(Ledger Insights)[2023/2/9 11:55:32]

Alice 拿著 100 個 ETH 質押到了 Lido,獲得了 100 個 stETH

ETH 累計轉賬數量超過 8 億次:金色財經消息,Glassnode 數據顯示,ETH 累計轉賬數量超過 8 億次。[2022/8/22 12:39:17]

Alice 的 100 個 stETH 成為 AAVE 的抵押物,AAVE 上 stETH 的 LTV 為 93%

加入當前 stETH-ETH 的匯率為 0.98,那么可借貸價值=91.14ETH,借貸是安全的

Alice 每年可以獲得 100*4.9%=4.9ETH 的 staking 收益,同時需要支付 90*3%=2.7ETH 的利息,凈收入 2.1,折合年化 11%。

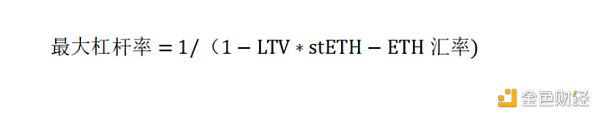

這種方式只是把繁瑣的循環貸過程封裝好,實際上第三方的收益聚合工具和 AAVE 都在這樣做。同時這種借貸方式的杠桿率也不是沒有上限的,我們可以得出最大杠桿率的公式。按照當前數據,最高杠桿率為 13.6 倍。

Filip Kara?or?evi?王子:比特幣的采用實際上對于所有國家都是不可避免的:7月22日消息,Filip Kara?or?evi?王子(英文名Philip Karageorgevitch)澄清了一個阿拉伯國家將“很快”采用比特幣作為法定貨幣的謠言。然而,作為比特幣的倡導者,他進一步表示,比特幣的采用實際上對于所有國家都是不可避免的,而不僅僅是阿拉伯國家,這肯定會發生。但我不知道哪個國家或誰會在哪里這樣做,但這是必然會發生的。每個國家最終都會采用比特幣。王子還稱,比特幣非常適合穆斯林國家,因為它構成了完美的伊斯蘭教法貨幣。(Cointelegraph)[2022/7/22 2:31:41]

韓國金融服務委員會最早將于本月成立虛擬資產特別委員會:7月19日消息,韓國金融服務委員會(FSC)正在推動成立虛擬資產特別委員會,最近因“Luna事件”等,要求保護投資者和引入虛擬資產市場監管的呼聲越來越高,因此FSC采取了上述措施。該委員會包括來自法律和學術界的官員,包括FSC官員,但參與者的詳細名單尚未確定。特別委員會預計最早將于本月成立。(Chosun Biz)[2022/7/19 2:22:06]

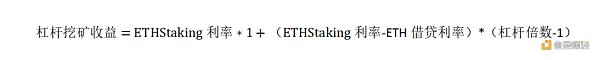

同時我們可以得出杠桿挖礦的收益公式:

有了這兩個公式以后 ETH 杠桿挖礦會變得非常易于理解。杠桿 Staking 的收益來源是 Staking 和 ETH 借貸的利差,而之所以存在利差,是因為兩種類型的標的具備不同的風險特征和流動性特征:

可以看出,Staking 和借貸的利差本質上就是流動性溢價和風險暴露溢價,選擇 Staking 需要犧牲資產的流動性并且承擔更大的損失。而之所以現在通過杠桿實現高達 10%-20% 的收益,主要是因為 ETH 上海升級的不確定性,不確定的時間越長,stETH 的波動風險就越高。如下表所示,如果 stETH 的匯率保持在 0.9 以上,6 倍以下的杠桿都是安全的,最高可以獲得 13.2% 的利率。

理解了收入的來源,收益的可持續性也變得很好理解了。當前之所以能夠存在這么高的利率,主要是因為上海升級的不確定性。Staking 具備明確的解質押預期時間,定價會更透明,風險管理更加可控,一個必然的結果是 ETH 的 S 質押量繼續上升,降低 Staking 收益,同時 ETH 的借貸需求上升,推高存款 / 借款利率。

所以 ETH 開放 Staking 贖回以后,一個高確定性的結果是利差縮小,最終形成平衡,杠桿 Staking 的收益回到一個合理區間。另一個高確定性的結果是借貸成為 Staking 的加杠桿方式之一,LSD 的借貸市場變得更加繁榮,就像 CapitalismLab 文章中指出的一樣,借貸成為 LSD 的隱藏贏家。

除了 ETH 以外,另外兩個引起我們注意的市場是 Cosmos 和 Cardano,它們都擁有超過 40% 的質押率和數十億美元的質押資產。Cardano 上構建類似產品時非常困難的,一是技術層面的開發難度,而是 Cardano 只有進入等待期沒有解鎖等待期,潛在的利差空間非常小。

而 Cosmos 不一樣。Cosmos 提供了 20%+ 的質押利率,遠遠高于 ETH。同時,Cosmos 生態普遍擁有 14-21 天的解鎖期,雖然不像 ETH 那么長,但也提供了一定的空間。Osmosis 的質押產品也讓我們看到了用戶的流動性敏感程度。提供一個 8% 的活期借貸收益并以 12% 的利率把 ATOM 借給杠桿挖礦者,在產品上似乎是可行的。

當然,實際落地還涉及很多復雜的問題。不過一個比較確定的事情是:POS 公鏈都需要 LSD 來提高資產效率和質押率(或者叫做公鏈代幣國債化),國債化又勢必帶來利差,利差又會為借貸提供新的市場空間,這對借貸協議來說非常重要,因為這是為數不多存在剛性需求并且能夠帶來真正協議收入的業務。

-區塊鏈資訊

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

Tags:ETHTAKISTAKINethylenediaminestaking幣崩盤了嗎GUSTA價格shibking幣最新消息

撰文:宛辰 近日,英偉達公布了 2023 財年及其第四季度財報。在加密貨幣低迷、消費需求疲軟、去庫存的種種壓力下,英偉達在 2023 財年的總營收基本與上一財年持平,約為 270 億美元.

1900/1/1 0:00:00香港證監會計劃增加四名加密貨幣行業監管人員:2月6日消息,根據中國香港證監會(SFC)2月6日提交的一份報告,該機構計劃額外招聘四名員工,以“更好地監督”本地虛擬資產(VA)提供商的活動.

1900/1/1 0:00:00圖片來源:由無界版圖AI工具生成最近的谷歌像個大漏勺,這不,又有AIGC核心成員聯手跑路咯!量子位獨家獲悉,這回跟谷歌say byebye的.

1900/1/1 0:00:00北京時間2月21日下午,被眾多一線投研機構視為2023年以太坊最重要的創新,有可能開啟以太坊新敘事方向的Eigenlayer終于披露了其V1版白皮書.

1900/1/1 0:00:00撰文:Teng Yan 時光飛逝, 2023 年 的第 1 季度即將結束。如果你沒有時間跟上 NFT 領域,別擔心,我會幫你的.

1900/1/1 0:00:00被喻為“以太坊殺手”的Solana(SOL)又雙叒叕宕機了。2 月 25 日,Solana主網測試版意外停止處理幾乎所有交易:交易處理速度瞬間下降近 99%.

1900/1/1 0:00:00