BTC/HKD+0.39%

BTC/HKD+0.39% ETH/HKD+0.02%

ETH/HKD+0.02% LTC/HKD+0.17%

LTC/HKD+0.17% ADA/HKD-1.15%

ADA/HKD-1.15% SOL/HKD+1.03%

SOL/HKD+1.03% XRP/HKD-0.62%

XRP/HKD-0.62%文章來源:Cipholio Ventures

撰文:Scarlett He

本研究將介紹三個目前在衍生品領域中的王者:dYdX、GMX 和 SNX。我們將會探討每個項目的基本概況、重要數據以及代幣經濟學。

dYdX 是一個基于 Ethereum 的去中心化訂單簿式衍生品合約交易所,項目成立于 2017 年 8 月。

dYdX 自 2017 年以來已經進行了四輪融資,共籌集 8700 萬美元,投資名單里包括 A16Z、Paradigm、Polychain Capital、Kronos 等,資方陣容較強,項目發展資金充足。

Antonio Juliano?—?CEO。于 2015 年畢業于普林斯頓大學,計算機專業。曾就職于 Uber,2017 年創建了名為 Weipoint 的去中心化網絡的搜索引擎。

George Xian Zeng?—?COO。畢業于美國普林斯頓大學,曾就職于麥肯錫、Fecebook、Moonship,2022 年加入 dYdX。

David Gogel?—?VP。畢業于賓夕法尼亞大學,曾任職于 AIG、RelayNode、GogelX,2020 年加入 dYdX。

Arthur Cheong?—?Chairman。畢業于南洋理工大學,曾就職于 JST Capital、Zilliqa,2021 年加入 dYdX。

1. 發展歷程

2. 發展現狀

建立在 StarkWare 提供的 StarkEX L2 解決方案的鏈上交易所

相比建立在 L1 上的早期版本,建立在 L2 提供了更低的交易費用、更好的交易性能、更高的杠桿率(4x-25x)、支持更多的交易對。

交易過程中每一筆訂單的成交都會上鏈,但是下單、掛單并不上鏈,在 dYdX 服務器上進行,去中心化程度有限。

只在存入資金和贖回資金時需要交 gas ,此后的交易過程不需要。

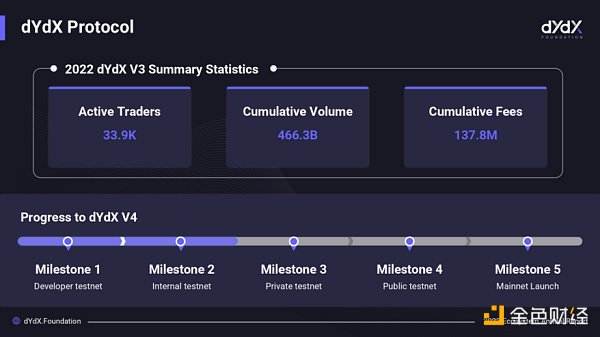

目前正在準備 Cosmos 上的 V4 版本,旨在大幅提升去中心化程度;并將協議產生的交易傭金分配給 dYdX 的持有者。

dYdX 目前只在在 Layer 2 上提供永續合約交易

dYdX 支持 8 種不同的訂單類型?—?— 市價訂單、限價訂單、止損市價訂單、止損限價訂單、追蹤止損訂單、止盈市價訂單、止盈限價訂單和一籃子訂單。

提供最高 20 倍的多空雙方交易功能,最小杠桿變動倍率為 0.01。

交易模式。采用訂單簿形式,由專業做市商 Wintermute、Altonomy 等提供流動性。

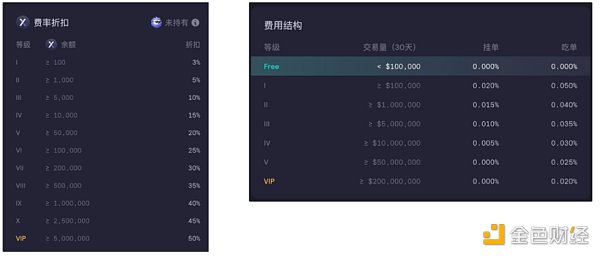

資金費率。資金費率由交易量以及 dYdX 代幣持有數量決定。交易量或 dYdX 代幣持有量越大,資金費率越低。

提供 iOS 端 APP

目前尚未對美國用戶提供服務

數據:比特幣非流動性供應量達到1151萬枚,創下歷史新高:金色財經報道,隨著持有者累積BTC的決心不斷加強,當前比特幣非流動性供應量已達到1151萬枚,創下歷史新高,該指標走高也表明現階段比特幣投資者在美元高通脹和宏觀經濟擔憂期間對出售BTC不感興趣。此外,比特幣市場非流動性增高也導致現貨市場交易量不斷走低,當前比特幣7日平均交易額僅為104億美元,創下2023年迄今為止的新低。(cryptoslate)[2023/5/22 15:19:17]

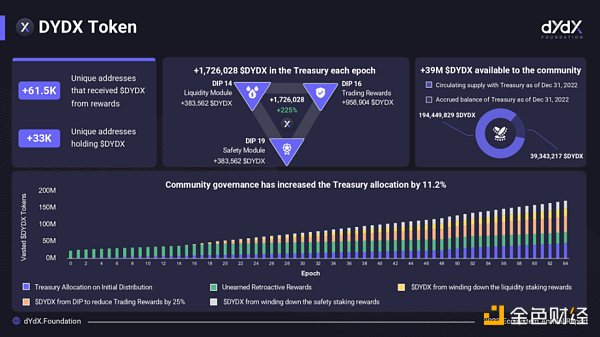

3. 代幣經濟學

將 dYdX 平臺上交易的角色分為以下三類:

a. 交易者:在 dYdX 上進行永續合約交易。

交易挖礦:每個 epoch 最后,dYdX 協議會空投 3835616 枚 dYdX,根據交易者交易產生的手續費與未平倉量來確定每個交易者在每個 epoch 能分到多少獎勵。

dYdX 交易產生的費用對交易者無分成。

b. 專業做市商:專業做市商 Wintermute、Altonomy 等

流動性提供者挖礦:每個 epoch 最后,dYdX 協議會空投 115 萬枚 dYdX。

c. dYdX:收取交易傭金(該部分對交易者無分成)。

d. 質押者:通過質押 USDC 進入流動性池 / 安全性池進行流動性質押挖礦。目前兩個池子已經關閉,剩余獎勵將不會分配,而是累積在獎勵金庫中,而獎勵金庫又可以由社區指揮。

1. 運營數據

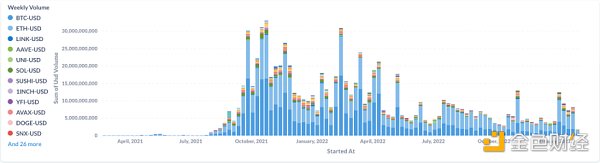

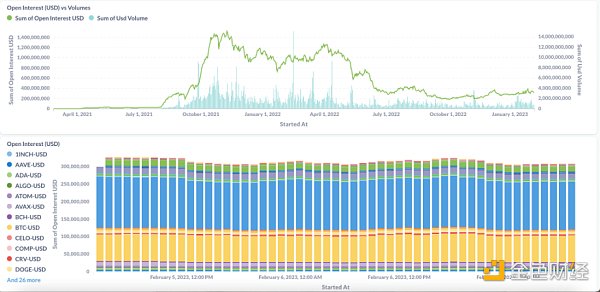

交易量:dYdX 的交易量不斷增長。隨著當前 epoch 臨近結束,dYdX 的交易量會出現激增,可見 dYdX 上的交易者主要是為了交易挖礦而進行交易。年度交易量為 $484.21b,2023 年 2 月 6 日交易量為 854.4M,超過 Uniswap 和 SNX,且目前交易主要以 USD-BTC 和 USD-ETH 為主。

年度費用收入:$123.59m

未平倉合約:2023 年 2 月 6 日未平倉合約總量為 315.5M,同樣的,未平倉合約主要是 USD-BTC 和 USD-ETH 兩個交易對上的未平倉合約。

TVL:2023 年 2 月 6 日 dYdX 的 TVL 為 $401.39m,在同類型的衍生品協議中排名第二,低于 GMX 的 TVL

* 數據采集至 2022 年 2 月 8 日

2. 代幣發行情況

a. 發行

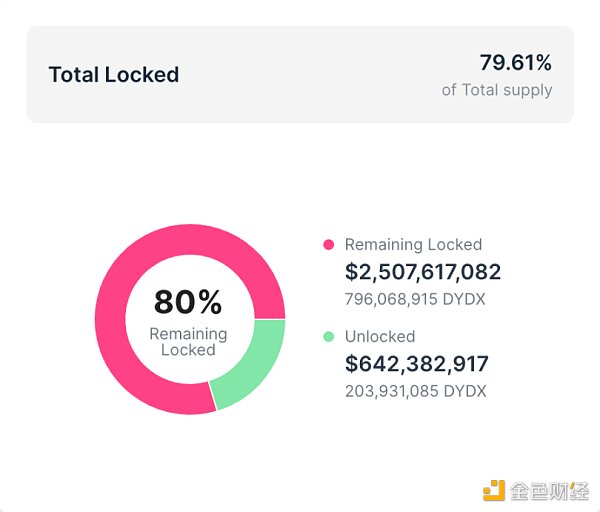

DYDX 總量為 10 億枚,將在五年內分配完畢,5 年后將通過治理機制開啟每年最高 2% 的通脹。

代幣的分配規則可以由 dYdX 持幣人通過社區投票修改規則,由于團隊持有大量的 dYdX 代幣,可以直接確定投票結果。

當前灰度信托總持倉量達206.67億美元:2月24日消息,鏈上數據顯示,當前灰度總持倉量達206.67億美元,主流幣種信托溢價率如下:

BTC,-45.43%

ETH,-53.23%

ETC,-64.07%

LTC, -50.3%

BCH,-26.02%[2023/2/24 12:26:35]

從 2021 年 8 月 3 日 15:00:00 UTC 開始,每個 epoch 為 28 天。一共有 60 個 epoch,持續時間為 5 年。最初五年 $DYDX 的總供應量分配如下。

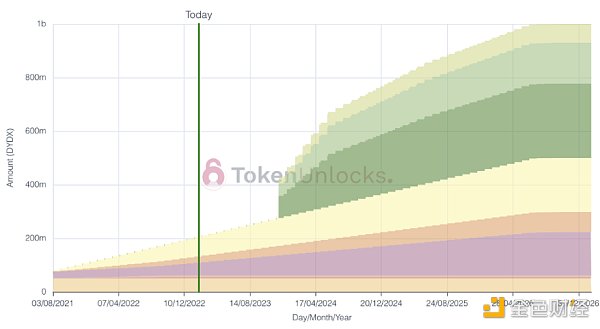

b. 解鎖

dYdX 團隊初始計劃于 dYdX 代幣發行 18 個月后( 2023 年 3 月)對 50% 分配給投資者、公司及基金會的代幣進行大規模解鎖。但于 2023 年 1 月 25 日,dYdX 基金會宣布該部分初始釋放日期推遲至 2023 年 12 月 1 日。

新的解鎖方案為:

在 2023 年 12 月 1 日(新的初始解鎖日期),解鎖 30%;

從 2024 年 1 月 1 日到 2024 年 6 月 1 日,在每個月的第一天,以等額的月度分期支付 40%;

從 2024 年 7 月 1 日至 2025 年 6 月 1 日,在每個月的第一天,以等額方式分期支付 20%;

從 2025 年 7 月 1 日至 2026 年 6 月 1 日,在每個月的第一天,以等額方式分期支付 10%。

此次推遲前,dYdX 的價格從 2022 年 11 月 25 日的 $2.5 一直下跌至 2022 年 12.30 日的 $1.0,此后又上升至 2023 年 1 月 25 日的 $1.5,從下圖中可以看出,在宣布解鎖推遲后,dYdX 的價格不斷攀升至 2023 年 2 月 7 日的 $3.1

去中心化程度不足:只有真實交易上鏈,基礎設施提供方 Starkware 并不開源,產品的中心化屬性依舊很強。官方顯然也注意到了這點,正在搭建 V4,聲稱其能做到完全的去中心化。

V4 的開發進度不能確定,官方此前稱會在 2022 年底發布 dYdX V4,至 2023 年 1 月已完成里程碑 2?—?內部測試。

V4 版本從以太和到 dYdX 橋接的安全性需要保證

BTC最后活躍5年以上的供應百分達到歷史新高:金色財經報道,據Glssnode數據顯示,BTC最后活躍5年以上的供應百分比剛剛達到28.215%的歷史新高。[2023/2/24 12:25:58]

從主網轉移到 Cosmos 可能會導致一部分用戶流失

性能不足:上鏈交易的速度與下單與吃單速度不匹配

代幣效用:交易手續費不會對 dYdX 持有人分成,目前交易者的交易動機主要為交易挖礦。

代幣價格:代幣效用不足,導致 dYdX 代幣價格持續下降。

質押池已經不再活躍,dYdX 的整體交易方式更加偏向于 CEX。如今交易量的增長主要是由于交易帶來的 dYdX 獎勵以及 dYdX 的較低的交易傭金,但是由于獲得 dYdX 獎勵后,持有 dYdX 無用,交易者會賣出,導致 dYdX 價格持續低下。因此官方也將對投資人、公司員工持有的大量代幣的解鎖日期從 2023 年 3 月延期到了 2023 年 12 月,意在避免拋壓,維持 dYdX 代幣的價格。

選擇 Cosmos 是一次確定性(維持現狀不會致使用戶流失)和產品未來的持續發展間的權衡。但一旦成功,會帶來 dYdX 跨里程碑式的發展,同時也會激勵更多產品使用 Cosmos。

想要獲得持續增長,dYdX 的代幣經濟學需要更好的完善。目前的 V4 版本在離開 Starkware 后,交易者可能會得到一部分交易傭金,有助于協議的持續發展。

GMX 是 Arbitrum 和 Avalanche 鏈上的去中心化的永續合約和現貨交易所,項目成立于 2021 年 9 月,創始團隊在 2020 年創立了以太上的 XVIX 項目,后來創立了 BSC 鏈上的 Gambit 協議,GMX 是 Gambit 協議的第一次迭代的成果。

匿名團隊。

對交易可支持 50 倍杠桿

由 GLP 提供流動性,具有顯著優于 dYdX 的代幣經濟學

無滑點交易,GMX 根據 AMM 和預言機混合定價,沒有滑點。對于大額交易很友好,并減少了做市商的無常損失

目前已有其他協議可以自由基于 GMX 構建產品,給 GMX 帶來更多的流量和需求量

代碼開源

GMX 有了初步生態應用,如 Vesta Finance、Moremoney、DeCommas、Umami Finance 等 (來源:https://www.panewslab.com/zh/articledetails/43mbrzzo.html)

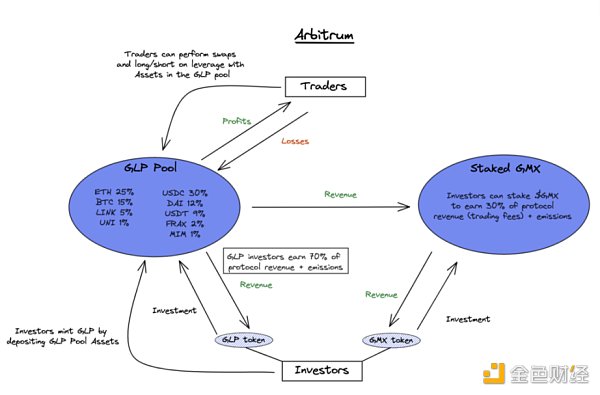

圖片來源:https://rileygmi.substack.com/p/gmx

a. LP

投資者通過鑄造 GLP 為資產池提供流動性,資產池是單一多資產池。

獲得 70% 交易費用( ETH on Arbitrum, AVAX on Avalanche)。

GLP 是一個多資產資產池,代幣 GLP 的價格隨著資產池內資產的價格變化為變化。

推特名為Snarls Barkley的用戶被盜約20枚NFT,部分被轉入攻擊Beeple推特的黑客地址:9月23日休息,PeckShield在Twitter上表示,推特名為Snarls Barkley的用戶被盜約20枚NFT,包括BAYC、BAKC、Vee Friends、XCopy系列NFT,攻擊者通過偽裝可信網站的跨站腳本攻擊來生成惡意OpenSea簽名請求從而盜走NFT。進行本次攻擊的黑客已將部分NFT轉移至被Etherscan標記為攻擊Beeple推特的黑客地址。[2022/9/23 7:16:54]

b. GMX 持有者

質押 GMX,獲得 30% 交易費用分成,獲得 esGMX\30% 交易費用以及 Multiplier points。

esGMX 可以 vest,申請 vest 后,賬戶內的 GMX 和 esGMX 都會被鎖定,處于無法出售的狀態,但仍然會產生獎勵。esGMX 會在一年的時間內進行線性解鎖。鎖定的 GMX 可以隨時提取,但這一行動將停止 esGMX 的 vest。

esGMX 享有投票權。

c. 交易者 Trader

可以用 GLP 資產池內的資產進行交易,可添加高至 50x 的杠桿。

無論做空 / 做多,都需要支付「Borrow Fee」。

交易費用與當前 GLP 池內資產的價值是否被高估 / 低估有關。

GLP 池與交易者是對手方,交易者盈利,GLP pool 會移去盈利部分資產;反之則會增加。GLP 和交易者是零和博弈關系。

2022 年度交易總量:$89.52b

年度費用收入:$175.39m

OI:$211m

TVL:$540.88m

GLP 資產池當前的組成為:40.2% USDC,29.76% ETH,21.1% BTC,3.24% DAI,2.1% FRAX,1.3% USDT,1.23% LINK,1.03% UNI。主要資產為 USDC,其次為 ETH、BTC, 整個池子的波動性會相對減少

交易者凈收益 / 損失:在 GMX 中,交易者多數處于虧損狀態,也就是說,GLP 池在不斷盈利

GMX 具有 79% 的質押率(強鎖倉機制和較為可觀的回報率)

* 數據采集至 2022 年 2 月 8 日

2. 代幣發行狀況

GMX 代幣總計 13.25 M,配置如下:

6M GMX 給 XVIV、Gambit 遷移者。

2M GMX 在 Uniswap 提供 ETH/GMX 的流動性

2M GMX 留做 esGMX 獎勵

2M GMX 歸屬于底價基金

1M GMX 留給社區合作和推廣

0.25M GMX 給團隊,2 年線性解鎖

esGMX 代幣總計 2M,配置如下

STEPN:通過鎖定部分Solana鏈上GMT增加等量BEP20-GMT,不會導致GMT通脹:5月22日消息,STEPN 官方于社群表示,通過鎖定部分 Solana 鏈上 GMT 增加等量 BNB Chain 上 GMT(BEP20-GMT),并保證不會導致 GMT 通脹。已通知 Binance Bridge 提供 Solana 鏈上 GMT 鎖定地址以供公眾審查。[2022/5/22 3:33:54]

每月 100,000 esGMX 代幣給 GMX 交易者。

每月向 Arbitrum 的 GLP 持有人提供 100,000 esGMX 代幣。

從 2022 年 1 月至 2022 年 3 月,每月向 Avalanche 的 GLP 持有者提供 50,000 esGMX 代幣。

從 2022 年 4 月至 2022 年 12 月,每月向 Avalanche 的 GLP 持有人提供 25,000 個 esGMX 代幣。

esGMX 鎖倉機制強,需要一年時間才能解鎖。這些由于質押產生的 esGMX 只會有極少數轉化為 GMX。

盡管質押 GMX 可以獲得 30% 的交易費用,但是這部分獎勵會被分為 ETH/AVAX 和 esGMX 兩部分,處于 esGMX 的流動性考慮,esGMX 部分的回報率應當給予折價。

相比 GLP,成為 GMX 持有者有更多好處:GMX 不承擔風險,但可以分得 30% 的交易費用(這也是 GMX 代幣質押率如此之高的原因之一),而 GLP 需要承擔貨幣價格變動帶來的資產變動以及交易帶來的損失。

空頭交易者需要支付資金費用,牛市中會出現多頭>空頭的現象,GLP 池不可持續

由于 GMX 機制中,空頭方與多頭方都需要向 GLP 支付借款費用。

在市場上漲階段,協議空方少,此時市場下跌,才會導致 GLP 盈利

在牛市時,GLP 出借資產必會導致損失,但同時他們也獲得流動性補償。可一旦補償低于 GLP 的損失,LP 可能會拿走流動性。

預言機帶來的價格操縱風險。由于 GMX 采用預言機與 AMM 混合定價機制,一方面帶來了 0 滑點,對于流動性強的資產來說有很大的優勢;但是對于流動性不強的資產來說,就會帶來價格操縱風險。

匿名團隊存在一定的跑路風險。

團隊分配的 GMX 很小,只有 25 萬 GMX(占總供應量的 1.88%),在 2 年內線性解鎖。又考慮到 esGMX 的鎖倉機制,歸屬于底價基金的 2M GMX,市面上流通的 GMX 不會是 GMX 發行總量的全部,供應量會相對不那么大。

GMX 有很好的代幣經濟學,但就代幣效用來看,GMX 的代幣效用是三個項目中最高的。由于 GMX 代幣效用高,在一段時間內會有較高的需求量。此外,GMX 在其他協議上的引入也拉動了需求量的上漲。所以,在短期內,GMX 在市場上可能會有較好的表現。

GLP 的逆勢上漲與他的產品邏輯有很強的關聯性。在正常交易中,多空雙方總有一方會向另一方支付資金費用,但在 GMX 中,無論做多還是做空都是向 GLP 池支付資金費用。GMX 上的交易者在牛市中只會做多,導致 GLP 池的虧損,如果 GLP 收到的 70% 手續費無法彌補由于幣價上漲對 GLP 帶來的損失,人們會從 GLP 池中移除資產,導致 GMX 的流動性崩盤。GMX 的長期穩定發展需要團隊對 GMX 邏輯的優化。

盡管有不少項目對 GMX 或 GLP 給予了關注,但我認為由于這些協議對 GMX 的粘性不強,目前的情況可能是由于 GMX 的亮眼表現所帶來的。

Synthetix 是 Optimism 和 Ethereum 鏈上的合成資產協議,項目成立于 2018 年,其前身是 Havven。

Kain Warwick?—?創始人,創建了加密網關 Blueshyft。

Justin Moses?—?CTO。畢業于悉尼新南威爾士大學,曾在 MongoDB 擔任工程總監。

Clinton Ennis?—?曾在摩根大通擔任 Architect Lead,目前在 OnChain Technologies 擔任智能合約工程師。

Synthetix 是一個大產品矩陣,目前包含主協議 Synthetix,衍生品與現貨合成資產交易平臺 Kwenta,算法期權平臺 Lyra,二元期權與預測平臺 Thales,期權收益策略平臺 Polynominal,去中心化資管策略平臺 dHEDGE 等。

synths 彼此之間可以進行無滑點的交易,但需要收取手續費。

不論在市場上行或是下行期間,SNX 的價格變動和債務池的變動都可以相互對沖。

Lyra 上的交易需要 sUSD,Polynominal、dHedge 等產品的交易都直接或間接為 Synthetix 的流動性提供了支持。通過構建起生態飛輪效應帶來更多的流動性和需求,有助于其成為多鏈之間的 Liquidity Layer。

原子交換。原子交換時 Synthetix 在 2021 年發布的功能,允許用戶通過 Chianlink 和 Uniswap V3 的組合對合成資產進行定價。

原子交換的核心原理是 Synthetix 在 Curve 上建立的 sBTC、sETH、sUSD 的流動性池,當綜合交易成本低時,1inch 會選擇 Synthetix 鏈路,實現(x-sx-sy-y)的第成本交換。

通過 onchain 的方式復制 CEX 的衍生品功能。比如做空 BTC,不需要去 CEX 買做空合約,而可以直接在 SNX 買入 iBTC 風險。

a. 流動性使用者。可以去交易各種衍生品,并且不需要交易對手方,所以沒有一般 DEX 會碰到的滑點和流動性問題。交易的費用一般是 3‰ 。

可以在沒有滑點和流動性問題的情況下 on chain 交易各種合成資產,需要支付的是交易費用。

b. 流動性的提供者。他們也是 SNX 的持有者,通過質押 SNX,以 SNX : sUSD=4:1 的比例鑄造 sUSD,在鑄造 sUSD 的同時也會按照比例承擔系統的債務。

流動性提供者會獲取 100% 交易費用,并且會獲得 SNX 通脹產生的 SNX 獎勵。

可以收取交易費用,并且獲取額外獎勵的 SNX,但是會面臨由于價格波動造成的資產損失的風險(這一點和 Uniswap 流動性提供者面臨的無常損失比較類似)。

a. 2022 年度交易總量:$4.94b

b. 年度費用收入:$14.81m

c. TVL:$432.50m

Synthetix 的交易量和利潤與另外兩個項目不是一個量級,但是 TVL 卻是一個量級,表明 SNX 協議中具有大量的資產。

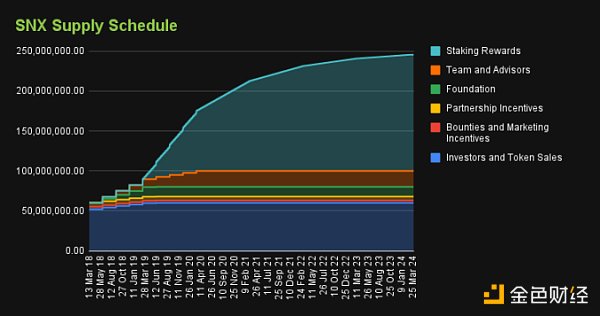

2018 年 2 月 28 日,SNX 進行首次代幣發行。SNX 代幣的總供應量上限為 282,337,310 以及自第一個 Epoch 以來的通貨膨脹。其中,

60.00% 被分配給投資者和代幣銷售

3.00% 分配給獎勵和營銷激勵措施

5.00% 分配給合作伙伴

12.00% 分配給基金會

20.00% 分配給團隊和顧問

SNX 的供應預計將在 2024 年 3 月全部解鎖。

SNX 的價格目前是通過 Chainlink 來提供,會面臨第三方的預言機風險。

V3 版本的更新進度緩慢,完成時間尚不能確定

生態較為復雜,若非成熟完善的管理,否則會使系統的潛在不穩定型增加。

目前流動性會與 SNX 價格以及抵押率掛鉤,目前的抵押率是 400%,也就是說 $4 的 SNX 獲得 $1 的 sUSD,高抵押率會對 sSYN 的資產流動性產生較大的影響。

Synthetix 的交易費率是三者中最高的,這會對交易者的交易體驗造成影響

產品獨特,邏輯性感,帶來了極大的想象空間,近期收入增長使投資者看到了邏輯兌現的潛力。

項目比較復雜,整體的架構宏大,因此需要更長的時間進行發展,投資回報周期較長。

由于流動性會和 SNX 的價格與抵押率掛鉤,資產池深度是有上限的,團隊目前正在考慮增加抵押品種類能提高 Synthetix 合成資產 synths 的深度。V3 版本中,多重抵押品的邏輯為協議的可持續性和發展空間擴大了上限。

由于 synths 與現實資產掛鉤,可能會面臨較大的監管壓力。

SNX 質押者可以獲得 100% 的交易費用,但是會面臨價格波動造成的損失,且交易費用較高,效用會打個折扣。

個人還是比較喜歡這個項目的,Synthetix 的去中心化程度是三個項目中最高的。他的整體交易邏輯與另外兩個有明顯的區別,但是考慮到其實際應用(把現實資產映射到 web3 中)以及代幣經濟學,該項目的可玩性還是很高的。機制比較復雜確實是一個問題(但我覺得正是因為機制復雜才導致他的可玩性高),很多交易者可能會因此望而卻步,V3 已經在考慮對交易機制進行簡化。

dYdX 目前最需要克服的是代幣的效用問題,這個問題是否能解決需要等待其 V4 Cosmos 版本的到來,長期來看還是有上漲潛力的。目前,dYdX 擁有三個項目中最高的 FDV/TVL,為 7.75,且由于核心問題能不能解決還未成定數,近期的增長不一定能一直持續。

GMX 目前的隱患是牛市死亡螺旋問題。但是其代幣效用是三個之中最高的。而且該項目帶動了整個 Arbitrum 生態。

SNX 的核心價值是 synth 之間的交易的低費用,這一價值已經在原子交換期間的高交易量中體現了。從 2018 年起至今,SNX 的整體交易數據與另兩個不在一個量級,且 Synthetix 的產品過于復雜,要盡善盡美做全要更長的時間。主協議而且會有流動性、交易費率上的硬傷,會削減代幣效用。因此,投資周期會是三個項目里最長。

參考鏈接

https://craft.co/dydx/executives

https://antonio-dydx.medium.com/the-history-of-dydx-so-far-68bf46789f86

https://docs.dydx.community/dydx-governance/start-here/dydx-allocations

https://rileygmi.substack.com/p/gmx

https://www.panewslab.com/zh/articledetails/43mbrzzo.html

Scarlett He

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Odaily星球日報

歐科云鏈

Arcane Labs

MarsBit

深潮TechFlow

BTCStudy

澎湃新聞

2月23日,Coinbase宣布推出基于OP Stack的以太坊Layer 2網絡Base,以承載未來10億級別的用戶進入加密生態。目前Base已開放測試網并預計在兩個月后發布主網.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:518.31億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量38.

1900/1/1 0:00:00來源:6th Man Ventures 編譯:DeFi 之道 6MV 已經開發了初始的代理人基模型(Agent-Based Models,ABM),以促進代幣研究.

1900/1/1 0:00:00前言:2022 年,FTX暴雷之后,日本、韓國、美國、新加坡等多個地區對加密行業監管政策收緊.

1900/1/1 0:00:00近日,知名比特幣最大主義者(BTC maxis)Jameson Lopp 轉發了基于比特幣網絡建立主權 rollup 的想法,隨后該想法在比特幣以及以太坊社區內引起了大量討論.

1900/1/1 0:00:00區塊鏈技術除了用在Defi、GameFi等原生應用場景中,也在不斷地和傳統產業相結合。譬如在區塊鏈政務方面,通過智能合約實現包括身份認證、政務審批等辦事流程自動化推進和流轉;在存證防偽方面,區塊.

1900/1/1 0:00:00