BTC/HKD+1.1%

BTC/HKD+1.1% ETH/HKD+0.98%

ETH/HKD+0.98% LTC/HKD+0.14%

LTC/HKD+0.14% ADA/HKD+1.84%

ADA/HKD+1.84% SOL/HKD+4.59%

SOL/HKD+4.59% XRP/HKD+1.17%

XRP/HKD+1.17%撰文:0xmin

美國中小銀行接連暴雷!

3 月 8 日,以加密貨幣友好著名的銀行 Silvergate Bank 宣布清盤,將所有存款退還客戶。

3 月 10 日,專門為硅谷科技公司提供金融服務的硅谷銀行(Silicon Valley Bank) 出售 210 億美元的可銷售證券,遭受了 18 億美元的虧損,疑似存在流動性問題,周四股價暴跌超過 60%,市值一日蒸發 94 億美元。

這也嚇壞了一眾硅谷大佬。

“硅谷教父”彼得蒂爾的風投基金 Founders Fund 直接建議投資的公司從硅谷銀行撤資,Y Combinator CEO Garry Tan 也發出警告,建議被投企業考慮限制對貸方的敞口,最好不要超過 25 萬美元……

更可怕的是,硅谷銀行或是釀成危機的第一塊多米諾骨牌,不僅影響其他美國銀行,更可能對硅谷的科技初創公司帶來打擊。

究竟發生了什么?

今天,我們將講述一個關于銀行如何破產的故事。

解讀銀行商業模式

首先,我們需要了解銀行業的商業模式。

簡單來說,商業銀行就是一家經營貨幣的公司,銀行的商業模式,和其他生意在本質上沒有區別——低買高賣,只是這個商品變成了金錢。

銀行從存款人或者說資本市場那里拿到錢,然后把它貸給借款人,從利息差里面獲利。

比如:一家銀行以年利率 2% 從存款那里借到錢,然后把它以年利率 6% 貸給借款人,銀行就賺了 4% 的息差,這就是凈利息收入。此外,銀行還可以從基本的收費業務和其他服務中賺取利潤,這就是非利息收入。凈利息收入和非利息收入加在一起,構成了銀行的凈收入。

硅谷銀行金融集團:首席執行官和首席財務官均已辭職:金色財經報道,硅谷銀行金融集團表示,首席財務官Daniel Beck和首席執行官Gregory Becker本周早些時候都已辭職。Becker將在需要時無償提供顧問服務。來自Alvarez & Marsal的Nicholas Grossi被任命為臨時首席財務官。[2023/4/22 14:19:31]

因此,銀行想要獲得更多利潤的話,和銷售商品一樣,最好的狀態是無庫存,也就是把低成本吸收進來的存款全部高價貸出去,畢竟存款都是有成本的,需要給儲戶利息。

這也構成了銀行資產負債表的兩端。

所有者權益 + 負債:所有者權益就是股本,客戶放在銀行的存款,本質是銀行找客戶借的,屬于負債。對于銀行而言,負債也就是存款越多越好,成本越低越好。像 Silvergate 這樣主打加密友好的銀行主要通過提供 SEN 網絡這種獨特的服務來吸收到了來自加密世界大公司的存款。

資產:與存款對應,銀行發放給客戶的貸款,就是銀行的債權,屬于資產,包括各類抵押貸款,面向普通消費者的信用貸款,各類債券,如國債、市政債券、抵押支持證券(MBS)或高評級公司債券。

那么,商業模式如此簡單的銀行是如何走向“破產”的呢?

當銀行遭遇危機,也就意味著資產負債表出現了問題,通常有兩種情況:壞賬;期限錯配。

銀行壞賬:在正常情況下,銀行產生利潤需要收回貸款,如果發出的貸款或者購買的債券是一堆垃圾,紛紛違約,那么銀行將會面臨實際損失。在次貸危機中破產的雷曼兄弟,就是因為因為持有大量不良貸款,資產負債表上的資產損失遠大于銀行的股本,也就是資不抵債。

瑞信CEO:硅谷銀行信用風險敞口不大:金色財經報道,瑞信CEO:硅谷銀行信用風險敞口不大。瑞信CEO表示該行將裁員8%。

行情顯示,瑞士信貸(CS.N)盤前走低,跌幅擴大至5.5%。[2023/3/14 13:03:17]

期限錯配:資產端期限與負債端期限不匹配,主要表現為“短存長貸”,即資金來源短期化、資金運用長期化。

舉個例子,你這個月 1 號要交房租了,但是你的唯一現金流收入是這個月 10 號發放的工資,你的現金流入流出不匹配了,就出現了期限錯配,也就是流動性危機。這時候怎么辦呢?要么,你把手里的資產,比如股票、基金、加密貨幣等賣了換成現金,要么找朋友借點錢,應付一下當前的危機。

回歸到 Silvergate 和硅谷銀行,期限錯配才是他們陷入危機的原因。

不僅是這兩家銀行,此前陷入危機的各類加密獨角獸們,Celsius 、幣印、AEX 等都是因期限錯配導致的流動性危機而破產。

歸根究底,這背后都與美聯儲加息相關,他們都是美元周期下的尸體。

Silvergate 如何破產?

成立于 1986 年的 Silvergate Capital Corp(股票代碼:SI)是一個位于美國加州社區零售銀行,幾十年來一直保持沉寂,直到 2013 年 Alan Lane 決定進入加密行業。

Silvergate Bank 主打的標簽是,一個對加密貨幣非常友好的銀行,不僅接受加密交易平臺和交易者的存款,還為加密貨幣結算建立了自己的加密結算支付網絡 SEN(Silvergate Exchange Network),幫助交易所和客戶更好的進行出入金,成為連接法幣和加密貨幣的重要橋梁,比如 FTX 就一直使用 SEN 用于法幣出入金。

知情人士:上海浦東發展銀行將購買浦發硅谷銀行50%股權:金色財經報道,據南華早報引用知情人士消息,美國硅谷銀行在中國的合資公司浦發硅谷銀行可能會被上海浦東發展銀行(SPDB)接管。上海浦發銀行可能會買斷其持有的50%股權,這是一系列選擇中的“首選”。另一種選擇是允許另一家外國投資者收購浦發硅谷銀行。中國監管方將很快為該合資企業找到解決方案。[2023/3/13 13:01:31]

截至 2022 年 12 月,Silvergate 總共有 1620 個客戶,其中包括 104 家交易所。

當加密牛市到來,大量資金進入,來自加密行業的客戶存款急劇增加,特別是由于 SEN 的存在,導致大量交易所的資金不得不沉淀在 Silvergate。

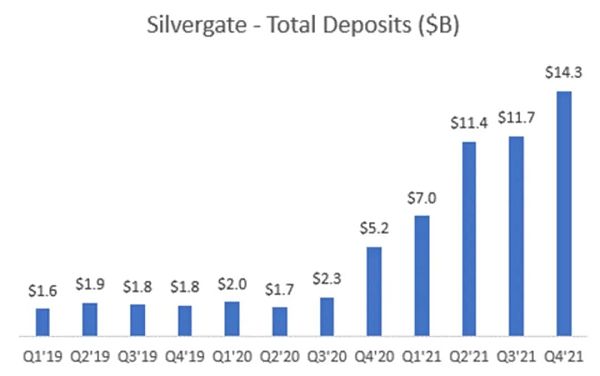

從 2020 年三季度到 2021 年四季度,Silvergate 存款直接從 23 億美元飆升至 143 億美元,增長接近 7 倍。

加密貨幣友好以及加密牛市,讓 Silvergate 負債端也就是存款急劇擴張,但是這倒逼該公司不得不去“買資產”,發放貸款周期太長,而且這也不是 Silvergate 的優勢,于是他選擇在 2021 年期間購買了數十億美元的長期市政債券和抵押支持證券(MBS)。

截至 2022 年 9 月 30 日,該公司的資產負債表顯示約 114 億美元的債券,此外,貸款僅有約 14 億美元。所以,Silvergate 本質上是一家在加密世界和傳統金融市場套利的“投資公司”:靠銀行牌照和 SEN 從加密機構低息甚至零息吸收存款,再去買債券,賺取中間差價收益。

德國聯邦金融監管局:下令關停硅谷銀行德國分行:金色財經報道,德國聯邦金融監管局(BaFin):下令關停硅谷銀行德國分行。[2023/3/13 13:01:03]

廉價的存款與優質的資產并存,一切看起來都很美好,直到 2022 年,兩只黑天鵝來臨。

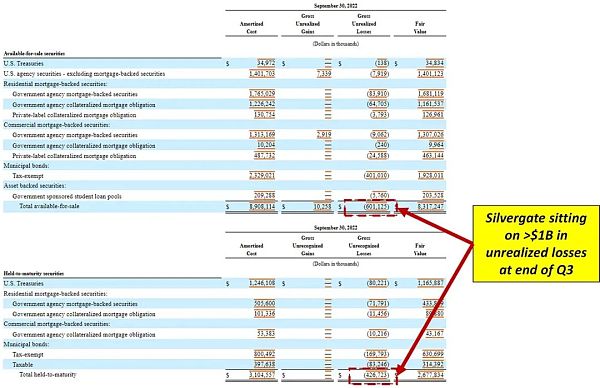

2022 年,美聯儲進入瘋狂加息模式,利率迅速上升,導致債券價格下降。

金融產品有一個恒等式,今天的價格*利率=未來的現金流,債券的特點是已經設定了到期還本付息的金額,未來現金流是不會變的,所以利率越高、今天的價格就越低。

截至 2022 年第三季度末,Silvergate 持有的證券賬面價值已經出現了超過 10 億美元的未實現損失。

此外,在加密牛市期間,財大氣粗的 Silvergate 于 2022 年初收購了 FaceBook 爛尾的穩定幣項目 Diem,股票加現金總計接近 2 億美元。到了 2023 年一月 ,Silvergate 披露,其在 2022 年第四季度計提 1.96 億美元的減值費用,減計了去年初從 Diem Group 收購的知識產權和技術的價值,相當于曾經的 2 億美元全部打了水漂。

總之, Silvergate 在泡沫頂點買了太多高價資產,但是這種情況下,只要負債表不出問題,也可以安全著陸,但偏偏這個時候,Silvergate 的超級大客戶 FTX 暴雷。

香港證監會:硅谷銀行不是香港任何持牌法團的主要股東:金色財經報道,香港證監會表示,硅谷銀行不是香港任何持牌法團的主要股東,也不是任何證監會認可基金和零售結構性產品的發行人。[2023/3/13 13:00:33]

2022 年 11 月,FTX 宣告破產,恐慌情緒下,Silvergate 的儲戶開始瘋狂提款。

在 2022 年第四季度,Silvergate 的存款下降了 68%,提款超過 80 億美元,這種情況就是我們常說的銀行擠兌。

流動性危機來臨,為了應對存款人的贖回,Silvergate 別無選擇,要么借錢,要么賣資產。

首先, Silvergate 被迫在 2022 年四季度和今年一月出售此前購入的高價證券從而獲得流動性,帶來的結果是造成了約 9 億美元的證券損失,這相當于其股本的 70%。

此外,Silvergate 通過從舊金山聯邦住房貸款銀行借入43 億美元,獲得了部分現金,該銀行是一家政府特許機構,主要業務是向急需現金的銀行提供短期擔保貸款。

后來的事情,大家也知道了,3 月 9 日,Silvergate Bank 堅持不住宣布清盤,稱根據適用的監管程序有序地逐步結束運營并自愿進行清算,將會全額償還所有存款。

硅谷銀行危機

如果你理解了 Silvergate Bank 的危機,那么硅谷銀行(SVB)的流動性危機也幾乎一樣,只是硅谷銀行規模和影響力更大。

硅谷銀行一直是硅谷科技和生命科學初創公司中最受歡迎的金融機構之一,一旦硅谷銀行暴雷,不可避免會影響到各類初創企業,帶來科技與金融的雙重危機。

事件的導火索是,SVB 以“跳樓大甩賣”的方式拋售了 210 億美元的債券,造成 18 億美元實際虧損,于是 SVB 表示,將通過出售股票的方式籌集 23 億美元,以彌補與債券出售相關的損失。

這一下子把各路硅谷風投機構嚇壞了。

“硅谷教父”彼得蒂爾的風險投資基金 Founders Fund 直接建議投資的公司從硅谷銀行撤資;Union Square Ventures 告訴投資組合公司“只在 SVB 現金賬戶中保留最少的資金”;

Y Combinator CEO Garry Tan 警告其被投初創公司,硅谷銀行的償付能力風險是真實存在的,并暗示他們應該考慮限制對貸方的敞口,最好不要超過 25 萬美元;

Tribe Capital 建議眾多投資組合公司:如果無法徹底從硅谷銀行提取現金的話,也要撤走部分資金。

于是,銀行擠兌來臨,硅谷銀行陷入更深的流動性危機。

我們來分析一下其資產和負債。

負債端,此前由于整個貨幣市場利率低,SVB 靠著 0.25% 的存款利率吸引了大量存款,再加上去年幾年科技創投和 IPO 市場不錯,讓 SVB 負債表也有了快速的增長,從 2019 年的 617.6 億美元躍升至 2021 年底的 1892 億美元。

但是,如今科技創投市場變得不景氣,特別是 IPO 市場在過去一年十分冷清,SVB 的存款持續下降,以及對于儲戶而言,直接購買美債是一個性價比更高的選擇。

資產端,和 Silvergate Bank 一樣,當有了大量存款,無法通過傳統的貸款方式釋放資金,SVB 也選擇購買 MBS 等債券,問題的關鍵是,他不是買一點,而是近乎“梭哈”。

當利率處于低位時,美國的大銀行還是將更多的存款放在政府債務上,在經濟不確定的時期接受較低的收益率。硅谷銀行以為利率會長期低下去,為了更高收益率,將大部分存款投入到了 MBS 中。

截至 2022 年底,SVB 擁有 1200 億美元的投資證券,其中包括 910 億美元的抵押貸款支持證券組合,遠遠超過了 740 億美元的貸款總額。

根據 SVB 公開的資料,該公司出售的 210 億美元的債券投資組合收益率為 1.79%,久期為 3.6 年。對比一下,3 月 10 日,3 年期美國國債收益率為 4.4%。

隨著利率飆升,債券價格下跌將造成硅谷銀行的虧損。

硅谷銀行持有 910 億美元的債券組合持有至到期,如今市場價值僅為 760 億美元,相當于 150 億美元的未實現虧損。

SVB 首席執行官 Greg Becker 接受媒體采訪時曾表示:我們預計利率會上升,但沒有想到會像現在這么多。

總體上,Silvergate 和 SVB 的困境主要是對美聯儲加息節奏的誤判,帶來錯誤的投資決策,梭哈債券一時爽,美元加息難收場。

深潮TechFlow

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

BTCStudy

澎湃新聞

原文:《當RaaS服務興起:OP Stack能否威脅到Cosmos護城河?》當 OP Stack 這個方案被提出時,市場對于這項技術反響平平.

1900/1/1 0:00:00原文作者:Tendeeno( DefiLlama社區貢獻者, LlamaX 核心貢獻者) 原文編譯:Moni,Odaily 3 月 19 日.

1900/1/1 0:00:002023年3月16日,TVL最大的以太坊L2項目Arbitrum終于官宣發幣ARB,3月23日可以領取空投.

1900/1/1 0:00:00作者:sshshln 文章編譯:Block unicorn本文試圖在分布式賬本技術(DLT)和區塊鏈的媒介下,概念化科學領域知識產權(IP)的現狀.

1900/1/1 0:00:00比特幣NFT近期熱度持續上升,目前在比特幣上鑄造的銘文(即比特幣NFT)總量已經超過了52萬個(據 Dune 3月19日數據).

1900/1/1 0:00:00作者:尚航飛(中國郵政儲蓄銀行資產負債管理部職員)當地時間3月10日,美國第16大銀行硅谷銀行(Silicon Valley Bank)宣布破產,成為美國史上第二大規模的商業銀行破產事件.

1900/1/1 0:00:00